Análise de mercado de motores de turbina de aeronaves

O tamanho do mercado de motores de turbina de aeronaves é estimado em US$ 56,83 bilhões em 2024, e deverá atingir US$ 92,62 bilhões até 2029, crescendo a um CAGR de 10,26% durante o período de previsão (2024-2029).

A demanda por motores de aeronaves é impulsionada principalmente por um aumento na carteira de pedidos de aeronaves (jatos executivos, comerciais ou militares) ou pela substituição de motores da frota de aeronaves existente. Os OEMs de aeronaves e os fabricantes de motores estão engajados em extensos esforços de integração para melhorar o desempenho e ampliar o alcance das aeronaves. Prevê-se que os investimentos em PD de tais tecnologias reforcem as perspectivas do mercado durante o período de previsão.

Como as companhias aéreas modernas operam num modelo de lucro fundido, as margens de lucro são relativamente baixas. Este cenário torna difícil para os operadores adquirir uma nova frota e pagar quantias significativas de dinheiro para concluir a transação. No entanto, devido à dinâmica emergente do negócio de leasing de aeronaves e motores, as companhias aéreas têm acesso ao conforto de optar por contratos de leasing junto de entidades financiadoras de aeronaves, proporcionando alívio financeiro às companhias aéreas e concedendo-lhes acesso temporário a aumento de capacidade.

Espera-se que o ciclo de fabricação de OEMs de motores de aeronaves passe por uma rápida transformação devido ao uso crescente de impressão 3D e compósitos de matriz cerâmica para construir componentes críticos de um motor de aeronave. Além disso, prevê-se que tecnologias emergentes, como um motor a jato híbrido-elétrico, aumentem as atuais oportunidades de negócios para os participantes do mercado.

Tendências do mercado de motores de turbina de aeronaves

Segmento comercial dominará participação de mercado durante o período de previsão

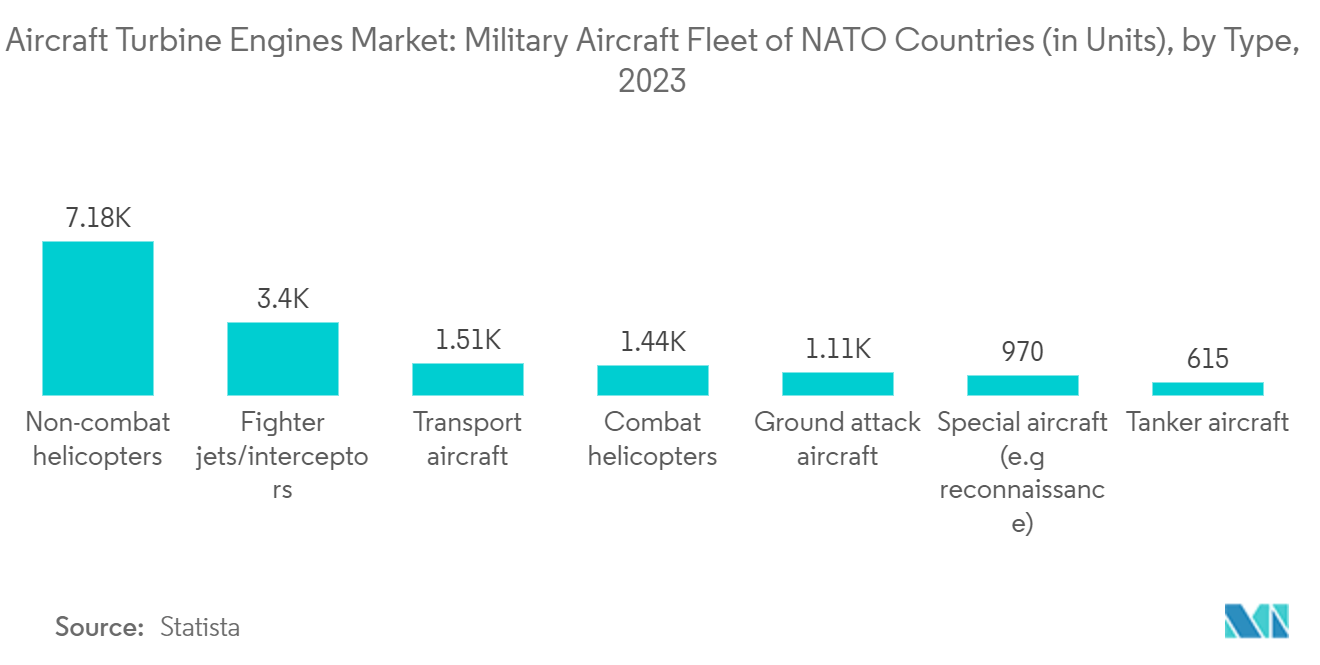

O segmento comercial detém a maior participação de mercado no mercado de motores de turbina para aeronaves devido a vários fatores atraentes. O aumento das viagens aéreas globais de passageiros, atribuído a factores como o aumento dos rendimentos, o crescimento da classe média e a urbanização, proporciona uma base sólida para a indústria de motores para aeronaves comerciais. Espera-se que esta tendência de crescimento continue, com um número significativo de pessoas ingressando na classe média global, especialmente de países como a Índia e a China. A perspectiva da indústria enfatiza a ascensão das aeronaves de corredor único, impulsionada por fatores de custo e conveniência para os viajantes aéreos. Esta mudança reflete-se na utilização crescente de aeronaves como o A320 da Airbus e o B737 da Boeing, que constituem uma parte significativa da frota global de jatos de passageiros. Espera-se que as aeronaves de corredor único continuem dominando o mercado, apresentando oportunidades para fabricantes de turbinas para aeronaves comerciais. Além disso, os rigorosos padrões regulatórios e de conformidade impostos aos motores de turbina comerciais criam uma barreira única à entrada de outros segmentos. Atender a esses requisitos exige investimentos substanciais em pesquisa, desenvolvimento e fabricação, que muitas vezes apenas fabricantes de motores comerciais estabelecidos podem realizar. Os motores militares são projetados para durar décadas, suportando os rigores do combate e do uso extensivo. Consequentemente, os governos investem fortemente na sua manutenção, reparação e atualização, resultando num fluxo contínuo de receitas para fabricantes e prestadores de serviços. Por exemplo, em julho de 2022, a Rolls-Royce plc entrou na fase final de construção do maior demonstrador de tecnologia de motores aeronáuticos do mundo, UltraFan, oferecendo tecnologias para apoiar viagens aéreas sustentáveis para o futuro. O motor do demonstrador tem um diâmetro de ventilador de 140 polegadas e funciona com combustível de aviação 100% sustentável. O novo motor oferece uma melhoria de 25% na eficiência de combustível em comparação com a primeira geração do motor Trent. No longo prazo, a tecnologia escalável do motor UltraFan de 25.000 a 100.000 libras de empuxo oferece o potencial para impulsionar novas aeronaves comerciais de fuselagem larga e estreita.

Ásia-Pacífico dominará a participação de mercado durante o período de previsão

O sucesso contínuo do modelo LCC contribuiu para o crescimento constante do tráfego de passageiros na Ásia-Pacífico. Também criou oportunidades significativas para o crescimento dos fabricantes de aeronaves e motores na região, estimulando diversas empresas a investir em atividades de fabricação de aeronaves. O aumento da procura por versões mais novas e melhoradas de aeronaves resultou numa exigência simultânea de motores de turbina a gás para aeronaves. Diversas operadoras aéreas estão tentando colaborar com OEMs de motores para receber MRO e serviços pós-venda superiores. Por exemplo, a Airbus já percebeu o potencial do mercado MRO e envidou esforços para acelerar a sua presença na Ásia-Pacífico através de aquisições, joint ventures (JVs) e parcerias.

Outros fornecedores internacionais de motores serão obrigados a manter um fornecimento adequado de motores e componentes associados, uma vez que estes desenvolvimentos promoverão o mercado regional durante o período de previsão. Por exemplo, em junho de 2023, a Índia e os EUA anunciaram o acordo entre a Hindustan Aeronautics Limited (HAL) e a GE Aerospace para produzir motores de caça a jato para a Força Aérea Indiana (IAF). O acordo ocorre no contexto dos esforços da IAF para melhorar suas capacidades e capacidades. A IAF está em processo de aquisição de 114 caças multifuncionais (MRFA), juntamente com a aquisição de números adicionais de aeronaves leves de combate (LCA) Mk1A, seguidas pelo LCA Mk2. Os motores F404 da GE são os motores usados para alimentar o único caça a jato indígena da Índia, LCA Tejas. Até o momento, 75 motores F404 foram fabricados pela GE e outros 99 estão encomendados pela LCA Mk1A. No programa de desenvolvimento contínuo do LCA Mk2, foram fornecidos 8 motores F414.

Visão geral da indústria de motores de turbina de aeronaves

O mercado de motores de turbina para aeronaves é semiconsolidado e caracterizado pela presença de diversos fornecedores globais. CFM International, General Electric Company, Pratt Whitney (RTX Corporation), Rolls-Royce plc e Safran são cinco grandes empresas do mercado, que competem em termos de disponibilidade, qualidade, preço e tecnologia. O mercado é altamente competitivo, com todos os participantes competindo para ganhar a maior participação de mercado. O encalhe de frotas devido a problemas técnicos, altos custos de produção, atrasos nas entregas de motores e flutuações nos direitos aduaneiros e de importação são os principais fatores que representam uma ameaça ao crescimento do mercado. Os fornecedores devem fornecer motores de turbina a gás avançados e de alta qualidade para sobreviver e ter sucesso no ambiente de mercado intensamente competitivo.

Capacidades internas de fabricação, uma rede global, ofertas de produtos, investimentos em PD e uma forte base de clientes são as principais áreas para ter vantagem sobre os concorrentes. Espera-se que a melhoria das condições económicas globais alimente o crescimento do mercado durante o período de previsão, tornando-o assim um momento ideal para adotar aeronaves e motores de nova geração. É provável que o ambiente competitivo no mercado se intensifique ainda mais devido a um aumento nas extensões de produtos e serviços, inovações tecnológicas e fusões e aquisições. Por exemplo, em novembro de 2021, a Materialize e a Proponent anunciaram uma parceria para expandir o perfil da impressão 3D nas cadeias de fornecimento de reposição aeroespacial. A Proponent oferece serviços de distribuição tradicionais para companhias aéreas, MROs, fabricantes de equipamentos originais e portfólios de produtos inovadores. Através da sua cobertura global, a empresa entrega 54 milhões de peças por ano a aproximadamente 6.000 clientes de aeronaves em mais de 100 países. Essas empresas oferecem peças de reposição, como motores, fuselagens, interiores de cabines e cockpits.

Líderes de mercado de motores de turbina de aeronaves

-

Rolls-Royce plc

-

CFM International

-

Safran

-

General Electric Company

-

Pratt & Whitney (RTX Corporation)

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de motores de turbina de aeronaves

Em outubro de 2023, a Sikorsky (Lockheed Martin Company) está em processo de instalação de uma nova Turbina Melhorada IITP a bordo de sua aeronave Raider X para o Exército dos EUA. A aeronave Raider X foi construída para o programa Future Attack Reconnaissance (FARA). Os engenheiros da Sikorsky e os militares dos EUA realizaram uma inspeção detalhada do motor após pousar nas instalações da Lockheed Martin em West Palm Beach. O avião deverá fazer seu primeiro vôo no final de 2024.

Em outubro de 2023, a GE Aerospace anunciou a aprovação dos dois primeiros motores de teste de voo T901-GE-900 pela Agência de Gerenciamento de Contratos de Defesa para o Exército dos EUA, que apoiará o programa de Protótipo Competitivo de Aeronaves de Reconhecimento de Ataque Futuro (FARA). Os motores de helicóptero de próxima geração irão equipar o UH-60 Black Hawk, o AH-64 Apache e o FARA.

Segmentação da indústria de motores de turbina de aeronaves

O escopo do estudo abrange os motores de turbina projetados e integrados em aeronaves e helicópteros comerciais e militares. Embora as projeções de mercado excluam as vendas de peças e componentes de reposição, as vendas de reposição de motores foram consideradas no âmbito do relatório.

O mercado de motores de turbina de aeronaves é segmentado por usuário final, tipo de aeronave e geografia. Por usuário final, o mercado é segmentado em aviação civil e comercial e aviação militar. Por tipo de aeronave, o mercado é segmentado em asa fixa e helicópteros. O relatório também abrange os tamanhos de mercado e as previsões para o mercado de motores de turbina de aeronaves nos principais países em diferentes regiões. Para cada segmento, o tamanho do mercado é fornecido em termos de valor (USD).

| Aviação Civil e Comercial |

| Aviação Militar |

| ASA consertada |

| Aeronaves |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Reino Unido |

| França | |

| Alemanha | |

| Rússia | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Coreia do Sul | |

| Cingapura | |

| Resto da Ásia-Pacífico | |

| América latina | Brasil |

| Resto da América Latina | |

| Médio Oriente e África | Arábia Saudita |

| Egito | |

| Israel | |

| África do Sul | |

| Resto do Médio Oriente e África |

| Usuário final | Aviação Civil e Comercial | |

| Aviação Militar | ||

| Tipo de avião | ASA consertada | |

| Aeronaves | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Reino Unido | |

| França | ||

| Alemanha | ||

| Rússia | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Coreia do Sul | ||

| Cingapura | ||

| Resto da Ásia-Pacífico | ||

| América latina | Brasil | |

| Resto da América Latina | ||

| Médio Oriente e África | Arábia Saudita | |

| Egito | ||

| Israel | ||

| África do Sul | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre pesquisa de mercado de motores de turbina de aeronaves

Qual é o tamanho do mercado de motores de turbina de aeronaves?

O tamanho do mercado de motores de turbina de aeronaves deve atingir US$ 56,83 bilhões em 2024 e crescer a um CAGR de 10,26% para atingir US$ 92,62 bilhões até 2029.

Qual é o tamanho atual do mercado de motores de turbina de aeronaves?

Em 2024, o tamanho do mercado de motores de turbina de aeronaves deverá atingir US$ 56,83 bilhões.

Quem são os principais atores do mercado de motores de turbina de aeronaves?

Rolls-Royce plc, CFM International, Safran, General Electric Company, Pratt & Whitney (RTX Corporation) são as principais empresas que operam no mercado de motores de turbina de aeronaves.

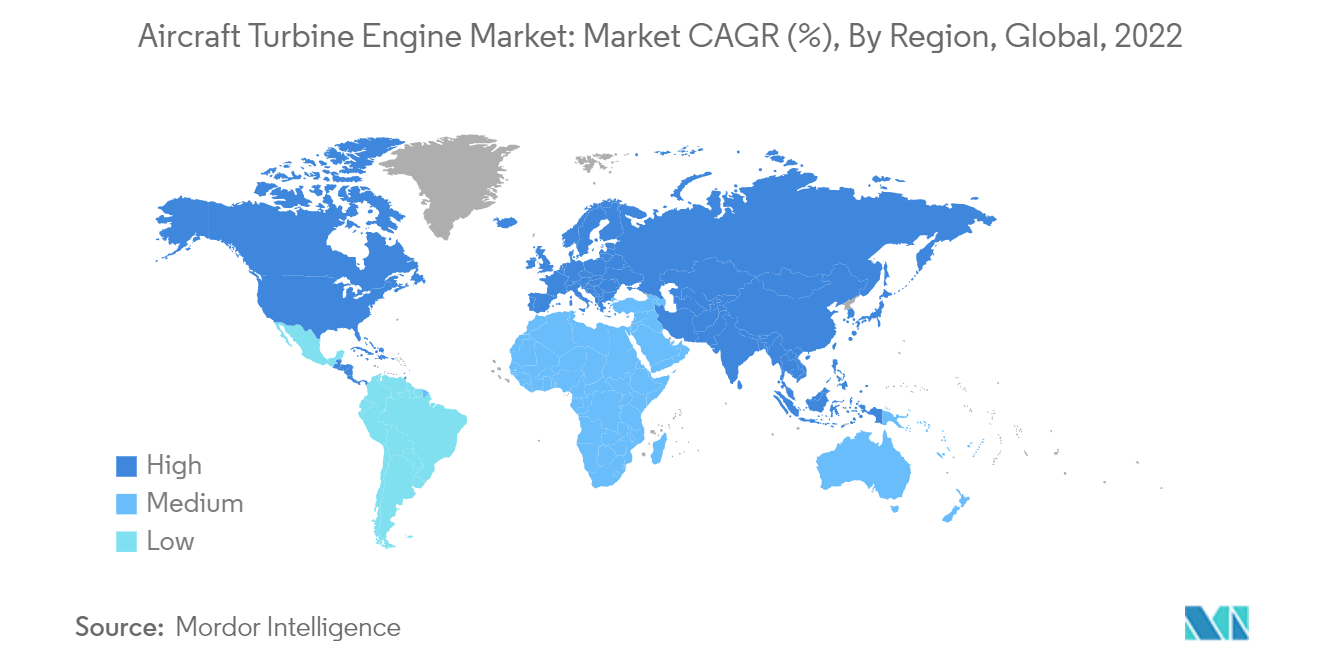

Qual é a região que mais cresce no mercado de motores de turbina de aeronaves?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de motores de turbina de aeronaves?

Em 2024, a Europa é responsável pela maior participação de mercado no mercado de motores de turbina de aeronaves.

Que anos esse mercado de motores de turbina de aeronaves cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de motores de turbina de aeronaves foi estimado em US$ 51,00 bilhões. O relatório abrange o tamanho histórico do mercado de motores de turbina de aeronaves para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de motores de turbina de aeronaves para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da indústria de motores de turbina de aeronaves

Estatísticas para a participação de mercado de motores de turbina de aeronaves em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do Motor de Turbina de Aeronaves inclui uma perspectiva de previsão de mercado para 2024 a 2029 e uma visão geral histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.