Tamanho do mercado de carenagens de aeronaves

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

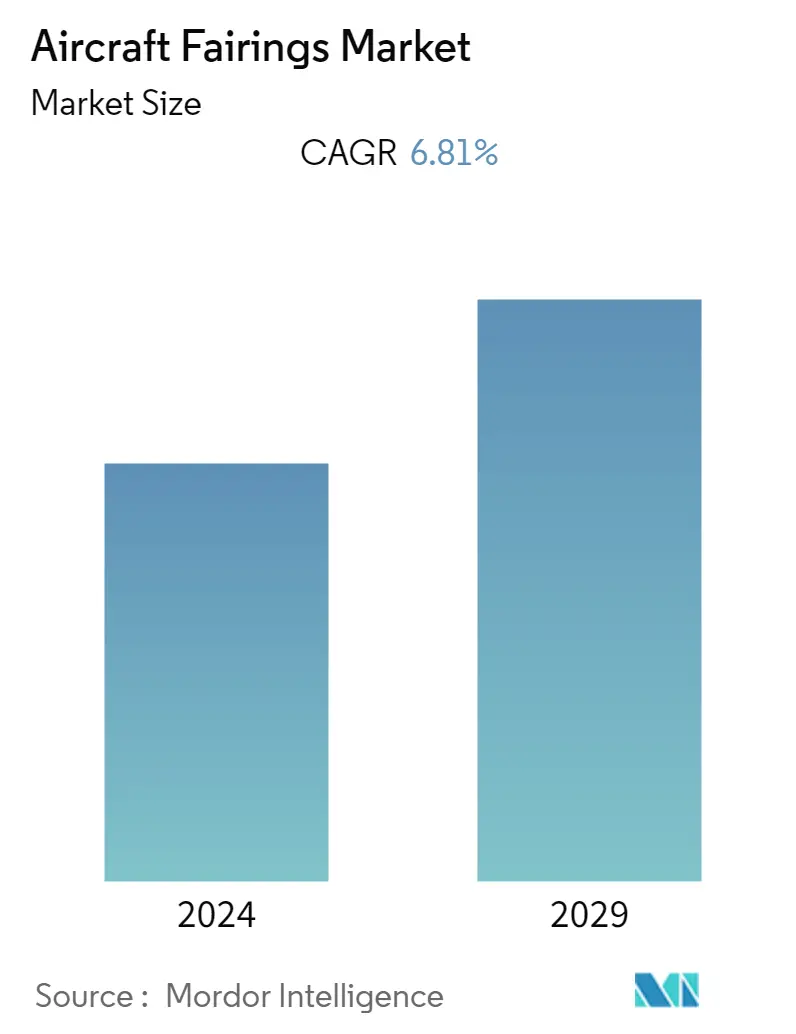

| CAGR | 6.81 % |

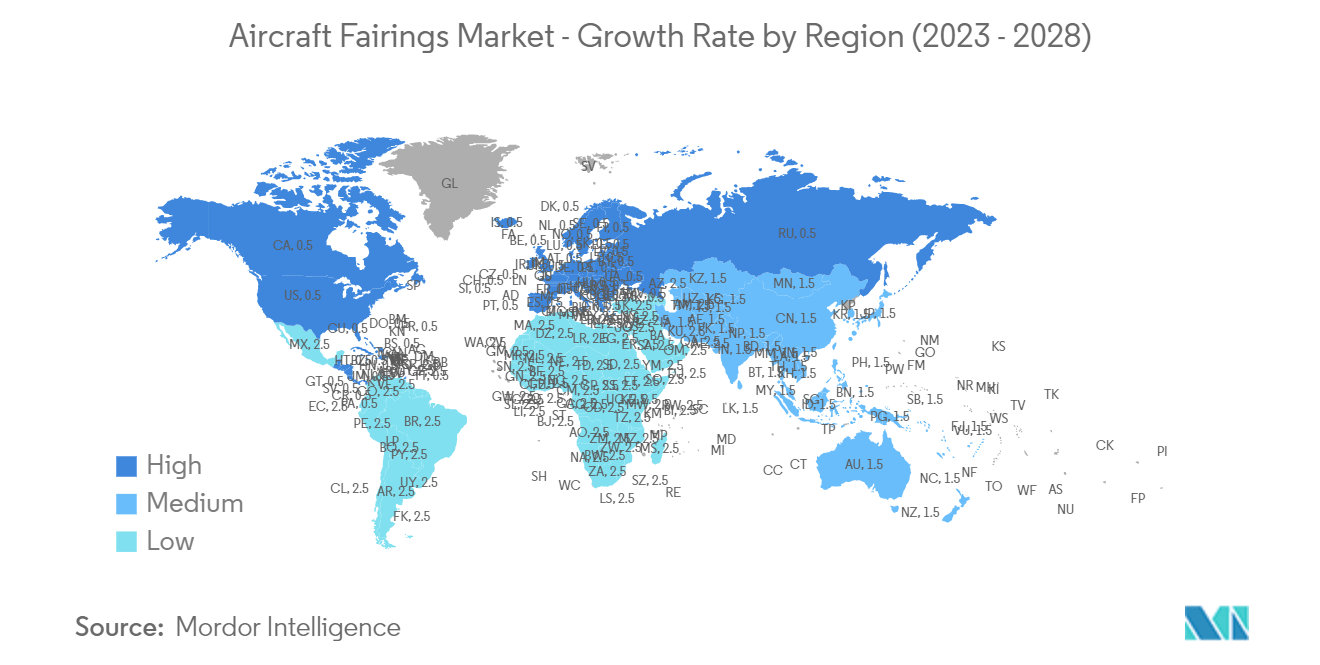

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | América do Norte |

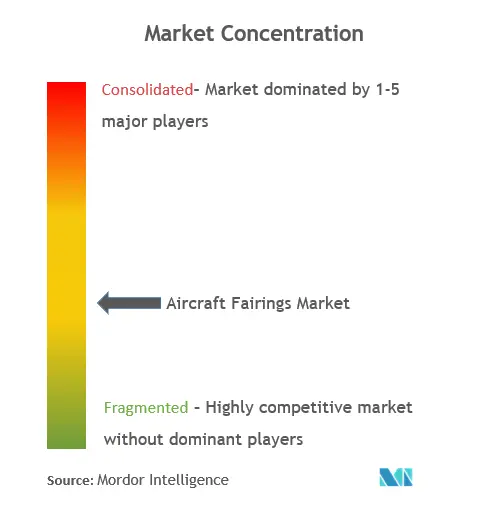

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise de mercado de carenagens de aeronaves

O Mercado de Carenagens de Aeronaves está avaliado em US$ 1,80 bilhão em 2023 e deverá atingir US$ 2,50 bilhões até 2028, crescendo a um CAGR de 6,81% durante o período de previsão (2023-2028).

A crescente procura por aeronaves de nova geração está a fazer com que os OEMs de aeronaves aumentem as suas taxas de produção, pressionando assim os fornecedores de carenagens de aeronaves para aumentarem também os seus volumes de produção. O mercado registou um aumento na procura de aeronaves comerciais, impulsionado pela crescente expansão da frota e pelo crescimento das transportadoras de baixo custo, o que está a impulsionar a procura do produto. Além disso, o crescimento neste mercado será provavelmente incentivado pela crescente utilização de treino militar e aviões de combate de vários governos para expandir as suas competências de defesa.

Para produzir carenagens leves, diversos fabricantes estão utilizando diferentes materiais compósitos para a fabricação de diversas carenagens de aeronaves, o que hoje é uma grande tendência no mercado. Um aumento na demanda por aeroestruturas compostas estimulará o mercado. Para engenheiros aeronáuticos que projetam aeronaves para requisitos de desempenho em pistas curtas, o peso continua sendo uma questão importante na escolha de materiais com as relações de resistência e densidade necessárias para atender às suas demandas de carga útil. Reduzir o peso da aeronave reduz o consumo de energia. O principal fator que contribui para o crescimento do mercado de carenagens de aeronaves é a crescente demanda por aeroestruturas leves, como superfícies de controle e carenagens em todo o mundo.

Tendências do mercado de carenagens de aeronaves

Espera-se que o segmento comercial domine o mercado

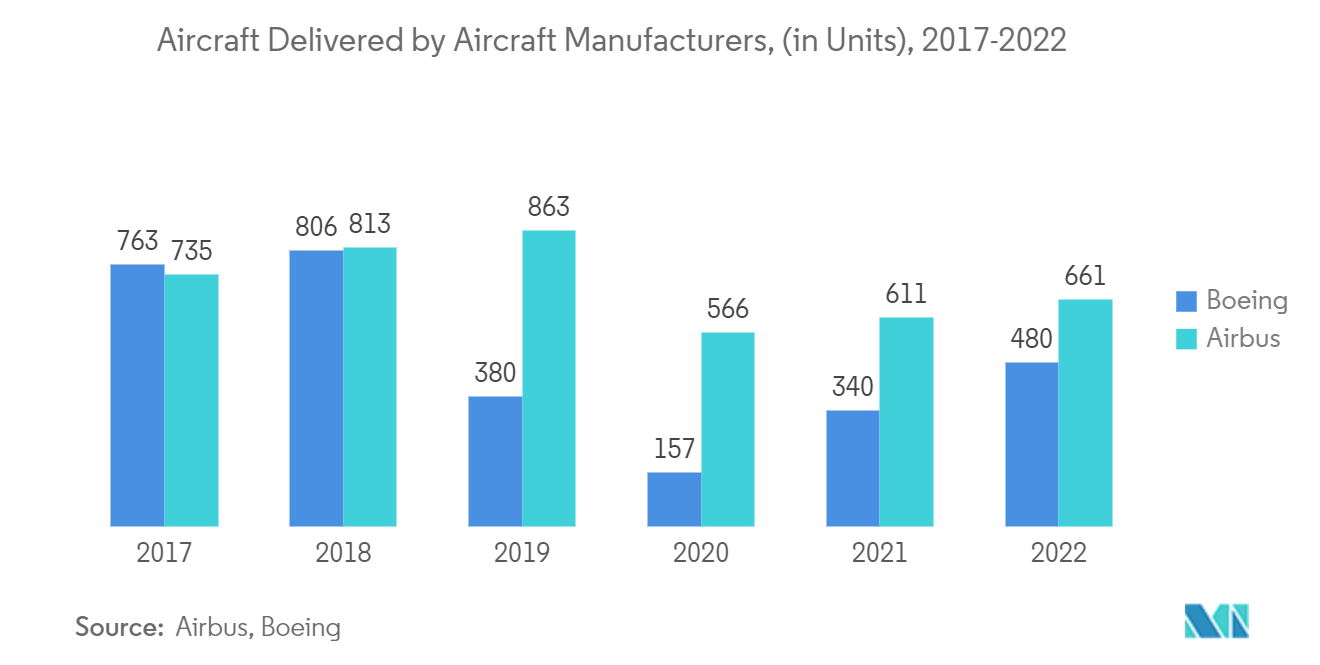

Espera-se que o mercado seja dominado pelo segmento comercial, cuja receita constitui a maior parte da receita total da indústria. Atualmente, as aeronaves de fuselagem estreita registam uma elevada procura, impulsionada pelo aumento do tráfego de passageiros, principalmente nos países em desenvolvimento. Com a crescente procura, as taxas de produção de aeronaves comerciais aumentaram ao longo dos anos, pressionando os intervenientes na cadeia de abastecimento para aumentarem também as suas capacidades de produção. O fabricante do Airbus A320 e do Boeing B737, duas das aeronaves comerciais mais vendidas da história, teve um crescimento constante ao longo dos anos. A Airbus está aumentando a produção da família de aeronaves A320 para 60 unidades por mês. Assim, empresas como FACC AG, Patria Aerostructures, Teledyne CML Composites, Ducommun Aerostructures, Avcorp Industries Inc. e CTRM estão envolvidas na cadeia de fornecimento de carenagens para estes modelos, que também serão pressurizados para aumentar os seus níveis de produção. Assim, espera-se que o mercado seja maior no segmento de aeronaves comerciais nos próximos anos. Por exemplo, em julho de 2022, a Deutsche Aircraft e a Aciturri anunciaram a nomeação da Aciturri Aerostructures como fornecedor de referência para tecnologias de compósitos selecionadas para a aeronave D328eco. O contrato exige que a Aciturri fabrique as carenagens, as portas do trem de pouso e os elementos móveis de controle de vôo utilizando tecnologias compostas e metálicas. A Aciturri também garantirá a montagem dos componentes para integração na linha de montagem final.

Ásia-Pacífico apresentará crescimento notável no mercado durante o período de previsão

Em termos geográficos, o mercado de carenagens de aeronaves está a registar uma elevada taxa de crescimento na região Ásia-Pacífico. O crescimento nas entregas de aeronaves comerciais e a crescente aquisição de aeronaves militares por diversos países da região são as razões do crescimento do mercado. De acordo com a Associação Internacional de Transporte Aéreo (IATA), as viagens aéreas na Ásia serão maiores do que nos próximos dois maiores mercados, América do Norte e Europa, até 2030. Com uma taxa de crescimento tão elevada em termos de tráfego de passageiros, as companhias aéreas do A região precisa adquirir novas aeronaves para atender à crescente demanda. Mesmo para actividades militares, os países da região Ásia-Pacífico estão a adquirir aeronaves em grande escala. Por exemplo, em fevereiro de 2021, a Boeing anunciou uma nova linha de produção nas instalações de Hyderabad (Índia) de sua joint venture com o Grupo Tata, Tata Boeing Aerospace Limited (TBAL). É para fabricar barbatanas verticais complexas para aeronaves da família 737-max. Além disso, em fevereiro de 2023, as companhias aéreas privadas indianas, como Air India, Indigo e outras, incluíam 1.100 pedidos pendentes de aeronaves de vários fabricantes de aeronaves.

Visão geral da indústria de carenagens de aeronaves

O mercado de carenagens de aeronaves é altamente fragmentado devido à presença de muitos players locais que fornecem aos fabricantes de aeronaves carenagens para trens de pouso, asas, superfícies de controle e motores. Saab AB, Daher, Strata Manufacturing PJSC, FACC AG e Composites Technology Research Malaysia Sdn Bhd (CTRM) são alguns dos players proeminentes no mercado. No mercado de carenagens, os fornecedores de materiais e outros fornecedores de nível 2 na cadeia de valor estão a colaborar com os OEM de aeronaves, como a The Boeing Company e a Airbus SE, para desenvolverem conjuntamente estruturas de carenagem leves. Por exemplo, em novembro de 2021, a Materialize e a Proponent anunciaram uma parceria para expandir o perfil da impressão 3D nas cadeias de fornecimento de reposição aeroespacial. A Proponent oferece serviços de distribuição tradicionais para companhias aéreas, MROs, fabricantes de equipamentos originais e portfólios de produtos inovadores. Através da sua cobertura global, a empresa entrega 54 milhões de peças por ano a aproximadamente 6.000 clientes de aeronaves em mais de 100 países. Essas empresas oferecem peças de reposição, como motores, fuselagens, interiores de cabines e cockpits.

Líderes de mercado de carenagens de aeronaves

-

Saab AB

-

Daher

-

Strata Manufacturing PJSC

-

FACC AG

-

Composites Technology Research Malaysia Sdn Bhd (CTRM)

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de carenagens de aeronaves

- Março de 2023: A Base Aérea de Travis fez parceria com empreiteiros de engenharia e suporte de engenharia para modificar a carenagem aerodinâmica de um C-5M Super Galaxy com novas peças impressas em 3D. O Escritório de Sustentação Rápida da USAF fornece blocos impressos e cunhas para apoiar o painel de corcova C-5, o que permite uma aerodinâmica adequada sobre a asa. A Base Aérea de Travis utilizou um material termoplástico impresso em 3D, Antero 800NA, para substituição de aeronaves.

- Janeiro de 2023: O Grupo BEAMIT, Itália, assinou um acordo de produção de cinco anos com Leonardo, Itália. A Leonardo instalou mais de 100 peças da BEAMIT em suas principais aeronaves, como M345, M346 e C27J. Pelo acordo, as empresas colaborarão para desenvolver um processo de fabricação aditiva e padronizar o processo de fabricação.

Relatório de mercado de carenagens de aeronaves – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.3 Restrições de mercado

4.4 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos compradores/consumidores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Aplicativo

5.1.1 Fuselagem

5.1.2 Trem de pouso

5.1.3 Asas

5.1.4 Superfícies de controle

5.1.5 Motor

5.2 Usuário final

5.2.1 Comercial

5.2.2 Militares

5.2.3 Aviação geral

5.3 Geografia

5.3.1 América do Norte

5.3.1.1 Estados Unidos

5.3.1.2 Canadá

5.3.2 Europa

5.3.2.1 Reino Unido

5.3.2.2 Alemanha

5.3.2.3 França

5.3.2.4 Rússia

5.3.2.5 Resto da Europa

5.3.3 Ásia-Pacífico

5.3.3.1 China

5.3.3.2 Índia

5.3.3.3 Japão

5.3.3.4 Coreia do Sul

5.3.3.5 Resto da Ásia-Pacífico

5.3.4 América latina

5.3.4.1 Brasil

5.3.4.2 Resto da América Latina

5.3.5 Oriente Médio e África

5.3.5.1 Emirados Árabes Unidos

5.3.5.2 Arábia Saudita

5.3.5.3 África do Sul

5.3.5.4 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Participação de mercado do fornecedor

6.2 Perfis de empresa

6.2.1 Saab AB

6.2.2 Daher

6.2.3 Strata Manufacturing PJSC

6.2.4 Composites Technology Research Malaysia Sdn Bhd (CTRM)

6.2.5 FACC AG

6.2.6 LATECOERE

6.2.7 Kaman Corporation

6.2.8 The NORDAM Group LLC

6.2.9 ShinMaywa Industries, Ltd.

6.2.10 Teledyne Defense Electronics

6.2.11 FDC Composites Inc.

6.2.12 Fiber Dynamics Inc.

6.2.13 Barnes Group Inc.

6.2.14 Alpine Advanced Materials

6.2.15 Royal Engineered Composites

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da indústria de carenagens de aeronaves

Este estudo inclui as diferentes formas de carenagens utilizadas em diferentes partes de uma aeronave, como fuselagem, trem de pouso, asas, superfícies de controle e motor. A estrutura da carenagem da aeronave é projetada para reduzir o arrasto, produzindo um formato suave nas superfícies do avião, o que busca retardar a separação da camada limite. Para reduzir a forma, o arrasto e o arrasto de interferência e, ao mesmo tempo, melhorar a aparência, a função principal da carenagem é cobrir espaços e lacunas entre as partes da aeronave. Uma estrutura semelhante a um casulo sob a asa de uma aeronave é uma carenagem flap track, que é usada em todas as aeronaves em diferentes dimensões e formatos.

O mercado de carenagens de aeronaves é segmentado por aplicação, usuário final e geografia. Por aplicação, o mercado é segmentado em fuselagem, trem de pouso, asas, superfícies de controle e motor. Por uso final, o mercado é segmentado em aviação comercial, militar e geral. Por geografia, o mercado é segmentado na América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África. O relatório oferece os tamanhos de mercado e previsões em valor (USD) para todos os segmentos acima.

| Aplicativo | ||

| ||

| ||

| ||

| ||

|

| Usuário final | ||

| ||

| ||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de carenagens de aeronaves

Qual é o tamanho atual do mercado de carenagens de aeronaves?

O Mercado de Carenagens de Aeronaves deverá registrar um CAGR de 6,81% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de carenagens de aeronaves?

Saab AB, Daher, Strata Manufacturing PJSC, FACC AG, Composites Technology Research Malaysia Sdn Bhd (CTRM) são as principais empresas que atuam no mercado de carenagens de aeronaves.

Qual é a região que mais cresce no mercado de carenagens de aeronaves?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de carenagens de aeronaves?

Em 2024, a América do Norte é responsável pela maior participação de mercado no Mercado de Carenagens de Aeronaves.

Que anos este Mercado de Carenagens de Aeronaves cobre?

O relatório abrange o tamanho histórico do mercado de carenagens de aeronaves para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de carenagens de aeronaves para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Carenagens de Aeronaves

Estatísticas para a participação de mercado de carenagens de aeronaves em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de carenagens de aeronaves inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.