Tamanho e Participação do Mercado de Sistemas Elétricos de Aeronaves

Análise do Mercado de Sistemas Elétricos de Aeronaves pela Mordor Intelligence

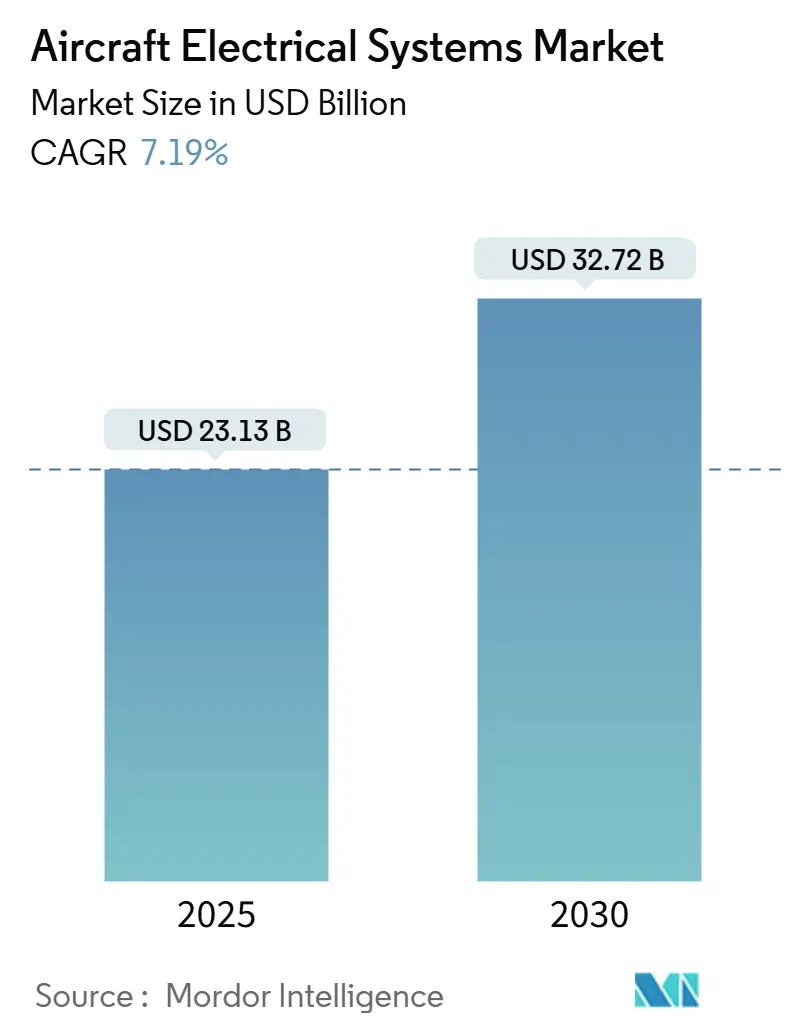

O tamanho do mercado de sistemas elétricos de aeronaves está avaliado em USD 23,13 bilhões em 2025 e prevê-se que avance para USD 32,72 bilhões até 2030, traduzindo-se numa TCAC de 7,19%. A adoção de arquiteturas de Aeronaves Mais Elétricas (MEA), o aumento da produção de corredor único e a aceleração da procura de retrofit para eletrificação de cabines expandem coletivamente o conjunto de receitas endereçáveis. A distribuição de corrente contínua de alta tensão (HVDC), a eletrónica de potência de carbeto de silício (SiC) e os packs de bateria modulares estão a orientar a agenda competitiva em direção à densidade energética e eficiência térmica. As carteiras de pedidos sustentadas na Airbus, The Boeing Company e COMAC, e as primeiras séries de produção de várias plataformas eVTOL ancoram a procura de base mesmo quando as restrições da cadeia de abastecimento alteram os perfis de entrega. O investimento paralelo em cibersegurança e proteção eletromagnética reforça a necessidade de arquiteturas elétricas integradas que possam escalar através de programas civis e de defesa.

Principais Conclusões do Relatório

- Por sistema, a distribuição de energia liderou com 36,78% de participação nas receitas em 2024, enquanto o armazenamento de energia está projetado para crescer a uma TCAC de 9,21% até 2030.

- Por componente, geradores e geradores-arrancadores comandaram 21,19% da participação do mercado de sistemas elétricos de aeronaves em 2024; packs de bateria e BMS registaram o maior crescimento a 9,56% TCAC até 2030.

- Por plataforma, a aviação comercial deteve 62,32% do tamanho do mercado de sistemas elétricos de aeronaves em 2024; a aviação geral está posicionada para o crescimento mais rápido a 9,20% TCAC até 2030.

- Por aplicação, a gestão de geração de energia representou 27,55% da participação do mercado de sistemas elétricos de aeronaves em 2024, enquanto a eletrificação de sistemas de cabine cresceu a 8,34% TCAC até 2030.

- Por região, a América do Norte manteve 40,92% de participação de mercado em 2024; a Ásia-Pacífico emergiu como a região de crescimento mais rápido a 7,85% TCAC até 2030.

Tendências e Insights do Mercado Global de Sistemas Elétricos de Aeronaves

Análise de Impacto dos Impulsionadores

| Impulsionador | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Crescente adoção de arquiteturas de Aeronaves Mais Elétricas (MEA) para reduzir a complexidade mecânica e melhorar a eficiência | +2.1% | América do Norte e Europa, implementação global | Médio prazo (2-4 anos) |

| Aumento dos volumes de produção de aeronaves e carteiras de pedidos sustentadas impulsionando a procura por sistemas elétricos avançados | +1.8% | Global | Curto prazo (≤ 2 anos) |

| Implementação de sistemas de distribuição de corrente contínua de alta tensão (HVDC) para suportar arquiteturas de energia de próxima geração | +1.4% | América do Norte e Europa, adoção na Ásia-Pacífico | Longo prazo (≥ 4 anos) |

| Crescente necessidade de sistemas elétricos leves e compactos adaptados a plataformas aéreas não tripuladas | +0.9% | América do Norte e Ásia-Pacífico | Médio prazo (2-4 anos) |

| A eletrónica de potência de carbeto de silício permite limites de temperatura mais elevados | +0.7% | Global, liderado pela América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Atualizações impulsionadas por retrofit focadas na eletrificação de cabines, incluindo energia nos assentos e modernização de cozinhas | +0.6% | Global, concentrado em mercados de aviação maduros | Curto prazo (≤ 2 anos) |

| Fonte: Mordor Intelligence | |||

Crescente adoção de arquiteturas de Aeronaves Mais Elétricas (MEA) para reduzir a complexidade mecânica e melhorar a eficiência

A implementação MEA remove linhas de ar de sangria e bombas hidráulicas, substituindo-as por substitutos elétricos de alta densidade de potência que reduzem o peso e simplificam a manutenção. A estrutura ±270 V DC no B787 demonstrou maior confiabilidade e menor custo de ciclo de vida versus hidráulica.[1]John Keller, "Boeing 787 DC Power System Lessons," ieee.org As companhias aéreas estimam 38% de poupanças nos custos operacionais da integração MEA através de menor queima de combustível e menos falhas de unidades substituíveis em linha. Os módulos de gestão de energia F-35 ecoam a tendência civil, confirmando a aplicabilidade de uso duplo. À medida que os sistemas convergem, os OEMs incorporam proteção cibernética em camadas nas unidades de distribuição, garantindo o isolamento de falhas sem intervenção manual.

Aumento dos volumes de produção de aeronaves e carteiras de pedidos sustentadas impulsionando a procura por sistemas elétricos avançados

A COMAC pretende aumentar a produção do C919 para 50 unidades em 2025, aproveitando um pipeline de mais de 1.000 compromissos firmes.[2]Michael Bruno, "COMAC Ramps C919 Output," assemblymag.com Apesar de ter mudado o seu aumento de produção do A320neo para 2027, a Airbus ainda visa 720-plus entregas em 2025, garantindo visibilidade plurianual para integradores elétricos. Uma vez que os jatos de corredor único compreendem a maior parte das adições, cada estrutura adiciona procura incremental para geração de energia, conversão e sistemas de cabine. Os fornecedores estão fazendo dupla origem de montagens de circuito impresso e cablagens através das regiões para amortecer contra choques de matérias-primas.

Implementação de sistemas de distribuição de corrente contínua de alta tensão (HVDC) para suportar arquiteturas de energia de próxima geração

HVDC a ±270 V melhora a eficiência de transferência em até 10% e pode cortar o peso dos cabos em 15 kg por plataforma de fuselagem estreita. A Collins Aerospace completou recentemente protótipos de distribuição de energia de 1 MW para o programa SWITCH da UE, sublinhando a prontidão para propulsão híbrida-elétrica. Os obstáculos de certificação incluem limites de interferência eletromagnética sob novas emendas EASA CS-25 que apertam os limiares de campo radiado de alta intensidade. Apesar dos custos iniciais de retrofit mais elevados, as companhias aéreas veem HVDC como a base para futuras estratégias de eletrificação da frota.

Crescente necessidade de sistemas elétricos leves e compactos adaptados a plataformas aéreas não tripuladas

UAVs de grau militar exigem eletrónica de potência robusta que sobreviva a oscilações de temperatura de -40°C a +105°C enquanto alimenta suítes de sensores de alta demanda. Protótipos comerciais eVTOL requerem potência de rajada de 30-45 s para subida vertical, forçando BMS a lidar com taxas de descarga próximas a 15C sem fuga térmica. Inversores miniaturizados e controladores distribuídos integram propulsão e controle de voo num barramento partilhado, gerando poupanças de volume da estrutura diretamente em margem de carga útil.

Análise de Impacto das Restrições

| Restrição | (~) % Impacto na Previsão TCAC | Relevância Geográfica | Cronograma de Impacto |

|---|---|---|---|

| Desafios na gestão do calor e complexidade da cablagem à medida que os níveis de tensão do sistema aumentam | -1.2% | Global, layouts de aeronaves densos | Médio prazo (2-4 anos) |

| Altos custos de certificação associados a tecnologias avançadas de baterias aeroespaciais | -0.8% | América do Norte e Europa | Longo prazo (≥ 4 anos) |

| Disponibilidade limitada de semicondutores qualificados que atendem aos padrões de desempenho e confiabilidade de grau aeroespacial | -0.7% | Global, com concentração da cadeia de abastecimento na Ásia-Pacífico | Curto prazo (≤ 2 anos) |

| Atrasos nas aprovações regulamentares para unidades de distribuição de energia orientadas por software devido a preocupações de cibersegurança | -0.5% | Principalmente América do Norte e Europa, expandindo-se globalmente | Médio prazo (2-4 anos) |

| Fonte: Mordor Intelligence | |||

Desafios na gestão do calor e complexidade da cablagem à medida que os níveis de tensão do sistema aumentam

A escalada de tensão empurra as temperaturas da superfície do condutor até 180 °C, levando à adoção de tubos de calor de grafite pirolítico recozido sob a iniciativa ICOPE da UE. Os requisitos de blindagem EMI aumentam os feixes de cablagem, aumentando o trabalho de instalação e adicionando massa parasita que pode subtrair 2% da carga útil. Barramentos refrigerados a líquido resolvem muitos gargalos térmicos, mas introduzem bombas extras, refrigerante e lógica de detecção de vazamentos. Cabines eVTOL de espaço limitado enfrentam conflitos agudos de empacotamento, obrigando à otimização multidisciplinar entre equipas estruturais e elétricas.

Altos custos de certificação associados a tecnologias avançadas de baterias aeroespaciais

As condições especiais FAA Part 25 exigem testes de prevenção de fuga térmica, ensaios de penetração de prego e quantificação de gás de ventilação para cada geometria de célula, levando a despesa de qualificação até USD 10 milhões por iteração de design. Cronogramas imprevisíveis de elaboração de regras desencorajam pequenos inovadores e estendem horizontes de retorno para químicas inovadoras como lítio-metal ou estado sólido. A orientação paralela EASA adiciona camadas de conformidade adicionais, obrigando à aprovação de dupla agência para qualquer aeronave servindo rotas transatlânticas.

Análise de Segmentos

Por Sistema: Armazenamento de Energia Impulsiona Transição de Eletrificação

A receita de Armazenamento de Energia está projetada para avançar a uma TCAC de 9,21% até 2030, impulsionada por packs modulares de iões de lítio e opções emergentes de estado sólido que sustentam metas de alcance eVTOL. O tamanho do mercado de sistemas elétricos de aeronaves para Armazenamento de Energia deverá exceder USD 6,4 bilhões até ao final da janela de previsão, refletindo sua centralidade para a propulsão híbrida-elétrica. A Distribuição de Energia permanece a espinha dorsal, controlando 36,78% da receita de 2024, com matrizes de contactores inteligentes e unidades de comutação definidas por software garantindo priorização de carga durante operações anormais.

A adoção HVDC está remodelando roteiros de componentes, mudando o design do conversor de 115 V AC para topologias DC-DC multi-nível que exploram interruptores de carbeto de silício operando a frequências de comutação de 200 kHz. Fornecedores de baterias como Safran-Saft revelaram um pack de 1.200 V em 2025 que suporta descargas de rajada de 60C, sinalizando a maturação de padrões de alta tensão de grau aviónico. Plataformas de longo curso procuram arquiteturas de ciclo combinado emparelhando extensores de alcance de célula de combustível com buffers de bateria, expandindo receita de ciclo de vida para suítes integradas de gestão de energia.

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Componente: Sistemas de Gestão de Baterias Lideram Inovação

Packs de Bateria e BMS expandem a 9,56% TCAC, refletindo seu papel no equilíbrio da densidade energética, longevidade da célula e segurança. Algoritmos BMS inteligentes agora interfaceiam diretamente com aviónica de cabine de pilotagem, transmitindo vida útil restante e prevendo intervalos de troca de pack, reduzindo assim manutenção não programada. Geradores e Geradores-Arrancadores, detendo 21,19% da participação do mercado de sistemas elétricos de aeronaves em 2024, continuam a migrar para classificações de potência mais altas na classe 600-800 kW para suportar eletrificação de cozinha em voo e cargas de proteção de envelope.

Conectores classificados para 1.000 V DC e 500 A estão entrando em qualificação, apresentando geometrias seguras ao toque e molas de supressão de arco. Fornecedores de cablagem desenvolvem substituições de núcleo de alumínio com revestimentos de nanopartículas para manter condutividade enquanto reduzem massa em 30%. Software de distribuição de energia incorporado aproveita rotinas de aprendizagem automática que recalculam hierarquias de corte de carga a cada 50 ms, melhorando a resistência contra falhas de arco.

Por Plataforma: Aviação Geral Abraça Eletrificação

A Aviação Comercial gerou 62,32% da receita de 2024, sustentada pela procura persistente por jatos de fuselagem estreita e programas de modernização de corredor duplo. O mercado de sistemas elétricos de aeronaves está testemunhando um ponto de viragem na Aviação Geral onde protótipos eVTOL, retrofits de aviónica de jatos executivos e atualizações de atuação de helicópteros leves se combinam para entregar uma TCAC de 9,20%.

Jatos executivos incorporam spoilers fly-by-wire e packs de controle ambiental elétrico, aumentando fatores de carga elétrica em 18% relativamente às linhas de base de 2022. Fabricantes de helicópteros integram atuação de rotor de cauda elétrico para reduzir complexidade mecânica e assinaturas de ruído, ajudando a aceitação de voo urbano. Aeronaves rotativas de defesa, lideradas por frotas UH-60M atualizadas, incorporam aviónica de arquitetura de sistema aberto modular (MOSA) que se baseia em interfaces de energia escaláveis.[3]US Army, "H-60M MOSA Avionics Architecture Solution," army.mil

Nota: Participações de segmento de todos os segmentos individuais disponíveis mediante compra do relatório

Por Aplicação: Eletrificação de Cabine Acelera Crescimento

A Gestão de Geração de Energia deteve uma participação de 27,55% do mercado de sistemas elétricos de aeronaves em 2024. As companhias aéreas estão intensificando sua atenção na Eletrificação de Sistemas de Cabine, que deverá crescer a uma TCAC de 8,34% à medida que a análise de passageiros liga a disponibilidade de energia por assento a melhorias na Pontuação do Promotor Líquido. Companhias aéreas executando retrofits de iluminação LED relatam 68% de poupanças de energia e 38% menores despesas de manutenção.

Tomadas USB-C de 100 W nos assentos, conectividade de qualidade de streaming e cozinhas passando de fornos a vapor para módulos de indução totalmente elétricos elevam coletivamente as curvas de procura de cabine. Gémeos digitais na gestão de configuração simulam roteamento elétrico dentro do Mock-Up Digital 3D, evitando conflitos estruturais e encurtando tempos de inatividade para campanhas de retrofit.

Análise Geográfica

A América do Norte capturou 40,92% da receita de 2024, impulsionada pelo orçamento de defesa dos Estados Unidos e uma base de fornecedores profunda que abrange geradores, atuadores e hardware de gestão térmica. A perspetiva regional é reforçada pelas diretrizes de cibersegurança FAA que exigem barramentos de dados autenticados, que estimulam atualizações de aviónica e conversão de energia através de frotas existentes. Negócios de consolidação como a compra da CAES pela Honeywell por USD 1,9 bilião fortalecem portfólios de proteção eletromagnética, tornando a América do Norte o maior comprador e um incubador de tecnologia.

A Ásia-Pacífico regista o crescimento mais rápido a 7,85% TCAC até 2030. A subida da produção do C919 da COMAC e o requisito de previsão da Índia para até 1.000 jatos ao longo de 20 anos ancora a procura por geradores, conversores e cablagens. Fornecedores tier-1 locais no Japão e Coreia do Sul expandem pacotes de trabalho build-to-print para Boeing e Airbus, incorporando conteúdo regional em programas globais. Corredores MRO apoiados pelo governo em Singapura e Malásia atraem programas de retrofit focados na eletrificação de cabines e melhorias de sistemas de missão.

A Europa mantém-se fundamental devido ao financiamento Clean Aviation, política rigorosa de emissões e uma rede de pesquisa expansiva. A Safran lidera esforços europeus em baterias de alta tensão e propulsores elétricos, enquanto o laboratório de Toulouse da Collins Aerospace lidera a validação de inversores de classe megawatt. A harmonização de proteção contra raios da EASA sob CS-25/Amdt 26 impõe testes de banda larga, obrigando OEMs a certificar soluções de blindagem aprimoradas. O continente também hospeda múltiplos demonstradores enfrentando refrigeração de tubo de calor, validando arquiteturas térmicas de próxima geração para híbridos de longo alcance.

Panorama Competitivo

O mercado de sistemas elétricos de aeronaves apresenta moderadamente consolidado, com os cinco principais fornecedores representando mais de 50% da receita global. Honeywell International Inc., RTX Corporation, Safran SA, General Electric Company e Thales Group implementam ativamente F&A para preencher lacunas de capacidade. A aquisição da CAES pela Honeywell estende sua fortaleza de blindagem RF e compatibilidade eletromagnética, enquanto a Thales absorve a Cobham Aerospace Communications para ampliar sua pilha de conectividade de cabine.[4]Thales Group, "Completion of Cobham Aerospace Communications Deal," thalesgroup.com

A diferenciação tecnológica orbita em torno da densidade de potência, integração HVDC e cyber-resiliência. Os principais players canalizam dólares de I&D em dispositivos de carbeto de silício que sustentam junções de 200 °C, reduzindo assim a massa de refrigeração. Empresas menores posicionam-se em subsistemas eVTOL de nicho, frequentemente aliando-se com incumbentes para navegar na complexidade de certificação. O ambiente regulatório reforça a incumbência, uma vez que registos extensivos de conformidade são pré-requisitos para emendas de certificado de tipo.

As parcerias estratégicas estão se multiplicando. A Regal Rexnord colabora com a Honeywell em pacotes de atuação para mobilidade aérea avançada, destacando caminhos de co-desenvolvimento entre domínios. A Collins Aerospace da RTX renovou uma aliança de distribuição multidécadas com a Satair para peças elétricas de cabine, expandindo a participação no mercado de reposição e garantindo receita de peças sobressalentes. Start-ups sem pegadas de estação de reparo frequentemente licenciam tecnologia para tier-1s para acelerar a entrada.

Líderes da Indústria de Sistemas Elétricos de Aeronaves

-

RTX Corporation

-

Honeywell International Inc.

-

General Electric Company

-

Thales Group

-

Safran SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Desenvolvimentos Recentes da Indústria

- Junho de 2025: Safran Electrical & Power (Safran SA) e Saft (TotalEnergies) introduziram uma bateria modular de iões de lítio de alta tensão para aviação elétrica de próxima geração, suportando instalação flexível e maior resistência.

- Maio de 2025: Vertical Aerospace e Honeywell International Inc. aprofundaram a cooperação no eVTOL VX4, integrando Anthem Flight Deck e controlos fly-by-wire compactos para entregar pelo menos 150 aeronaves até 2030.

- Abril de 2025: A Collins Aerospace da RTX assinou uma extensão de quatro anos do seu acordo de distribuição de peças interiores de cabine com a Satair, que cobre a distribuição global de peças elétricas interiores de cabine.

Âmbito do Relatório Global do Mercado de Sistemas Elétricos de Aeronaves

Um sistema elétrico de aeronave refere-se à rede de componentes e circuitos elétricos que fornecem energia e controlam várias funções elétricas dentro de uma aeronave. Um sistema elétrico de aeronave consiste em quatro subsistemas essenciais, nomeadamente geração, distribuição, conversão e armazenamento de energia. O surgimento do conceito de aeronave elétrica revolucionou a arquitetura convencional de energia elétrica de aeronaves.

O mercado de sistemas elétricos de aeronaves é segmentado por sistema, plataforma e geografia. Por sistema, o mercado é segmentado em geração de energia, distribuição de energia, conversão de energia e armazenamento de energia. Por plataforma, o mercado é segmentado em aviação comercial, aviação militar e aviação geral. O relatório também cobre os tamanhos de mercado e previsões para o mercado de sistemas elétricos de aeronaves nos principais países através de diferentes regiões. Para cada segmento, o tamanho de mercado e previsão são fornecidos em termos de valor (USD).

| Geração de Energia |

| Distribuição de Energia |

| Conversão de Energia |

| Armazenamento de Energia |

| Geradores e Geradores-Arrancadores |

| Unidades de Distribuição de Energia |

| Conversores |

| Packs de Bateria e BMS |

| Cablagem e Cabos |

| Conectores e Contactores |

| Software de Distribuição de Energia |

| Aviação Comercial | Fuselagem Estreita |

| Fuselagem Larga | |

| Jatos Regionais | |

| Cargueiros | |

| Aviação Militar | Jatos de Combate |

| Aeronaves de Transporte | |

| UAVs | |

| Aeronaves de Treino | |

| Aviação Geral | Jatos Executivos |

| Helicópteros | |

| eVTOL/AAM |

| Gestão de Geração de Energia |

| Controlo e Operação de Voo |

| Sistemas de Cabine |

| Gestão de Configuração |

| Pressurização e Condicionamento de Ar |

| América do Norte | Estados Unidos | |

| Canadá | ||

| México | ||

| Europa | Reino Unido | |

| Alemanha | ||

| França | ||

| Itália | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Coreia do Sul | ||

| Austrália | ||

| Resto da Ásia-Pacífico | ||

| América do Sul | Brasil | |

| Resto da América do Sul | ||

| Médio Oriente e África | Médio Oriente | Arábia Saudita |

| Emirados Árabes Unidos | ||

| Resto do Médio Oriente | ||

| África | África do Sul | |

| Resto da África | ||

| Por Sistema | Geração de Energia | ||

| Distribuição de Energia | |||

| Conversão de Energia | |||

| Armazenamento de Energia | |||

| Por Componente | Geradores e Geradores-Arrancadores | ||

| Unidades de Distribuição de Energia | |||

| Conversores | |||

| Packs de Bateria e BMS | |||

| Cablagem e Cabos | |||

| Conectores e Contactores | |||

| Software de Distribuição de Energia | |||

| Por Plataforma | Aviação Comercial | Fuselagem Estreita | |

| Fuselagem Larga | |||

| Jatos Regionais | |||

| Cargueiros | |||

| Aviação Militar | Jatos de Combate | ||

| Aeronaves de Transporte | |||

| UAVs | |||

| Aeronaves de Treino | |||

| Aviação Geral | Jatos Executivos | ||

| Helicópteros | |||

| eVTOL/AAM | |||

| Por Aplicação | Gestão de Geração de Energia | ||

| Controlo e Operação de Voo | |||

| Sistemas de Cabine | |||

| Gestão de Configuração | |||

| Pressurização e Condicionamento de Ar | |||

| Por Geografia | América do Norte | Estados Unidos | |

| Canadá | |||

| México | |||

| Europa | Reino Unido | ||

| Alemanha | |||

| França | |||

| Itália | |||

| Resto da Europa | |||

| Ásia-Pacífico | China | ||

| Japão | |||

| Índia | |||

| Coreia do Sul | |||

| Austrália | |||

| Resto da Ásia-Pacífico | |||

| América do Sul | Brasil | ||

| Resto da América do Sul | |||

| Médio Oriente e África | Médio Oriente | Arábia Saudita | |

| Emirados Árabes Unidos | |||

| Resto do Médio Oriente | |||

| África | África do Sul | ||

| Resto da África | |||

Principais Questões Respondidas no Relatório

Qual é o tamanho do Mercado de Sistemas Elétricos de Aeronaves?

O mercado de sistemas elétricos de aeronaves está avaliado em USD 23,13 bilhões em 2025 e prevê-se que avance para USD 32,72 bilhões até 2030, traduzindo-se numa TCAC de 7,19%.

Qual é o valor atual do mercado de sistemas elétricos de aeronaves?

O mercado de sistemas elétricos de aeronaves está avaliado em USD 23,13 bilhões em 2025 e prevê-se que cresça para USD 32,72 bilhões até 2030.

Qual segmento de sistema está crescendo mais rapidamente?

Sistemas de Armazenamento de Energia, incluindo packs de bateria de alta tensão, registam uma TCAC de 9,21% até 2030 com base na adoção híbrida-elétrica e eVTOL.

Por que HVDC é importante para aeronaves futuras?

Arquiteturas HVDC aumentam a eficiência de distribuição em até 10% e reduzem o peso dos cabos, permitindo transferência de potência de classe megawatt necessária para propulsão elétrica.

Qual região mostra a taxa de crescimento mais alta?

A Ásia-Pacífico lidera o crescimento a 7,85% TCAC devido às frotas em expansão na China e Índia e ao aumento da capacidade de fabricação indígena.

Como as companhias aéreas estão beneficiando da eletrificação de cabines?

Iluminação LED e energia universal nos assentos entregam poupanças de energia até 68% e reduzem custos de manutenção, melhorando diretamente as pontuações de satisfação do passageiro.

Que desafios limitam a rápida adoção de baterias na aviação?

Custos elevados de certificação e requisitos rigorosos de teste de segurança somam até USD 10 milhões por novo design de bateria, estendendo cronogramas de desenvolvimento para químicas avançadas.

Página atualizada pela última vez em: