Tamanho do mercado de máquinas agrícolas

| Período de Estudo | 2019 - 2029 |

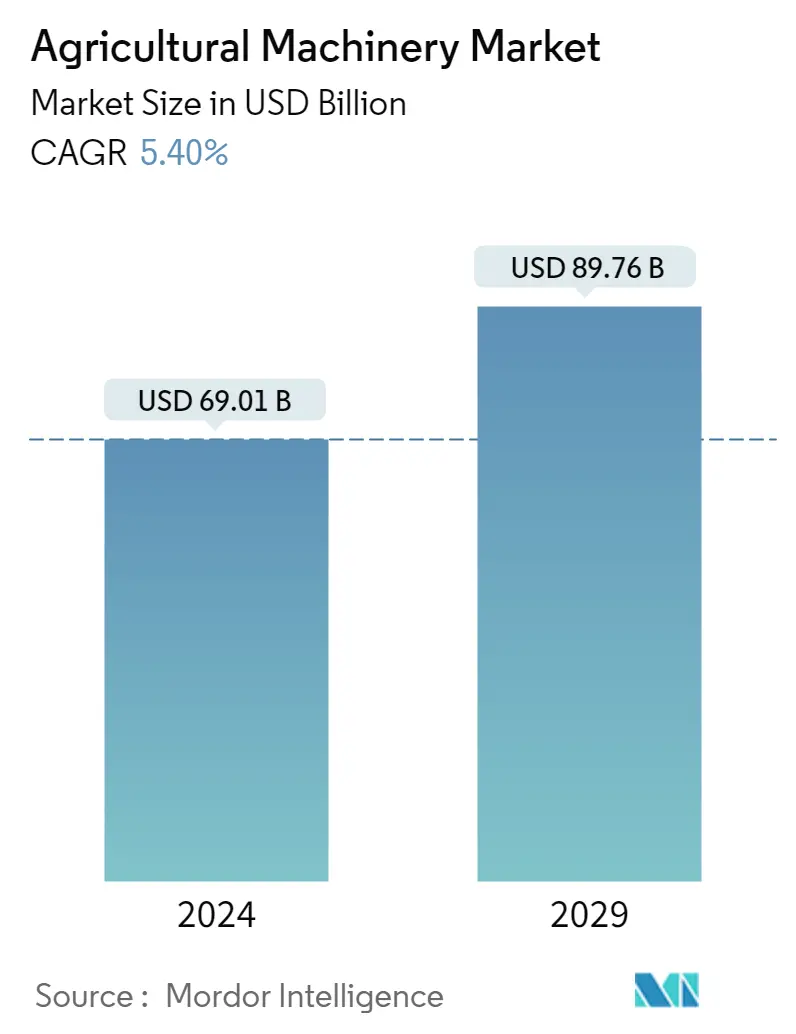

| Tamanho do mercado (2024) | USD 69.01 bilhões de dólares |

| Tamanho do mercado (2029) | USD 89.76 bilhões de dólares |

| CAGR(2024 - 2029) | 5.40 % |

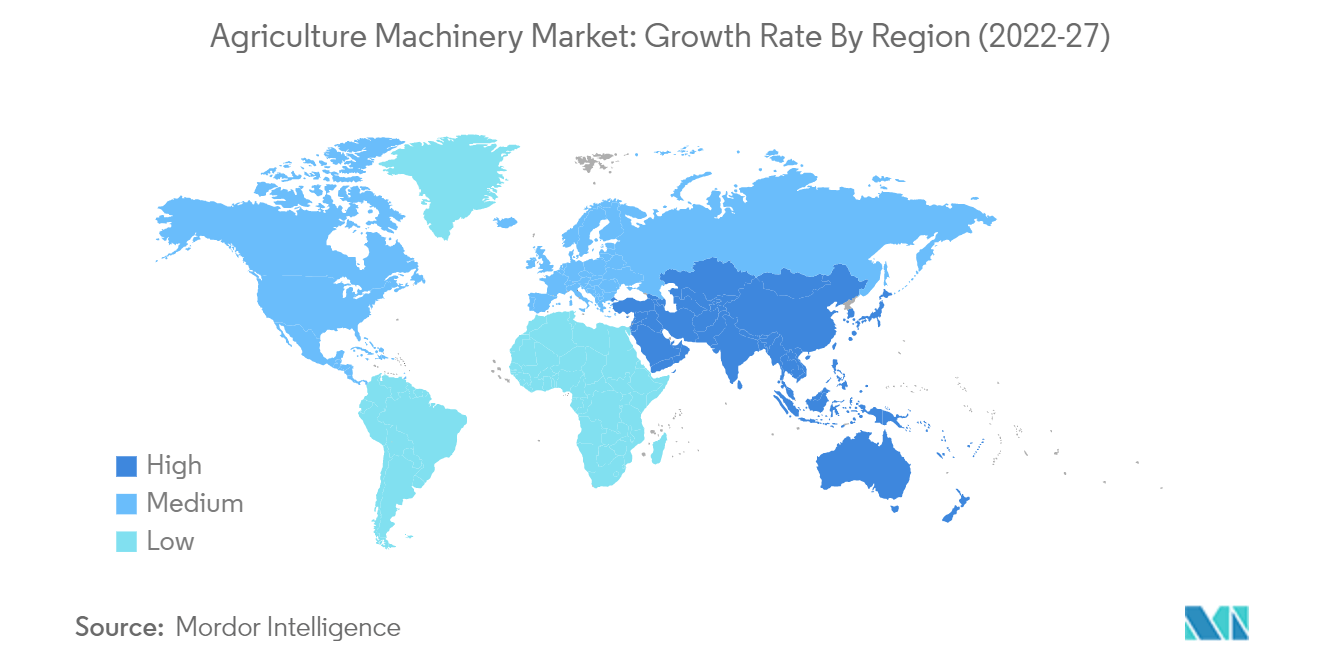

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

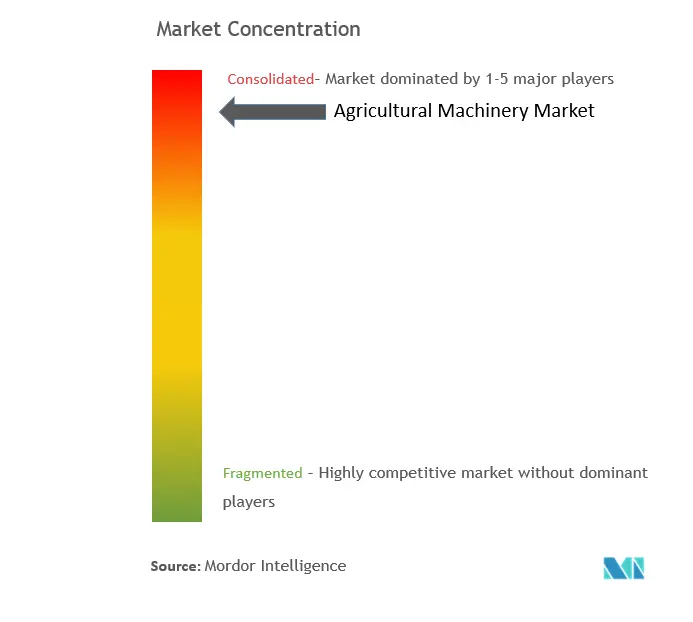

| Concentração de Mercado | Alto |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de máquinas agrícolas

O tamanho do mercado de máquinas agrícolas é estimado em US$ 69,01 bilhões em 2024, e deverá atingir US$ 89,76 bilhões até 2029, crescendo a um CAGR de 5,40% durante o período de previsão (2024-2029).

.

- As máquinas agrícolas são usadas para facilitar as operações agrícolas e obter altos rendimentos. Reduz a mão de obra nas fazendas e reduz os custos trabalhistas. Isso inclui tratores, arados, máquinas de colheita, cultivadores e máquinas de mudas. O mercado é impulsionado pelo aumento das taxas de mecanização nos países em desenvolvimento, o que pode ter um impacto a longo prazo. A diminuição da terra, dos recursos hídricos e da força de trabalho aumenta a necessidade de mecanização agrícola nos países em desenvolvimento. Em 2018, a mecanização agrícola nos países em desenvolvimento, como a Índia e a China, representou 45-55%, enquanto representou 95% nos países desenvolvidos, como os Estados Unidos.

- Junto com isso, o aumento dos subsídios governamentais também impulsiona o mercado de máquinas agrícolas. Os tratores representaram mais de 43,6% da participação de mercado no mercado de máquinas agrícolas em 2020.

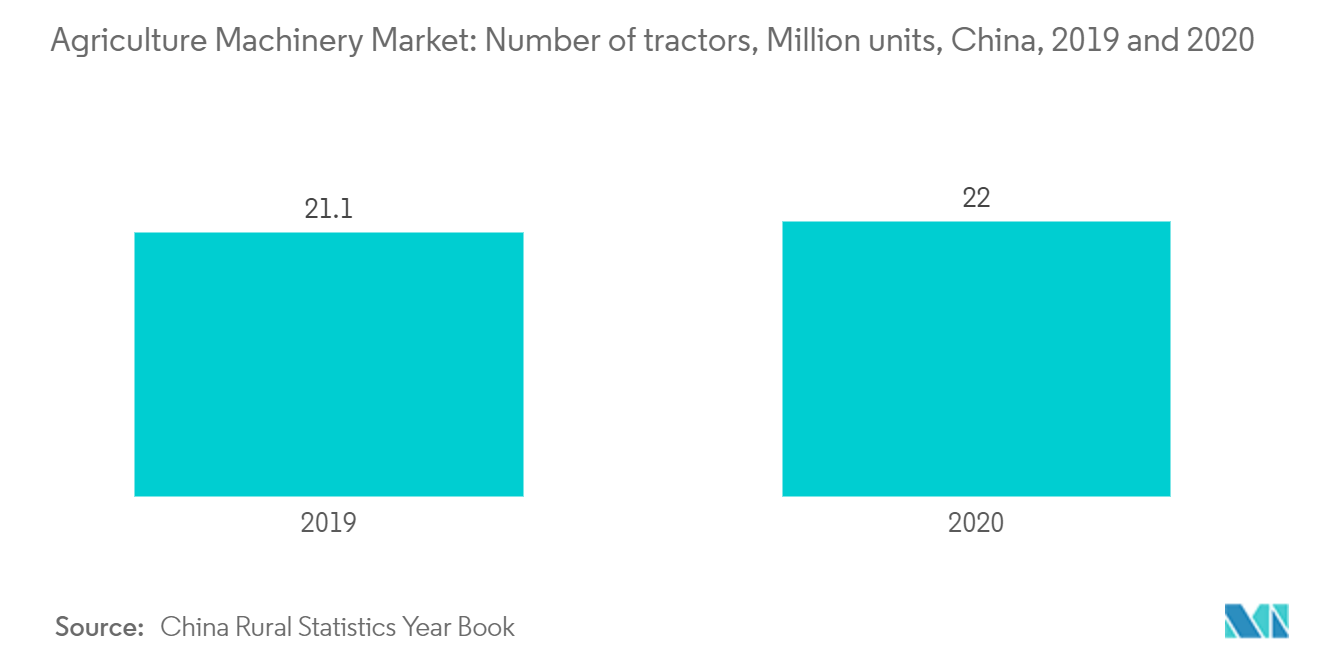

- Espera-se que a região Ásia-Pacífico cresça rapidamente devido à elevada procura de produtos agrícolas, principalmente da Índia e da China, durante o período de previsão. Na Ásia, a China domina a produção e venda de equipamentos agrícolas. Ao mesmo tempo, espera-se que a Índia, o Japão e a Austrália contribuam com uma parte significativa do mercado global nos próximos anos, ultrapassando a Europa como o maior mercado. A população da região está a aumentar, impulsionando a necessidade de mecanização da agricultura.

Tendências do mercado de máquinas agrícolas

Crescente demanda por mecanização agrícola nos países em desenvolvimento

O mercado é impulsionado por taxas crescentes de mecanização nos países em desenvolvimento. A diminuição da produtividade da terra, dos recursos hídricos e da força de trabalho aumentou a necessidade de mecanização agrícola nos países em desenvolvimento. Além disso, políticas governamentais favoráveis, como a concessão de subsídios, a concessão de empréstimos sem juros e o aumento da assistência financeira nestes países, estão a aumentar o mercado de maquinaria agrícola. Por exemplo, a Agência de Serviços Agrícolas dos EUA oferece empréstimos garantidos e directos à propriedade agrícola e à operação a agricultores familiares que não conseguem receber financiamento comercial através de um banco, instituição do sistema de crédito agrícola ou outros credores. Com o empréstimo, os agricultores podem comprar máquinas agrícolas. Além disso, o Departamento de Agricultura dos EUA estabeleceu uma série de programas de empréstimos, como o Programa Direct Farm Ownership Down Payment, cujo montante máximo do empréstimo aumentou de 250.000 dólares para 300.000 dólares.

Prevê-se que o mercado de máquinas agrícolas, incluindo colheitadeiras nos países africanos, cresça à medida que os agricultores africanos exigem acesso às mais recentes tecnologias agrícolas para melhorar as suas operações agrícolas e reduzir os custos de produção. A Comissão da União (CUA) e a Organização das Nações Unidas para a Alimentação e a Agricultura (FAO) consideram a mecanização agrícola como uma acção indispensável imediata para alcançar a visão de Fome Zero até 2025.

As nações em desenvolvimento têm um baixo nível de penetração. Assim, o mercado de mecanização agrícola tem muito potencial para aumentar a penetração de equipamentos agrícolas, como tratores, e o tamanho do mercado durante o período de previsão.

Ásia-Pacífico domina o mercado

A Ásia-Pacífico é considerada o maior mercado e de mais rápido crescimento porque as empresas localizadas na região têm lançado novas máquinas agrícolas, dominando assim o mercado com inovações e lançamentos de produtos mais rápidos. O governo chinês está a melhorar a mecanização agrícola para diversas culturas, incluindo arroz, trigo, milho, batata, colza, algodão e cana-de-açúcar. Em 2020, o Ministério das Finanças da China emitiu mais de 20 mil milhões de CNY (2,87 mil milhões de dólares) como subsídios do governo central para a compra de maquinaria agrícola. A China planeia fazer com que a taxa de mecanização abrangente da lavoura, plantação e colheita atinja 75% até 2025..

Segundo a associação de tratores e máquinas da Austrália (TMA), houve um aumento nas vendas do segmento de pequenos tratores no país devido ao apoio do esquema Instant Asset Write-off. Em 2020, a faixa de tratores com menos de 40 cavalos (30 quilowatts) teve alta de 72% no mês e encerrou 36% à frente no ano todo..

Além disso, a Índia está a tornar-se um dos mercados em rápido crescimento na região Ásia-Pacífico devido aos crescentes subsídios do governo. Dado que a agricultura contribui com uma percentagem elevada para o PIB do país, o governo está a concentrar-se na mecanização da agricultura através de diferentes esquemas. Por exemplo, no âmbito do esquema do primeiro-ministro Kisan Samman Yojana, o governo indiano anunciou um subsídio de 50% a 80% na compra de maquinaria agrícola. Isso ajudará no crescimento do mercado no país..

O foco crescente na mecanização agrícola e o desejo do governo pela mecanização podem impulsionar as vendas e levar a inovações, como máquinas sem condutor, que podem impulsionar o mercado durante o período de previsão..

Visão geral da indústria de máquinas agrícolas

O mercado de máquinas agrícolas está consolidado, com os principais players respondendo pela maior parte do mercado. Os principais players do mercado são Deere and Co., CNH Industrial, AGCO Corporation, Kubota, Mahindra e Mahindra Limited, Iseki Co. Ltd, JC Bamford Excavators Limited e Lindsay Corporation. Essas empresas estiveram envolvidas em diversas atividades estratégicas, como inovação de produtos, expansão, parceria e fusões e aquisições.

Líderes de mercado de máquinas agrícolas

-

Deere & Company

-

AGCO Corporation

-

Mahindra and Mahindra Limited

-

Kubota Corporation

-

CNH Industrial NV

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de máquinas agrícolas

- Março de 2022 A John Deere iniciou uma joint venture com a SurePointAg Systems, fabricante de sistemas de aplicação de fertilizantes líquidos e de aplicação de pulverização e equipamentos de injeção de irrigação. A SurePoint terá acesso às tecnologias da Deere para aumentar a produtividade em uma variedade de produtos.

- Agosto de 2021 A John Deere apresentou o novo trator 6155MH, que oferece todo o desempenho e confiabilidade comprovados em campo de outras séries M.

- Abril de 2021 A New Holland Agriculture firmou uma parceria estratégica com a Divisão Agrícola do Grupo Alamo, um fornecedor líder de implementos e acessórios compatíveis com a linha de tratores compactos e médios da New Holland.

Relatório de Mercado de Máquinas Agrícolas – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.3 Restrições de mercado

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo

5.1.1 Tratores

5.1.1.1 Potência

5.1.1.1.1 Menos de 40 HP

5.1.1.1.2 40 CV a 99 CV

5.1.1.1.3 Maior que 100 HP

5.1.1.2 Tipo

5.1.1.2.1 Tratores utilitários compactos

5.1.1.2.2 Tratores utilitários

5.1.1.2.3 Tratores de colheita em linha

5.1.2 Máquinas para arar e cultivar

5.1.2.1 Arados

5.1.2.2 Grades

5.1.2.3 Cultivadores e Lavradores

5.1.2.4 Outras máquinas para arar e cultivar

5.1.3 Máquinas de plantio

5.1.3.1 Semeadores

5.1.3.2 Plantadores

5.1.3.3 Espalhadores

5.1.3.4 Outras máquinas de plantio

5.1.4 Máquinas de colheita

5.1.4.1 Ceifeiras-debulhadoras-debulhadoras

5.1.4.2 Colheitadeiras de forragem

5.1.4.3 Outras máquinas de colheita

5.1.5 Máquinas para feno e forragem

5.1.5.1 Cortadores-condicionadores

5.1.5.2 Enfardadeiras

5.1.5.3 Outras máquinas de feno e forragem

5.1.6 Máquinas de irrigação

5.1.6.1 Irrigação por aspersão

5.1.6.2 Irrigação por gotejamento

5.1.6.3 Outras máquinas de irrigação

5.1.7 Outros tipos

5.2 Geografia

5.2.1 América do Norte

5.2.1.1 Estados Unidos

5.2.1.2 Canadá

5.2.1.3 México

5.2.1.4 Resto da América do Norte

5.2.2 Europa

5.2.2.1 Alemanha

5.2.2.2 Reino Unido

5.2.2.3 França

5.2.2.4 Resto da Europa

5.2.3 Ásia-Pacífico

5.2.3.1 China

5.2.3.2 Índia

5.2.3.3 Japão

5.2.3.4 Austrália

5.2.3.5 Resto da Ásia-Pacífico

5.2.4 América do Sul

5.2.4.1 Brasil

5.2.4.2 Argentina

5.2.4.3 Resto da América Latina

5.2.5 África

5.2.5.1 África do Sul

5.2.5.2 Resto da África

6. CENÁRIO COMPETITIVO

6.1 Estratégias mais adotadas

6.2 Análise de participação de mercado

6.3 Perfis de empresa

6.3.1 Deere & Company

6.3.2 CNH Industrial NV

6.3.3 AGCO Corporation

6.3.4 Mahindra & Mahindra Limited

6.3.5 Kubota Corporation

6.3.6 Iseki & Co. Ltd

6.3.7 Escorts Limited

6.3.8 Daedong Industrial Co. Ltd

6.3.9 JC Bamford Excavators Limited

6.3.10 Lindsay Corporation

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da Indústria de Máquinas Agrícolas

As máquinas agrícolas incluem máquinas usadas em campos como colheita, feno e forragem, e máquinas de irrigação. O mercado de máquinas agrícolas é segmentado por tipo (tratores, máquinas de arar e cultivar, máquinas de plantio, máquinas de irrigação, máquinas de colheita, máquinas de feno e forragem e outros tipos) e geografia (América do Norte, Europa, Ásia-Pacífico, América do Sul, e África). O relatório oferece o tamanho do mercado e previsões em termos de valor em mil dólares para todos os segmentos acima.

| Tipo | ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

| ||||||||||||||||||

|

| Geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de máquinas agrícolas

Qual é o tamanho do mercado de máquinas agrícolas?

O tamanho do mercado de máquinas agrícolas deverá atingir US$ 69,01 bilhões em 2024 e crescer a um CAGR de 5,40% para atingir US$ 89,76 bilhões até 2029.

Qual é o tamanho atual do mercado de máquinas agrícolas?

Em 2024, o tamanho do mercado de máquinas agrícolas deverá atingir US$ 69,01 bilhões.

Quem são os principais atores do mercado de máquinas agrícolas?

Deere & Company, AGCO Corporation, Mahindra and Mahindra Limited, Kubota Corporation, CNH Industrial NV são as principais empresas que atuam no mercado de máquinas agrícolas.

Qual é a região que mais cresce no mercado de máquinas agrícolas?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de máquinas agrícolas?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de máquinas agrícolas.

Que anos abrange este mercado de máquinas agrícolas e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de máquinas agrícolas foi estimado em US$ 65,47 bilhões. O relatório abrange o tamanho histórico do mercado de máquinas agrícolas para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de máquinas agrícolas para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Equipamentos Agrícolas

Estatísticas para a participação de mercado de equipamentos agrícolas em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de equipamentos agrícolas inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.