| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Volume do Mercado (2024) | 217.95 Thousand units |

| Volume do Mercado (2029) | 273.30 Thousand units |

| CAGR | 4.63 % |

| Concentração do Mercado | Médio |

Principais jogadores*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Análise de mercado das torres de telecomunicações da África

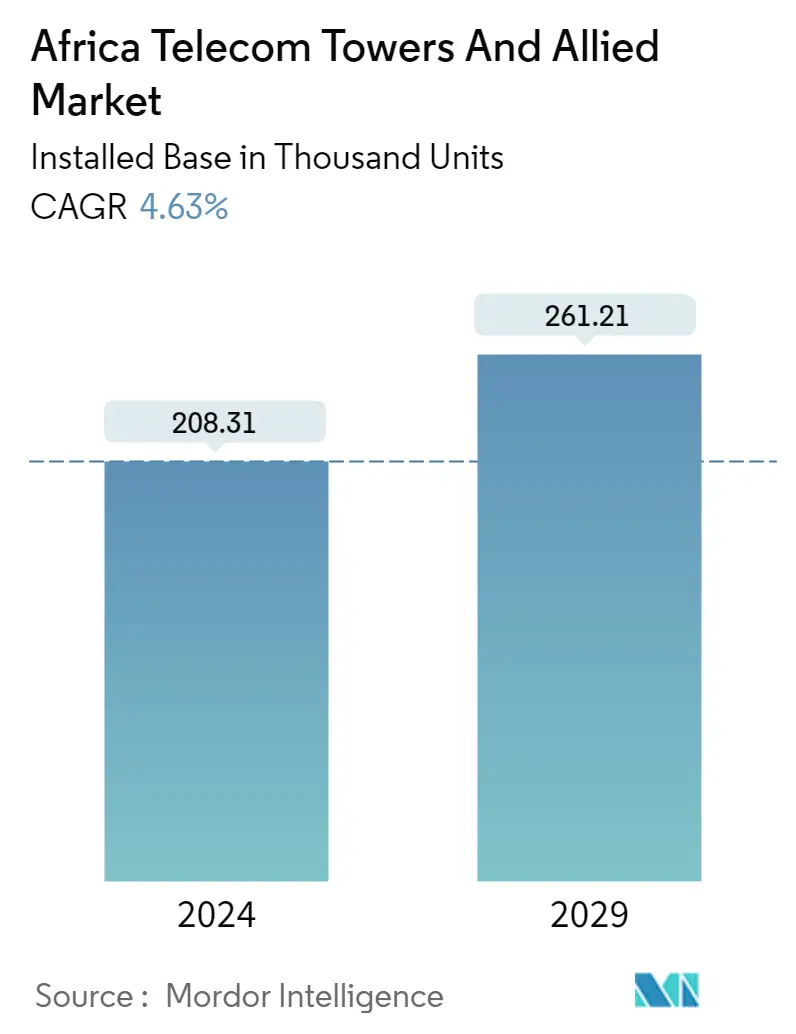

Espera-se que o tamanho do Africa Telecom Towers And Allied Market em termos de base instalada cresça de 208,31 mil unidades em 2024 para 261,21 mil unidades até 2029, com um CAGR de 4,63% durante o período de previsão (2024-2029).

Com o surto de COVID-19, a indústria das telecomunicações testemunhou um aumento significativo na procura de serviços de Internet devido ao facto de uma grande parte da população permanecer em casa e em condições de trabalho remoto. O aumento de pessoas que trabalham em casa levou a um aumento na procura de downloads, visualização de vídeos online e comunicação através de videoconferência, o que está a levar ao aumento do tráfego de rede e da utilização de dados.

- A indústria de torres de telecomunicações evoluiu drasticamente na última década. A proposta central e os modelos de negócio da towerco foram adaptados com sucesso para corresponder às exigências dos novos mercados em África. Prevê-se que muitas torres se concentrarão em seu negócio principal de construção durante o período de previsão, comprando e alugando imóveis verticais, e essas torres ainda poderão ver muitas antenas 5G sobrepostas em suas torres.

- De acordo com a Comissão de Comunicações da Nigéria, em janeiro de 2021, o número de torres de telecomunicações de terceira e quarta geração implantadas na Nigéria cresceu 73,2%. Além disso, as empresas globais de torres estão expandindo a sua presença na região, através de colaborações estratégicas, devido ao crescente número de oportunidades apresentadas.

- O surgimento do KaiOS e das suas parcerias com operadores em toda a África está a ajudar a superar a barreira da acessibilidade para os utilizadores de baixos rendimentos. Os recursos gratuitos oferecidos, como o aplicativo Life, também ajudam novos usuários a desenvolver habilidades digitais e a entender como a internet pode ser relevante. Espera-se que tais iniciativas aumentem significativamente a penetração da Internet nestes países.

- Espera-se que diversas iniciativas levadas a cabo por operadores de telecomunicações e outras organizações, especialmente em países de baixo e médio rendimento, estimulem o crescimento nas zonas rurais, à medida que os residentes destas zonas obtêm maior acesso à conectividade à Internet.

- Além disso, com as empresas a tornarem-se móveis e a adotarem novos conceitos, como BYOD, para aumentar a interação dos funcionários e a facilidade de utilização, tornou-se essencial fornecer uma rede de alta velocidade e qualidade. As organizações têm esperado adotar agressivamente o BYOD em suas operações, alimentando o crescimento do mercado durante o período de previsão. Além disso, o desenvolvimento de serviços baseados na nuvem para utilizadores móveis e a implantação de serviços 4G LTE em todo o mundo aumentaram o investimento em redes por parte das operadoras, o que impulsiona a procura de torres de telecomunicações.

- A crescente ênfase na melhoria da conectividade à Internet nas zonas rurais é um dos principais factores que estimulam a implantação e a improvisação da infra-estrutura de telecomunicações nestas zonas, auxiliando assim o crescimento do mercado. A penetração dos smartphones, a sensibilização, o aumento da penetração das tecnologias digitais e os investimentos de diversas organizações e governos têm aumentado a adopção de ligações à Internet na região.

Tendências de mercado das torres de telecomunicações da África

Torres privadas de telecomunicações registrarão crescimento significativo

- A TowerCos, de propriedade privada, possui infraestrutura passiva em um local e aluga espaço para que MNOs hospedem seus equipamentos ativos. Eles podem ser TowerCos independentes e puros, sem nenhum patrimônio residual retido por uma MNO, ou ter uma participação minoritária detida por uma MNO.

- Empresas como a Blue-Sky Towers têm atuado no mercado estudado. Uma empresa privada com um portfólio de 100 locais na África do Sul, com 200 locais adicionais em preparação a médio prazo. Além disso, a Eagle Towers é outra empresa privada de torres de telecomunicações com um portfólio de cerca de 50 torres na África do Sul.

- Países como a Nigéria também testemunharam um crescimento substancial da infra-estrutura de torres nos últimos anos. A TowerCos ganhou força significativa devido ao seu extenso portfólio de torres de telecomunicações, que ajudou as operadoras de telecomunicações e MNOs a implementar serviços em tempo recorde. Além disso, as MNOs do país entregaram-se à terceirização de diversas necessidades de infraestrutura de telecomunicações para fornecedores independentes de torres de telecomunicações, impactando assim positivamente o crescimento do segmento na região. Os fornecedores do mercado, como a IHS, compram torres móveis de empresas de telecomunicações ou MNOs, constroem-nas eles próprios e depois alugam-nas às operadoras. A empresa agora opera em Camarões, Costa do Marfim, Ruanda e Zâmbia.

- Além disso, à medida que as MNO procuram impulsionar a eficiência operacional e de capital e alienar os seus portfólios de torres para se concentrarem no seu negócio principal, espera-se que o segmento de torres de telecomunicações de propriedade privada ganhe força significativa nos próximos anos. Uma maior terceirização para TowerCos independentes poderia libertar uma quantidade significativa de capital que os MNOs podem reinvestir nas suas redes para melhorar a cobertura da rede e acelerar a implementação do 5G em África nos próximos anos.

- Por exemplo, a empresa de infraestrutura de torres de telecomunicações Helios Towers planeia construir 1000 torres de telecomunicações na África do Sul para alimentar o crescimento do 5G. A empresa negociou com players locais e quer comprar torres de celular existentes de operadoras de telefonia móvel como Vodacom e MTN.

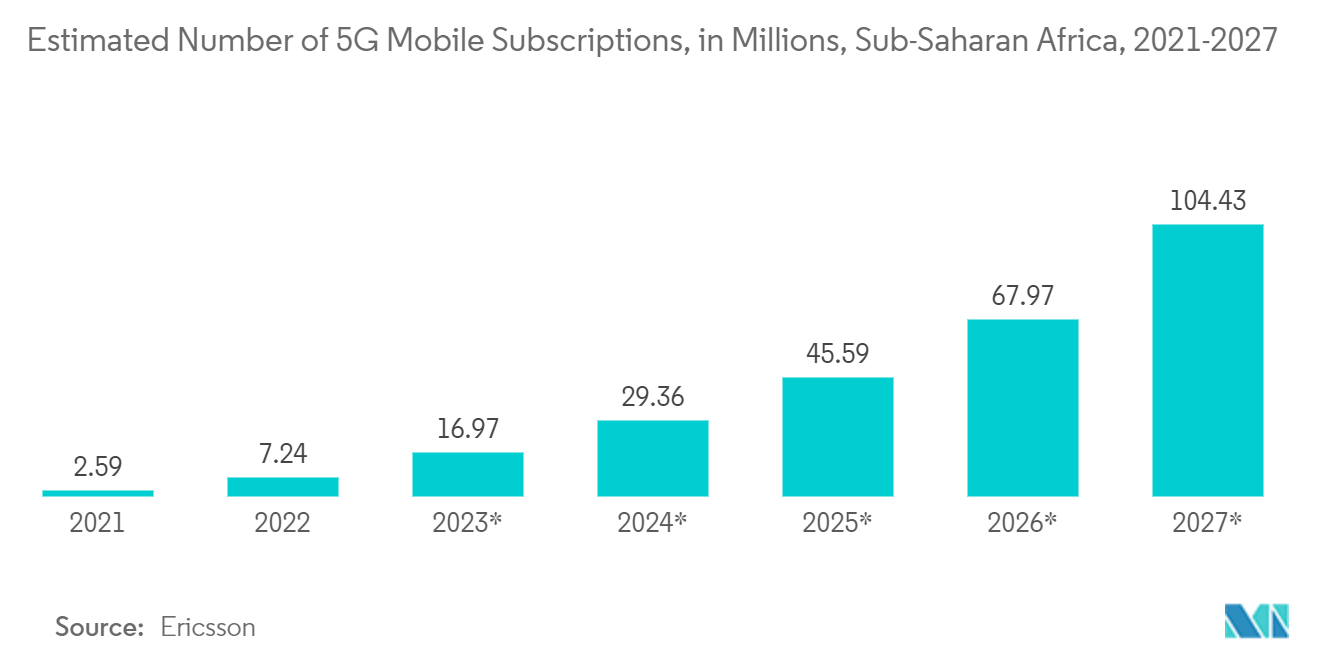

- De acordo com a pesquisa realizada pela Ericsson, prevê-se que o tamanho da assinatura móvel 5G ultrapasse os 104 milhões até 2027 na região da África Subsaariana. Este crescimento previsto nas assinaturas móveis 5G significa uma procura considerável de infraestruturas 5G na região da África Subsariana.

- Assim, o segmento de torres de telecomunicações de propriedade privada irá deter uma quota significativa no mercado africano de torres de telecomunicações nos próximos anos, devido à crescente procura por parte dos MNO para implementar a sua rede em países africanos e à crescente aquisição de torres de telecomunicações por empresas privadas de telecomunicações. empresas de torres da região.

África do Sul dominará o mercado de torres de telecomunicações da África

- A conectividade móvel rural está a tornar-se vital na África do Sul, pois ajuda a colmatar a exclusão digital e fornece acesso à informação, comunicação e serviços às pessoas que vivem em áreas remotas. Um número crescente de empresas de torres de telecomunicações está a expandir a sua infra-estrutura em áreas rurais e a obter investimentos substanciais. Espera-se que isso impulsione o mercado de torres de telecomunicações no país durante o período de previsão.

- Por exemplo, em março de 2023, a Infra Impact Investment Managers anunciou que iria ajudar a empresa do seu portfólio, Eagle Towers, a garantir um empréstimo garantido de ZAR 100 milhões para apoiar os planos de crescimento e expansão da Eagle Towers. O empréstimo ajudará a Eagle Towers a aumentar a cobertura de telecomunicações e a reduzir os custos de acesso na África do Sul. A Eagle Towers constrói, opera e mantém torres de telecomunicações em toda a África do Sul, especialmente em áreas rurais.

- Além disso, novos fornecedores estão a entrar no mercado e a adquirir um espectro 4G para expandir a cobertura da rede em toda a África do Sul. Tais desenvolvimentos são analisados para influenciar o crescimento do mercado de torres de telecomunicações do país. Por exemplo, em maio de 2023, a operadora sul-africana Rain anunciou que entrou no mercado móvel pela primeira vez. A empresa de telecomunicações oferece chamadas de voz em alta definição, SMS, dados e cobertura móvel 4G nacional por meio de sua infraestrutura. Segundo a empresa, após adquirir a Spectrum no leilão de 2022, a operadora sobrepõe sua rede 4G existente com uma nova camada que proporciona um alcance mais abrangente.

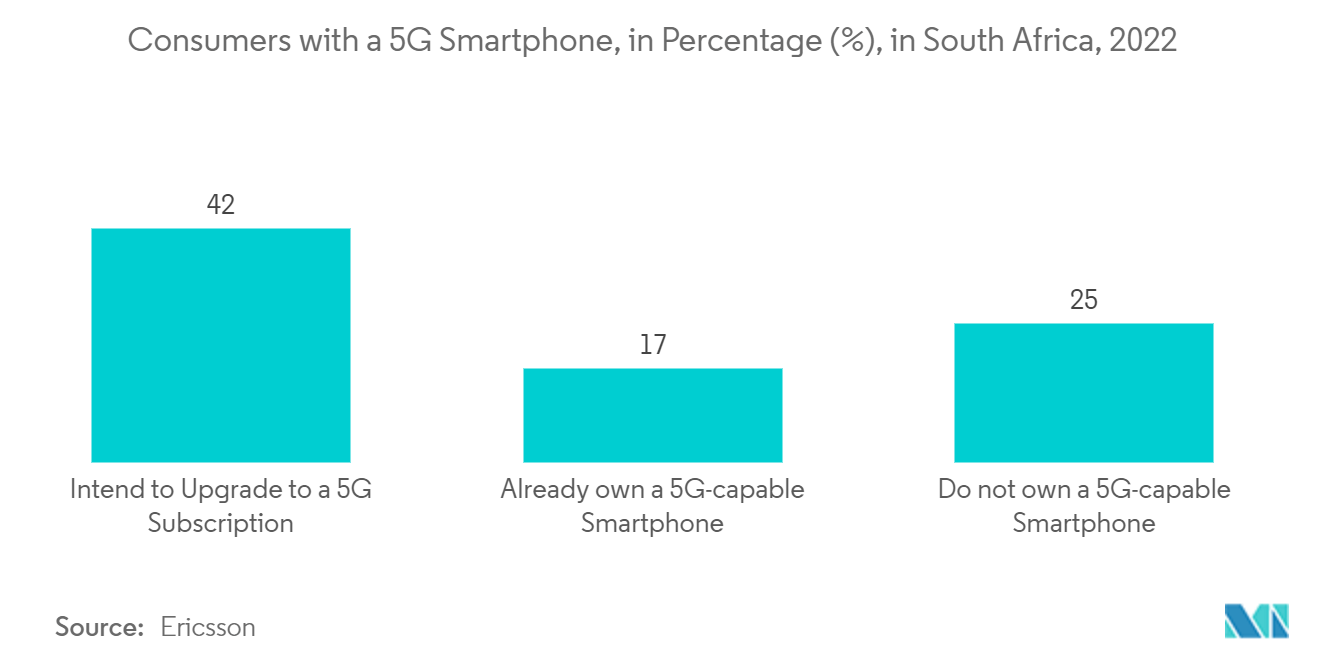

- As operadoras de redes móveis fizeram progressos significativos na implantação de serviços 5G, impactando positivamente o crescimento do mercado. Por exemplo, em Outubro de 2022, a operadora de telecomunicações sul-africana Telkom lançou a sua rede de Internet 5G de alta velocidade utilizando tecnologias Huawei. A Telkom, de propriedade parcial do estado, junta-se aos seus maiores concorrentes Vodacom e MTN e chove na corrida 5G. A empresa de telecomunicações pretende impulsionar os seus negócios de rápido crescimento de dados móveis e de banda larga fixa, face ao aumento da procura de banda larga.

- Além disso, os esforços do governo do país para impulsionar a adopção da banda larga são analisados para impulsionar a procura de torres de telecomunicações durante o período de previsão. Por exemplo, o governo sul-africano planeia desligar as redes 2G e 3G até Março de 2025 para libertar espectro para serviços 5G e 4G. Assim, espera-se que a África do Sul seja um mercado atraente para as empresas de torres de telecomunicações nos próximos anos devido ao crescimento da cobertura da rede 4G, ao aumento da procura de torres de telecomunicações nas zonas rurais e à implementação mais rápida de 5G por parte dos fornecedores do mercado.

Visão geral da indústria de torres de telecomunicações da África

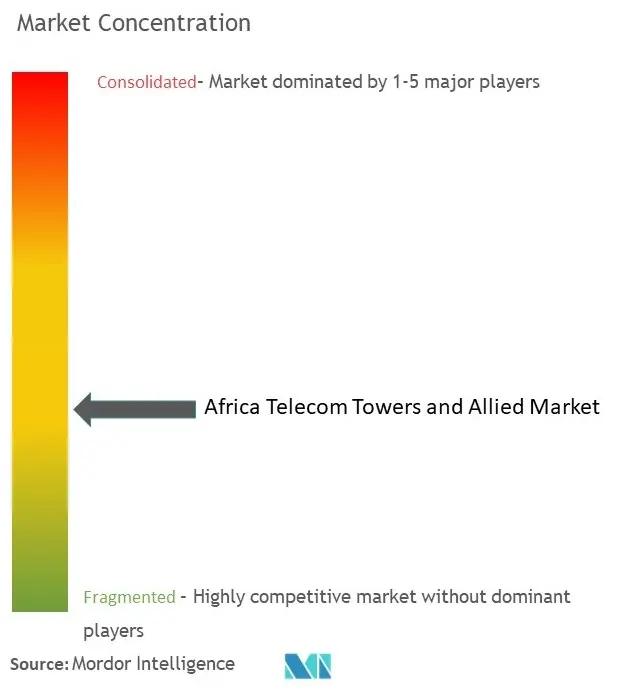

O mercado africano de telecomunicações e aliados é moderadamente competitivo e tem muitos intervenientes globais e regionais. Estes players representam uma quota de mercado considerável e concentram-se na expansão da sua base de clientes a nível global. Esses players se concentram em atividades de pesquisa e desenvolvimento, alianças estratégicas, acordos e outras estratégias de crescimento orgânico e inorgânico para permanecer no cenário de mercado durante o período de previsão. Alguns dos principais players do mercado são IHS Towers (IHS Holdings Ltd), Helios Towers PLC, American Tower Corporation, Eskom Holdings Limited, etc.

- Em Março de 2023, a Helios fez parceria com operadores de redes móveis (MNOs) na África do Sul para fornecer energia como serviço às suas instalações devido à crise energética em curso no país, que possui e mantém mais de 13.500 instalações de torres de telecomunicações em oito países africanos.

- Em fevereiro de 2023, a ZESCO Limited lançou uma ideologia central renovada e um investimento projetado de US$ 6 bilhões em toda a cadeia de valor de geração, transmissão, distribuição e fornecimento da concessionária. A empresa sempre busca aumentar sua base de clientes. A empresa utiliza taxas de mercado reflexivas para todas as novas ligações eléctricas, a fim de fornecer aos seus clientes um serviço eficaz e eficiente. As taxas de conexão não foram aumentadas ou alteradas, mas são orientadas pelo mercado. A empresa está realizando mais projetos para expandir sua presença regional.

- Em outubro de 2022, a unidade de negócios africana ATC Africa da American Tower assinou um acordo plurianual e multiproduto com a Airtel Africa. Como parte do acordo, a Airtel Africa utilizaria os locais de comunicações da ATC no Quénia, Níger, Nigéria e Uganda para apoiar a implementação da rede da Airtel.

Líderes de mercado das torres de telecomunicações da África

-

IHS Towers (IHS Holdings Ltd)

-

American Tower Corporation

-

Helios Towers plc

-

Eskom Holdings Limited

-

ZESCO Limited

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de torres de telecomunicações da África

- Abril de 2023 Egbin Power PLC anunciou a construção de sua central elétrica em Lagos, Nigéria, com uma usina movida a gás de 1.900 MW. O projeto está em processo de licenciamento. Será construído em uma única etapa. O desenvolvimento do projeto está previsto para começar em 2024, com operações comerciais iniciadas em 2025.

- Março de 2023 AxianTelecom anunciou um acordo para atualizar sua rede na unidade Madagascar Telma com a Ericsson. A Ericsson anunciou que as soluções a implementar proporcionarão a Madagáscar serviços móveis mais rápidos e fiáveis a nível nacional, reduzindo o consumo de energia e melhorando o ecossistema 5G.

Segmentação da indústria de torres de telecomunicações da África

O estudo de mercado das Telecom Towers acompanha a base instalada de torres de telecomunicações em toda a África. O estudo fornece uma análise do mercado por tipo de combustível, propriedade e região. A dinâmica do mercado, a atratividade do mercado e os principais desenvolvimentos são abordados como parte do estudo. O âmbito do estudo foi segmentado com base na propriedade (propriedade do operador, joint venture, propriedade privada e MNO cativa) e tipo de combustível (renovável e não renovável) em toda a África.

O estudo de mercado da Telecom Power acompanha as oportunidades de receitas para os fornecedores de energia em África. O âmbito do estudo foi segmentado com base na faturação dos serviços públicos (geração e distribuição) e na fonte de geração (renováveis, hídricas e outras fontes de geração) em toda a África.

O Africa Telecom Towers and Allied Market é segmentado por Telecom Tower Market (Propriedade (propriedade da operadora, joint venture, propriedade privada, MNO cativo), por tipo de combustível (renovável, não renovável), por país (Argélia, Nigéria, África do Sul, Tanzânia, Marrocos, Resto de África)), por Mercado de Energia de África (Tipo (Geração, Distribuição), por Fonte de Geração (Renovável, Hidroelétrica), por País (Capacidade Instalada em GW) (Argélia, Nigéria, África do Sul, Tanzânia, Marrocos , Resto da África)). Os tamanhos e previsões do mercado são fornecidos em termos de Unidades e Capacidade Instalada de Eletricidade (MW) para os segmentos de Torres de Telecomunicações e Segmentos de Energia, respectivamente.

| Por propriedade | Propriedade do Operador |

| Consórcio | |

| Propriedade privada | |

| MNO cativo | |

| Por tipo de combustível | Renovável |

| Não renovável | |

| Por país | Argélia |

| Nigéria | |

| África do Sul | |

| Tanzânia | |

| Marrocos | |

| Resto da África |

Perguntas frequentes sobre pesquisa de mercado da Africa Telecom Towers

Qual é o tamanho do mercado de torres e aliados da Africa Telecom?

Espera-se que o tamanho do Africa Telecom Towers And Allied Market atinja 208,31 mil unidades em 2024 e cresça a um CAGR de 4,63% para atingir 261,21 mil unidades em 2029.

Qual é o tamanho atual do mercado de torres de telecomunicações da África e mercado aliado?

Em 2024, o tamanho do Africa Telecom Towers And Allied Market deverá atingir 208,31 mil unidades.

Quem são os principais atores do mercado de torres de telecomunicações da África e mercados aliados?

IHS Towers (IHS Holdings Ltd), American Tower Corporation, Helios Towers plc, Eskom Holdings Limited, ZESCO Limited são as principais empresas que operam na Africa Telecom Towers And Allied Market.

Que anos esse mercado de torres e aliados da África Telecom cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do Africa Telecom Towers And Allied Market foi estimado em 199,09 mil unidades. O relatório cobre o tamanho histórico do mercado de Torres de Telecom da África e Mercado Aliado para anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do Mercado de Torres de Telecom da África e Mercado Aliado para anos 2024, 2025, 2026, 2027, 2028 e 2029.

Nossos relatórios mais vendidos

Popular Telecom Reports

Popular Technology, Media and Telecom Reports

Relatório da indústria de torres de telecomunicações da África

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da Africa Telecom Towers em 2024, criadas por Mordor Intelligence™ Industry Reports. A análise da Africa Telecom Towers inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.