Análise do mercado de sopa africana

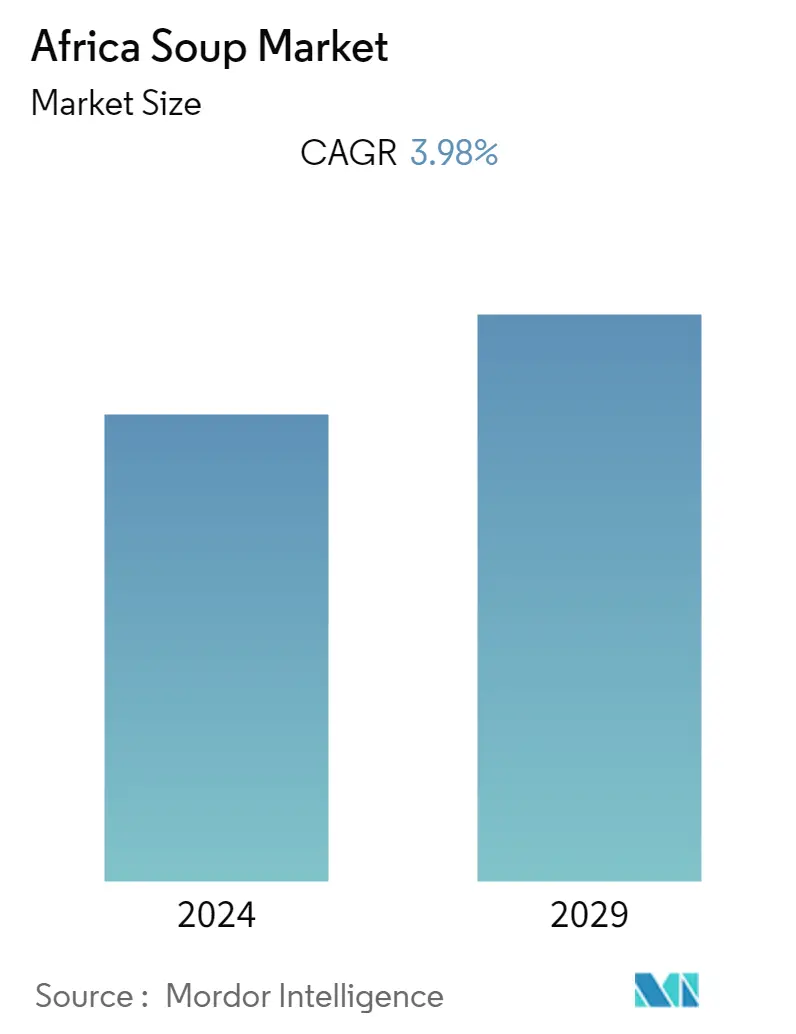

O mercado de sopas de África foi avaliado em 376,5 milhões de dólares para o ano em curso e prevê-se que registe uma CAGR de 3,98% nos próximos cinco anos.

- A crescente consciência sanitária e a crescente procura de alimentos de conveniência são os principais factores que impulsionam o crescimento do mercado africano de sopas. Fatores como alta disponibilidade, menor tempo de cozimento, facilidade de viagem e bom prazo de validade são vantagens adicionais no mercado de sopas. Espera-se que a inovação em termos de ofertas mais amplas de sabores e embalagens mais convenientes impulsione o crescimento do mercado africano durante o período de previsão.

- Espera-se que o aumento das variedades de produtos, o consumo de produtos de saúde e bem-estar e as promoções ativas dos participantes do mercado contribuam para o crescimento do mercado de sopas. Além disso, espera-se que a crescente procura de produtos alimentares mais saudáveis aumente a procura de sopas. Espera-se que sopas instantâneas, desidratadas e de temperatura ultra-alta (UHT) dominem o mercado de sopas durante o período de previsão devido à sua facilidade de preparação e à crescente demanda do consumidor por tais produtos, impulsionada por estilos de vida mais ocupados.

- Além disso, a pandemia de coronavírus foi uma importante força motriz que incentivou os consumidores a passarem a consumir alimentos de conveniência, como sopas enlatadas, uma vez que os confinamentos afetaram o fornecimento de alimentos frescos. A importância dos alimentos de longa duração foi fundamental durante os primeiros meses da pandemia, durante os quais governos de todo o mundo implementaram quarentenas e confinamentos para conter a propagação do vírus.

- Além disso, tem havido um aumento substancial na procura de sopas que vendem certificações específicas e alegações de saúde, especialmente entre os consumidores que monitorizam uma determinada dieta. Os consumidores estão dispostos a pagar mais por esses produtos voltados para a saúde, eventualmente complementando o mercado estudado. A tendência impulsionou amplamente as vendas de sopas rotuladas com ingredientes orgânicos, feitas com ingredientes naturais e sem alegações. Isso deve impulsionar o crescimento do mercado no período de previsão.

Tendências do mercado de sopa na África

Aumento da demanda por alimentos de conveniência

- Com as mudanças nos estilos de vida, espera-se que a procura por alimentos de conveniência aumente a um ritmo mais rápido durante os próximos anos. A procura de conveniência tem vindo a aumentar, especialmente entre os consumidores de rendimentos médios e elevados, que podem pagar mais por maior conveniência, afectando assim positivamente o crescimento do mercado.

- A conveniência das sopas, que são alternativas alimentares mais saudáveis e saborosas, apoia o estilo de vida acelerado destes consumidores. Fatores como alta disponibilidade, menor tempo de cozimento, facilidade de viagem e bom prazo de validade são vantagens adicionais no mercado de sopas. A mudança no estilo de vida atende à crescente demanda por alimentos de conveniência. A conveniência das sopas, alternativas alimentares mais saudáveis e saborosas, apoiam o estilo de vida acelerado dos consumidores.

- Além disso, com o aumento da procura por alimentos de conveniência, as empresas estão cada vez mais a criar formatos de embalagens convenientes para consumir e eliminar. Por exemplo, a Campbell oferece sopa em copos para micro-ondas, tornando-a um formato de embalagem mais adequado do que a sopa em pó em pacotes normais.

- Os consumidores estão mais inclinados a produtos saudáveis que proporcionem elevados benefícios nutricionais. Com a crescente consciência de manter hábitos alimentares saudáveis, verifica-se um aumento no consumo de sopas. O tomate, que é o principal ingrediente de muitas sopas de vegetais, contém muitas vitaminas, como A e C, e ajuda a reduzir o risco de câncer, principalmente de próstata.

- Os participantes do mercado estão fazendo o possível para melhorar os valores essenciais de qualidade das sopas com menos conservantes e sabores artificiais. Além disso, o consumo de alimentos saudáveis é necessário para consumidores orientados para a boa forma, sendo obrigados a consumir refeições frequentemente ao longo do dia. Conseqüentemente, a demanda por produtos alimentares saudáveis, como sopas, está ganhando força entre os consumidores em geral.

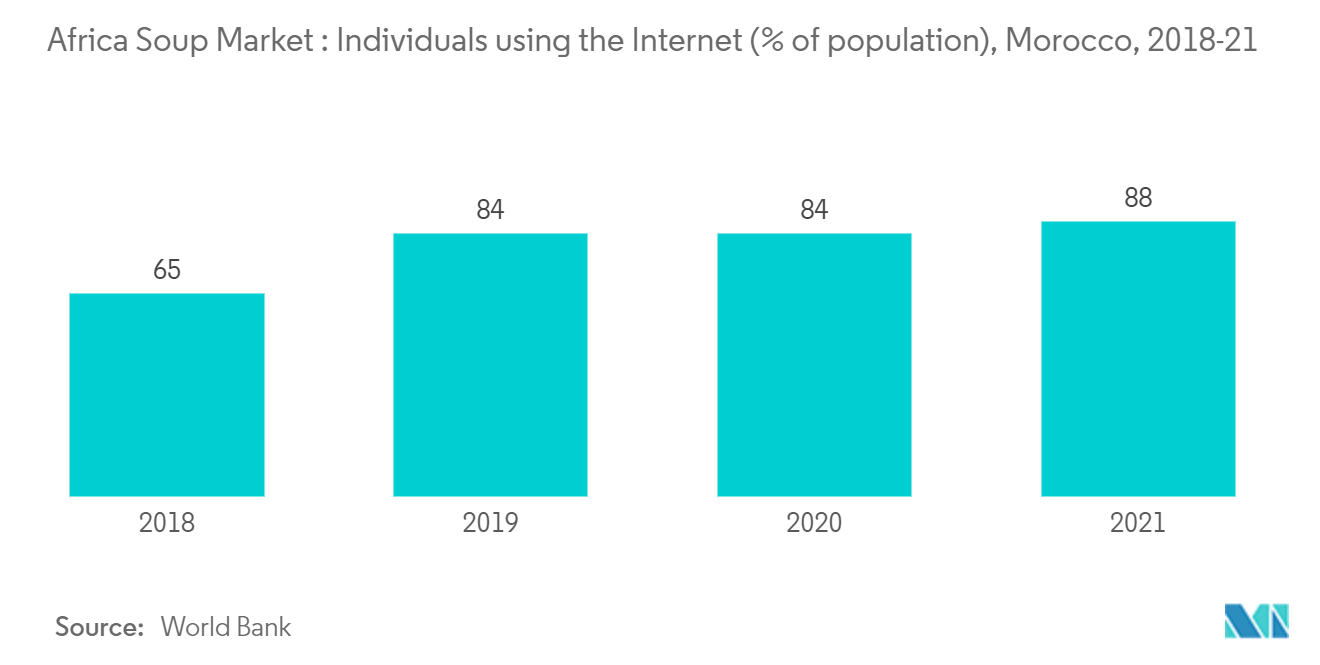

Aumento das vendas de sopas em lojas de varejo online

- A tendência das compras online está ganhando força, pois é conveniente para o consumidor comprar produtos online, evitando assim lojas lotadas. Os consumidores podem se dar ao luxo de navegar e comprar produtos 24 horas por dia, 7 dias por semana, no conforto de suas casas. As lojas de varejo online e sites de terceiros oferecem uma ampla gama de opções aos consumidores em comparação com supermercados/hipermercados e lojas de conveniência, uma vez que esses canais não podem oferecer o mesmo devido a restrições de espaço.

- As lojas online têm como alvo direto os consumidores, eliminando a necessidade de intermediários. Observou-se que as sopas enlatadas disponíveis em lojas de varejo on-line costumam apresentar ofertas ou descontos que permitem aos clientes comprar o produto de sua escolha a um preço mais baixo quando comparado aos disponíveis em lojas independentes.

- Além disso, o surgimento de tecnologias em evolução, como os smartphones, os computadores pessoais, a Internet, o comércio eletrónico, as redes sociais, as estratégias de comunicação e as campanhas de marketing, mudaram o panorama do mercado africano de sopas no passado recente. Os players que operam no mercado têm usado o marketing de influência nas redes sociais para influenciar os clientes e incentivar os anunciantes e profissionais de marketing a mudar as conversas sobre a marca no espaço digital.

- Grandes players como Nestlé SA e Campbell Soup Company, entre outros, têm recorrido ao Facebook, Instagram e YouTube para promover lançamentos de produtos e envolver os seus consumidores com tutoriais e campanhas promocionais. Assim, a crescente influência das redes sociais e o impacto da tecnologia digital no mercado ajudaram a impulsionar o seu crescimento durante o período em análise.

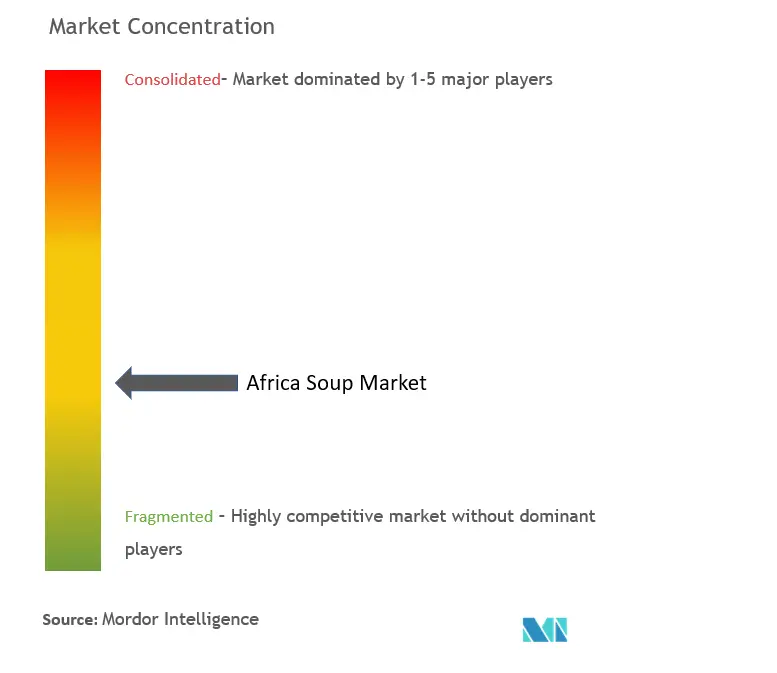

Visão geral da indústria de sopas africanas

O mercado de sopas africanas é moderadamente competitivo, com a presença de grandes players globais e regionais. Os principais players do mercado são Unilever, Campbell Soup Company, Kraft Heinz e Nestlé SA, entre outros. Os principais players têm um bom alcance geográfico e um extenso canal de distribuição, o que lhes dá uma vantagem sobre outros fabricantes.

Os principais players também estão envolvidos na publicidade competitiva através de diversos canais promocionais. A estratégia mais proeminente seguida pelas empresas é a inovação de produtos, enquanto outras estratégias incluem fusões e aquisições.

Líderes do mercado de sopa na África

-

Nestle SA

-

Unilever PLC

-

The Kraft Heinz Company

-

The Campbell Soup Company

-

Conagra Brands Inc.

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de sopa da África

- Março de 2023 Z Natural Foods lançou seu novo pó à base de sopa instantânea de caldo de osso de galinha. Este produto natural é uma forma conveniente de aproveitar os benefícios do caldo de osso para a saúde com a máxima comodidade.

- Setembro de 2022 Pacific Foods lançou suas novas sopas orgânicas enlatadas prontas para servir e pimentas vegetais.

- Junho de 2022 A Campbell Soup Company anunciou planos para introduzir novos sabores de seus produtos de sopa a partir do primeiro trimestre do ano fiscal de 2023.

Segmentação da indústria de sopas na África

Em geral, a sopa é um alimento líquido, geralmente servido morno ou quente, feito de carne moída, vegetais e líquidos como água, caldo ou leite. Sopa refere-se a sopas disponíveis comercialmente, incluindo sopas instantâneas disponíveis no mercado varejista. O mercado de sopas de África inclui segmentação por categoria que inclui sopa vegetariana e sopa não vegetariana.

O mercado também é segmentado por tipo, que inclui desidratado, instantâneo, enlatado/conservado, resfriado, congelado, UHT, entre outros tipos. Com base nas embalagens, o mercado é segmentado em enlatados, bolsas e outras embalagens. O mercado também está fragmentado por canais de distribuição, incluindo supermercados/hipermercados, lojas de conveniência, lojas de varejo online e outros canais de distribuição. O estudo envolve também uma análise de países como a África do Sul, o Quénia, a Nigéria e o resto de África.

Para cada segmento, o dimensionamento e as previsões do mercado foram fornecidos com base no valor em USD.

| Sopas Vegetarianas |

| Sopas Não Vegetarianas |

| Desidratado |

| Instante |

| Enlatado/Preservado |

| Refrigerado |

| Congeladas |

| UHT |

| Outros tipos |

| Enlatado |

| Bolsa |

| Outras embalagens |

| Supermercado/Hipermercado |

| Lojas de conveniência |

| Lojas de varejo on-line |

| Outros canais de distribuição |

| África do Sul |

| Resto da África |

| Categoria | Sopas Vegetarianas |

| Sopas Não Vegetarianas | |

| Tipo | Desidratado |

| Instante | |

| Enlatado/Preservado | |

| Refrigerado | |

| Congeladas | |

| UHT | |

| Outros tipos | |

| Embalagem | Enlatado |

| Bolsa | |

| Outras embalagens | |

| Canal de distribuição | Supermercado/Hipermercado |

| Lojas de conveniência | |

| Lojas de varejo on-line | |

| Outros canais de distribuição | |

| País | África do Sul |

| Resto da África |

Perguntas frequentes sobre pesquisa de mercado de sopa africana

Qual é o tamanho atual do mercado de sopas africanas?

O Mercado de Sopas Africanas deverá registrar um CAGR de 3,98% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de sopa africana?

Nestle SA, Unilever PLC, The Kraft Heinz Company, The Campbell Soup Company, Conagra Brands Inc. são as principais empresas que operam no Mercado de Sopas da África.

Que anos este Mercado de Sopas da África cobre?

O relatório abrange o tamanho histórico do mercado de sopas africanas para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de sopas africanas para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Sopas da África

Estatísticas para a participação de mercado de sopa africana em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Sopa Africana inclui uma previsão de mercado para 2024 a 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.