Tamanho do mercado de embalagens na África

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

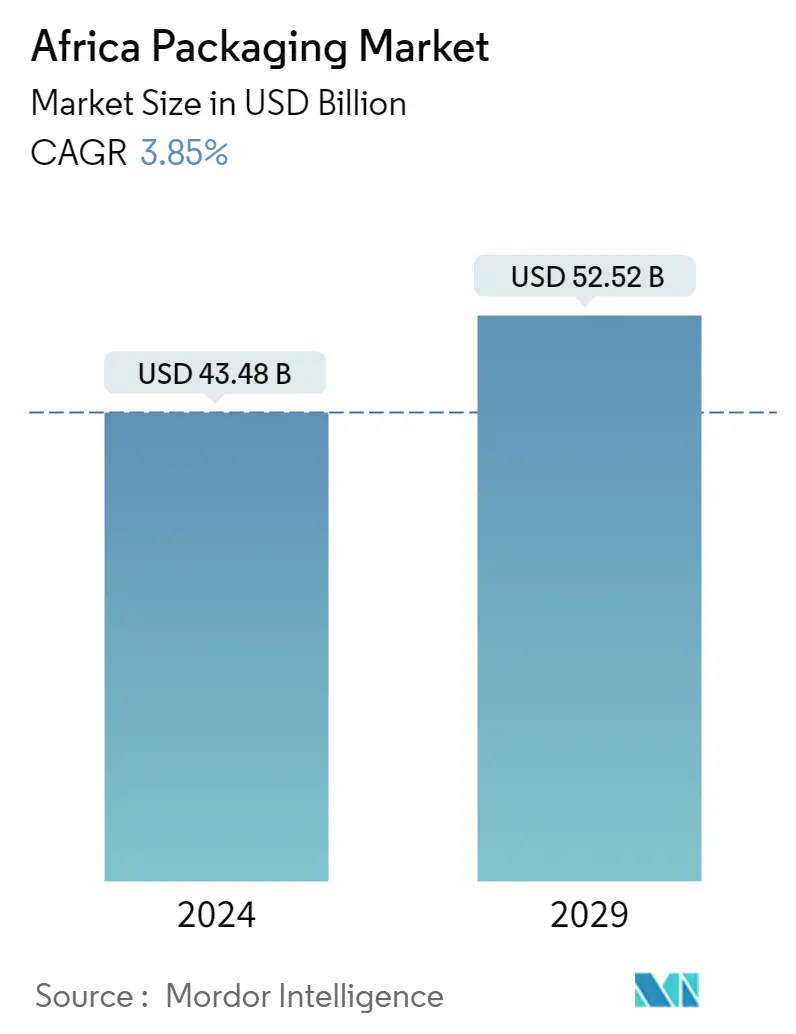

| Tamanho do mercado (2024) | USD 43.48 bilhões de dólares |

| Tamanho do mercado (2029) | USD 52.52 bilhões de dólares |

| CAGR(2024 - 2029) | 3.85 % |

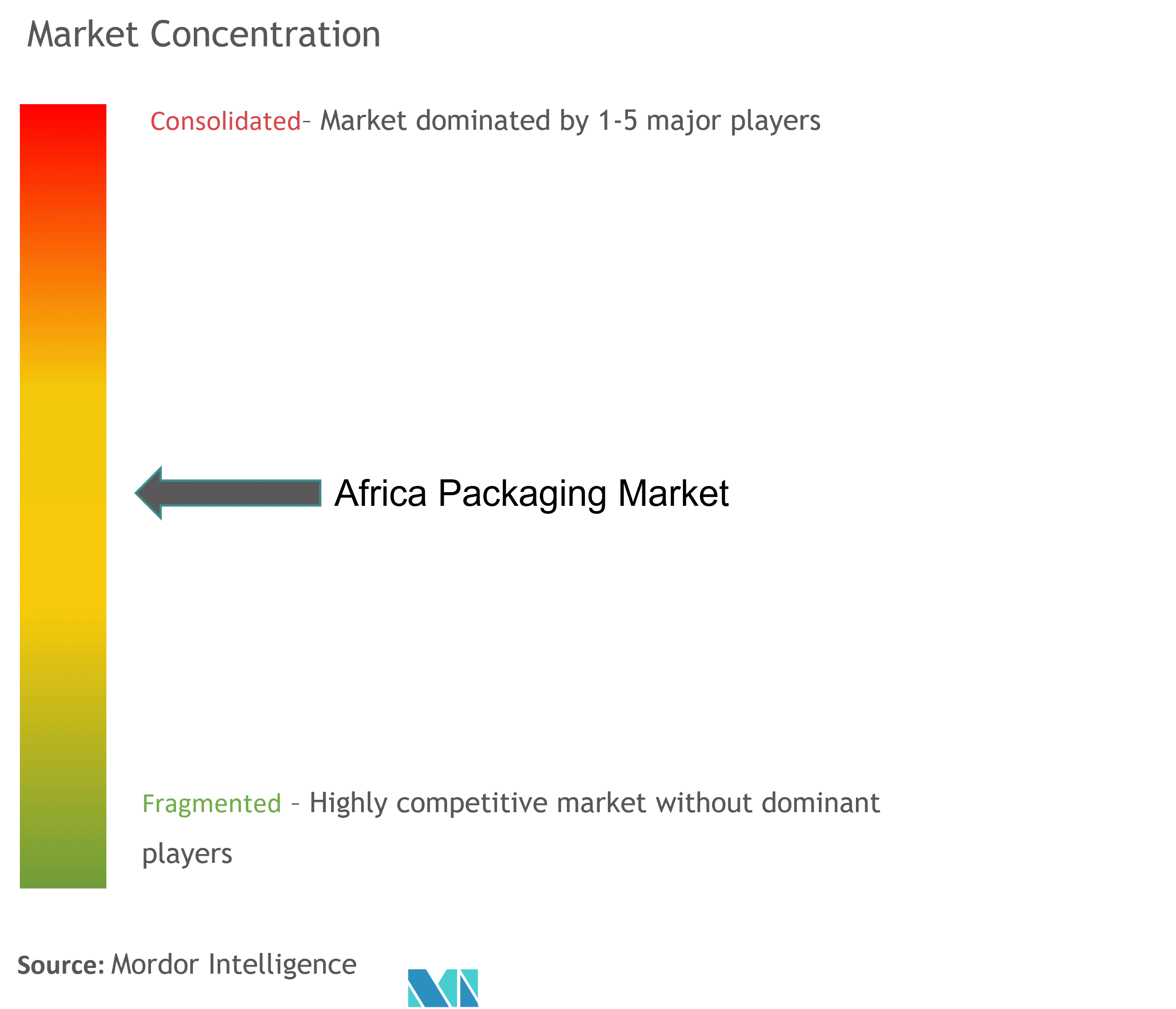

| Concentração de Mercado | Médio |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de embalagens na África

O tamanho do mercado africano de embalagens é estimado em US$ 43,48 bilhões em 2024, e deverá atingir US$ 52,52 bilhões até 2029, crescendo a um CAGR de 3,85% durante o período de previsão (2024-2029).

- Um número crescente de jovens consumidores está a impulsionar o mercado, aumentando a procura de bens de consumo, aumentando os rendimentos individuais e expandindo as economias nacionais, especialmente na África Oriental e Ocidental.

- Com a crescente urbanização e mobilidade, os consumidores africanos procuram produtos que ofereçam a melhor relação qualidade/preço, tais como embalagens a granel, com desconto e embalagens mais pequenas. Pode ser uma vantagem para os fornecedores optar por embalagens atraentes para incentivar e aumentar as vendas. Além disso, a crescente preocupação com as embalagens de alimentos, bebidas, produtos farmacêuticos e outros produtos domésticos está impulsionando o mercado de recipientes e garrafas de vidro, pois oferecem um charme estético às pessoas e são recicláveis.

- Além disso, as empresas estão dispostas a trazer melhor tecnologia, conhecimento técnico e paciência para encontrar parceiros locais. Por exemplo, em Outubro de 2022, o Alpla Group, com sede na Áustria, um especialista internacional em embalagens plásticas e reciclagem, expandiu a sua presença na África do Sul através da construção de uma nova instalação em Lanseria, província de Gauteng, perto de Joanesburgo.

- Um dos desafios significativos que impedem o crescimento do mercado de embalagens são os altos custos de fabricação de embalagens. A celulose é a principal matéria-prima utilizada na fabricação de embalagens de papel. É amplamente utilizado na fabricação de caixas de papelão ondulado, caixas de papelão, caixas dobráveis e sacos de papel, entre outros tipos de embalagens. O preço da pasta de papel tem oscilado constantemente. Da mesma forma, a indústria de embalagens plásticas também depende do petróleo bruto e os preços do petróleo bruto também são voláteis. Além disso, a guerra entre a Rússia e a Ucrânia tem um impacto no ecossistema global de embalagens.

- Com o surto da COVID-19, os fabricantes de embalagens enfrentaram perturbações na cadeia de abastecimento, juntamente com a diminuição da produção nas instalações em muitas partes de África. Por exemplo, a empresa de papel e embalagens Mondi anunciou a suspensão temporária da produção na sua fábrica de Merebank, na África do Sul, que tem uma capacidade de produção de 270.000 toneladas anuais.

Tendências do mercado de embalagens na África

Garrafas de vidro para impulsionar o crescimento do mercado

- Recipientes e garrafas de vidro são amplamente utilizados por indústrias de usuários finais, como farmacêutica, alimentos e bebidas e vinho. À medida que cada vez mais população da região se volta para soluções ecológicas para aumentar a sua contribuição, espera-se que as embalagens de vidro cresçam na região. Além disso, as embalagens de vidro são vistas como uma alternativa reciclável infinita às embalagens de plástico. O vidro pode ser 100% reciclado e reutilizável sem perder qualidade.

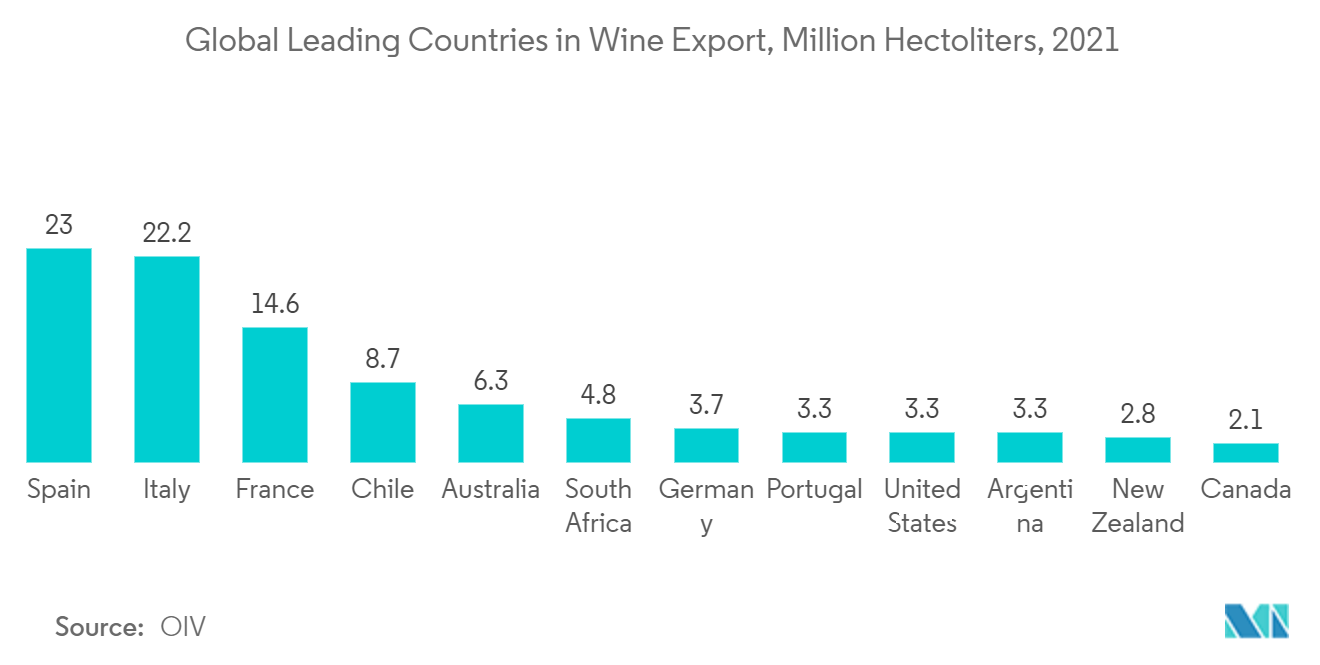

- A África do Sul é um país consumidor de vinho. Embora a tendência internacional esteja a mudar para o vinho em lata, espera-se que o país continue a ser um forte mercado de vidro durante um período significativo de tempo antes de poder seguir o mesmo caminho.

- O mercado africano de garrafas e recipientes de vidro é altamente competitivo e os intervenientes que não conseguem agilizar as suas operações estão a abandonar o negócio. A Nampak, um fabricante de embalagens diversificadas com sede na África do Sul, foi forçada a vender o seu negócio de vidro devido aos elevados custos e despesas fixas, o que levou a retornos financeiros inadequados. Foi vendida à Isanti Glass (propriedade da Kwande Capital) por ZAR 1,5 mil milhões (USD 125 milhões).

- Um dos impulsionadores significativos das garrafas de vidro é o impulso crescente da indústria do turismo local para parar de usar garrafas de plástico. Espera-se que isso crie uma grande oportunidade para as empresas produzirem vidro na região. Além disso, de acordo com a Glass Recycling Company (TGRC), a atual taxa de reciclagem de vidro na África do Sul é de 44%, o que contribui ainda mais para o crescimento do mercado.

- Além disso, a indústria vinícola na África do Sul está espalhada por diversas áreas de cultivo. De acordo com o órgão da indústria, South African Wine Industry Information Systems (SAWIS), a colheita de uvas para vinho é estimada em 1.378.737 toneladas em 2022. É 5,5% inferior à colheita de 2021, mas é superior à quinta. média anual de 1.346.024 toneladas.

- A indústria sul-africana de vinho e brandy continua a reconstruir-se após dois anos de graves perturbações devido a proibições de vendas internas e barreiras comerciais globais; a indústria revisou o seu plano estratégico (WISE) para 2025, que inclui um foco específico no acesso ao mercado global e local, na transformação e na sustentabilidade. O quadro e os principais indicadores de desempenho também estão incluídos no Plano Diretor de Agricultura e Agroprocessamento (AAMP) recentemente assinado. Isto pode garantir um ambiente de produção e comercialização muito mais favorável para o vinho no sector agrícola mais amplo. De acordo com dados publicados pela Vinpro, o volume total de exportação de vinho da África do Sul cresceu 22%, para 388 milhões de litros em 2021.

Indústria de bebidas liderará o crescimento do mercado

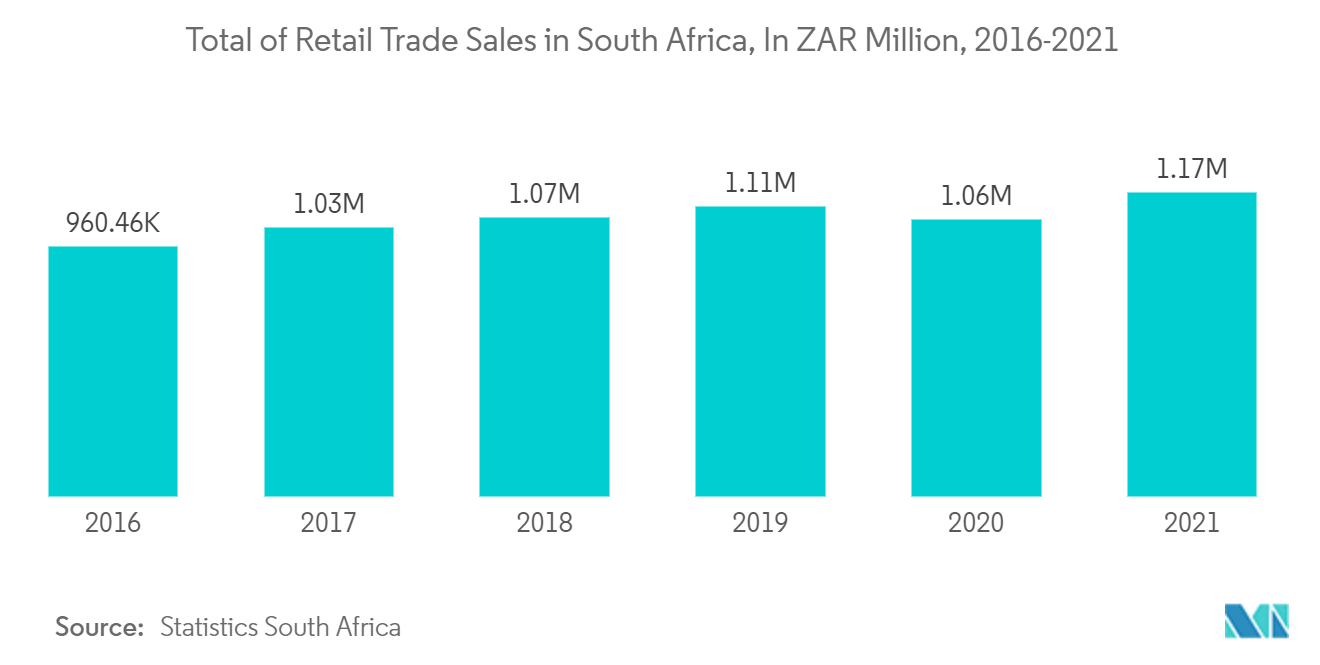

- As bebidas detêm a participação máxima no mercado estudado. Com os consumidores cada vez mais cuidadosos com o que consomem e com o material embalado, o foco nas embalagens aumenta, impulsionando ainda mais o crescimento do mercado.

- Segundo a Organização Mundial da Saúde (OMS), os consumidores de álcool da região são alguns dos que mais bebem no mundo, o que impulsiona o crescimento do mercado. Além disso, o aumento da procura por parte dos fornecedores de refrigerantes está a ajudar os fornecedores de soluções de embalagens de garrafas e os fornecedores de embalagens a aumentarem as suas capacidades na região.

- Além disso, os players do mercado da região estão experimentando diversas inovações em embalagens de bebidas. Por exemplo, em Setembro de 2022, a Voltic Ltd, subsidiária da Coca-Cola Beverages Africa (CCBA), lançou a marca Choco Malt da Hollandia no Gana. As bebidas maltadas contendo leite são vendidas em embalagens cartonadas assépticas, e a empresa também planeja vendê-las em latas com gráficos e branding modernos.

- As vendas de bebidas energéticas estão crescendo significativamente mais rápido do que as bebidas carbonatadas. Há uma procura crescente por substitutos de bebidas com baixo ou sem álcool, opções com baixas calorias e baixo teor de açúcar, bebidas saudáveis e embalagens sustentáveis, resultando no lançamento de misturas de sumos de fruta em garrafas de vidro retornáveis e água enlatada.

- Numerosos players competem pelo primeiro lugar no vasto mercado varejista de alimentos e bebidas. Os participantes do mercado varejista de alimentos e bebidas pesquisam vários aspectos, como mudanças no estilo de vida, evolução das preferências de bebidas e as preferências das pessoas em uma área específica, e desenvolvem itens de alimentos e bebidas de acordo. Este aspecto permite aos jogadores ganhar muito dinheiro.

Visão geral da indústria de embalagens da África

O mercado africano de embalagens é moderadamente competitivo. Os intervenientes no mercado concentram-se continuamente na expansão da sua base de clientes nos países de África e na alavancagem de iniciativas estratégicas de colaboração para aumentar a sua quota de mercado e aumentar a sua rentabilidade. Alguns dos principais desenvolvimentos do mercado são:.

Em julho de 2022, a Ardagh Glass Packaging Africa anunciou o comissionamento de uma extensão de ZAR 1,5 bilhão (USD 95 milhões) de sua unidade de produção de Nigel em Gauteng, África do Sul. O investimento duplicou a capacidade da instalação para fornecer embalagens de vidro sustentáveis para apoiar o crescimento da procura atual e projetada dos clientes da empresa e incorpora um novo forno e linhas de produção.

Em março de 2022, a Elopak ASA concluiu a aquisição da Naturepak Beverage, uma fornecedora líder de embalagens cartonadas e sistemas de embalagem para líquidos frescos na região MENA, da Naturepak Limited, uma subsidiária integral do Gulf Industrial Group, e da Evergreen Packaging International LLC, uma subsidiária integral do Gulf Industrial Group, e da Evergreen Packaging International LLC, uma empresa totalmente subsidiária de propriedade da Pactiv Evergreen Inc.

Líderes do mercado de embalagens na África

-

Astrapak Ltd (RPC Group)

-

Nampak Limited

-

Mondi Group

-

Mpact Pty Ltd

-

Foster Packaging

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de embalagens da África

- Junho de 2022 A Dow expandiu a iniciativa de reciclagem de embalagens flexíveis para novos mercados africanos. A Dow anunciou que a sua iniciativa de reciclagem de embalagens flexíveis, o projeto REFLEX, será expandida para o Egito e a Guiné. A expansão do Projecto REFLEX no Egipto começou em Dezembro de 2021, com a Dow a celebrar uma parceria de 18 meses com a organização não governamental internacional WasteAid, que partilha competências de gestão e reciclagem de resíduos com países de rendimentos baixos e médios. A WasteAid trabalhará com a Dow para promover a recuperação e reciclagem de resíduos em Aswan, uma cidade localizada no sul do Egito.

- Abril de 2022 O Grupo Ardagh anunciou a conclusão da aquisição da Consol Holdings Proprietary Limited, um produtor líder de embalagens de vidro no continente africano. A aquisição, por mil milhões de dólares, incluindo a dívida líquida assumida na Consol, indica um investimento interno significativo na África do Sul e noutros mercados em que a Consol opera, com um programa de investimento adicional de 3 mil milhões de ZAR (200 milhões de dólares) em dois novos fornos.

Relatório do Mercado de Embalagens da África – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. INFORMAÇÕES DE MERCADO

4.1 Visão geral do mercado

4.2 Análise da cadeia de valor da indústria

4.3 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.3.1 Poder de barganha dos fornecedores

4.3.2 Poder de barganha dos consumidores

4.3.3 Ameaça de novos participantes

4.3.4 Intensidade da rivalidade competitiva

4.3.5 Ameaça de substitutos

4.4 Avaliação do Impacto do COVID-19 no Mercado

4.5 Visão geral do mercado global de embalagens

5. DINÂMICA DE MERCADO

5.1 Drivers de mercado

5.1.1 Garrafas de vidro para impulsionar o crescimento do mercado

5.1.2 Indústria de bebidas liderará o crescimento do mercado

5.2 Restrições de mercado

5.2.1 A flutuação no preço da matéria-prima pode dificultar o crescimento do mercado.

6. SEGMENTAÇÃO DE MERCADO

6.1 Por material

6.1.1 Papel e Cartão

6.1.2 Plástico

6.1.3 Metal

6.1.4 Vidro

6.2 Por tipo de produto

6.2.1 Garrafas plásticas

6.2.2 Garrafas de vidro

6.2.3 Caixas de papelão ondulado

6.2.4 Latas de metal

6.2.5 Outras aplicações

6.3 Por indústria de usuário final

6.3.1 Bebida

6.3.2 Comida

6.3.3 Produtos farmacêuticos

6.3.4 Cuidados Domésticos e Pessoais

6.3.5 Outro

6.4 Por país

6.4.1 Egito

6.4.2 Nigéria

6.4.3 Quênia

6.4.4 África do Sul

6.4.5 Resto da África

7. CENÁRIO COMPETITIVO

7.1 Perfis de empresa

7.1.1 Astrapak Ltd (RPC Group)

7.1.2 Nampak Limited

7.1.3 Mondi Group

7.1.4 Mpact Pty Ltd

7.1.5 Foster Packaging

7.1.6 Consol Glass (Pty) Ltd.

7.1.7 East African Packaging Industries Ltd (EAPI)

7.1.8 Constantia Afripack (Pty) Ltd

7.1.9 Tetra Pak SA

7.1.10 Bonpak (Pty) Ltd.

7.1.11 Frigoglass South Africa (Pty) Ltd.

8. ANÁLISE DE INVESTIMENTO

9. FUTURO DO MERCADO

Segmentação da indústria de embalagens na África

A indústria de embalagens é de suma importância e desempenha um papel vital no comércio internacional de mercadorias. As embalagens podem ser classificadas com base no seu tipo de utilização, que é embalagem primária, embalagem secundária, embalagem terciária e embalagem auxiliar. Também é segregado com base nos tipos de materiais utilizados, como Plástico, Papel e Cartão, Vidro e Metais. As embalagens são utilizadas em diferentes setores de utilizadores finais numa vasta gama de indústrias, tais como alimentos e bebidas, cuidados de saúde, cosméticos, entre outros setores de utilizadores finais. O estudo acompanha a procura do mercado através das receitas acumuladas pelo valor (em milhões de dólares) do consumo de soluções de embalagem em África.

O mercado africano de embalagens é segmentado por material (papel e papelão, plástico, metal, vidro), tipo de produto (garrafas plásticas, garrafas de vidro, caixas de papelão ondulado, latas metálicas), indústria de usuário final (bebidas, alimentos, produtos farmacêuticos, domésticos e pessoais cuidados) e geografia (Egito, Nigéria, Quénia, África do Sul, Resto de África).

Os tamanhos e previsões do mercado são fornecidos em termos de valor (milhões de dólares) para todos os segmentos acima.

| Por material | ||

| ||

| ||

| ||

|

| Por tipo de produto | ||

| ||

| ||

| ||

| ||

|

| Por indústria de usuário final | ||

| ||

| ||

| ||

| ||

|

| Por país | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de embalagens na África

Qual é o tamanho do mercado de embalagens da África?

O tamanho do mercado africano de embalagens deverá atingir US$ 43,48 bilhões em 2024 e crescer a um CAGR de 3,85% para atingir US$ 52,52 bilhões até 2029.

Qual é o tamanho atual do mercado de embalagens da África?

Em 2024, o tamanho do mercado africano de embalagens deverá atingir US$ 43,48 bilhões.

Quem são os principais atores do mercado de embalagens da África?

Astrapak Ltd (RPC Group), Nampak Limited, Mondi Group, Mpact Pty Ltd, Foster Packaging são as principais empresas que operam no mercado de embalagens da África.

Que anos este mercado de embalagens da África cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado africano de embalagens foi estimado em US$ 41,87 bilhões. O relatório abrange o tamanho histórico do mercado de embalagens da África para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de embalagens da África para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Embalagens da África

Estatísticas para a participação de mercado de embalagens da África em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da Africa Packaging inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.