Tamanho do mercado de transporte rodoviário de carga transfronteiriço da África

| Período de Estudo | 2020 - 2029 |

| Ano Base Para Estimativa | 2023 |

| Período de Dados de Previsão | 2024 - 2029 |

| Período de Dados Históricos | 2020 - 2022 |

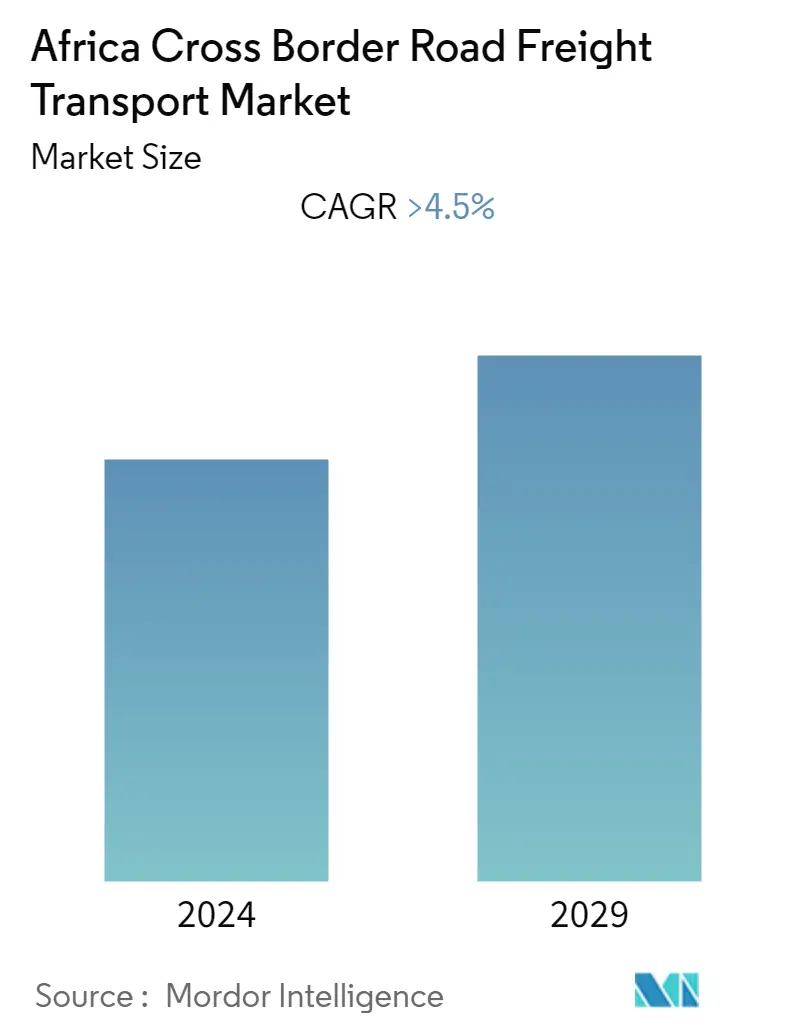

| CAGR | > 4.50 % |

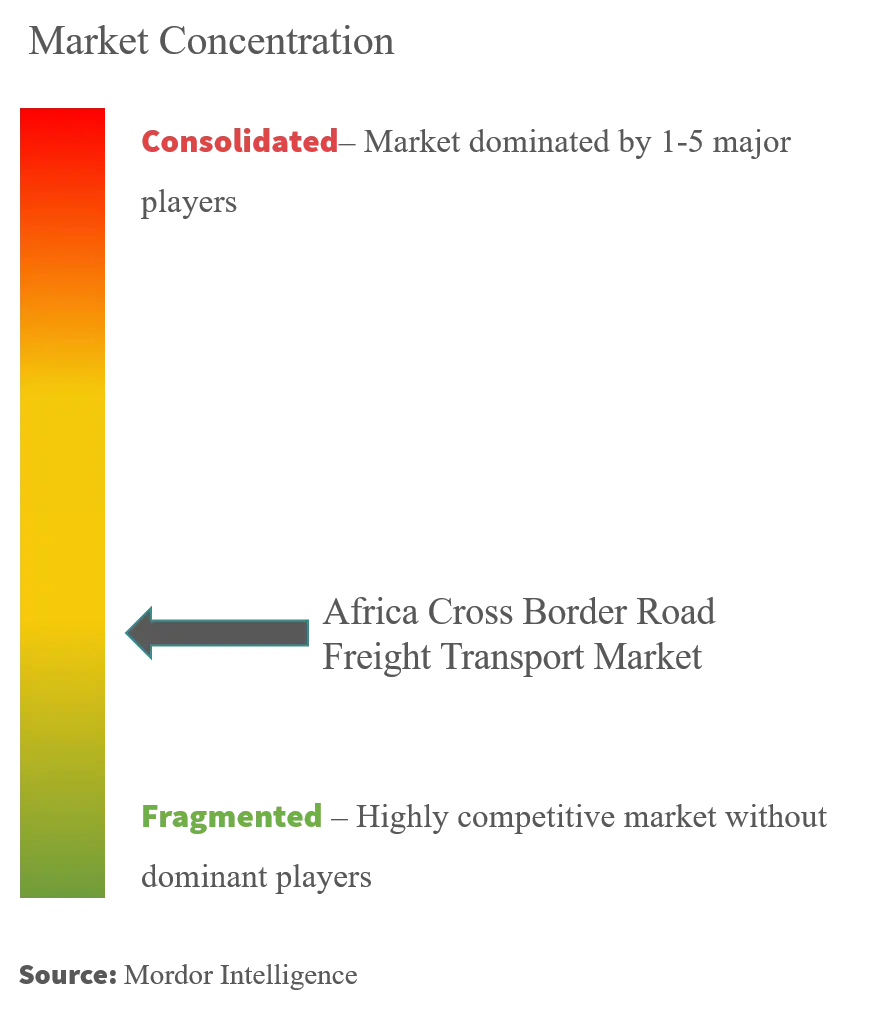

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de transporte rodoviário de carga transfronteiriço da África

Espera-se que o mercado africano de transporte transfronteiriço de mercadorias apresente um CAGR de cerca de 4,5% durante o período de previsão. O crescimento do sector é facilitado pelos múltiplos acordos comerciais dos países africanos e pela crescente penetração do comércio electrónico na região. Vários sectores, como o automóvel e o comércio distributivo, exigem cada vez mais o desenvolvimento de serviços de transporte rodoviário de mercadorias, a fim de facilitar o transporte contínuo, rápido, barato e sustentável de mercadorias dentro dos países e na região.

As medidas preventivas tomadas durante a pandemia de COVID-19 tiveram um efeito grave nas cadeias de valor transfronteiriças e nos serviços de comércio e transporte. No caso dos exportadores de fruta, muitos transportaram as suas mercadorias através do país até Port Elizabeth e, em alguns casos, até Durban – a 1.635 km de distância. A pandemia criou oportunidades para alguns e desafios para outros setores da região. Por um lado, os setores de logística de retalho eletrónico, a pedido e entrega de última milha estiveram entre os setores de maior crescimento como resultado da crise do coronavírus. Por outro lado, os sectores automóvel, de distribuição de petróleo e petróleo, de construção e de produção de aço registaram uma queda drástica na procura na região.

Tendências do mercado de transporte rodoviário de carga transfronteiriço da África

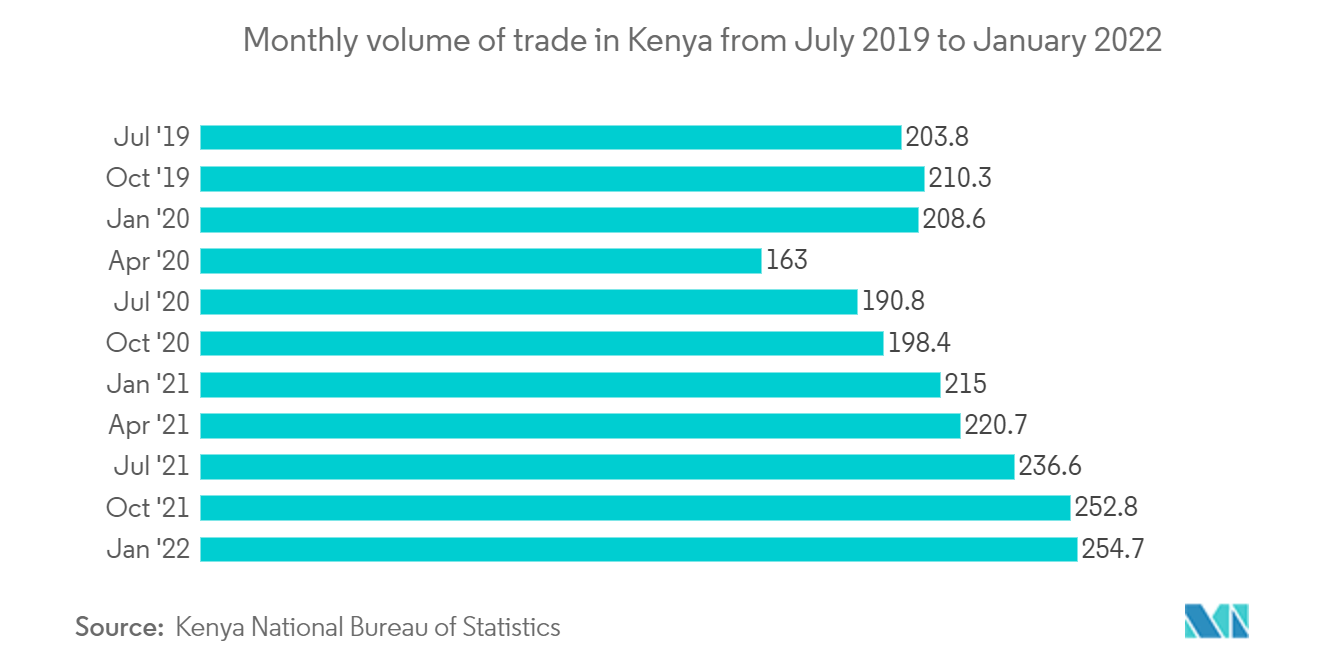

Crescente comércio intrarregional na região

A Zona de Comércio Livre Continental Africana (AfCFTA), que começou em Janeiro de 2021 sob um regime comercial liberalizado, é um dos maiores blocos comerciais do mundo, com a maioria dos países africanos a operar sob o seu quadro comercial privilegiado. O acordo reduzirá as tarifas entre os países membros (41 países e as CER, incluindo SACU, EAC, CEMAC e CEDEAO) e cobrirá áreas políticas como a facilitação do comércio e serviços e barreiras técnicas ao comércio. A plena promulgação da AfCFTA remodelaria os mercados e as economias em toda a região e aumentaria a produção em vários sectores, incluindo serviços, indústria transformadora e recursos naturais.

O acordo abrange bens e serviços e proporciona uma plataforma para países individuais participarem no comércio intra-africano através de ofertas de benefícios tarifários e compromissos de serviços. Os cinco sectores prioritários para a liberalização no âmbito do acordo incluem serviços empresariais, comunicações, serviços financeiros, transportes e turismo. Os sectores que deverão beneficiar imediatamente da liberalização comercial incluem o automóvel, o agro-processamento, o farmacêutico, o têxtil, o químico e a beneficiação de minerais.

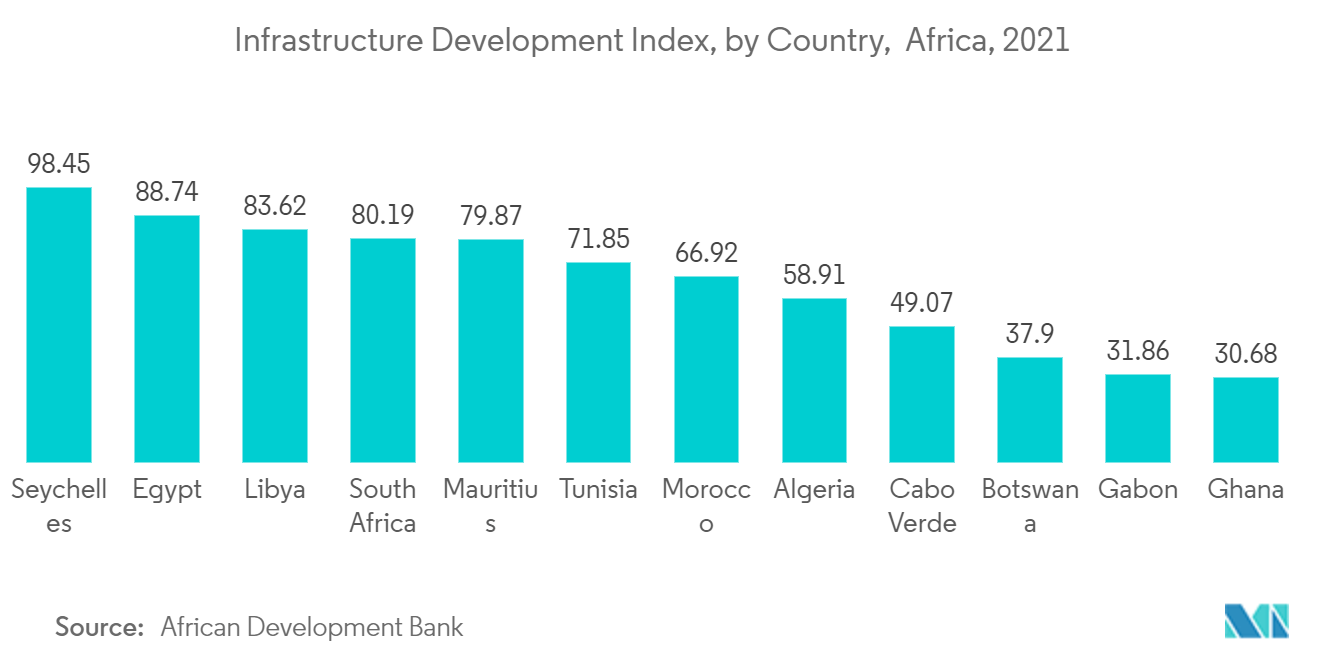

Desenvolvimento de infra-estruturas rodoviárias em África

África tem aumentado constantemente os investimentos no desenvolvimento das suas infra-estruturas rodoviárias, a fim de permitir e incentivar o transporte rodoviário de carga. O continente africano beneficiou significativamente da Iniciativa Cinturão e Rota da China, onde a China não só investiu na expansão de novas infra-estruturas urbanas e rurais, mas também melhorou as infra-estruturas existentes. Entretanto, a parceria Reino Unido-África também está a impulsionar o desenvolvimento socioeconómico africano através do desenvolvimento de infra-estruturas.

Países como a Nigéria, o Quénia e a África do Sul estão a investir activamente no desenvolvimento da sua rede e infra-estruturas rodoviárias, incluindo a implementação de Tecnologias de Informação e Comunicação (TIC) para monitorizar e comunicar com os camiões durante a sua viagem). O Quénia também iniciou trabalhos em 800 km, contratos de estradas com portagem no valor de cerca de 2 mil milhões de dólares e contratos de desenvolvimento de estradas rurais no valor de 3 mil milhões de dólares, que ajudarão as empresas de transporte rodoviário de mercadorias a obter melhor alcance e a desenvolver serviços de qualidade. Espera-se que as super-estradas como a Desvio Sul de Nairobi, a Grande Auto-estrada Transafricana do Norte (Nairobi para a Cidade do Cabo) e Nairobi-Thika tornem o transporte rodoviário de carga através do Quénia e o transporte transfronteiriço sem complicações.

O governo sul-africano alocou mais 1,4 mil milhões de dólares para o desenvolvimento de 940 projectos rodoviários que, a longo prazo, deverão melhorar a conectividade e oferecer aos operadores rodoviários de transporte de mercadorias um maior acesso a mercados remotos.

Visão geral da indústria de transporte rodoviário de carga transfronteiriça da África

O mercado africano de transporte transfronteiriço de mercadorias está fragmentado, com várias empresas nacionais e internacionais ativamente envolvidas no mercado. Empresas como DSV, Cargo Carriers, Unitrans Supply Chain Solutions e Barloworld Logistics são alguns dos principais players do mercado.

A indústria de transporte rodoviário na região enfrenta intensa concorrência em termos de melhorias tecnológicas. A escassez de motoristas, a falta de pessoal qualificado e a ameaça de roubo de carga estão entre algumas das desvantagens prevalecentes no mercado.

Líderes do mercado de transporte rodoviário de carga transfronteiriço da África

-

DSV South Africa (Pty) Ltd

-

DHL Freight Forwarding

-

Unitrans Supply Chain Solutions (Pty) Ltd

-

CEVA Logistics

-

Cargo Carriers (Pty) Ltd

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de transporte rodoviário de carga transfronteiriço da África

Outubro de 2023 O Tribunal aprovou condicionalmente a proposta de grande fusão em que a BidAir Cargo (Pty) Ltd ('BidAir') pretende adquirir a Interloc Freight Services (Pty) Ltd ('Interloc'). O Tribunal aprovou a transação proposta sujeita a condições relacionadas ao desenvolvimento de fornecedores e ao desenvolvimento de habilidades de pequenas, médias e microempresas (SMMEs).

Junho de 2023 A Kuehne+Nagel assinou um acordo para adquirir a Morgan Cargo, um transitário líder na África do Sul, no Reino Unido e no Quénia, especializado no transporte e manuseamento de mercadorias perecíveis. Durante 2022, a empresa movimentou mais de 40.000 toneladas de carga aérea e mais de 20.000 TEU de carga marítima em todo o mundo, geridos por aproximadamente 450 especialistas em logística.

Relatório do mercado de transporte rodoviário de carga transfronteiriço da África - Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

2.1 Metodologia de Análise

2.2 Fases de Pesquisa

3. SUMÁRIO EXECUTIVO

4. DINÂMICA E INSIGHTS DE MERCADO

4.1 Cenário Atual do Mercado

4.2 Dinâmica de Mercado

4.2.1 Motoristas

4.2.2 Restrições

4.2.3 Oportunidades

4.3 Análise da Cadeia de Valor/Cadeia de Suprimentos

4.4 Regulamentações Governamentais, Acordos Comerciais e Iniciativas

4.5 Desenvolvimentos Tecnológicos no Setor Logístico

4.6 Informações sobre os custos de transporte, tempos de trânsito e custos associados à travessia de fronteira nas principais rotas

4.7 Insights sobre comércio eletrônico transfronteiriço (B2C e B2C)

4.8 Informações sobre regras e regulamentos nos principais pontos de passagem de fronteira (alfândegas, licenciamento, taxas e impostos, etc.)

4.9 Insights sobre os principais corredores de transporte

4.10 Insights sobre centros de produção e zonas econômicas especiais (SEZs) em países-chave

4.11 Destaque no transporte transfronteiriço de carga (LTL, FTL e CEP)

4.12 Atratividade da Indústria – Análise das Cinco Forças de Porter

4.13 Impacto do COVID-19 no mercado

5. SEGMENTAÇÃO DE MERCADO

5.1 Por usuário final

5.1.1 Manufatura e Automotivo

5.1.2 Petróleo, Gás e Produtos Químicos

5.1.3 Agricultura

5.1.4 Pesca e Silvicultura

5.1.5 Construção

5.1.6 Comércio Distributivo

5.1.7 Farmacêutica e Saúde

5.1.8 Outros usuários finais (telecomunicações, alimentos e bebidas, etc.)

6. CENÁRIO COMPETITIVO

6.1 Visão geral da concentração de mercado

6.2 Perfis de empresa

6.2.1 DSV South Africa (Pty) Ltd

6.2.2 DHL Freight Forwarding

6.2.3 Unitrans Supply Chain Solutions (Pty) Ltd

6.2.4 CEVA Logistics

6.2.5 Cargo Carriers (Pty) Ltd

6.2.6 Barloworld Logistics Africa (Pty) Ltd

6.2.7 Value Logistics Ltd

6.2.8 APM Terminals Trucking South Africa (Pty) Ltd

6.2.9 Bidvest Freight (Pty) Ltd

6.2.10 Biddulphs Removals and Storage SA (Pty) Ltd

6.2.11 DPD Laser Express Logistics (Pty) Ltd

6.2.12 Super Group Ltd*

7. FUTURO DO MERCADO

8. APÊNDICE

Segmentação da indústria de transporte rodoviário de carga transfronteiriça da África

O frete rodoviário transfronteiriço refere-se a atividades de transporte, infraestruturas e fluxos que apoiam a passagem de mercadorias através de uma fronteira internacional através de estradas como meio de transporte. O relatório fornece uma análise abrangente do mercado de frete rodoviário transfronteiriço, abrangendo as tendências atuais do mercado, restrições, atualizações tecnológicas e informações detalhadas sobre vários segmentos e o cenário competitivo da indústria. O impacto da COVID-19 também foi incorporado e considerado durante o estudo.

O Mercado Africano de Transporte Rodoviário de Frete Transfronteiriço é segmentado por Usuário Final (Manufatura e Automotivo, Petróleo, Gás e Produtos Químicos, Agricultura, Pesca e Silvicultura, Construção, Comércio Distributivo, Farmacêutico e Saúde, e Outros Usuários Finais (Telecomunicações, Alimentos e Bebidas, etc.) O relatório oferece tamanho de mercado e previsões para o mercado africano de transporte rodoviário de carga transfronteiriço em valor (USD) para todos os segmentos acima.

| Por usuário final | ||

| ||

| ||

| ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de transporte rodoviário de carga transfronteiriça na África

Qual é o tamanho atual do mercado de transporte rodoviário de carga transfronteiriço da África?

O mercado de transporte rodoviário de carga transfronteiriço da África deverá registrar um CAGR superior a 4,5% durante o período de previsão (2024-2029)

Quem são os principais atores do mercado de transporte rodoviário de carga transfronteiriço da África?

DSV South Africa (Pty) Ltd, DHL Freight Forwarding, Unitrans Supply Chain Solutions (Pty) Ltd, CEVA Logistics, Cargo Carriers (Pty) Ltd são as principais empresas que operam no mercado de transporte rodoviário de carga transfronteiriço da África.

Que anos este mercado de transporte rodoviário de carga transfronteiriço da África cobre?

O relatório abrange o tamanho histórico do mercado de transporte rodoviário de carga transfronteiriço da África para os anos 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de transporte rodoviário de carga transfronteiriço da África para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Transporte Rodoviário de Cargas Transfronteiriço da África

Estatísticas para a participação de mercado, tamanho e taxa de crescimento de receita da África Cross Border Road Freight Transport em 2023, criadas por Mordor Intelligence™ Industry Reports. A análise do transporte rodoviário de carga transfronteiriço da África inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.