Análise do mercado de fertilizantes orgânicos da África

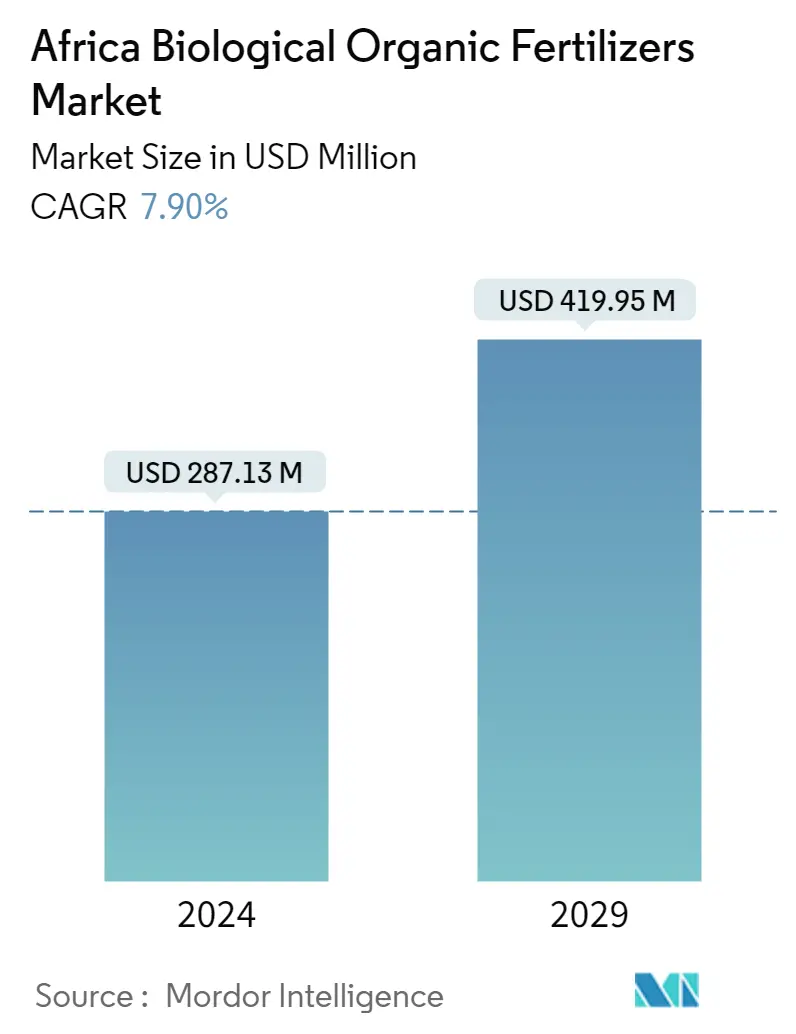

O tamanho do mercado de fertilizantes orgânicos biológicos da África é estimado em US$ 287,13 milhões em 2024, e deverá atingir US$ 419,95 milhões até 2029, crescendo a um CAGR de 7,90% durante o período de previsão (2024-2029).

- A agricultura biológica promove sistemas alimentares que aumentam a segurança alimentar e melhoram as condições de vida, mas actualmente, apenas 0,2 por cento das terras agrícolas em África são dedicadas à agricultura biológica. Isto deveu-se ao conhecimento limitado de como os produtos orgânicos são produzidos, processados e comercializados. No entanto, a guerra na Ucrânia causou uma perturbação significativa nas cadeias de abastecimento globais, especialmente de energia, alimentos e fertilizantes. O efeito do conflito nos preços globais dos fertilizantes foi especialmente pronunciado em África. Este resumo analisa os efeitos imediatos da guerra na Ucrânia sobre os preços locais dos fertilizantes e o seu provável impacto na produção de alimentos.

- Mesmo antes da eclosão da guerra na Ucrânia, os preços dos fertilizantes em África eram mais elevados em comparação com outras regiões do mundo. Devido a esta razão, os agricultores estão a mudar para fertilizantes orgânicos, e a área de terras agrícolas biológicas em África duplicou na última década para 2,1 milhões de hectares. De acordo com a FiBL, os centros orgânicos mais proeminentes estão no Norte e no Leste de África. No Quénia, os frutos secos e os cocos dominam a produção biológica. Na Tunísia, são as azeitonas. A Etiópia e a Tanzânia são grandes produtores de café, enquanto o Uganda alberga a maior parte dos produtores biológicos de África, a cultura preferida é o cacau.

- Segundo dados do Instituto de Pesquisa de Agricultura Orgânica (FiBL), num continente onde a agricultura natural e a agricultura de subsistência são amplamente praticadas. Os agricultores que evitam fertilizantes sintéticos e pesticidas, mas não conseguem obter certificados orgânicos, alegando que os custos elevados, a corrupção e o pouco apoio governamental impedem os seus planos de exportar para o estrangeiro.

- O foco no cultivo orgânico e a necessidade de práticas agrícolas sustentáveis são as principais razões para o aumento do consumo de fertilizantes orgânicos em África. Espera-se que vários subsídios e iniciativas governamentais nos países em desenvolvimento para a agricultura orgânica sustentável mantenham o crescimento contínuo do mercado. É necessária mais conscientização entre os agricultores para manter o crescimento do mercado. Os mercados em desenvolvimento e inexplorados em África proporcionariam oportunidades de crescimento substanciais.

Tendências do mercado de fertilizantes orgânicos na África

A popularidade da agricultura orgânica impulsiona o mercado

- A África tem a maior população e a maior terra arável. Por exemplo, a região da África Subsaariana tem 13% da população mundial e aproximadamente 20% das terras agrícolas globais. No entanto, a região enfrenta uma grave insegurança alimentar, principalmente devido à produção inadequada de alimentos. A falta de acesso à mecanização na agricultura e a utilização limitada de fertilizantes devido ao menor poder de compra dos agricultores estão a impulsionar a procura de fertilizantes alternativos com boa relação custo-eficácia, tais como fertilizantes orgânicos, na região.

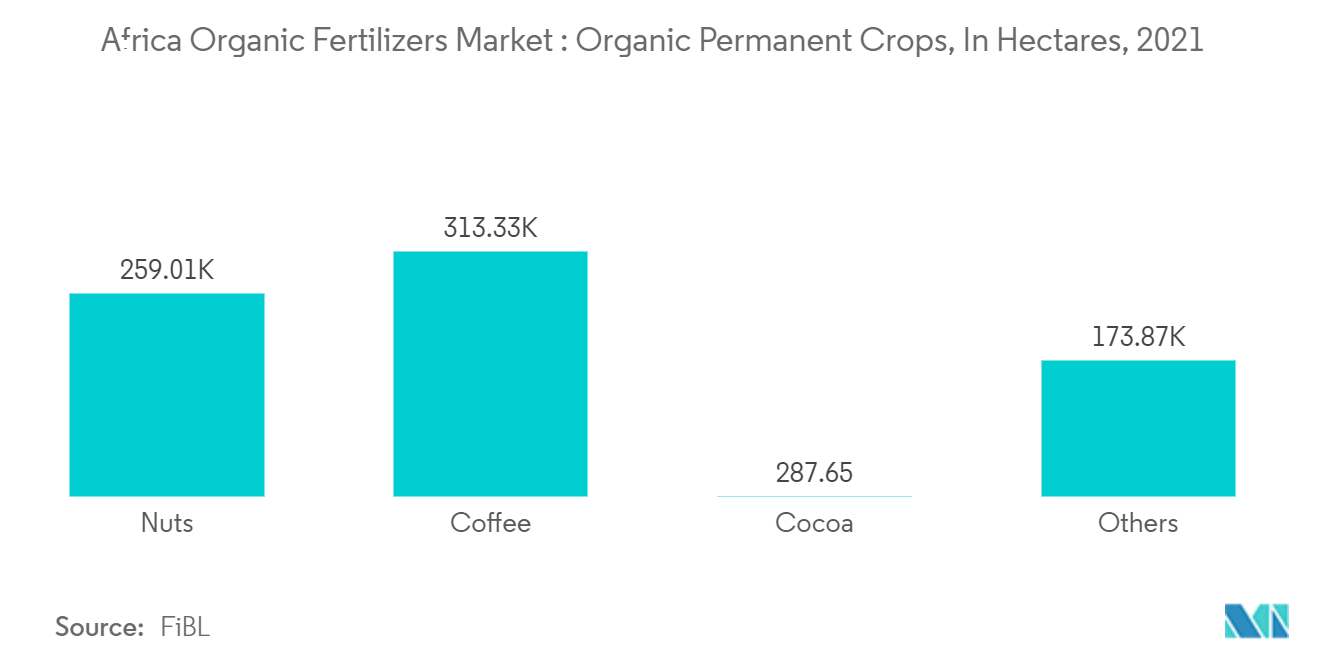

- A agricultura biológica em África tem aumentado a um ritmo significativo. De acordo com a FiBL, a área cultivada com culturas biológicas permanentes é de 374.118 mil hectares em 2021. Existem mais de 3,8 milhões de hectares de terras agrícolas biológicas certificadas em África, constituindo cerca de 2,8% das terras agrícolas biológicas do mundo. As culturas orgânicas permanentes mais importantes cultivadas em África são as nozes (principalmente castanha de caju), que foram cultivadas numa área de mais de 291.000 hectares, seguidas de azeitonas, café e cacau, cada um com uma área superior a 200.000 hectares em 2020.

- Os países com as maiores áreas de culturas permanentes foram a Tunísia (principalmente azeitonas), que reportou uma área de quase 269.000 hectares, seguida pela Serra Leoa, Etiópia (principalmente café), Congo (cacau e café) e Quénia (principalmente nozes), com este último atingindo uma área de quase 113 mil hectares. Como o cultivo biológico utiliza apenas fertilizantes orgânicos biológicos, o aumento da agricultura biológica irá impulsionar o mercado africano.

África do Sul domina o mercado

- A África do Sul é o principal país entre todos os países africanos em termos de receitas geradas pelo segmento de biofertilizantes. Fatores como preocupações ambientais, aumento da conscientização entre os agricultores e degradação da qualidade do solo são os principais impulsionadores do mercado na região.

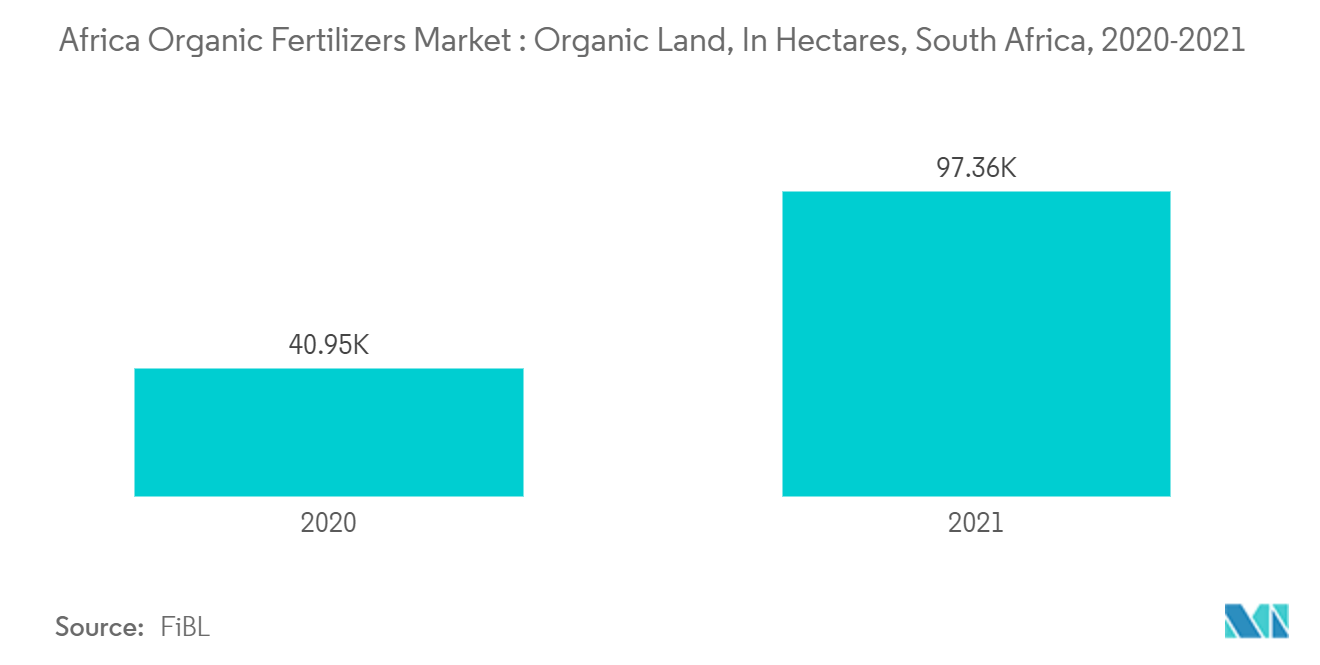

- De acordo com a Organização para a Alimentação e a Agricultura (FAO), o consumo de fertilizantes na África do Sul aumentou de 70,4 kg por hectare em 2018 para 72,8 kg por hectare em 2020. Ao longo dos anos, um consumo de fertilizantes químicos superior aos níveis recomendados levou à acidificação do solo. Assim, são necessários mais fertilizantes orgânicos para corrigir o valor de PH do solo. Além disso, a terra orgânica do país tem aumentado.

- Por exemplo, a terra orgânica em 2020 era de 40.954 mil hectares e aumentou para 97.359 mil hectares em 2021. A produção actualizada precisa de ser aumentada em solos pouco férteis e com uma elevada quantidade de fertilizantes orgânicos. Isto aumenta a disponibilidade de nutrientes das plantas cultivadas (por processos como a fixação do N na atmosfera ou a dissolução do P presente no solo), proporcionando assim melhor saúde às culturas e ao solo, aumentando assim o rendimento das culturas, o que, por sua vez, pode impulsionar o mercado de fertilizantes orgânicos. durante o período de previsão.

- Os players regionais e globais que fabricam biofertilizantes na África do Sul também são um dos principais fatores que impulsionam o mercado na África do Sul.

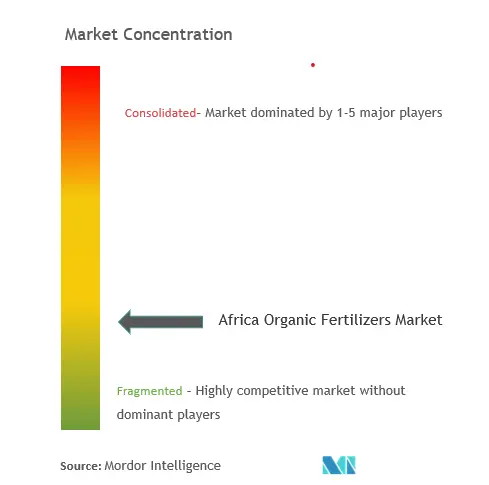

Visão geral da indústria de fertilizantes orgânicos da África

O mercado africano de fertilizantes orgânicos precisa de ser mais coeso, com vários intervenientes locais e internacionais. Os principais players do mercado africano de fertilizantes orgânicos são Rizobacter Argentina SA, Novozymes AS, Symborg, International Panaacea Limited e MBFI. Colaborações com órgãos governamentais e expansão no mercado, aliadas à inovação de produtos, são algumas das estratégias adotadas pelas empresas.

Líderes de mercado de fertilizantes orgânicos na África

Rizobacter Argentina S.A.

Novozymes A/S

Symborg

International Panaacea Limited

MBFI

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de fertilizantes orgânicos da África

- Setembro de 2022 Rizobacter fez parceria com Marrone Bio-Innovations (MBI) para a Bioceres Crop Solutions, para seu portfólio de produtos de bioproteção e fitossanidade com a linha de cultivo da Rizobacter. Toda a gama de produtos Marrone será renomeada sob o nome ProFarm na América do Norte, Europa e África.

- Setembro de 2022 A Agri Digitale levantou o tema Agricultura em África e aumento dos preços dos fertilizantes para promover e acelerar a produção local de fertilizantes orgânicos nos estados africanos no webinar internacional organizado em Julho de 2022.

- Junho de 2021 A Symborg expandiu seu portfólio de produtos e lançou o Qlimax, um energizante de solo inovador que atua como prebiótico. A sua aplicação multiplica a concentração da flora microbiana no solo, estimula o seu desenvolvimento e potencia a sua atividade benéfica na gestão agronómica do solo e das culturas.

Segmentação da indústria de fertilizantes orgânicos na África

Os fertilizantes orgânicos são derivados de muitos resíduos animais e vegetais e minérios minerais, e também são desenvolvidos a partir de microrganismos benéficos.

O mercado africano de fertilizantes orgânicos é segmentado por tipo (microrganismos e resíduos orgânicos), aplicação (cereais, leguminosas, frutas e vegetais, plantações e outras aplicações) e geografia (África do Sul, Egito, Etiópia e Resto da África).

O relatório oferece tamanho de mercado e previsão em termos de valor em milhões de dólares para os segmentos acima mencionados.

| Microrganismos |

| Resíduos Orgânicos |

| Grãos e Cereais |

| Leguminosas e Oleaginosas |

| Frutas e vegetais |

| Culturas comerciais |

| Outros tipos de cultivo |

| África do Sul |

| Etiópia |

| Egito |

| Resto da África |

| Tipo de Produto | Microrganismos |

| Resíduos Orgânicos | |

| Tipo de aplicação | Grãos e Cereais |

| Leguminosas e Oleaginosas | |

| Frutas e vegetais | |

| Culturas comerciais | |

| Outros tipos de cultivo | |

| Geografia | África do Sul |

| Etiópia | |

| Egito | |

| Resto da África |

Perguntas frequentes sobre pesquisa de mercado de fertilizantes orgânicos na África

Qual é o tamanho do mercado de fertilizantes orgânicos biológicos da África?

O tamanho do mercado de fertilizantes orgânicos biológicos da África deve atingir US$ 287,13 milhões em 2024 e crescer a um CAGR de 7,90% para atingir US$ 419,95 milhões até 2029.

Qual é o tamanho atual do mercado de fertilizantes orgânicos biológicos da África?

Em 2024, o tamanho do mercado de fertilizantes orgânicos biológicos da África deverá atingir US$ 287,13 milhões.

Quem são os principais atores do mercado de fertilizantes orgânicos biológicos da África?

Rizobacter Argentina S.A., Novozymes A/S, Symborg, International Panaacea Limited, MBFI são as principais empresas que operam no Mercado Africano de Fertilizantes Orgânicos Biológicos.

Que anos esse mercado de fertilizantes orgânicos biológicos da África cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de fertilizantes orgânicos biológicos da África foi estimado em US$ 266,11 milhões. O relatório abrange o tamanho histórico do mercado de fertilizantes orgânicos biológicos da África para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de fertilizantes orgânicos biológicos da África para os anos 2024, 2025, 2026, 2027, 2028 e 2029..

Página atualizada pela última vez em:

Relatório da Indústria de Fertilizantes Orgânicos da África

Estatísticas para a participação de mercado de fertilizantes orgânicos da África em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Fertilizantes Orgânicos da África inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.