Tamanho do mercado de agroquímicos na África

| Período de Estudo | 2019 - 2029 |

| Ano Base Para Estimativa | 2023 |

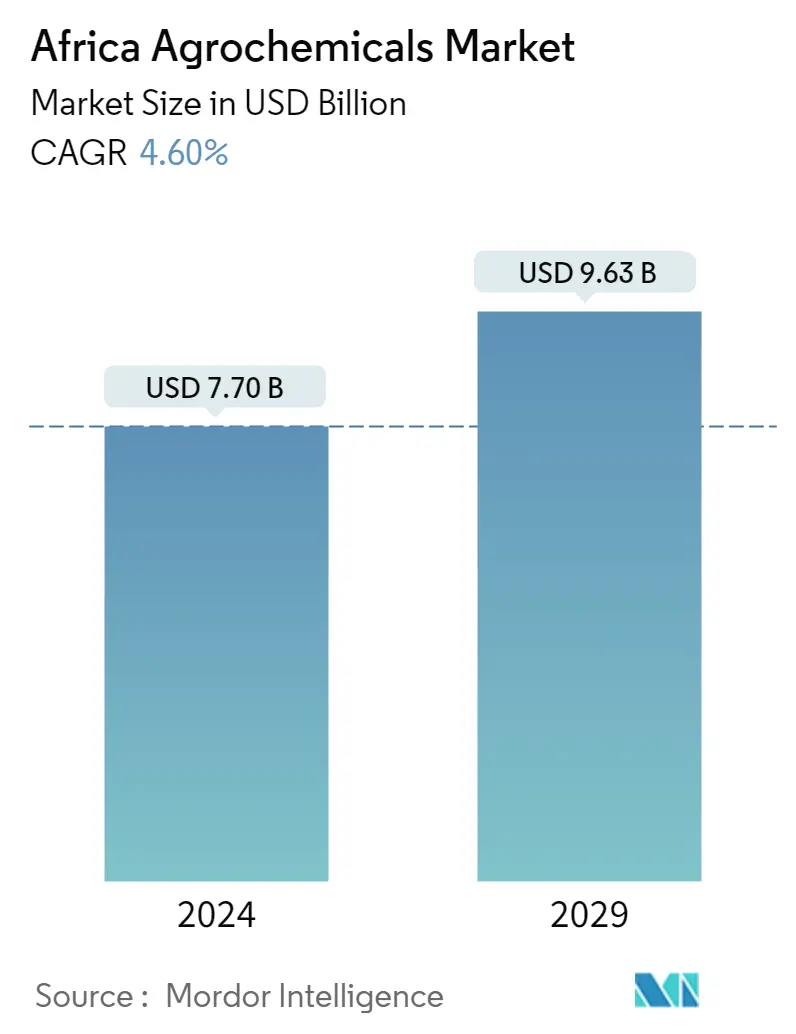

| Tamanho do mercado (2024) | USD 7.70 bilhões de dólares |

| Tamanho do mercado (2029) | USD 9.63 bilhões de dólares |

| CAGR(2024 - 2029) | 4.60 % |

| Concentração de Mercado | Alto |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de agroquímicos da África

O tamanho do mercado africano de agroquímicos é estimado em US$ 7,70 bilhões em 2024, e deverá atingir US$ 9,63 bilhões até 2029, crescendo a um CAGR de 4,60% durante o período de previsão (2024-2029).

- Foi observada uma tendência de aumento do uso de pesticidas na região durante condições de seca para controlar pragas como pulgões, em comparação com estações com padrões normais de precipitação. Os agricultores tendem a utilizar maiores quantidades de pesticidas contra a variabilidade climática para continuar e manter a produção.

- Os agricultores da região precisam de acesso a insumos agrícolas, como fertilizantes, pesticidas, fungicidas, etc., para a produção agrícola. No entanto, o governo está a impulsionar o sector agrícola através de várias iniciativas. Por exemplo, um elemento destacado do Plano de Desenvolvimento Nacional do governo angolano para 2018-2022 inclui o desenvolvimento agrícola para diversificar a economia e construir capacidade nacional de produção de alimentos que diminuirá a dependência do país de alimentos importados. Este foco na produção interna também criaria essencialmente procura de agroquímicos. Além disso, vários hectares de terras agrícolas foram afectados negativamente por vermes em países como o Zimbabué e a Namíbia.

- Por exemplo, em 2020, o Ministério da Agricultura da Namíbia emitiu um aviso público aos agricultores sobre o surto da lagarta do funil do funil do milho que atingiu a região do Zambeze. Devido à crescente demanda por segurança e qualidade alimentar, os biopesticidas também estão ganhando cada vez mais popularidade em relação aos seus equivalentes sintéticos. Portanto, espera-se que a crescente preocupação com a produção de alimentos, juntamente com o surgimento de novas pragas e doenças devido às condições climáticas erráticas, impulsione o uso de agroquímicos. É provável que isso reflita uma tendência positiva para o mercado durante o período de previsão.

Tendências do mercado de agroquímicos na África

Crescente demanda por alimentos devido ao alto crescimento populacional

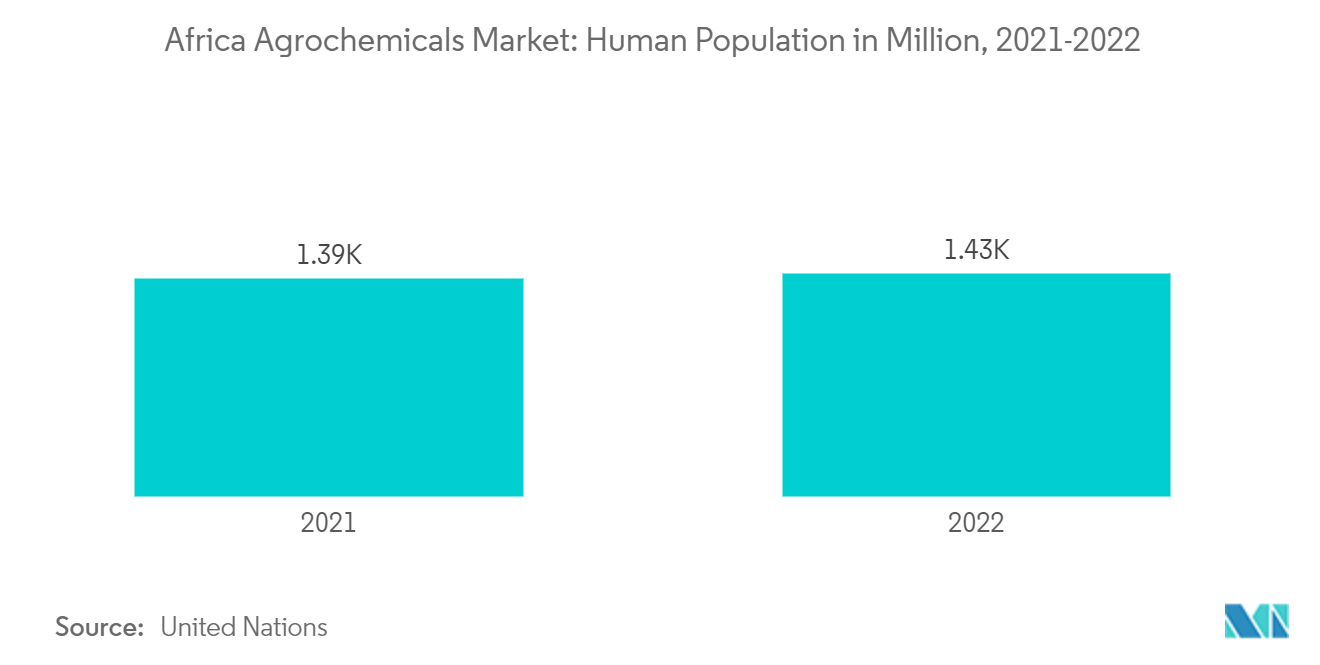

Os pequenos agricultores africanos produzem 80% dos alimentos do continente. Com a crescente pressão sobre eles para produzirem mais, os agricultores utilizam cada vez mais pesticidas e outros agroquímicos para alimentar a crescente população do continente. A taxa de consumo de alimentos em África está a aumentar quase dez vezes mais rapidamente do que a produção local. A procura de alimentos está a crescer na maioria dos países africanos, apesar do abrandamento induzido pela queda dos preços das matérias-primas. A população urbana e os rendimentos de África estão a crescer, impulsionando a procura nas cidades.

Prevê-se que a procura de alimentos em África mais do que duplique até 2050, impulsionada pelo crescimento populacional, pelo aumento dos rendimentos, pela rápida urbanização e pelas mudanças nas dietas regionais no sentido de um maior consumo de alimentos frescos e processados de maior valor. Isto, por sua vez, está a criar novas oportunidades para os agricultores de África e a impulsionar o crescimento dos pesticidas na agricultura. Estão a surgir muitas iniciativas para abordar a questão da segurança alimentar na região, incluindo a Nova Aliança para a Segurança Alimentar e Nutricional em África do G8 e a Aliança para uma Revolução Verde em África (AGRA).

A necessidade crescente de segurança alimentar no seio de uma população em expansão e a maior procura de variedade alimentar por parte de uma classe média em ascensão exigem a necessidade de aumentar o rendimento das colheitas, impulsionando assim a procura de agroquímicos entre os agricultores africanos. Muitos governos africanos colocaram a agricultura no topo da sua agenda de desenvolvimento. Os orçamentos nacionais para o sector estão a aumentar e as empresas privadas começaram a investir nas cadeias de valor agrícola de África. Este ganho de impulso pode impulsionar o mercado de insumos agrícolas. O mercado de agroquímicos pode potencialmente ganhar com esta tendência.

Fertilizantes para dominar o mercado

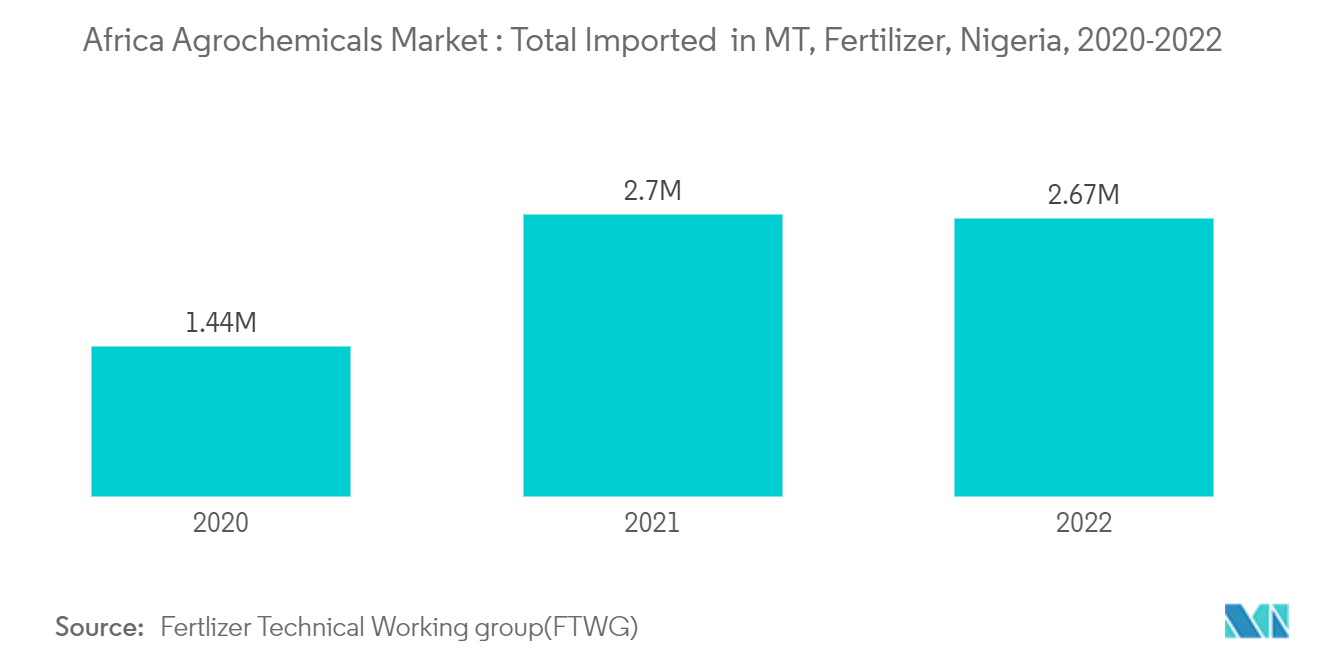

A população africana aumentou 1,3% em 2022. Esta população crescente exige um aumento da produção alimentar, aumentando a produção agrícola. A percentagem de terras agrícolas em relação ao total de terras do país manteve-se constante em 2017 e 2018. As terras agrícolas diminuíram 0,11% em 2019. Para aumentar a produtividade das terras limitadas, o uso eficiente de insumos é obrigatório, impulsionando o mercado de fertilizantes no país, uma vez que os fertilizantes são um factor essencial na produção agrícola. Segundo a FAO, o uso agrícola de fertilizantes NPK aumentou 3,02% em 2018-2019. O nitrogênio foi o fertilizante mais utilizado em 2019, contabilizando 417 mil toneladas. Os fertilizantes nitrogenados são os fertilizantes mais consumidos na África. Segundo a Associação Internacional de Fertilizantes, o consumo total de NPK em 2019 foi de 6.605 mil toneladas. No entanto, a utilização permanece bem abaixo da média global e significativamente abaixo das metas estabelecidas pelos governos regionais e organizações intergovernamentais, apesar do recente crescimento nas vendas e na produção.

De acordo com o relatório da Africa Fertilizers Organization, um total de 14 fábricas de fertilizantes foram mapeadas em 2020. Havia 151 fábricas de fertilizantes em África em 2020, incluindo 87 fábricas de processamento, 15 fábricas orgânicas e 35 novas instalações além das fábricas. O Malawi conta com apenas duas fábricas de processamento de fertilizantes e a Zâmbia tem quatro, enquanto Moçambique possui cinco fábricas de processamento, tendo uma delas sido criada em 2020. No entanto, não existem fábricas de fertilizantes no Congo. Embora tenha havido um declínio no consumo e nas vendas durante o período histórico, com o aumento da produção agrícola, o mercado de fertilizantes cresceu e prevê-se que cresça ainda mais, com uma preferência crescente por fertilizantes orgânicos para o desenvolvimento sustentável.

Visão geral da indústria agroquímica da África

O mercado africano de agroquímicos é um mercado bastante consolidado, e os principais players representaram uma participação significativa em 2022. Em termos de participação de mercado, Sasol Limited, Yara International, Bayer, Syngenta e BASF SE são alguns dos principais players que dominam o mercado. Empresas como Bayer e Corteva fundiram-se recentemente e inventaram novos produtos para o segmento de proteção de cultivos. A Bayer fez parceria com empresas como Kimetic e M2i Group. Esta parceria trará muitos desenvolvimentos na proteção de culturas. Além disso, as empresas que trabalham na área da protecção das culturas, juntamente com o seu centro de ID, estão continuamente a trabalhar arduamente para trazer alguns produtos inovadores que contribuirão para o sector agroquímico.

Líderes de mercado de agroquímicos na África

-

BASF SE

-

Bayer

-

Yara International

-

Syngenta

-

Sasol

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de agroquímicos da África

- Janeiro de 2023 A Bayer anunciou sua parceria com a empresa francesa M2i Group, que fornecerá produtos biológicos de proteção de cultivos à base de feromônios. A Bayer integrará a inovadora tecnologia de aplicação de impressão da M2i ao produto para formar uma solução digitalmente habilitada.

- Fevereiro de 2022 Bayer e Kimitec anunciaram sua parceria para o desenvolvimento e comercialização de produtos de proteção de cultivos. A Kimitec e a Bayer estão trabalhando juntas no desenvolvimento de produtos biológicos que proporcionarão uma melhor solução para a proteção de cultivos.

- Fevereiro de 2022 A Bayer lançou novos produtos no segmento de proteção de cultivos chamados Flipper e Serenade, que oferecem excelentes opções de controle em toda a produção orgânica e complementam a proteção convencional de cultivos da Bayer.

- Março de 2022 A Corteva Agrisciences lançou sua mais recente solução de proteção de cultivos, o herbicida Aubaine 518 SC, para produtores de trigo sul-africanos para controlar ervas daninhas nas culturas de trigo, especialmente em regiões que sofrem chuvas generalizadas de inverno.

Relatório do Mercado de Agroquímicos da África – Índice

1. INTRODUÇÃO

1.1 Premissas do Estudo e Definição de Mercado

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Visão geral do mercado

4.2 Drivers de mercado

4.3 Restrições de mercado

4.4 Análise das Cinco Forças de Porter

4.4.1 Ameaça de novos participantes

4.4.2 Poder de barganha dos compradores

4.4.3 Poder de barganha dos fornecedores

4.4.4 Ameaça de produtos substitutos

4.4.5 Intensidade da rivalidade competitiva

5. SEGMENTAÇÃO DE MERCADO

5.1 Tipo de Produto

5.1.1 Mercado de fertilizantes

5.1.2 Mercado de Pesticidas

5.1.3 Mercado de Adjuvantes

5.1.4 Mercado de reguladores de crescimento vegetal

5.2 Aplicativo

5.2.1 Grãos e Cereais

5.2.2 Leguminosas e Oleaginosas

5.2.3 Frutas e vegetais

5.2.4 Culturas Comerciais

5.2.5 Outras aplicações

5.3 Geografia

5.3.1 Congo

5.3.2 Maláui

5.3.3 Moçambique

5.3.4 Zâmbia

5.3.5 Resto da África

6. CENÁRIO COMPETITIVO

6.1 Estratégias mais adotadas

6.2 Análise de participação de mercado

6.3 Perfis de empresa

6.3.1 Bayer Crop Science AG

6.3.2 Syngenta International AG

6.3.3 Adama Agricultural Solutions

6.3.4 FMC Corporation

6.3.5 Corteva Agrisciences

6.3.6 Yara International

6.3.7 UPL

6.3.8 BASF SE

6.3.9 Sumitomo Corporati

6.3.10 Nufarm

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

Segmentação da Indústria Agroquímica da África

Os agroquímicos são pesticidas, herbicidas ou fertilizantes utilizados para a gestão de ecossistemas nos setores agrícolas.

O mercado africano de agroquímicos é segmentado por tipo de produto (mercado de fertilizantes, mercado de pesticidas, mercado de adjuvantes e mercado de reguladores de crescimento de plantas), aplicação (grãos e cereais, leguminosas e sementes oleaginosas, frutas e legumes, culturas comerciais e outras aplicações) e geografia (Congo, Malawi, Moçambique, Zâmbia e Resto de África). O relatório oferece o tamanho do mercado e previsões em termos de valor (em mil dólares) para todos os segmentos acima.

| Tipo de Produto | ||

| ||

| ||

| ||

|

| Aplicativo | ||

| ||

| ||

| ||

| ||

|

| Geografia | ||

| ||

| ||

| ||

| ||

|

Perguntas frequentes sobre pesquisa de mercado de agroquímicos na África

Qual é o tamanho do mercado africano de agroquímicos?

O tamanho do mercado africano de agroquímicos deverá atingir US$ 7,70 bilhões em 2024 e crescer a um CAGR de 4,60% para atingir US$ 9,63 bilhões até 2029.

Qual é o tamanho atual do mercado de agroquímicos na África?

Em 2024, o tamanho do mercado africano de agroquímicos deverá atingir US$ 7,70 bilhões.

Quem são os principais atores do mercado africano de agroquímicos?

BASF SE, Bayer, Yara International, Syngenta, Sasol são as principais empresas que operam no mercado africano de agroquímicos.

Que anos esse Mercado Africano de Agroquímicos cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado africano de agroquímicos foi estimado em US$ 7,36 bilhões. O relatório abrange o tamanho histórico do mercado de agroquímicos da África para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de agroquímicos da África para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria Agroquímica da África

Estatísticas para a participação de mercado de agroquímicos da África em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise da África Agroquímica inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.