Análise de mercado CDMO de ingredientes farmacêuticos ativos

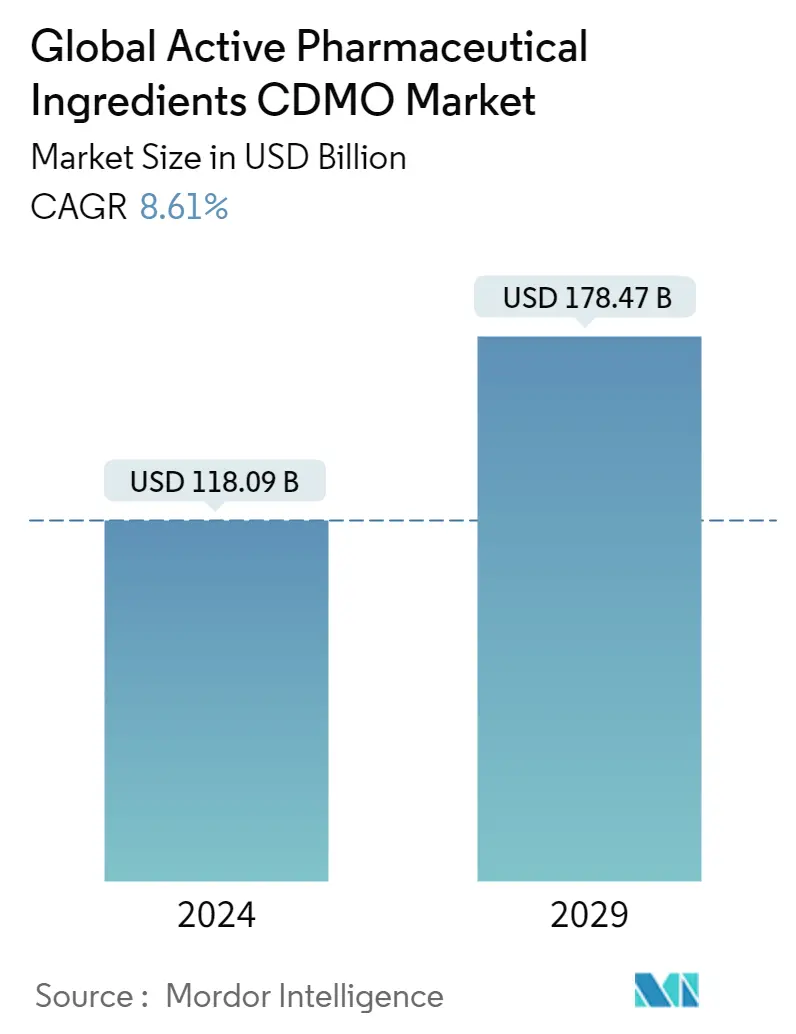

O tamanho do mercado global de ingredientes farmacêuticos ativos CDMO é estimado em US$ 118,09 bilhões em 2024, e deverá atingir US$ 178,47 bilhões até 2029, crescendo a um CAGR de 8,61% durante o período de previsão (2024-2029).

A pandemia COVID-19 teve um enorme impacto no mercado de API CDMO. À medida que as vacinas e terapêuticas para o coronavírus foram implementadas a nível mundial, a procura de serviços CDMO disparou. Os CDMOs não mediram esforços para satisfazer as necessidades dos seus clientes farmacêuticos durante a crise. Os CDMOs fornecem uma ampla gama de serviços para empresas farmacêuticas, como desenvolvimento e cadeia de fornecimento de medicamentos, API comercial e fabricação de medicamentos e embalagens. Estes serviços permitem que as empresas farmacêuticas reduzam os seus custos de desenvolvimento e produção, juntamente com os investimentos de capital e os prazos, beneficiando ao mesmo tempo das tecnologias mais avançadas.

Por exemplo, no primeiro semestre de 2021, houve uma participação marcante dos CDMO no fabrico de vacinas contra a COVID-19 e em atividades robustas de aquisição de fusões. Também destacou a indispensabilidade dos CDMOs na indústria bio/farmacêutica. Isto tem sido vital para o sucesso do lançamento de vacinas e terapias para combater o vírus COVID-19.

De acordo com os insights da cadeia de valor da Drug, Chemical Associated Technologies Association Inc. (DCAT) sobre Revisão do CDMO semestral Fabricação e fusões e aquisições de vacinas contra a COVID-19, nos primeiros meses da pandemia, menos de 10 CDMOs eram conhecidos publicamente trabalhar com empresas bio/farmacêuticas e agências governamentais para desenvolver e fabricar vacinas. Os contratos iam para CDMOs que tinham capacidade acessível ou poderiam expandi-la rapidamente, incluindo Catalent e Lonza. Os CDMOs estavam empenhados na produção dos ingredientes activos e dos principais excipientes da vacina. A procura de capacidade de vacinas elevou o estatuto e os perfis de muitos CDMOs que anteriormente dependiam dos produtos mais antigos e dos genéricos. Algumas empresas, por exemplo, a Rovi Contract Manufacturing, têm contratos tanto para substâncias medicamentosas como para produtos farmacêuticos.

Além disso, o primeiro semestre de 2021 também assistiu a um elevado número de atividades de fusões e aquisições, à medida que os investidores procuravam entrar na indústria e os operadores históricos procuravam alargar e aprofundar as suas capacidades. Um total de 32 negócios foram anunciados ou fechados durante os primeiros cinco meses de 2021. Destes, cinco negócios foram para negócios de API de moléculas pequenas e quatro para ativos de API de moléculas grandes.

A terceirização para CDMOs também pode oferecer às empresas acesso a uma força de trabalho flexível, incluindo especialistas altamente especializados. Nos últimos tempos, tem-se observado um aumento da terceirização para CDMOs para proprietários de medicamentos, de empresas farmacêuticas a biofarmacêuticas, de pequenas a grandes empresas, e para projetos de desenvolvimento em estágio inicial e final.

A qualidade dos IFAs tem um efeito notável na eficácia e segurança dos medicamentos. Portanto, selecionar um CDMO que possa fornecer o API preciso com a força, pureza e qualidade exigidas é uma decisão vital para as empresas de desenvolvimento de medicamentos.

Tendências de mercado de CDMO de ingredientes farmacêuticos ativos

Espera-se que o segmento comercial detenha a maior participação de mercado

A pandemia de COVID-19 levou a um aumento na procura de produtos farmacêuticos, e a acumulação de fornecimentos por parte de alguns países, na sequência de interrupções na produção, impulsionou as exportações. Quando os casos de COVID-19 aumentaram rapidamente, houve necessidade de novas vacinas e terapêuticas contra a COVID-19. Alguns governos começaram mesmo a considerar regulamentos de localização para garantir que seriam produzidas internamente quantidades suficientes de medicamentos.

Como resultado, muitas empresas farmacêuticas começaram a expandir a sua área de produção e algumas começaram a repensar a sua área de produção para planear os próximos anos. A maior fonte de capacidade adicional foram os CDMOs.

Além disso, as empresas farmacêuticas reservaram, e por vezes até reservaram em dobro, um espaço considerável com os fabricantes contratados. AstraZeneca, Moderna e Pfizer declararam os seus acordos de parceria com vários CDMOs, incluindo Lonza, Catalent e Emergent Biosolutions. Aproveitando ao máximo a oportunidade, Cambrex, Catalent, Samsung Biologics e muitos outros CDMOs de países em desenvolvimento declararam uma grande expansão de suas fábricas.

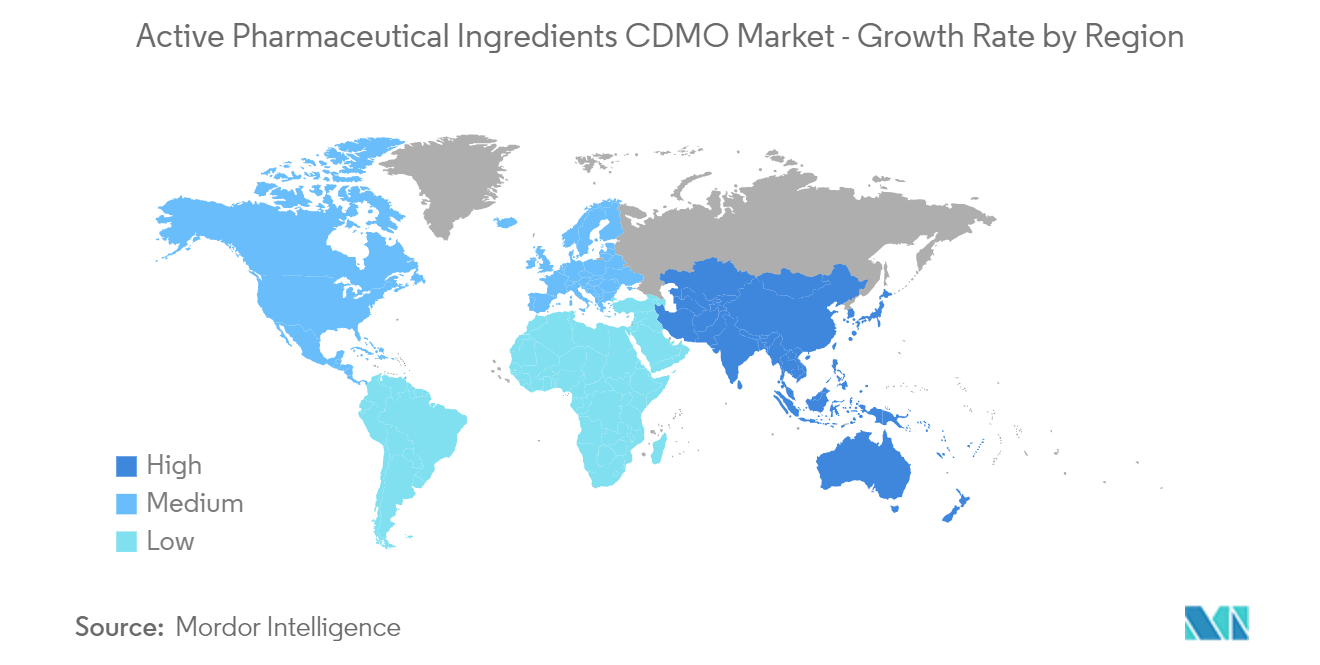

Espera-se que a Ásia-Pacífico detenha uma participação significativa no mercado durante o período de previsão

A China e a Índia têm um custo de produção significativamente baixo em comparação com os Estados Unidos e a Europa. De acordo com a Invest India, o custo de fabricação na Índia é aproximadamente 33% menor que o dos Estados Unidos. Embora a China e a Índia tenham se estabelecido como importantes fornecedores de serviços de fabricação de APIs, os Estados Unidos continuam a ser o principal centro de terceirização para o desenvolvimento farmacêutico. Isto deve-se à combinação de enormes montantes de financiamento e a uma concentração exclusiva de centros de investigação farmacêutica afiliados a universidades.

A crescente importância dos produtos farmacêuticos tradicionais e o rápido aumento da incidência de infecções persistentes são impulsionadores críticos do crescimento favorável do mercado indiano de API CDMO. De acordo com artigo publicado em PHRMABIZ.com em 2020, APIs genéricos são exportados da Índia para países desenvolvidos, respondendo por 41,6% das vendas totais na Índia contra 24,7% na China. De acordo com a Chemical Pharmaceutical Generic Association Research, a Índia é o segundo maior fornecedor de API genérico para o mercado dos EUA, com uma participação de 24,4%. O país também está a aumentar o seu abastecimento à Europa Ocidental, que representa 19,2% do abastecimento total da região. Além disso, a China representa 30% do mercado global de fornecedores de API não exclusivos. Depois da China, os Estados Unidos e a Índia são os principais produtores de APIs não exclusivos.

Visão geral da indústria de ingredientes farmacêuticos ativos CDMO

O mercado de ingredientes farmacêuticos ativos CDMO é fragmentado e consiste em vários players importantes. Em termos de participação de mercado, alguns grandes players dominam o mercado. Alguns deles são Cambrex Corporation, Patheon (Themo Fisher Scientific Inc.), Recipharm AB, CordenPharma International, Samsung Biologics, Lonza, Siegfried, Piramal Pharma Solutions, Abbvie Inc. e Catalent Inc.

O papel dos fabricantes de APIs na cadeia de fornecimento farmacêutico está evoluindo em resposta às novas demandas dos clientes e às crescentes pressões dos concorrentes globais. As empresas de genéricos tradicionais procuram a China e a Índia para actividades a granel, enquanto as empresas farmacêuticas especializadas geraram novas exigências de capacidades mais especializadas do que as exigidas pelos genéricos tradicionais.

Líderes de mercado de CDMO de ingredientes farmacêuticos ativos

-

Catalent, Inc.

-

Cambrex Corporation

-

Lonza Group

-

Recipharm AB

-

CordenPharma International

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado CDMO de ingredientes farmacêuticos ativos

- Em maio de 2022, a Piramal Pharma Solutions declarou que a nova fábrica de ingredientes farmacêuticos ativos (API) da empresa em Aurora, Ontário, entrou em operação e concluiu com sucesso seus ciclos de produção iniciais.

- Em junho de 2021, o Grupo Lonza investiu CHF 20 milhões (US$ 21 milhões) para expandir suas instalações de desenvolvimento e fabricação de APIs na China.

Segmentação da indústria de ingredientes farmacêuticos ativos CDMO

No escopo deste relatório, insumo farmacêutico ativo (IFA) é a parte do medicamento que produz os efeitos pretendidos. É o componente biologicamente ativo de um medicamento, como cápsula, comprimido, injetável ou creme. Tradicionalmente, as empresas farmacêuticas produziriam APIs. Mas, nos últimos anos, muitas empresas optaram por terceirizar a produção de API, pois a maioria das empresas percebeu que o retorno do investimento tem valido a pena. Com o parceiro de outsourcing certo, as vantagens superam os riscos potenciais.

O mercado de ingredientes farmacêuticos ativos CDMO é segmentado por tipo de molécula (molécula pequena e molécula grande), síntese (biotecnologia e sintética), tipo de medicamento (inovador e genérico), fluxo de trabalho (clínico e comercial), aplicação (cardiologia, oncologia, oftalmologia, neurologia). , Ortopédico, Outras Aplicações) e Geografia (América do Norte, Europa, Ásia-Pacífico, Oriente Médio e África e América do Sul). O relatório oferece o valor (em milhões de dólares) para os segmentos acima.

| Molécula Pequena |

| Molécula Grande |

| Biotecnologia |

| Sintético |

| Inovativa |

| Genéricos |

| Clínico |

| Comercial |

| Cardiologia |

| Oncologia |

| Oftalmologia |

| Neurologia |

| Ortopédico |

| Outras aplicações |

| América do Norte | Estados Unidos |

| Canadá | |

| México | |

| Europa | Alemanha |

| Reino Unido | |

| França | |

| Itália | |

| Espanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Japão | |

| Índia | |

| Austrália | |

| Coreia do Sul | |

| Resto da Ásia-Pacífico | |

| Oriente Médio e África | CCG |

| África do Sul | |

| Resto do Médio Oriente e África | |

| América do Sul | Brasil |

| Argentina | |

| Resto da América do Sul |

| Por tipo de molécula | Molécula Pequena | |

| Molécula Grande | ||

| Por Síntese | Biotecnologia | |

| Sintético | ||

| Por tipo de medicamento | Inovativa | |

| Genéricos | ||

| Por fluxo de trabalho | Clínico | |

| Comercial | ||

| Por aplicativo | Cardiologia | |

| Oncologia | ||

| Oftalmologia | ||

| Neurologia | ||

| Ortopédico | ||

| Outras aplicações | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| México | ||

| Europa | Alemanha | |

| Reino Unido | ||

| França | ||

| Itália | ||

| Espanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Japão | ||

| Índia | ||

| Austrália | ||

| Coreia do Sul | ||

| Resto da Ásia-Pacífico | ||

| Oriente Médio e África | CCG | |

| África do Sul | ||

| Resto do Médio Oriente e África | ||

| América do Sul | Brasil | |

| Argentina | ||

| Resto da América do Sul | ||

Perguntas frequentes sobre pesquisa de mercado CDMO de ingredientes farmacêuticos ativos

Qual é o tamanho do mercado global de ingredientes farmacêuticos ativos CDMO?

O tamanho do mercado global de ingredientes farmacêuticos ativos CDMO deve atingir US$ 118,09 bilhões em 2024 e crescer a um CAGR de 8,61% para atingir US$ 178,47 bilhões até 2029.

Qual é o tamanho atual do mercado global de ingredientes farmacêuticos ativos CDMO?

Em 2024, o tamanho do mercado global de ingredientes farmacêuticos ativos CDMO deverá atingir US$ 118,09 bilhões.

Quem são os principais atores do mercado global de ingredientes farmacêuticos ativos CDMO?

Catalent, Inc., Cambrex Corporation, Lonza Group, Recipharm AB, CordenPharma International são as principais empresas que operam no mercado global de ingredientes farmacêuticos ativos CDMO.

Qual é a região que mais cresce no mercado global de ingredientes farmacêuticos ativos CDMO?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado global de ingredientes farmacêuticos ativos CDMO?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado global de ingredientes farmacêuticos ativos CDMO.

Que anos esse mercado global de ingredientes farmacêuticos ativos CDMO cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado global de ingredientes farmacêuticos ativos CDMO foi estimado em US$ 108,73 bilhões. O relatório abrange o tamanho histórico do mercado global de ingredientes farmacêuticos ativos CDMO para os anos 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado global de ingredientes farmacêuticos ativos CDMO para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Ingredientes Farmacêuticos Ativos CDMO

Estatísticas para a participação de mercado de Ingredientes Farmacêuticos Ativos CDMO em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise CDMO de Ingredientes Farmacêuticos Ativos inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.