Análise de Mercado de Componentes Eletrônicos Ativos e Passivos

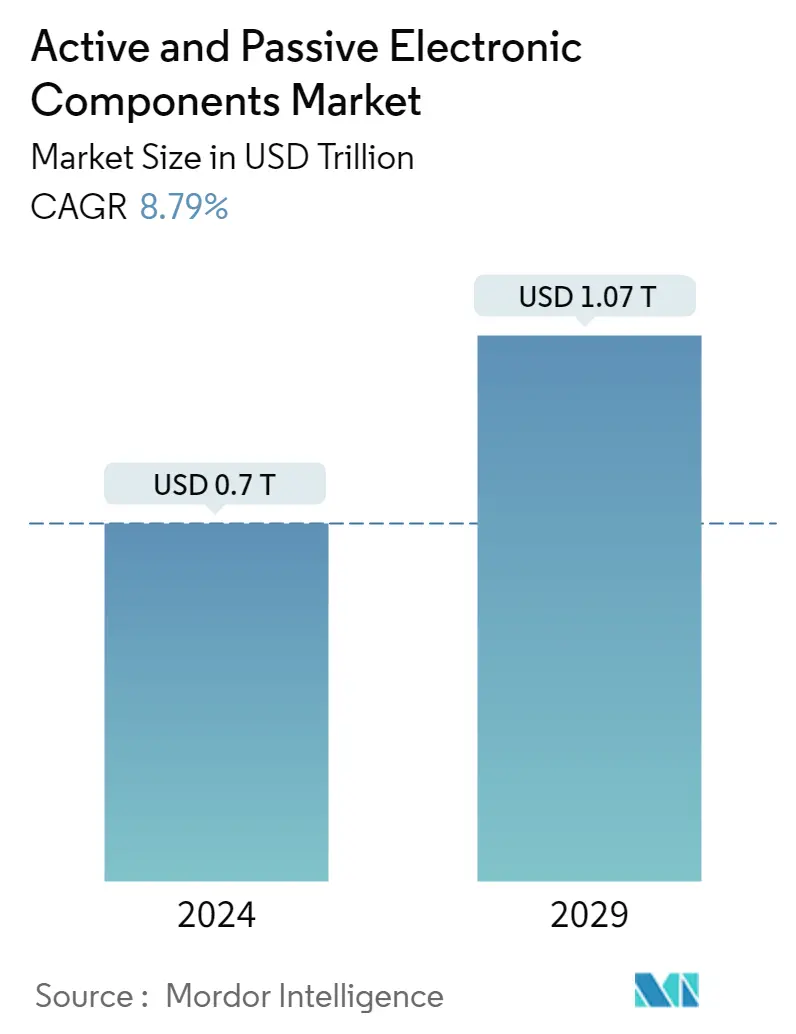

O tamanho do mercado Componentes eletrônicos ativos e passivos é estimado em USD 0.7 trilhão em 2024 e deve atingir USD 1.07 trilhão até 2029, crescendo a um CAGR de 8.79% durante o período de previsão (2024-2029).

Componentes eletrônicos ativos e passivos são blocos de construção de qualquer semicondutor/dispositivo eletrônico. Com suas funcionalidades simples, esses componentes desempenham um papel crucial na alimentação de um sistema eletrônico. Enquanto os componentes ativos fazem parte de um circuito eletrônico que depende de uma fonte de energia externa para modificar/controlar sinais elétricos, os componentes eletrônicos passivos não precisam de uma fonte de energia externa para funcionar. Eles usam outras propriedades para controlar o sinal elétrico.

- O mercado de eletrônicos ativos e passivos testemunhou um crescimento significativo nos últimos anos, principalmente devido à crescente digitalização de vários setores. Isso resultou na crescente adoção de eletrônicos de consumo em todos os setores e na crescente necessidade de conectividade e mobilidade. Com esses desenvolvimentos, a complexidade dos produtos eletrônicos também aumentou. Isso acelerou a necessidade de componentes, especialmente nas indústrias automotiva e de eletrônicos de consumo.

- Uma das tendências atuais na indústria de eletrônicos de consumo é a crescente demanda e necessidade por eletrônicos menores, mais leves e de maior desempenho, ou seja, a miniaturização de eletrônicos e componentes. Os rápidos avanços tecnológicos levaram à disponibilidade de produtos que incorporam vários recursos em uma única plataforma.

- A indústria de eletrônicos de consumo está entre os principais consumidores de componentes eletrônicos ativos e passivos. Esses componentes estão entre os blocos de construção fundamentais do circuito em dispositivos como computadores, telefones celulares e vários outros dispositivos eletrônicos. Por exemplo, um transistor executa várias funções, como amplificação, regulação de tensão, comutação, modulação de sinal e osciladores.

- Os preços das matérias-primas, como silício, ferro, níquel e molibdênio, tiveram mudanças significativas recentemente. Com a influência da pandemia, o mercado global de metais preciosos está testemunhando ainda mais efeitos adversos de problemas na cadeia de suprimentos, que também impactam os preços de mercado. Esse aumento no preço do paládio, níquel e rutênio impacta o custo geral de produção de componentes específicos de grande volume, desafiando o crescimento do mercado.

- Durante a pandemia COVID-19, a demanda por componentes ativos e passivos aumentou significativamente em todo o setor médico e de saúde para acelerar o processo de detecção e tratamento, bem como para melhorar as capacidades de monitoramento remoto de pacientes; as instituições de saúde investiram significativamente em dispositivos eletrônicos avançados, o que, por sua vez, impulsionou a demanda por componentes como transistores, capacitores, amplificadores, etc.

- Por exemplo, a demanda por transistores eletroquímicos com uma arquitetura modular testemunhou um aumento notável no uso em dispositivos de sensoriamento para a quantificação rápida de níveis de molécula única a nanomolar de antígenos específicos em fluidos corporais complexos. Além disso, vários casos de uso de transistores de efeito de campo de grafeno induzidos por laser (LIG-FET) para detectar SARS-CoV-2 também foram observados durante o período COVID. Com esses componentes se mostrando benéficos, espera-se que mais inovações tecnológicas abram novas oportunidades de crescimento no período pós-COVID-19.

Tendências de mercado de componentes eletrônicos ativos e passivos

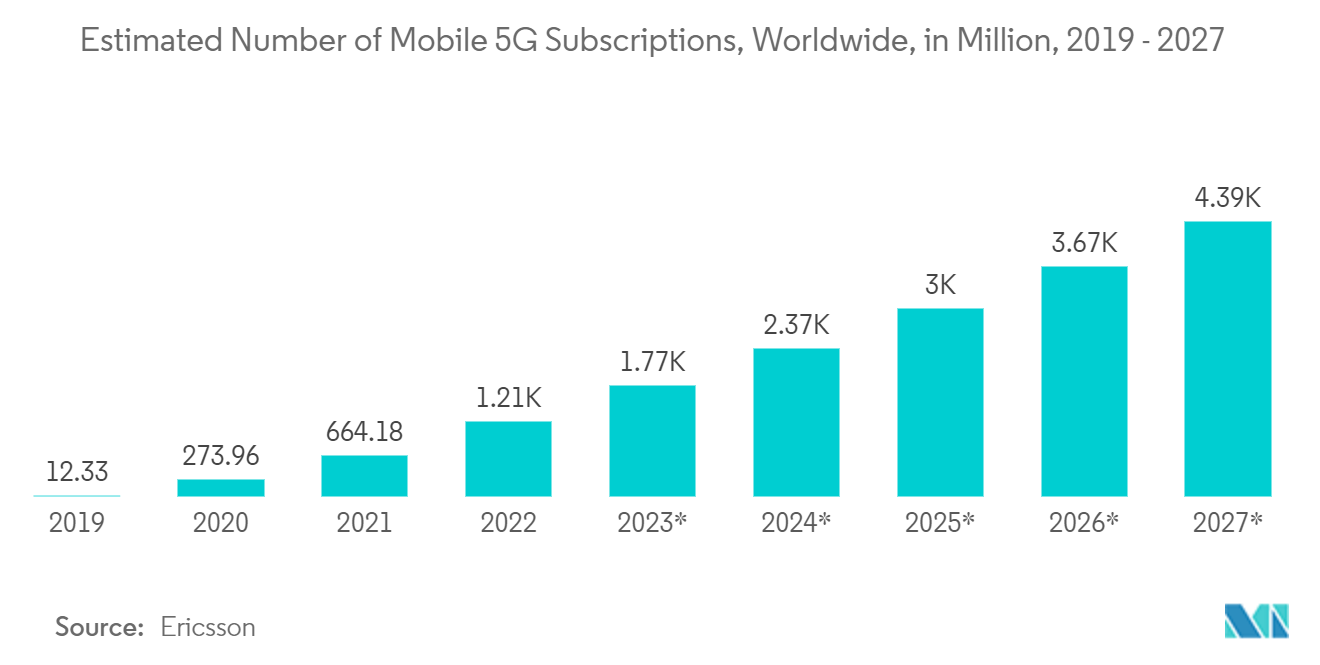

Crescente adoção da tecnologia 5G está impulsionando o mercado

- O 5G tem sido uma inovação inovadora não apenas para a indústria de comunicação, mas espera-se que impacte significativamente o crescimento de vários setores, incluindo eletrônicos de consumo, automotivo, industrial, etc., já que a conectividade rápida e de baixa latência oferecida pelo 5G expandirá significativamente os casos de uso em todos esses setores.

- De acordo com a Ericsson, o número global de assinaturas 5G deve se expandir rapidamente, crescendo de meros 12,69 milhões em 2019 para 4.372,73 milhões em 2027. Além disso, o Nordeste Asiático deve deter o maior número de assinantes 5G, atingindo 1.705,6 milhões de assinantes até 2027.

- Espera-se que tais tendências abram um novo mundo de possibilidades para todas as indústrias de tecnologia, já que a baixa latência e a velocidade rápida oferecidas pelo 5G são o que é necessário para novos avanços em automação inteligente, Inteligência Artificial (IA), Internet das Coisas (IoT), carros autônomos, realidade estendida, blockchain e várias outras tecnologias ainda a serem exploradas.

- De acordo com um estudo da Qualcomm, o 5G vai gerar mais de US$ 2,4 trilhões em toda a indústria automotiva até 2035. À medida que milhões de veículos aproveitam a tecnologia móvel para navegação em tempo real, serviços de emergência, infoentretenimento conectado, etc., o advento do 5G gerará uma nova gama de aplicações, como comunicações Veículo-2-Veículo, Veículo-2-Rede (V2N), Veículo-2-Infraestrutura (V2I) e Veículo-2-Pedestre (V2P).

- Além disso, espera-se que o 5G também tenha um impacto semelhante no crescimento da indústria de eletrônicos de consumo. A demanda por dispositivos de consumo conectados à IoT crescerá devido à disponibilidade de redes de baixa latência e conectividade rápida. Tais tendências combinadas apoiarão o crescimento do mercado estudado durante o período de previsão.

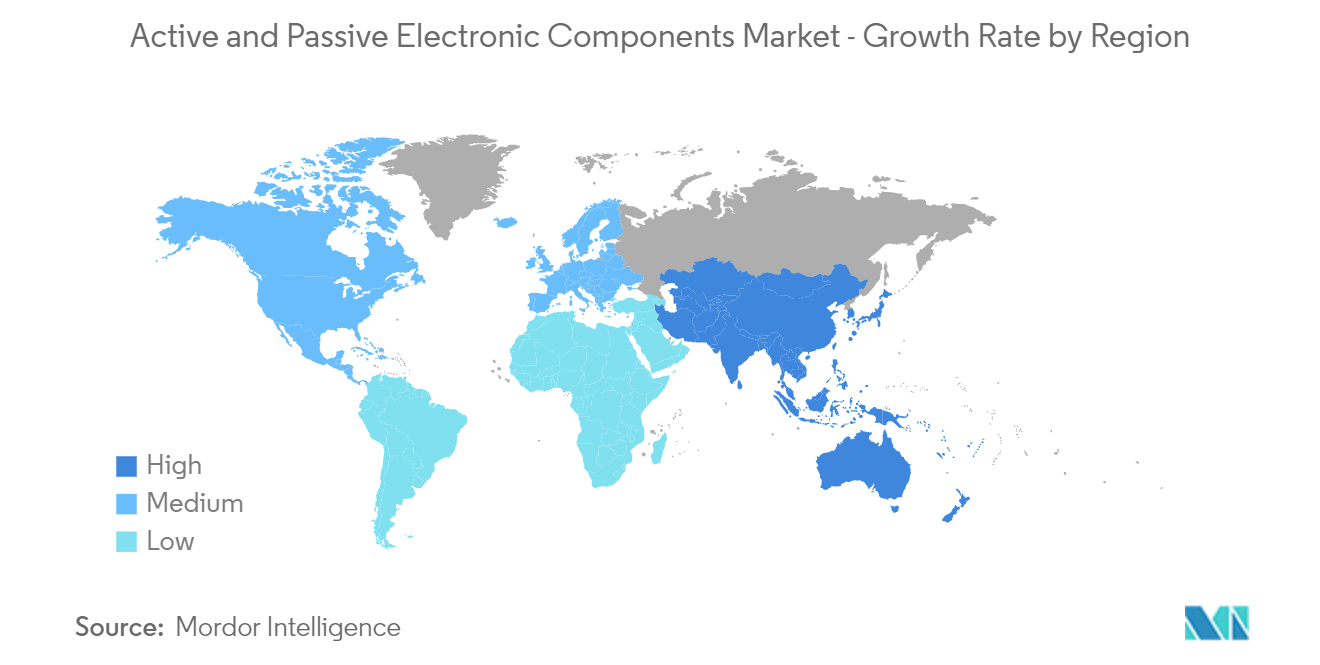

Ásia-Pacífico deve testemunhar crescimento significativo

- A crescente indústria eletrônica está atraindo várias multinacionais para instalar fábricas em países asiáticos de forma independente ou por meio de uma joint venture com diferentes empresas regionais. Isso inclui grandes organizações globais, como Tyco Electronics, FCI OEN, Molex, Vishay e EPCOS. Espera-se ainda que isso impulsione a atividade de fabricação local de resistores na região Ásia-Pacífico.

- Na China, o crescimento do mercado estudado também pode ser atribuído à indústria eletrônica em expansão. A eletrônica é uma das maiores indústrias da China e contribui significativamente para o crescimento econômico geral do país. Por exemplo, de acordo com o Conselho de Estado da República Popular da China, durante os dois meses de janeiro a fevereiro de 2022, o valor adicionado dos principais fabricantes de eletrônicos aumentou 12,7% ano a ano, em comparação com o crescimento de 7,5% observado no setor industrial geral no país. A China é líder mundial na produção de dispositivos eletrônicos, como TVs, smartphones, laptops e PCs, geladeiras e aparelhos de ar condicionado.

- A indústria de produtos eletrônicos do Japão, que é uma das maiores do mundo, é o fator mais significativo que impulsiona a demanda por vendas de semicondutores no país. De acordo com a Associação das Indústrias de Eletrônica e Tecnologia da Informação do Japão (JEITA), em 2021, o valor de produção de dispositivos eletrônicos no Japão cresceu 10,6% em comparação com o ano anterior, atingindo um valor de cerca de JPY 3,94 trilhões em 2021. O aumento da renda disponível das pessoas e suas preferências por casas inteligentes e ambientes de negócios inteligentes são fatores importantes para o crescimento da eletrônica de consumo no Japão.

- A Coreia adquiriu uma posição de destaque no mercado global de memória semicondutora. O mercado de data centers na Coreia é um dos que mais cresce e está atraindo investimentos crescentes de muitos players estrangeiros. Por exemplo, em abril de 2022, a Digital Edge (Cingapura) Holdings Pte. Ltd planejava desenvolver um data center em Incheon, Coreia do Sul, através de uma parceria com a planta ecológica SK. As empresas construirão e promoverão conjuntamente um projeto de desenvolvimento de data center em hiperescala de 120 MW no Complexo Industrial Nacional em Bupyeong-gu, Incheon.

- A fabricação de eletrônicos é um contribuinte significativo para o Produto Interno Bruto (PIB) total de Taiwan. A Taiwan Semiconductor Manufacturing Company (TSMC) é a fabricante de semicondutores mais importante da região. Recentemente, a TSMC divulgou seus resultados do segundo trimestre de 2022, apresentando um forte crescimento de receita de 36,6% ano a ano. De acordo com a empresa, uma das razões mais importantes para esse crescimento notável foi a rápida expansão de seus clientes na indústria de computação de alto desempenho (HPC). Isso inclui pesquisadores de inteligência artificial, data centers para provedores de nuvem, como a Amazon Web Services, da Amazon, e redes de computação de borda. A receita de HPC cresceu 14% trimestre a trimestre no 2º trimestre e agora representa 43% da receita geral da TSMC.

Visão geral da indústria de componentes eletrônicos ativos e passivos

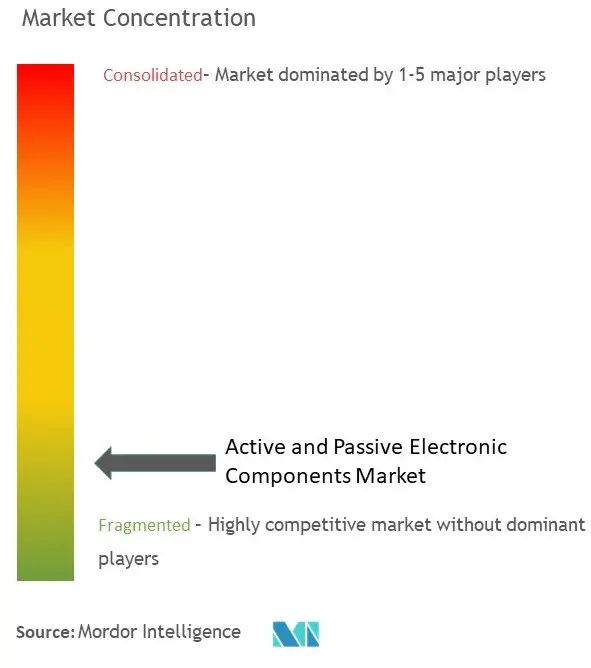

O mercado de componentes eletrônicos ativos e passivos compreende players estabelecidos de longa data que fizeram investimentos significativos no produto. Os novos players que entram no mercado exigem altos investimentos. As empresas podem se sustentar por meio de poderosas estratégias competitivas. As inovações de produtos também podem trabalhar a favor de novos players, pois podem atingir áreas de aplicação emergentes e menos exploradas para expandir ainda mais sua presença no mercado. O grau de concorrência é alto no mercado e espera-se que permaneça o mesmo para o período previsto.

Em dezembro de 2022, o ModCap HF, um capacitor modular projetado para aplicações de link DC que pode operar em frequências de comutação extremamente altas, foi oferecido pela TDK Corporation. Os seis capacitores de potência recém-criados na série B25647A* são classificados para entre 900 e 1600 volts e têm faixas de capacitância entre 640 e 1850 microfarads. A temperatura mais alta permitida do ponto quente é de 90 °C, e as correntes nominais variam de 160 A a 210 A, dependendo do tipo.

Em outubro de 2022, o Grupo YAGEO, maior fornecedor mundial de componentes passivos, lançou o resistor de chip de filme fino de grau automotivo - Série RP. O design de passivação exclusivo da série RP cria uma interface de impermeabilização. Esta cobertura protege a camada resistiva, impedindo a entrada de umidade pelo exterior. Com essa defesa, a Série RP pode manter alta estabilidade de resistência em condições desafiadoras, tornando-a ideal para sistemas de energia, equipamentos industriais/médicos, telecomunicações, eletrônicos industriais/automotivos e equipamentos industriais/industriais.

Líderes de mercado de componentes eletrônicos ativos e passivos

-

Infineon Technologies AG

-

NXP Semiconductors NV

-

Texas Instruments, Inc.

-

Panasonic Corporation

-

Murata Manufacturing Co. Ltd

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Ativo & Passivo Componentes Eletrônicos Mercado Notícias

- Janeiro de 2023 A família MOTIX da Infineon Technologies AG para aplicações de controle de motores automotivos e comerciais fornece uma ampla gama de produtos com diferentes níveis de integração. A Infineon lança o driver de portão de 3 fases MOTIX IC 6ED2742S01Q para ampliar sua linha de produtos. O driver de porta de silicone sobre isolador (SOI) de 160 V vem em um pacote QFN-32 com uma almofada de energia exposta termicamente eficiente e tem uma unidade de gerenciamento de energia (PMU) integrada. Por causa disso, o dispositivo simples de integrar é perfeito para acionamentos de controle de motor BLDC industriais movidos a bateria, como os usados em robótica, drones, ferramentas elétricas sem fio e veículos elétricos leves.

- Novembro de 2022 A YAEGO apresentou os MLCCs HCV X7R para atender às especificações rigorosas de aplicações industriais. O modelo mais recente, o YAGEO HCV X7R, tem uma faixa de tamanho de caixa (polegadas) de 0402 a 1210 e apresenta a maior capacitância e tensão nominal -47uF e 100 volts, respectivamente. A YAGEO é a fornecedora mais competitiva de HCV MLCCs, uma vez que sua nova instalação operará em 2023 para satisfazer a crescente demanda e tem uma maior capacidade de fabricação.

Segmentação da Indústria de Componentes Eletrônicos Ativos e Passivos

Componentes eletrônicos ativos referem-se aos componentes que requerem uma fonte externa e condicional para operar em um circuito. Circuitos integrados, transistores e diodos são alguns dos componentes eletrônicos ativos. Os componentes eletrônicos passivos são compostos por capacitores, resistores e indutores/magnéticos. Estes componentes não necessitam de nenhuma fonte externa para operar no circuito.

O estudo rastreia vários tipos de componentes eletrônicos ativos e passivos. Os componentes ativos abrangem transistores, diodos, CIs, amplificadores e tubos de vácuo, enquanto os equipamentos passivos incluem capacitores, indutores e resistores. As aplicações e a demanda em vários setores de usuários finais, como automotivo, eletrônicos de consumo e computação, industriais e comunicações, entre outros, são considerados. A receita gerada com as vendas de componentes ativos e passivos é considerada para chegar ao tamanho do mercado. Além disso, o relatório cobre as principais regiões, como América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África. Além disso, o estudo de mercado também se concentra no impacto da pandemia de COVID-19 no ecossistema do mercado. Os tamanhos de mercado e previsões são fornecidos em termos de valor em bilhões de dólares para todos os segmentos acima.

| Componentes ativos | Transistores |

| Diodo | |

| Circuitos Integrados (ICs) | |

| Amplificadores | |

| Tubos a vácuo | |

| Componentes Passivos | Capacitores |

| Indutores | |

| Resistores |

| Automotivo |

| Eletrônicos de Consumo e Computação |

| Médico |

| Industrial |

| Comunicações |

| Outras indústrias de usuários finais |

| América do Norte |

| Europa |

| Ásia-Pacífico |

| América latina |

| Oriente Médio e África |

| Por componente | Componentes ativos | Transistores |

| Diodo | ||

| Circuitos Integrados (ICs) | ||

| Amplificadores | ||

| Tubos a vácuo | ||

| Componentes Passivos | Capacitores | |

| Indutores | ||

| Resistores | ||

| Por indústria de usuário final | Automotivo | |

| Eletrônicos de Consumo e Computação | ||

| Médico | ||

| Industrial | ||

| Comunicações | ||

| Outras indústrias de usuários finais | ||

| Por geografia | América do Norte | |

| Europa | ||

| Ásia-Pacífico | ||

| América latina | ||

| Oriente Médio e África | ||

Perguntas frequentes sobre a pesquisa de mercado de componentes eletrônicos ativos e passivos

Qual é o tamanho do mercado Componentes eletrônicos ativos e passivos?

O tamanho do mercado Componentes eletrônicos ativos e passivos deve atingir US $ 0,70 trilhão em 2024 e crescer a um CAGR de 8,79% para atingir US $ 1,07 trilhão até 2029.

Qual é o tamanho atual do mercado Componentes eletrônicos ativos e passivos?

Em 2024, o tamanho do mercado de componentes eletrônicos ativos e passivos deve atingir US$ 0,70 trilhão.

Quem são os chave players no mercado Componentes eletrônicos ativos e passivos?

Infineon Technologies AG, NXP Semiconductors NV, Texas Instruments, Inc., Panasonic Corporation, Murata Manufacturing Co. Ltd são as principais empresas que operam no mercado de componentes eletrônicos ativos e passivos.

Qual é a região que mais cresce no mercado Componentes eletrônicos ativos e passivos?

Estima-se que a Ásia-Pacífico cresça no CAGR mais alto durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado Componentes eletrônicos ativos e passivos?

Em 2024, a Ásia-Pacífico responde pela maior participação de mercado no mercado de componentes eletrônicos ativos e passivos.

Em que anos este mercado Componentes eletrônicos ativos e passivos cobre e qual foi o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado Componentes eletrônicos ativos e passivos foi estimado em US$ 646,21 bilhões. O relatório cobre o tamanho histórico do mercado Componentes eletrônicos ativos e passivos por anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado Componentes eletrônicos ativos e passivos para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Página atualizada pela última vez em:

Relatório da Indústria de Componentes Eletrônicos Ativos e Passivos

Estatísticas para a participação de mercado de Componentes eletrônicos ativos e passivos de 2024, tamanho e taxa de crescimento da receita, criadas pela Mordor Intelligence™ Industry Reports. A análise de componentes eletrônicos ativos e passivos inclui uma previsão de mercado, perspectivas para 2029 e visão geral histórica. Obtenha uma amostra desta análise da indústria como um download gratuito do relatório em PDF.