Tamanho do mercado de acetileno

| Período de Estudo | 2019 - 2029 |

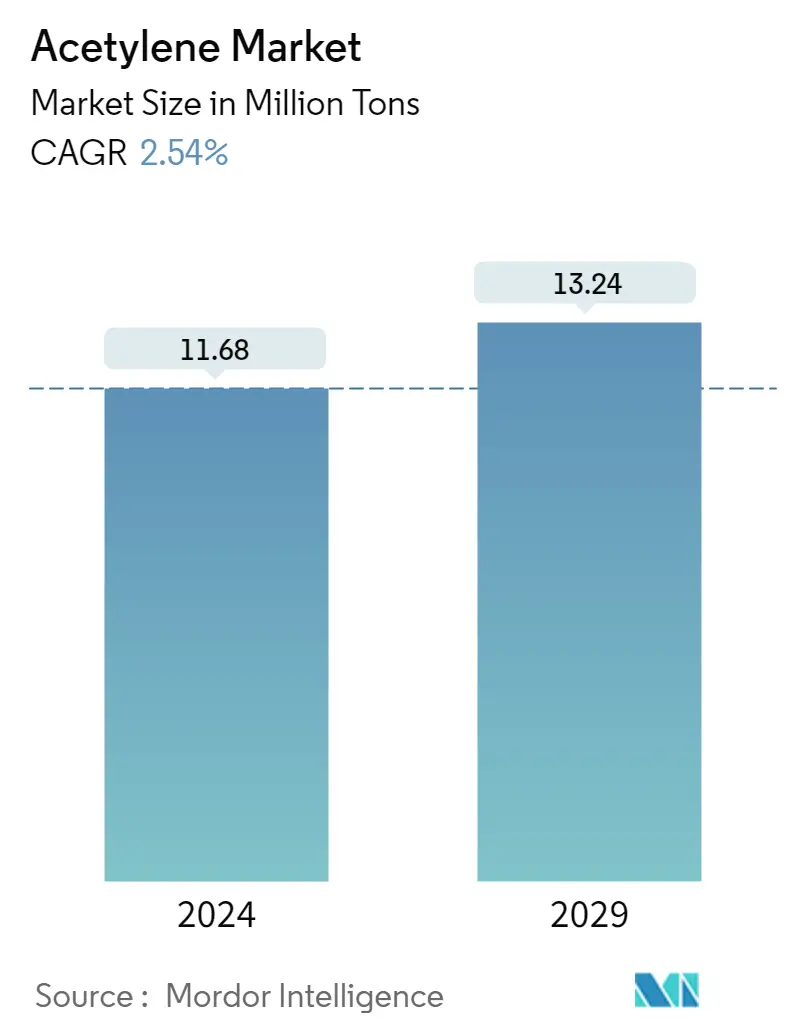

| Volume do Mercado (2024) | 11.68 milhões de toneladas |

| Volume do Mercado (2029) | 13.24 milhões de toneladas |

| CAGR(2024 - 2029) | 2.54 % |

| Mercado de Crescimento Mais Rápido | Ásia-Pacífico |

| Maior Mercado | Ásia-Pacífico |

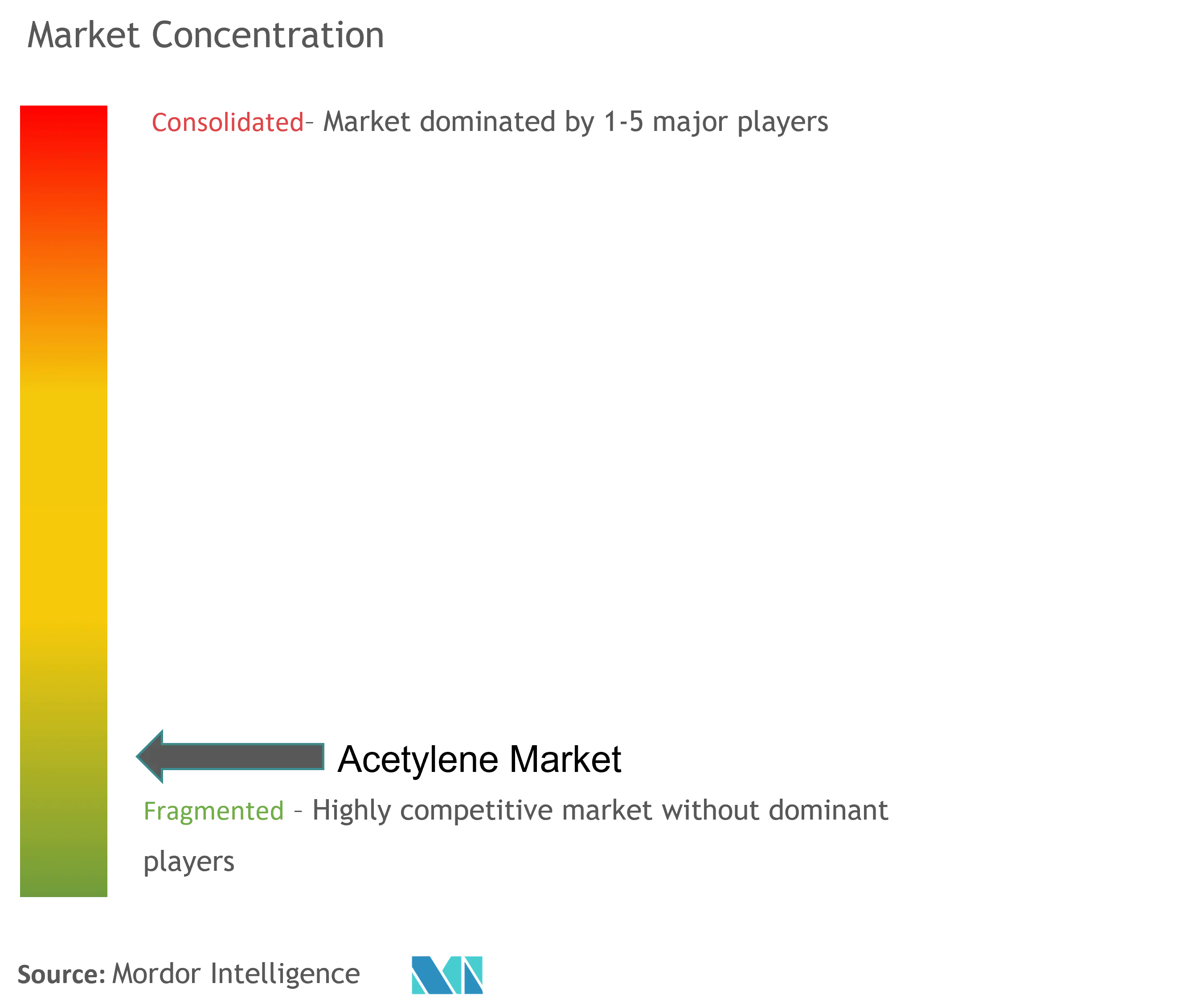

| Concentração de Mercado | Baixo |

Jogadores principais

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica |

Como podemos ajudar?

Análise do mercado de acetileno

O tamanho do mercado de acetileno é estimado em 11,68 milhões de toneladas em 2024, e deverá atingir 13,24 milhões de toneladas até 2029, crescendo a um CAGR de 2,54% durante o período de previsão (2024-2029).

A pandemia de COVID-19 impactou negativamente a demanda por acetileno. O confinamento em vários países levou a restrições na cadeia de abastecimento que obstruíram significativamente a expansão da indústria. No entanto, o mercado se recuperou no ano passado e espera-se que cresça a uma taxa significativa durante o período de previsão.

- Os principais fatores que impulsionam o mercado estudado incluem a demanda contínua nas indústrias metalúrgicas globais e o aumento da demanda na produção química.

- No entanto, espera-se que regulamentações ambientais rigorosas e os efeitos nocivos do acetileno em concentrações mais elevadas dificultem o crescimento do mercado.

- Além disso, a aplicação do gás acetileno para diversas pesquisas científicas provavelmente atuará como uma oportunidade para o mercado estudado durante o período de previsão.

- A Ásia-Pacífico dominou o mercado em todo o mundo, com o maior consumo vindo de países como China e Índia.

Tendências do mercado de acetileno

Espera-se que a indústria metalúrgica domine o mercado

- O acetileno é usado principalmente para corte, tratamento térmico e soldagem com oxiacetileno. O acetileno a granel também é usado como matéria-prima na indústria de processamento químico para produzir compostos orgânicos, incluindo acetaldeído, ácido acético e anidrido acético.

- Devido à sua estrutura de ligação tripla, o acetileno tem a temperatura de chama mais alta. O acetileno atinge uma temperatura de chama de 3.090°C (5.594°F), liberando 54,8 kJ/litro de energia quando sofre combustão com oxigênio. Esta temperatura de chama mais alta permite o uso de acetileno em aplicações metalúrgicas como corte, soldagem, soldagem e brasagem.

- As aplicações de acetileno mencionadas acima são usadas em muitas indústrias de usuário final, como automotiva, aeroespacial, fabricação de metal, farmacêutica, vidro e outras.

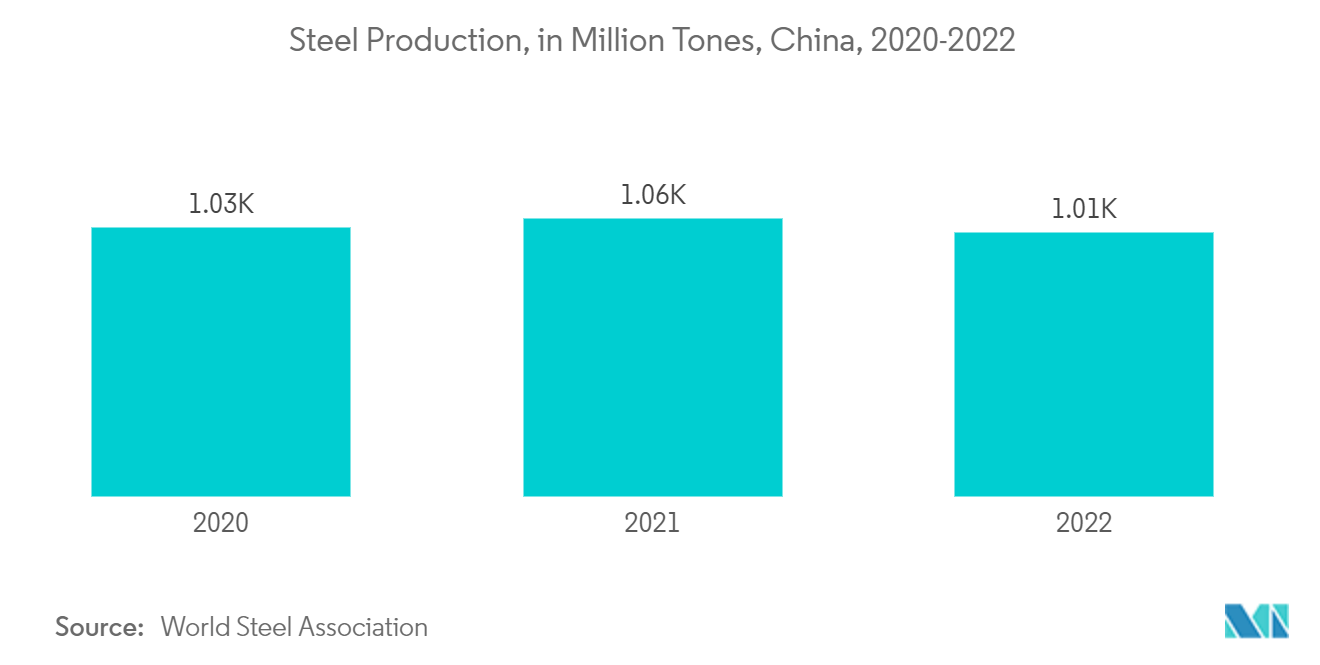

- De acordo com a Associação Mundial do Aço, a procura global de aço contraiu 2,3% em termos anuais em 2022. No entanto, espera-se que recupere 1% em 2023. A inflação, o aperto monetário dos EUA, a desaceleração da China e a invasão da Ucrânia pela Rússia, todos teve um impacto adverso na indústria, e os elevados preços da energia, o aumento das taxas de juro e a diminuição da confiança fizeram com que as previsões da procura fossem mais baixas, o que causou um abrandamento no sector da produção de aço.

- Além disso, de acordo com a Associação Mundial do Aço, a produção global de aço em Janeiro de 2023 situou-se em 145,3 milhões de toneladas métricas, um declínio anual de 3,3%. África produziu 1,2 milhões de toneladas métricas em Janeiro de 2023, uma queda anual de 4,9%. A Ásia e a Oceania produziram 107,5 milhões de toneladas, queda de 0,2%. A UE (27) produziu 10,3 milhões de toneladas, uma queda de 15,2%. O Oriente Médio produziu 3,8 milhões de toneladas, um aumento de 19,7%. A América do Norte produziu 9,1 milhões de toneladas, uma queda de 5,6%. A Rússia e o resto da CEI mais a Ucrânia produziram 6,5 milhões de toneladas métricas, uma queda de 24,9%. Enquanto isso, a América do Sul produziu 3,6 milhões de toneladas, uma queda de 0,6% no mesmo período.

- Além disso, de acordo com a Associação Internacional do Alumínio, em 2022, a produção global total de alumínio primário ascendeu a 68,461 milhões de toneladas métricas, em comparação com 67,092 milhões de toneladas métricas em 2021. Além disso, a procura norte-americana de alumínio cresceu 4,8% em 2022.

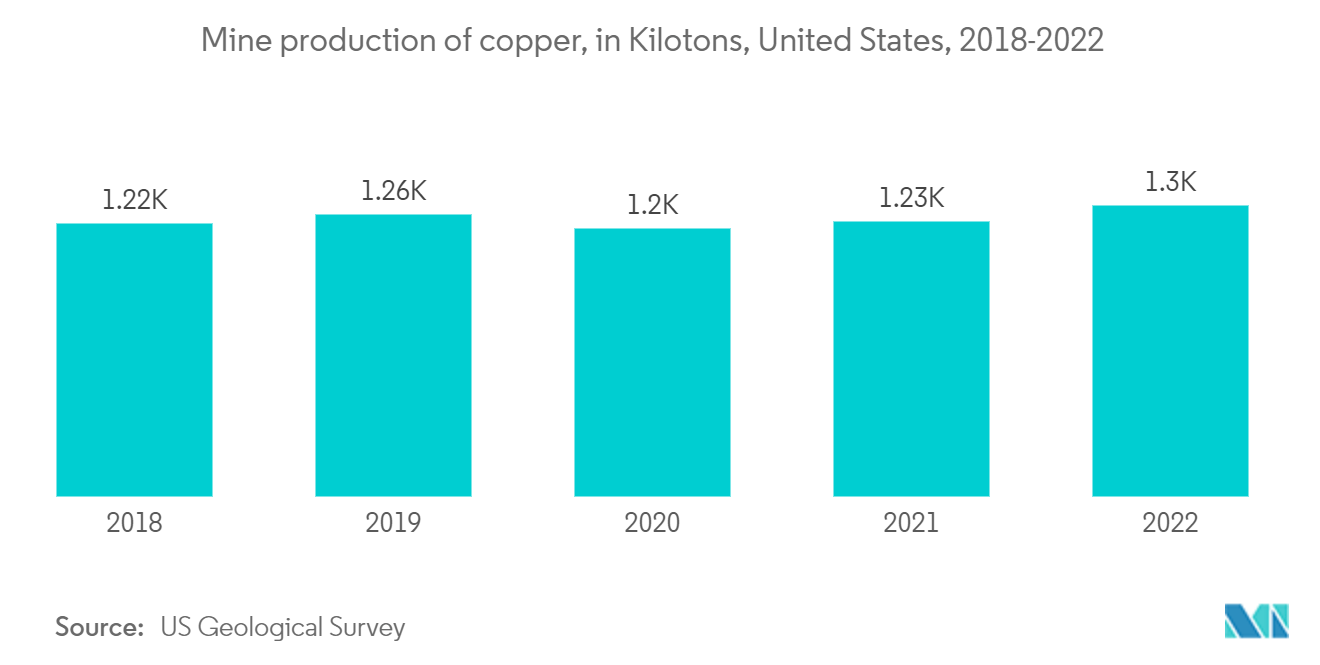

- Os Estados Unidos são o quinto maior produtor mundial de cobre, com 48 milhões de toneladas de reservas de cobre. Além disso, de acordo com o Serviço Geológico dos EUA, em 2022, os Estados Unidos produziram cerca de 1,3 milhões de toneladas métricas de cobre em minas.

- Com o crescimento das aplicações metalúrgicas, o mercado de acetileno deverá aumentar durante o período de previsão.

Espera-se que a região Ásia-Pacífico domine o mercado

- A região Ásia-Pacífico dominou a participação no mercado global. Com o crescimento das atividades de transporte em países como a China e o Japão, o uso de acetileno (metalurgia) está aumentando na região.

- O acetileno também é usado para produzir muitos produtos químicos essenciais, como monômero de cloreto de vinila, acrilonitrila, acetato de vinila, éter vinílico, acetaldeído, 1,2-dicloroetano, 1,4-butinodiol, ésteres de acrilato, poliacetileno e polidiacetileno. A Ásia-Pacífico tem o mercado mais significativo para a indústria química, o que mostra um enorme escopo para o mercado de acetileno.

- A China é um centro de processamento químico, responsável pela maior parte da produção química global. Com a crescente demanda global por vários produtos químicos, espera-se que a demanda por intermediários, como o ácido acético, deste setor aumente significativamente durante o período de previsão.

- O governo da China também está se concentrando no desenvolvimento de meios ecológicos de produção de aço. De acordo com a orientação sobre a promoção do desenvolvimento de alta qualidade da indústria siderúrgica emitida pelo Ministério da Indústria e Tecnologia da Informação da China no final de 2021, a proporção da produção de aço EAF deveria ser aumentada para mais de 15-20% do total produção de aço bruto, enquanto a taxa de utilização de sucata atingirá 30% nos próximos anos.

- De acordo com o Serviço Geológico dos EUA, a China gerou 1,9 milhão de toneladas métricas de cobre a partir de minas em 2022. Este resultado mostra uma ligeira redução em relação ao ano anterior. Além disso, existem muitas minas de cobre em operação no país. Por exemplo, a Mina Jiama é uma mina superficial e subterrânea no Tibete de propriedade da China Gold International Resources. Em 2021, a mina deveria produzir 86,4 mil toneladas de cobre. A mina provavelmente estará em operação em 2050 e será o principal motor do crescimento do setor de construção na China.

- De acordo com o relatório do governo indiano, as exportações de aço do país em 2022 registaram uma queda de cerca de 44% e atingiram 10,37 MT em 2022, contra 18,5 MT há um ano. Da mesma forma, com 4,77 MT, as importações foram 21% superiores em 2022 do que 3,94 MT em 2021. Prevê-se que o consumo de aço acabado da Índia aumente para 230 MT até 2030-31, contra 86,3 MT no AF22. Assim, o aumento da produção de aço bruto no próximo período provavelmente aumentará a demanda pelo mercado de acetileno no país.

- Com o crescimento de diversas indústrias na região, o mercado de acetileno provavelmente aumentará durante o período de previsão.

Visão geral da indústria de acetileno

O mercado de acetileno é de natureza fragmentada devido à presença de grandes empresas, incluindo (não em nenhuma ordem específica) BASF SE, Praxair Technology Inc., Gulf Cryo, Linde PLC e Air Liquide, entre outras.

Líderes de mercado de acetileno

-

BASF SE

-

Praxair Technology, Inc.

-

Gulf Cryo

-

Linde plc

-

Air Liquide

*Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Notícias do mercado de acetileno

- Outubro de 2022 SCG Chemicals Public Company Limited e Denka Company Limited assinaram um acordo de joint venture para operar um negócio de fabricação de negro de acetileno na província de Rayong, Tailândia. A joint venture está construindo a planta com capacidade de produção anual de aproximadamente 11.000 toneladas métricas, com início previsto para 2025.

- Maio de 2022 Orion Engineered Carbons anunciou planos para construir uma planta de produção de aditivos condutores à base de acetileno nos Estados Unidos para aplicações em baterias de íon-lítio, cabos de alta tensão, outros produtos para eletrificação e indústria de energia renovável.

Relatório de Mercado de Acetileno – Índice

1. INTRODUÇÃO

1.1 Suposições do estudo

1.2 Escopo do estudo

2. METODOLOGIA DE PESQUISA

3. SUMÁRIO EXECUTIVO

4. DINÂMICA DE MERCADO

4.1 Motoristas

4.1.1 Crescente preferência pelo acetileno como gás combustível

4.1.2 Aumento na produção de vários produtos químicos

4.1.3 Outros motoristas

4.2 Restrições

4.2.1 Alternativas de acetileno para soldagem e corte

4.2.2 Riscos à saúde decorrentes do corte e soldagem com oxi-acetileno

4.3 Análise da Cadeia de Valor da Indústria

4.4 Análise das Cinco Forças de Porter

4.4.1 Poder de barganha dos fornecedores

4.4.2 Poder de barganha dos consumidores

4.4.3 Ameaça de novos participantes

4.4.4 Ameaça de produtos e serviços substitutos

4.4.5 Grau de Competição

5. SEGMENTAÇÃO DE MERCADO (Tamanho do Mercado em Valor)

5.1 Por aplicativo

5.1.1 Metalurgia

5.1.2 Matérias-Primas Químicas

5.1.3 Outras aplicações

5.2 Por geografia

5.2.1 Ásia-Pacífico

5.2.1.1 China

5.2.1.2 Índia

5.2.1.3 Japão

5.2.1.4 Coreia do Sul

5.2.1.5 Resto da Ásia-Pacífico

5.2.2 América do Norte

5.2.2.1 Estados Unidos

5.2.2.2 Canadá

5.2.2.3 México

5.2.3 Europa

5.2.3.1 Alemanha

5.2.3.2 Reino Unido

5.2.3.3 Itália

5.2.3.4 França

5.2.3.5 Resto da Europa

5.2.4 América do Sul

5.2.4.1 Brasil

5.2.4.2 Argentina

5.2.4.3 Resto da América do Sul

5.2.5 Oriente Médio e África

5.2.5.1 Arábia Saudita

5.2.5.2 África do Sul

5.2.5.3 Resto do Médio Oriente e África

6. CENÁRIO COMPETITIVO

6.1 Fusões e Aquisições, Joint Ventures, Colaborações e Acordos

6.2 Análise de participação/classificação de mercado**

6.3 Estratégias adotadas pelos principais players

6.4 Perfis de empresa

6.4.1 Air Liquide

6.4.2 Air Products And Chemicals Inc.

6.4.3 Asia Technical Gas Co Pte Ltd.

6.4.4 Axcel Gases

6.4.5 BASF SE

6.4.6 Butler Gas Products

6.4.7 Gruppo SIAD

6.4.8 Gulf Cryo

6.4.9 Jinhong Gas Co. Ltd.

6.4.10 Koatsu Gas Kogyo Co. Ltd.

6.4.11 Linde PLC

6.4.12 Nippon Sanso Holdings Corporation

6.4.13 NOL Group

6.4.14 Pune Air Products

6.4.15 TOHO ACETYLENE Co.

7. OPORTUNIDADES DE MERCADO E TENDÊNCIAS FUTURAS

7.1 A crescente demanda por acetileno na fabricação de vidro

Segmentação da Indústria de Acetileno

O acetileno (também chamado de etino) é um composto orgânico alcino e um gás incolor e inflamável amplamente utilizado como combustível na soldagem oxiacetileno e corte de metais e como matéria-prima na síntese de muitos produtos químicos orgânicos e plásticos.

O mercado de acetileno é segmentado por aplicação e geografia (Ásia-Pacífico, América do Norte, Europa, América do Sul, Oriente Médio e África). Por aplicação, o mercado é segmentado em metalurgia, matérias-primas químicas e outras aplicações. O relatório também abrange o tamanho do mercado e as previsões para o mercado de acetileno em 15 países nas principais regiões. Oferece tamanho de mercado e previsões em termos de volume em quilo toneladas para todos os segmentos acima.

| Por aplicativo | ||

| ||

| ||

|

| Por geografia | ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

| ||||||||||||

|

Perguntas frequentes sobre pesquisa de mercado de acetileno

Qual é o tamanho do mercado de acetileno?

O tamanho do mercado de acetileno deverá atingir 11,68 milhões de toneladas em 2024 e crescer a um CAGR de 2,54% para atingir 13,24 milhões de toneladas até 2029.

Qual é o tamanho atual do mercado de acetileno?

Em 2024, o tamanho do mercado de acetileno deverá atingir 11,68 milhões de toneladas.

Quem são os principais atores do mercado de acetileno?

BASF SE, Praxair Technology, Inc., Gulf Cryo, Linde plc, Air Liquide são as principais empresas que operam no mercado de acetileno.

Qual é a região que mais cresce no mercado de acetileno?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de acetileno?

Em 2024, a Ásia-Pacífico é responsável pela maior participação de mercado no mercado de acetileno.

Que anos esse mercado de acetileno cobre e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de acetileno foi estimado em 11,39 milhões de toneladas. O relatório abrange o tamanho histórico do mercado de acetileno para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de acetileno para os anos 2024, 2025, 2026, 2027, 2028 e 2029.

Relatório da Indústria de Acetileno

Estatísticas para a participação de mercado de acetileno em 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise do acetileno inclui uma previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.