Impressão 3D na análise do mercado aeroespacial e de defesa

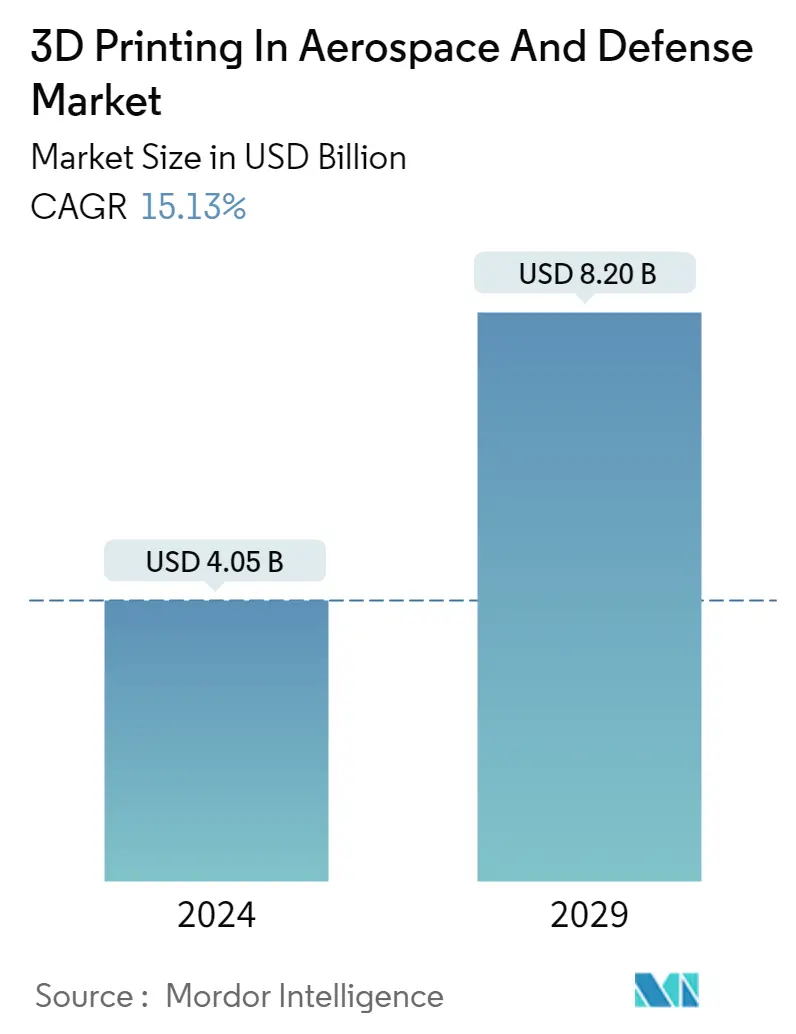

O tamanho do mercado de impressão 3D no setor aeroespacial e de defesa é estimado em US$ 4,05 bilhões em 2024, e deverá atingir US$ 8,20 bilhões até 2029, crescendo a um CAGR de 15,13% durante o período de previsão (2024-2029).

A pandemia da COVID-19 afectou a indústria da aviação em 2020. Assim, as companhias aéreas optaram por acelerar a retirada de aeronaves mais antigas como medida de redução de custos e planeiam agora substituí-las por aeronaves de nova geração que sejam comparativamente mais leves e mais eficientes em termos de combustível.. Vários OEMs aeroespaciais estão investindo em projetos de pesquisa em larga escala para aprimorar o uso de peças e componentes impressos em 3D em aeronaves de nova geração. Além disso, a utilização de peças impressas em 3D está a aumentar no mercado pós-venda, uma vez que tais peças podem reduzir a pressão sobre as cadeias de abastecimento tradicionais.

Os benefícios oferecidos pela impressão 3D popularizaram a sua adoção no setor aeroespacial. A impressão 3D produz peças a custos mais baixos, com prazos de entrega mais rápidos e métodos de design e desenvolvimento mais flexíveis digitalmente. A impressão 3D também resulta em economias de custos significativas para usuários e fabricantes.

Embora a adopção da impressão 3D esteja a aumentar no sector da AD, existem desafios significativos que estão actualmente a atrasar o seu progresso rumo à adopção em massa. No entanto, os avanços, incluindo a tecnologia de impressão 3D e as ciências dos materiais, provavelmente resolverão a maioria destas limitações, impulsionando assim a adopção da impressão 3D na indústria da aviação nos próximos anos.

Impressão 3D nas tendências do mercado aeroespacial e de defesa

Espera-se que o segmento de aeronaves apresente o maior crescimento durante o período de previsão

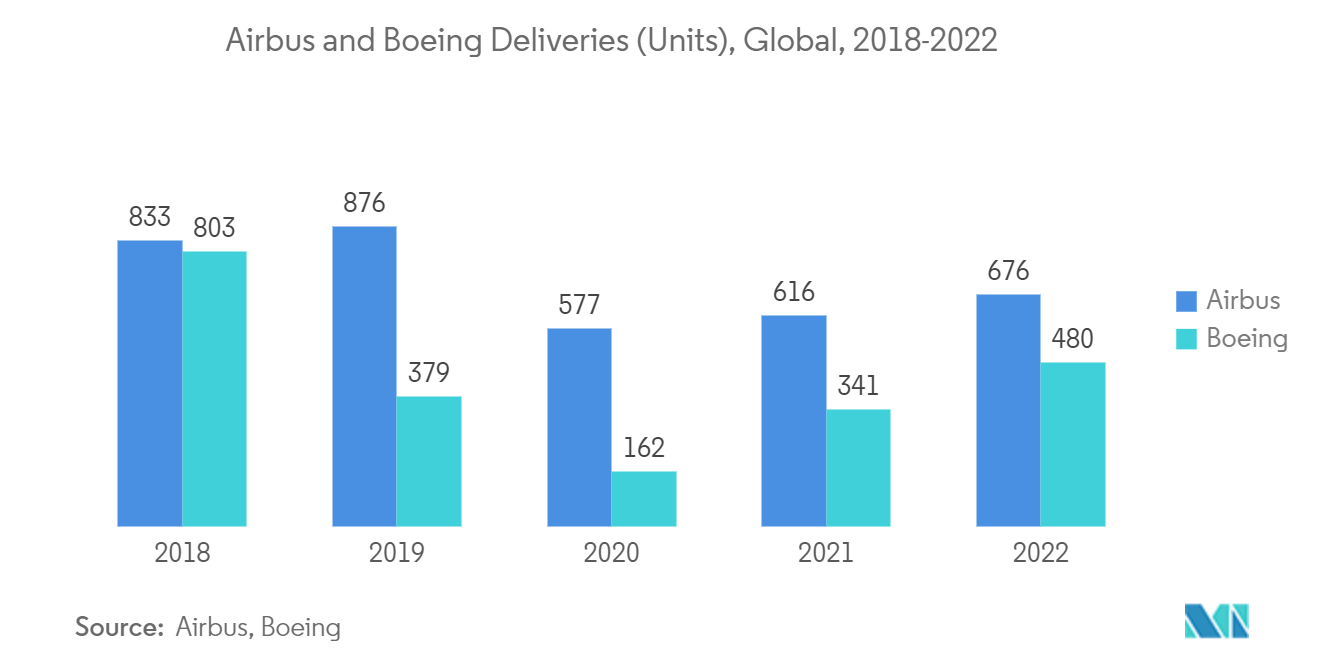

O segmento de aeronaves apresentará um crescimento notável durante o período de previsão. O crescimento seria devido ao crescente número de encomendas e entregas de aeronaves comerciais, bem como à crescente adoção de tecnologias avançadas na fabricação de aeronaves. A impressão 3D revolucionou a indústria de fabricação de aeronaves e há uma enorme expansão no número de casos de uso em que a fabricação aditiva pode substituir os métodos convencionais de fabricação de peças de aeronaves comerciais e militares a custos mais baixos, prazos de entrega mais rápidos e design e desenvolvimento digitalmente mais flexíveis. métodos. A aeronave B777X é um exemplo proeminente da aplicação de manufatura aditiva, já que seus motores GE9X são feitos de 300 peças impressas em 3D, incluindo bicos de combustível, sensores de temperatura, trocadores de calor e pás de turbina de baixa pressão.

Os OEMs de aeronaves e as empresas de impressão 3D estão colaborando para reduzir significativamente os custos de estoque e os requisitos de armazenamento, em vez de manter grandes estoques de peças sobressalentes. Os fabricantes podem produzi-los conforme necessário, reduzindo os prazos de entrega e as complexidades da cadeia de abastecimento. Por exemplo, em janeiro de 2023, Leonardo assinou um contrato de cinco anos com o BEAMIT Group, um principal escritório italiano de serviços para aplicações de impressão 3D de ponta, para desenvolver e qualificar peças para instalação a bordo de modelos de aeronaves Leonardo. Desde 2017, as duas empresas têm colaborado para qualificar e instalar mais de 100 peças a bordo dos modelos de aeronaves M345, M346 e C27J. Espera-se que tais desenvolvimentos impulsionem o crescimento do mercado nos próximos anos.

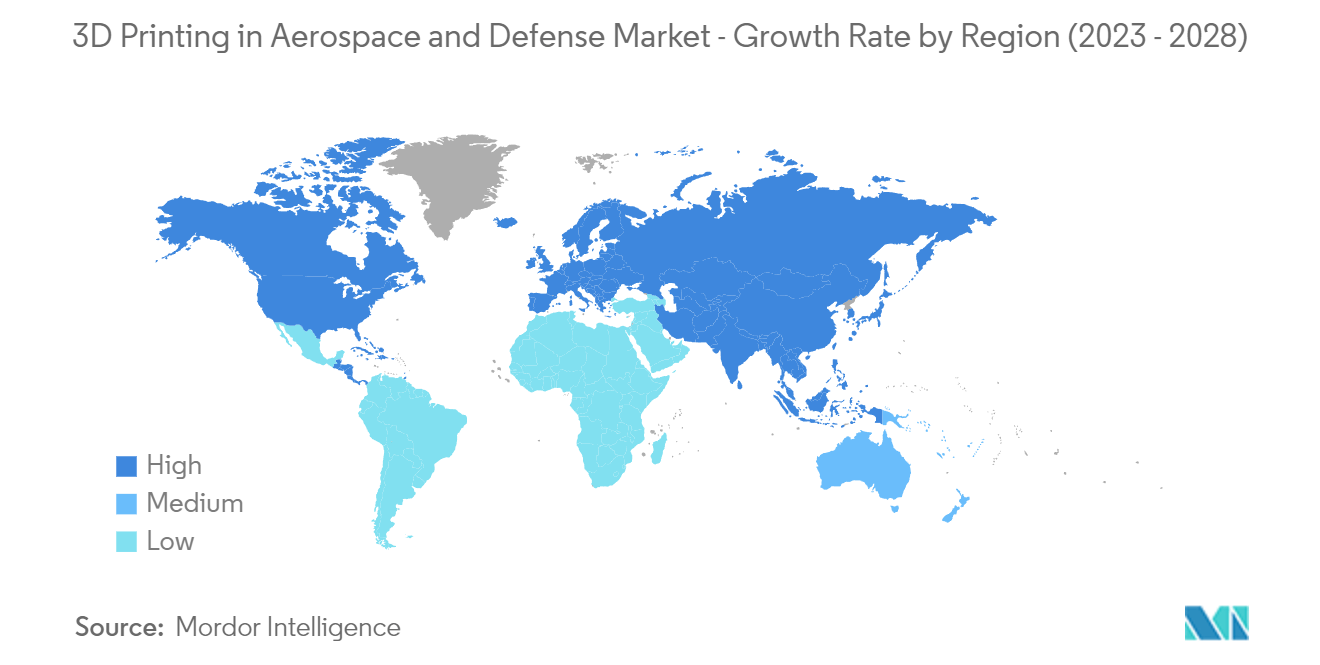

Espera-se que a Ásia-Pacífico projete um crescimento significativo no mercado durante o período de previsão

Prevê-se que a Ásia-Pacífico apresente um crescimento notável na impressão 3D no mercado aeroespacial e de defesa durante o período de previsão. Espera-se que o crescimento se deva à rápida expansão do sector da aviação e ao aumento das despesas de defesa de países como a China, a Índia e a Coreia do Sul. De acordo com a Associação Internacional de Transporte Aéreo (IATA), a China tornou-se o maior mercado de aviação em termos de capacidade de assentos em meados de 2020. De acordo com os planos divulgados em fevereiro de 2021, a China planeia ter 400 aeroportos de transporte civil até ao final de 2035.

No âmbito do plano diretor Made in China 2025 do país, o governo chinês destinou o desenvolvimento de equipamentos aeroespaciais e da impressão 3D como principais motores de crescimento das indústrias manufatureiras chinesas. Um fabricante chinês desenvolveu a aeronave de fuselagem estreita C919 usando peças de titânio impressas em 3D, 28 peças de portas de cabine e duas peças estruturais de entrada de ventilador para reduzir o peso do avião e aumentar sua segurança. Além disso, a indústria da aviação da China começou a utilizar tecnologias de impressão 3D em aviões de guerra de nova geração, com peças impressas em 3D amplamente utilizadas em aeronaves recentemente desenvolvidas. As tecnologias de impressão 3D foram implementadas nas principais fábricas de aeronaves da indústria de aviação chinesa. As peças impressas em 3D oferecem inúmeras vantagens, como alta resistência estrutural e longa vida útil, além de serem leves, de baixo custo e mais rápidas de fabricar.

Além disso, a Índia está a crescer gradualmente no que respeita à utilização da tecnologia de impressão 3D, com startups a surgir em cidades como Bangalore, Chennai, Mumbai, Visakhapatnam, etc., para produzir peças essenciais para o sector aeroespacial e de defesa. A clientela inclui a Marinha Indiana, a Força Aérea, a Organização Indiana de Pesquisa Espacial (ISRO) e a Hindustan Aeronautics Limited (HAL). Por exemplo, em Novembro de 2022, o Exército Indiano construiu bunkers impressos em 3D ou defesas permanentes ao longo da Linha de Controlo Real no leste de Ladakh. Os Serviços de Engenharia Militar (MES) e start-ups desenvolveram estruturas impressas em 3D de diversos tamanhos e capacidades. O MES está a planear implantar abrigos permanentes impressos em 3D, como bunkers e casas, a partir do início de 2023 ao longo da Linha de Controlo Real e Fronteira Internacional, desde Sikkim, Ladakh e Arunachal Pradesh até regiões desérticas. Assim, a crescente adoção da impressão 3D na indústria aeroespacial e de defesa impulsiona o crescimento do mercado em toda a região.

Visão geral da impressão 3D na indústria aeroespacial e de defesa

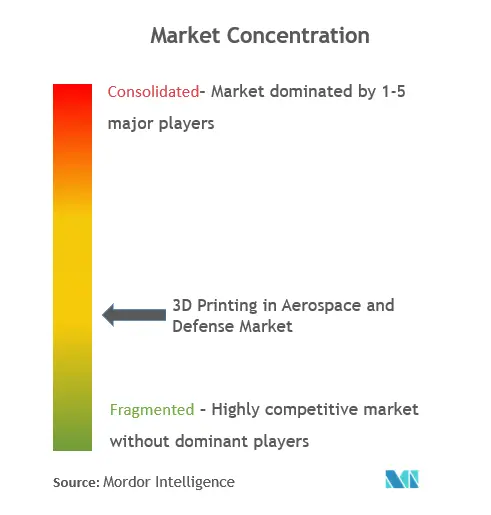

O mercado de impressão 3D na indústria aeroespacial e de defesa está fragmentado com a presença de OEMs de aeronaves e fabricantes de naves espaciais, juntamente com fabricantes de nível 1 e nível 2 que apoiam a indústria aeroespacial e de defesa. Alguns dos players proeminentes no mercado são General Electric Company, Airbus SE, Safran SA, Aerojet Rocketdyne Holdings Inc. e The Boeing Company. Com a crescente procura de componentes leves e plataformas aéreas mais eficientes em termos de combustível, as empresas estão a investir fortemente na expansão das suas capacidades existentes de fabrico aditivo para aproveitar as oportunidades crescentes.

Neste sentido, em julho de 2021, a Burloak Technologies anunciou a abertura de seu segundo centro de fabricação aditiva em Camarillo, Califórnia. Espera-se que a nova instalação reforce o seu Centro de Excelência em Fabricação Aditiva em Ontário. Os OEMs de aeronaves também estão aumentando sua presença no mercado de manufatura aditiva com a crescente demanda por componentes impressos em 3D. Além disso, devido à vantagem económica dos componentes de impressão 3D no sector espacial em comparação com os métodos tradicionais de fabrico subtrativos, agências espaciais como a NASA e a ESA estão actualmente a procurar fabricar peças de naves espaciais utilizando componentes impressos em 3D. Espera-se que esse fator permita que novas empresas se aventurem no mercado nos próximos anos, aumentando a concorrência.

Impressão 3D em líderes do mercado aeroespacial e de defesa

Airbus SE

The Boeing Company

Aerojet Rocketdyne Holdings Inc.

General Electric Company

Safran SA

- *Isenção de responsabilidade: Principais participantes classificados em nenhuma ordem específica

Impressão 3D em Notícias do Mercado Aeroespacial e de Defesa

Em abril de 2023, a Handddle, uma startup francesa especializada em linhas de produção de impressão 3D, renovou a sua colaboração contínua com a Força Aérea e Espacial Francesa. A renovação do contrato irá expandir a capacidade das forças francesas para lidar com circunstâncias imprevistas e adaptar-se rapidamente a novas situações no terreno. A empresa equipou a Força Aérea e Espacial Francesa com uma nova microfábrica de impressão 3D.

Em janeiro de 2023, a Mark3D UK, uma empresa de soluções de impressão 3D com sede no Reino Unido especializada em tecnologia Markforged, anunciou o lançamento de uma nova Divisão Aeroespacial e de Defesa do iAero Centre do Reino Unido em uma tentativa de apoiar a adoção da manufatura aditiva no setor.

Impressão 3D na segmentação da indústria aeroespacial e de defesa

Impressão 3D ou manufatura aditiva refere-se a como o material é depositado, unido ou solidificado sob controle do computador para criar um objeto sólido tridimensional a partir de um arquivo digital. O relatório abrange a utilização da impressão 3D nos setores da aviação (civil e militar) e da defesa. Os veículos terrestres e navais estão excluídos do âmbito do estudo.

A impressão 3D no mercado aeroespacial e de defesa é segmentada por aplicação, material e geografia. Por aplicação, o relatório é segmentado em aeronaves, veículos aéreos não tripulados e naves espaciais. Por material, o mercado é segmentado em ligas, metais especiais e outros materiais. Por geografia, o mercado é segmentado na América do Norte, Europa, Ásia-Pacífico, América Latina e Oriente Médio e África. O dimensionamento e as previsões do mercado foram fornecidos em valor (USD).

| Aeronave |

| Veículos aéreos não tripulados |

| Nave espacial |

| Ligas |

| Metais Especiais |

| Outros materiais |

| América do Norte | Estados Unidos |

| Canadá | |

| Europa | Reino Unido |

| França | |

| Alemanha | |

| Resto da Europa | |

| Ásia-Pacífico | China |

| Índia | |

| Japão | |

| Resto da Ásia-Pacífico | |

| América latina | México |

| Brasil | |

| Resto da América Latina | |

| Oriente Médio e África | África do Sul |

| Arábia Saudita | |

| Emirados Árabes Unidos | |

| Resto do Médio Oriente e África |

| Aplicativo | Aeronave | |

| Veículos aéreos não tripulados | ||

| Nave espacial | ||

| Material | Ligas | |

| Metais Especiais | ||

| Outros materiais | ||

| Geografia | América do Norte | Estados Unidos |

| Canadá | ||

| Europa | Reino Unido | |

| França | ||

| Alemanha | ||

| Resto da Europa | ||

| Ásia-Pacífico | China | |

| Índia | ||

| Japão | ||

| Resto da Ásia-Pacífico | ||

| América latina | México | |

| Brasil | ||

| Resto da América Latina | ||

| Oriente Médio e África | África do Sul | |

| Arábia Saudita | ||

| Emirados Árabes Unidos | ||

| Resto do Médio Oriente e África | ||

Perguntas frequentes sobre impressão 3D em pesquisas de mercado aeroespacial e de defesa

Qual é o tamanho do mercado de impressão 3D no setor aeroespacial e de defesa?

O tamanho do mercado de impressão 3D no setor aeroespacial e de defesa deverá atingir US$ 4,05 bilhões em 2024 e crescer a um CAGR de 15,13% para atingir US$ 8,20 bilhões até 2029.

Qual é o tamanho atual do mercado de impressão 3D na indústria aeroespacial e de defesa?

Em 2024, o tamanho do mercado de impressão 3D no setor aeroespacial e de defesa deverá atingir US$ 4,05 bilhões.

Quem são os principais atores do mercado de impressão 3D na indústria aeroespacial e de defesa?

Airbus SE, The Boeing Company, Aerojet Rocketdyne Holdings Inc., General Electric Company, Safran SA são as principais empresas que operam em impressão 3D no mercado aeroespacial e de defesa.

Qual é a região que mais cresce no mercado de impressão 3D no setor aeroespacial e de defesa?

Estima-se que a Ásia-Pacífico cresça no maior CAGR durante o período de previsão (2024-2029).

Qual região tem a maior participação no mercado de impressão 3D no setor aeroespacial e de defesa?

Em 2024, a Europa é responsável pela maior participação de mercado em Impressão 3D no mercado aeroespacial e de defesa.

Que anos cobre esse mercado de impressão 3D na indústria aeroespacial e de defesa e qual era o tamanho do mercado em 2023?

Em 2023, o tamanho do mercado de impressão 3D no setor aeroespacial e de defesa foi estimado em US$ 3,52 bilhões. O relatório abrange o tamanho histórico do mercado de impressão 3D no mercado aeroespacial e de defesa para os anos 2019, 2020, 2021, 2022 e 2023. O relatório também prevê o tamanho do mercado de impressão 3D no mercado aeroespacial e de defesa para os anos 2024, 2025, 2026, 2027 , 2028 e 2029.

Página atualizada pela última vez em:

Relatório de impressão 3D na indústria aeroespacial e de defesa

Estatísticas para a participação de mercado de impressão 3D em aeroespacial e defesa de 2024, tamanho e taxa de crescimento de receita, criadas por Mordor Intelligence™ Industry Reports. A análise de Impressão 3D em Aeroespacial e Defesa inclui uma perspectiva de previsão de mercado para 2029 e uma visão histórica. Obtenha uma amostra desta análise do setor como um download gratuito em PDF do relatório.