マーケットトレンド の 酸化亜鉛 産業

ゴム・タイヤ産業が市場を独占

- 酸化亜鉛はゴムの加硫工程において、耐久性を高めるための加硫剤として使用される。ゴムは輸送産業で広く利用されるタイヤの製造に使用されるため、酸化亜鉛の消費量は予測期間中に増加すると予想される。

- 同様に、酸化亜鉛の配合量が多いほど熱風/熱老化特性を改善でき、酸化亜鉛の濃度が低すぎると焦げ付きの問題につながる。さらに、酸化亜鉛はタイヤの発熱と摩耗を抑える。したがって、タイヤ・ゴム産業の成長とともに、酸化亜鉛の消費量も同時に増加している。

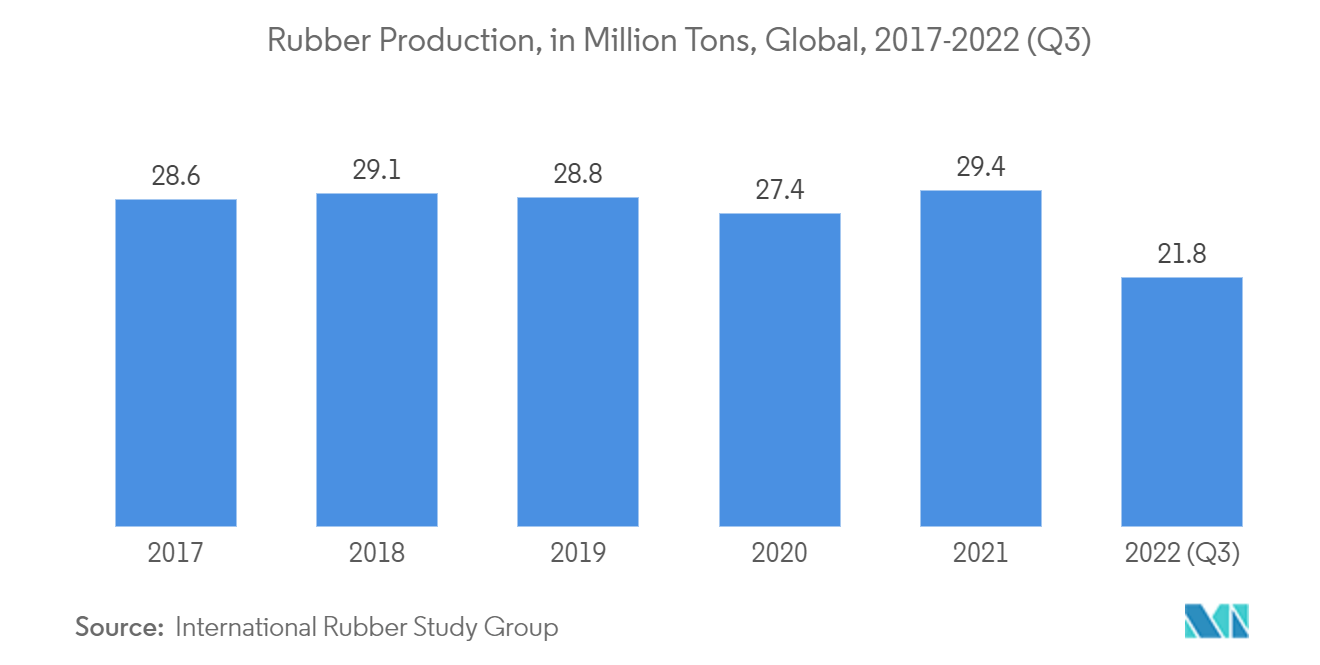

- 国際ゴム研究会によると、2022年第3四半期までの世界のゴム生産量は、2021年同期の2160万トンから0.6%増の2180万トンに増加した。2022年に生産された天然ゴム(NR)と合成ゴム(SR)の比率は48:52であった。

- 天然ゴムの世界需要は引き続きプラスである。2022年の天然ゴムの世界生産量は前年比3.6%増の約1,462万4,000トンであった。2022年の世界消費量は前年比1.5%増の約1,415万5,000トン。

- 米国タイヤ工業会(USTMA)は、米国のタイヤ総出荷量を2021年の3億3,520万本、2019年の3億3,270万本に対し、2022年は3億3,480万本になると予測した。

- 2023年1月、ノキアンタイヤはデイトン工場の生産量を倍増するために1億7400万米ドルを投資すると発表した。60万本のタイヤ倉庫はノキアンのデイトン工場拡張の一部である。この拡張と倉庫はノキアンタイヤの初期投資に沿ったもので、最大400万本のタイヤを保管できる施設となる予定だった。

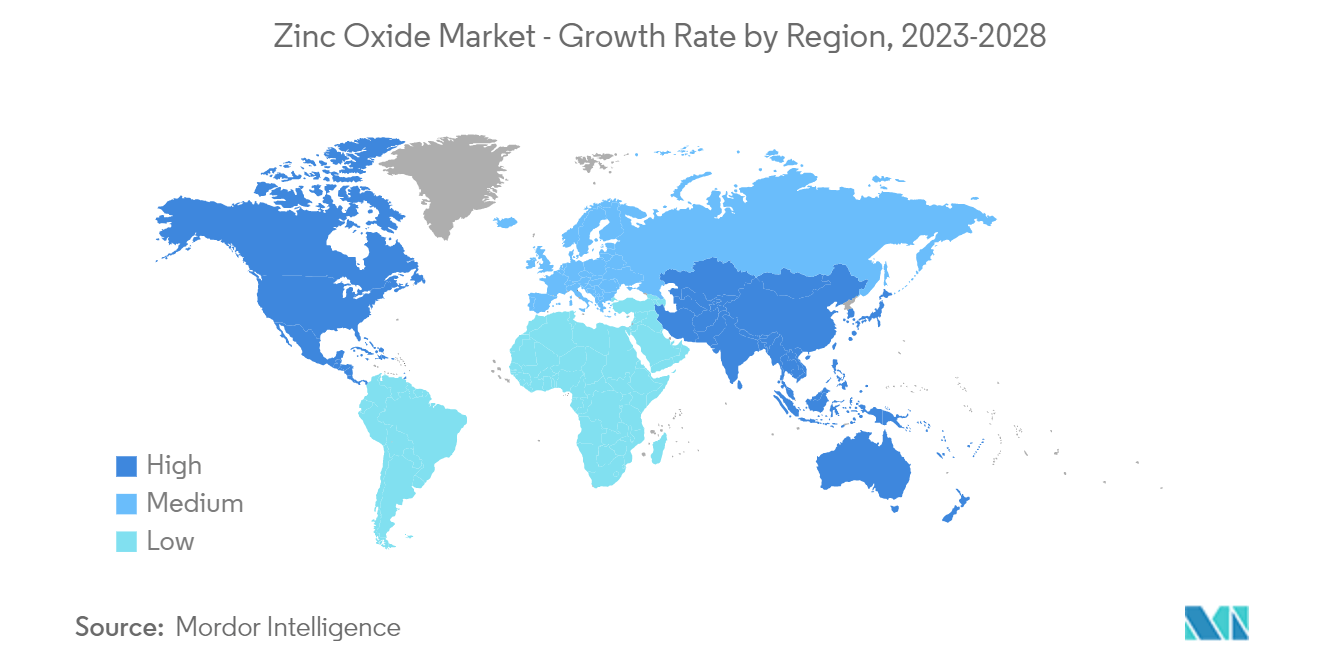

アジア太平洋地域が市場を支配する見込み

- アジア太平洋地域が酸化亜鉛の圧倒的な市場となっている。ゴム、タイヤ、セラミック分野での酸化亜鉛の消費拡大などが市場成長の原動力となる。

- 中国国家統計局によると、2021年には中国で約9億本のタイヤが生産された。また、同国におけるタイヤ製造の拡大に向けた投資が、予測期間中に酸化亜鉛の需要を増加させる可能性がある。

- 格付け会社ICRAによると、インドのタイヤ業界の内需成長率は数量ベースで2022年度が13~15%、22~25年度が7~9%と予想されている。

- ICRAのタイヤメーカーサンプルでは、前年同期比(YoY)成長率は25%で、2022年度第2四半期の売上高は、良好な買い替えと輸出販売量により、過去最高となった。海外市場でインド製タイヤが受け入れられつつあり、米国や欧州などからの旺盛な需要により、タイヤ輸出は今年急増した。

- インドの医薬品産業は世界的に非常に重要である。インドは数量で第3位、金額で第14位である。インドは世界最大のジェネリック医薬品供給国であり、世界供給量の20%を占めている。また、インドには米国以外で最も多くの米国FDA準拠の製薬工場があり、3,000社を超える製薬企業が、10,500を超える製造施設と高度な技術を持つ人材プールの強力なネットワークを有しています。

- インベスト・インディアによると、インドの製薬産業は2024年までに650億米ドル、2030年までに1200億米ドルの規模になると予想されている。インドの製薬産業は現在500億ドル規模である。インドは主要な医薬品輸出国であり、200カ国以上がインドの医薬品輸出に依存している。インドはアフリカのジェネリック医薬品需要の半分以上、米国のジェネリック医薬品需要の40%、英国の医薬品総需要の25%を満たしている。

- さらに、アジア太平洋地域は最大の自動車生産拠点であり、世界の生産シェアの60%近くを占めている。OICAによると、2021年の自動車総生産台数は4,673万台で、前年同期比6%増となり、同地域のタイヤ需要が増加している。