マーケットトレンド の ベトナムアクアフィード 産業

水産養殖製品の輸出需要の増加

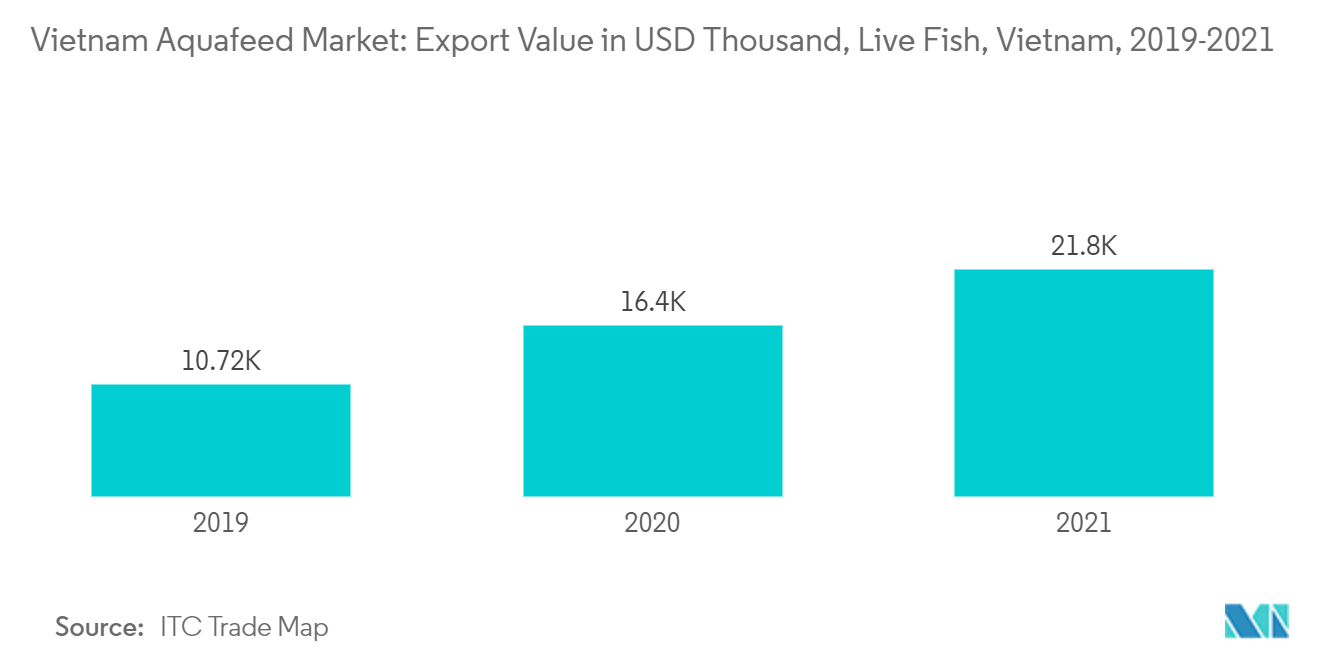

養殖生産物に対する需要の高まりは、高収量の養殖飼料の生産に直接影響する。集約的な養殖は商業的に製造された養殖飼料に依存しているが、国内の内陸部の養殖業者のほとんどは農場で製造された飼料に依存している。ASEANの一員として、ベトナムはいくつかの二国間協定や自由貿易協定に参加しており、その結果、米国、北米、中国、インドなどの重要な経済圏において、ベトナムの養殖製品に対する大規模な需要が生まれた

さらに2020年には、欧州連合(EU)とベトナムが自由貿易協定に調印し、より多くの水産物がEUに流入するようになった。ベトナム水産物輸出・生産者協会(VASEP)によると、ベトナムのEU向けマグロ輸出は2022年9月も順調に伸び、2021年同期比33%増の約3,100万米ドルに達した

現在、50以上の企業がEUにマグロを輸出している。Bidifisco、Tuna Vietnam、FoodTechの3社がこの市場への3大マグロ輸出企業であり、EUへのマグロ輸出総額の約45%を占めている

同国では輸出志向の養殖が行われているため、市場拡大の可能性はより高い。飼料に投資する人が増えるからだ。それゆえ、使用されるミールの品質が向上し、予測期間中に同国の養殖飼料需要を大幅に押し上げると予想される

成長著しいホワイトレッグシュリンプ

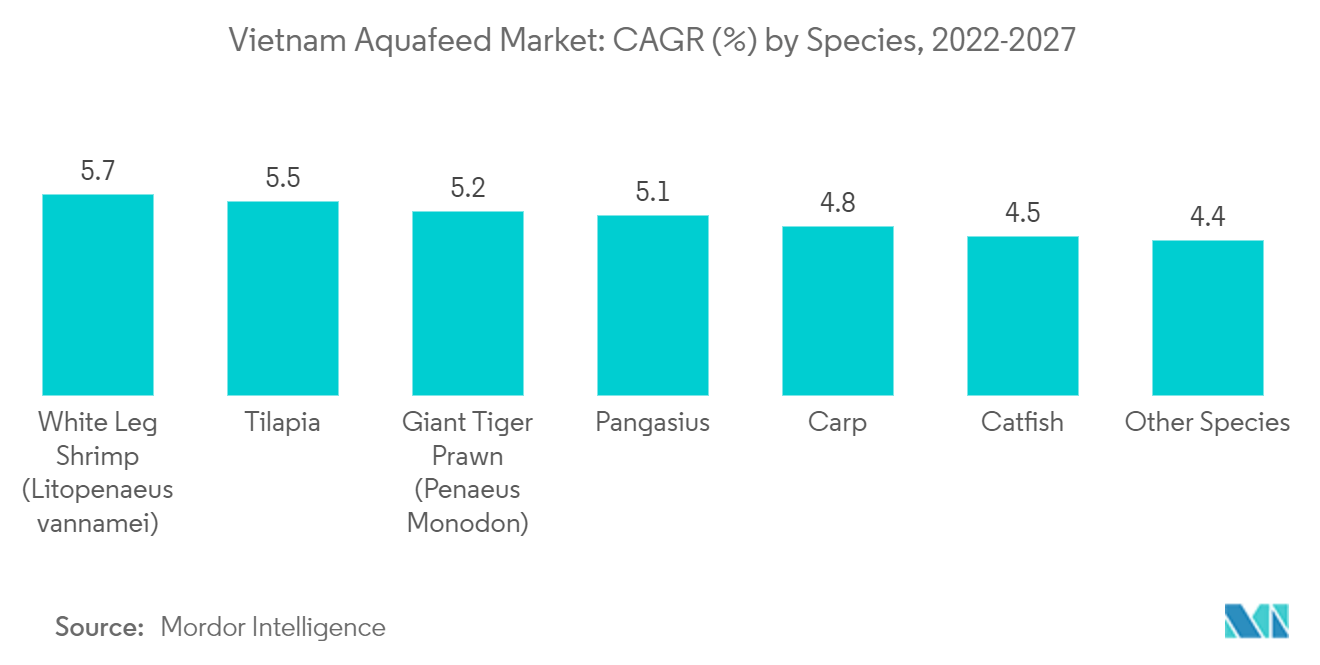

農業農村開発省によると、ベトナムの農家はブラックタイガーシュリンプ(Penaeus monodon)の養殖から、より安価なホワイトレッグシュリンプ(Litopenaeus vannamei)の養殖へと移行し続けている。シロエビは養殖コストが安く、成長も早い。世界的な景気低迷に対抗するための利益増加が、切り替えの主な理由である。シロエビでより多くの利益を得られる可能性があるため、農家はベトナムの中部地域からクーロン川デルタ地帯などの非プログラム農業地域に移動した

非GAPシステムのベトナム人農家は、エビ養殖を8年から12年経験した個々の農場を持っていた。同省におけるエビ産業の発展は新しいため、彼らはリトペナエウス・ヴァナメイ(Litopenaeus vannamei)養殖の集約型モデルを5年ほど運営していた

ベトナムの養殖業者は主に製造された配合飼料を使用しており、ゴミ魚や小エビなどの補助飼料は利用していない。FAOによると、ベトナムのホワイトレッグシュリンプの飼料化率は1.1:1から1.2:1の間である。飼料化率が高いほど、農家は飼料に多額の投資をするようになる。その結果、エビの飼養密度が高くなる

ベトナム漁業省(DoF)によると、同国のエビ生産量は2019年から2020年にかけて増加した。同局の報告によると、リトペナエウス・ヴァナメイの生産量は10%増の63万2000トン。リトペナエウス・バナメイ種は、ベトナムで経済的に重要な位置を占める消費量と輸出量の多いエビのひとつである。メコンデルタはベトナムの中心的な養殖生産地域であり、エビのほとんどを生産している

そのため、多くの半集中的・集約的なテナガエビ養殖業者がホワイトレッグエビ養殖への転換に力を入れている。その結果、ホワイトレッグ・エビ用飼料の市場が拡大している。このような要因が、国内のホワイトレッグ・エビ用飼料の需要を牽引すると予想される