マーケットトレンド の 米国年金基金 産業

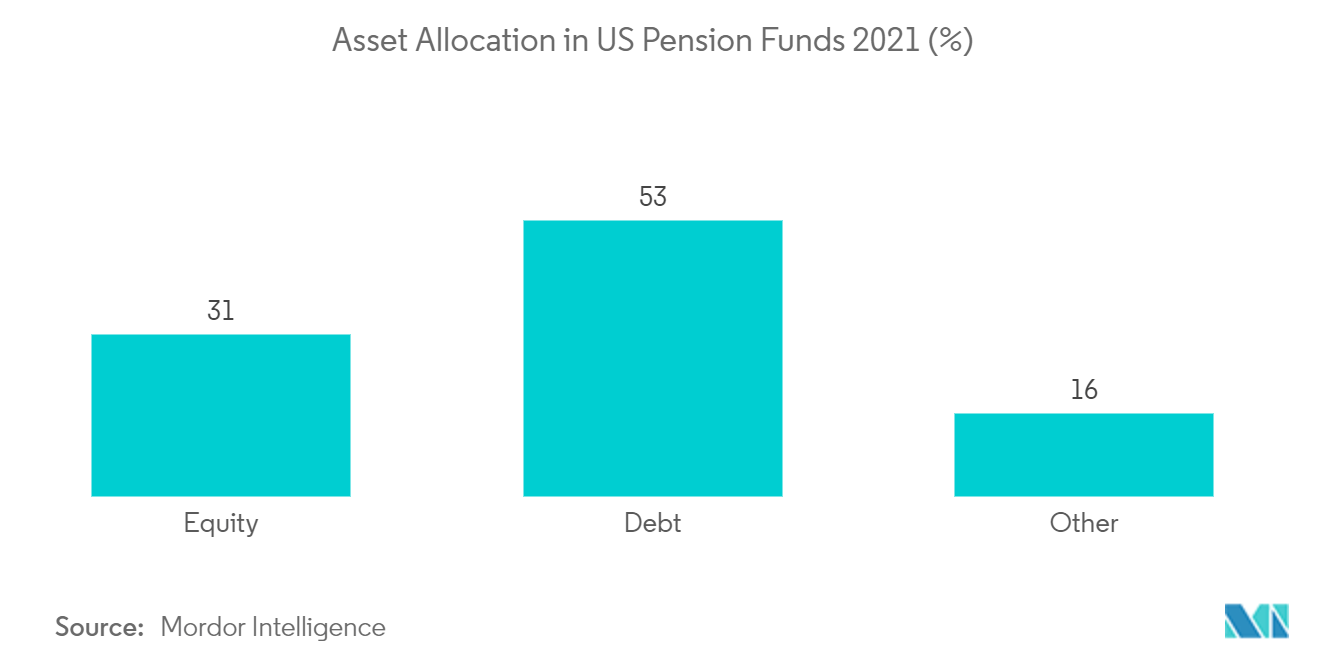

年金基金の資産配分が市場を牽引している

資産配分は、多くのファンドの投資意思決定の中心となっています。年金基金は、退職後の収入を提供するために行われる投資です。これらのファンドは通常、長期にわたってリスクの低い株式債券やその他の商品に投資されます。リスクを最小限に抑え、長期的なリターンを最大化するために、資金のさまざまな分配が行われます。フォーチュン1000の平均年金制度は、2021年末に平均49億米ドルを超える資産を保有していました。パブリックエクイティへの平均配分は30%以上でしたが、平均債務配分は50%以上でした。資産配分には、株式、債券、現金などのさまざまな資産に投資を分割することが含まれます。米国の年金基金市場におけるこの配分は、プレーヤーがポートフォリオを多様化していることを示しています。これは、投資収益率にプラスの影響を与えるため、市場を牽引します

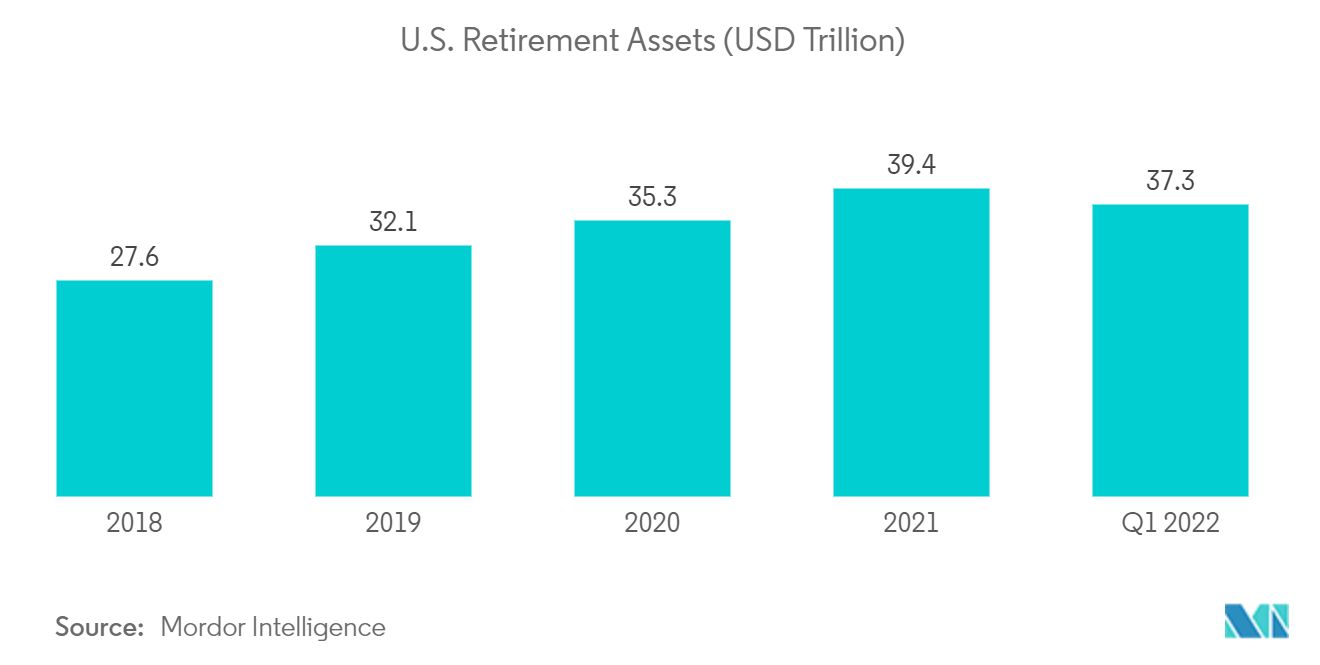

退職資産の増加が市場を牽引しています

2022年12月末現在、退職資産は米国の家計が所有するすべての金融資産の30%を占めています。2022年12月31日現在の米国の退職資産総額は33.6兆米ドルで、9月から3.9%増加しました。個人退職金口座(IRA)は、全体の34%で最も多くの退職資産を保有しています。2012年以降、それらは倍増し、2022年には5.8兆米ドルから11.7兆米ドルに跳ね上がりました。米国の退職資産全体は、2022年の時点で33兆米ドルを超えています。年金基金は、退職後、生活水準を一定に保つための資金を持っている必要があるため、金融投資を将来にわたって保証する方法です。世界中のさまざまな経済圏で、退職基金と資産が増加しています