市場規模 の 米国の住宅ローン/ローンブローカー 産業

| 調査期間 | 2019 - 2029 |

| 推定の基準年 | 2023 |

| 予測データ期間 | 2024 - 2029 |

| 歴史データ期間 | 2019 - 2022 |

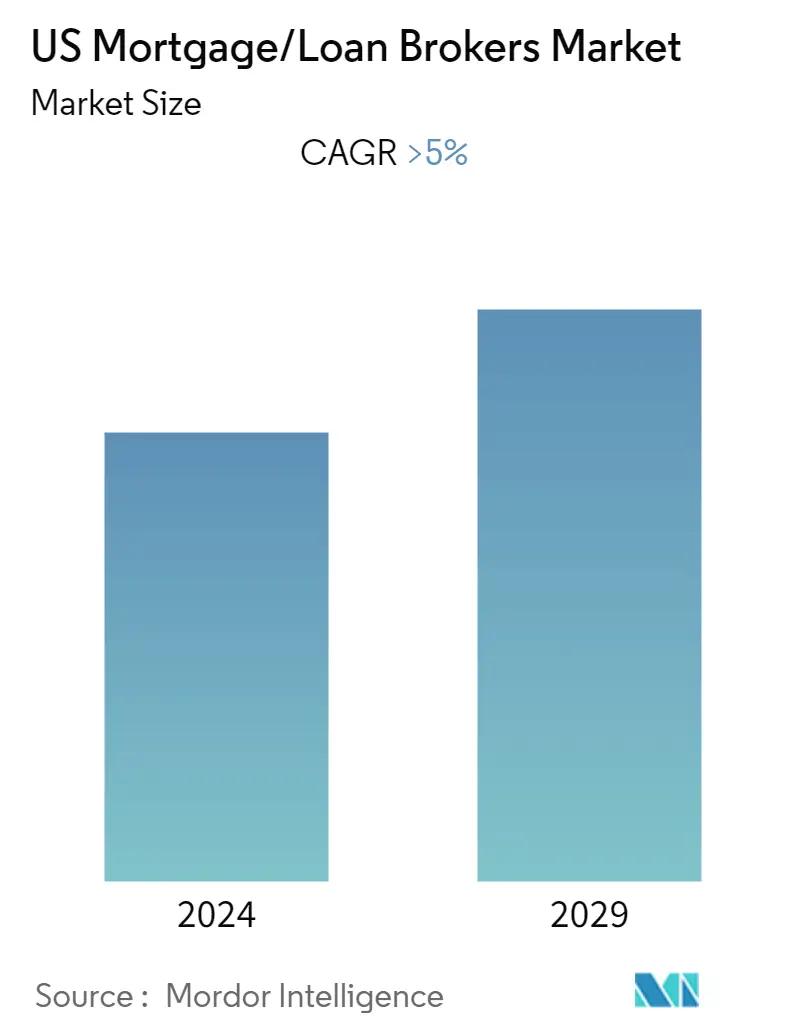

| CAGR(2024 - 2029) | > 5.00 % |

| 市場集中度 | 中くらい |

主要プレーヤー_-_Copy.webp)

*免責事項:主要選手の並び順不同 |

コロナウイルスがこの市場とその成長にどのような影響を与えたかを反映したレポートが必要ですか?

米国の住宅ローン/ローンブローカー市場分析

米国の住宅ローンおよびローンブローカー市場は、今年300億米ドルの収益を生み出し、予測期間に5%のCAGRを登録する準備ができています

住宅ローンまたはローンブローカーは、ローンを承認する貸し手とお金を借りようとしている企業との間の連絡窓口として機能する専門家です。ブローカーは、顧客がローンに資金を提供したいのか、新しいビジネスを立ち上げたいのかにかかわらず、最高の金融レートと条件を検索します。彼らは貸し手と交渉して、ローンの承認を確保したり、他のオプションを検討したりします。銀行融資担当者は、たった1つの会社から住宅ローンの金利とプログラムを提供します。対照的に、住宅ローンブローカーは借り手に代わって、複数の貸し手が提供する最高の貸付プログラムおよび/または最低金利を見つけます

COVID-19のパンデミックが金融サービス業界、個人の富、債務水準に与える影響は悪化しました。住宅ローンの債務は、個々の住宅所有者にとって最大の債務源であり、失業したり賃金が削減されたりした場合に、彼らの財政と生活水準を維持する能力に最大の影響を及ぼしました。住宅ローンは貸し手のリテールバンキングポートフォリオの最大の資産であることが多いため、住宅ローンの組成、返済計画、およびデフォルト率の変更は、貸し手の利益とキャッシュフローに大きな影響を与えます

ローンブローカー市場は、消費者所得とクレジットへのアクセスの両方が増加するにつれて、今後5年間で成長すると予想されます。過去5年間で、経済が良好で金利が低いため、消費者はより多くのお金を使ってきました。その結果、より多くの人々が家や車を買うために住宅ローンや自動車ローンを必要としました。人々が高価なものにより多くのお金を使うにつれて、ローン仲介サービスの必要性が高まる可能性があります。ローンブローカーが行う主なことは、人々が貸し手と借り手の両方からローンを取得するのを助けることです。ブローカーは企業と個人の両方のために働いていますが、彼らの仕事のほとんどは住宅ローン仲介業界にあります。過去には、2008年の住宅危機の間、物事が不確実であったにもかかわらず、このセクターは米国経済とともに成長しました。近年、ローンブローカー業界は、消費者信頼感の高まりと低金利に支えられています。消費者需要の高まりのさらなる兆候は、住宅市場の活動の増加です