米国の道路貨物輸送市場規模

|

|

調査期間 | 2016 - 2029 |

|

|

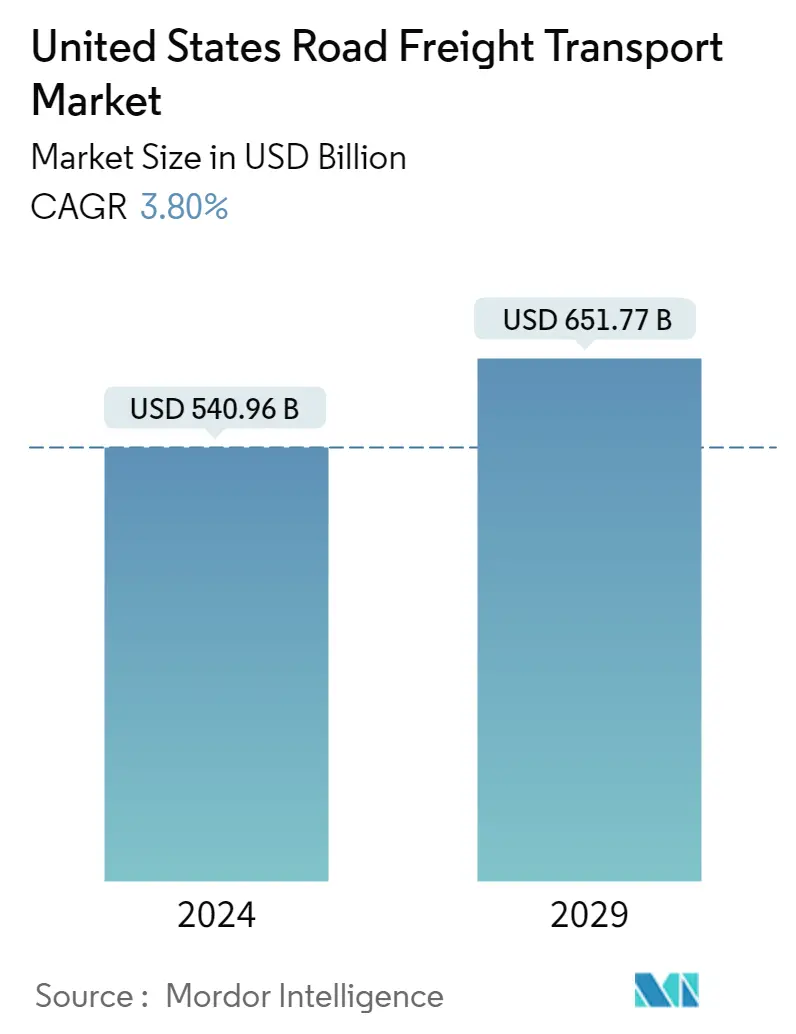

市場規模 (2024) | USD 5.409億6.000万ドル |

|

|

市場規模 (2029) | USD 6.517億ドル |

|

|

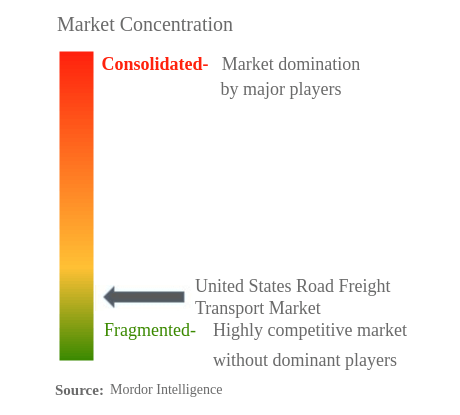

市場集中度 | 高い |

|

|

エンドユーザー別最大シェア | 卸売業と小売業 |

|

|

CAGR(2024 - 2029) | 3.80 % |

|

|

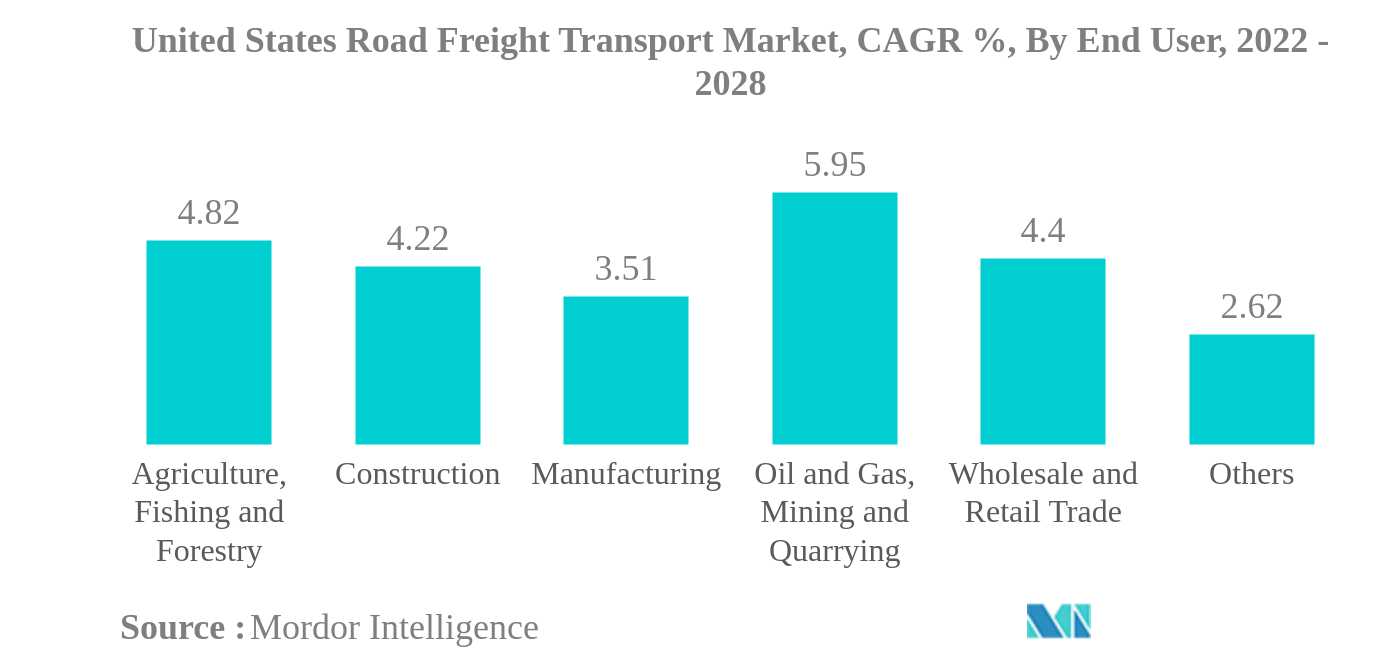

エンドユーザーごとに最も急速に成長 | 石油とガス、鉱業と採石業 |

主要プレーヤー |

||

|

|

||

|

*免責事項:主要選手の並び順不同 |

米国の道路貨物輸送市場分析

米国の道路貨物輸送市場規模は、2024年に5,409億6,000万米ドルと推定され、2029年までに6,517億7,000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に3.82%のCAGRで成長します。

- 距離別最大セグメント - 長距離 米国とメキシコ間の国境を越えた貿易が国内貿易の大部分を占めているため、この国では、長距離トラック輸送が距離カテゴリ内で最大の産業です。

- 製品タイプ別の最大セグメント - 固体製品 固体製品セグメントは、液体製品セグメントよりも多くの製品タイプを占めています。固体財セクターは米国の GDP と貿易のかなりの部分を占めています。したがって、 米国の道路貨物輸送市場の最大の部門です。

- エンド ユーザー別の最大セグメント - 卸売業と小売業 卸売業と小売業は、米国の陸送貨物の最大のエンドユーザー セグメントです。輸送市場。これは電子商取引部門によって大きく支えられており、電子商取引部門は 1 年間で 3.80% 以上拡大し、国境を越えた売上も 20% 増加しました。

- トラック積載仕様別の最も急成長しているセグメント - トラック積載量 トラック積載量セグメントは最も急速に成長している仕様であり、国内に約 656,310 社の企業が存在します。米国のトラック輸送業界は、トラック満載の道路運送サービスを提供しています。

卸売および小売業は、エンドユーザーによる最大のセグメントです。

- 2020年、石油ガス鉱業および採石セクターはCOVID-19の影響を受けた主要セクターであり、前年比33.73%の価値減少でした。農業、漁業、林業部門は前年比6.12%の最大成長を目撃し、続いて建設が前年比5.41%、卸売および小売業が前年比4.74%でした。ただし、収益への貢献率に関しては、卸売業と小売業が2020年に約30.20%の最大シェアを占め、製造業が27.80%とそれに続きました。

- 2020年、eコマース企業は4.2兆米ドル以上を生み出しました。米国では、業界は1年間で40%以上成長し、国境を越えた売上高は20%増加しました。eコマース製品の国内需要の増加に伴い、ラストマイルトラックサービスの需要も増加しています。2020年には、ファッションが最大の収益シェアを占め、米国のeコマース総売上高の1.43% を占めました。

- 製造業は、米国の道路貨物輸送を利用するもう一つの主要なエンドユーザー産業です。2020年には、COVID-19のパンデミックによるサプライチェーンの混乱によって引き起こされた課題にもかかわらず、電気および電子製品の製造は前年比3.18%の成長を遂げました。製造業の中で、自動車は2021年に17.59%の最大収益貢献度を示し、次に食品および飲料産業が16.07%の収益貢献を示しました。

米国の道路貨物輸送業界の概要

米国の道路貨物輸送市場は細分化されており、上位5社が23.39%を占めています。この市場の主要なプレーヤーは、CHロビンソン、フェデックス、JBハントトランスポートサービスインク、ライダーシステム、ユナイテッドパーセルサービス(UPS)です(アルファベット順にソート)。

米国の道路貨物輸送市場のリーダー

C.H. Robinson

FedEx

J.B.Hunt Transport Services Inc.

Ryder System

United Parcel Service (UPS)

*免責事項:主要選手の並び順不同

米国の道路貨物輸送市場ニュース

- 2022年8月:DHLは、グレータータンパベイ地域で2番目の施設である施設をサンクトペテルブルクに開設しました。新しい施設には、30,400平方フィートの倉庫とオフィススペースが含まれています。

- 2022年5月 2021年9月、フェデックスはオーロラおよびPaccarと協力して、自律型ラインホール技術をテストしました。このコラボレーションに続いて、2022年5月、オーロラはテキサス州のフェデックスとの自律貨物パイロットを拡大しました。

- 2022年5月:ランドスターシステムは、新しい貨物追跡例外管理ツールであるランドスタークラリティ™を提供します。このツールを使用すると、トラックからの位置データを15分ごとに更新でき、サプライチェーンに沿った問題解決のためのより多くの機能もあります。

米国の道路貨物輸送市場レポート - 目次

1. エグゼクティブサマリーと主な調査結果

2. レポートオファー

3. 導入

3.1. 研究の前提条件と市場の定義

3.2. 研究の範囲

3.3. 研究方法

4. 主要な業界トレンド

4.1. 経済活動別のGDP分布

4.2. 経済活動別のGDP成長率

4.3. 卸売価格のインフレ

4.4. 経済的実績とプロフィール

4.5. 運輸・倉庫部門のGDP

4.6. 物流実績

4.7. 貨物輸送部門のモーダルシェア

4.8. 道路の長さ

4.9. 輸出動向

4.10. 輸入動向

4.11. 燃料価格の動向

4.12. トラック輸送の運営コスト

4.13. タイプ別のトラック輸送隊の規模

4.14. 主要トラックサプライヤー

4.15. 陸上貨物トン数の推移

4.16. 陸上運賃の価格動向

4.17. 規制の枠組み

4.18. バリューチェーンと流通チャネルの分析

5. 市場セグメンテーション

5.1. エンドユーザー

5.1.1. 農業、漁業、林業

5.1.2. 工事

5.1.3. 製造業

5.1.4. 石油とガス、鉱業と採石業

5.1.5. 卸売業と小売業

5.1.6. その他

5.2. 行き先

5.2.1. 国内

5.2.2. 国際的

5.3. トラック積載仕様

5.3.1. トラック満載

5.3.2. トラック積載量未満

5.4. コンテナ化

5.4.1. コンテナ化

5.4.2. 非コンテナ化

5.5. 距離

5.5.1. 長距離輸送

5.5.2. 短距離

5.6. 製品の種類

5.6.1. 液体商品

5.6.2. 固体商品

5.7. 温度管理

5.7.1. 制御された

5.7.2. 非管理

6. 競争環境

6.1. 主要な戦略的動き

6.2. 市場シェア分析

6.3. 会社の風景

6.4. 会社概要

6.4.1. ArcBest

6.4.2. C.H. Robinson

6.4.3. Deutsche Post DHL Group

6.4.4. FedEx

6.4.5. J.B.Hunt Transport Services Inc.

6.4.6. Knight-Swift Transportation

6.4.7. Landstar System Inc.

6.4.8. Maersk

6.4.9. Old Dominion Freight Line

6.4.10. Ryder System

6.4.11. Schneider

6.4.12. United Parcel Service (UPS)

6.4.13. Werner Enterprises Inc.

6.4.14. XPO Logistics Inc.

6.4.15. Yellow Corporation

7. 道路運送会社の CEO にとって重要な戦略的質問

8. 付録

8.1. 世界の物流市場の概要

8.1.1. 概要

8.1.2. ポーターのファイブ・フォース・フレームワーク

8.1.3. グローバルバリューチェーン分析

8.1.4. 市場ダイナミクス (市場推進要因、制約、機会)

8.2. 出典と参考文献

8.3. 表と図のリスト

8.4. 主な洞察

8.5. データパック

8.6. 用語集

8.7. 為替レート

表と図のリスト

- 図 1:

- 経済活動別国内総生産(GDP)分布, アメリカ合衆国, シェア %, 2021

- 図 2:

- 経済活動別の国内総生産の成長、米国、CAGR%、2016年から2021年

- 図 3:

- 卸売価格インフレ率、米国、パーセンテージ(%)、2016年から2021年

- 図 4:

- Eコマース業界の動向、米国、価値、米ドル、2016年から2021年

- 図 5:

- 電子商取引産業の動向:セクター別、米国、シェア %、2021年

- 図 6:

- 製造業の動向、米国、価値、米ドル、2016年から2021年

- 図 7:

- 製造業のセクター別動向、米国、シェア %, 2021

- 図 8:

- 運輸および貯蔵部門国内総生産、米国、価値、米ドル、2016年から2021年

- 図 9:

- 運輸・貯蔵部門 国内総生産, アメリカ合衆国, シェア %, 2016 – 2021

- 図 10:

- ロジスティクスパフォーマンス、米国、ランク、2010年から2018年

- 図 11:

- 貨物輸送部門のモーダルシェア:米国、シェア%、体積(トン)、シェア、2021年

- 図 12:

- 道路の長さ:表面の種類別、アメリカ合衆国、シェア %、2021年

- 図 13:

- 道路の種類別道路の長さ、アメリカ合衆国、シェア %、2021年

- 図 14:

- 輸出額、米国、米ドル、2016-2021

- 図 15:

- 輸入額、米国、米ドル、2016-2021

- 図 16:

- 燃料の種類別燃料価格、米国、リットルあたりの米ドル(2016-2021年)

- 図 17:

- トラック輸送の運用コスト:米国、シェア%、2021年

- 図 18:

- トラック輸送フリートサイズ:タイプ別、米国、シェア%、2021年

- 図 19:

- 主要トラックサプライヤーブランド:米国、シェア%、2021年

- 図 20:

- 道路貨物輸送負荷ピッキング、米国、トン、2016-2028

- 図 21:

- 道路貨物輸送料金、米国、米ドル/トン-KM、2016-2021

- 図 22:

- 米国の道路貨物輸送市場:量、トン-KM、2016-2028年

- 図 23:

- 米国の道路貨物輸送市場、価値、米ドル、2016-2028

- 図 24:

- 米国の道路貨物輸送市場:エンドユーザー別、量、トン-KM(2016-2028年)

- 図 25:

- 米国の道路貨物輸送市場:エンドユーザー別、価値、米ドル(2016-2028年)

- 図 26:

- 米国の道路貨物輸送市場:シェア(%)、価値、エンドユーザー別(2016-2028年)

- 図 27:

- 米国の道路貨物輸送市場、農業、漁業、林業、量、トンキロ、2016-2028年

- 図 28:

- 米国の道路貨物輸送市場、農業、漁業、林業、価値、米ドル、2016-2028年

- 図 29:

- 米国の道路貨物輸送市場:シェア(%)、仕向地別(2021-2028年)

- 図 30:

- 米国の道路貨物輸送市場:建設、量、トン-KM、2016-2028年

- 図 31:

- 米国の道路貨物輸送市場、建設、価値、米ドル、2016-2028年

- 図 32:

- 米国の道路貨物輸送市場:シェア(%)、仕向地別(2021-2028年)

- 図 33:

- 米国の道路貨物輸送市場:製造、量、トン-KM、2016-2028年

- 図 34:

- 米国の道路貨物輸送市場、製造、価値、米ドル、2016-2028年

- 図 35:

- 米国の道路貨物輸送市場:シェア(%)、仕向地別(2021-2028年)

- 図 36:

- 米国の道路貨物輸送市場、石油・ガス、鉱業・採石、量、トンキロ、2016-2028年

- 図 37:

- 米国の道路貨物輸送市場、石油・ガス、鉱業・採石、価値、米ドル、2016-2028年

- 図 38:

- 米国の道路貨物輸送市場:シェア(%)、仕向地別(2021-2028年)

- 図 39:

- 米国の道路貨物輸送市場、卸売および小売業、量、トン-KM、2016-2028年

- 図 40:

- 米国の道路貨物輸送市場、卸売および小売業、価値、米ドル、2016-2028年

- 図 41:

- 米国の道路貨物輸送市場:シェア(%)、仕向地別(2021-2028年)

- 図 42:

- 米国の道路貨物輸送市場:その他、量、トン-KM、2016-2028年

- 図 43:

- 米国の道路貨物輸送市場:その他、価値、米ドル、2016-2028年

- 図 44:

- 米国の道路貨物輸送市場:シェア(%)、仕向地別(2021-2028年)

- 図 45:

- 米国の道路貨物輸送市場:仕向地別、量、トン-KM(2016-2028年)

- 図 46:

- 米国の道路貨物輸送市場:仕向地別、金額、米ドル(2016-2028年)

- 図 47:

- 米国の道路貨物輸送市場、シェア(%)、価値、仕向地別(2016-2028年)

- 図 48:

- 米国の道路貨物輸送市場:国内、量、トン-KM、2016-2028年

- 図 49:

- 米国の道路貨物輸送市場:国内、価値、米ドル、2016-2028年

- 図 50:

- 米国の道路貨物輸送市場:シェア(%)、エンドユーザー別(2021-2028年)

- 図 51:

- 米国の道路貨物輸送市場:国際、量、トン-KM、2016-2028

- 図 52:

- 米国の道路貨物輸送市場:国際、価値、米ドル、2016-2028

- 図 53:

- 米国の道路貨物輸送市場:シェア(%)、エンドユーザー別(2021-2028年)

- 図 54:

- 米国の道路貨物輸送市場:トラック積載仕様別、金額、米ドル(2016-2028年)

- 図 55:

- 米国の道路貨物輸送市場、シェア(%)、価値、トラック積載仕様別(2016-2028年)

- 図 56:

- 米国の道路貨物輸送市場:フルトラック積載量、価値、米ドル、2016-2028年

- 図 57:

- 米国の道路貨物輸送市場、成長(2016-2021)および予測(2022-2028)、CAGR%

- 図 58:

- 米国の道路貨物輸送市場、トラック積載量未満、価値、米ドル、2016-2028

- 図 59:

- 米国の道路貨物輸送市場、成長(2016-2021)および予測(2022-2028)、CAGR%

- 図 60:

- 米国の道路貨物輸送市場:コンテナ化、価値、米ドル別(2016-2028年)

- 図 61:

- 米国の道路貨物輸送市場、シェア(%)、価値、コンテナ化別(2016-2028年)

- 図 62:

- 米国の道路貨物輸送市場、コンテナ化、価値、米ドル、2016-2028

- 図 63:

- 米国の道路貨物輸送市場、成長(2016-2021)および予測(2022-2028)、CAGR%

- 図 64:

- 米国の道路貨物輸送市場、非コンテナ化、価値、米ドル、2016-2028

- 図 65:

- 米国の道路貨物輸送市場、成長(2016-2021)および予測(2022-2028)、CAGR%

- 図 66:

- 米国の道路貨物輸送市場:距離別、価値別、米ドル(2016-2028年)

- 図 67:

- 米国の道路貨物輸送市場、シェア(%)、価値、距離別(2016-2028)

- 図 68:

- 米国の道路貨物輸送市場:長距離、価値、米ドル、2016-2028年

- 図 69:

- 米国の道路貨物輸送市場、成長(2016-2021)および予測(2022-2028)、CAGR%

- 図 70:

- 米国の道路貨物輸送市場:短距離、価値、米ドル、2016-2028年

- 図 71:

- 米国の道路貨物輸送市場、成長(2016-2021)および予測(2022-2028)、CAGR%

- 図 72:

- 米国の道路貨物輸送市場:製品タイプ、価値、米ドル別(2016-2028年)

- 図 73:

- 米国の道路貨物輸送市場、シェア(%)、価値、製品タイプ別(2016-2028)

- 図 74:

- 米国の道路貨物輸送市場、液体商品、価値、米ドル、2016-2028

- 図 75:

- 米国の道路貨物輸送市場、成長(2016-2021)および予測(2022-2028)、CAGR%

- 図 76:

- 米国の道路貨物輸送市場、堅実品、価値、米ドル、2016-2028

- 図 77:

- 米国の道路貨物輸送市場、成長(2016-2021)および予測(2022-2028)、CAGR%

- 図 78:

- 米国の道路貨物輸送市場:温度制御別、価値、米ドル(2016-2028年)

- 図 79:

- 米国の道路貨物輸送市場:シェア(%)、価値、温度制御別(2016-2028年)

- 図 80:

- 米国の道路貨物輸送市場:制御、価値、米ドル、2016-2028

- 図 81:

- 米国の道路貨物輸送市場、成長(2016-2021)および予測(2022-2028)、CAGR%

- 図 82:

- 米国の道路貨物輸送市場、非管理、価値、米ドル、2016-2028

- 図 83:

- 米国の道路貨物輸送市場、成長(2016-2021)および予測(2022-2028)、CAGR%

- 図 84:

- 米国の道路貨物輸送市場:最も活発な企業:戦略的移転数別(2018-2021年)

- 図 85:

- 米国の道路貨物輸送市場:最も採用されている戦略(2018-2021年)

- 図 86:

- 米国の道路貨物輸送市場シェア(%):主要企業別(2021年)

米国の道路貨物輸送業界のセグメンテーション

農業、漁業および林業、建設、製造、石油およびガス、鉱業および採石、卸売および小売業、その他はエンドユーザー別のセグメントとしてカバーされています。 国内、国際は、目的地別のセグメントとしてカバーされています。 フルトラック積載、トラック未満は、トラック積載仕様によってセグメントとしてカバーされます。 コンテナ化、非コンテナ化は、コンテナ化によってセグメントとしてカバーされます。 長距離、短距離は距離別のセグメントとしてカバーされます。 液体商品、固形商品は、製品タイプ別のセグメントとしてカバーされています。 制御、非制御は、温度制御によってセグメントとしてカバーされます。| エンドユーザー | |

| 農業、漁業、林業 | |

| 工事 | |

| 製造業 | |

| 石油とガス、鉱業と採石業 | |

| 卸売業と小売業 | |

| その他 |

| 行き先 | |

| 国内 | |

| 国際的 |

| トラック積載仕様 | |

| トラック満載 | |

| トラック積載量未満 |

| コンテナ化 | |

| コンテナ化 | |

| 非コンテナ化 |

| 距離 | |

| 長距離輸送 | |

| 短距離 |

| 製品の種類 | |

| 液体商品 | |

| 固体商品 |

| 温度管理 | |

| 制御された | |

| 非管理 |

市場の定義

- カボタージュ - 他国の国土で行われる国で登録された自動車による道路輸送。

- コンテナリゼーション - この研究では、コンテナ化された道路貨物輸送と非コンテナ化された道路貨物輸送の形態の道路貨物輸送が考慮されています。

- コンテナ貨物 - コンテナ貨物とは、非コンテナ貨物で出荷される一般商品、商品、または商品を意味しますコンテナ化された貨物とは、使い捨て、再利用可能な、商用サイズの輸送コンテナで出荷される一般的な商品、商品、または商品を意味します。

- クロストレード - 第三国に登録された道路自動車によって行われる2つの異なる国間の国際道路輸送。第三国とは、積出国及び下船国以外の国をいいます。

- 距離タイプ - この調査では、長距離および短距離の両方の道路貨物輸送市場が考慮されています。

- 国内道路貨物輸送 - 国内道路貨物輸送には、州間および州内の恐怖の流れの両方を含む国内のすべての貨物活動が含まれます

- エンドユーザ - 道路貨物輸送市場は、石油・ガス、鉱業・採石、建設、製造、卸売・小売業、農業、漁業・林業などのエンドユーザーの主要なエンドユーザーに基づいて分析されます

- フルトラック積載量 - フルトラック輸送とは、大量の均質な貨物の移動であり、一般に、セミトレーラーまたはインターモーダルコンテナ全体を満たすために必要な量です。フルトラック運送業者は、通常、トレーラーの積荷全体を単一の顧客に契約するトラック会社です。

- 国際道路貨物輸送 - 国際道路貨物輸送とは、国境を越えた輸送または国境を越えた貨物の流れを指します。

- トラック積載量未満 - LTLとは「トラック未満の荷物を指し、移動する必要のある貨物の量がトラック全体の負荷(FTL)を満たしていないが、小包輸送には大きすぎるか重すぎる場合に柔軟なオプションを提供する貨物輸送モードです。

- 液体製品 - 液体商品には、本質的に液体であるすべての商品が含まれます(原油、石油、ガソリン、液体肥料、アルコール飲料、ノンアルコール飲料など)

- 長距離道路貨物輸送 - 長距離トラック輸送(長距離)施設は、大都市圏間または国境を越えて商品を運びます。(100マイル以上)

- 非コンテナ貨物 - 非コンテナ貨物とは、コンテナを使用せずに別々に出荷される商品を指します。これらの商品は、木枠、バッグ、箱、ドラム、バレルで出荷され、サイズ/寸法が非常に大きくなります。

- 製品タイプ - この研究では、固体商品と液体商品の両方が、輸送される製品の種類の観点から考慮されます。

- 道路貨物輸送 - 国内(国内)または国境を越えた(国際)の目的地への商品(固体と液体の両方を含む原材料または製造品)の輸送のためにトラック代理店を雇うことは、道路貨物輸送市場を構成します。サービスは、フルトラック積載またはトラック未満積載、コンテナ化または非コンテナ化、温度制御または非温度制御、短距離または長距離である可能性があります。

- 短距離道路貨物輸送 - 地元のトラック輸送(短距離)施設は、主に単一の大都市圏とその隣接する非都市部内で商品を運びます。(最大99マイル)

- ソリッドグッズ - 固体商品には、本質的に固体であるすべての商品(石炭、建築用石材、砂利、自動車、電子機器、機械など)が含まれます

- 温度制御 - 道路を通る貨物の温度制御された輸送と非温度制御された輸送は、研究の範囲で考慮されます

- トラック積載仕様 - この調査の目的のために、トラック積載量未満とトラック満員の両方の道路貨物市場が考慮されます。

研究方法論

Mordor Intelligenceは、すべてのレポートで4段階の方法論に従っています。

- ステップ-1:主要な変数を特定する: 堅牢な予測手法を構築するために、ステップ1で特定された変数と要因は、利用可能な過去の市場数に対してテストされます。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築されます。

- ステップ-2:市場モデルを構築する: 予測年の市場規模の見積もりは名目上のものです。インフレは価格設定の一部ではなく、平均販売価格(ASP)は各国の予測期間を通じて一定に保たれます。

- ステップ-3:検証と確定: この重要なステップでは、すべての市場番号、変数、およびアナリストコールが、調査対象の市場の主要な調査専門家の広範なネットワークを通じて検証されます。回答者は、調査対象の市場の全体像を生成するために、レベルと機能全体で選択されます。

- ステップ-4:研究成果: シンジケートレポート、カスタムコンサルティングの割り当て、データベースおよびサブスクリプションプラットフォーム