米国の加工肉市場規模

|

|

調査期間 | 2016 - 2029 |

|

|

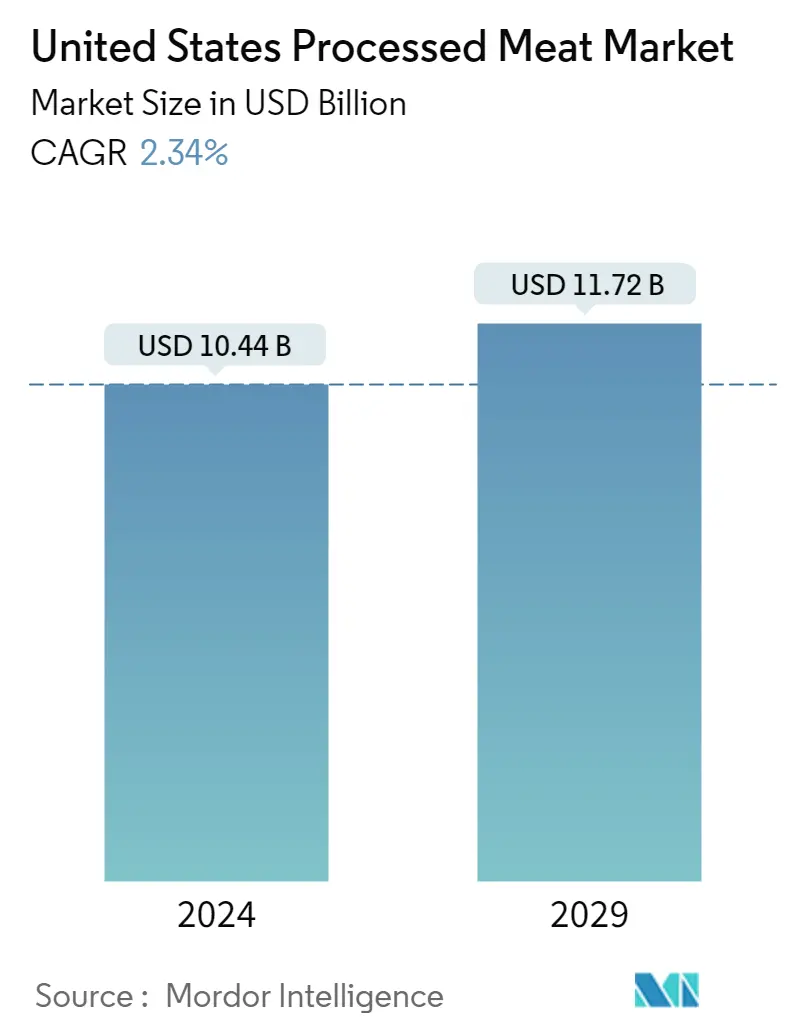

市場規模 (2024) | USD 104億4.000万ドル |

|

|

市場規模 (2029) | USD 117.2億ドル |

|

|

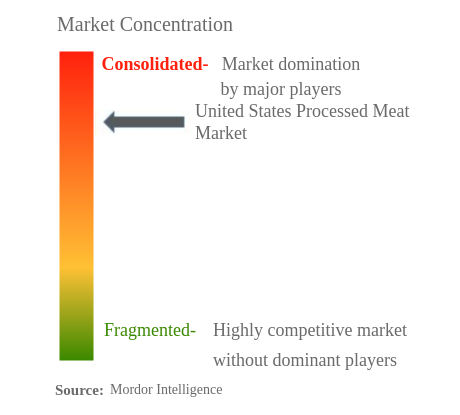

市場集中度 | 高い |

|

|

タイプ別最大シェア | 豚肉 |

|

|

CAGR(2024 - 2029) | 2.34 % |

|

|

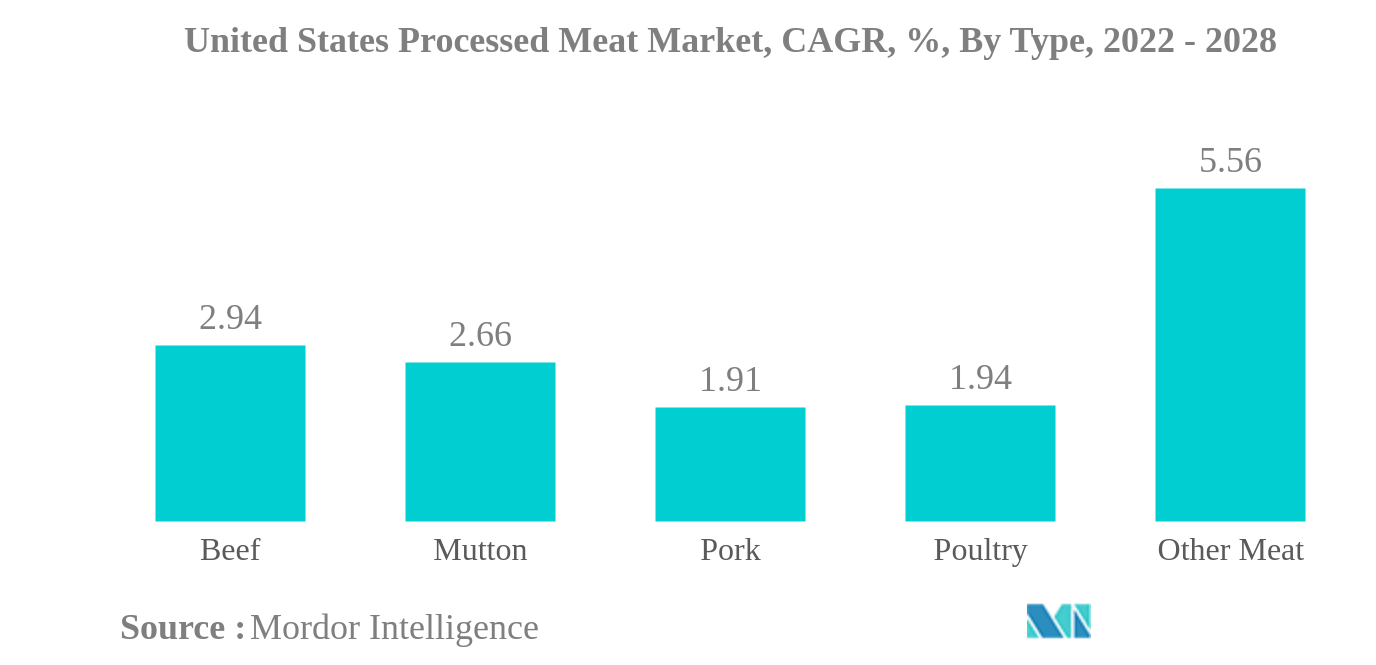

タイプ別の急成長 | 牛肉 |

主要プレーヤー |

||

|

||

|

*免責事項:主要選手の並び順不同 |

米国の加工肉市場分析

米国の加工肉市場規模は2.34%年に104億4,000万米ドルと推定され、2029年までに117億2,000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に2.20%のCAGRで成長します。

- オントレード は最大の流通チャネルです 加工肉製品を使用した中華料理を含む豊富なメニューを提供するファストフード店やレストランが人気を博しています。米国における市場の成長

- 豚肉 は最大の種類です ベーコン、ソーセージ、ハムなどの製品により、北米における豚肉加工品の需要が高まっています朝食と昼食に主に消費されるため、

- オフトレード は最も急速に成長している流通チャネルです オンライン チャネルやスーパーマーケット/ハイパーマーケットを通じた購入、および加工肉の革新配達とセルフ チェックアウトがこの部門の成長を牽引しています。

- 牛肉 は最も急速に成長している種類です 牛ひき肉、ランチョンミート、ソーセージ、ホットドッグ、サラミ、ペパロニ、ハンバーガー、ビーフジャーキーは、米国で消費される最も人気のある牛肉加工品です。

豚肉が最大タイプ

- 加工肉は着実に成長しており、2016年から2020年にかけて6.14%のCAGRで進歩しました。最も消費されている加工肉の種類は加工豚肉です。一部のコミュニティや地域では豚を食べませんが、米国で最も人気のある加工肉の1つです。ランチミート、ホットドッグ、ベーコン、ソーセージ、スモークハム、その他の加工豚肉は、加工豚肉のカテゴリーを構成します。国内のさまざまな民族の中で、加工豚肉はアフリカ系アメリカ人とヒスパニック系のコミュニティの間で人気があります。

- 2020年の市場の成長は以前よりも低く、価値で7.62%の成長率を記録しました。食肉加工品は、主にスーパーマーケット、食料品店、コンビニエンスストアなどの小売店を通じて販売されていました。2020年には、豚肉の売上高は販売された肉の総価値の33.5%を占め、家禽肉と牛肉はそれぞれ19.84%と16%を占めました。さらに、加工マトンは、2018年から2019年にかけて6.48%の減少から、2019年から2020年にかけて5.87%の売上高の増加に傾向が変化しました。これは主に、主要な食肉流通チャネルからの顧客によるパニック買いが原因で発生しました。必需品の購入が許可されていたため、消費者は非常に長い貯蔵寿命を持っているため、加工肉製品を買いだめしました。

- 加工肉の最も急成長しているセグメントは他の肉カテゴリーであり、予測期間中に5.5%のCAGRを記録すると予測されています。食肉加工製品には、絶え間ない革新と、同じ製品の複数回の反復が必要です。加工カテゴリーの継続的な傾向は、クリーンラベルとすべて天然の製品です。低ナトリウム、低脂肪、低カロリー、MSGなし、添加物や防腐剤を含まないことは、加工肉製品カテゴリーのラベルで人気のある主張です。

米国の加工食肉産業の概要

米国の加工肉市場はかなり統合されており、上位5社が74.65%を占めています。この市場の主要なプレーヤーは、ホーメルフーズコーポレーション、マーフリッググローバルフーズSA、シスココーポレーション、タイソンフーズインク、WHグループリミテッド(アルファベット順にソート)です。

米国の加工肉市場のリーダー

Hormel Foods Corporation

Marfrig Global Foods SA

Sysco Corporation

Tyson Foods, Inc.

WH Group Limited

*免責事項:主要選手の並び順不同

米国の加工肉市場ニュース

- 2022年8月:タイソンフーズは、ケーシービル調理済み食品施設の拡張を発表しました。1億8000万米ドルの投資プロジェクトは、タイソンフーズの象徴的なヒルシャーファーム®とジミーディーン®ブランドの製品に対する需要の高まりに対応するのに役立ちます。最初のラインは今秋に生産を開始し、拡張は2023年の夏に完了する予定です。ケーシービル工場は現在、ヒルシャーファーム®とジミーディーン®製品を生産しており、170,000平方フィートの拡張により、特に持ち帰り用のスナックと朝食アイテムの大量生産が可能になります。

- 2022年6月:ホーメルフーズは最新製品、すなわちホーメル®ナチュラルチョイス®サンドイッチペパロニを発売しました。製品には防腐剤、亜硝酸塩、硝酸塩は含まれていません。

- 2022年2月:BRF Globalは、スイスに拠点を置く独立した非政府機関が発行したISO 37001贈収賄防止管理システム認証を取得しました。この認証は国際的に認められており、企業が技術的要件を満たし、贈収賄を防止および撲滅するための効果的なポリシー、手順、および管理を備えていることを強調し、倫理的で健康的な環境を促進します。

米国加工肉市場レポート - 目次

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. 価格動向

2.2. 生産動向

2.3. 規制の枠組み

2.4. バリューチェーンと流通チャネルの分析

3. 市場セグメンテーション

3.1. タイプ

3.1.1. 牛肉

3.1.2. マトン

3.1.3. 豚肉

3.1.4. 家禽

3.1.5. その他の肉

3.2. 流通経路

3.2.1. オフトレード

3.2.1.1. コンビニ

3.2.1.2. オンラインチャンネル

3.2.1.3. スーパーマーケットとハイパーマーケット

3.2.1.4. その他

3.2.2. オントレード

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要

4.4.1. BRF S.A

4.4.2. Cargill, Incorporated

4.4.3. Conagra Brands Incorporated

4.4.4. Hormel Foods Corporation

4.4.5. JBS SA

4.4.6. Maple Leaf Foods

4.4.7. Marfrig Global Foods SA

4.4.8. Sysco Corporation

4.4.9. The Kraft Heinz Company

4.4.10. Tyson Foods, Inc.

4.4.11. WH Group Limited

5. 食肉業界の CEO にとって重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. マーケットダイナミクス (DRO)

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

表と図のリスト

- 図 1:

- 米国の加工肉市場、牛肉、価格(米ドル/トン)、2016-2022

- 図 2:

- 米国の加工肉市場、羊肉、米ドル/メートルトンでの価格、2016-2022

- 図 3:

- 米国の加工肉市場、豚肉、価格(米ドル/トン)、2016-2022

- 図 4:

- 米国の加工肉市場、家禽、米ドル/メートルトンでの価格、2016-2022

- 図 5:

- 米国の加工肉市場、牛肉、生産(メートルトン)、2016-2028

- 図 6:

- 米国の加工肉市場、羊肉、メートルトンでの生産、2016-2028

- 図 7:

- 米国の加工肉市場、豚肉、生産(トン)、2016-2028年

- 図 8:

- 米国の加工肉市場、家禽、生産(トン)、2016-2028年

- 図 9:

- 米国の加工肉市場、量、メートルトン(2016-2028年)

- 図 10:

- 米国の加工肉市場、価値、米ドル、2016-2028

- 図 11:

- 米国の加工肉市場:トン単位の量、タイプ別(2016-2028)

- 図 12:

- 米国の加工肉市場、米ドルでの価値、タイプ別、2016-2028

- 図 13:

- 米国の加工肉市場、ボリュームシェア(%)、タイプ別、2016年対2022年対2028年

- 図 14:

- 米国の加工肉市場、価値シェア(%)、タイプ別、2016年対2022年対2028年

- 図 15:

- 米国の加工肉市場、メートルトン、牛肉の量(2016-2028)

- 図 16:

- 米国の加工肉市場、米ドル、牛肉での価値、2016-2028

- 図 17:

- 米国の加工肉市場、牛肉、価値シェア(%)、流通チャネル別、2021年対2028年

- 図 18:

- 米国の加工肉市場、メートルトン単位の量、マトン、2016-2028

- 図 19:

- 米国の加工肉市場、米ドル、羊肉での価値、2016-2028

- 図 20:

- 米国の加工肉市場、羊肉、価値シェア(%)、流通チャネル別、2021年対2028年

- 図 21:

- 米国の加工肉市場:トン単位の量、豚肉、2016-2028年

- 図 22:

- 米国の加工肉市場、米ドルでの価値、豚肉、2016-2028

- 図 23:

- 米国の加工肉市場、豚肉、価値シェア(%)、流通チャネル別、2021年対2028年

- 図 24:

- 米国の加工肉市場:トン単位の量、家禽(2016-2028年)

- 図 25:

- 米国の加工肉市場、米ドルでの価値、家禽、2016-2028

- 図 26:

- 米国の加工肉市場、家禽、価値シェア(%)、流通チャネル別、2021年対2028年

- 図 27:

- 米国の加工肉市場、メートルトン単位の量、その他の肉、2016-2028年

- 図 28:

- 米国の加工肉市場、米ドルでの価値、その他の肉、2016-2028年

- 図 29:

- 米国の加工肉市場、その他の肉、価値シェア(%)、流通チャネル別、2021年対2028年

- 図 30:

- 米国の加工肉市場:流通チャネル別(トン単位の量):2016-2028年

- 図 31:

- 米国の加工肉市場:米ドルでの価値、流通チャネル別(2016-2028年)

- 図 32:

- 米国の加工肉市場、販売量シェア(%)、流通チャネル別、2016年対2022年対2028年

- 図 33:

- 米国の加工肉市場、価値シェア(%)、流通チャネル別、2016年対2022年対2028年

- 図 34:

- 米国の加工肉市場:メートルトン単位の量、オフトレード別、2016-2028年

- 図 35:

- 米国の加工肉市場、米ドルでの価値、オフトレード別、2016-2028年

- 図 36:

- 米国の加工肉市場、ボリュームシェア(%)、オフトレード別、2016年対2022年対2028年

- 図 37:

- 米国の加工肉市場、価値シェア(%)、オフトレード別、2016年対2022年対2028年

- 図 38:

- 米国の加工肉市場、トン単位の量、コンビニエンスストア(2016-2028年)

- 図 39:

- 米国の加工肉市場、米ドルでの価値、コンビニエンスストア、2016-2028

- 図 40:

- 米国の加工肉市場、コンビニエンスストア、価値シェア(%)、タイプ別、2021年対2028年

- 図 41:

- 米国の加工肉市場、メートルトン単位の量、オンラインチャネル、2016-2028

- 図 42:

- 米国の加工肉市場、米ドルでの価値、オンラインチャネル、2016-2028

- 図 43:

- 米国の加工肉市場、オンラインチャネル、価値シェア(%)、タイプ別、2021年対2028年

- 図 44:

- 米国の加工肉市場、メートルトン、スーパーマーケット、ハイパーマーケットの量(2016-2028年)

- 図 45:

- 米国の加工肉市場、米ドルでの価値、スーパーマーケットおよびハイパーマーケット(2016-2028年)

- 図 46:

- 米国の加工肉市場、スーパーマーケットおよびハイパーマーケット、価値シェア(%)、タイプ別、2021年対2028年

- 図 47:

- 米国の加工肉市場:トン単位の量、その他(2016-2028年)

- 図 48:

- 米国の加工肉市場、米ドルでの価値、その他、2016-2028

- 図 49:

- 米国の加工肉市場:その他、価値シェア(%)、タイプ別、2021年対2028年

- 図 50:

- 米国の加工肉市場:トン単位の量、オントレード、2016-2028年

- 図 51:

- 米国の加工肉市場、米ドルでの価値、オントレード、2016-2028

- 図 52:

- 米国の加工肉市場、最も活発な企業、戦略的動きの数別(2017-2022年)

- 図 53:

- 米国の加工肉市場、戦略的動きの総数(2017-2022年)

- 図 54:

- 米国の加工肉市場シェア(%):主要企業別(2021年)

米国の加工食肉産業セグメンテーション

牛肉、羊肉、豚肉、鶏肉は、タイプ別にセグメントとしてカバーされています。 オフトレード、オントレードは、流通チャネルごとにセグメントとしてカバーされます。| タイプ | |

| 牛肉 | |

| マトン | |

| 豚肉 | |

| 家禽 | |

| その他の肉 |

| 流通経路 | ||||||

| ||||||

| オントレード |

市場の定義

- 肉 - 肉は、食物に使用される動物の肉または他の食用部分として定義されます。食肉産業の最終用途は人間の消費のみで構成されています。肉は通常、家庭料理や消費のために小売店から購入されます。調査対象の市場では、未調理の肉のみが考慮されています。これは、「処理済みフォームでカバーされているさまざまな形式で処理できます。肉の他の購入は、フードサービス店(レストラン、ホテル、ケータリングなど)での肉の消費を通じて行われます。

- その他の肉 - その他の肉セグメントには、ラクダ、馬、ウサギなどの肉が含まれます。これらはそれほど一般的に消費される肉の種類ではありませんが、それでも世界のさまざまな地域に存在しています。赤身の肉の一部であるかどうかにかかわらず、市場をよりよく理解するために、これらの肉の種類を個別に検討しました。

- 家禽肉 - 白身の肉とも呼ばれる家禽肉は、人間が消費するために商業的または国内で飼育された鳥に由来します。これには、鶏肉、七面鳥、アヒル、ガチョウが含まれます。

- 赤肉 - 赤身の肉は通常、生のときは赤い色、調理すると暗い色になります。これには、牛肉、子羊肉、豚肉、山羊、子牛肉、羊肉など、哺乳類に由来する肉が含まれます。

研究方法論

Mordor Intelligenceは、すべてのレポートで4段階の方法論に従っています。

- ステップ-1:主要な変数を特定する: 堅牢な予測手法を構築するために、ステップ1で特定された変数と要因は、利用可能な過去の市場数に対してテストされます。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築されます。

- ステップ-2:市場モデルを構築する: 予測年の市場規模の見積もりは名目上のものです。インフレは価格設定の一部ではなく、平均販売価格(ASP)は各国の予測期間を通じて一定に保たれます。

- ステップ-3:検証と確定: この重要なステップでは、すべての市場番号、変数、およびアナリストコールが、調査対象の市場の主要な調査専門家の広範なネットワークを通じて検証されます。回答者は、調査対象の市場の全体像を生成するために、レベルと機能全体で選択されます。

- ステップ-4:研究成果: シンジケートレポート、カスタムコンサルティングの割り当て、データベースおよびサブスクリプションプラットフォーム