米国の占有センサー市場分析

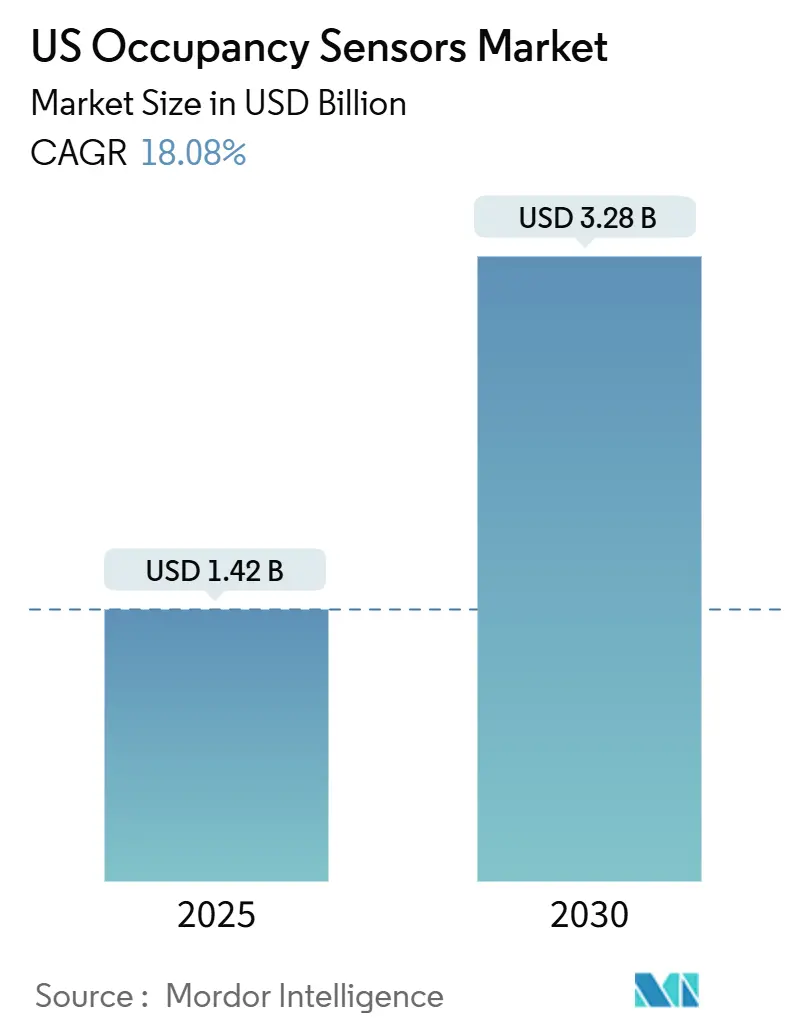

米国の占有センサー市場規模は、2025年に14.2億米ドルと推定され、予測期間中(2025-2030年)の年平均成長率は18.08%で、2030年には32.8億米ドルに達すると予測されている。

- スマートビルディング技術と居住センサーはリアルタイムデータを提供することができ、COVID-19の新ガイドラインの下、ビル管理のためのより良い意思決定を可能にする。スペースの節約であれ、衛生状態の改善であれ、居住用IoTセンサーは職場復帰プロセスを動員し、最適化するのに役立つ。

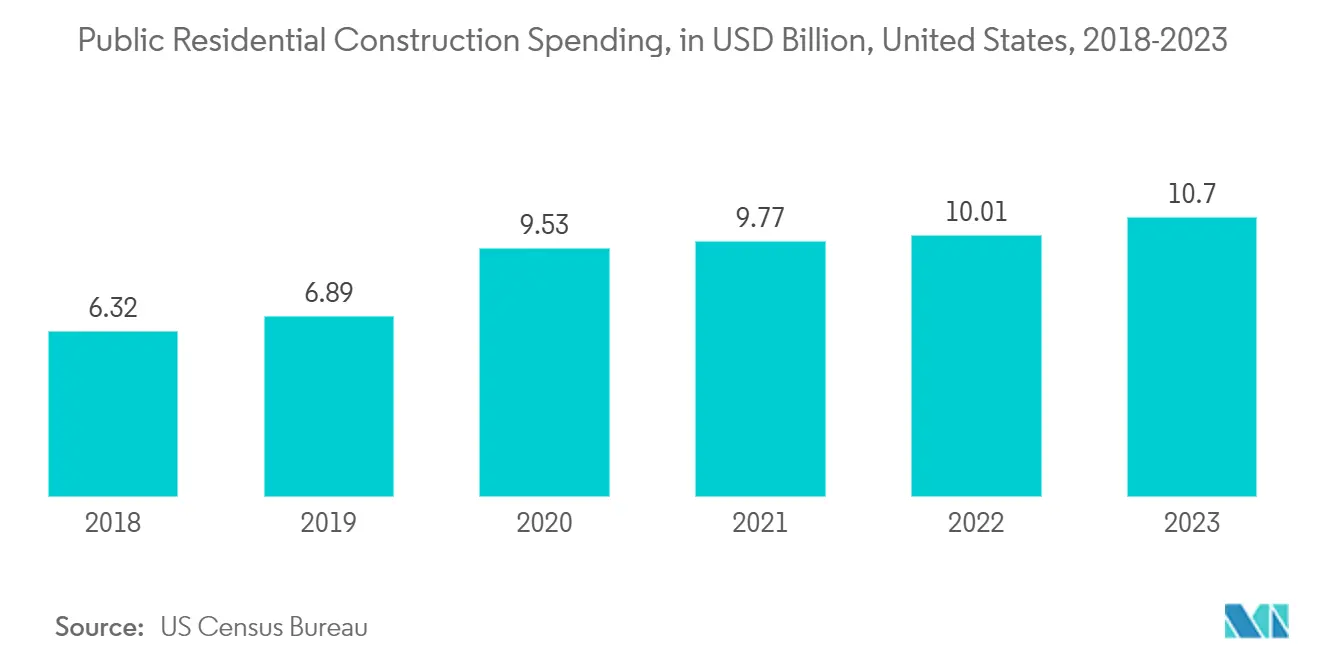

- 居住センサーの拡大の主な推進要因の1つは、都市化の傾向である。家庭やオフィス全体でエネルギー効率に対する需要が高まっている。国連経済社会局によると、2050年までに人口の68%が都市部に住むようになり、持続可能なエネルギー利用が増大する。

- エネルギー効率の高い機器に対する需要の高まりが、同国の原動力になると予想される。占有センサーは、エネルギー消費の削減に重要な役割を果たす。これは、占有状況に基づいて装置やその他の機器をシャットダウンするセンサーによって達成される。これらのセンサーは光害の軽減に役立ち、屋内外のスペースに使用できる。

- パッシブ赤外線の需要は、低コスト、エネルギー効率に優れた機器への需要、必要な電力が少ないことから、国内では今後も続くと予想される。照明、分光計、ガス、火災検知システムなど、さまざまな用途がある。パッシブ赤外線センサーの大きな利点は、正確な動き検出、信頼性の高いトリガー、コスト効率です。例えば、自動販売機の設計者は現在、PIRセンサーを製品に組み込んでおり、誰かがユニットの前に立っているとき、あるいはパネルの前で手を振っているときだけディスプレイが点灯するようにしている。

- パートナーシップやグローバル・プレイヤーの国内参入も、今後の市場展望を形成すると予想される。最近、オーストリアに本社を置くLoxone社が、居住センサー、温度・湿度センサーなど150以上のSKU製品を特徴とするスマートホームオートメーション制御製品で米国市場に参入した。

- さらに、マイクロフォニックス、インテリジェント占有センサー、画像処理占有センサー、新しいビジョンベースのインテリジェント占有センサーなど、HVACシステム用の高度な占有センサーの出現が、占有センサー市場の成長を促進している。

- さらに、多くの潜在的なユーザーは、エネルギー節約や運用効率における長期的なメリットを明確に理解しないまま、占有センサーを高価な投資と認識している。このような認識は、特に発展途上地域における採用率を鈍らせる可能性がある。

米国の占有センサー市場動向

大幅な成長が期待される住宅市場

- スマートビルディング技術の導入により、施設管理者は、推定や概算に頼るのではなく、スペースの稼働率に関する正確な情報にアクセスするための堅牢なツールを利用できるようになり、稼働率センサーがスペースの使用状況に関するデータを収集し、国内のスペース管理の意思決定を最適化するのに役立っている。

- また、従来の照明制御システムからスマート照明制御システムに切り替えることで、稼働率センシング、タイムスケジュール、音声制御によって、ワイヤレスで、さらにはタッチレスで照明制御が可能になる。これらにより、照明制御の専門会社は、家庭に柔軟なソリューションを提供する新たな機会を得ている。

- さらに、光電式赤外線(PIR)センサーは、建物内の居住者の存在を検知するための現在の標準である。スマート・サーモスタットは、センサーを使用して、居住状況に基づいて冷暖房を制御する。重大な問題の1つは、これらのPIRセンサーは移動する個人しか検知しないことである。

- さらに、占有センサーとスマート・コンセントのリファレンス・デザインは、ホーム・オートメーション・デバイス・メーカーや開発者が、システムのコストと複雑さを低減しながら、市場投入までの時間を短縮するのに役立ちます。開発者は、認証済みの無線技術、オープンソースのハードウェア設計ファイル、業界標準のソフトウェアスタック、実証済みのテストセットアップ製造方法など、これらの新しいターンキー・リファレンス・デザインを活用することで、設計コンセプトから最終製品まで迅速に進めることができます。

HVAC分野は大幅な成長が見込まれる

- 業務用空調の需要が伸びている。例えば、暖房、換気、空調(HVAC)、給排水、配管、制御などの機械サービスを提供する著名なプロバイダーであるコンフォート・システムズUSA社は、テキサス州に本社を置くウォーカーTXホールディング社およびその関連子会社を買収する正式契約を締結したと発表した。 また、エネルギー効率や環境に優しい冷媒に関する政府の規制は、予測期間中、市場に機会をもたらすと予想されている。

- さらに、アトランタでは、サムスンHVACが、指定代理店、販売店、設置業者のネットワークの構築、トレーニング、サポートを通じて業務用空調事業を拡大すると発表した。HVAC需要の急増は、同国における占有センサーの成長を促進すると予想される。

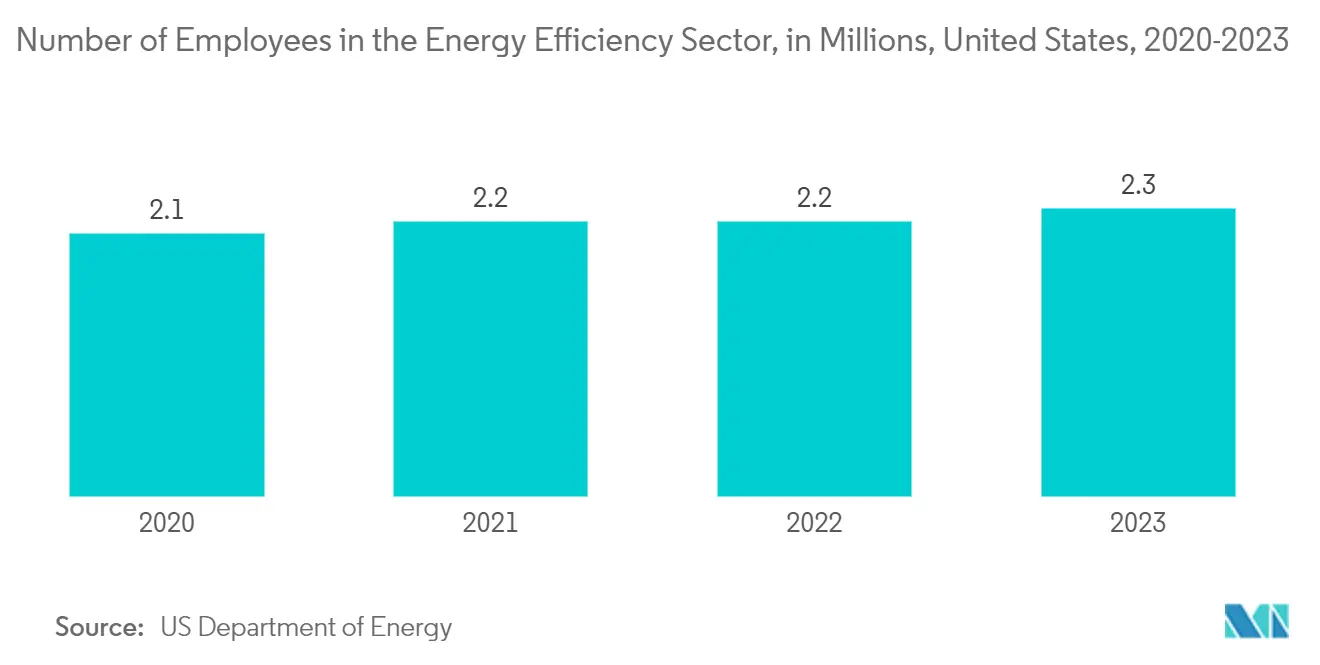

- 米国エネルギー省によると、2023年、米国のエネルギー効率部門は230万人以上の労働者を雇用した。同国は、エネルギー効率を改善するためにスマートシティ開発に注力している。ニュージャージー州ニューアーク市は、ハネウェルを採用し、同市のHVACを組み込んだエネルギー効率の高い制御ソリューションを導入した。これは、同市の持続可能性行動計画の一環である。このような取り組みは、エネルギー運用の大幅な節約を実現し、市場需要を飛躍的に拡大させるものと期待されている。

- 市場拡大のもう一つの主な原動力は、画像処理占有センサー(IPOS)、インテリジェント占有センサー(IOS)、マイクロフォニックスなど、占有センサーの技術革新と進歩への注力である。例えば、パナソニックは10.9mmの薄型PIRモーションセンサを発表し、HVACシステム、スマートホーム、監視システムなどに広く利用されている。

米国の占有センサー産業概要

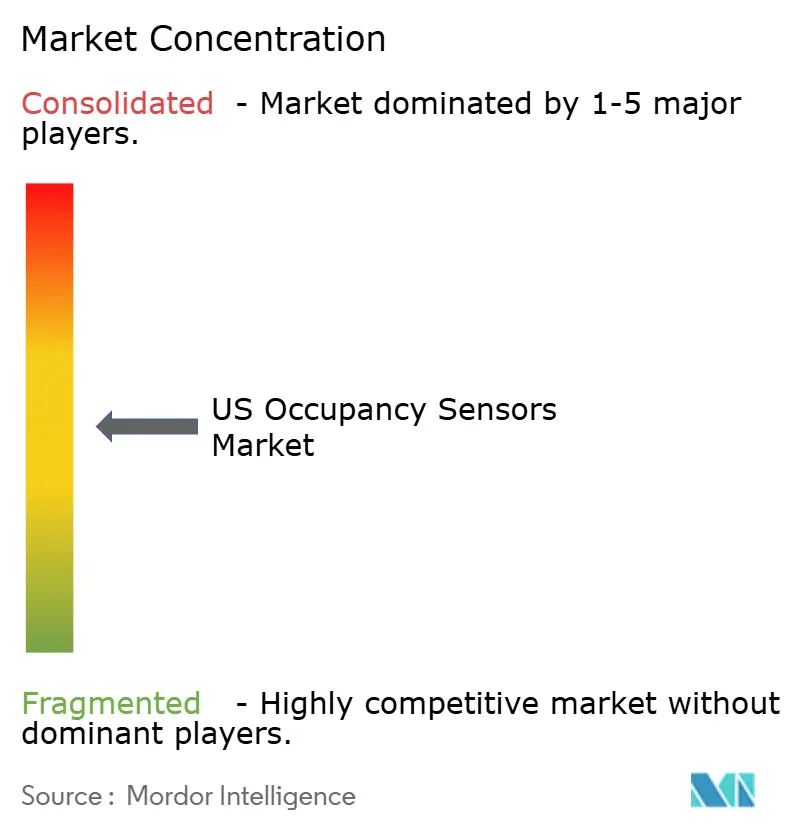

米国の占有センサー市場は、その性質上、適度な競争状態にある。製品の発売、研究開発費の高騰、提携、買収は、激しい競争を維持するために国内企業が採用する主要な成長戦略である。同市場の主要企業は、Signify Holding BV、Texas Instruments Inc.、Schneider Electric SEなどである。

米国の居住センサー市場の動向は、エネルギー効率と持続可能性を優先するスマートビルディング技術への力強い軌跡を示している。都市化が進み、技術革新が進むにつれて、占有センサーは将来のビル管理手法の形成に極めて重要な役割を果たすだろう。

米国の占有センサー市場リーダー

Signify Holding BV

Texas Instruments Inc

Schneider Electric SE

Honeywell Inc

General Electric Co

- *免責事項:主要選手の並び順不同

米国の占有センサー市場ニュース

- 2024年11月インテリジェント・モーション・コントロールのグローバルリーダーであるキネマティクス社は、太陽追尾コントローラ、産業用オートメーション、センサ、クラウドベースのモニタリング用エレクトロニクスの業界リーダーであるP4Q社を買収する正式契約を締結したと発表。

- 2024年5月デジタルヘルス技術とサービスソリューションの大手プロバイダーであるElectronic Caregiver社と、世界有数のWi-Fiセンシング技術を開発したCognitive Systems Corp.社は、高齢者と介護者の「その場での高齢化体験を向上させるWiFiモーションベースのセンシングソリューションCareAwareを販売する提携を発表。

米国の占有センサー産業セグメント化

占有センサーは、省エネルギー、建築基準法への適合、自動制御など様々な用途に使用される。占有センサーの中で最も利用されている技術の1つがパッシブ赤外線で、特定のフィールド内の占有を検知して照明を作動させる。

米国の占有センサー市場は、ネットワークタイプ(有線、無線)、技術(超音波、パッシブ赤外線、マイクロ波)、用途(照明制御、HVAC、セキュリティ、監視)、建物タイプ(住宅、商業施設)で区分される。市場規模および予測は、上記のすべてのセグメントについて金額(米ドル)で提供される。

| 有線 |

| 無線 |

| 超音波 |

| パッシブ赤外線 |

| 電子レンジ |

| 照明制御 |

| 空調設備 |

| セキュリティと監視 |

| 居住の |

| コマーシャル |

| ネットワークの種類別 | 有線 |

| 無線 | |

| テクノロジー別 | 超音波 |

| パッシブ赤外線 | |

| 電子レンジ | |

| 用途別 | 照明制御 |

| 空調設備 | |

| セキュリティと監視 | |

| 建物タイプ別 | 居住の |

| コマーシャル |

米国の占有センサー市場に関する調査FAQ

米国の占有センサー市場の規模は?

米国の占有センサー市場規模は2025年に14.2億ドルに達し、年平均成長率18.08%で成長し、2030年には32.8億ドルに達すると予測される。

現在の米国の占有センサー市場規模は?

2025年には、米国の占有センサー市場規模は14.2億ドルに達すると予想される。

米国の占有センサー市場の主要プレーヤーは?

Signify Holding BV、Texas Instruments Inc、Schneider Electric SE、Honeywell Inc、General Electric Co.が、米国の占有センサー市場に参入している主要企業である。

この米国占有センサー市場は何年をカバーし、2024年の市場規模は?

2024年の米国占有センサー市場規模は11億6,000万米ドルと推定される。本レポートでは、2019年、2020年、2021年、2022年、2023年、2024年の米国占有センサー市場の過去市場規模を調査しています。また、2025年、2026年、2027年、2028年、2029年、2030年の米国占有センサー市場規模を予測しています。

最終更新日:

米国占有センサー産業レポート

Mordor Intelligence™ Industry Reportsが作成した2025年米国占有センサー市場シェア、規模、収益成長率の統計データです。米国の占有センサの分析には、2025年から2030年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。