米国の貨物・物流市場規模

|

|

調査期間 | 2017 - 2029 |

|

|

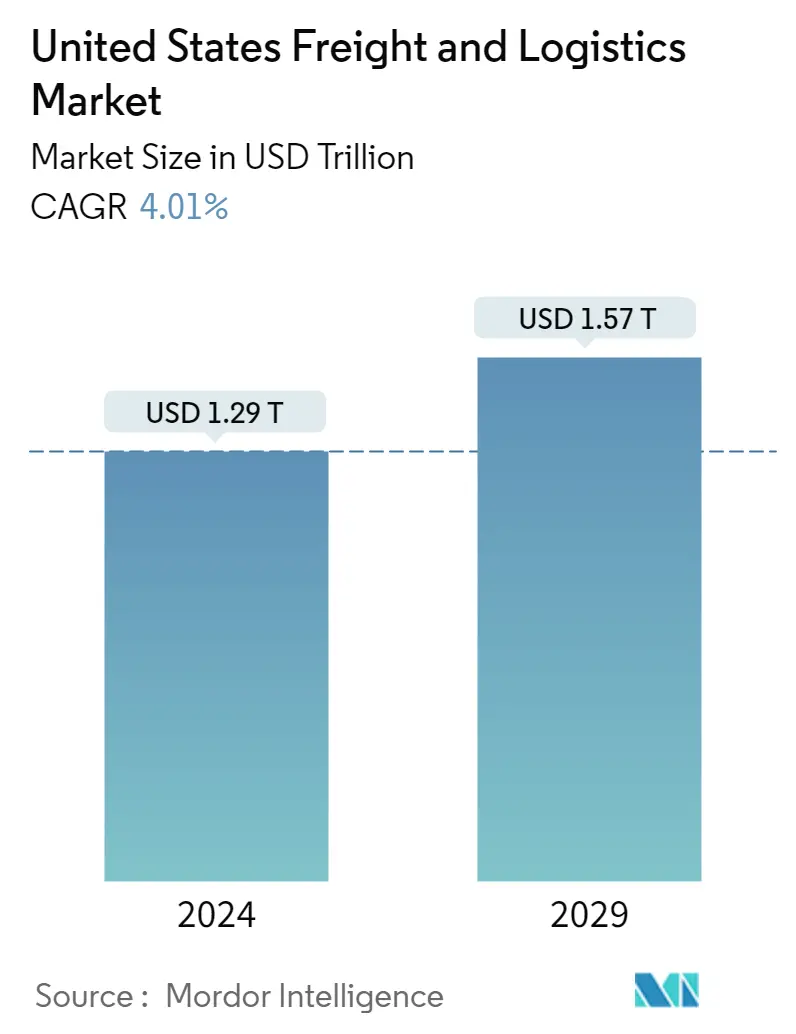

市場規模 (2024) | USD 1.29兆ドル |

|

|

市場規模 (2029) | USD 1.57兆ドル |

|

|

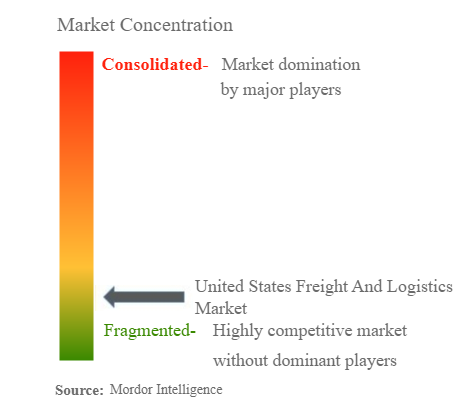

市場集中度 | 低い |

|

|

物流機能別シェアNo.1 | 貨物輸送 |

|

|

CAGR(2024 - 2029) | 4.01 % |

|

|

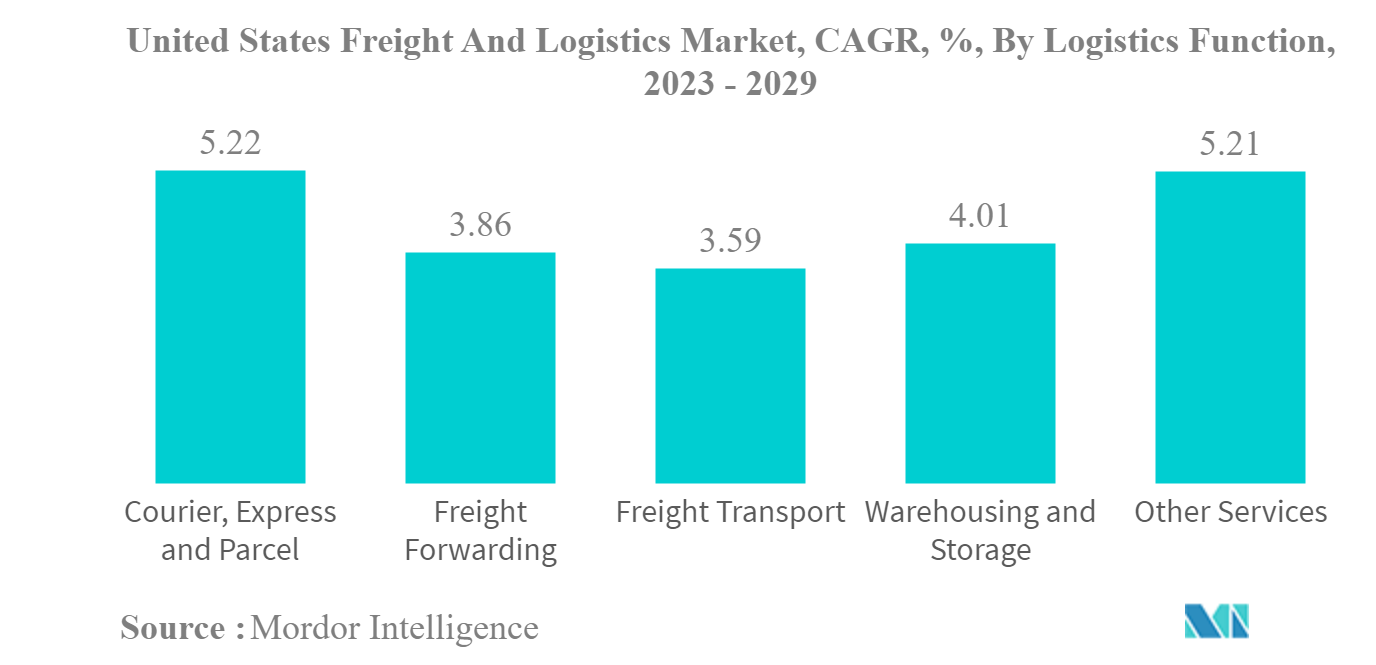

物流機能別で急成長 | 宅配便、速達、小包 |

主要プレーヤー |

||

|

||

|

*免責事項:主要選手の並び順不同 |

米国の貨物および物流市場分析

米国の貨物・物流市場規模は2024年に1兆2,900億米ドルと推定され、2029年までに1兆5,700億米ドルに達すると予測されており、予測期間(2024年から2029年)中に4.01%のCAGRで成長します。

世界で最も発展した物流市場のひとつ

- 米国の運輸業界では、商用車(CMV)を運行するすべての運送事業者とドライバーは、49 CFR 395に記載されているサービス時間(HOS)規制を遵守しなければならない。2020年6月1日、FMCSAは、安全性に悪影響を及ぼすことなく、ドライバーにより大きな柔軟性を提供するため、HOS規制の4つの条項を改訂した。2020年9月29日以降、自動車運送事業者は新しいHOS規制を遵守する必要があります。

- 米国では、2021年に輸送・保管部門がGDPに占める産業別付加価値額の割合は約2.8%を記録し、そのうちトラック輸送部門が0.8%と最大のシェアを占め、次いでその他の輸送・支援活動が0.7%、倉庫・保管部門が0.4%であった。トラック輸送は米国の陸上貨物輸送の大部分を担っており、2020年には3兆4,430億トンキロを輸送し、モーダルシェアはほぼ70%に達する。2020年時点で、米国では90万2,000人以上のトラック運転手が雇用されているが、これは業界の要件を下回っている。このドライバー不足のため、ドライバーコストは業界が直面する大きな課題の一つとなっている。

- 2022年、米国の主要貨物空港の貨物トン数は、テッド・スティーブンス・アンカレッジ国際空港が1,155万トン、メンフィス国際空港が1,139万トン、ルイビル・ムハンマド・アリ国際空港が802万トン、ロサンゼルス国際空港が677万トン、マイアミ国際空港が516万トンであった。海上輸送では、ロサンゼルス港が2022 年、TEU 単位の総貨物取扱量でアメリカ最大の港となった。2021年には、ロサンゼルス港で約680 万TEU の海上貨物が処理され、2019 年の約650 万TEU から増加した。

米国の貨物・物流市場の動向

2020年のCOVID-19規制にもかかわらず、輸送・貯蔵部門からのGDP寄与が増加

- 2020年には、運輸・倉庫部門はGDP全体の5.4%を占め、そのうち2.7%は決済のために提供される運輸サービス、1.0%は運輸業以外の産業が内部利用のために提供する運輸サービス(社内運輸と呼ばれる)、1.7%は家計が自家用車を使用して提供する運輸サービスである。2022年第3四半期、米国の運輸部門のGDP額は5,504億米ドルと、第2四半期の5,364億米ドルから増加したが、これは主に外国との貿易の増加によるものである。

- 2021年には、輸送サービスの需要(1兆9,000億米ドル)はGDPの8.4%を占めた。しかし、COVID-19パンデミックは産業機能の低下を招いた。COVID-19パンデミック時の貿易・旅行制限により、運輸・倉庫部門のGDPは2020年にマイナス16.58%減少した。しかし、この部門は2021年には回復し、傭船、自社、家計を含むGDPへの寄与率で前年比12.34%の成長率を記録し、その総額は6,426億米ドルと評価された。

- 米国運輸省が2022年に発表した海事管理局の港湾インフラ開発プログラムは、22州と1準州の41プロジェクトを支援するために7億300万米ドル以上を受け取る予定である。これらの開発により、港湾施設の強化が期待される。この資金は、港湾の容量と回復力を高め、オペレーションを改善し、港湾からの排出を削減し、沿岸の港湾、五大湖の港湾、内陸の河川港湾に新たな雇用機会を創出することで、サプライチェーンの信頼性を向上させるのに役立つ。

__Share___of_GDP__United_States__2017-2022.png)

本レポートで取り上げているその他の主要業界動向

- 都市人口の増加が米国の消費支出を押し上げる

- レジリエントな経済を目指して

- 農業、漁業、林業は、レビュー期間中に著しい成長を記録した。

- PPIとCPIの上昇が経済活動に影響

- インターネット普及率の上昇がeコマースの成長を後押し

- 米国の製造業は2021年に回復

- 米国、原油とガソリンの輸出増加を予想

- 米国からの輸入は予測期間中に減速が見込まれる

- 燃料価格変動が米国のトラック、機関車、農業セクターに影響

- 燃料価格の上昇は、2022年の営業コストに影響を与えた。

- 米国では大型トラック産業が市場を支配している

- 米国、LPIランキング向上のための投資を拡大

- トラック業界トップサプライヤー

- 2022年の貨物輸送に陸上輸送が大きく貢献

- 石油タンカーの貨物量は2015年から2020年にかけて増加

- 米国は世界で最もつながりの深い海運ネットワークのひとつ

- 米国の港湾効率に影響する港湾の混雑

- 米国の貨物輸送コストは低下している

- 道路貨物輸送は米国の主要輸送手段である。

- インフラ再建に注力する米国

米国貨物・物流業界の概要

米国の貨物・ロジスティクス市場は細分化されており、上位5社で16.05%を占めている。この市場の主要プレーヤーは、C.H.ロビンソン、フェデックス、J.B.ハント・トランスポート・サービス・インク、キューネ+ナーゲル、ユナイテッド・パーセル・サービスである(アルファベット順)。

米国の貨物・ロジスティクス市場のリーダーたち

C.H Robinson

FedEx

J.B.Hunt Transport Services Inc.

Kuehne + Nagel

United Parcel Service

Other important companies include DB Schenker, Deutsche Post DHL Group, DSV A/S (De Sammensluttede Vognmænd af Air and Sea), Expeditors International, GXO Logistics, NFI Industries, Penske Logistics.

*免責事項:主要選手の並び順不同

米国貨物物流市場ニュース

- 2023年4月 :NFIインダストリーズ社は、カナダと米国でカスタム倉庫と流通ソリューションを提供するマルチチャンネルプロバイダー、SDRディストリビューションサービス社を買収した。この買収により、NFIはファッションと小売業界の顧客基盤を拡大し、カナダでの流通拠点を拡大する。

- 2023年4月 :NFIインダストリーズは、ジョイント・エレクトリック・トラック・スケーリング・イニシアチブ(JETSI)プロジェクトの一環として、南カリフォルニアでクラス8バッテリー電気トラック(BET)のフリートを拡大した。このプロジェクトの下、NFIは30台の電気式Freightliner Cascadiaトラックと20台の電気式Volvo VNRトラックを配備・運用し、港湾専用ドレージサービスをサポートする。

- 2022年11月 DHLはドイツボブスレー・リュージュ・スケルトン連盟(BSD)とのパートナーシップをさらに4年間延長しました。このプレミアムおよびロジスティクスパートナーシップは2014-2015年のウィンターシーズンから実施されており、シーズン中のすべての用具のロジスティクスに加え、スポーツ用具や選手のウェアのブランディングも含まれています。

米国の貨物・ロジスティクス市場レポート - 目次

エグゼクティブサマリーと主な調査結果

レポートオファー

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. 人口動態

2.2. 経済活動別のGDP分布

2.3. 経済活動別のGDP成長率

2.4. インフレーション

2.5. 経済的実績とプロフィール

2.6. 運輸・倉庫部門のGDP

2.7. 輸出動向

2.8. 輸入動向

2.9. 燃料価格

2.10. トラック輸送の運営コスト

2.11. タイプ別のトラック輸送隊の規模

2.12. 物流実績

2.13. 主要トラックサプライヤー

2.14. モーダルシェア

2.15. 海上艦隊の耐荷重

2.16. 定期船輸送の接続

2.17. ポートコールとパフォーマンス

2.18. 貨物価格の動向

2.19. 貨物トン数の推移

2.20. インフラストラクチャー

2.21. 規制の枠組み(道路および鉄道)

2.21.1. アメリカ

2.22. 規制の枠組み(海と空)

2.22.1. アメリカ

2.23. バリューチェーンと流通チャネルの分析

3. 市場セグメンテーション (米ドルでの金額と量での市場規模、2029 年までの予測、および成長見通しの分析を含む)

3.1. エンドユーザー業界

3.1.1. 農業、漁業、林業

3.1.2. 工事

3.1.3. 製造業

3.1.4. 石油とガス、鉱業と採石業

3.1.5. 卸売業と小売業

3.1.6. その他

3.2. 物流機能

3.2.1. 宅配便、速達、小包

3.2.1.1. 宛先タイプ別

3.2.1.1.1. 国内

3.2.1.1.2. 国際的

3.2.2. 貨物輸送

3.2.2.1. 交通手段別

3.2.2.1.1. 空気

3.2.2.1.2. 海と内陸水路

3.2.2.1.3. その他

3.2.3. 貨物輸送

3.2.3.1. 交通手段別

3.2.3.1.1. 空気

3.2.3.1.2. パイプライン

3.2.3.1.3. レール

3.2.3.1.4. 道

3.2.3.1.5. 海と内陸水路

3.2.4. 倉庫保管と保管

3.2.4.1. 温度制御による

3.2.4.1.1. 非温度管理

3.2.4.1.2. 温度管理済み

3.2.5. 他のサービス

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要 (世界レベルの概要、市場レベルの概要、中核事業セグメント、財務、従業員数、主要情報、市場ランク、市場シェア、製品とサービス、および最近の動向の分析を含む)。

4.4.1. C.H Robinson

4.4.2. DB Schenker

4.4.3. Deutsche Post DHL Group

4.4.4. DSV A/S (De Sammensluttede Vognmænd af Air and Sea)

4.4.5. Expeditors International

4.4.6. FedEx

4.4.7. GXO Logistics

4.4.8. J.B.Hunt Transport Services Inc.

4.4.9. Kuehne + Nagel

4.4.10. NFI Industries

4.4.11. Penske Logistics

4.4.12. United Parcel Service

5. 貨物および物流業界の CEO 向けの重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. 市場ダイナミクス (市場推進要因、制約、機会)

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

6.7. 為替レート

表と図のリスト

- 図 1:

- 男女別人口分布(計数)(米国、2017年~2029年

- 図 2:

- 開発地域別人口分布(計数)(米国、2017年~2029年

- 図 3:

- 人口密度、人口/平方キロメートル、2017年-2029年:米国km(米国)、2017年~2029年

- 図 4:

- 最終消費支出の国内総生産(GDP)シェア(現行価格)、GDPに占める割合、米国、2017年~2022年

- 図 5:

- 最終消費支出、年間成長率(%)、米国、2017年~2022年

- 図 6:

- 主要都市別人口分布(カウント)(2022年/米国

- 図 7:

- 国内総生産(GDP)の経済活動別分布、シェア%、2022年、米国

- 図 8:

- 経済活動別国内総生産(GDP)成長率、CAGR%、米国、2017年~2022年

- 図 9:

- 卸売物価上昇率(%)(米国、2017年~2022年

- 図 10:

- 消費者物価上昇率(%)(米国、2017年~2022年

- 図 11:

- eコマース産業の商品総額(gmv)、米ドル、米国、2017年~2027年

- 図 12:

- Eコマース産業の商品総額(GMV)における部門別シェア(占有率)(米国、2022年

- 図 13:

- 製造業の粗付加価値(GVA)(現行価格)、米ドル、米国、2017年~2022年

- 図 14:

- 製造業の粗付加価値額(GVA)における部門別シェア(シェア%)(米国、2022年

- 図 15:

- 輸送・貯蔵部門の国内総生産(GDP)の金額(米ドル)、米国、2017年~2022年

- 図 16:

- 輸送・貯蔵部門の国内総生産(GDP)、GDPに占める割合(米国、2017年~2022年

- 図 17:

- 輸出額, 米ドル, 米国, 2017 - 2022

- 図 18:

- 輸入額, 米ドル, 米国, 2017 - 2022

- 図 19:

- 燃料タイプ別燃料価格(米ドル/リットル)(米国、2017年~2022年

- 図 20:

- トラック輸送の営業コスト-営業コスト要素別内訳(%)、米国、2022年

- 図 21:

- タイプ別トラック保有台数シェア(米国、2022年

- 図 22:

- 物流実績ランキング(米国、2010年~2023年

- 図 23:

- 主要トラックサプライヤー・ブランドの市場シェア、シェア%、米国、2022年

- 図 24:

- 貨物輸送部門のモーダルシェア、トンキロ別シェア(米国、2022年

- 図 25:

- 貨物輸送部門のモーダルシェア、トン当たりシェア(米国、2022年

- 図 26:

- 2017~2022年の米国における国別船籍船の積載量、船型別載貨重量トン数(dwt

- 図 27:

- 定期船連結性指数、2006年第1四半期を100とした場合、2017年~2022年

- 図 28:

- 定期船二国間接続指数(米国、2021年

- 図 29:

- 港湾定期船接続指数(2006年第1四半期を100とした場合)(米国、2022年

- 図 30:

- 船舶が港湾内に滞在した日数の中央値(米国、2018年~2021年

- 図 31:

- 寄港した船舶の平均年齢(年)(米国、2018年~2021年

- 図 32:

- 米国に入港する船舶の平均総トン数、総トン数(gt)、2018年~2021年

- 図 33:

- 米国に寄港した船舶の平均貨物積載量、1隻当たり載貨重量トン数(dwt)、2018~2021年

- 図 34:

- 入港船舶のコンテナ船1隻当たりの平均コンテナ積載量、20フィート換算単位(teus)、米国、2018年~2021年

- 図 35:

- コンテナ港の処理能力、20フィート換算単位(teus)、米国、2016年~2020年

- 図 36:

- 同国の港に入港した船舶の総数、寄港回数、米国、2018年~2021年

- 図 37:

- 道路貨物輸送サービスの価格動向(米ドル/トンキロ)(米国、2017年~2022年

- 図 38:

- 鉄道貨物輸送サービスの価格動向(米ドル/トンキロ)(米国、2017年~2022年

- 図 39:

- 航空貨物輸送サービスの価格動向(米ドル/トンキロ)(米国、2017年~2022年

- 図 40:

- 海上・内陸水路貨物輸送サービスの価格動向(米ドル/トンキロ)(米国、2017年~2022年

- 図 41:

- パイプライン貨物輸送サービスの価格動向(米ドル/トンkm)(米国、2017年~2022年

- 図 42:

- 道路輸送による貨物取扱量(トン):米国、2017年~2029年

- 図 43:

- 鉄道輸送による貨物取扱量(トン)、米国、2017年~2029年

- 図 44:

- 航空輸送による貨物取扱量(トン):米国、2017年~2029年

- 図 45:

- 海運および内陸水運による貨物取扱量(トン):米国、2017年~2029年

- 図 46:

- パイプライン輸送による貨物取扱量(トン)、米国、2017年~2029年

- 図 47:

- 道路の長さ(km)、米国、2017年~2022年

- 図 48:

- 路面カテゴリー別道路延長シェア(%)(2022年、米国

- 図 49:

- 道路分類別道路延長シェア(%)(2022年、米国

- 図 50:

- 鉄道の長さ(km)、米国、2017年~2022年

- 図 51:

- 主要港湾におけるコンテナ取扱量、20フィート換算単位(teus)、2022年、米国

- 図 52:

- 主要空港における貨物取扱重量(トン)、米国、2022年

- 図 53:

- 運輸・物流市場の金額(米ドル)、米国、2017年~2029年

- 図 54:

- 貨物・物流市場のエンドユーザー産業別金額(米ドル)(米国、2017年~2029年

- 図 55:

- 貨物・物流市場のエンドユーザー産業別シェア(%)(米国、2017-2029年

- 図 56:

- 農林水産業の物流市場規模(米ドル)(米国、2017年~2029年

- 図 57:

- 農林水産業物流市場の市場成長率(%)(米国、2017年~2029年

- 図 58:

- 建設ロジスティクス市場の金額(米ドル)、米国、2017-2029年

- 図 59:

- 建設ロジスティクス市場の成長率(%)(米国、2017年~2029年

- 図 60:

- 製造ロジスティクス市場の金額(米ドル)、米国、2017-2029年

- 図 61:

- 製造ロジスティクス市場の成長率, %, 米国, 2017-2029

- 図 62:

- 採掘産業(石油・ガス、鉱業、採石業)ロジスティクス市場の金額(米ドル)、米国、2017年~2029年

- 図 63:

- 採掘産業(石油・ガス、鉱業、採石)ロジスティクス市場の成長率(%)(米国、2017年~2029年

- 図 64:

- 流通貿易(卸売・小売)ロジスティクス市場の金額(米ドル)、米国、2017-2029年

- 図 65:

- 流通貿易(卸売・小売)ロジスティクス市場の成長率(%)(米国、2017年~2029年

- 図 66:

- その他のエンドユーザー物流市場の金額(米ドル)、米国、2017-2029年

- 図 67:

- その他のエンドユーザー物流市場の成長率, %, 米国, 2017-2029

- 図 68:

- ロジスティクス機能別貨物・ロジスティクス市場規模(米ドル)(米国、2017年~2029年

- 図 69:

- ロジスティクス機能別貨物・ロジスティクス市場シェア(%)、米国、2017-2029年

- 図 70:

- 宅配便・エクスプレス・小包市場の仕向地タイプ別金額(米ドル)(米国、2017-2029年

- 図 71:

- 宅配便、エクスプレス、小包市場の仕向け地タイプ別シェア(%)(米国、2017年~2029年

- 図 72:

- 国内宅配便、エクスプレス、小包市場の金額(米ドル)、米国、2017-2029年

- 図 73:

- 国内宅配便・エクスプレス・小包市場の取扱個数、小包個数(米国)、2017-2029年

- 図 74:

- 国内宅配便・エクスプレス・小包市場のエンドユーザー産業別シェア(%)(米国、2022年対2029年

- 図 75:

- 国際宅配便、エクスプレス、小包市場の金額(米ドル)、米国、2017-2029年

- 図 76:

- 国際宅配便・エクスプレス・小包市場の取扱個数、小包個数(米国)、2017-2029年

- 図 77:

- 国際宅配便・エクスプレス・小包市場のエンドユーザー産業別シェア(%)(米国、2022年対2029年

- 図 78:

- 貨物輸送市場の輸送手段別金額(米ドル)(米国、2017年~2029年

- 図 79:

- 貨物輸送市場の輸送形態別シェア(%)(米国、2017-2029年

- 図 80:

- 航空貨物輸送市場の金額(米ドル)、米国、2017年~2029年

- 図 81:

- 航空貨物輸送市場のエンドユーザー産業別シェア(%)(米国、2022年対2029年

- 図 82:

- 海上・内陸水運貨物輸送市場の金額(米ドル)(米国、2017年~2029年

- 図 83:

- 海上・内陸水運貨物輸送市場のエンドユーザー産業別シェア(%)(米国、2022年対2029年

- 図 84:

- その他の貨物輸送市場の金額(米ドル)(米国、2017年~2029年

- 図 85:

- 貨物輸送市場のその他セグメントのエンドユーザー産業別シェア(%)(米国、2022年対2029年

- 図 86:

- 米国の輸送手段別貨物輸送量市場(米ドル)、2017-2029年

- 図 87:

- 米国の輸送形態別貨物輸送市場規模(米ドル)、2017-2029年

- 図 88:

- 貨物輸送市場の輸送形態別シェア(%)(米国、2017-2029年

- 図 89:

- 航空貨物輸送市場の金額(米ドル)、米国、2017年~2029年

- 図 90:

- 航空貨物輸送市場規模(トンキロ):米国、2017年~2029年

- 図 91:

- 航空貨物輸送市場のエンドユーザー産業別シェア(%)(米国、2022年対2029年

- 図 92:

- パイプライン貨物輸送市場の金額(米ドル)、米国、2017年~2029年

- 図 93:

- パイプライン貨物輸送量市場(トンキロ):米国、2017年~2029年

- 図 94:

- パイプライン貨物輸送市場のエンドユーザー産業別シェア(%)(米国、2022年対2029年

- 図 95:

- 鉄道貨物輸送市場の金額(米ドル)、米国、2017年~2029年

- 図 96:

- 鉄道貨物輸送市場規模(トンキロ):米国、2017年~2029年

- 図 97:

- 鉄道貨物輸送市場のエンドユーザー産業別シェア(%)(米国、2022年対2029年

- 図 98:

- 道路貨物輸送市場の金額(トンキロ):米国、2017年~2029年

- 図 99:

- 道路貨物輸送量市場(トンキロ):米国、2017年~2029年

- 図 100:

- 道路貨物輸送市場のエンドユーザー産業別シェア(%)(米国、2022年対2029年

- 図 101:

- 海上・内陸水路貨物輸送市場の金額(米ドル)(米国、2017年~2029年

- 図 102:

- 海上・内陸水路貨物輸送市場規模(トンキロ):米国、2017年~2029年

- 図 103:

- 海上・内陸水路貨物輸送市場のエンドユーザー産業別シェア(%)(米国、2022年対2029年

- 図 104:

- 倉庫・保管市場の温度管理別金額(米ドル)(米国、2017年~2029年

- 図 105:

- 倉庫・貯蔵市場の温度管理別シェア(%)(米国、2017-2029年

- 図 106:

- 非温度管理倉庫・貯蔵市場の金額(米ドル)(米国、2017年~2029年

- 図 107:

- 非温度管理倉庫・貯蔵市場の数量(平方フィート)、米国、2017年~2029年

- 図 108:

- 非温度管理倉庫・貯蔵市場のエンドユーザー産業別シェア(%)(米国、2022年対2029年

- 図 109:

- 温度管理された倉庫・貯蔵市場の金額(米ドル)(米国、2017年~2029年

- 図 110:

- 温度管理された倉庫・貯蔵市場の数量(平方フィート)、米国、2017年~2029年

- 図 111:

- 温度管理された倉庫・保管市場のエンドユーザー産業別シェア(%)(米国、2022年対2029年

- 図 112:

- 運輸・ロジスティクス市場のその他サービス部門の金額(米ドル)(米国、2017年~2029年

- 図 113:

- 戦略的移籍の回数で最も活発な企業数(米国、2017年~2023年

- 図 114:

- 最も採用されている戦略(件数)(米国、2017年~2023年

- 図 115:

- 主要プレーヤーのシェア(%)(米国、2022年

米国の貨物・ロジスティクス産業のセグメンテーション

農業、漁業、林業、建設業、製造業、石油・ガス業、鉱業・採石業、卸売業・小売業、その他はエンドユーザー産業別セグメントとしてカバーされている。 クーリエ、エクスプレス、小包、フレイトフォワーディング、貨物輸送、倉庫保管はロジスティクス機能別のセグメントとしてカバーされている。

- 米国の運輸業界では、商用車(CMV)を運行するすべての運送事業者とドライバーは、49 CFR 395に記載されているサービス時間(HOS)規制を遵守しなければならない。2020年6月1日、FMCSAは、安全性に悪影響を及ぼすことなく、ドライバーにより大きな柔軟性を提供するため、HOS規制の4つの条項を改訂した。2020年9月29日以降、自動車運送事業者は新しいHOS規制を遵守する必要があります。

- 米国では、2021年に輸送・保管部門がGDPに占める産業別付加価値額の割合は約2.8%を記録し、そのうちトラック輸送部門が0.8%と最大のシェアを占め、次いでその他の輸送・支援活動が0.7%、倉庫・保管部門が0.4%であった。トラック輸送は米国の陸上貨物輸送の大部分を担っており、2020年には3兆4,430億トンキロを輸送し、モーダルシェアはほぼ70%に達する。2020年時点で、米国では90万2,000人以上のトラック運転手が雇用されているが、これは業界の要件を下回っている。このドライバー不足のため、ドライバーコストは業界が直面する大きな課題の一つとなっている。

- 2022年、米国の主要貨物空港の貨物トン数は、テッド・スティーブンス・アンカレッジ国際空港が1,155万トン、メンフィス国際空港が1,139万トン、ルイビル・ムハンマド・アリ国際空港が802万トン、ロサンゼルス国際空港が677万トン、マイアミ国際空港が516万トンであった。海上輸送では、ロサンゼルス港が2022 年、TEU 単位の総貨物取扱量でアメリカ最大の港となった。2021年には、ロサンゼルス港で約680 万TEU の海上貨物が処理され、2019 年の約650 万TEU から増加した。

| エンドユーザー業界 | |

| 農業、漁業、林業 | |

| 工事 | |

| 製造業 | |

| 石油とガス、鉱業と採石業 | |

| 卸売業と小売業 | |

| その他 |

| 物流機能 | |||||||||

| |||||||||

| |||||||||

| |||||||||

| |||||||||

| 他のサービス |

市場の定義

- 貨物・物流 - 道路、鉄道、海上、航空、パイプラインといった輸送手段の1つ以上を通じて、国内(国内)または国境を越えて(国際)、商品(原材料または完成品、固形物と液体の両方を含む)を原産地から目的地まで輸送するための、貨物輸送(貨物輸送)、代理店を通じての貨物輸送の手配(貨物フォワーディング)、倉庫・保管(温度管理または非温度管理)、宅配便、エクスプレス、小包(国内または国際)、およびその他の付加価値サービスへの外部支出(または外部委託)は、貨物・ロジスティクス市場を構成する。

- クロストレード - 第三国で登録された車両により、異なる2国間で行われる国際貨物輸送。第三国とは、荷積み/荷降ろし国および荷積み/荷降ろし国以外の国を指す。

- カボタージュ - ある国で登録された車両による貨物輸送が、他の国の国土内で行われること。

- エンドユーザー - 貨物・ロジスティクス市場は、石油・ガス、鉱業・採石業、建設業、製造業、卸売・小売業、農業、漁業・林業などの主要エンドユーザーに基づいて分析される。

- 宅配便、エクスプレス、小包 - 70kg未満の非パレタイズ貨物/小包。これには普通貨物、速達貨物、延着貨物が含まれますが、郵便物は考慮されません。

- 国内貨物輸送 - 国内貨物輸送には、国内におけるすべての貨物活動が含まれ、州間および州内の両方の貨物フローが含まれる。

- 国際貨物輸送 - 国際貨物輸送とは、国境を越えた貨物の輸送または流れを指す。

- 貨物輸送 - 荷送人と運送業者間の貨物輸送の手配を主な業務とする事業所。

研究方法論

モルドー・インテリジェンスは、すべてのレポートにおいて4段階の手法に従っている。

- ステップ-1:主要な変数を特定する: ロバストな予測手法を構築するため、ステップ-1で特定した変数と要因を、入手可能な過去の市場数値と照らし合わせて検証する。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築される。

- ステップ-2:市場モデルの構築 予測年度の市場規模予測は名目ベースである。インフレは価格設定の一部ではなく、各国の平均販売価格(ASP)は予測期間を通じて一定に保たれている。

- ステップ-3 検証と最終決定: この重要なステップでは、調査対象市場の一次調査専門家の広範なネットワークを通じて、すべての市場数値、変数、アナリストの呼び出しを検証する。回答者は、調査対象市場の全体像を把握するために、レベルや機能を超えて選ばれる。

- ステップ-4:研究成果 シンジケート・レポート、カスタム・コンサルティング、データベース、サブスクリプション・プラットフォーム