米国の飼料アミノ酸市場規模

|

|

調査期間 | 2017 - 2029 |

|

|

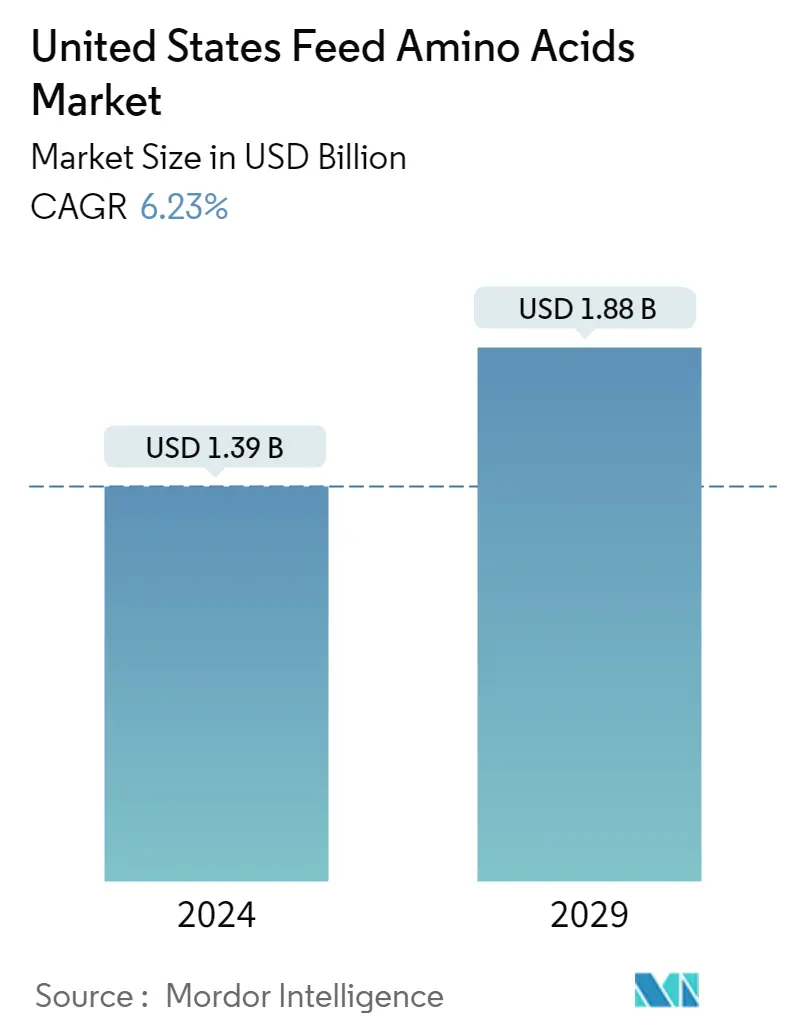

市場規模 (2024) | USD 13.9億ドル |

|

|

市場規模 (2029) | USD 18.8億ドル |

|

|

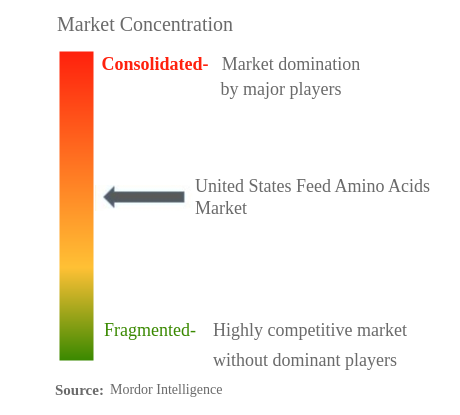

市場集中度 | 中くらい |

|

|

副添加剤別トップシェア | リジン |

|

|

CAGR(2024 - 2029) | 6.23 % |

|

|

副添加剤による最速の成長 | メチオニン |

主要プレーヤー |

||

|

||

|

*免責事項:主要選手の並び順不同 |

米国の飼料アミノ酸市場分析

米国の飼料アミノ酸市場規模は、6.23%年に13億9,000万米ドルと推定され、2029年までに18億8,000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に6.17%のCAGRで成長します。

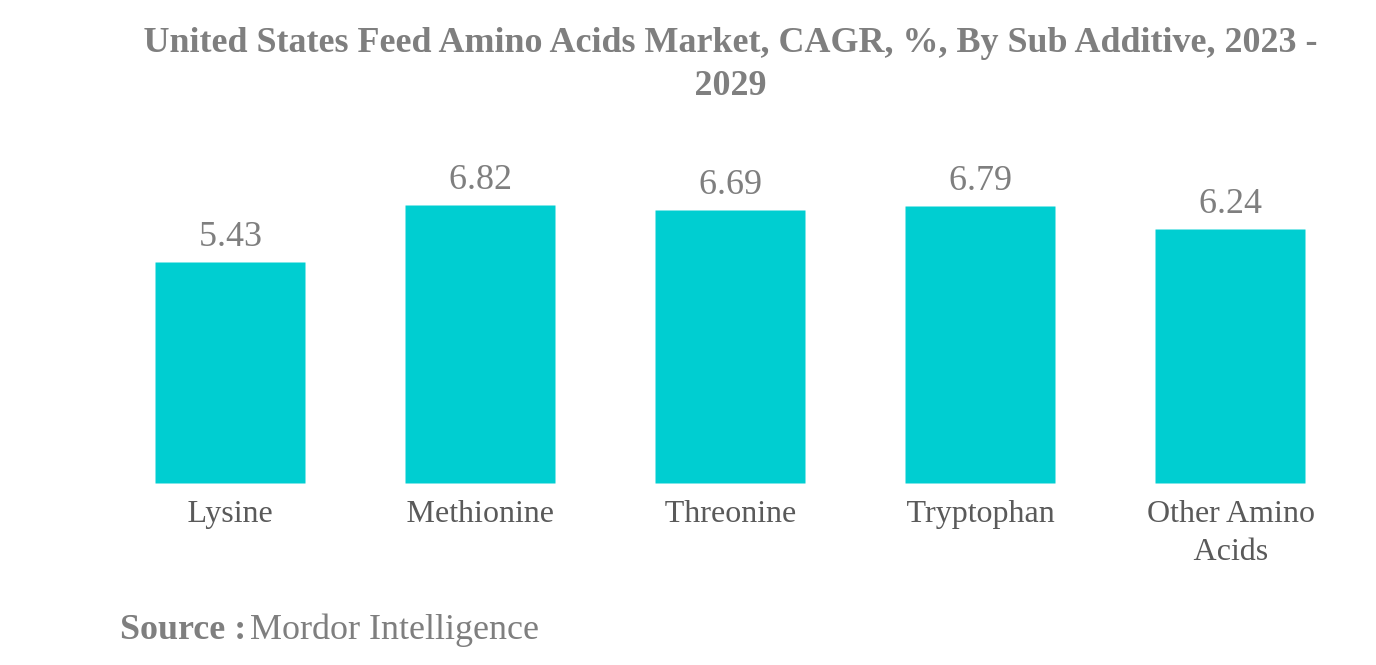

リジンは最大のサブ添加剤です

- 北米の飼料用アミノ酸市場では、米国が最も著名なプレーヤーであり、2022年の総市場価値の70%を占めました。国内の飼料用アミノ酸の需要は、主に動物の成長と肉の生産を支援する必要性によって推進されました。リジンとメチオニンは、市場価値の点で最も重要な飼料用アミノ酸でした。これらのアミノ酸の人気は、肉の生産を促進することに加えて、動物の腸の健康と消化を促進する効率が高いことに起因する可能性があります.

- メチオニンとトリプトファンは、米国で最も急速に成長している飼料用アミノ酸であり、予測期間中にそれぞれ6.8%の印象的なCAGRが予想されました。動物の使用の増加は、肉のこの成長と免疫力を高める上でのその重要性を推進します。

- 家禽と反芻動物は、米国で飼料用アミノ酸の最大の消費者であり、2022年には飼料用アミノ酸市場全体のそれぞれ39.7%と38.7%を占めました。反芻動物は、肉牛の飼育における動物の人数とアミノ酸の需要が多いため、飼料用アミノ酸使用量の割合が高かった。豚は3番目に大きな動物セグメントであり、豚肉を含む赤身の肉の需要が高いため、国内の飼料用アミノ酸市場全体の19%のシェアを占めています。

- 肉および肉製品の需要の予想される増加、および腸のpHのバランスを取り、感染の発生率を減らす上でのアミノ酸の利点に対する認識の高まりは、米国の飼料アミノ酸市場の背後にある主要な原動力となる予定です。その結果、飼料用アミノ酸業界のプレーヤーはこの傾向に注意を払い、それを利用するための戦略を開発する可能性があります。

米国の飼料アミノ酸産業の概要

米国の飼料用アミノ酸市場は適度に統合されており、上位5社が45.82%を占めています。この市場の主要なプレーヤーは、アーチャーダニエルミッドランド社、エボニックインダストリーズAG、IFF(ダニスコアニマルニュートリション)、ランドオレイクス、SHV(ニュートレコNV)です(アルファベット順にソート)。

米国の飼料用アミノ酸市場のリーダー

Archer Daniel Midland Co.

Evonik Industries AG

IFF(Danisco Animal Nutrition)

Land O'Lakes

SHV (Nutreco NV)

*免責事項:主要選手の並び順不同

米国の飼料アミノ酸市場ニュース

- 2023年1月:Novus Internationalは、新しい飼料添加物を開発するためにバイオテクノロジー企業Agrividaを買収しました。

- 2022年10月:エボニックとBASFのパートナーシップにより、エボニックは、動物性タンパク質および飼料産業の理解を向上させ、環境への影響を低減するデジタルソリューションであるOpteinicsTMに対する特定の非独占的なライセンス権を得ることができました。

- 2022年3月:エボニックは米国アラバマ州のメチルメルカプタン工場を拡張。メチルメルカプタンは現在、外部供給源から入手され、DL-メチオニンの製造における中間体として使用されています。

米国の飼料用アミノ酸市場レポート - 目次

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. 動物の頭数

2.2. 飼料の生産

2.3. 規制の枠組み

2.4. バリューチェーンと流通チャネルの分析

3. 市場セグメンテーション

3.1. 副添加剤

3.1.1. リジン

3.1.2. メチオニン

3.1.3. スレオニン

3.1.4. トリプトファン

3.1.5. その他のアミノ酸

3.2. 動物

3.2.1. 水産養殖

3.2.1.1. サブアニマル別

3.2.1.1.1. 魚

3.2.1.1.2. エビ

3.2.1.1.3. その他の水産養殖種

3.2.2. 家禽

3.2.2.1. サブアニマル別

3.2.2.1.1. ブロイラー

3.2.2.1.2. 層

3.2.2.1.3. その他の家禽類

3.2.3. 反芻動物

3.2.3.1. サブアニマル別

3.2.3.1.1. 肉牛

3.2.3.1.2. 乳牛

3.2.3.1.3. その他の反芻動物

3.2.4. 豚

3.2.5. 他の動物

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要

4.4.1. Adisseo

4.4.2. Ajinomoto Co., Inc.

4.4.3. Alltech, Inc.

4.4.4. Archer Daniel Midland Co.

4.4.5. Evonik Industries AG

4.4.6. IFF(Danisco Animal Nutrition)

4.4.7. Kemin Industries

4.4.8. Land O'Lakes

4.4.9. Novus International, Inc.

4.4.10. SHV (Nutreco NV)

5. 飼料添加物のCEO向けの重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. 世界市場規模とDRO

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

表と図のリスト

- 図 1:

- 米国の飼料用アミノ酸市場、動物の頭数、数、家禽別(2017-2022年)

- 図 2:

- 米国の飼料用アミノ酸市場、動物の頭数、数、反芻動物別(2017-2022年)

- 図 3:

- 米国の飼料用アミノ酸市場、動物の頭数、数、豚別(2017-2022年)

- 図 4:

- 米国の飼料用アミノ酸市場、飼料生産、メートルトン、水産養殖別(2017-2022年)

- 図 5:

- 米国の飼料用アミノ酸市場、飼料生産、メートルトン、家禽別(2017-2022年)

- 図 6:

- 米国の飼料用アミノ酸市場、飼料生産、メートルトン、反芻動物別(2017-2022年)

- 図 7:

- 米国の飼料用アミノ酸市場、飼料生産、メートルトン、豚別(2017-2022年)

- 図 8:

- 米国の飼料用アミノ酸市場、量、メートルトン(2017-2029年)

- 図 9:

- 米国の飼料用アミノ酸市場、価値、米ドル、2017-2029

- 図 10:

- 米国の飼料用アミノ酸市場:副添加物、量、メートルトン別(2017-2029年)

- 図 11:

- 米国の飼料用アミノ酸市場:副添加物、価値、米ドル別(2017-2029年)

- 図 12:

- 米国の飼料用アミノ酸市場:体積シェア(%)、副添加物別(2017-2029年)

- 図 13:

- 米国の飼料用アミノ酸市場:サブ添加剤別、価値シェア(%)(2017-2029)

- 図 14:

- 米国の飼料用アミノ酸市場:副添加物、量、メートルトン別(2017-2029年)

- 図 15:

- 米国の飼料用アミノ酸市場:副添加物、価値、米ドル別(2017-2029年)

- 図 16:

- 米国の飼料用アミノ酸市場、価値シェア(%)、動物別(2022-2029)

- 図 17:

- 米国の飼料用アミノ酸市場:副添加物、量、メートルトン別(2017-2029年)

- 図 18:

- 米国の飼料用アミノ酸市場:副添加物、価値、米ドル別(2017-2029年)

- 図 19:

- 米国の飼料用アミノ酸市場、価値シェア(%)、動物別(2022-2029)

- 図 20:

- 米国の飼料用アミノ酸市場:副添加物、量、メートルトン別(2017-2029年)

- 図 21:

- 米国の飼料用アミノ酸市場:副添加物、価値、米ドル別(2017-2029年)

- 図 22:

- 米国の飼料用アミノ酸市場、価値シェア(%)、動物別(2022-2029)

- 図 23:

- 米国の飼料用アミノ酸市場:副添加物、量、メートルトン別(2017-2029年)

- 図 24:

- 米国の飼料用アミノ酸市場:副添加物、価値、米ドル別(2017-2029年)

- 図 25:

- 米国の飼料用アミノ酸市場、価値シェア(%)、動物別(2022-2029)

- 図 26:

- 米国の飼料用アミノ酸市場:副添加物、量、メートルトン別(2017-2029年)

- 図 27:

- 米国の飼料用アミノ酸市場:副添加物、価値、米ドル別(2017-2029年)

- 図 28:

- 米国の飼料用アミノ酸市場、価値シェア(%)、動物別(2022-2029)

- 図 29:

- 米国の飼料用アミノ酸市場:動物別、量、トン(2017-2029)

- 図 30:

- 米国の飼料用アミノ酸市場:動物別、価値、米ドル(2017-2029年)

- 図 31:

- 米国の飼料用アミノ酸市場:数量シェア(%)、動物別(2017-2029年)

- 図 32:

- 米国の飼料用アミノ酸市場:動物別価値シェア(%)(2017-2029年)

- 図 33:

- 米国の飼料用アミノ酸市場:亜動物別、体積、トン(2017-2029年)

- 図 34:

- 米国の飼料用アミノ酸市場:亜動物別、価値、米ドル(2017-2029年)

- 図 35:

- 米国の飼料用アミノ酸市場:体積シェア(%):亜動物別(2017-2029年)

- 図 36:

- 米国の飼料用アミノ酸市場:価値シェア(%):亜動物別(2017-2029年)

- 図 37:

- 米国の飼料用アミノ酸市場:亜動物別、体積、トン(2017-2029年)

- 図 38:

- 米国の飼料用アミノ酸市場:亜動物別、価値、米ドル(2017-2029年)

- 図 39:

- 米国の飼料用アミノ酸市場:サブ添加剤別、価値シェア(%)(2022-2029年)

- 図 40:

- 米国の飼料用アミノ酸市場:亜動物別、体積、トン(2017-2029年)

- 図 41:

- 米国の飼料用アミノ酸市場:亜動物別、価値、米ドル(2017-2029年)

- 図 42:

- 米国の飼料用アミノ酸市場:サブ添加剤別、価値シェア(%)(2022-2029年)

- 図 43:

- 米国の飼料用アミノ酸市場:亜動物別、体積、トン(2017-2029年)

- 図 44:

- 米国の飼料用アミノ酸市場:亜動物別、価値、米ドル(2017-2029年)

- 図 45:

- 米国の飼料用アミノ酸市場:サブ添加剤別、価値シェア(%)(2022-2029年)

- 図 46:

- 米国の飼料用アミノ酸市場:亜動物別、体積、トン(2017-2029年)

- 図 47:

- 米国の飼料用アミノ酸市場:亜動物別、価値、米ドル(2017-2029年)

- 図 48:

- 米国の飼料用アミノ酸市場:体積シェア(%):亜動物別(2017-2029年)

- 図 49:

- 米国の飼料用アミノ酸市場:価値シェア(%):亜動物別(2017-2029年)

- 図 50:

- 米国の飼料用アミノ酸市場:亜動物別、体積、トン(2017-2029年)

- 図 51:

- 米国の飼料用アミノ酸市場:亜動物別、価値、米ドル(2017-2029年)

- 図 52:

- 米国の飼料用アミノ酸市場:サブ添加剤別、価値シェア(%)(2022-2029年)

- 図 53:

- 米国の飼料用アミノ酸市場:亜動物別、体積、トン(2017-2029年)

- 図 54:

- 米国の飼料用アミノ酸市場:亜動物別、価値、米ドル(2017-2029年)

- 図 55:

- 米国の飼料用アミノ酸市場:サブ添加剤別、価値シェア(%)(2022-2029年)

- 図 56:

- 米国の飼料用アミノ酸市場:亜動物別、体積、トン(2017-2029年)

- 図 57:

- 米国の飼料用アミノ酸市場:亜動物別、価値、米ドル(2017-2029年)

- 図 58:

- 米国の飼料用アミノ酸市場:サブ添加剤別、価値シェア(%)(2022-2029年)

- 図 59:

- 米国の飼料用アミノ酸市場:亜動物別、体積、トン(2017-2029年)

- 図 60:

- 米国の飼料用アミノ酸市場:亜動物別、価値、米ドル(2017-2029年)

- 図 61:

- 米国の飼料用アミノ酸市場:体積シェア(%):亜動物別(2017-2029年)

- 図 62:

- 米国の飼料用アミノ酸市場:価値シェア(%):亜動物別(2017-2029年)

- 図 63:

- 米国の飼料用アミノ酸市場:亜動物別、体積、トン(2017-2029年)

- 図 64:

- 米国の飼料用アミノ酸市場:亜動物別、価値、米ドル(2017-2029年)

- 図 65:

- 米国の飼料用アミノ酸市場:サブ添加剤別、価値シェア(%)(2022-2029年)

- 図 66:

- 米国の飼料用アミノ酸市場:亜動物別、体積、トン(2017-2029年)

- 図 67:

- 米国の飼料用アミノ酸市場:亜動物別、価値、米ドル(2017-2029年)

- 図 68:

- 米国の飼料用アミノ酸市場:サブ添加剤別、価値シェア(%)(2022-2029年)

- 図 69:

- 米国の飼料用アミノ酸市場:亜動物別、体積、トン(2017-2029年)

- 図 70:

- 米国の飼料用アミノ酸市場:亜動物別、価値、米ドル(2017-2029年)

- 図 71:

- 米国の飼料用アミノ酸市場:サブ添加剤別、価値シェア(%)(2022-2029年)

- 図 72:

- 米国の飼料用アミノ酸市場:動物別、量、トン(2017-2029)

- 図 73:

- 米国の飼料用アミノ酸市場:動物別、価値、米ドル(2017-2029年)

- 図 74:

- 米国の飼料用アミノ酸市場:サブ添加剤別、価値シェア(%)(2022-2029年)

- 図 75:

- 米国の飼料用アミノ酸市場:動物別、量、トン(2017-2029)

- 図 76:

- 米国の飼料用アミノ酸市場:動物別、価値、米ドル(2017-2029年)

- 図 77:

- 米国の飼料用アミノ酸市場:サブ添加剤別、価値シェア(%)(2022-2029年)

- 図 78:

- 米国の飼料アミノ酸市場:最も活発な企業:戦略的動きの数別(2016-2022年)

- 図 79:

- 米国の飼料用アミノ酸市場:最も採用されている戦略(2016-2022年)

- 図 80:

- 米国の飼料用アミノ酸の市場シェア(%):主要企業別(2022年)

米国の飼料アミノ酸産業セグメンテーション

リジン、メチオニン、スレオニン、トリプトファンは、サブ添加剤によってセグメントとしてカバーされています。 水産養殖、家禽、反芻動物、豚は動物別のセグメントとしてカバーされています。| 副添加剤 | |

| リジン | |

| メチオニン | |

| スレオニン | |

| トリプトファン | |

| その他のアミノ酸 |

| 動物 | |||||||

| |||||||

| |||||||

| |||||||

| 豚 | |||||||

| 他の動物 |

市場の定義

- 関数 - 研究の目的上、飼料添加物は、適切な割合で給餌した場合、体重増加、飼料要求率、飼料摂取量などの特性を高めるために使用される商業製品と見なされます。

- 再販 業者 - 付加価値のない飼料添加物の再販に従事する企業は、二重カウントを避けるために市場範囲から除外されています。

- 最終消費者 - 複合飼料メーカーは、調査対象の市場の最終消費者であると考えられています。この範囲には、サプリメントまたはプレミックスとして直接使用される飼料添加物を購入する農家は除外されます。

- 社内消費 - 複合飼料の製造と飼料添加物の製造に従事する企業は、研究の一部です。ただし、市場規模を推定する際に、そのような企業による飼料添加物の内部消費は除外されています。

研究方法論

Mordor Intelligenceは、すべてのレポートで4段階の方法論に従います。

- ステップ1:キー変数の特定: 特定の製品セグメントと国に関連する定量化可能な主要変数(業界および外部)は、デスクトップ調査と文献レビューに基づいて、関連する変数と要因のグループから選択されます。主要な専門家の入力。これらの変数は、回帰モデリング(必要に応じて)によってさらに確認されます。

- ステップ2:市場モデルを構築する: 堅牢な予測手法を構築するために、ステップ1で特定された変数と要因は、利用可能な歴史的市場数に対してテストされます。反復的なプロセスを通じて、市場予測に必要な変数が設定され、これらの変数を基にモデルが構築されます。

- ステップ3:検証して最終化する: この重要なステップでは、市場調査の専門家の広範なネットワークを介して、すべての市場数値、変数、アナリストの呼び出しが検証されます。回答者は、調査対象市場の包括的な画像を生成するために、レベルと機能を横断して選択されます。

- ステップ4:研究成果: シンジケートレポート、カスタムコンサルティングアサインメント、データベース&サブスクリプションプラットフォーム。