米国エンジニアリングプラスチック市場規模

|

|

調査期間 | 2017 - 2029 |

|

|

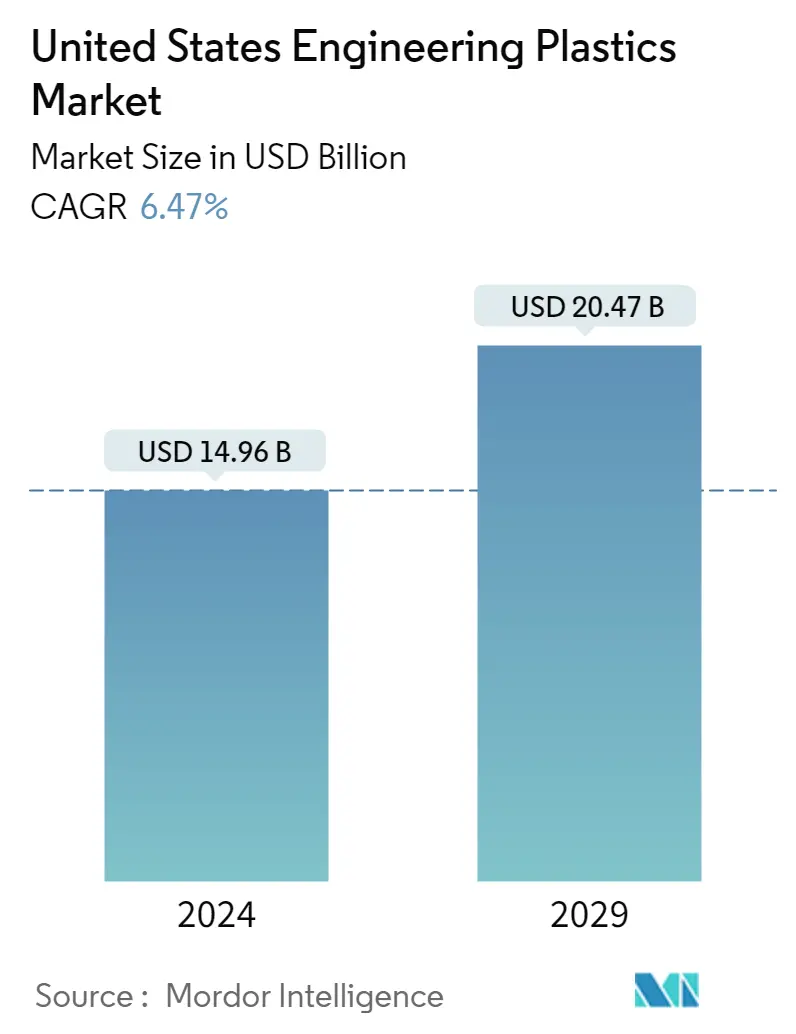

市場規模 (2024) | USD 149億6.000万ドル |

|

|

市場規模 (2029) | USD 204.7億ドル |

|

|

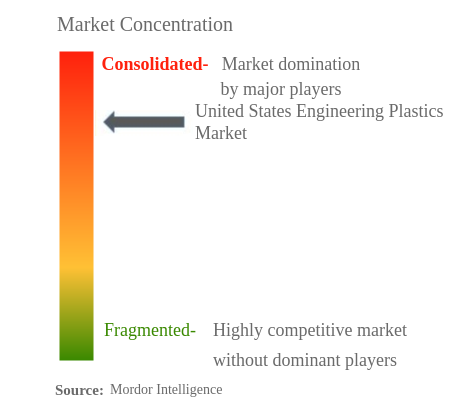

市場集中度 | 高い |

|

|

エンドユーザー業界別最大シェア | 包装 |

|

|

CAGR(2024 - 2029) | 6.47 % |

|

|

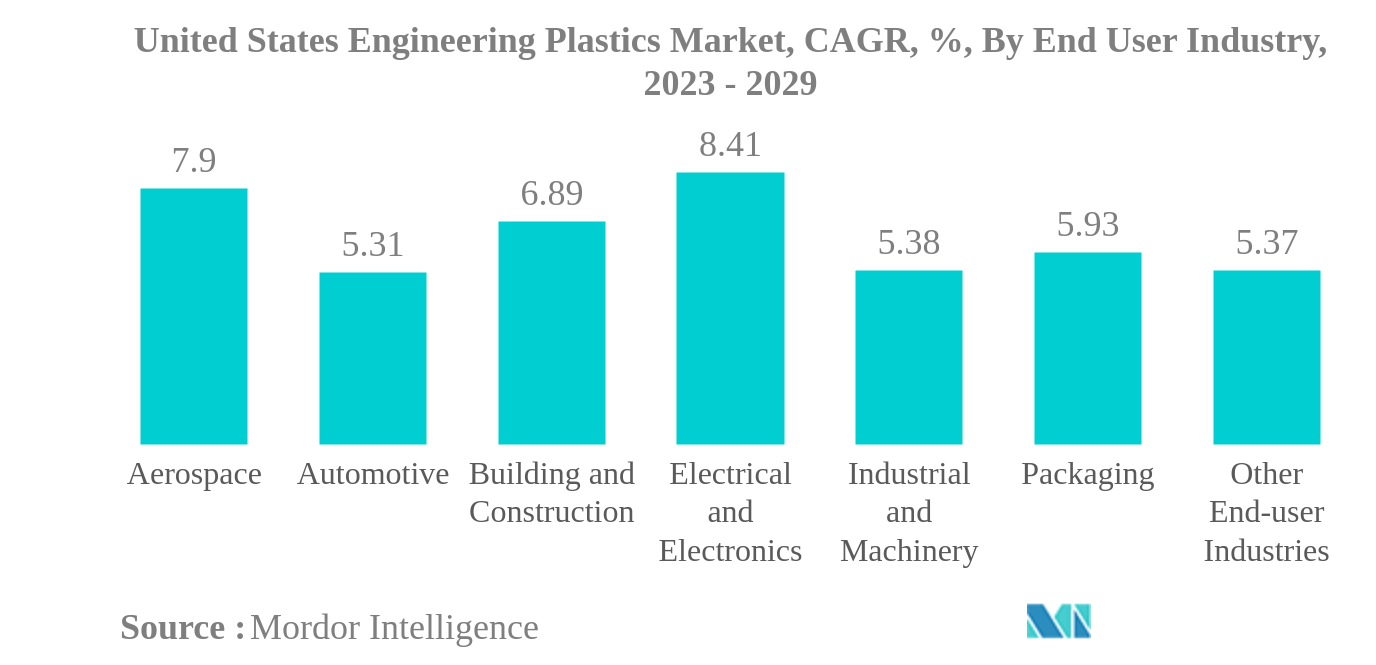

エンドユーザー業界で最も急速に成長 | 電気・電子工学 |

主要プレーヤー |

||

|

||

|

*免責事項:主要選手の並び順不同 |

米国エンジニアリングプラスチック市場分析

米国のエンジニアリングプラスチック市場規模は、6.47%年に149億6,000万米ドルと推定され、予測期間(2024~2029年)中に6.48%のCAGRで成長し、2029年までに204億7,000万米ドルに達すると予想されています。

エンジニアリング・プラスチックの需要を牽引する先端材料の採用増加

- エンジニアリング・プラスチックの用途は、航空宇宙分野の内壁パネルやドアから、硬質・軟質包装まで多岐にわたる。エンジニアリング・プラスチックは軽量で、強度、低疲労性、低燃焼性などの点で高品質であるため、多くの産業で人気がある。米国のエンジニアリング・プラスチック市場は、包装、電気・電子、自動車などの産業が牽引している。

- 米国では、包装産業が最大の市場収益シェアを占めており、予測期間中に5.93%の成長が見込まれている。プラスチック包装の需要は、主に食品・飲料業界から増加している。さらに、調理済み食品の需要増加、オンライン食品購入などが、同国の包装業界を活性化させている。米国のプラスチック包装の生産量は、2022年に178千トンであった。包装産業におけるエンジニアリング・プラスチックの需要は、2022年には2021年と比較して金額ベースで7.71%の割合で増加した。

- 米国の電気・電子産業は、エンジニアリングプラスチックにとって2番目に有望な市場であり、予測期間(2023~2029年)のCAGRは金額ベースで8.41%と予想される。この背景には、スマートホームデバイス、ウェアラブルヘルスモニター、エンターテインメント機器など、遠隔地との交流、エンターテインメント、生産性を促進する家電製品の利用が広がっていることがある。

- 電気自動車需要の増加と貿易政策の前向きな変化が、米国の自動車用エンジニアリングプラスチック市場成長の最大の推進要因になると予想される。自動車産業からのエンジニアリングプラスチック需要は、予測期間中に金額ベースでCAGR 5.31%を記録すると予想される。

米国エンジニアリングプラスチックス産業概要

米国のエンジニアリングプラスチックス市場はかなり統合されており、上位5社で66.72%を占めている。この市場の主要プレーヤーは、Alfa S.A.B. de C.V.、Ascend Performance Materials、Indorama Ventures Public Company Limited、Koch Industries, Inc.、SABICである(アルファベット順)。

米国エンジニアリングプラスチックス市場のリーダー

Alfa S.A.B. de C.V.

Ascend Performance Materials

Indorama Ventures Public Company Limited

Koch Industries, Inc.

SABIC

*免責事項:主要選手の並び順不同

米国エンジニアリングプラスチックス市場ニュース

- 2023年2月 :コベストロAGは、ドラッグデリバリーデバイス、ウェルネス機器、ウェアラブル機器、バイオ医薬品製造用のシングルユース容器など、ヘルスケアおよびライフサイエンス用途のMakrolon 3638ポリカーボネートを発表。

- 2022年11月 :ソルベイとオルビアは、電池材料向け懸濁グレードのポリフッ化ビニリデン(PVDF)の生産で提携する枠組み合意を発表。

- 2022年11月 セラニーズ・コーポレーションは、デュポンのモビリティ&マテリアルズ(以下「MM)事業の買収を完了した。この買収により、デュポンの認知度の高いブランドと知的財産が加わり、同社のエンジニアリング熱可塑性プラスチックの製品ポートフォリオが強化された。

米国エンジニアリングプラスチックス市場レポート-目次

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. エンドユーザーの傾向

2.2. 輸出入の動向

2.3. 価格動向

2.4. リサイクルの概要

2.5. 規制の枠組み

2.6. バリューチェーンと流通チャネルの分析

3. 市場セグメンテーション

3.1. エンドユーザー業界

3.1.1. 航空宇宙

3.1.2. 自動車

3.1.3. 建築と建設

3.1.4. 電気および電子

3.1.5. 産業および機械

3.1.6. 包装

3.1.7. その他のエンドユーザー産業

3.2. 樹脂の種類

3.2.1. フッ素樹脂

3.2.1.1. サブレジンの種類別

3.2.1.1.1. エチレンテトラフルオロエチレン (ETFE)

3.2.1.1.2. フッ素化エチレンプロピレン (FEP)

3.2.1.1.3. ポリテトラフルオロエチレン(PTFE)

3.2.1.1.4. ポリフッ化ビニル(PVF)

3.2.1.1.5. ポリフッ化ビニリデン (PVDF)

3.2.1.1.6. その他のサブレジンタイプ

3.2.2. 液晶ポリマー (LCP)

3.2.3. ポリアミド(PA)

3.2.3.1. サブレジンの種類別

3.2.3.1.1. アラミド

3.2.3.1.2. ポリアミド(PA)6

3.2.3.1.3. ポリアミド(PA) 66

3.2.3.1.4. ポリフタルアミド

3.2.4. ポリブチレンテレフタレート (PBT)

3.2.5. ポリカーボネート(PC)

3.2.6. ポリエーテルエーテルケトン (PEEK)

3.2.7. ポリエチレンテレフタレート(PET)

3.2.8. ポリイミド(PI)

3.2.9. ポリメタクリル酸メチル (PMMA)

3.2.10. ポリオキシメチレン (POM)

3.2.11. スチレンコポリマー (ABS および SAN)

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要

4.4.1. Alfa S.A.B. de C.V.

4.4.2. Arkema

4.4.3. Ascend Performance Materials

4.4.4. BASF SE

4.4.5. Celanese Corporation

4.4.6. Covestro AG

4.4.7. DuPont

4.4.8. Formosa Plastics Group

4.4.9. Indorama Ventures Public Company Limited

4.4.10. INEOS

4.4.11. Koch Industries, Inc.

4.4.12. RTP Company

4.4.13. SABIC

4.4.14. Solvay

4.4.15. The Chemours Company

5. エンジニアリングプラスチックスのCEO向けの重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. マーケットダイナミクス (DRO)

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

表と図のリスト

- 図 1:

- 米国の航空宇宙部品生産額(米ドル)、2017-2029年

- 図 2:

- 米国の自動車生産台数(台)、2017-2029年

- 図 3:

- 米国の新築床面積(平方フィート)、2017-2029年

- 図 4:

- 米国の電気・電子機器生産、金額(米ドル)、2017-2029年

- 図 5:

- 米国のプラスチック包装材生産量(トン)、2017-2029年

- 図 6:

- 米国エンジニアリングプラスチック市場輸入動向:樹脂タイプ別、金額(米ドル)、2017-2021年

- 図 7:

- 米国エンジニアリングプラスチック市場輸出動向:樹脂タイプ別、金額(米ドル)、2017-2021年

- 図 8:

- 米国エンジニアリングプラスチック市場:価格動向(樹脂タイプ別、1kg当たり米ドル)、2017-2021年

- 図 9:

- 米国のエンジニアリング・プラスチック市場:数量、トン、2017年~2029年

- 図 10:

- 米国のエンジニアリング・プラスチック市場、金額、米ドル、2017年~2029年

- 図 11:

- 米国のエンジニアリングプラスチック市場:エンドユーザー産業別:数量トン:2017年~2029年

- 図 12:

- 米国のエンジニアリングプラスチック市場:エンドユーザー産業別、金額、米ドル、2017年~2029年

- 図 13:

- 米国のエンジニアリングプラスチック市場:エンドユーザー産業別:数量シェア(%):2017~2029年

- 図 14:

- 米国エンジニアリングプラスチック市場:エンドユーザー産業別:金額シェア(%):2017~2029年

- 図 15:

- 米国エンジニアリングプラスチック市場:航空宇宙、数量、トン、2017年~2029年

- 図 16:

- 米国エンジニアリングプラスチック市場:航空宇宙、金額、米ドル、2017年~2029年

- 図 17:

- 米国エンジニアリングプラスチック市場:航空宇宙、樹脂タイプ別:金額シェア(%):2022 vs 2029

- 図 18:

- 米国のエンジニアリングプラスチック市場:自動車、数量、トン、2017年~2029年

- 図 19:

- 米国エンジニアリングプラスチック市場, 自動車, 米ドル, 2017 - 2029年

- 図 20:

- 自動車用エンジニアリングプラスチック市場:樹脂タイプ別シェア(%)、2022年対2029年

- 図 21:

- 米国エンジニアリングプラスチック市場:建築・建設:数量トン:2017~2029年

- 図 22:

- 米国エンジニアリングプラスチック市場:建築・建設、金額、米ドル、2017年~2029年

- 図 23:

- 米国のエンジニアリングプラスチック市場:建築・建設:樹脂タイプ別:金額シェア(%):2022 vs 2029

- 図 24:

- 米国のエンジニアリングプラスチック市場:電気・電子、数量、トン、2017年~2029年

- 図 25:

- 米国エンジニアリングプラスチック市場:電気・電子、金額、米ドル、2017年~2029年

- 図 26:

- 米国エンジニアリングプラスチック市場:電気・電子:樹脂タイプ別シェア(%):2022 vs 2029

- 図 27:

- 米国エンジニアリングプラスチック市場:産業用および機械用:数量トン:2017~2029年

- 図 28:

- 米国エンジニアリングプラスチック市場:産業・機械、金額、米ドル、2017年~2029年

- 図 29:

- 2022年対2029年:米国エンジニアリングプラスチック市場:産業用および機械用樹脂タイプ別シェア(%)

- 図 30:

- 米国のエンジニアリングプラスチック市場:包装、数量、トン、2017年~2029年

- 図 31:

- 米国エンジニアリングプラスチック市場:包装、金額、米ドル、2017年~2029年

- 図 32:

- 米国のエンジニアリングプラスチック市場:パッケージング、樹脂タイプ別:金額シェア(%):2022 vs 2029

- 図 33:

- 米国のエンジニアリングプラスチック市場:その他のエンドユーザー産業:数量トン数、2017年~2029年

- 図 34:

- 米国のエンジニアリングプラスチック市場:その他のエンドユーザー産業:金額、USドル、2017年~2029年

- 図 35:

- 米国のエンジニアリングプラスチック市場:その他のエンドユーザー産業:樹脂タイプ別:金額シェア(%):2022 vs 2029

- 図 36:

- 米国のエンジニアリングプラスチック市場:樹脂タイプ別、数量、トン、2017年~2029年

- 図 37:

- 米国のエンジニアリングプラスチック市場:樹脂タイプ別、金額、米ドル、2017年~2029年

- 図 38:

- 米国のエンジニアリングプラスチック市場:樹脂タイプ別:数量シェア(%):2017~2029年

- 図 39:

- 米国エンジニアリングプラスチック市場:樹脂タイプ別:金額シェア(%):2017~2029年

- 図 40:

- 米国のエンジニアリングプラスチック市場:サブレジンタイプ別:数量トン:2017年~2029年

- 図 41:

- 米国のエンジニアリングプラスチック市場:サブレジンタイプ別、金額、米ドル、2017年~2029年

- 図 42:

- 米国のエンジニアリングプラスチック市場:サブレジンタイプ別:数量シェア(%):2017~2029年

- 図 43:

- 米国のエンジニアリングプラスチック市場:サブレジンタイプ別:金額シェア(%):2017~2029年

- 図 44:

- 米国エンジニアリングプラスチック市場:エチレンテトラフルオロエチレン(ETFE)、数量、トン、2017~2029年

- 図 45:

- 米国エンジニアリングプラスチック市場:エチレンテトラフルオロエチレン(ETFE)、金額、米ドル、2017~2029年

- 図 46:

- 米国のエンジニアリングプラスチック市場:エチレンテトラフルオロエチレン(ETFE):エンドユーザー産業別:金額シェア(%):2022 vs 2029

- 図 47:

- 米国のエンジニアリングプラスチック市場:フッ素化エチレンプロピレン(FEP)、数量、トン、2017~2029年

- 図 48:

- 米国のエンジニアリングプラスチック市場:フッ素化エチレンプロピレン(FEP)、金額、米ドル、2017~2029年

- 図 49:

- 米国のエンジニアリングプラスチック市場:フッ素化エチレンプロピレン(FEP):エンドユーザー産業別:金額シェア(%):2022 vs 2029

- 図 50:

- 米国エンジニアリングプラスチック市場:ポリテトラフルオロエチレン(ptfe):数量トン:2017~2029年

- 図 51:

- 米国エンジニアリングプラスチック市場:ポリテトラフルオロエチレン(ptfe)、金額、米ドル、2017年~2029年

- 図 52:

- 米国エンジニアリングプラスチック市場:ポリテトラフルオロエチレン(ptfe):エンドユーザー産業別:金額シェア(%):2022 vs 2029

- 図 53:

- 米国エンジニアリングプラスチック市場:ポリフッ化ビニル(pvf)、数量、トン、2017~2029年

- 図 54:

- 米国エンジニアリングプラスチック市場:ポリフッ化ビニル(pvf)、金額、米ドル、2017年~2029年

- 図 55:

- 米国エンジニアリングプラスチック市場:ポリフッ化ビニル(pvf):エンドユーザー産業別:金額シェア(%):2022 vs 2029

- 図 56:

- 米国エンジニアリングプラスチック市場:ポリフッ化ビニリデン(pvdf):数量トン:2017~2029年

- 図 57:

- 米国エンジニアリングプラスチック市場:ポリフッ化ビニリデン(pvdf)、金額、米ドル、2017年~2029年

- 図 58:

- 米国エンジニアリングプラスチック市場:ポリフッ化ビニリデン(pvdf):エンドユーザー産業別:金額シェア(%):2022 vs 2029

- 図 59:

- 米国のエンジニアリングプラスチック市場:その他のサブレジンタイプ:数量トン数、2017年~2029年

- 図 60:

- 米国エンジニアリングプラスチック市場:その他のサブレジンタイプ別:金額(米ドル)、2017~2029年

- 図 61:

- 米国エンジニアリングプラスチックス市場:その他のサブレジンタイプ:エンドユーザー産業別:金額シェア(%):2022 vs 2029

- 図 62:

- 米国エンジニアリングプラスチック市場:液晶ポリマー(LCP):数量トン:2017~2029年

- 図 63:

- 米国エンジニアリングプラスチック市場、液晶ポリマー(LCP)、金額、米ドル、2017年~2029年

- 図 64:

- 米国エンジニアリングプラスチック市場:液晶ポリマー(LCP):エンドユーザー産業別:金額シェア(%):2022 vs 2029

- 図 65:

- 米国のエンジニアリングプラスチック市場:サブレジンタイプ別:数量トン:2017年~2029年

- 図 66:

- 米国のエンジニアリングプラスチック市場:サブレジンタイプ別、金額、米ドル、2017年~2029年

- 図 67:

- 米国のエンジニアリングプラスチック市場:サブレジンタイプ別:数量シェア(%):2017~2029年

- 図 68:

- 米国のエンジニアリングプラスチック市場:サブレジンタイプ別:金額シェア(%):2017~2029年

- 図 69:

- 米国エンジニアリングプラスチック市場:アラミド、数量、トン、2017年~2029年

- 図 70:

- 米国エンジニアリングプラスチック市場、アラミド、金額、米ドル、2017年~2029年

- 図 71:

- 米国エンジニアリングプラスチック市場:アラミド、エンドユーザー産業別:金額シェア(%):2022 vs 2029

- 図 72:

- 米国エンジニアリングプラスチック市場:ポリアミド(PA)6、数量、トン、2017~2029年

- 図 73:

- 米国エンジニアリングプラスチック市場:ポリアミド(PA)6、金額、米ドル、2017年~2029年

- 図 74:

- 米国エンジニアリングプラスチック市場:ポリアミド(PA)6、エンドユーザー産業別:金額シェア(%):2022 vs 2029

- 図 75:

- 米国エンジニアリングプラスチック市場:ポリアミド(PA)66:数量トン:2017~2029年

- 図 76:

- 米国エンジニアリングプラスチック市場:ポリアミド(PA)66、金額、米ドル、2017年~2029年

- 図 77:

- 米国エンジニアリングプラスチック市場:ポリアミド(PA)66:エンドユーザー産業別:金額シェア(%):2022 vs 2029

- 図 78:

- 米国エンジニアリングプラスチック市場:ポリフタルアミド、数量、トン、2017年~2029年

- 図 79:

- 米国エンジニアリングプラスチック市場:ポリフタルアミド、金額、米ドル、2017年~2029年

- 図 80:

- 米国エンジニアリングプラスチック市場:ポリフタルアミド、エンドユーザー産業別:金額シェア(%):2022 vs 2029

- 図 81:

- 米国エンジニアリングプラスチック市場:ポリブチレンテレフタレート(PBT):数量トン:2017~2029年

- 図 82:

- 米国エンジニアリングプラスチック市場:ポリブチレンテレフタレート(PBT)、金額、米ドル、2017年~2029年

- 図 83:

- 米国エンジニアリングプラスチック市場:ポリブチレンテレフタレート(PBT):エンドユーザー産業別:金額シェア(%):2022 vs 2029

- 図 84:

- 米国エンジニアリングプラスチック市場:ポリカーボネート(PC)、数量、トン、2017~2029年

- 図 85:

- 米国エンジニアリングプラスチック市場:ポリカーボネート(PC)、金額、米ドル、2017~2029年

- 図 86:

- 米国エンジニアリングプラスチック市場:ポリカーボネート(PC):エンドユーザー産業別シェア(%):2022 vs 2029年

- 図 87:

- 米国エンジニアリングプラスチック市場:ポリエーテルエーテルケトン(ピーク)、数量、トン、2017~2029年

- 図 88:

- 米国エンジニアリングプラスチック市場:ポリエーテルエーテルケトン(ピーク)、金額、米ドル、2017~2029年

- 図 89:

- 米国エンジニアリングプラスチック市場:ポリエーテルエーテルケトン(ピーク):エンドユーザー産業別:金額シェア(%):2022年対2029年

- 図 90:

- 米国のエンジニアリングプラスチック市場:ポリエチレンテレフタレート(ペット)、数量、トン、2017~2029年

- 図 91:

- 米国エンジニアリングプラスチック市場:ポリエチレンテレフタレート(ペット)、金額、米ドル、2017~2029年

- 図 92:

- 米国エンジニアリングプラスチック市場:ポリエチレンテレフタレート(ペット):エンドユーザー産業別シェア(%):2022 vs 2029年

- 図 93:

- 米国エンジニアリングプラスチック市場:ポリイミド(PI)、数量、トン、2017~2029年

- 図 94:

- 米国エンジニアリングプラスチック市場:ポリイミド(PI)、金額、米ドル、2017年~2029年

- 図 95:

- 米国エンジニアリングプラスチック市場:ポリイミド(PI)、エンドユーザー産業別:金額シェア(%):2022 vs 2029

- 図 96:

- 米国のエンジニアリングプラスチック市場、ポリメチルメタクリレート(Pmma)、数量、トン、2017~2029年

- 図 97:

- 米国エンジニアリングプラスチック市場:ポリメチルメタクリレート(Pmma)、金額、米ドル、2017年~2029年

- 図 98:

- 米国エンジニアリングプラスチック市場:ポリメチルメタクリレート(Pmma):エンドユーザー産業別:金額シェア(%):2022 vs 2029

- 図 99:

- 米国エンジニアリングプラスチック市場:ポリオキシメチレン(POM)、数量、トン、2017~2029年

- 図 100:

- 米国エンジニアリングプラスチック市場:ポリオキシメチレン(POM)、金額、米ドル、2017~2029年

- 図 101:

- 米国エンジニアリングプラスチック市場:ポリオキシメチレン(POM):エンドユーザー産業別シェア(%):2022 vs 2029年

- 図 102:

- 米国エンジニアリングプラスチック市場:スチレン系共重合体(absおよびsan):数量トン数、2017~2029年

- 図 103:

- 米国エンジニアリングプラスチック市場:スチレンコポリマー(ABSおよびSAN)、金額、米ドル、2017年~2029年

- 図 104:

- 米国エンジニアリングプラスチック市場:スチレン系共重合体(ABSとSAN):エンドユーザー産業別シェア(%):2022 vs 2029年

- 図 105:

- 米国エンジニアリングプラスチック市場、最も活発な企業:戦略的移転件数別、2019年~2021年

- 図 106:

- 米国エンジニアリングプラスチック市場:最も採用された戦略(2019~2021年

- 図 107:

- 2022年エンジニアリングプラスチックの米国市場シェア(主要メーカー生産能力別

- 図 108:

- 米国フルオロポリマー市場シェア(%):主要メーカー生産能力別、2022年

- 図 109:

- 液晶ポリマー(LCP)市場シェア(%)、主要メーカー生産能力別、2022年

- 図 110:

- 2022年 米国ポリアミド(PA)市場シェア(%):主要メーカー生産能力別

- 図 111:

- ポリブチレンテレフタレート(PBT)主要メーカー生産能力別シェア(2022年

- 図 112:

- ポリカーボネート(PC)主要メーカー生産能力別シェア(2022年

- 図 113:

- ポリエーテルエーテルケトン(ピーク)市場シェア(%)、主要メーカー生産能力別、2022年

- 図 114:

- 2022年 米国ポリエチレンテレフタレート(ペット)市場シェア(%):主要メーカー生産能力別

- 図 115:

- ポリオキシメチレン(POM)市場シェア(%)、主要メーカー生産能力別、2022年

- 図 116:

- スチレン系共重合体(アブスとサン)市場シェア(%)、主要メーカー生産能力別、2022年

米国エンジニアリングプラスチックス産業セグメント

航空宇宙, 自動車, 建築・建設, 電気・電子, 産業・機械, 包装は、エンドユーザー産業別セグメントとしてカバーされている。 フッ素樹脂, 液晶ポリマー(LCP), ポリアミド(PA), ポリブチレンテレフタレート(PBT), ポリカーボネート(PC), ポリエーテルエーテルケトン(PEEK), ポリエチレンテレフタレート(PET), ポリイミド(PI), ポリメチルメタクリレート(PMMA), ポリオキシメチレン(POM), スチレン共重合体(ABSとSAN)は樹脂タイプ別セグメントとしてカバーされている。| エンドユーザー業界 | |

| 航空宇宙 | |

| 自動車 | |

| 建築と建設 | |

| 電気および電子 | |

| 産業および機械 | |

| 包装 | |

| その他のエンドユーザー産業 |

| 樹脂の種類 | ||||||||||

| ||||||||||

| 液晶ポリマー (LCP) | ||||||||||

| ||||||||||

| ポリブチレンテレフタレート (PBT) | ||||||||||

| ポリカーボネート(PC) | ||||||||||

| ポリエーテルエーテルケトン (PEEK) | ||||||||||

| ポリエチレンテレフタレート(PET) | ||||||||||

| ポリイミド(PI) | ||||||||||

| ポリメタクリル酸メチル (PMMA) | ||||||||||

| ポリオキシメチレン (POM) | ||||||||||

| スチレンコポリマー (ABS および SAN) |

市場の定義

- エンドユーザー業界 - 包装、電気・電子、自動車、建築・建設、その他が、エンジニアリング・プラスチック市場の対象となるエンドユーザー産業である。

- 樹脂 - 本調査の範囲では、フッ素樹脂、ポリカーボネート、ポリエチレンテレフタレート、ポリブチレンテレフタレート、ポリオキシメチレン、ポリメチルメタクリレート、スチレンコポリマー、液晶ポリマー、ポリエーテルエーテルケトン、ポリイミド、ポリアミドなどのバージン樹脂の一次形態での消費を考察している。リサイクルは個別の章に分けられている。

研究方法論

モルドー・インテリジェンスは、すべてのレポートにおいて4段階の手法に従っている。

- ステップ-1:主要な変数を特定する: 特定の製品セグメントと国に関連する定量化可能な主要変数(業界と無関係な変数)は、机上調査と文献レビューに基づき、関連する変数と要因のグループから選択される。これらの変数は、(必要に応じて)回帰モデリングによってさらに確認される。

- ステップ-2:市場モデルの構築 ロバストな予測手法を構築するため、ステップ-1で特定した変数と要因を、入手可能な過去の市場数値と照らし合わせて検証する。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築される。

- ステップ-3 検証と最終決定: この重要なステップでは、調査対象市場の一次調査専門家の広範なネットワークを通じて、すべての市場数値、変数、アナリストの呼び出しを検証する。回答者は、調査対象市場の全体像を把握するために、レベルや機能を超えて選ばれる。

- ステップ-4:研究成果 シンジケート・レポート、カスタム・コンサルティング、データベース、サブスクリプション・プラットフォーム