米国デジタルサイネージ市場規模とシェア

Mordor Intelligenceによる米国デジタルサイネージ市場分析

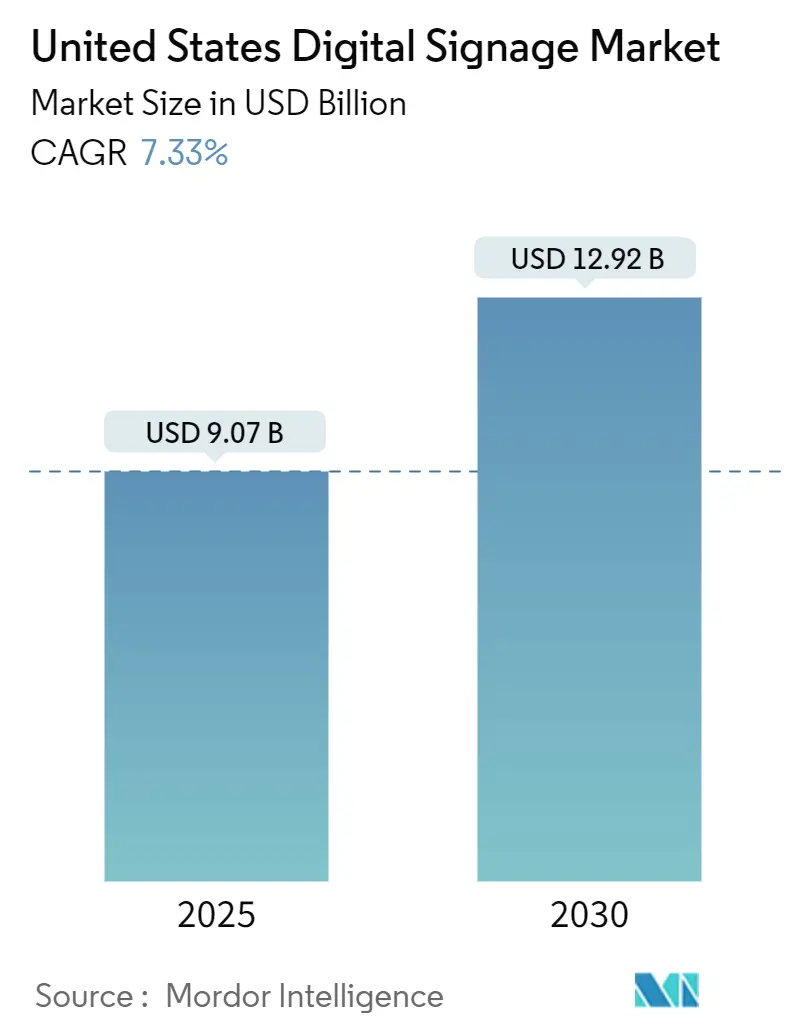

米国デジタルサイネージ市場は2025年に90億7,000万米ドルと評価され、2030年までに129億2,000万米ドルに達すると予測されており、年平均成長率7.33%を示します。デジタル・アウト・オブ・ホーム(DOOH)インベントリのプログラマティック購入の拡大、大規模小売デジタル変革、スマートビルディングプラットフォームへのディスプレイ組み込みが、米国デジタルサイネージ市場の現在の拡大を支える3つの構造的成長エンジンです。全国のDOOH広告支出は、2025年初頭に総収益90億米ドルを超え、その収益の約3分の1をデジタル形式から得ている、より広範なアウト・オブ・ホーム部門と歩調を合わせて拡大しています。ハードウェアは引き続き収益を主導していますが、パフォーマンス実証分析、サブスクリプションベースのコンテンツ管理システム、クリエイティブサービスにより、利益プールは経常的なソフトウェアとサービス部門へとシフトしています。エネルギー効率の高いOLED、高輝度LCD、反射型電子ペーパーディスプレイは、エンドユーザーに技術選択肢の拡大メニューを提供し、会場固有の視覚的、持続可能性、コスト目標とのより精密な整合を可能にします。

主要レポートポイント

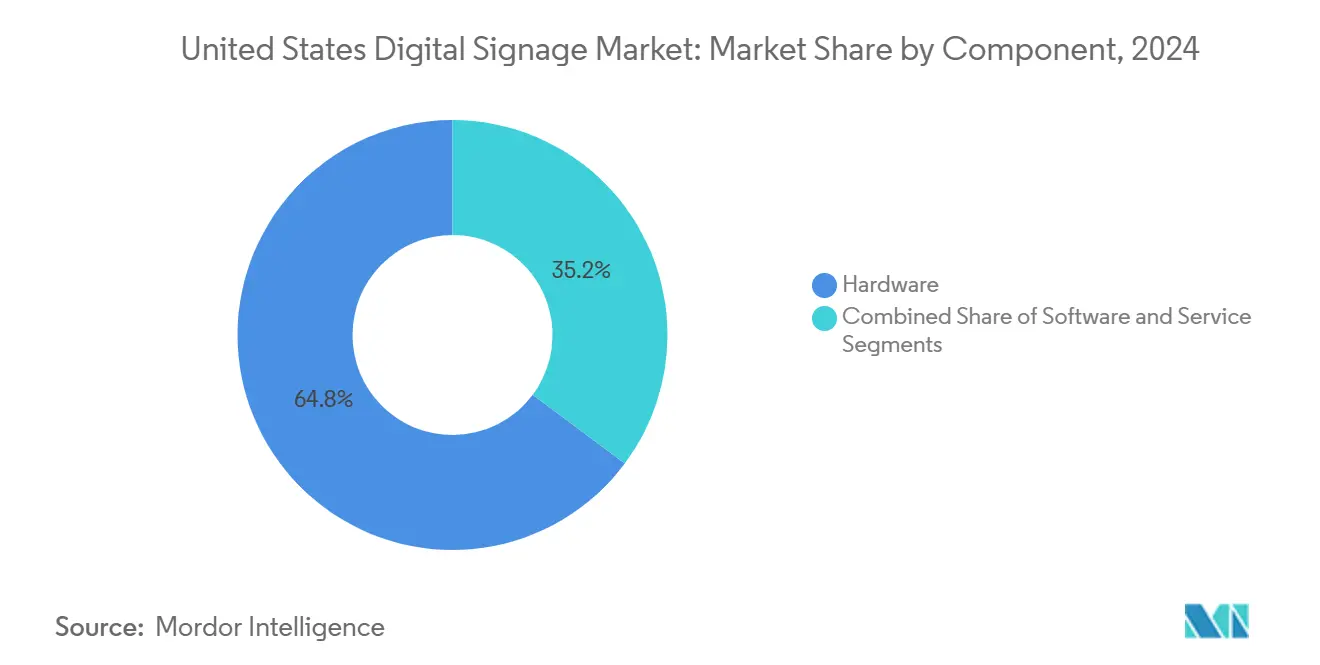

- コンポーネント別では、ハードウェアが2024年の米国デジタルサイネージ市場シェアの64.8%を占める一方、サービスは2030年まで年平均成長率8.2%で拡大すると予測されています。

- ディスプレイ技術別では、LCD/LEDソリューションが2024年に収益シェア71.5%を獲得し、OLEDは2030年まで年平均成長率9.9%で最も急成長している技術です。

- 画面サイズ別では、32インチから52インチのパネルが2024年の米国デジタルサイネージ市場規模の48.6%を占め、52インチを超えるディスプレイは年平均成長率10.4%で前進しています。

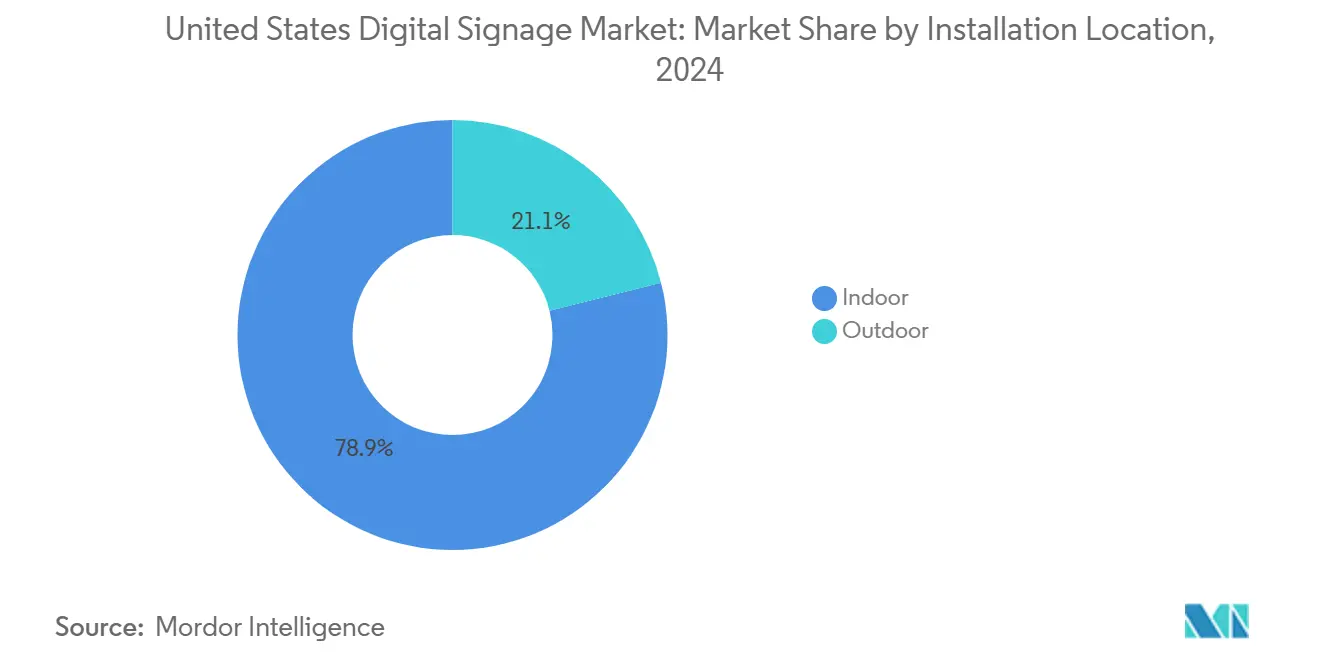

- 設置場所別では、屋内展開が2024年の収益の78.9%を占める一方、屋外設置は年平均成長率12.1%で上昇すると予測されています。

- エンドユーザー別では、小売が2024年の米国デジタルサイネージ市場規模の28.6%を占めましたが、ヘルスケアは年平均成長率11.6%で成長をリードすると予測されています。

- 地域別では、南部が2024年に収益シェア34.7%でリードし、西部は2030年まで年平均成長率8.1%で最も速い成長を遂げる見通しです。

米国デジタルサイネージ市場動向と洞察

推進要因インパクト分析

| 推進要因 | (~) 年平均成長率予測への影響% | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| 米国DOOH広告支出の急増 | +2.1% | 全国、主要都市圏に集中 | 中期(2~4年) |

| 小売デジタル変革義務 | +1.8% | 全国、南部と西部で早期利益 | 短期(≤2年) |

| ターンキー・サイネージ・アズ・ア・サービス提供 | +1.3% | 全国、中西部と北東部でのSME採用 | 中期(2~4年) |

| コンテキスト認識・プログラマティック広告の成長 | +1.5% | 都市中心部から郊外への波及 | 長期(≥4年) |

| サイネージネットワークとのスマートビル統合 | +0.9% | 大都市の商業地区 | 長期(≥4年) |

| 低電力電子ペーパー・反射型ディスプレイ | +0.7% | 政府と教育サイト | 中期(2~4年) |

| 情報源: Mordor Intelligence | |||

米国DOOH広告支出の急増

DOOHプログラマティック取引所により、広告主はほぼリアルタイムでインプレッションを取引できるようになり、静的屋外メディアでは以前は達成不可能だった測定可能性と属性分析が向上しました。調査対象消費者の4分の3以上が、DOOHメッセージを見た後に行動を起こしたと報告し、この形式に対する広告主の信頼を強化しています。[1]Outdoor Advertising Association of America, "Out of Home Advertising Revenue Surpasses USD 9 Billion, Highest Revenue Volume to Date," oaaa.org 通信事業者は注目度の高い買収を通じてこの分野に参入しており、これは全国のファイバーと5Gネットワークが接続性だけでなく広告を通じても収益化できることのシグナルです。AI生成のクリエイティブイテレーションはキャンペーンのセットアップ時間を短縮し、コンテンツが地域の天候、交通状況、または視聴者の人口統計に合わせて調整できるようにし、広告支出の収益率をさらに向上させます。同じデータレイヤーがコネクテッドTV購入を支えているため、クロススクリーンの頻度とリーチ管理が日常的になり、DOOHをオムニチャネルマーケティングの重要な柱として確立しています。

小売デジタル変革義務

実店舗は依然として米国の買い物活動の大部分を占めているため、チェーン店は通路、棚、レジゾーンにディスプレイを埋め込んで追加購入を促進し、Eコマースプロモーションと同期させています。小売業者は、在庫、顧客関係ツール、視覚メッセージがすべて共有リアルタイムデータレイクから引き出されるように店舗を再設計しています。クイックサービスレストランのデジタルメニューボード、大型店舗のエンドレス通路キオスク、食料品店の電子棚札は、同じ命題の目に見える現れです:コンテキストでキュレート、情報提供、取引を行うこと。南部と西部での早期展開は、プロモーションされたSKUの収益向上を実証し、他地域へのロールアウトの予算承認を加速しています。

ターンキー・サイネージ・アズ・ア・サービス提供

企業購入者は一回限りのディスプレイ購入から、月次営業費用として提供される、バンドルされたハードウェア、ソフトウェア、コンテンツ、分析へと転換しています。ベンダーは稼働時間の保証と集中リモート管理を宣伝し、中堅企業内の少数のITチームへの負担を軽減しています。経常収益は、パネル価格の変動に直面するディスプレイメーカーにとっても魅力的なヘッジとなっており、その結果、ほとんどのティア1 OEMが現在、クラウドCMSプラットフォームとフィールドサービスを維持またはパートナーシップを結んでいます。滞留時間、人口統計ミックス、コンバージョン率を定量化するスマート分析モジュールは継続的フィードバックループを作成し、CFOに更新を正当化する具体的なROI指標を提供します。

コンテキスト認識・プログラマティック広告の成長

センサーアレイとデータフィードが、天候、交通渋滞、ソーシャルメディアトレンドに関するリアルタイムのクリエイティブ決定を通知し、キャンペーンを単に動的なものから真にコンテキスト認識型へと移行させています。セルフサービスDOOHデマンドサイドプラットフォームは、ディスプレイまたは動画広告購入のワークフローを模倣し、米国デジタルサイネージ市場に参入する小規模ブランドの運用障壁を下げています。クロスデバイスリターゲティング-路側のインプレッションを後続のモバイル広告にリンクすること-は一貫したブランドストーリーと測定可能な購入への道筋を作成します。アドレサブルインベントリが拡大するにつれて、パブリッシャーはオンラインチャネルと同様のビューアビリティ基準を確認する検証ツールに投資しており、これによりDOOHがデジタルメディア予算内でさらに標準化されています。

制約インパクト分析

| 制約 | (~) 年平均成長率予測への影響% | 地理的関連性 | 影響タイムライン |

|---|---|---|---|

| データプライバシー・オプトイン準拠障壁 | -0.8% | カリフォルニア州と北東部でのより厳格な執行 | 短期(≤2年) |

| 大型・インタラクティブディスプレイの高設備投資 | -1.2% | 全国、SMEへのより鋭い影響 | 中期(2~4年) |

| 自治体の輝度・動作規制 | -0.6% | 特定都市(フィラデルフィア、サンフランシスコ等) | 中期(2~4年) |

| 半導体部品のサプライチェーン変動 | -0.5% | 全国 | 短期(≤2年) |

| 情報源: Mordor Intelligence | |||

データプライバシー・オプトイン準拠障壁

複数の州がカリフォルニア州消費者プライバシー法に準拠する法令を制定し、会場運営者に生体認証および行動データを取得または処理する前に明示的な同意を取得することを強制しています。市条例が現在ディスプレイ輝度を規制しており、例えばフィラデルフィア市は最大輝度を日中6,500ニット、夜間450ニットに制限し、自動調光制御を義務付けています。[2]City of Philadelphia, "Digital Signs," codelibrary.amlegal.com このような要件により、統合業者は安全なデータパイプライン、監査ログ、プライバシー・バイ・デザイン原則を組み込むことを余儀なくされ、エンジニアリングコストと法的コストの両方が追加されます。全国の広告主は、その後、地域基準のパッチワークに合わせてキャンペーンを調整する必要があり、規模の経済を阻害します。

大型・インタラクティブディスプレイの高設備投資

インタラクティブビデオウォール、ジェスチャーベースの展示、超大型単一パネルは、構造補強、専用冷却、冗長電源を含めると、標準的なサイネージ設置の数倍のコストがかかる可能性があります。資本制約のある中小企業は、しばしばこれらのプロジェクトを延期するか、より小さな非インタラクティブな代替品を選択し、特定の垂直市場での普及を遅らせています。急速な製品サイクルは、ディスプレイが機械的寿命の終了よりもはるかに前に技術的に陳腐化することを意味し、投資リスクを悪化させます。エネルギー使用量は、厳格な炭素要件を持つ管轄区域の持続可能性目標を超える可能性があり、それによって既に上昇した初期支出に長期運用費用を追加します。

セグメント分析

コンポーネント別:サービスが収益性シフトを推進

ハードウェアセグメントは収益市場シェアの64.8%を占めています。サービス収益は年平均成長率8.2%で成長すると予測され、米国デジタルサイネージ市場内での価値獲得を再形成しています。ハードウェアは2024年収益のほぼ3分の2を生み出しましたが、購入者は一度限りの設備投資を予測可能な運用費用に変換するクラウドベースのコンテンツ管理、ネットワーク監視、分析をますます好んでいます。したがって、多くのメーカーは、ディスプレイ、メディアプレーヤー、フィールドメンテナンスを複数年サブスクリプションの下でバンドルしています。全国チェーンのロールアウトは、サービスがアドホックなトラック出動を排除し、何千ものスクリーンにわたるコンテンツ更新を自動化することで、総所有コストを下げることを示しています。

マネージドサービスには、クリエイティブ開発、データ統合、キャンペーン最適化も含まれます。これらの機能は、社内設計やITリソースを欠いているが、エンゲージメントの最大化を求める小売業者、ヘルスケアプロバイダー、自治体にアピールします。交通パターンと人口統計を検出するAIツールにより、サービスパートナーはキャンペーンの関連性を向上させるコンテキスト固有のプレイリストを展開できます。サービスへの継続的移行により、米国デジタルサイネージ市場はより高い粗利益プロファイルに向かうと予想され、全国支援ネットワークに資金を提供できる企業間の統合が強化されています。

注記: すべての個別セグメントのセグメントシェアはレポート購入時に利用可能

ディスプレイ技術別:OLEDのプレミアムポジショニング

LCDと直視型LEDは引き続き収益の71.5%を占めていますが、OLEDの年平均成長率9.9%はプレミアム視覚性能への明確なシフトを強調しています。小売フラッグシップ、企業ロビー、高級ホスピタリティ会場は、OLEDのほぼ無限のコントラストと超広視野角をブランド差別化レバーとして引用しています。西部地域のいくつかのフォーチュン500キャンパスは、エントランスロビーのビデオウォールをLEDからタイル型OLEDキャンバスに移行し、ウォレットシェアの獲得を実証しています。

OLEDのエネルギー効率は企業の持続可能性プログラムとも整合し、排出報告を採用している管轄区域では重要な要因となります。柔軟な基板により、建築家は柱の周りにディスプレイを湾曲させたり、天井取り付けリボンを作成したりでき、剛性LCDでは達成不可能な設計可能性を解き放ちます。プロジェクションは講堂のニッチであり続け、電子ペーパーは日照面や電池駆動資産に対応します。OLED製造の継続的コスト低下により、アドレサブルアプリケーションが拡大し、米国デジタルサイネージ市場内で技術の成長する足跡が予想されます。

画面サイズ別:大型没入型トレンド

52インチを超えるパネルは、会場運営者が没入型ストーリーテリングを追求するため、年平均成長率10.4%で成長すると予測されます。ある空港のデジタルコンコース改装では、8台の46インチスクリーンを6台の75インチユニットに置き換え、ベゼルを60%削減し、滞留時間指標を向上させました。統合業者は、65インチ商用パネルの平方インチ当たりのコストが20米ドルを下回り、大型壁面設置のROIモデルを向上させていると報告しています。

逆に、32″~52″カテゴリーは、可視性と設置柔軟性のバランスを取るため、米国デジタルサイネージ市場シェアの48.6%を維持しています。レジレーン、会議室、交通シェルターは、空間制約のため、通常この中距離ブラケットを好みます。32インチ未満のスクリーンは、棚エッジメッセージングや相乗り車両内のインフォテインメントなどのニッチ要件を満たし、近接性により大きなサイズが非実用的になります。

設置場所別:屋外成長加速

屋内環境は2024年収益の78.9%を生み出しましたが、屋外展開は、インフラ法案が交通と自治体通信プロジェクトに連邦資金を誘導するため、年平均成長率12.1%の軌道に乗っています。フィラデルフィア国際空港の1,500スクリーンネットワークを3倍にする計画は、インフラ投資・雇用法を通じて資金提供される大規模屋外アップグレードの例です。[3]StateTech Magazine, "Airports Leverage Displays to Keep Passengers Moving," statetechmagazine.com 高輝度、IP定格エンクロージャはプレミアム価格を要求しますが、会場所有者がプログラマティック広告取引所を通じて歩行者や車両交通を収益化することも可能にします。

屋内設置は、小売通路、ヘルスケア廊下、企業キャンパスで不可欠であり続けます。ここでは、低い環境ストレスがOLEDとファインピッチLEDを含む技術パレットを拡大します。ハイブリッドワークコミュニケーションとリアルタイム占有ダッシュボードへの需要の高まりが、屋内ボリュームをさらに固定化しています。

エンドユーザー別:ヘルスケア変革リーダーシップ

小売は2024年に28.6%の収益シェアを維持しましたが、ヘルスケアの年平均成長率11.6%は、患者中心の施設設計に結びついた構造的需要を指しています。病院ロビーの案内キオスクは平均スタッフ問い合わせを2桁パーセンテージで削減し、待合室インフォテインメントスクリーンは認識される待ち時間を改善します。HIPAA準拠のコンテンツワークフローと抗菌コーティングオプションは、専門ヘルスケア統合業者の価値提案を強化します。

交通ハブは運用アラート、ゲート変更、リアルタイム広告インベントリにディスプレイを活用し、銀行は待ち行列管理の迅速化と金融商品のアップセルにサイネージを採用しています。政府機関は、読みやすさとエネルギー節約を理由に、裁判所やDMV事務所での電子ペーパー掲示板のロールアウトを続けています。エンターテインメント会場は、ライブイベントを拡大し、新しいスポンサーシップ収益ストリームを開くために超大型LEDキャンバスを展開しています。

米国デジタルサイネージ市場地理分析

南部は米国デジタルサイネージ市場の2024年収益の34.7%を占め、急速な小売建設、アトランタとダラスでの空港拡張、企業本社移転を促進するビジネス促進税制により推進されました。この地域に本社を置く大手クイックサービスレストランチェーンは、ドライブスルーメニューボードとカーブサイドピックアップスクリーンのアンカー顧客として機能しています。マイアミの不動産開発業者は、建築要素と収益源の両方として機能するメディアファサードを作成し、複合用途プロジェクトにディスプレイを統合しています。

年平均成長率8.1%で成長する西部は、技術革新と持続可能性義務の収束を体現しています。シリコンバレーのオフィスは、スマートビルディングダッシュボードにリンクするIoT接続サイネージを指定し、ロサンゼルスのエンターテインメントスタジオは、ビジター体験とバーチャル制作の両方に没入型LEDボリュームを委託しています。カリフォルニア州のエネルギー規則は、OLEDと反射ディスプレイ技術を支持し、州の気候目標を支援する高効率オプションに購入者を誘導しています。

北東部と中西部は着実ながら、やや遅い成長軌道を示しています。北東部の密集した交通インフラは、地下鉄システムでのリアルタイム乗客情報ディスプレイとDOOH広告インベントリの安定した需要を提供します。ニューヨークの銀行は、規制開示規則を満たすためにコンプライアンス主導のメッセージングを展開しています。中西部では、ヘルスケアネットワークと大学キャンパスが、機能セットを損なうことなくボリューム割引を獲得するため、複数の施設にわたってハードウェアとサービス契約を標準化するための調達を集約しています。

競合状況

市場は適度に分散化されており、上位5社は出荷の半分強を占めています。Samsung、LG、Sharp NECがハードウェア層をリードし、それぞれが独自のCMSソフトウェアと分析をバンドルして顧客関係を固定しています。ティア1統合業者は現在、米国デジタルサイネージ市場内のサービス主導の転換に対応して、月額料金で商用ディスプレイ、メディアプレーヤー、取り付けシステム、マネージドコンテンツの「ネットワーク・イン・ア・ボックス」パッケージを提案しています。

ソフトウェア中心の挑戦者は、リアルタイム視聴者感知データに対してプレイリストを最適化するクラウドネイティブアーキテクチャとAIコンテンツエンジンを活用しています。これらの企業は通常、ホワイトラベルメディアプレーヤーについてOEMとパートナーシップを結び、機械学習とキャンペーン測定ダッシュボードにR&D予算を集中できるようにしています。統合が進行中です:通信事業者はディスプレイをエッジコンピュートと広告不動産として見ており、広告技術スタックを全国ファイバーネットワークに組み込む高価値買収によって実証されています。

HDBaseT 3.0などの技術標準化の取り組みにより、4Kビデオ、USB、電源が最大100メートルまで単一ケーブルを通過できるようになり、設置の複雑さが軽減され、用途が拡大しています。[4]Sharp NEC Display Solutions of America, "HDBaseT 3.0 to Large Displays, Projectors, Video Walls," news.sharpusa.com HDBaseTまたは同様のプロトコルを早期に認証するメーカーは、長期的相互運用性を求める企業購入者の間で競争優位を獲得します。ニッチ専門企業は、認証を要求する垂直市場-ヘルスケアのHIPAA、銀行のPCI-DSS、防衛施設のMIL-STD耐衝撃定格-で価格決定力を維持し、ハードウェアの商品化にもかかわらず競争フィールドを動的に保っています。

米国デジタルサイネージ業界リーダー

-

Samsung Electronics Co. Ltd.

-

Panasonic Corporation

-

Sony Corporation

-

Cisco System, Inc.

-

NEC Corporation

- *免責事項:主要選手の並び順不同

最近の業界動向

- 2025年4月:フィラデルフィア国際空港は約1,500のデジタルディスプレイにネットワークを拡張し、インフラ投資・雇用法の配分を通じて資金提供されたその数の3倍化計画を発表しました。

- 2025年3月:屋外広告協会オブアメリカは、米国のアウト・オブ・ホーム総収益が初めて90億米ドルを超えたと報告し、DOOH活性化への持続的需要を強調しました。

- 2024年12月:グループBPCEの一部であるNatixisの関連会社Solomon Partnersは、2033年までのデジタルサイネージの世界年平均成長率6%~8.5%を予測し、AV・アズ・ア・サービスの勢いと、より省エネの製造カーボンフットプリントにスポットライトを当てました。

- 2024年6月:SamsungとLGは、経常収益を推進するためにディスプレイ、CMSソフトウェア、AI分析をバンドルするエンドツーエンドサイネージサブスクリプションを発表しました。

米国デジタルサイネージ市場レポートスコープ

デジタルサイネージは電子サイネージのサブカテゴリーです。デジタル写真、ビデオ、ウェブサイト、天気情報、レストランメニュー、またはテキストを表示するために、デジタルディスプレイはLCD、LED、プロジェクション、電子ペーパーを含む技術を採用しています。

米国デジタルサイネージ市場は、タイプ別(ハードウェア(LCD/LEDディスプレイ、OLEDディスプレイ、メディアプレーヤー、プロジェクター/プロジェクションスクリーン)、ソフトウェア、サービス)、エンドユーザー垂直別(小売、運輸、ホスピタリティ、BFSI、教育、政府)にセグメント化されています。市場規模と予測は、上記のすべてのセグメントについて価値(米ドル)で提供されています。

| ハードウェア | LCD/LEDディスプレイ |

| OLEDディスプレイ | |

| メディアプレーヤー | |

| プロジェクションスクリーンとプロジェクター | |

| その他のハードウェア | |

| ソフトウェア | |

| サービス |

| LCD/LED |

| OLED |

| プロジェクション |

| 電子ペーパー・反射型 |

| 32インチ未満 |

| 32インチから52インチ |

| 52インチ超 |

| 屋内 |

| 屋外 |

| 小売 |

| 運輸 |

| ホスピタリティ・QSR |

| BFSI |

| 教育 |

| 政府・公共機関 |

| ヘルスケア |

| 企業・商業オフィス |

| エンターテインメント・スポーツ会場 |

| 北東部 |

| 中西部 |

| 南部 |

| 西部 |

| コンポーネント別 | ハードウェア | LCD/LEDディスプレイ |

| OLEDディスプレイ | ||

| メディアプレーヤー | ||

| プロジェクションスクリーンとプロジェクター | ||

| その他のハードウェア | ||

| ソフトウェア | ||

| サービス | ||

| ディスプレイ技術別 | LCD/LED | |

| OLED | ||

| プロジェクション | ||

| 電子ペーパー・反射型 | ||

| 画面サイズ別 | 32インチ未満 | |

| 32インチから52インチ | ||

| 52インチ超 | ||

| 設置場所別 | 屋内 | |

| 屋外 | ||

| エンドユーザー別 | 小売 | |

| 運輸 | ||

| ホスピタリティ・QSR | ||

| BFSI | ||

| 教育 | ||

| 政府・公共機関 | ||

| ヘルスケア | ||

| 企業・商業オフィス | ||

| エンターテインメント・スポーツ会場 | ||

| 地域別 | 北東部 | |

| 中西部 | ||

| 南部 | ||

| 西部 |

レポートで回答される主要質問

米国デジタルサイネージ市場の現在の規模は?

米国デジタルサイネージ市場は2025年に90億7,000万米ドルに達し、2030年までに129億2,000万米ドルに達する軌道にあります。

最も急成長しているコンポーネントセグメントは?

設置、コンテンツ管理、分析を含むサービスは、企業がサブスクリプションモデルを支持するため、2030年まで年平均成長率8.2%で拡大すると予測されています。

OLEDディスプレイがなぜ勢いを増しているのか?

OLEDは優れたコントラスト、広い視野角、エネルギー効率を提供し、プレミアム会場が視覚的インパクトと持続可能性を優先するため、年平均成長率9.9%をもたらしています。

屋外設置は屋内展開と比較してどの程度重要か?

屋内サイトは依然として2024年収益の78.9%を占めていますが、屋外スクリーンはインフラ資金とプログラマティック広告需要により年平均成長率12.1%で急速に上昇しています。

最も急速に拡大している地域はどこか?

西部は最も急成長している地域で、技術セクター集中、持続可能性義務、ベンチャー支援イノベーションを背景に年平均成長率8.1%で前進しています。

市場成長に対する最大の制約は何か?

大型・インタラクティブディスプレイの高設備投資は、特にコスト敏感なSME間で、より広範な採用に対する主要なブレーキであり続け、予測年平均成長率を推定1.2%削減しています。

最終更新日: