米国デジタルレンディング市場分析

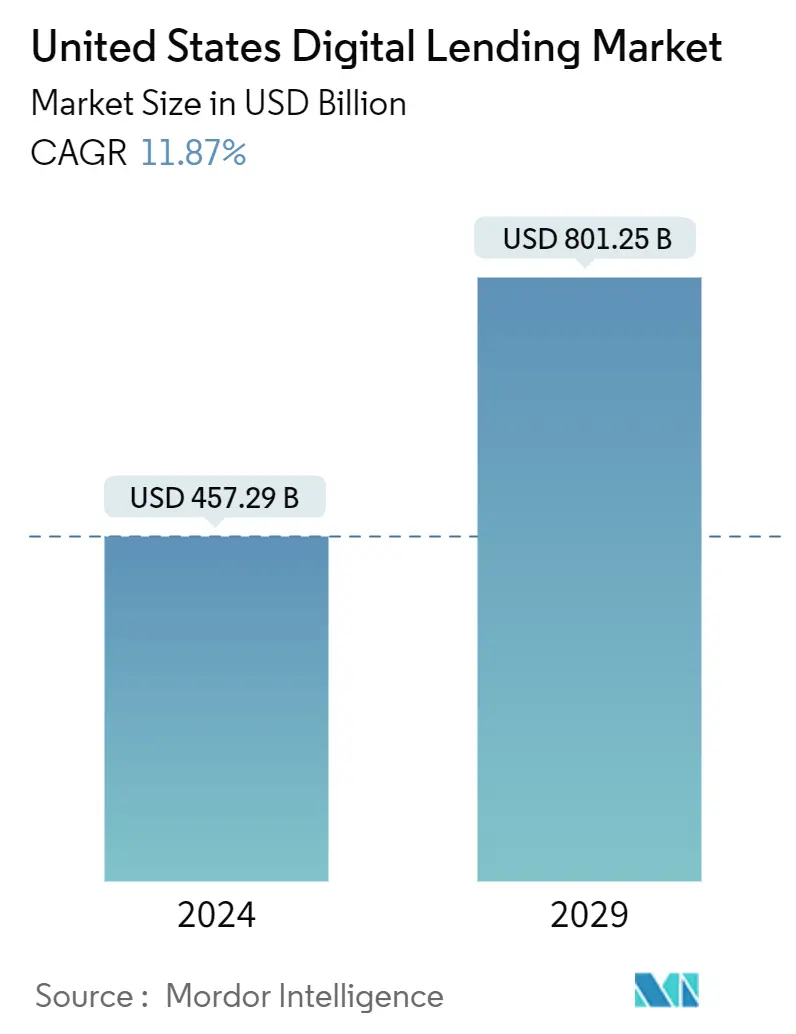

米国のデジタルレンディング市場規模は、2024時点でUSD 457.29 billionと推定され、2029までにはUSD 801.25 billionに達し、予測期間中(2024~2029)に11.87%の年平均成長率で成長すると予測されている。

市場の拡大は、融資最適化融資プロセスの改善、迅速な意思決定、規制や規範の遵守、企業効率の改善など、デジタル融資プラットフォームが提供する利点によって促進されると予測される。従来の貸出プラットフォームでは、各段階で物理的な接触や人的関与が必要で、処理時間が長引き、人為的ミスの可能性が高まっていた。しかし、デジタル融資プラットフォームにより、銀行は融資プロセスを自動化し、消費者の満足度を向上させることができる。

- 米国は、様々な分野でいち早くデジタル化を取り入れたため、世界的に見てもデジタル・レンディングの最大かつ最も進んだ市場のひとつである。また、好調な経済や著名なソリューション・プロバイダーの強固なプレゼンス、研究開発活動の発展・成長のための政府や民間組織による強力な投資などの要因が、この地域におけるデジタル・レンディングの需要を牽引する態勢を整えている。

- 資金調達はデジタル・レンディングのビジネスモデルにとって極めて重要な要素である。デジタル・レンディング業者が使用する主な資金調達モデルは3つある:マーケットプレイス型金融業者、バランスシート型金融業者、銀行チャネル型金融業者である。いくつかのデジタル・レンダーは、成長するにつれて複数の資金調達モデルを利用している。

- さらに、銀行には基本的な競争優位性がある。最も重要なのは、保険付き預金へのアクセスであり、これにより低コストの資本を得ることができる。規制上の懸念から、銀行は新しいテクノロジーの導入を躊躇しているようだが、銀行はますますフィンテック分野への参入ポイントを探している。多くの銀行が既存のフィンテック企業と提携し、フィンテックの技術力と自社のコスト優位性を併せ持つようになると予想される。

- 銀行の資本コストの低さと技術的な専門知識を組み合わせることで、銀行はより効率的な顧客体験を低料金で提供できるようになり、これまで未開拓だった顧客層にも門戸を開くことができる。また、米国では、クレジット組成に携わるプラットフォームは、各州の許認可要件に従う可能性がある。このため、多くのプラットフォームは銀行と提携し、オンラインで合意した融資を実行している。

- COVID-19の大流行のせいで、この地域の中小企業は危機の間、事業を継続するための資金調達で困難に直面した。デジタル・レンディングは、特に中小企業において、成長と採用のためのいくつかの機会を見出すことが期待される。さらに、COVID-19の大流行中、政府は国民を支援することを目的としていた。さらに、広範な雇用喪失、賃金引き下げ、深刻な流動性不足を考慮すると、銀行や金融機関(FI)は、COVID-19の貸出業界への影響が拡大するにつれて、与信コストと不良資産比率の増加を経験することが予想される。貸出業者は、新たな常態への適応を支援するテクノロジーの利用から大きな恩恵を受けることができる。

米国のデジタルレンディング市場動向

デジタル行動で増加するローン購入希望者数

- 米中小企業庁によると、米国では100万米ドル以下の小企業向け融資が4,100億米ドル、小企業向け消費者ローン残高が4兆米ドルある。また、ニューヨーク連銀は、銀行が小口融資に消極的なため、約1,000億米ドルの信用需要が満たされていないと計算している。この未充足需要に対応するため、テクノロジーを駆使して銀行と連携するデジタル金融業者が注目を集めている。

- さらに、クレジット・プラットフォームは、投資家がリスクを分散することを奨励している。投資家は様々な複数のローンに分散投資することを選択でき、多くの場合、選択したリスク・カテゴリーと条件に基づいてローンのポートフォリオへのエクスポージャーを自動的に得ることができる。P2P(ピア・ツー・ピア)の消費者向けプラットフォームのうち、米国では95%以上が自動選択プロセスを採用している。与信を促進する上で、フィンテック・プラットフォームは、銀行などの伝統的なクレジット・プロバイダーと同様のモニタリングやサービシング機能を提供することができる。

- ほとんどの消費者は、既存の債務の借り換えや一本化のためにフィンテック・プロバイダーを利用しているが、大きな買い物(自動車や不動産など)の資金調達に利用する人もいる。米国では、学生による高等教育資金の借り入れが目立つ。

- ビジネス面では、様々な中小・零細企業が運転資金や投資プロジェクトのために資金を求めるのが一般的である。また、投資家が企業の請求書(債権)に対する割引債権を購入する請求書取引という形で資金を調達することもある。中小企業はほとんどの地域で経済に大きく貢献している。以下の統計は、上記の発言を裏付けるものである: 米国中小企業局(SBA)によると、アメリカ人の50%以上が中小企業を経営しているか、中小企業で働いている。

消費者向けデジタル・レンディングが大きく成長する見込み

- 特に、消費者ローンに特化したGreenSky Inc.のIPOにより、銀行チャネルベースの融資が注目を集めた。同社は110億米ドル以上の銀行からのコミットメントを獲得している。中小企業向け融資のOnDeckは、その技術を銀行にライセンス供与するOnDeck-as-a-Serviceプラットフォームの拡大を発表した。同社はPNC銀行を顧客として追加し、将来の銀行チャネルベースのビジネスに対応するため、新たな子会社ODXを立ち上げた。アバントは、個人向け融資のための銀行提携プラットフォーム「アマウントを立ち上げた。

- 成長を続けるために、デジタル金融業者は、資金調達と商品提供の両面で、活動範囲を拡大する機会を活用している。例えば、学生ローンの借り換え会社としてスタートしたSoFiは、現在では個人ローンと住宅ローンを提供している。個人ローンに特化したレンディングクラブもビジネスローン商品を提供している。スクエアやペイパルのように、隣接するフィンテック分野からデジタル融資に参入した企業がある一方で、融資以外のサービスを提供することで、別の方向に進もうとしている金融業者もある。SoFiはこの面で最も積極的で、資産管理サービスを提供し、高利回りの預金口座商品SoFi Moneyの申込者を受け入れている。

- 学生ローン新興企業は、この地域が学生ローン債務危機に直面し続けているため、新たな投資と新規顧客を目の当たりにしている。米連邦準備制度理事会(FRB)は、米国の学生ローン債務を1兆7000億米ドルと見積もっている。学生は平均して、民間および連邦政府のローン債務29,000米ドルを抱えて卒業し、15%の割合でローンを滞納している。

- この分野で提供される商品には、学生ローンの借り換え、ダイレクト学生ローン、個人ローン、さらには資産管理や住宅ローン商品などがある。

- 金融機関のサービス提供、文書管理、情報保管、データ処理をオンラインで支援するクラウドの能力は、デジタル・レンディングにおける最も重要なトレンドのひとつと見なすことができる。アクセンチュアによると、現在90%以上の銀行が、少なくともかなりのレベルのワークロードをクラウドで運用しているという。

米国デジタル・レンディング産業の概要

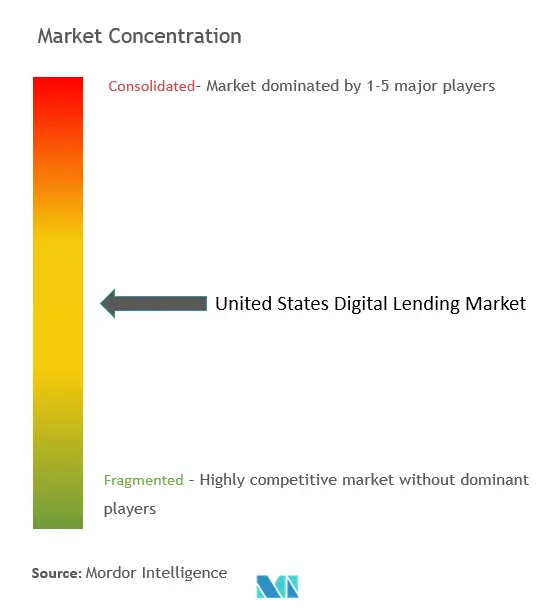

米国のデジタル・レンディング市場は、様々なグローバル企業による市場への参入を目的とした投資やMA活動の増加により、半固体化すると予想される。ベンダーは、多くのメリットを提供することで、消費者基盤を獲得するために支出を増やしている。さらに、こうした投資は競争戦略の強力な一翼を担っている。流通チャネルへのアクセス、すでに存在する取引関係、より優れたサプライチェーンの知識、自社所有のプラットフォームは、市場に参入する既存のハイテク大手企業に、新規参入の競合他社に対する優位性を与えている。

2023年10月、米国のソフトウェア会社であるブレンド・ラボと、金融機関や消費者調査機関向けのソフトウェア・プロバイダーであるメリディアンリンク社は提携を発表した。ブレンドは、メリディアンリンクの消費者向けローン組成ソフトウェア(LOS)を利用している金融機関は、ブレンドの統一プラットフォームと消費者向けバンキング組成ソフトウェアを利用することで、バンキング、クレジットカード、ローン商品の迅速なオンボーディングと申し込み手続きが可能になると述べている。

2023年9月、デジタル・レンディング・プラットフォームのRevvin(旧MortgageHippo)を、ウェルズ・ファーゴがスポンサーを務める住宅ローン・フィンテックのMaxwellが買収し、POS技術を向上させると発表した。同社は、Revvinのローン組成プロセスの高速化に注力しており、金利上昇、ローン量の制限、貸出費用の増加により住宅ローン市場が引き続き厳しい状況にある中、Maxwellはこれが貸金業者の利益になると考えている。

米国デジタル・レンディング市場のリーダー

LendingtreeInc.

CAN Capital Inc.

Kiva Microfunds

Upstart Network Inc.

On Deck Capital Inc.

- *免責事項:主要選手の並び順不同

米国デジタルレンディング市場ニュース

- 2023年9月 - 安定した金融保険、投資、テクノロジーのプロバイダーであるTruStageが提供する新しい融資ソリューション、Payment Guard Insuranceが正式に利用可能となった。ペイメント・ガード保険は、デジタルの貸し手と借り手のための保険ソリューションであり、デジタル・レンディングの保険市場において革新的な製品です。同商品は、貸し倒れの原因となる突然の保険金損失からの保護を目的としている。借り手は、トゥルーステージ・ペイメント・ガード保険に加入することで、障害や失業が発生した場合に保護されます。

- 2023年9月 - シティは本日、シャーロットを拠点とする商業金融サービスのサプライヤーであるForo Holdings, Inc.が、ブリッジ・バイ・シティ・プラットフォーム(ブリッジ)を買収したことを発表しました。シティはこの取引の一環としてブリッジをフォロに提供し、TTVキャピタル(TTV)、USバンク、コリレーション・ベンチャーズと提携してフォロに追加資金を提供し、同社の継続的な拡大を支援しました。様々な貸し手とつながるデジタル・プラットフォームにより、ブリッジは中小企業(SMB)の資本アクセスの民主化を目指している。一方、金融機関は、新たなインフラに投資することなく、見込み客探しのプロセスを合理化し、リーチを広げるために利用することができる。

- 2022年8月-ホールセール、コルレス、リテールのオリジネーション・チャネルで活躍するフルサービスの住宅ローン・サービサーであるArc Home LLC(アークホーム)は、デジタル・トランスフォーメーション戦略を加速させるためにTavantを選択したと発表した。Tavantはシリコンバレーを拠点とし、市場をリードするデジタル・レンディング・ソリューションを提供している。アークホームは、包括的な住宅ローンソリューションを提供する大手全国貸金業者であり、顧客体験を最優先し、その一部は効果的なオペレーションに依存している。

- 2022年7月 - 全米銀行協会とのマイノリティ預託機関(MDI)に対する現在のコミットメントに加え、人工知能(AI)融資マーケットプレイスのリーディングカンパニーであるアップスタートは、全国のすべての地域開発金融機関(CDFI)に対し、導入手数料無料のAI融資プラットフォームへの優先アクセスを提供すると発表した。今回の発表は、アップスタートが経済機会連合(Economic Opportunity Coalition)の創設メンバーに加わったことに伴うものだ。この新組織は、バイデン=ハリス政権と協力し、米国における経済的公平性を達成する方法を開発している。

米国のデジタル・レンディング産業のセグメント化

デジタル・レンディングとは、ウェブサイトやモバイル・アプリを通じて融資の実行や回収を行うことである。迅速な融資を可能にし、コスト削減に貢献する。非銀行金融会社(NBFC)とレンディング・サービス・プロバイダー(LSP)が連携し、後者のプラットフォームを使って顧客に融資を行う。

米国のデジタルレンディング市場は、タイプ別(ビジネス向けデジタルレンディング、消費者向けデジタルレンディング)に区分されている。

市場規模および予測は、上記のすべてのセグメントについて金額(米ドル)ベースで提供されています。

| 仕事 | ビジネスデジタル融資市場の動向 |

| ビジネスデジタル融資エコシステム(スタートアップと既存企業の両方を含む) | |

| 市場規模の推定と予測 | |

| 消費者 | 消費者向けデジタル融資市場の動向 |

| 消費者向けデジタル融資モデル(ペイデイローン、ピアツーピアローン、個人ローン、自動車ローン、学生ローン) | |

| 消費者向けデジタル融資エコシステム(スタートアップと既存企業の両方を含む) | |

| 市場規模の推定と予測 |

| タイプ別 | 仕事 | ビジネスデジタル融資市場の動向 |

| ビジネスデジタル融資エコシステム(スタートアップと既存企業の両方を含む) | ||

| 市場規模の推定と予測 | ||

| 消費者 | 消費者向けデジタル融資市場の動向 | |

| 消費者向けデジタル融資モデル(ペイデイローン、ピアツーピアローン、個人ローン、自動車ローン、学生ローン) | ||

| 消費者向けデジタル融資エコシステム(スタートアップと既存企業の両方を含む) | ||

| 市場規模の推定と予測 | ||

米国デジタルレンディング市場調査FAQ

米国のデジタル・レンディング市場の規模は?

米国のデジタルレンディング市場規模は、2024年に4,572億9,000万米ドルに達し、年平均成長率11.87%で成長し、2029年には8,012億5,000万米ドルに達すると予測される。

現在の米国のデジタル・レンディング市場規模は?

2024年、米国のデジタル・レンディング市場規模は4,572億9,000万米ドルに達すると予測される。

米国デジタル・レンディング市場の主要プレーヤーは?

LendingtreeInc.、CAN Capital Inc.、Kiva Microfunds、Upstart Network Inc.、On Deck Capital Inc.などが、米国のデジタル・レンディング市場で事業を展開している主要企業である。

この米国デジタルレンディング市場は何年をカバーし、2023年の市場規模は?

2023年の米国デジタルレンディング市場規模は4,030億1,000万米ドルと推定される。本レポートでは、米国のデジタルレンディング市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年の米国デジタルレンディング市場規模を予測しています。

テクノロジーは米国のデジタル融資市場にどのような影響を与えているか?

人工知能(AI)、機械学習(ML)、ブロックチェーンなどの技術革新は、融資処理時間と顧客体験を改善することで、米国のデジタル融資業界に革命をもたらしている。

最終更新日:

米国デジタル・レンディング業界レポート

米国のデジタル融資市場は、銀行や金融機関による先進技術の採用が牽引して大きな成長を遂げている。この市場は、銀行、信用組合、非銀行系金融会社(NBFC)など、提供サービス、展開タイプ、エンドユーザーに基づいてセグメント化されている。主な市場セグメントには、クラウドベースとオンプレミスのデジタル融資プラットフォームも含まれ、クラウド・ソリューションは運用コストの削減と融資処理効率の向上が可能なことから人気を集めている。デジタル・レンディング・プラットフォームにAIや機械学習などの技術が統合されたことで、金融機関は意思決定やリスク評価のプロセスを強化できるようになっている。このような技術統合は、米国のフィンテック貸出企業の間でデジタル貸出ソリューションの需要を促進している主な要因である。全体として、デジタル融資企業やプラットフォームは、より合理化された、効率的でユーザーフレンドリーな融資プロセスを提供することで、金融情勢を変革しようとしている。米国のデジタル融資市場のシェア、規模、収益成長率に関する詳細な統計については、Mordor Intelligence™ Industry Reportsをご覧ください。米国のデジタル貸出プラットフォームとフィンテック貸出企業に関する同社の分析から無料レポートPDFサンプルをダウンロードして、包括的な市場予測見通しと過去の概観を入手してください。