米国のバッテリーセル市場分析

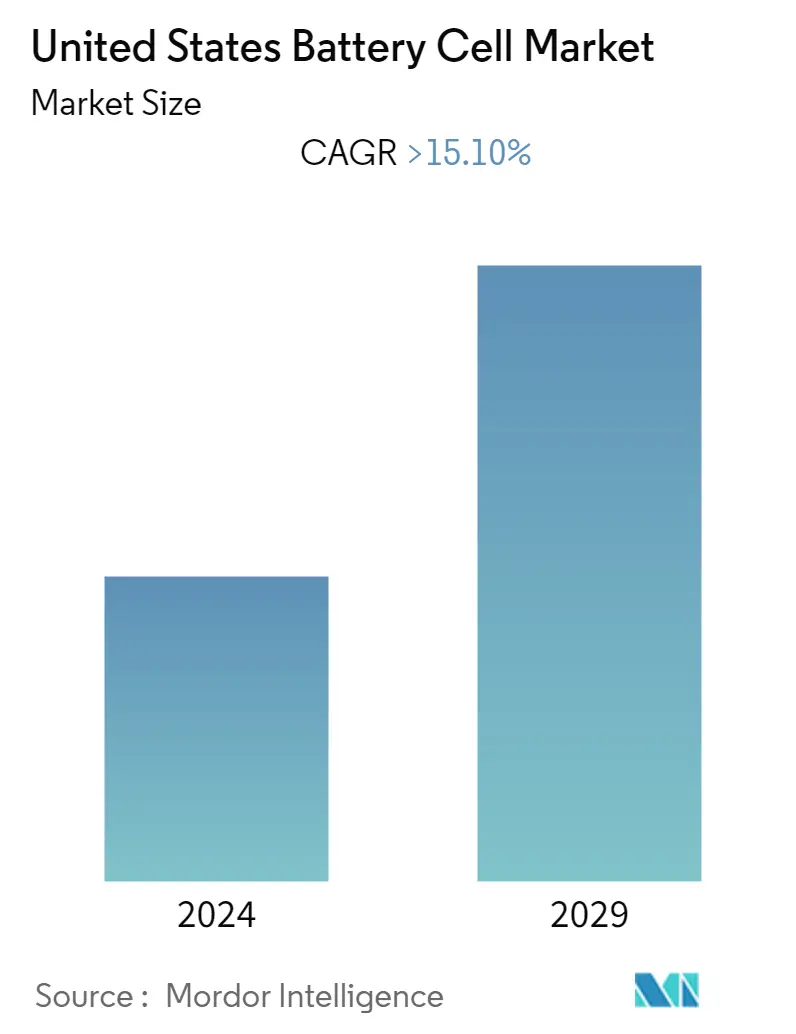

米国のバッテリーセル市場は、予測期間中に15.1%以上のCAGRを記録すると予想される。2020では、電池市場はCOVID-19の発生によってマイナスの影響を受け、世界経済とビジネスに深刻な混乱が生じたため、電池やその他の部品の供給が制限される封鎖が行われた結果、成長が低下した。政府の積極的な政策が成長に寄与したほか、再生可能エネルギーへの投資が増加したことで、エネルギー貯蔵システムの導入が増加し、電池セルの需要にプラスに寄与することになり、市場成長の牽引役となった。しかし、リチウムイオン電池に関する安全性への懸念が市場成長の妨げになる可能性が高い。

- 自動車用バッテリーセグメントは、バッテリーセルの使用率が高いため、国内でのEVの採用が増加しているため、市場を支配すると予想されます。

- 今後10年間で、自動車メーカーは、急速に増大する電気自動車の需要を満たすために、米国でのバッテリーセルの生産に数十億ドルを投資する予定であり、調査対象の市場にかなりの数の機会を生み出すことが期待されています。

- 再生可能エネルギー発電の増加は、再生可能エネルギー発電の増加がエネルギー貯蔵システムの需要につながるため、バッテリーセル市場を後押しすると予想されます。基本的に、バッテリー貯蔵システム(BESS)を使用すると、太陽光や風力などの再生可能エネルギー源を貯蔵し、エネルギー需要に使用できます。

米国のバッテリーセル市場の動向

市場を支配する自動車用バッテリーセグメント

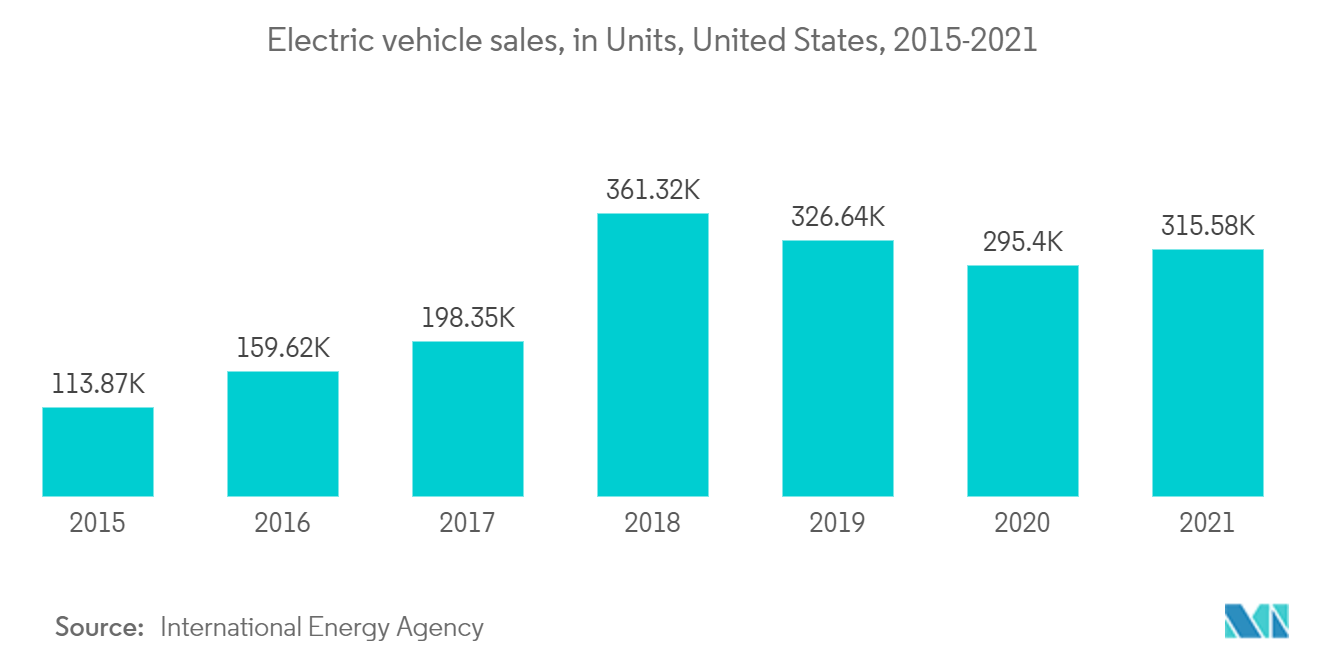

- 米国は、世界最大の電気自動車(EV)市場の1つです。国内のEVメーカーは、主に国内で発生するEVの需要に応えています。したがって、国内でのEV販売の成長は、EV製造部門を推進しており、角型バッテリーと円筒形バッテリーの両方の市場成長を支えています。

- 2021年の時点で、米国の電気自動車の販売台数は3,15576台で、2020年の2,95,399台から6.8%増加しています。

- カリフォルニア州エネルギー委員会(CEC)とカリフォルニア州大気資源局(CARB)は、米国でのEV販売が2022年第1四半期に記録的な数に達し、208,000台以上が納入されたと報告しています。

- 米国のEVメーカーは、国内で高まる需要に応えるためにさらなるイニシアチブに着手しています。2025年までに、米国では13の新しいバッテリーセルギガ工場がオンラインになると予想されています。これらのギガ工場はすべて、フォードモーターカンパニー、ゼネラルモーターズカンパニー、テスラインクなどのさまざまな自動車メーカーによって開発されており、電気自動車の製造と販売をサポートしています。

- EVの販売を促進するために、米国の多くの州は、無料駐車場、低額または登録料なし、通行料の引き下げ、全国の充電ステーションなど、消費者に魅力的なインセンティブを提供しています。

- たとえば、カリフォルニア州では、ゼロエミッションの電気自動車とプラグインハイブリッド電気自動車(PHEV)の割引を提供しています。低所得世帯は、EVを購入するための割引として追加の2,000米ドルを受け取ることができます。さらに、ニュージャージー州とワシントン州は電気自動車を自動車消費税から免除しています。同様に、ルイジアナ州とメリーランド州は、車両ごとに最大2,500米ドルと3,000米ドルの税額控除を提供しています。

- トヨタによると、2021年10月、同社は主に自動車用バッテリーの生産の開発と現地化のために、2030年までに米国で自動車用バッテリーに34億米ドルを投資する予定です。

- 自動車部門では、米国は間違いなく世界最大の経済国の1つです。ますます実行可能な電気自動車技術は、米国の電気自動車革命につながり、それは国の電気自動車バッテリー市場に直接関連しています。これらの要因は、予測期間中に国内のaumobileバッテリーセル市場を牽引すると予想されます。

市場を牽引するためのバッテリーエネルギー貯蔵システムの採用の増加につながる再生可能エネルギー生成の増加

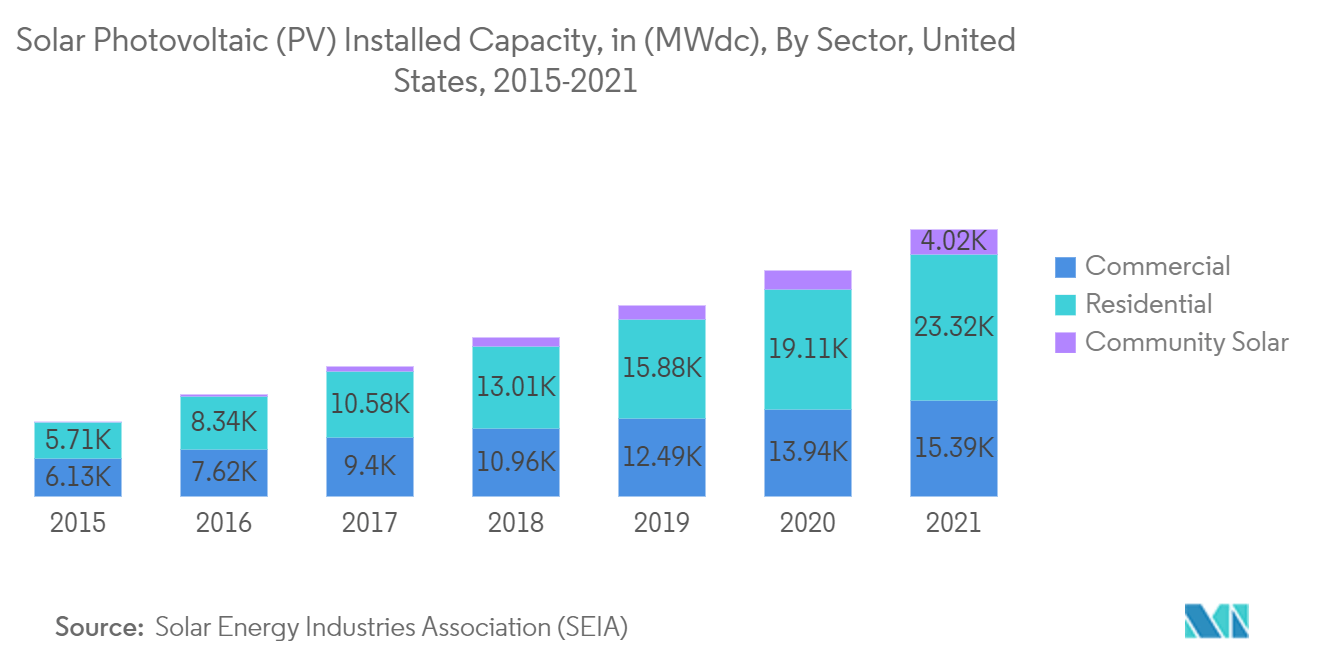

- 再生可能エネルギーインフラへの投資の増加に伴い、米国は近年、特に住宅および商業部門で大きな変化を遂げています。

- 住宅、商業および産業(CI)セクターによる太陽光発電システムの採用は、調査対象の市場の主要な推進力になると予想されます。屋上ソーラーの採用を推進する主な要因の1つは、将来的にエネルギー貯蔵システムの需要を促進すると予想されるネットメータリングなどの政府のイニシアチブです。 米国

- 太陽エネルギー産業協会によると、2022年第2四半期に、米国は4.6ギガワット(GWdc)の太陽光発電容量を設置し、総設備容量の130.9GWdcに達し、2,300万のアメリカの家庭に電力を供給するのに十分です。

- 2021年上半期に米国で追加された新しい発電容量の合計39%は、太陽エネルギーからのものでした。

- 過去10年間で、太陽光発電の設置コストは60%以上減少し、業界は新しい市場に拡大し、何千ものシステムを展開するようになりました。2010年には、平均的な住宅システムのコストは40,000米ドルでしたが、現在は20,000米ドルから30,000米ドルの費用がかかり、ユーティリティ規模のシステムのコストはMWhあたり16米ドルから35米ドルで、他のすべての発電形態と競争力があります。

- 米国では、いくつかのバッテリー技術を含むバッテリーベースのエネルギー貯蔵プロジェクトが現在開発されています。2021年から2024年の間に、約14.5ギガワット(GW)のバッテリーストレージ容量がオンラインになると予想されています。この貯蔵容量の約9.2GWは太陽光と同じ場所に配置され、1.3GWは風力エネルギーと同じ場所に配置され、残りの4GWはスタンドアロン容量になります。

- したがって、再生可能エネルギーへの投資の増加と太陽光発電の設置コストの削減は、市場の成長を促進すると予想されます。

米国のバッテリーセル業界の概要

米国のバッテリーセル市場は適度に細分化されています。市場の主要なプレーヤーには、BYD株式会社、コンテンポラリーアンペレックステクノロジー株式会社、デュラセル株式会社、EnerSys、パナソニック株式会社が含まれます。

米国のバッテリーセル市場のリーダー

-

BYD Co. Ltd

-

Contemporary Amperex Technology Co. Limited

-

Duracell Inc.

-

EnerSys

-

Panasonic Corporation

- *免責事項:主要選手の並び順不同

米国のバッテリーセル市場ニュース

- 2022年3月、Microvast Holdings, Inc.は、製品ポートフォリオに2つの新しいリチウムイオン電池セルを導入し、第4世代電池パックをアップグレードすることを発表しました。新しい48Ahおよび53.5Ah NMCリチウムイオンバッテリーセルは、商用車および特殊車両に電力を供給するためのさまざまな技術要件を満たすように明示的に設計された新しいポーチセルです。48Ah、53.5Ahセル、およびGen 4バッテリーパックは、即時注文が可能です。マイクロバストは2023年に大量生産を開始する予定です。

- 2021年5月、フォードとSKイノベーションは、米国でバッテリーセルとアレイを製造するBlueOval SKと呼ばれる合弁会社の覚書(MoU)に署名したと発表しました。ブルーオーバルSKは、年間約60ギガワット時(GWh)の生産が見込まれており、拡大する可能性があります。このBlueOval SK MoUにより、フォードは、新しいグローバルバッテリーセンターオブエクセレンスの設立や全固体電池の新興企業への投資など、バッテリー技術と製造の研究開発への投資を継続します。

米国のバッテリーセル産業セグメンテーション

米国のバッテリーセル市場レポートには次のものが含まれます。

| プリズム状 |

| 円筒形 |

| ポーチ |

| 自動車 |

| 産業用バッテリー (動力用、定置型 (テレコム、UPS、エネルギー貯蔵システム (ESS) など)) |

| 家電 |

| その他の用途 |

| タイプ | プリズム状 |

| 円筒形 | |

| ポーチ | |

| 応用 | 自動車 |

| 産業用バッテリー (動力用、定置型 (テレコム、UPS、エネルギー貯蔵システム (ESS) など)) | |

| 家電 | |

| その他の用途 |

米国のバッテリーセルの市場調査に関するFAQ

現在の米国のバッテリーセル市場規模はどれくらいですか?

米国のバッテリーセル市場は、予測期間(15.10%年から2029年)中に15.10%を超えるCAGRを記録すると予測されています

米国のバッテリーセル市場の主要プレーヤーは誰ですか?

BYD Co. Ltd、Contemporary Amperex Technology Co. Limited、Duracell Inc.、EnerSys、Panasonic Corporationは、米国のバッテリーセル市場で活動している主要企業です。

この米国のバッテリーセル市場は何年を対象としていますか?

このレポートは、2020年、2021年、2022年、2023年の米国バッテリーセル市場の歴史的市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年の米国バッテリーセル市場規模も予測します。

最終更新日:

米国のバッテリーセル産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の米国バッテリーセル市場シェア、規模、収益成長率の統計。米国のバッテリーセル分析には、2029 年までの市場予測見通しと過去の概要が含まれています。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。