米国の自動マテリアルハンドリング市場分析

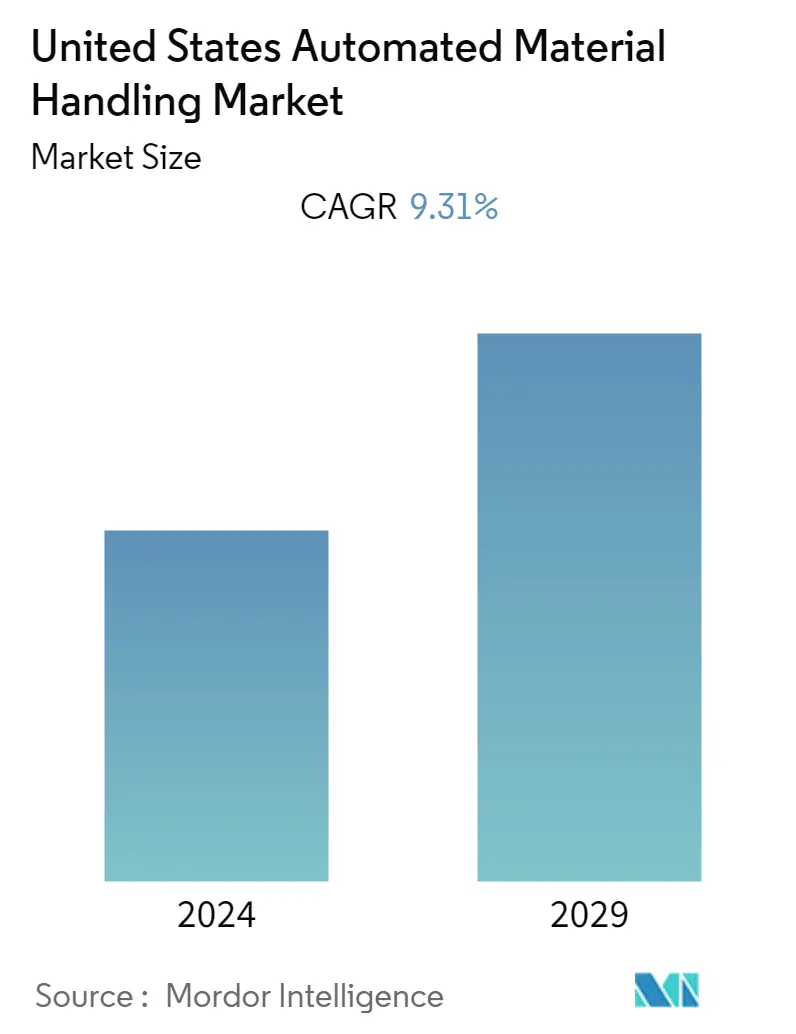

米国の自動マテリアルハンドリング市場は、2020年にUSD 11685.9 millionと評価され、予測期間(2021~2026)のCAGRは9.31%で、2026年までにUSD 19837.93 millionに達すると予測されている。また、米国では多くの倉庫が封鎖後に操業を開始し、回復してきている。しかし、2020の開始4ヶ月で生じた変動は、年間を通して倉庫ロボットサプライチェーン全体に注文遅延とリードタイムをもたらした。昨年、COVID-19パンデミックが蔓延し、ロボットとオートメーションは状況管理に重要な役割を果たした。さらに、この状況は市場に新たな機会をもたらす可能性があった。

- 米国は世界で最も先進的な経済国である。AMH市場の巨大な需要源である同国の製造部門は、この地域の経済生産高の82%を占める圧倒的な米国経済にかかっている。

- さらに、米国は、自動化、AI、機械学習など、地域のAMHメーカーの技術進歩の割合が高く、業界を急速に前進させているため、世界のAMH市場における主要な投資家および革新者の1つである。北米では、高度な自動マテリアルハンドリングシステムに対する需要の高まりと、手作業を雇用する不便さを伴う人件費の上昇が続いており、これが米国AMH市場をさらに牽引している。

- 同国の近代的な製造施設は、より高品質の製品をより速いスピードで、より低コストで生産するための新技術と革新に依存している。革新的なソフトウェアとハードウェアを導入することが、現在の競争市場で生き残るための唯一の実現可能な方法であることが証明されている。

- 例えば、FDA食品安全近代化法(FSMA)は、食中毒や異物混入への対応から予防へと焦点を移すことで、食品会社を変革する。その結果、洗浄性と衛生性が米国のベルトメーカーの最大の優先事項となった。ステンレススチールもまた、同国の食品加工用ベルトの人気タイプに浮上した。また、米国の郵便局では、ローラーコンベヤを採用した後、小包を扱う用途で60%のエネルギー節約を目の当たりにした。

- さらに、同国のマテリアルハンドリング産業は、パンデミックの流行により大きく混乱している。製造施設や配送センターでの部分的な操業により、新しいAMHシステムの注文が遅れた。パンデミックのピーク時には、手作業によるピッキングを行っていた倉庫は操業を停止せざるを得ず、世界のサプライチェーンに深刻な影響を与えた。DHLの報告によると、米国内のフルフィルメントセンターのうち、すでに自動化システムを使用しているのは5~10%に過ぎない。

- しかし、パンデミックの間、ベンダーはAMH製品の強化に努めた。例えば、2020年10月、革新的なサプライチェーン・ソリューションのサプライヤーであるStoecklinLogistics社は、ダイナミックMASTerStacker Cranes(ユニットロードASRS)の製品ラインを発表した。このクレーンは、高い加速度と移動速度、改善されたエネルギー効率、モジュール構造を特徴としており、大幅な性能向上と高レベルの可用性を実現している。この新しいクレーンはまた、ホイールとホイストがより素直で高速になり、さまざまなクレーンと積載量にわたって標準化が進み、組み立てと製造にかかる時間が短縮され、構造が軽くなり、メンテナンスのための部品へのアクセス性が向上している。

米国の自動マテリアルハンドリング市場動向

自律移動ロボット(AMR)が大きな市場シェアを占める見込み

- AMRは、物流アプリケーションにおいてAGVに取って代わりつつある。というのも、AGVとは異なり、AMRには、慣性計測装置(IMU)、レーザー・スキャン・レンジ・ファインダー、2Dおよび3Dカラー・カメラ、モーター・コントローラーに連結された、より洗練されたオンボード・コンピューターが組み込まれているからである。このようなAMRは、工場や倉庫にトラッキング・ストリップを設置する必要がない。

- さらに、AMRは特にフォークリフトを徐々に置き換えていくと予想されている。さらに、Mobile Industrial Robots Inc.は、MiR1000 AMRを設計する最初のイニシアチブを取った。1000kgの可搬重量に耐え、6台のレーザースキャナー、3Dカメラ、人工知能カメラを装備している。

- 多くの物流業務がいまだに手作業や紙ベースのピッキング・システムに頼っている一方で、自律型移動ロボットは今や多くの不必要な歩行を省くことができる。米国国勢調査局のデータ分析によると、平均的な倉庫作業員は不必要な動きで年間7週間近くを浪費しており、43億米ドル以上の人件費を占めている。

- さらに、北米の空港産業は世界最大級の空港産業である。毎年約10億1150万人の国内外からの旅客にサービスを提供している。また、世界最大級の空港の本拠地でもあり、ビジネスモデルの崩壊を防ぐため、自動化の導入を強化することが期待されている。例えば、自動手荷物ハンドリング・システムの世界的サプライヤーであるクリスプラント社は、カナダ航空輸送保安局(CATSA)がカナダのハリファックス国際空港に配備した保安検査装置と統合した完全自動手荷物ハンドリング・システムを設計、製造、設置した。

- さらに、調査対象市場のベンダーは、合併・買収戦略によってこの地域での足場を拡大している。例えば、2020年5月、Geek+社とConveyco社は、北米、特に米国におけるAMR(自律移動ロボット)ソリューションへのアクセスを加速させるため、戦略的パートナーシップを締結した。Geek+ソリューションの実証された効率性、拡張性、コスト削減は大きな価値をもたらし、このパートナーシップを通じて、この地域のあらゆる業界の顧客に柔軟な物流を可能にする。

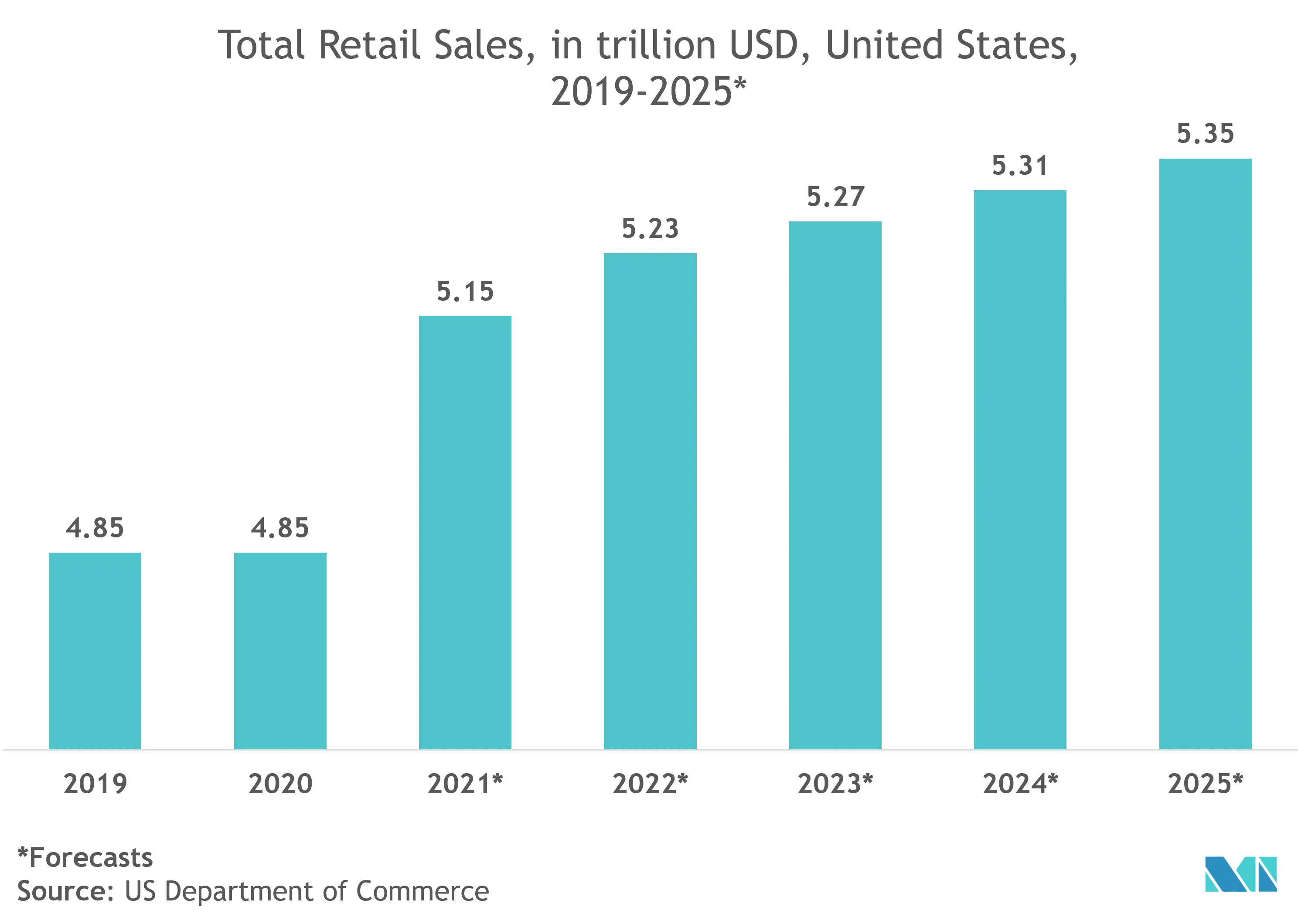

小売業界が大きな市場シェアを占めると予想される

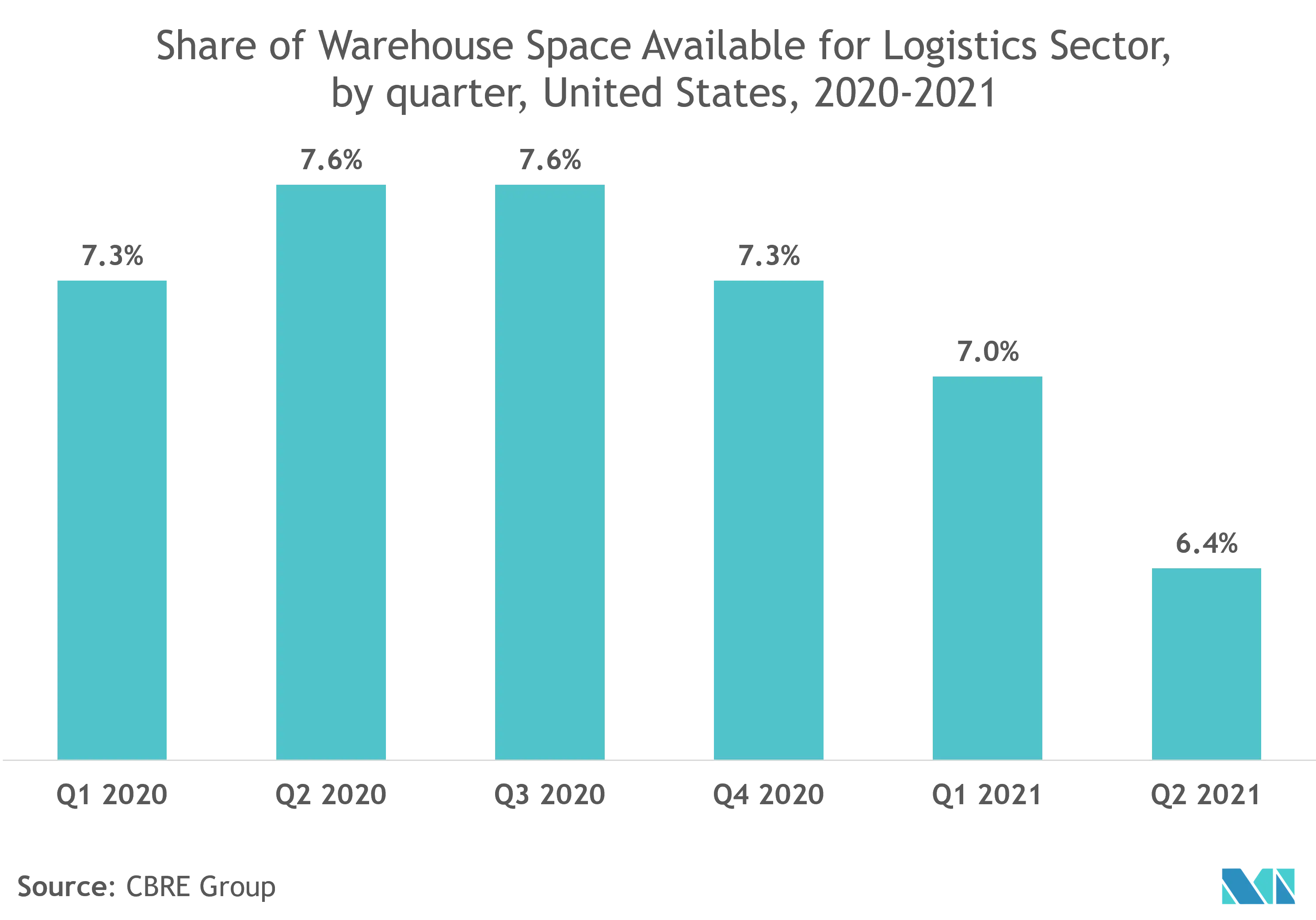

- 米国の小売・電子商取引部門の著しい成長と倉庫の拡張が、市場成長の主な原動力となりつつある。この地域の小売業者の多くは、高価格のレンタル環境で拡張するよりも、倉庫の自動化を計画している。Robo Business Warehouse Automation Reportによると、米国の倉庫の80%近くはいまだに手作業で運営されている。機械化されている倉庫は全体のわずか15%で、自動化されているのは5%にも満たない。このため、AMH市場が予測期間中に全米で一貫して成長するためには、長い道のりが必要となる。

- さらに、米国はこの地域の主要小売市場のひとつである。同国のGDPの3分の2以上は、毎年小売消費から生み出されていると推定されている。同国のeコマース部門では、実店舗よりも売上が伸び続けている。自動化が重要な差別化要因となる中、オンライン小売業者とオムニチャネル小売業者の間の競争が激化している。

- 小売業は、コンベヤーのような自動マテリアルハンドリングシステムの要件が不可欠な主要産業の1つです。コンベアはオンライン小売業者の商品移動に大いに役立ち、配送効率も向上する。さらに、倉庫スペースの拡張に投資する小売業者も増えている。例えば、Blackstone Group は、米国の小売需要の増加に対応するため、1億7900万平方フィートの倉庫スペースに187億米ドルを投資しました。Amazon.com Inc.もその一例で、倉庫の増加問題を解決するために自動化技術を採用している。近年、同社は自動マテリアルハンドリングマシンを導入し、倉庫に多くの高度なコンベア技術を追加している。

- Eコマース・チャネルからの需要の高まりを受けて、この地域では複数の企業がフルフィルメント物流センターを立ち上げている。例えば、PFSは2020年12月、ダラス地域に新たなフルフィルメント物流センターを開設し、4ブランドのEコマース・フルフィルメント・プログラムを運営することを発表した。フルフィルメントセンターは一般的に、製品を効率的に搬送するために複数のコンベアシステムを備えており、こうした拡大活動は米国のコンベア市場にプラスの影響を与えると予想される。

- しかし、COVID-19の発生により、2020年の3月、4月、5月の小売売上は落ち込んだ。そのような要因は、これらの月の米国の小売風景における自動マテリアルハンドリングの使用にマイナスの影響を与えた。しかし、小売セクターは2020年後半に大幅な急上昇を目撃し、AMHのような自動化システムの利用を回復させた。

米国自動マテリアルハンドリング産業概要

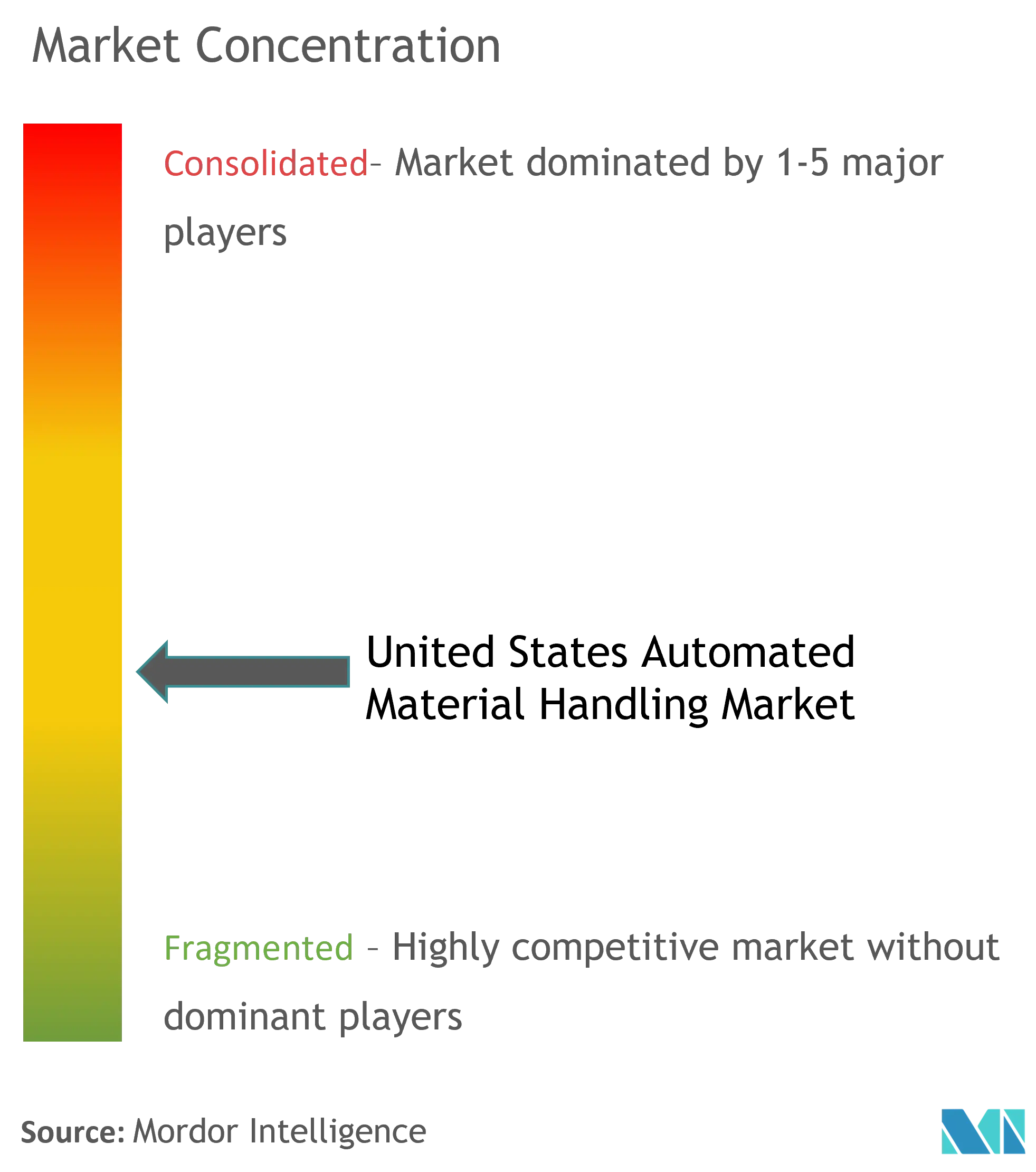

米国の自動マテリアルハンドリング市場は細分化され、競争が激しい。製品の発売、研究開発への高費用、パートナーシップ、買収などが、激しい競争を維持するために国内企業が採用する主要な成長戦略である。

- 2021年1月 - TGW Logistics GroupはNorton Shores(ミシガン州)にある米国のコンベア資産の一部をMaterial Handling Systems, Inc.両社間の契約が締結され、買収は2021年末までに発効する予定。リンカーン・インターナショナルはMAプロセス全体を通じてTGWを指導した。この売却により、TGWは戦略的ポートフォリオを調整し、北米で成長するインテグレーション事業に注力する。

- 2020年7月 - ヴァンダーランデは、ADAPTOを活用したGtP(Goods to Person)ピッキングソリューションに基づき、独自の3D、シャトルベースの自動保管・検索システム(AS/RS)であるHOME PICKを開発。食品小売業者が集中フルフィルメントセンター(CFC)を通じてスケールメリットを実現するのに理想的です。ADAPTOとモジュール式ワークステーションを使用することで、HOMEPICKのスケーラビリティは将来性も備えている。シーケンス化されたオーダーにより、配送ルートごとに適切なオーダーが確保され、配送パフォーマンスが最大化されるため、大幅な時間とコストの節約につながる。

米国の自動マテリアルハンドリング市場のリーダー

-

Kion Group AG

-

Bastian Solutions Inc.

-

DMW&H

-

Westfalia Technologies Inc.

-

Dorner Manufacturing Corporation

- *免責事項:主要選手の並び順不同

米国自動マテリアルハンドリング市場ニュース

- アンソロポロジー(Anthropologie)、BHLDN、フリーピープル(Free People)、テレイン(Terrain)、アーバンアウトフィッターズ(Urban Outfitters)、ヌーリー(Nuuly)、食品・飲料部門からなるグローバル消費者ブランドポートフォリオを運営するライフスタイル製品・サービス企業の1つであるアーバンアウトフィッターズ社(URBN)は、米国カンザスシティに新設されたフルフィルメントセンターの自動化ソリューションを設計・導入するため、TGW社と提携した。同社のFlashPickシステムは、製品が完全に自動で注文をピッキングし、次の段階のピッキングに確実に対応するソリューションとして提供されている。

- 2021年1月- W. M. Kelley Co.Inc.(インディアナ州ニューオールバニー)を買収。Inc.を買収。は、オーバーヘッドコンベアと永久磁石のソリューションを提供し続ける。この買収により、W.M. Kelleyは設計と製作のニーズにおいて、顧客により良い位置づけとサービスを提供できるようになると期待されている。

米国の自動マテリアルハンドリング産業のセグメント化

自動マテリアルハンドリング機器は、マテリアルハンドリングプロセスにおける人間の干渉の必要性を排除します。食品・飲料、小売業、一般製造業、医薬品、郵便・小包などのさまざまな産業におけるロボット工学、無線技術、ドライバーレス車両の出現に伴う自動化需要の継続的な高まりは、自動マテリアルハンドリング機器の採用に革命をもたらした。さらに、AS/RS、AGV、コンベア、パレタイザー、仕分けシステムなどの機器のタイプも市場範囲に含まれています。さらに、市場全体の予測に到達するために、COVID-19と投資シナリオやその他のマクロ経済要因の影響を分析しています。

| 製品タイプ別 | ハードウェア | ||

| ソフトウェア | |||

| サービス | |||

| 機器の種類別 | 無人搬送車(AGV) | 自動フォークリフト | |

| 自動牽引/トラクター/タグボート | |||

| 単位負荷 | |||

| 組み立てライン | |||

| 特別な目的 | |||

| 自律移動ロボット (AMR) | |||

| レーザー誘導車両 | |||

| 自動保管および検索システム (ASRS) | 固定通路(スタッカークレーン+シャトルシステム) | ||

| カルーセル (水平カルーセル + 垂直カルーセル) | |||

| 垂直リフトモジュール | |||

| 自動コンベヤ | ベルト | ||

| ローラー | |||

| パレット | |||

| オーバーヘッド | |||

| パレタイザー | 従来(ハイレベル+ローレベル) | ||

| ロボット | |||

| 仕分けシステム | |||

| エンドユーザー別 業種別 | 空港 | ||

| 自動車 | |||

| 食品および飲料 | |||

| 小売/倉庫/配送センター/物流センター | |||

| 一般製造業 | |||

| 医薬品 | |||

| 郵便と小包 | |||

| その他のエンドユーザー | |||

| ハードウェア |

| ソフトウェア |

| サービス |

| 無人搬送車(AGV) | 自動フォークリフト |

| 自動牽引/トラクター/タグボート | |

| 単位負荷 | |

| 組み立てライン | |

| 特別な目的 | |

| 自律移動ロボット (AMR) | |

| レーザー誘導車両 | |

| 自動保管および検索システム (ASRS) | 固定通路(スタッカークレーン+シャトルシステム) |

| カルーセル (水平カルーセル + 垂直カルーセル) | |

| 垂直リフトモジュール | |

| 自動コンベヤ | ベルト |

| ローラー | |

| パレット | |

| オーバーヘッド | |

| パレタイザー | 従来(ハイレベル+ローレベル) |

| ロボット | |

| 仕分けシステム |

| 空港 |

| 自動車 |

| 食品および飲料 |

| 小売/倉庫/配送センター/物流センター |

| 一般製造業 |

| 医薬品 |

| 郵便と小包 |

| その他のエンドユーザー |

米国自動マテリアルハンドリング市場調査 よくある質問

現在の米国の自動マテリアルハンドリング市場規模はどれくらいですか?

米国の自動マテリアルハンドリング市場は、予測期間(9.31%年から2029年)中に9.31%のCAGRを記録すると予測されています

米国の自動マテリアルハンドリング市場の主要プレーヤーは誰ですか?

Kion Group AG、Bastian Solutions Inc.、DMW&H、Westfalia Technologies Inc.、Dorner Manufacturing Corporationは、米国の自動マテリアルハンドリング市場で活動している主要企業です。

この米国の自動マテリアルハンドリング市場は何年を対象としていますか?

このレポートは、米国の自動マテリアルハンドリング市場の過去の市場規模:2019年、2020年、2021年、2022年、2023年についてカバーしています。レポートはまた、米国の自動マテリアルハンドリング市場の年間規模:2024年、2025年、2026年、2027年、2028年も予測します。そして2029年。

最終更新日: 10月 24, 2023

米国自動マテリアルハンドリング産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の米国の自動マテリアル ハンドリング市場シェア、規模、収益成長率の統計。米国の自動マテリアルハンドリング分析には、2029 年までの市場予測見通しと過去の概要が含まれています。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。