米国の建築用塗料市場規模

|

|

調査期間 | 2016 - 2028 |

|

|

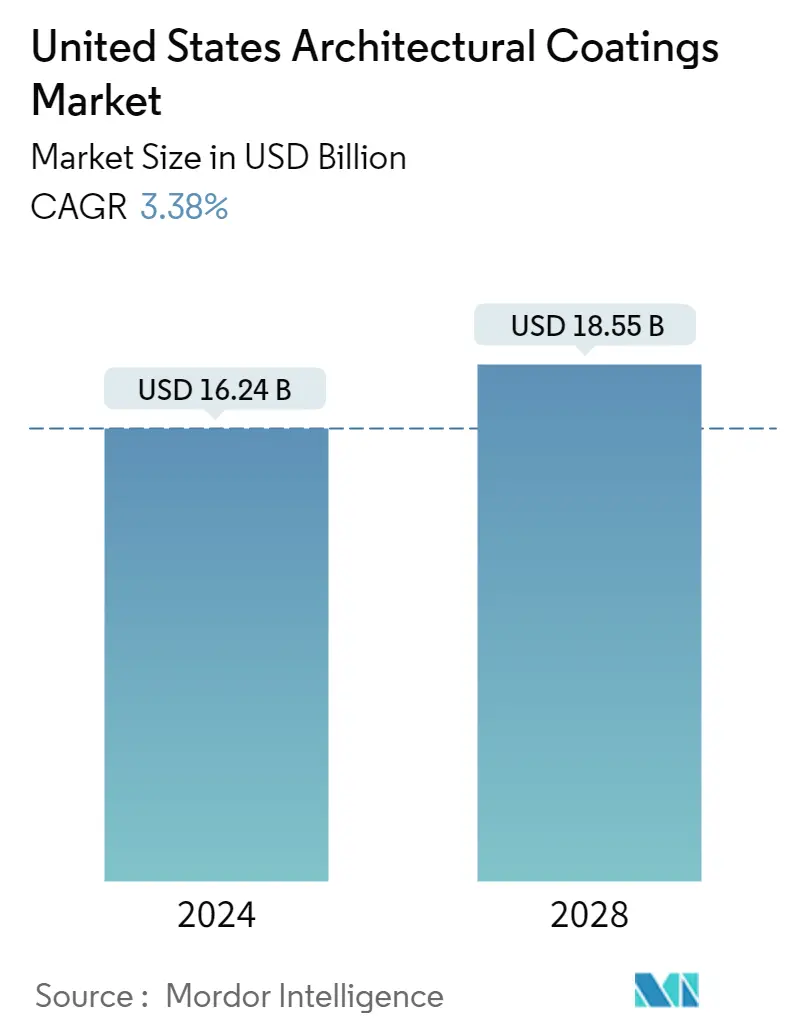

市場規模 (2024) | USD 162億4.000万ドル |

|

|

市場規模 (2028) | USD 185.5億ドル |

|

|

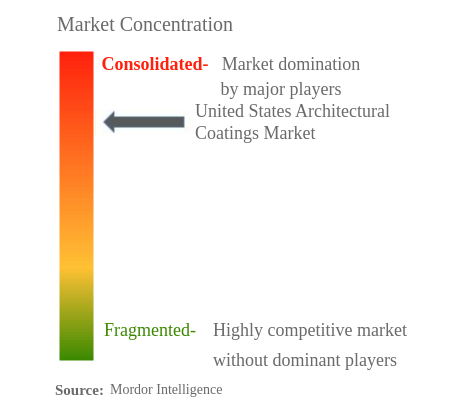

市場集中度 | 高い |

|

|

サブエンドユーザー別最大シェア | 居住の |

|

|

CAGR(2024 - 2028) | 3.38 % |

|

|

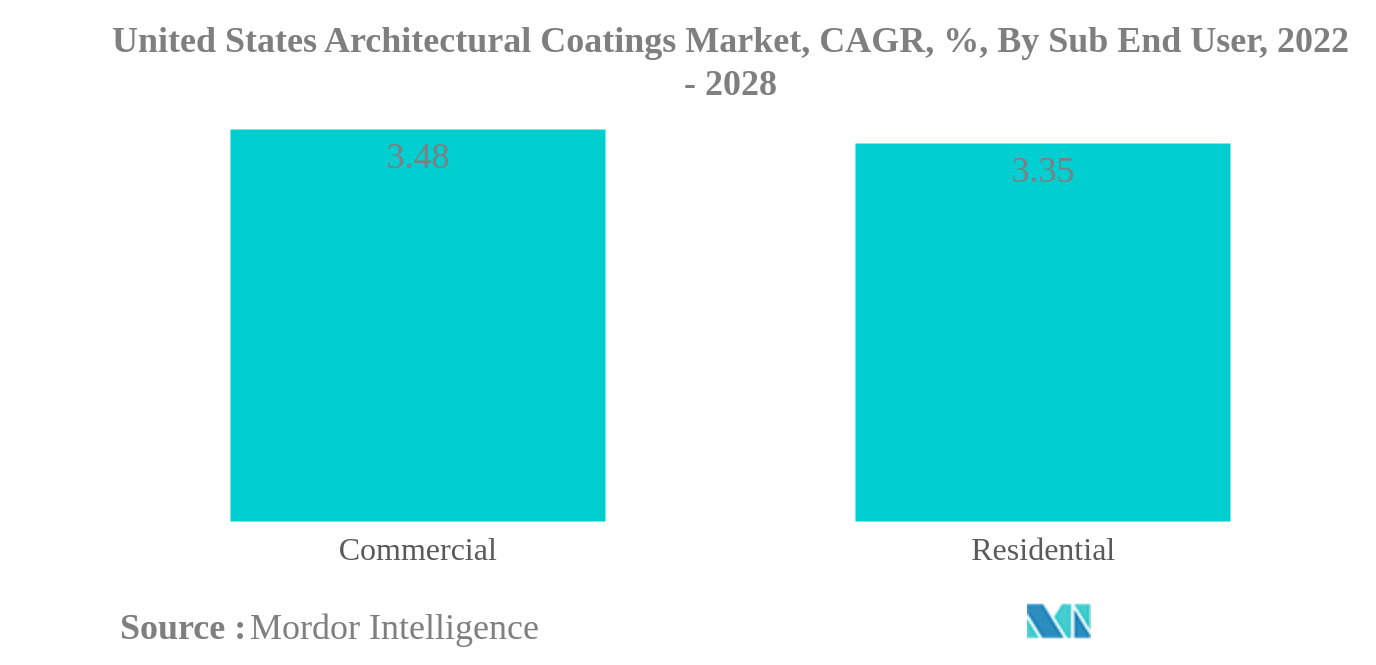

サブエンドユーザーによる急成長 | コマーシャル |

主要プレーヤー |

||

|

|

||

|

*免責事項:主要選手の並び順不同 |

米国の建築用コーティング市場分析

米国の建築用コーティング市場規模は、3.38%年に162億4,000万米ドルと推定され、2028年までに185億5,000万米ドルに達すると予測されており、予測期間(2024年から2028年)中に3.37%のCAGRで成長します。

- エンドユーザー別の最大セグメント - 住宅 商業建築ストックと比較して、この国の住宅建築ストックは大量にあります。その結果、住宅部門からの建築用塗料の消費量が増加しました。

- テクノロジー別の最大セグメント - 水系 EPA の厳しい規制と環境に優しい製品に対する消費者の選好が、水系の消費量と成長に貢献しました。米国におけるコーティング。

- 樹脂別の最大セグメント - アクリル アクリルは、低コストで水性塗料によく使用されるため、主要な種類の樹脂です。水性塗料は米国市場でも使用されることが増えています。

住宅は、サブエンドユーザーによる最大のセグメントです。

- 建築用塗料の成長率は2016年以降低下し、2020年に跳ね返りました。2020年に記録された成長は、消費者が自宅で「巣作りし、DIYプロジェクトを完了することに牽引された、DIYセグメントからの大幅な売上増加によるものでした。2001年の約31歳から2019年には平均年齢41歳に達した老朽化した住宅ストックは、市場の需要の主要な推進力でした。

- 国の住宅部門が最も高いシェアを占め、約78〜79%を記録しました。しかし、2020年には、商業部門の大幅な減少と並行して住宅の塗り替え需要が大幅に増加したため、この傾向は大きく変化し、商業部門のシェアは17.4%未満に減少しました。

- 商業部門のシェアは予測期間中に回復すると予想されますが、住宅セグメントの需要が持続しているため、短期的にはパンデミック前のレベルに達しない可能性があります。

米国の建築用塗料業界の概要

米国の建築用コーティング市場はかなり統合されており、上位5社が77.70%を占めています。この市場の主要なプレーヤーは、Benjamin Moore & Co.、Masco Corporation、PPG Industries、Inc.、RPM International Inc.、The Sherwin-Williams Company(アルファベット順)です。

米国の建築用塗料市場のリーダー

Benjamin Moore & Co.

Masco Corporation

PPG Industries, Inc.

RPM International Inc.

The Sherwin-Williams Company

*免責事項:主要選手の並び順不同

米国の建築用塗料市場ニュース

- 2022年1月:PPGは、プロフェッショナルな顧客のニーズに特化したプロフェッショナルなPPGペイント製品とサービスを包括的に提供するために、ホームデポおよびHDサプライとの関係を拡大することを発表しました。

- 2021年8月:PPGは、建築、室内装飾、家具用途向けの新しいPPG ENVIROCRONTM PCS P4粉体塗装を発表しました。

- 2021年6月:PPGがティックリラの全株式を取得。ティックリラのブランドには、ティックリラ、アルクロ、テックス、ビバカラー、ベッカーズなどがあります。

米国の建築用塗料市場レポート - 目次

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. 延床面積の推移

2.2. 規制の枠組み

2.3. バリューチェーンと流通チャネルの分析

3. 市場セグメンテーション

3.1. サブエンドユーザー

3.1.1. コマーシャル

3.1.2. 居住の

3.2. テクノロジー

3.2.1. 溶剤系

3.2.2. 水性

3.3. 樹脂

3.3.1. アクリル

3.3.2. アルキド

3.3.3. エポキシ

3.3.4. ポリエステル

3.3.5. ポリウレタン

3.3.6. その他の樹脂タイプ

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要

4.4.1. Beckers Group

4.4.2. Benjamin Moore & Co.

4.4.3. Diamond Vogel

4.4.4. Dunn-Edwards Corporation

4.4.5. Kelly-Moore Paints

4.4.6. Masco Corporation

4.4.7. PPG Industries, Inc.

4.4.8. RPM International Inc.

4.4.9. The Sherwin-Williams Company

5. 建築塗装の CEO にとって重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. マーケットダイナミクス (DRO)

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

表と図のリスト

- 図 1:

- 米国市場、未定義の前年比成長率、2016-2028年

- 図 2:

- 米国の建築用塗料市場、量、キログラム、2016-2028年

- 図 3:

- 米国の建築用塗料市場、金額、米ドル、2016-2028年

- 図 4:

- 米国の建築用コーティング市場:サブエンドユーザー別、量、キログラム(2016-2028年)

- 図 5:

- 米国の建築用コーティング市場:サブエンドユーザー別、価値、米ドル(2016-2028年)

- 図 6:

- 米国の建築用塗料市場:シェア(%)、サブエンドユーザー別(2016-2028年)

- 図 7:

- 米国の建築用塗料市場:シェア(%)、サブエンドユーザー別(2016-2028年)

- 図 8:

- 米国の建築用コーティング市場:サブエンドユーザー別、量、キログラム(2016-2028年)

- 図 9:

- 米国の建築用コーティング市場:サブエンドユーザー別、価値、米ドル(2016-2028年)

- 図 10:

- 米国の建築用塗料市場:シェア(%)、技術別(2021-2028年)

- 図 11:

- 米国の建築用コーティング市場:サブエンドユーザー別、量、キログラム(2016-2028年)

- 図 12:

- 米国の建築用コーティング市場:サブエンドユーザー別、価値、米ドル(2016-2028年)

- 図 13:

- 米国の建築用塗料市場:シェア(%)、技術別(2021-2028年)

- 図 14:

- 米国の建築用塗料市場:技術別、量別、キログラム別(2016-2028年)

- 図 15:

- 米国の建築用塗料市場:技術別、価値、米ドル(2016-2028年)

- 図 16:

- 米国の建築用塗料市場:シェア(%)、技術別(2016-2028年)

- 図 17:

- 米国の建築用塗料市場:シェア(%)、技術別(2016-2028年)

- 図 18:

- 米国の建築用塗料市場:技術別、量別、キログラム別(2016-2028年)

- 図 19:

- 米国の建築用塗料市場:技術別、価値、米ドル(2016-2028年)

- 図 20:

- 米国の建築用塗料市場:シェア(%)、サブエンドユーザー別(2021-2028年)

- 図 21:

- 米国の建築用塗料市場:技術別、量別、キログラム別(2016-2028年)

- 図 22:

- 米国の建築用塗料市場:技術別、価値、米ドル(2016-2028年)

- 図 23:

- 米国の建築用塗料市場:シェア(%)、サブエンドユーザー別(2021-2028年)

- 図 24:

- 米国の建築用塗料市場:樹脂別、体積、キログラム(2016-2028年)

- 図 25:

- 米国の建築用塗料市場:樹脂別、金額、米ドル(2016-2028年)

- 図 26:

- 米国の建築用塗料市場:シェア(%)、樹脂別(2016-2028年)

- 図 27:

- 米国の建築用塗料市場:シェア(%)、樹脂別(2016-2028年)

- 図 28:

- 米国の建築用塗料市場:樹脂別、体積、キログラム(2016-2028年)

- 図 29:

- 米国の建築用塗料市場:樹脂別、金額、米ドル(2016-2028年)

- 図 30:

- 米国の建築用塗料市場:シェア(%)、サブエンドユーザー別(2021-2028年)

- 図 31:

- 米国の建築用塗料市場:樹脂別、体積、キログラム(2016-2028年)

- 図 32:

- 米国の建築用塗料市場:樹脂別、金額、米ドル(2016-2028年)

- 図 33:

- 米国の建築用塗料市場:シェア(%)、サブエンドユーザー別(2021-2028年)

- 図 34:

- 米国の建築用塗料市場:樹脂別、体積、キログラム(2016-2028年)

- 図 35:

- 米国の建築用塗料市場:樹脂別、金額、米ドル(2016-2028年)

- 図 36:

- 米国の建築用塗料市場:シェア(%)、サブエンドユーザー別(2021-2028年)

- 図 37:

- 米国の建築用塗料市場:樹脂別、体積、キログラム(2016-2028年)

- 図 38:

- 米国の建築用塗料市場:樹脂別、金額、米ドル(2016-2028年)

- 図 39:

- 米国の建築用塗料市場:シェア(%)、サブエンドユーザー別(2021-2028年)

- 図 40:

- 米国の建築用塗料市場:樹脂別、体積、キログラム(2016-2028年)

- 図 41:

- 米国の建築用塗料市場:樹脂別、金額、米ドル(2016-2028年)

- 図 42:

- 米国の建築用塗料市場:シェア(%)、サブエンドユーザー別(2021-2028年)

- 図 43:

- 米国の建築用塗料市場:樹脂別、体積、キログラム(2016-2028年)

- 図 44:

- 米国の建築用塗料市場:樹脂別、金額、米ドル(2016-2028年)

- 図 45:

- 米国の建築用塗料市場:シェア(%)、サブエンドユーザー別(2021-2028年)

- 図 46:

- 米国の建築用塗料市場:最も活発な企業:戦略的移転数別(2018-2021年)

- 図 47:

- 米国の建築用塗料市場:最も採用されている戦略(2018-2021年)

- 図 48:

- 米国の建築用塗料の市場シェア(%):主要企業別(2021年)

米国の建築用塗料産業セグメンテーション

商業用、住宅用は、サブエンドユーザーのセグメントとしてカバーされています。 溶剤型、水性は、テクノロジーによってセグメントとしてカバーされています。 アクリル、アルキド、エポキシ、ポリエステル、ポリウレタンは、樹脂でセグメントとしてカバーされています。| サブエンドユーザー | |

| コマーシャル | |

| 居住の |

| テクノロジー | |

| 溶剤系 | |

| 水性 |

| 樹脂 | |

| アクリル | |

| アルキド | |

| エポキシ | |

| ポリエステル | |

| ポリウレタン | |

| その他の樹脂タイプ |

市場の定義

- コマーシャル - 商業部門には、ホテル、病院、教育機関、政府機関、モールなどに使用される塗料やコーティングが含まれます。この範囲には、インフラストラクチャアプリケーションに使用される塗料やコーティングは含まれません。

- 住宅 - このセクションには、住宅の建物に使用される内外装の塗料とコーティングが含まれます。

- 床面積 - 総床面積は、調査で検討されたサブエンドユーザーの既存の床面積と新しい床面積の両方で構成されます。

研究方法論

Mordor Intelligenceは、すべてのレポートで4段階の方法論に従っています。

- ステップ-1:主要な変数を特定する: 特定のエンドユーザーセグメントおよび国に関連する定量化可能な主要変数(業界および外部)は、デスクリサーチおよび文献レビューに基づく関連する変数および要因のグループから選択されます。主要な専門家の意見とともに。

- ステップ-2:市場モデルを構築する: 堅牢な予測手法を構築するために、ステップ1で特定された変数と要因は、利用可能な過去の市場数に対してテストされます。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築されます。

- ステップ-3:検証と確定: この重要なステップでは、すべての市場番号、変数、およびアナリストコールが、調査対象の市場の主要な調査専門家の広範なネットワークを通じて検証されます。回答者は、調査対象の市場の全体像を生成するために、レベルと機能全体で選択されます。

- ステップ-4:研究成果: シンジケートレポート、カスタムコンサルティングの割り当て、データベースおよびサブスクリプションプラットフォーム