英国のクイックサービスレストラン市場規模

|

|

調査期間 | 2017 - 2029 |

|

|

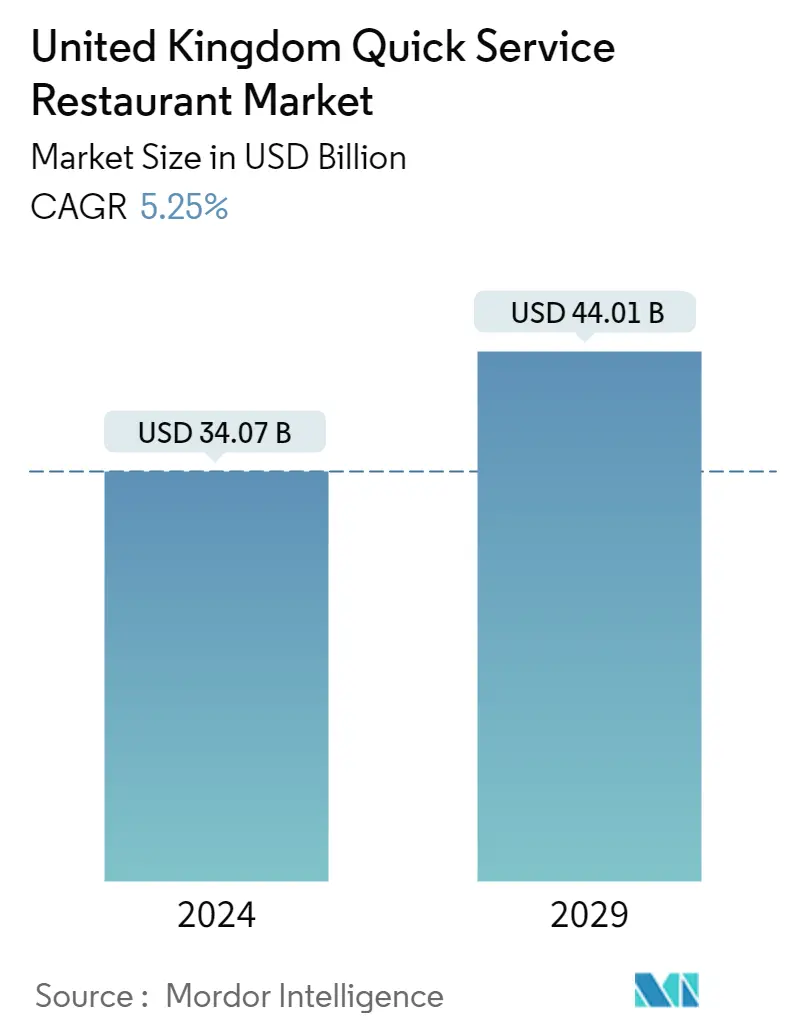

市場規模 (2024) | USD 340.7億ドル |

|

|

市場規模 (2029) | USD 440.1億ドル |

|

|

市場集中度 | 低い |

|

|

料理別シェアNo.1 | バーガー |

|

|

CAGR(2024 - 2029) | 5.25 % |

|

|

最も急成長している料理別 | アイスクリーム |

主要プレーヤー |

||

|

||

|

*免責事項:主要選手の並び順不同 |

英国クイックサービスレストラン市場分析

英国のクイックサービスレストラン市場規模は、5.25%年に340億7000万米ドルと推定され、2029年までに440億1000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に5.20%のCAGRで成長します。

ハンバーガーは最大の料理です

- クイックサービスレストランの全体的な売上高は、2017年と比較して2022年に35.1%増加しました。QSRの総数は2022年に約39,300のレストランに達し、2019年以降3000以上のレストランが増加しました。1日のアウトレットあたりの注文数は2022年に151に達し、2019年から1日あたり約10の注文が増加しました。英国はファーストフードの大きな消費者であり、2022年には成人が毎週約2,200万食のファーストフードとテイクアウトの食事を食べていました。

- 料理の種類別では、アイスクリームが最も急成長しているセグメントであると予測されており、予測期間中のCAGRは6.30%です。国内でのアイスクリームの消費量の増加により、2021年には1人あたり週平均107グラムのアイスクリーム製品に達しました。人気のあるアイスクリーム店には、ジンジャーズコンフォートエンポリアム、ゲルポ、キャレスティックファーム、バスキンロビンズ、ダンキンドーナツなどがあります。

- バーガーが主要なシェアを占め、2021年の売上高は2020年と比較して39.91%増加しました。国内でのハンバーガーの消費量の増加により、英国の平均的な人は2021年に年間1キログラム以上、つまり週に約25グラムのハンバーガーを消費し、2019年の週19グラムから増加しました。

- 手羽先、チキンナゲット、チキンロリポップなどの肉ベースの料理も国内で人気があり、国内での肉の消費量が多いため、2022年の売上高は2019年と比較して18.9%減少しました。たとえば、英国では、2020年の一人当たりの家禽肉消費量は32.7kgに達しました。さらに、マクドナルド、KFC、地下鉄などの人気のあるファーストフードチェーンの特別なレシピと味は消費者に好まれており、売上にプラスの影響を与えます。

英国のクイックサービスレストラン市場の動向

英国のQSR市場は、フランチャイズの拡大とグローバルブランドに牽引されて、5年間で10%成長します

- 英国では、フランチャイジー施設や企業のフットプリントの増加により、QSRの数は2017年から2022年にかけて約10%増加しました。2023年1月の時点で、マクドナルドは約1,382店舗、バーガーキングは約517店舗、KFCは1,005店舗でした。彼らのグローバルな存在感とマーケティング力は、英国でのQSRの成長に貢献しています。これらのブランドは、ブランドの親しみやすさとマーケティング力を活用することで、英国市場への参入に成功し、QSR市場の大きなシェアを獲得することができました。

- 場所別では、独立したレストランが2022年に価値シェアの72.35%以上を獲得しました。独立した飲食店は、大都市圏、郊外のストリップモール、農村地域など、さまざまな場所にあります。彼らは通常、ハンバーガー、サンドイッチ、サラダなど、簡単に準備できる迅速で便利な食事の限られたメニューを提供します。クイックサービスレストランは、顧客に価値ある独特のサービスを提供し、パーソナライズされたユニークな便利で迅速な食事体験を提供します。

- パンデミック時のファーストフードの需要の増加と消費者の嗜好の変化により英国のテイクアウト業界が拡大した一方で、QSRは2020年に閉鎖のために苦戦し、地元市場以外で成長を促進しようとするチェーンにとって魅力的であることが証明されました。2021年には、英国人の約22%が6月から7月の間にテイクアウトにより多くを費やしました。同時に、消費者の80%が宅配のためにテイクアウトを注文し、80%が同じ期間にドライブスルーと対面で注文しました。

レポートで取り上げられているその他の主要な業界動向

- インフレ率の上昇が平均注文額を押し上げるため、生活費の危機にもかかわらず、英国人の持ち帰り用支出は急増しています

英国のクイックサービスレストラン業界の概要

英国のクイックサービスレストラン市場は細分化されており、上位5社が9.36%を占めています。この市場の主要なプレーヤーは、協同組合グループリミテッド、ドミノピザグループPLC、グレッグスPlc、マクドナルドコーポレーション、サムワースブラザーズリミテッド(アルファベット順にソート)です。

英国のクイックサービスレストラン市場のリーダー

Co-operative Group Limited

Domino's Pizza Group PLC

Greggs Plc

McDonald's Corporation

Samworth Brothers Limited

Other important companies include Ben & Jerry's Homemade Holdings Inc., Costa Coffee, Deep Blue Restaurants Ltd, Doctor's Associates, Inc., Famous Brands Limited, Favorite Fried Chicken Limited, Five Guys Enterprises, LLC, Jab Holding Company S.À.R.L., Starbucks Corporation.

*免責事項:主要選手の並び順不同

英国クイックサービスレストラン市場ニュース

- 2023年8月:コーヒーショップチェーンのスターバックスは、2023年に英国全土に100の新しい場所をオープンするために32.78百万米ドルを投資する計画を発表しました。同社はその「成長の勢いが続くと予想しています。

- 2023年1月:このブランドは、2022年に20の新しいサイトをオープンした後、2023年にクイーンズウェイとブリジェンドにレストランをオープンする予定です。

- 2023年1月:同社は英国市場でビーガンクッキーカップを発売しました。

英国のクイックサービスレストラン市場レポート - 目次

エグゼクティブサマリーと主な調査結果

レポートオファー

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. アウトレット数

2.2. 平均注文額

2.3. 規制の枠組み

2.4. メニュー分析

3. 市場セグメンテーション (米ドル建ての市場規模、2029 年までの予測、成長見通しの分析を含む)

3.1. 料理

3.1.1. パン屋

3.1.2. バーガー

3.1.3. アイスクリーム

3.1.4. 肉料理

3.1.5. ピザ

3.1.6. その他の QSR 料理

3.2. 出口

3.2.1. 連鎖したアウトレット

3.2.2. 独立したアウトレット

3.3. 位置

3.3.1. レジャー

3.3.2. 宿泊

3.3.3. 小売り

3.3.4. スタンドアロン

3.3.5. 旅行

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要 (世界レベルの概要、市場レベルの概要、中核事業セグメント、財務、従業員数、主要情報、市場ランク、市場シェア、製品とサービス、および最近の動向の分析を含む)。

4.4.1. Ben & Jerry's Homemade Holdings Inc.

4.4.2. Co-operative Group Limited

4.4.3. Costa Coffee

4.4.4. Deep Blue Restaurants Ltd

4.4.5. Doctor's Associates, Inc.

4.4.6. Domino's Pizza Group PLC

4.4.7. Famous Brands Limited

4.4.8. Favorite Fried Chicken Limited

4.4.9. Five Guys Enterprises, LLC

4.4.10. Greggs Plc

4.4.11. Jab Holding Company S.À.R.L.

4.4.12. McDonald's Corporation

4.4.13. Samworth Brothers Limited

4.4.14. Starbucks Corporation

5. 食品サービスの CEO のための重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. マーケットダイナミクス (DRO)

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

表と図のリスト

- 図 1:

- クイックサービスレストラン別アウトレットユニット数、イギリス、2017-2029

- 図 2:

- 平均注文額、クイックサービスレストラン、米ドル、イギリス、2017-2029

- 図 3:

- 英国のクイックサービスレストラン市場、価値、米ドル、2017-2029

- 図 4:

- クイックサービスレストランフードサービス市場:料理別の価値:米ドル、英国、2017-2029年

- 図 5:

- クイックサービスレストランフードサービス市場の価値シェア:料理別、%、英国、2017年VS2023年VS2029年

- 図 6:

- ベーカリーフードサービス市場の価値:米ドル、英国、2017-2029

- 図 7:

- ベーカリーフードサービス市場の価値シェア:アウトレット別、%、英国、2022年対2029年

- 図 8:

- ハンバーガーフードサービス市場の価値、米ドル、イギリス、2017-2029

- 図 9:

- 店舗別のハンバーガーフードサービス市場の価値シェア、%、英国、2022年対2029年

- 図 10:

- アイスクリームフードサービス市場の価値:米ドル、イギリス、2017-2029

- 図 11:

- アイスクリームフードサービス市場の価値シェア:アウトレット別、%、英国、2022年対2029年

- 図 12:

- 肉ベースの料理フードサービス市場の価値:米ドル、英国、2017-2029

- 図 13:

- 肉ベースの料理フードサービス市場の価値シェア:アウトレット別、%、英国、2022年対2029年

- 図 14:

- ピザフードサービス市場の価値、米ドル、イギリス、2017-2029

- 図 15:

- アウトレット別のピザフードサービス市場の価値シェア、%、英国、2022年対2029年

- 図 16:

- その他のQSR料理フードサービス市場の価値、米ドル、英国、2017-2029

- 図 17:

- 他のQSR料理フードサービス市場の価値シェア:アウトレット別、%、英国、2022年対2029年

- 図 18:

- クイックサービスレストランフードサービス市場:アウトレット別の価値、米ドル、英国、2017-2029

- 図 19:

- クイックサービスレストランフードサービス市場の価値シェア:アウトレット別、%、英国、2017年対2023年対2029年

- 図 20:

- チェーンアウトレットを介したクイックサービスレストラン市場の価値、米ドル、英国、2017-2029

- 図 21:

- チェーンアウトレットフードサービス市場の価値シェア:料理別、%、英国、2022年対2029年

- 図 22:

- 独立系アウトレットを介したクイックサービスレストラン市場の価値、米ドル、英国、2017-2029

- 図 23:

- 独立系アウトレットフードサービス市場:料理別の価値シェア、%、英国、2022年対2029年

- 図 24:

- クイックサービスレストランフードサービス市場の価値:場所別、米ドル、英国、2017-2029

- 図 25:

- クイックサービスレストランフードサービス市場の価値シェア:場所別、%、英国、2017年対2023年対2029年

- 図 26:

- レジャーロケーションによるクイックサービスレストラン市場の価値、米ドル、英国、2017-2029

- 図 27:

- レジャーフードサービス市場の価値シェア:料理別、%、英国、2022年対2029年

- 図 28:

- 宿泊場所別クイックサービスレストラン市場の価値、米ドル、英国、2017-2029

- 図 29:

- 宿泊フードサービス市場の価値シェア:料理別、%、英国、2022年対2029年

- 図 30:

- 小売場所別のクイックサービスレストラン市場の価値、米ドル、英国、2017-2029

- 図 31:

- 小売フードサービス市場の価値シェア:料理別、%、英国、2022年対2029年

- 図 32:

- スタンドアロンロケーションによるクイックサービスレストラン市場の価値、米ドル、英国、2017-2029

- 図 33:

- 料理別のスタンドアロンフードサービス市場の価値シェア、%、英国、2022年対2029年

- 図 34:

- 旅行場所別のクイックサービスレストラン市場の価値、米ドル、英国、2017-2029

- 図 35:

- 旅行フードサービス市場の価値シェア:料理別、%、英国、2022年対2029年

- 図 36:

- 戦略的移転の数で最も活発な企業、カウント、イギリス、2019-2023

- 図 37:

- 最も採用されている戦略, カウント, イギリス, 2019-2023

- 図 38:

- 主要企業の価値シェア、%、英国、2022年

英国のクイックサービスレストラン業界のセグメンテーション

ベーカリー、ハンバーガー、アイスクリーム、肉ベースの料理、ピザは、料理のセグメントとしてカバーされています。 チェーンアウトレット、独立アウトレットは、アウトレットによってセグメントとしてカバーされます。 レジャー、宿泊、小売、スタンドアロン、旅行は、場所別のセグメントとしてカバーされています。

- クイックサービスレストランの全体的な売上高は、2017年と比較して2022年に35.1%増加しました。QSRの総数は2022年に約39,300のレストランに達し、2019年以降3000以上のレストランが増加しました。1日のアウトレットあたりの注文数は2022年に151に達し、2019年から1日あたり約10の注文が増加しました。英国はファーストフードの大きな消費者であり、2022年には成人が毎週約2,200万食のファーストフードとテイクアウトの食事を食べていました。

- 料理の種類別では、アイスクリームが最も急成長しているセグメントであると予測されており、予測期間中のCAGRは6.30%です。国内でのアイスクリームの消費量の増加により、2021年には1人あたり週平均107グラムのアイスクリーム製品に達しました。人気のあるアイスクリーム店には、ジンジャーズコンフォートエンポリアム、ゲルポ、キャレスティックファーム、バスキンロビンズ、ダンキンドーナツなどがあります。

- バーガーが主要なシェアを占め、2021年の売上高は2020年と比較して39.91%増加しました。国内でのハンバーガーの消費量の増加により、英国の平均的な人は2021年に年間1キログラム以上、つまり週に約25グラムのハンバーガーを消費し、2019年の週19グラムから増加しました。

- 手羽先、チキンナゲット、チキンロリポップなどの肉ベースの料理も国内で人気があり、国内での肉の消費量が多いため、2022年の売上高は2019年と比較して18.9%減少しました。たとえば、英国では、2020年の一人当たりの家禽肉消費量は32.7kgに達しました。さらに、マクドナルド、KFC、地下鉄などの人気のあるファーストフードチェーンの特別なレシピと味は消費者に好まれており、売上にプラスの影響を与えます。

| 料理 | |

| パン屋 | |

| バーガー | |

| アイスクリーム | |

| 肉料理 | |

| ピザ | |

| その他の QSR 料理 |

| 出口 | |

| 連鎖したアウトレット | |

| 独立したアウトレット |

| 位置 | |

| レジャー | |

| 宿泊 | |

| 小売り | |

| スタンドアロン | |

| 旅行 |

市場の定義

- フルサービスのレストラン - 顧客がテーブルに着席し、サーバーに注文し、テーブルで食事を提供するフードサービス施設。

- クイックサービスレストラン - 顧客に利便性、スピード、および低価格で食品を提供するフードサービス施設。顧客は通常、自分自身を助け、自分の食べ物をテーブルに運びます。

- カフェ&バー - 消費用のアルコール飲料を提供することが認可されたバーやパブ、軽食や軽食を提供するカフェ、専門のお茶やコーヒーショップ、デザートバー、スムージーバー、ジュースバーを含むフードサービス事業の一種。

- クラウドキッチン - 宅配またはテイクアウトのみの調理を目的として業務用厨房を利用し、外食客を介さない外食産業。

研究方法論

Mordor Intelligenceは、すべてのレポートで4段階の方法論に従っています。

- ステップ-1:主要な変数を特定する: 堅牢な予測手法を構築するために、ステップ1で特定された変数と要因は、利用可能な過去の市場数に対してテストされます。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築されます。

- ステップ-2:市場モデルを構築する: 予測年の市場規模の見積もりは名目上のものです。インフレは平均注文額で考慮され、各国の予測インフレ率に従って予測されます。

- ステップ-3:検証と確定: この重要なステップでは、すべての市場番号、変数、およびアナリストコールが、調査対象の市場の主要な調査専門家の広範なネットワークを通じて検証されます。回答者は、調査対象の市場の全体像を生成するために、レベルと機能全体で選択されます。

- ステップ-4:研究成果: シンジケートレポート、カスタムコンサルティングの割り当て、データベースおよびサブスクリプションプラットフォーム