英国の貨物・物流市場規模

|

|

調査期間 | 2017 - 2029 |

|

|

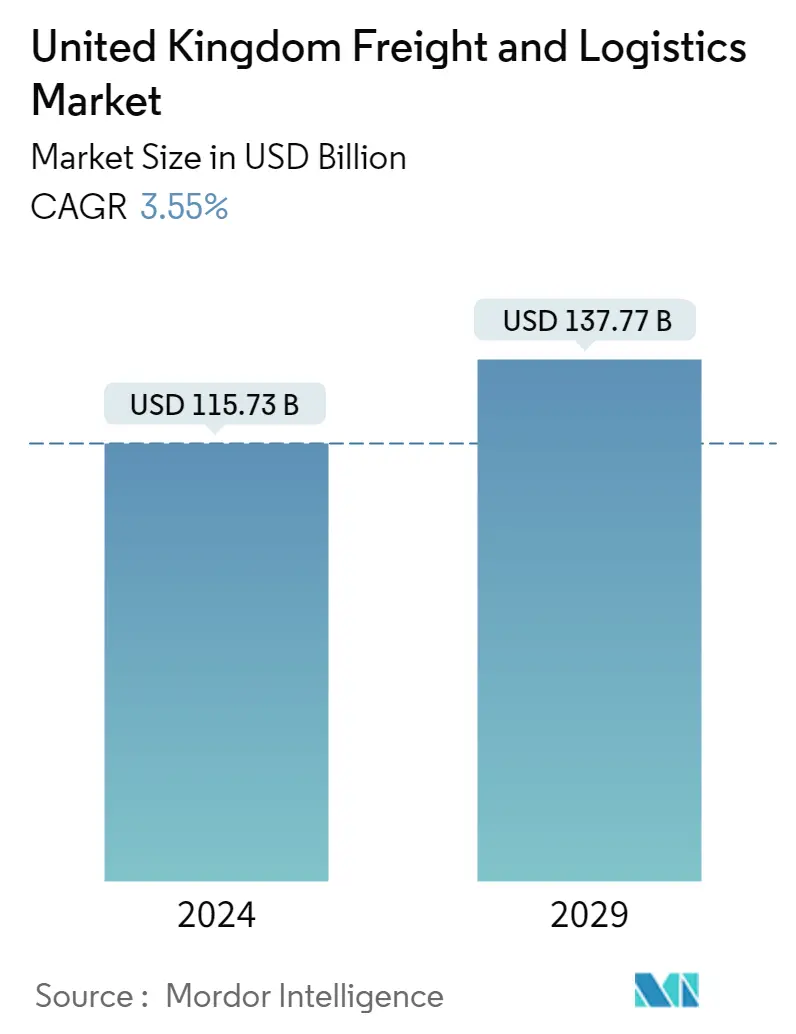

市場規模 (2024) | USD 1.157.3億ドル |

|

|

市場規模 (2029) | USD 1.377億7.000万ドル |

|

|

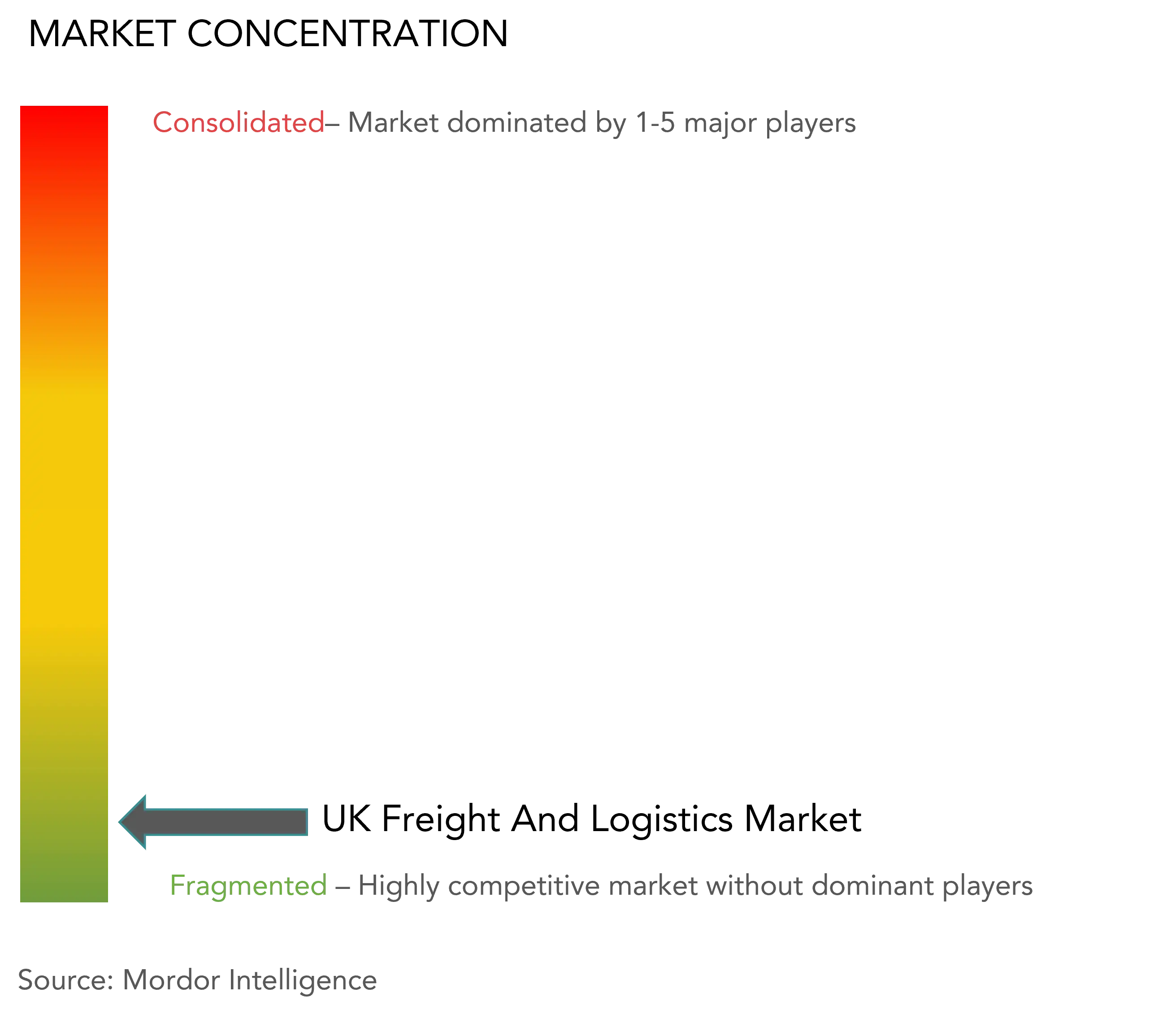

市場集中度 | 低い |

|

|

物流機能別シェアNo.1 | 貨物輸送 |

|

|

CAGR(2024 - 2029) | 3.55 % |

|

|

物流機能別で急成長 | 宅配便、速達、小包 |

主要プレーヤー |

||

|

|

||

|

*免責事項:主要選手の並び順不同 |

英国の貨物および物流市場分析

英国の貨物・物流市場規模は2024年に1,157億3,000万米ドルと推定され、2029年までに1,377億7,000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に3.55%のCAGRで成長します。

貨物とは、航空輸送、地上輸送、または海上・海上輸送により大量に輸送されるあらゆる種類の商品、品目、または日用品を指す。ロジスティクスとは、資源をどのように入手し、保管し、最終目的地まで輸送するかを管理するプロセス全般を指す。

イギリスの貨物・ロジスティクス市場は、機能別(貨物輸送、貨物フォワーディング、倉庫保管、付加価値サービス、その他の機能)、エンドユーザー別(製造・自動車、石油・ガス、鉱業・採石、建設、流通貿易、医療・製薬、農業・漁業・林業、その他のエンドユーザー(化学、通信など))に分類されています。この調査レポートは、イギリスの貨物輸送とロジスティクス市場について、上記のすべてのセグメント別の市場規模や予測(金額ベース:10億米ドル)を掲載しています。

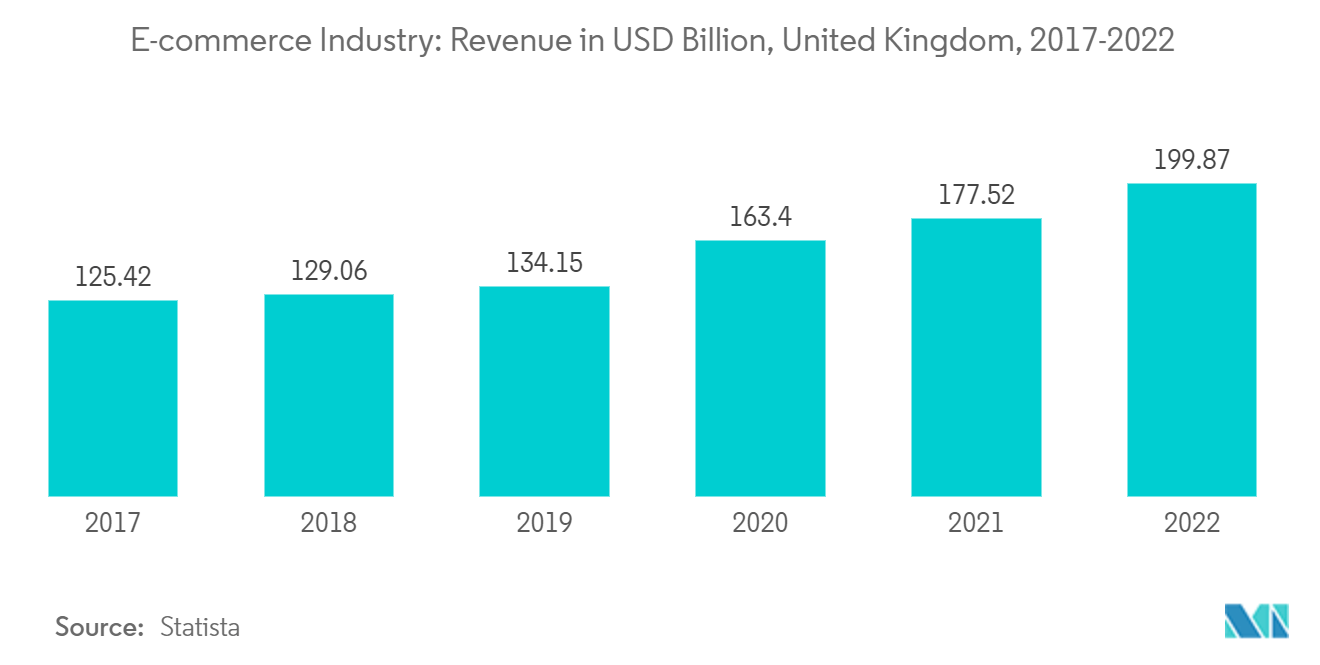

電子商取引市場が同分野の成長を牽引

eコマースのブームと進化が生み出すロジスティクス・サービスへの需要の高まりを見て、ロジスティクス・セクターは落ち着きを失っている。英国(UK)は欧州で最も電子商取引が進んでいる市場である。

近年、物流業界の拡大に拍車をかけている要因のひとつがeコマースだ。ロジスティクス企業は、オンライン小売の急成長によって新たな障害に直面し、eコマースの顧客を満足させるために商習慣の変更を余儀なくされている。

英国がオンライン小売で主導的な役割を果たし続けていることで、物流・運輸部門は将来の成長を確実なものにするため、自社のモデルを見直す必要に迫られている。柔軟な配送に対する消費者の要求は高まっており、小売業者と物流部門は、要求される柔軟性のレベルを達成するという課題に直面している。

これに関して、ラストマイル・デリバリー・サービスやトラック積載量未満のサービスに対する需要は著しく伸びており、多くの新興企業がeコマースの爆発的な普及に伴って発生した課題に対処するために市場に参入している。

商品の輸送方法は、eコマースの拡大によって影響を受けている。かつて、商品の大半は陸路で運ばれていた。しかし、Eコマースの拡大により、航空貨物や海上貨物への移行が進んでいる。大量の商品をより効率的に輸送するためである。

eコマースの拡大に伴い、倉庫や保管スペースの需要も増加している。オンラインで物を購入する人々は、それらを保管するための余分なスペースを頻繁に必要とするからである。その結果、企業は新たな物流施設や倉庫にお金をかけざるを得なくなった。

eコマースの拡大により、ロジスティクス・サービスの必要性が高まった。オンラインで発注された注文は、迅速かつ効果的に配送されなければならないからだ。企業はこの需要に応えるため、自動倉庫や物流施設といった新しいインフラやテクノロジーへの投資を余儀なくされている。

商品を移動させ、オペレーションを把握するために、メーカーはロボットやドローンを頻繁に使用するようになっている。モノのインターネット(IoT)は、この分野での自動化への道を用意し、ルーティンで雑務的な仕事の大半が、人間が関与することなくテクノロジーだけで迅速かつ効率的に完了する日の到来を告げている。これはおそらく、プロセスの合理化、生産性の向上、ヒューマンエラーの大幅な削減に役立つだろう。

電子商取引分野が物流や輸送に影響を及ぼしていることは論を待たない。そのため、ほとんどの人がこの2つを同一視しているのは、大きな驚きではないだろう。

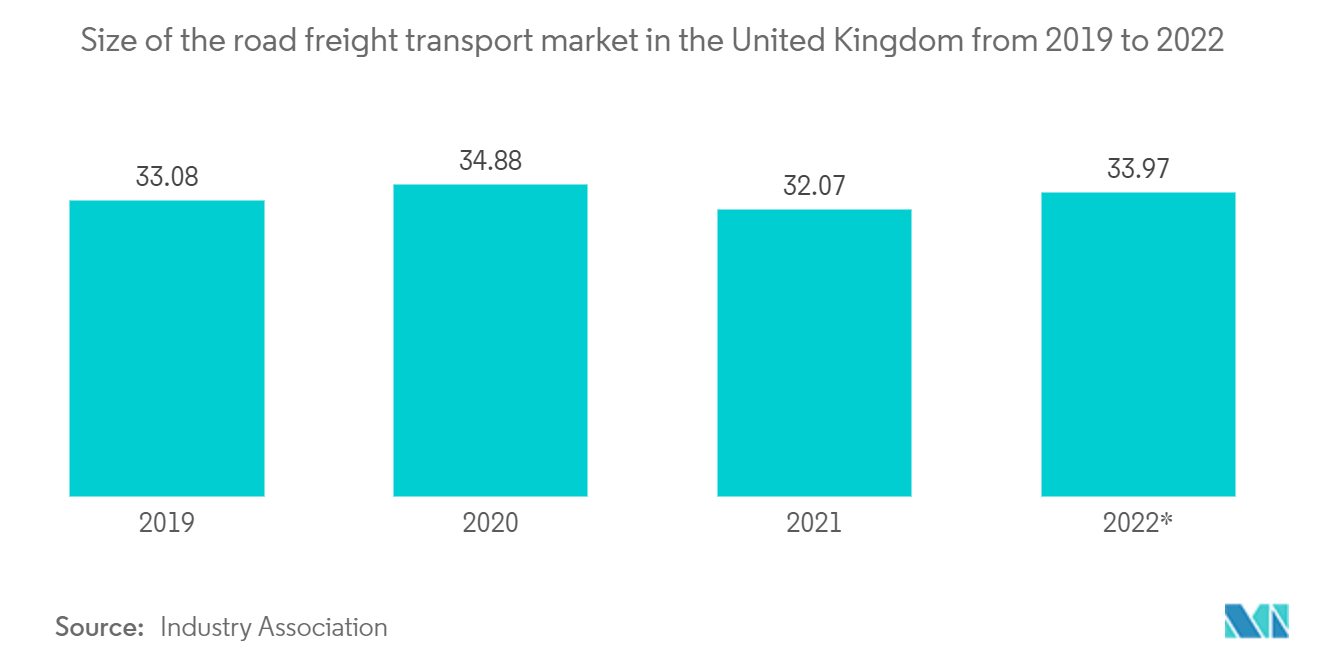

道路貨物輸送が貨物輸送の主要シェアを占める

英国の陸上輸送の約89%は道路によって直接運ばれ、食品と農産物の98%は道路貨物で輸送されている。英国の消費者製品および機械の約98%は道路貨物で輸送されている。

港湾はますます効率改善に取り組んでいる。例えば、ピール・ポート(港湾所有者)が道路輸送の効率化に重点を置くと発表した後、リバプール港のトラック所要時間は減少した。

道路貨物輸送は、あらゆる貨物輸送形態の中で最も広範な輸送ネットワークを運営している。このネットワークは、ドア・ツー・ドアの配送に柔軟性と利便性を提供し、成長する電子商取引部門を支えている。陸上貨物輸送は内陸貨物輸送の約90%を占め、鉄道がこれに続く。

英国貨物・物流業界の概要

本レポートでは、英国の貨物・物流市場で事業を展開する主要企業を取り上げている。英国の貨物・ロジスティクス市場は、多くの国際企業や国内企業が存在し、激しい競争と断片的な性質を持っている。このセグメントのトッププレーヤーには、国際企業ではDHL、DPD、UPSが、国内企業ではClipper、Wincanton、ACSが名を連ねている。

利益率が縮小しているこのような環境では、道路運送事業者は、収益性を維持するために、非常に効率的でコスト効率に優れていなければならない。ヨーロッパ全体、特にイギリスでは、何千もの道路運送事業者が小売業、製造業、自動車産業、建設業向けの資材を扱っている。

Eコマースとデジタル・プラットフォームが物流部門を大きく変えたのは、物流会社の存在感が高いためであり、消費者が商品を注文し、配達してもらうのが容易になったからである。

英国貨物・ロジスティクス市場のリーダー

DPD

DHL

UPS

Wincanton PLC

Kuehne + Nagel International AG

Other important companies include .

*免責事項:主要選手の並び順不同

英国貨物・物流市場ニュース

- 2022年9月: DHL Parcel UKは、Quadient社との新たなパートナーシップにより、英国全土でスマートロッカーによる荷物の受け取りを提供することを発表しました。非接触型の安全なロッカーステーションにより、受取人は自分の都合の良い時間と場所で荷物を受け取ることができるようになり、選択の幅が広がる。

- 2022年5月 :XPO LogisticsとTescoが英国の燃料配送で提携を更新。Tescoは英国の大手燃料小売業者であり、食品・雑貨の小売業者としても最大手。XPO Logisticsは25年以上にわたりTescoにサービスを提供している。

イギリスの貨物・ロジスティクス市場レポート - 目次

0. 導入

0_0. 研究の前提条件

0_1. 研究の範囲

1. 研究方法

1_0. 分析方法

1_1. 研究段階

2. エグゼクティブサマリー

3. 市場洞察

3_0. 市場概況

3_1. 技術動向

3_2. 政府の規制と取り組み

3_3. 業界のバリューチェーン/サプライチェーン分析

3_4. 運賃に関する洞察

3_5. Eコマース市場に注目

3_6. 宅配便、速達、小包に関する洞察

3_7. イタリアの3PL市場に関する概要

3_8. 自由貿易区(FTZ)と経済特別区(SEZ)に注目

3_9. 英国の主要な物流拠点と都市にスポットライトを当てる

3_10. 需要と供給の分析 - トラック、ドライバー、労働者

3_11. 複合一貫輸送に関する洞察

3_12. BREXIT が欧州および英国の物流市場に与える影響

3_13. 中国とヨーロッパの鉄道貨物ネットワークと英国の重要性についての概要

3_14. 運営コストと燃料費に注目

3_15. 新型コロナウイルス感染症(COVID-19)の影響

4. 市場ダイナミクス

4_0. 市場の推進力

4_1. 市場の制限者

4_2. 市場機会

4_3. 業界の魅力 - ポーターのファイブフォース分析

4_3_0. サプライヤーの交渉力

4_3_1. 消費者の交渉力

4_3_2. 新規参入の脅威

4_3_3. 代替品の脅威

4_3_4. 競争の激しさ

5. 市場セグメンテーション

5_0. 機能別

5_0_0. 貨物輸送

5_0_0_0. 道

5_0_0_1. 海運と内水

5_0_0_2. 空気

5_0_0_3. レール

5_0_1. 貨物輸送

5_0_2. 倉庫保管

5_0_3. 付加価値サービスとその他の機能

5_1. エンドユーザー別

5_1_0. 製造および自動車

5_1_1. 石油とガス、鉱業、採石業

5_1_2. 農業、漁業、林業

5_1_3. ヘルスケアと製薬

5_1_4. 工事

5_1_5. 流通貿易(卸売業と小売業)

5_1_6. その他のエンドユーザー (電気通信、化学製品など)

6. 競争環境

6_0. 市場集中の概要

6_1. 会社概要

6_1_0. DPD

6_1_1. DHL

6_1_2. UPS

6_1_3. Wincanton PLC

6_1_4. Kuehne + Nagel International AG

6_1_5. BulkHaul

6_1_6. XPO Logistics

6_1_7. Hermes

6_1_8. Turners (Soham) Limited

6_1_9. Fedex UK

6_1_10. Maritime Transport

6_1_11. Eddie Stobart Logistics PLC

6_1_12. DSV Group

6_1_13. Clipper Logistics Group

6_1_14. Palletways

6_1_15. Allport Cargo Services ACS

6_1_16. Great Bear Distribution

6_1_17. Gist Ltd

6_1_18. W H Malcolm Ltd

6_1_19. Eddie Stobart Logistics*

6_2. その他の企業 (CEVA Logistics、Davis Turner、郵船ロジスティックス、P&O FERRYMASTERS、GEFCO UK、City Sprint UK、Menzies Distribution、Brenntag UK & Ireland、Gregory Distribution (Holdings)、Fowler Welch、Hoyer Petrolog UK、CM Downton (Haulage Contractors) Ltd 、Kinaxia Logistics Limited、および Pentalver Transport*)

7. 市場の未来

8. 付録

8_0. 活動および地域別の GDP 分布

8_1. 資本の流れに関する洞察(セクター別の投資)

8_2. 経済統計 – 輸送および保管部門

8_3. 対外貿易統計 - 製品別輸出入

8_4. 主要な輸出先に関する洞察

8_5. 主要な輸入元国に関する洞察

8_6. 物流サービス事業者様の取引先一覧

表と図のリスト

- 図 1:

- 男女別人口分布(カウント)(イギリス), 2017 - 2029

- 図 2:

- 開発地域別人口分布(計数)、イギリス、2017年~2029年

- 図 3:

- 人口密度、人口/平方キロメートル、イギリスイギリス、2017年-2029年

- 図 4:

- 最終消費支出の国内総生産(GDP)シェア(現行価格)、GDPに占める割合、イギリス、2017年~2022年

- 図 5:

- 最終消費支出、年間成長率(%)、イギリス、2017年~2022年

- 図 6:

- 主要都市別人口分布(カウント)(英国、2022年

- 図 7:

- 国内総生産(GDP)の経済活動別分布、シェア%、イギリス、2022年

- 図 8:

- 経済活動別国内総生産(GDP)成長率、CAGR%、イギリス、2017年~2022年

- 図 9:

- 卸売物価上昇率, %, イギリス, 2017 - 2022年

- 図 10:

- 消費者物価上昇率, %, イギリス, 2017 - 2022年

- 図 11:

- eコマース産業の商品総額(gmv)、米ドル、イギリス、2017年~2027年

- 図 12:

- Eコマース産業の商品総額(GMV)における部門別シェア(シェア%)(英国、2022年

- 図 13:

- 製造業の粗付加価値(GVA)(現行価格)、米ドル、イギリス、2017年~2022年

- 図 14:

- 製造業の粗付加価値額(GVA)における部門別シェア(シェア%)(英国、2022年

- 図 15:

- 運輸・倉庫業の国内総生産(GDP)額, 米ドル, イギリス, 2017 - 2022年

- 図 16:

- 輸送・貯蔵部門の国内総生産(GDP)、GDPに占める割合、イギリス、2017-2022年

- 図 17:

- 輸出額, 米ドル, 英国, 2017 - 2022

- 図 18:

- 輸入額, 米ドル, 英国, 2017 - 2022

- 図 19:

- 燃料タイプ別燃料価格(米ドル/リットル)(イギリス、2017年~2022年

- 図 20:

- トラック輸送の事業費-事業費要素別内訳, %, イギリス, 2022年

- 図 21:

- トラック運送車両台数:タイプ別シェア(英国、2022年

- 図 22:

- 物流実績ランキング(英国):2010-2023年

- 図 23:

- 主要トラックサプライヤー・ブランドの市場シェア、シェア%、イギリス、2022年

- 図 24:

- 貨物輸送部門のモーダルシェア、トンキロ別シェア(英国、2022年

- 図 25:

- 貨物輸送部門のモーダルシェア、トン当たりシェア(英国、2022年

- 図 26:

- 2017年~2022年の英国における各国籍船の積載量、船型別載貨重量トン数(dwt

- 図 27:

- 定期船連結性指数、2006年第1四半期を100とした場合、2017年~2022年

- 図 28:

- 定期船2国間接続指数(英国、2021年

- 図 29:

- 港湾定期船の接続性指数(2006年第1四半期を100とした場合)(英国、2022年

- 図 30:

- 船舶が国内の港湾区域内に滞在した時間の中央値(日)、英国、2018年~2021年

- 図 31:

- 英国に寄港した船舶の平均年齢(年)(2018年~2021年

- 図 32:

- 英国に入港する船舶の平均総トン数、総トン数(gt)、2018年~2021年

- 図 33:

- 英国に寄港した船舶の平均積載量、1隻あたりの載貨重量トン数(dwt)、2018年~2021年

- 図 34:

- 入港船舶のコンテナ船1隻当たりの平均コンテナ積載量、20フィート換算単位(teus)、英国、2018年~2021年

- 図 35:

- コンテナ港の処理能力、20フィート換算単位(teus)、イギリス、2016年~2020年

- 図 36:

- 同国の港に入港した船舶の総数、寄港回数、イギリス、2018年~2021年

- 図 37:

- 道路貨物輸送サービスの価格動向(米ドル/トンキロ)(英国、2017年~2022年

- 図 38:

- 鉄道貨物輸送サービスの価格動向(米ドル/トンキロ)(英国、2017年~2022年

- 図 39:

- 航空貨物輸送サービスの価格動向(米ドル/トンキロ)、イギリス、2017年~2022年

- 図 40:

- 海運・内陸水運貨物輸送サービスの価格動向(米ドル/トンkm)、イギリス、2017年~2022年

- 図 41:

- パイプライン貨物輸送サービスの価格動向(米ドル/トンキロ)(英国、2017年~2022年

- 図 42:

- 道路輸送による貨物取扱量(トン)、イギリス、2017年~2029年

- 図 43:

- 鉄道輸送による貨物取扱量(トン)、イギリス、2017年~2029年

- 図 44:

- 航空輸送による貨物取扱量(トン)、イギリス、2017年~2029年

- 図 45:

- 海運および内陸水運による貨物取扱量(トン)、イギリス、2017年~2029年

- 図 46:

- パイプライン輸送による貨物取扱量(トン)、イギリス、2017年~2029年

- 図 47:

- 道路の長さ(km)、イギリス、2017年~2022年

- 図 48:

- 路面カテゴリー別道路延長シェア(%)、イギリス、2022年

- 図 49:

- 道路分類別道路延長シェア(%)、イギリス、2022年

- 図 50:

- 鉄道の長さ(km)、イギリス、2017年~2022年

- 図 51:

- 主要港におけるコンテナ取扱量、20フィート換算単位(teus)、2022年、英国

- 図 52:

- 主要空港における貨物取扱重量(トン)、イギリス、2022年

- 図 53:

- 運輸・物流市場の金額(米ドル)、イギリス、2017年~2029年

- 図 54:

- 運輸・物流市場のエンドユーザー産業別金額(米ドル)(イギリス):2017~2029年

- 図 55:

- 貨物・ロジスティクス市場のエンドユーザー産業別シェア(%)、イギリス、2017-2029年

- 図 56:

- 農林水産業の物流市場規模(米ドル)、イギリス、2017-2029年

- 図 57:

- イギリス:農業、漁業、林業の物流市場の成長率(%)(2017-2029年

- 図 58:

- 建設ロジスティクス市場の金額(米ドル)、イギリス、2017-2029年

- 図 59:

- 建設ロジスティクス市場の成長率, %, イギリス, 2017-2029

- 図 60:

- 製造ロジスティクス市場の金額(米ドル)、イギリス、2017-2029年

- 図 61:

- 製造ロジスティクス市場の成長率, %, イギリス, 2017-2029

- 図 62:

- 採掘産業(石油・ガス、鉱業、採石)ロジスティクス市場の金額(米ドル)、イギリス、2017年~2029年

- 図 63:

- 採掘産業(石油・ガス、鉱業、採石業)物流市場の成長率(%)(英国、2017年~2029年

- 図 64:

- 流通貿易(卸売・小売)ロジスティクス市場の金額(米ドル)、イギリス、2017年~2029年

- 図 65:

- 流通貿易(卸売業および小売業)物流市場の成長率, %, イギリス, 2017-2029

- 図 66:

- その他のエンドユーザー物流市場の金額(米ドル)、イギリス、2017-2029年

- 図 67:

- その他のエンドユーザー物流市場の成長率, %, イギリス, 2017-2029

- 図 68:

- ロジスティクス機能別貨物・ロジスティクス市場規模(米ドル)(イギリス):2017~2029年

- 図 69:

- ロジスティクス機能別貨物・ロジスティクス市場シェア(%)、イギリス、2017-2029年

- 図 70:

- 宅配便・エクスプレス・小包市場の仕向地タイプ別金額(米ドル)(イギリス):2017-2029年

- 図 71:

- 宅配便、エクスプレス、小包市場の仕向け地タイプ別シェア(%)、イギリス、2017-2029年

- 図 72:

- 国内宅配便・エクスプレス・小包市場の金額(米ドル)、イギリス、2017-2029年

- 図 73:

- 国内宅配便・エクスプレス・小包市場の取扱個数、小包数(イギリス)、2017-2029年

- 図 74:

- 国内宅配便・エクスプレス・小包市場のエンドユーザー産業別シェア(%):イギリス、2022年対2029年

- 図 75:

- 国際宅配便、エクスプレス、小包市場の金額(米ドル)、イギリス、2017-2029年

- 図 76:

- 国際宅配便・エクスプレス・小包市場の取扱個数、小包数(イギリス)、2017-2029年

- 図 77:

- 国際宅配便・エクスプレス・小包市場のエンドユーザー産業別シェア(%):イギリス、2022年対2029年

- 図 78:

- 貨物輸送市場の輸送手段別金額(米ドル)(イギリス):2017-2029年

- 図 79:

- 貨物輸送市場の輸送手段別シェア(%)、イギリス、2017-2029年

- 図 80:

- 航空貨物輸送市場の金額(米ドル)、イギリス、2017年~2029年

- 図 81:

- 航空貨物輸送市場のエンドユーザー産業別シェア(%)(イギリス、2022年対2029年

- 図 82:

- 海運・内陸水運貨物輸送市場の金額(米ドル)、イギリス、2017年~2029年

- 図 83:

- 海運・内陸水運貨物輸送市場のエンドユーザー産業別シェア(%)(イギリス、2022年対2029年

- 図 84:

- その他の貨物輸送市場の金額(米ドル)、イギリス、2017年~2029年

- 図 85:

- 貨物輸送市場のその他セグメントのエンドユーザー産業別シェア(%)(英国、2022年対2029年

- 図 86:

- 英国の輸送手段別貨物輸送量市場(米ドル)、2017-2029年

- 図 87:

- 英国の輸送手段別貨物輸送市場規模(米ドル)、2017-2029年

- 図 88:

- 輸送形態別貨物輸送市場の金額シェア(%)、イギリス、2017-2029年

- 図 89:

- 航空貨物輸送市場の金額(米ドル)、イギリス、2017年~2029年

- 図 90:

- 航空貨物輸送市場規模(トンキロ):イギリス、2017年~2029年

- 図 91:

- 航空貨物輸送市場のエンドユーザー産業別シェア(%)(イギリス、2022年対2029年

- 図 92:

- パイプライン貨物輸送市場の金額(米ドル)、イギリス、2017年~2029年

- 図 93:

- パイプライン貨物輸送量市場(トンキロ):イギリス、2017年~2029年

- 図 94:

- パイプライン貨物輸送市場のエンドユーザー産業別シェア(%)(イギリス、2022年対2029年

- 図 95:

- 鉄道貨物輸送市場の金額(米ドル)、イギリス、2017年~2029年

- 図 96:

- 鉄道貨物輸送市場規模(トンキロ):イギリス、2017年~2029年

- 図 97:

- 鉄道貨物輸送市場のエンドユーザー産業別シェア(%):イギリス、2022年対2029年

- 図 98:

- 道路貨物輸送市場の金額(米ドル)、イギリス、2017年~2029年

- 図 99:

- 道路貨物輸送量市場(トンキロ):イギリス、2017年~2029年

- 図 100:

- 道路貨物輸送市場のエンドユーザー産業別シェア(%)(イギリス、2022年対2029年

- 図 101:

- 海運・内陸水運貨物輸送市場の金額(米ドル)、イギリス、2017年~2029年

- 図 102:

- イギリス:海上・内陸水運貨物輸送量市場トンキロ(2017年~2029年

- 図 103:

- 海運・内陸水運貨物輸送市場のエンドユーザー産業別シェア(%):イギリス、2022年対2029年

- 図 104:

- 倉庫・保管市場の温度管理別金額(米ドル)(イギリス、2017年~2029年

- 図 105:

- 倉庫・貯蔵市場の温度管理別シェア(%)(イギリス、2017年~2029年

- 図 106:

- 非温度管理倉庫・貯蔵市場の金額(米ドル)、イギリス、2017年~2029年

- 図 107:

- 非温度管理倉庫・貯蔵市場の数量(平方フィート):イギリス、2017年~2029年

- 図 108:

- 非温度管理倉庫・貯蔵市場のエンドユーザー産業別シェア(%)(イギリス、2022年対2029年

- 図 109:

- 温度管理された倉庫・貯蔵市場の金額(米ドル)、イギリス、2017年~2029年

- 図 110:

- 温度管理された倉庫・貯蔵市場の数量(平方フィート)、イギリス、2017年~2029年

- 図 111:

- 温度管理された倉庫・保管市場のエンドユーザー産業別シェア(%)(イギリス、2022年対2029年

- 図 112:

- 運輸・ロジスティクス市場のその他サービス部門の金額(米ドル)(イギリス、2017年~2029年

- 図 113:

- 戦略的移籍の回数で最も活発な企業数(英国、2017年~2023年

- 図 114:

- 最も採用された戦略(英国、2017年~2023年

- 図 115:

- 主要プレーヤーのシェア(%)、イギリス、2022年

イギリス 貨物・ロジスティクス産業のセグメント化

農業、漁業、林業、建設業、製造業、石油・ガス業、鉱業・採石業、卸売業・小売業、その他はエンドユーザー産業別セグメントとしてカバーされている。 クーリエ、エクスプレス、小包、フレイトフォワーディング、貨物輸送、倉庫保管はロジスティクス機能別のセグメントとしてカバーされている。

貨物とは、航空輸送、地上輸送、または海上・海上輸送により大量に輸送されるあらゆる種類の商品、品目、または日用品を指す。ロジスティクスとは、資源をどのように入手し、保管し、最終目的地まで輸送するかを管理するプロセス全般を指す。

イギリスの貨物・ロジスティクス市場は、機能別(貨物輸送、貨物フォワーディング、倉庫保管、付加価値サービス、その他の機能)、エンドユーザー別(製造・自動車、石油・ガス、鉱業・採石、建設、流通貿易、医療・製薬、農業・漁業・林業、その他のエンドユーザー(化学、通信など))に分類されています。この調査レポートは、イギリスの貨物輸送とロジスティクス市場について、上記のすべてのセグメント別の市場規模や予測(金額ベース:10億米ドル)を掲載しています。

| 機能別 | ||||||||||

| ||||||||||

| ||||||||||

| ||||||||||

|

| エンドユーザー別 | ||

| ||

| ||

| ||

| ||

| ||

| ||

|

市場の定義

- 貨物・物流 - 道路、鉄道、海上、航空、パイプラインといった輸送手段の1つ以上を通じて、国内(国内)または国境を越えて(国際)、商品(原材料または完成品、固形物と液体の両方を含む)を原産地から目的地まで輸送するための、貨物輸送(貨物輸送)、代理店を通じての貨物輸送の手配(貨物フォワーディング)、倉庫・保管(温度管理または非温度管理)、宅配便、エクスプレス、小包(国内または国際)、およびその他の付加価値サービスへの外部支出(または外部委託)は、貨物・ロジスティクス市場を構成する。

- クロストレード - 第三国で登録された車両により、異なる2国間で行われる国際貨物輸送。第三国とは、荷積み/荷降ろし国および荷積み/荷降ろし国以外の国を指す。

- カボタージュ - ある国で登録された車両による貨物輸送が、他の国の国土内で行われること。

- エンドユーザー - 貨物・ロジスティクス市場は、石油・ガス、鉱業・採石業、建設業、製造業、卸売・小売業、農業、漁業・林業などの主要エンドユーザーに基づいて分析される。

- 宅配便、エクスプレス、小包 - 70kg未満の非パレタイズ貨物/小包。これには普通貨物、速達貨物、延着貨物が含まれますが、郵便物は考慮されません。

- 国内貨物輸送 - 国内貨物輸送には、国内におけるすべての貨物活動が含まれ、州間および州内の両方の貨物フローが含まれる。

- 国際貨物輸送 - 国際貨物輸送とは、国境を越えた貨物の輸送または流れを指す。

- 貨物輸送 - 荷送人と運送業者間の貨物輸送の手配を主な業務とする事業所。

研究方法論

モルドー・インテリジェンスは、すべてのレポートにおいて4段階の手法に従っている。

- ステップ-1:主要な変数を特定する: ロバストな予測手法を構築するため、ステップ-1で特定した変数と要因を、入手可能な過去の市場数値と照らし合わせて検証する。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築される。

- ステップ-2:市場モデルの構築 予測年度の市場規模予測は名目ベースである。インフレは価格設定の一部ではなく、各国の平均販売価格(ASP)は予測期間を通じて一定に保たれている。

- ステップ-3 検証と最終決定: この重要なステップでは、調査対象市場の一次調査専門家の広範なネットワークを通じて、すべての市場数値、変数、アナリストの呼び出しを検証する。回答者は、調査対象市場の全体像を把握するために、レベルや機能を超えて選ばれる。

- ステップ-4:研究成果 シンジケート・レポート、カスタム・コンサルティング、データベース、サブスクリプション・プラットフォーム