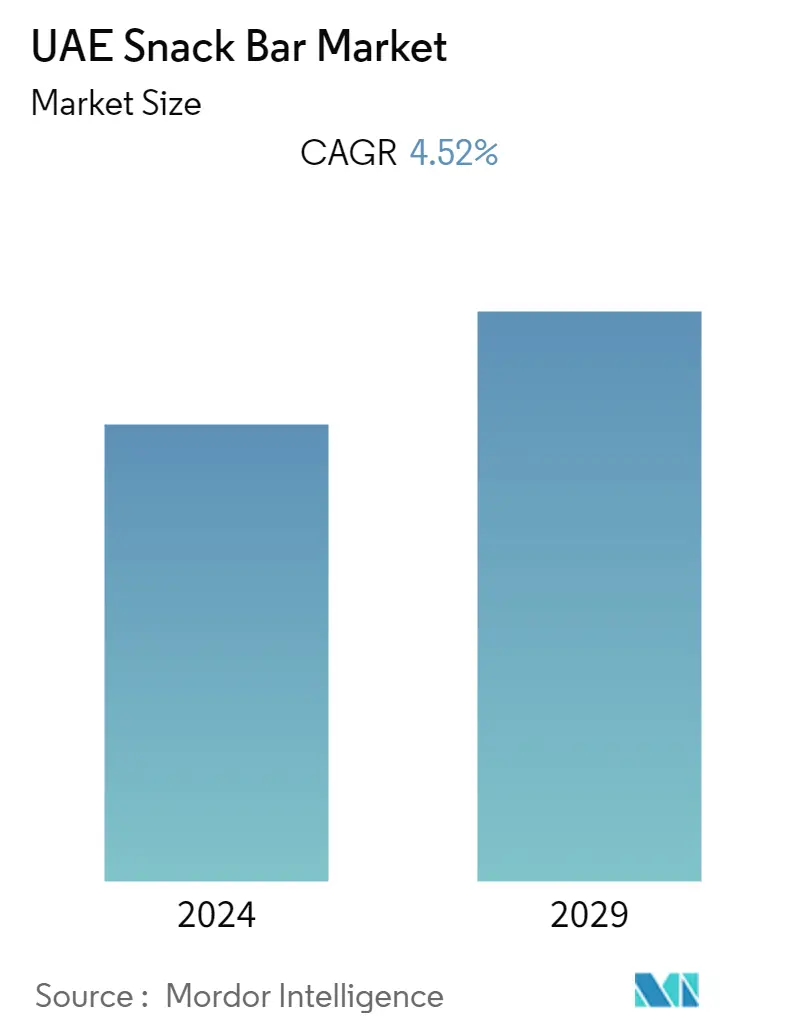

UAEのスナックバー市場規模

| 調査期間 | 2019 - 2029 |

| 推定の基準年 | 2023 |

| CAGR | 4.52 % |

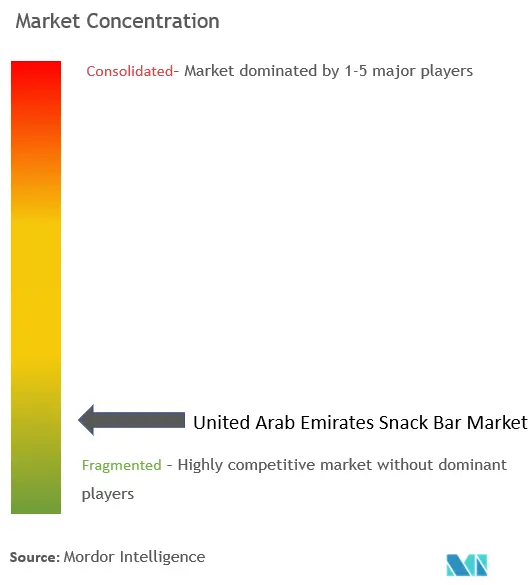

| 市場集中度 | 低い |

主要プレーヤー.webp)

*免責事項:主要選手の並び順不同 |

何かお手伝いできることはありますか?

UAEスナックバー市場分析

UAEのスナックバー市場規模は、2023のUSD 1.46 billionから2028までにUSD 1.83 billionへと、予測期間中(2023~2028)に4.52%のCAGRで成長すると予測される。

味の利点を損なうことなく健康的な食習慣を重視することが、アラブ首長国連邦のスナックバー市場の成長につながっている。スナックバーは、既存のプレーヤーによる高度な製品革新により、従来のチョコレートや菓子類に代わる健康的な代替品として徐々に普及している。若年層の間で糖尿病、高血圧、肥満などの健康状態が増加しているため、人々はヘルシーなスナックやシリアルバー、エナジーバーのようなスナックバーを好むようになっている。市場関係者も消費者の需要を考慮している。例えば、ゼネラル・ミルズ社のブランドであるネイチャー・バレー社は、クリーミーでサクサクした食感と10グラムのタンパク質を特徴とするバー、プロテインクランチバーを提供している。

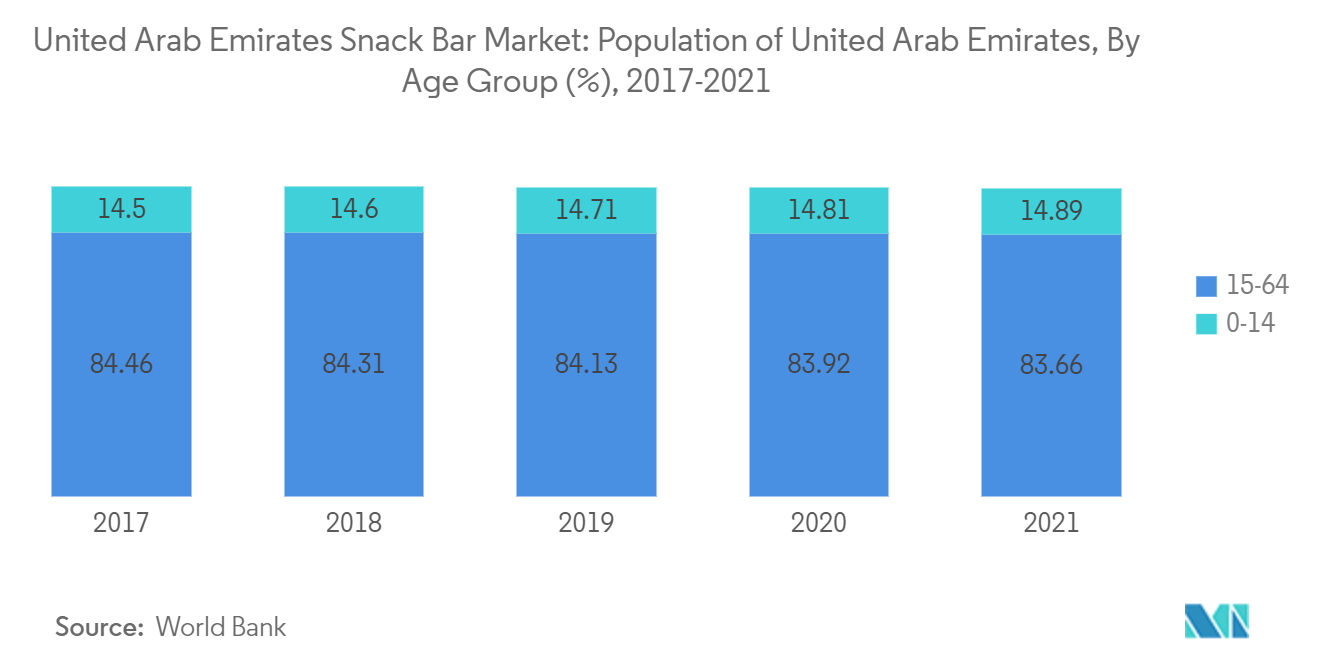

多忙なライフスタイル、都市化、働く女性の増加といった要因が市場を牽引している。例えば、世界銀行によると、2021年のアラブ首長国連邦の女性の労働力率は47%で、前年の46%から上昇した。また、家庭外での就労や工業化の進展により、この地域では過去10年間ですぐに食べられる包装食品やスナックの需要が高まっている。共働き世帯では、間食の代替食としてスナック・バーの需要も増加している。さらに、Eコマースサイトの浸透が進んでいることも市場の成長を後押ししている。国内でスポーツ愛好家が増えるにつれ、運動前後のエネルギー源となるヘルシーなスナックバー、エナジーバー、プロテインバーの需要も増加している。プロテイン・バーには、機能性成分、低糖質、高繊維質、植物性タンパク質などのチャンスがある。可処分所得の増加と健康的なスナックバー需要の増加により、市場は中期的に成長すると予想される。

UAEスナックバー市場動向

食事代替としてのスナックバー人気が急上昇

- アラブ首長国連邦は可処分所得の高い国である。また、アラブ首長国連邦はミレニアル世代が多く、若い人口が多い。仕事や大学のために、人々は家族のいない一人暮らしをしている。

- 多忙なスケジュールのため、料理や食事をする時間がない。食事の合間にスナックバーを食べてエネルギーを補給するのは、彼らにとって便利な選択肢だ。また、この地域ではヘルスセンターやフィットネスセンターの数が増加しており、市場を牽引している。市場関係者は、即座にエネルギーが得られるさまざまな栄養素を配合したスナックバーを用意しているため、フィットネス業界でもスナックバーが伸びている。

- また、消費者の間では洋風スナックの人気が高まっており、スナックにも健康的な選択肢が求められている。健康効果のあるパッケージ食品の需要は、全国的に増加し始めたばかりである。2021年のInterpackのデータによると、世界のパック食品の5%が中東で消費されており、アラブ首長国連邦では19%増加すると予想されている。

- さらに、2022年5月に発表された記事では、保健予防省が教育省およびアブダビ公衆衛生センターと共同で実施した最近の調査結果が取り上げられている。この調査では、46%の子どもたちがコビッド19の流行前と比較して身体活動レベルが低下していることが明らかになった。

- 子ども向けの食品・飲料市場には、高度に加工された原材料や、驚くほど高濃度の砂糖、塩分、トランス脂肪酸、添加物、安定剤で満たされたスナックや代替食が氾濫している。これらの統計は、ターゲットとなる人々のニーズを満たす上で、栄養が適切でないことを浮き彫りにしている。

- その結果、インドの新興企業がアラブ首長国連邦の子供たちに栄養価の高いスナックを提供することになった。上記の懸念を考慮し、Slurrp Farmのような企業は、幼児とその親に安全で栄養価の高いスナックと食事時間の選択肢を提供すると主張している。それゆえ、アラブ首長国連邦での市場が拡大している。したがって、これらの要因がこの地域の主要な市場促進要因となっている。

電子商取引売上高が最も急成長しているセグメント

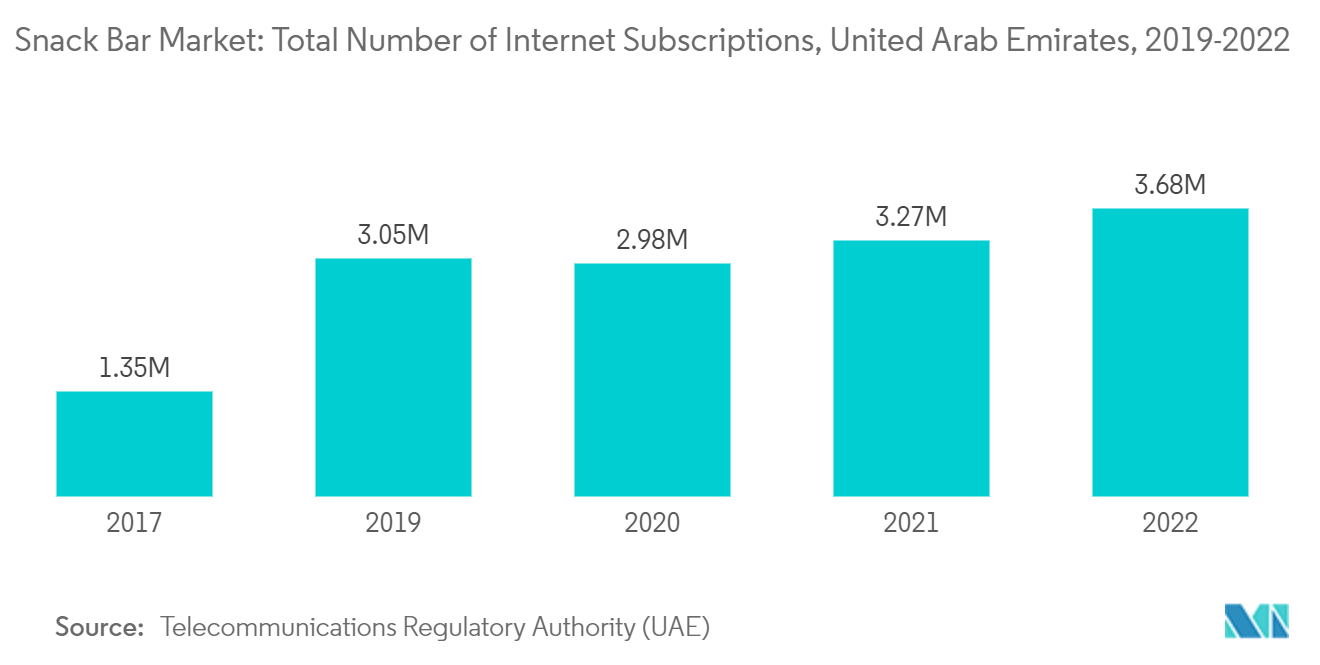

- スナック・バーのEコマース売上は、国内のインターネット普及率の上昇により、ここ数年でかなりの成長率を記録している。同国はデジタルトランスフォーメーションの分野でいくつかの評価を得ている。例えば、デジタルトランスフォーメーションの成熟度を測定する世界銀行のGovTech Maturity Index 2021によると、UAEは政府のデジタルトランスフォーメーションにおいて世界最高の国にランクされている。

- アラブ首長国連邦の都市化と労働人口の増加に伴い、消費者はNoon.com、Carrefour.com、AmazonなどのEコマースサイトを選ぶようになっている。2022年6月、オーストラリアの間食ブランドであるスリム・シークレッツ(Slim Secrets)が、Noon.comでプロテインバーのシリーズを発売した。TNF、Glanbia PLC、Clif Barなどの市場ブランドは、Carrefour、Amazon、NamashiなどのEコマースサイトで販売されている。この地域のEコマースは、その利便性と迅速な配送サービス、オファー、割引のおかげで成長している。

- さらに、消費者の多忙なライフスタイルと消費力の増加により、従来のコンビニエンスストアよりもEコマースを好む傾向が強まっている。例えば、2021年11月、ドバイを拠点とするクイック・コマースの新興企業YallaMarketは、アラブ首長国連邦での事業拡大計画を発表し、来年にはサウジアラビアとカタールに進出し、食料品通販の規模を拡大する予定である。さらに、インターネット契約数の増加に伴い、同地域ではEコマースサイトの利用も増加しており、中期的な市場の牽引役となりそうだ。

UAEスナックバー産業概要

アラブ首長国連邦のスナックバー市場は、多数のプレーヤーが存在するため非常に断片化されている。同地域の市場は、健康的な間食習慣の増加により成長が見込まれている。市場を支配しているプレーヤーには、Kellogg's Company、General Mills Inc.、The Simply Good Foods Company、Mondelez International, Inc.、Nestlé S.A.などがある。さらに、スナックバーへの嗜好の高まりに対応するため、多くの地元メーカーが市場に参入しようとしている。

さらに、プロテイン・バーを提供する企業は、顧客に製品をより魅力的にするために様々な要因を考慮している。そのため、クリーンラベル、ビーガン、グルテンフリー、革新的なパッケージデザインなどの製品を提供している。

UAEスナックバー市場リーダー

-

General Mills, Inc.

-

The Simply Good Foods Company

-

Mondelēz International, Inc.

-

Nestlé S.A.

-

The Kellogg's Company

*免責事項:主要選手の並び順不同

UAEスナックバー市場ニュース

- 2023年4月アトキンスは新フレーバー・バーの発売を発表。Atkinsの新しいバー製品には、Atkins Endulge Almond Craze Bar、Atkins Chocolate Caramel Pretzel Snack Bar、Atkins Crunchalicious Barがある。

- 2023年2月ブラジルのNature Foodtech社は、中東最大の食品・飲料展示会Gulfood(ドバイ)で、革新的製品「コラーゲン入りデーツバーの発売を発表。同社は、このバーに使用されているデーツはアラブ首長国連邦のAl Foahというブランドから輸入されたものであるとしている。さらに、この製品は、セミスイートチョコレート、クッキー&クリーム、ストロベリーの3種類のフレーバーが用意されている。

- 2023年1月:GrenadeとOreoは、共同ブランドのプロテインバーの発売を発表。同社は、この新開発商品には21gのタンパク質とわずか1gの砂糖が含まれているとしている。グレネードのウェブサイトで購入可能。

- 2022年12月:マース社傘下のスニッカーズは、全く新しいパフォーマンス栄養バー「スニッカーズ・ハイ・プロテイン・バーの発売を発表した。スニッカーズと同じチョコレート、キャラメル、ピーナッツを使用し、20gのプロテインを配合した、消費者が期待する栄養価の高い商品である。

- 2022年4月:Quest社は、主力製品であるプロテインバーのミニバージョンの発売を発表した。このカテゴリーの製品には、チョコレートチップクッキードウ味やクッキー&クリーム味などの新フレーバーがある。さらに、クエストのプロテインバー製品は、アラブ首長国連邦(UAE)のオンライン小売チャネルで購入できるようになった。

- 2021年10月ニュージーランドのスナックバー会社TNFは、アラブ首長国連邦でフルーツバーを発売した。このフルーツバーには濃縮果肉の代わりに新鮮な果肉が100%使用されている。TNFフルーツバーはビーガン、ベジタリアン、グルテンフリー、乳製品フリー、ナッツフリーで、保存料、添加物、着色料は一切使用していない。TNFフルーツ・バーには、ストロベリー、アプリコット、ラズベリーの3種類がある。

- 2021年8月エミレーツ・スナック・フーズ(ESF)とハーシーは、ハーシーのポートフォリオを拡大し、同地域のスナック市場を拡大する製品を開発するためにパートナーシップを結んだ。

UAEスナックバー市場レポート - 目次

1. 導入

1.1 研究の前提条件と市場の定義

1.2 研究の範囲

2. 研究方法

3. エグゼクティブサマリー

4. 市場ダイナミクス

4.1 市場の推進力

4.2 市場の制約

4.3 ポーターのファイブフォース分析

4.3.1 新規参入の脅威

4.3.2 買い手/消費者の交渉力

4.3.3 サプライヤーの交渉力

4.3.4 代替製品の脅威

4.3.5 競争の激しさ

5. 市場セグメンテーション

5.1 製品の種類

5.1.1 シリアルバー

5.1.1.1 グラノーラ/ミューズリーバー

5.1.1.2 その他のシリアルバー

5.1.2 エネルギーバー

5.1.3 その他のスナックバー

5.2 流通経路

5.2.1 スーパーマーケット/ハイパーマーケット

5.2.2 コンビニ/食料品店

5.2.3 専門店

5.2.4 オンライン小売店

5.2.5 その他の流通チャネル

6. 競争環境

6.1 市場シェア分析

6.2 最も採用されている戦略

6.3 会社概要

6.3.1 Kellogg's Company

6.3.2 General Mills, Inc.

6.3.3 The Simply Good Foods Company

6.3.4 Mondelēz International, Inc. (Clif Bar & Company)

6.3.5 Nestlé S.A.

6.3.6 PepsiCo, Inc.

6.3.7 Natural Balance Foods

6.3.8 Mars, Incorporated

6.3.9 Rise Bar

6.3.10 Associated British Foods PLC

6.3.11 Glanbia PLC

6.3.12 TNF Middle East

6.3.13 Nature Foodtech

7. 市場機会と将来のトレンド

UAEスナックバー産業セグメント

スナックバーは、即席のエネルギーと栄養を提供し、タンパク質と風味成分を含んでいる。スナックバーは、グラノーラ、オーツ麦、チョコレート、ドライフルーツ、ナッツ、ココナッツオイル、ハチミツ、ピーナッツバターなど、様々な材料で作られたすぐに食べられる焼き菓子である。

アラブ首長国連邦のスナックバー市場は、製品タイプと流通チャネルに区分される。製品タイプ別では、シリアルバー、エネルギーバー、その他のスナックバーが含まれる。シリアルバーはさらにグラノーラ/ミューズリーバーとその他のシリアルバーに細分化される。流通チャネル別に見ると、市場はスーパーマーケット/ハイパーマーケット、コンビニエンスストア/食料品店、専門店、オンライン小売店、その他の流通チャネルに区分される。

市場規模は、上記のすべてのセグメントについて米ドルベースの金額で算出されている。

| 製品の種類 | ||||||

| ||||||

| ||||||

|

| 流通経路 | ||

| ||

| ||

| ||

| ||

|

UAEスナックバー市場に関する調査FAQ

現在のUAEのスナックバー市場規模はどれくらいですか?

UAEのスナックバー市場は、予測期間(4.52%年から2029年)中に4.52%のCAGRを記録すると予測されています

UAEスナックバー市場の主要プレーヤーは誰ですか?

General Mills, Inc.、The Simply Good Foods Company、Mondelēz International, Inc.、Nestlé S.A.、The Kellogg's Companyは、UAEのスナックバー市場で活動している主要企業です。

この UAE スナックバー市場は何年を対象としていますか?

このレポートは、2019年、2020年、2021年、2022年、2023年のUAEスナックバー市場の歴史的市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年、2029年のUAEスナックバー市場規模も予測しています。

UAEスナックバー産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の UAE スナックバー市場シェア、規模、収益成長率の統計。 UAE スナックバー分析には、2029 年までの市場予測見通しと過去の概要が含まれています。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。