タイの紙器・段ボール市場の分析

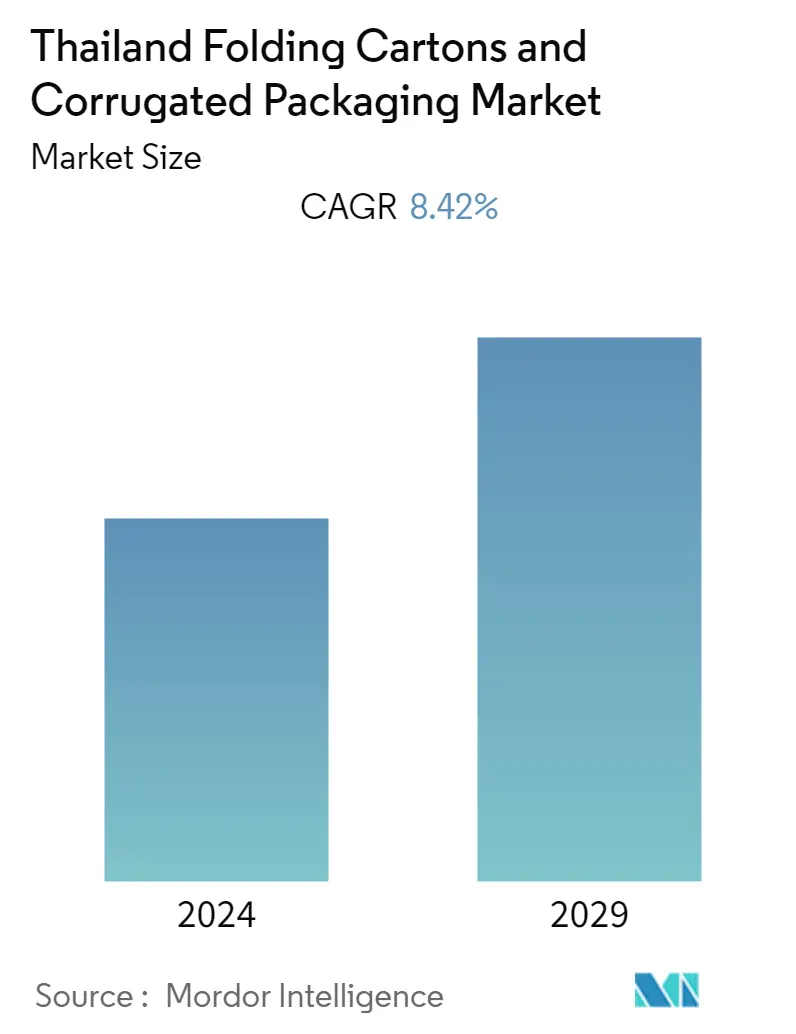

タイの紙器市場と段ボール市場は予測期間中に8.42%のCAGRを記録すると予想されている。フォールディングカートンは、最も使用されている環境に優しいパッケージングソリューションの一つである。他の包装オプションに比べ、小さな設置面積で様々なサイズを生産できるため、様々なエンドユーザー産業での使用が可能である。一方、段ボール包装は、軽量、生分解性、リサイクル性などの特性により、さまざまな製品を保護、保存、輸送するための多用途でコスト効率の高い方法を特徴としている。段ボールは包装業界の不可欠な要素となっている。

- この市場の成長は、主に包装された食品と飲料の継続的な需要によるものである。同様に、ThaiBev社は再生紙の割合を増やし、破損したカートンを使用して段ボールカートンを生産することを目指している。

- 紙器が主に使用される業界には、食品・飲料業界、パーソナルケア業界、ヘルスケア業界、家庭用品業界などがある。日本では、プラスチックから紙ベースのパッケージングへの大幅な移行が進んでおり、紙器パッケージング市場のメーカーに新たなビジネスチャンスをもたらすと期待されている。消費者はプラスチックが環境に与える悪影響をますます認識するようになっているため、メーカーはこの機会を利用して環境に優しいソリューションを革新している。

- 電子商取引の需要が高まるにつれて、包装の課題も大きくなっている。持続可能なパッケージングは、ブランドと消費者の双方にとってかつてない優先事項となっている。ブランド運営にエコパッケージを導入することは、もはや選択肢ではなく、必要不可欠なことなのだ。

- タイの経済発展は、紙器や段ボール製品の生産と消費の増加をもたらした。タイの紙器包装業界は成長を目の当たりにし、国の経済に価値ある貢献をしている。これは、いくつかのエンドユーザーの垂直にわたって何でも梱包するために使用することができる適切な包装材料に対する需要が増加しているためである。

- タイではオンラインショッピングが徐々に主流になりつつあり、その利便性からオンラインショッピングを好む消費者が増えている。COVID-19の大流行時には、厳重な立ち入り禁止と社会的距離を置くルールが設けられ、この変化はさらに広まった。国内でのEコマースの台頭により、パンデミック後も市場は拡大している。

タイの紙器・段ボール市場の動向

電子商取引の増加による包装能力の増大が市場成長を牽引

- COVID-19パンデミックの結果、ネット販売用の梱包用ボード、ティシュペーパー、特殊紙の需要が増加し、国内の板紙パッケージ産業の成長を促進した。

- パンデミックが始まって以来、電子商取引の売上高は2年以上伸びている。その一方で、段ボール事業が成長し続けるには支援が必要である。製紙工場は全生産能力で操業しており、一部の生産者は注文を制限し、小規模企業に委託している。消費者は実店舗よりもeコマースを選ぶようになっている。そのため、需要は今後も増え続けると予想される。

- eコマース業界は近年重要なプレーヤーとして台頭しており、アマゾンは主要な梱包に段ボール箱を使用し、個々の商品にはプラスチック包装に頼っている。包装廃棄物に関するタイ国民の懸念が高まっているため、政府は、包装の実行可能な選択肢として、折りたたみカートンや段ボール箱など、環境に優しい選択肢を採用するよう国民に促す規制を設けざるを得ないと思われる。

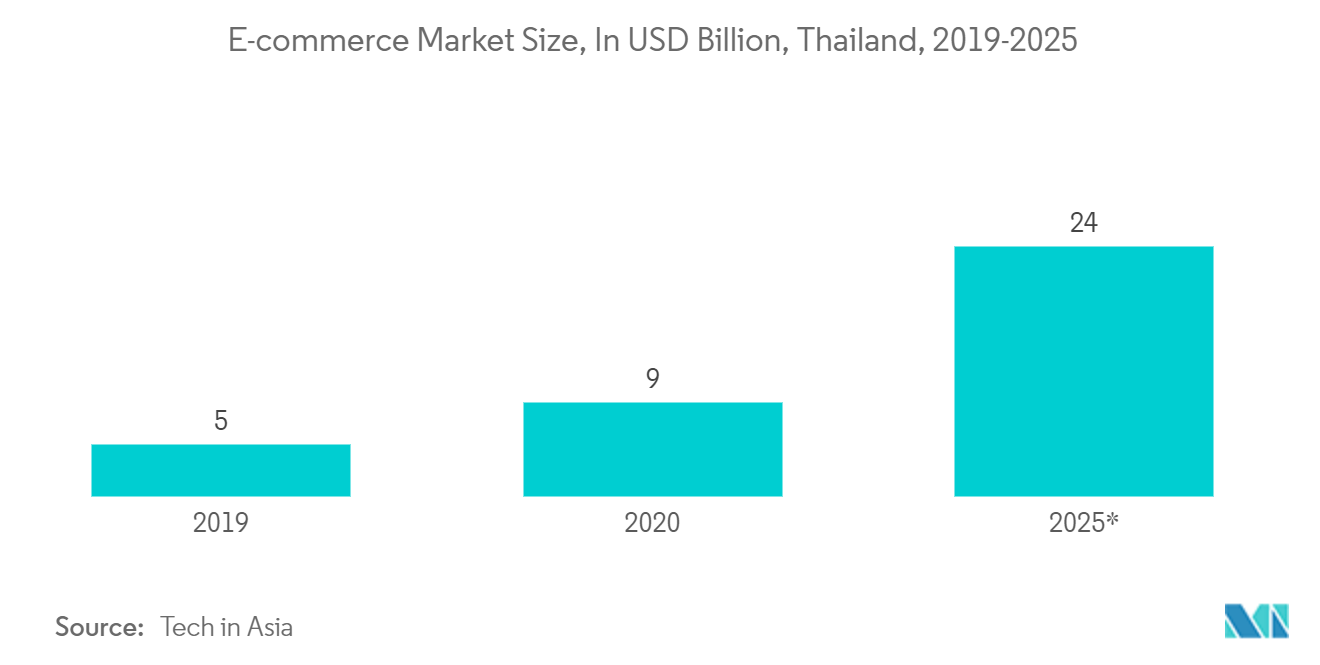

- 多くの国民はノートパソコンやPCよりも携帯電話を使ったオンラインショッピングを好むため、国内でのスマートフォンの普及はEコマースの価値に直結する。Tech Asiaによると、タイにおける電子商取引市場の規模は、今後2年間で240億米ドルに達すると推定されている。

- タイ国家統計局が昨年実施した調査によると、15歳から24歳の回答者の約99.9%がスマートフォンを利用していると回答している。このような数字はeコマースショッピングの需要を促進し、間接的に国内の紙器包装の成長に影響を与えている。

食品・飲料部門が大きな市場シェアを占めると予想される

- バンコクでは中間所得層の所得が増加し、食品への支出が増えていることが、食品・飲料業界の成長を牽引している。人口のかなりの割合がバンコクの広大な郊外に住んでいるため、便利なパッケージ食品の需要が高まっている。

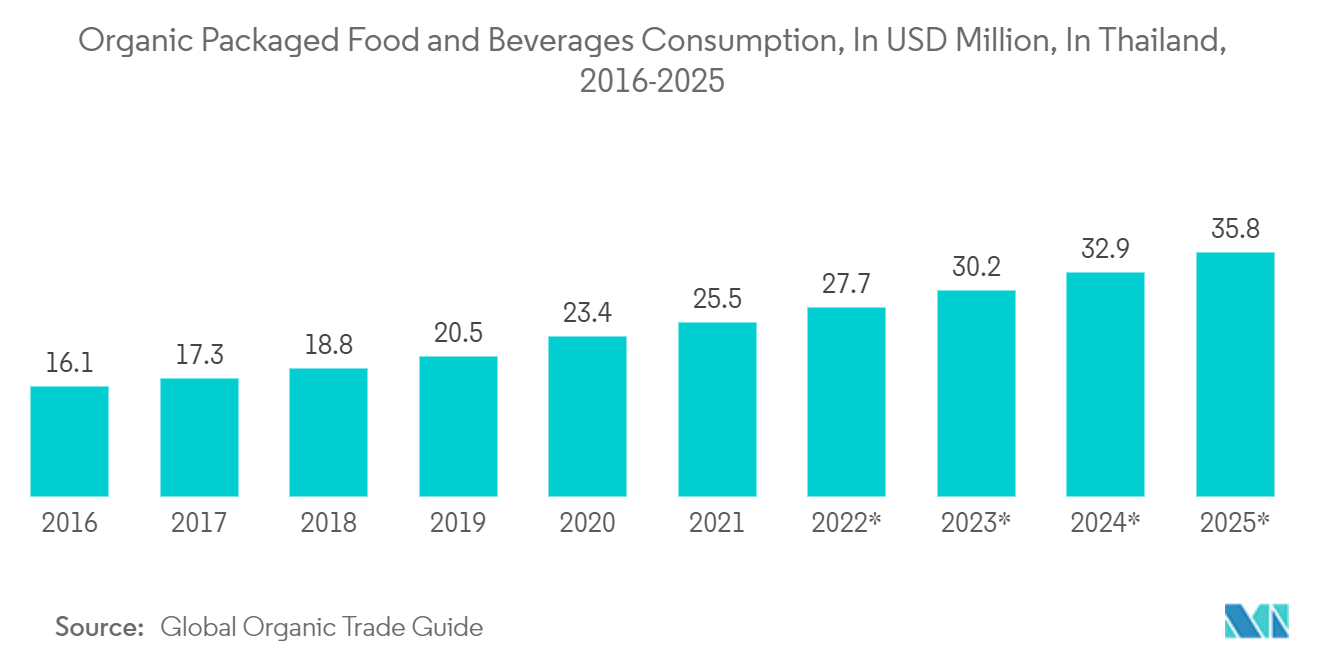

- さらに、急速な都市化により、同国では加工食品や調理済み食品の需要が高まっている。調理済み食品は、二次包装としてカートンを採用するトップ企業のひとつであり、市場の成長に拍車をかけている。Global Organic Trade Guideによると、タイにおけるオーガニック包装食品・飲料の消費額は、今年度約3,020万米ドルと推定されている。

- さらに、乳製品パッケージング部門からの紙器パッケージングへの需要が増加している。液体カートンは乳製品に使用される最も一般的な板紙パッケージである。消費者が清涼飲料水から健康的な代替乳製品に積極的に切り替えるため、国内の牛乳消費量は増加すると思われる。

- 近年、食品加工・包装ソリューション企業であるテトラパックとmMilk社は、タイで初めてテトラトップのカートンボトルを発売した。A2+やグリーンミルクなどのmMilk製品は、タイでテトラトップ・カートン・ボトルで販売されることになった。

- 食品加工・包装サービス会社であるテトラパック・タイランドは、森林管理協議会(FSC)およびWWFタイランドと協力し、タイの消費者に飲料カートンのテトラパックのロゴを探すよう呼びかけている。同社は、消費者は環境に配慮した素材、つまり責任を持って管理された森林から調達された紙で作られたカートン製品を手に入れることができ、地元の農業も支援することができると述べている。

タイの紙器・段ボール業界概要

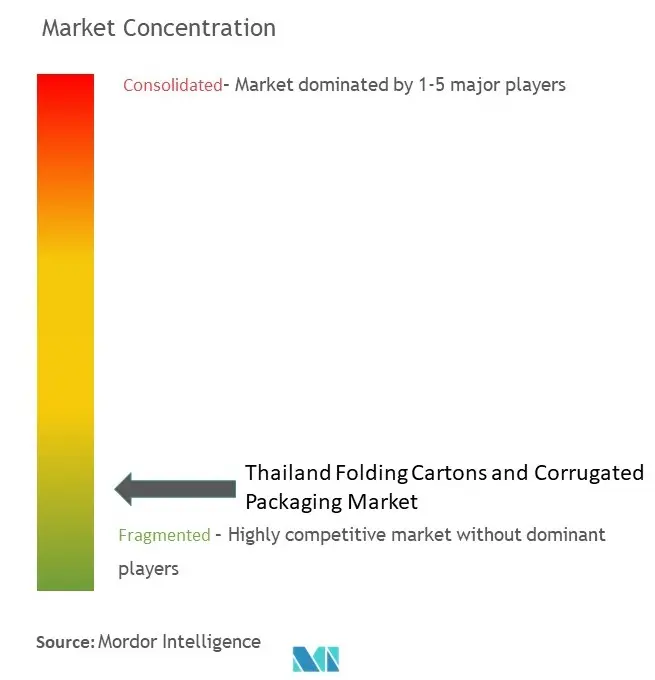

タイの紙器・段ボール市場は非常に断片化されており、Siam Toppan Packaging Co.Ltd.、Thai Containers Group (SCG Packaging)、Thung Hua Sinn Group、Continental Packaging (Thailand) Co.Ltd.、王子ホールディングス株式会社などがある。市場のプレーヤーは、製品提供を強化し、持続可能な競争上の優位性を得るために、提携や買収などの戦略を採用している。

- 2022年5月、Thai Containers Groupは、景気回復に伴う需要増に対応するため、タイでファイバーパッケージング能力を年間75,000トン拡張し、2023年半ばに商業生産を開始すると発表した。

タイの紙器・段ボール市場のリーダーたち

Siam Toppan Packaging Co. Ltd

Thai Containers Group (SCG Packaging)

Thung Hua Sinn Group

Continental Packaging (Thailand) Co. Ltd

Oji Holdings Corporation

- *免責事項:主要選手の並び順不同

タイの紙器・段ボール市場ニュース

- 2022年5月:JK Packaging Group Co.Ltd.は完全な現代的な段ボール箱生産工程を採用し、各工程で生産管理を行っている。FLEXOプリンター、ダイカットマシン、スロットマシン、糊貼り機など、近代的な段ボール箱の生産工程で使用されるマシンを使用して箱を生産するだけでなく、顧客の製品に応じて箱の構造を設計し、印刷(グラフィック)を設計することから。

- 2022年2月:テトラパックとNCPは、UHTカートンパッケージのHOTTAブランド製品を発売した。新しいHOTTA飲料はテトラパックのTetra Prisma Aseptic 250 Edge DreamCap 26で提供され、紙ベースのアセプティックカートンパッケージでRTDジンジャー飲料を発売するのはタイで初めて。

タイの紙器・段ボール産業セグメント

折りたたみカートンや段ボール包装は、小さな設置面積で様々なサイズを生産できるため、様々なエンドユーザー産業での使用が可能であり、最も使用されている環境に優しい包装ソリューションの1つである。タイの包装業界の成長は、同国の人口拡大と、低価格で柔軟性のある包装に対する高い需要が原動力となっている。フォールディングカートンと段ボール包装は主に、食品・飲料、ヘルスケア・医薬品、家庭用品・パーソナルケアなど、様々なエンドユーザー産業で使用されている。

本レポートでは、親市場の評価、セグメント別および地域別の新興動向、市場ダイナミクスの重要な変化、市場概要など、市場の完全な背景分析を網羅しています。また、業界のバリューチェーンにおける主要なポイントにおいて、業界アナリストや市場参加者から収集したデータを分析することで、定性的・定量的な評価も行っています。

タイの紙器・段ボール市場はエンドユーザー別(食品・飲料、ヘルスケア・医薬品、家庭用品・パーソナルケア、その他エンドユーザー産業(製造、自動車、その他))に区分されています。

市場規模および予測は、上記すべてのセグメントについて百万米ドル単位の金額です。

| 食品および飲料 |

| ヘルスケアと製薬 |

| 家事と身の回りのケア |

| その他のエンドユーザー産業 (製造、自動車など) |

| エンドユーザー別 | 食品および飲料 |

| ヘルスケアと製薬 | |

| 家事と身の回りのケア | |

| その他のエンドユーザー産業 (製造、自動車など) |

タイの紙器・段ボール包装市場に関する調査FAQ

現在のタイの折りたたみカートンおよび段ボール包装市場の規模はどのくらいですか?

タイの紙器および段ボール市場は、予測期間(8.42%年から2029年)中に8.42%のCAGRを記録すると予測されています

タイの紙器と段ボール市場の主要企業は誰ですか?

Siam Toppan Packaging Co. Ltd、Thai Containers Group (SCG Packaging)、Thung Hua Sinn Group、Continental Packaging (Thailand) Co. Ltd、Oji Holdings Corporationは、タイの紙器および段ボール市場で事業を展開している主要企業です。

このタイの紙器および段ボール市場は何年間を対象としていますか?

このレポートは、タイの紙器および段ボール市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。レポートはまた、タイの紙器および段ボールの市場規模を2024年、2025年、2026年、2027年まで予測しています。 、2028年と2029年。

最終更新日:

タイ紙器・段ボール包装産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のタイの紙器および段ボール市場シェア、規模、収益成長率の統計。タイの紙器と段ボールの分析には、2029 年までの市場予測見通しと過去の概要が含まれています。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。