海中システム市場分析

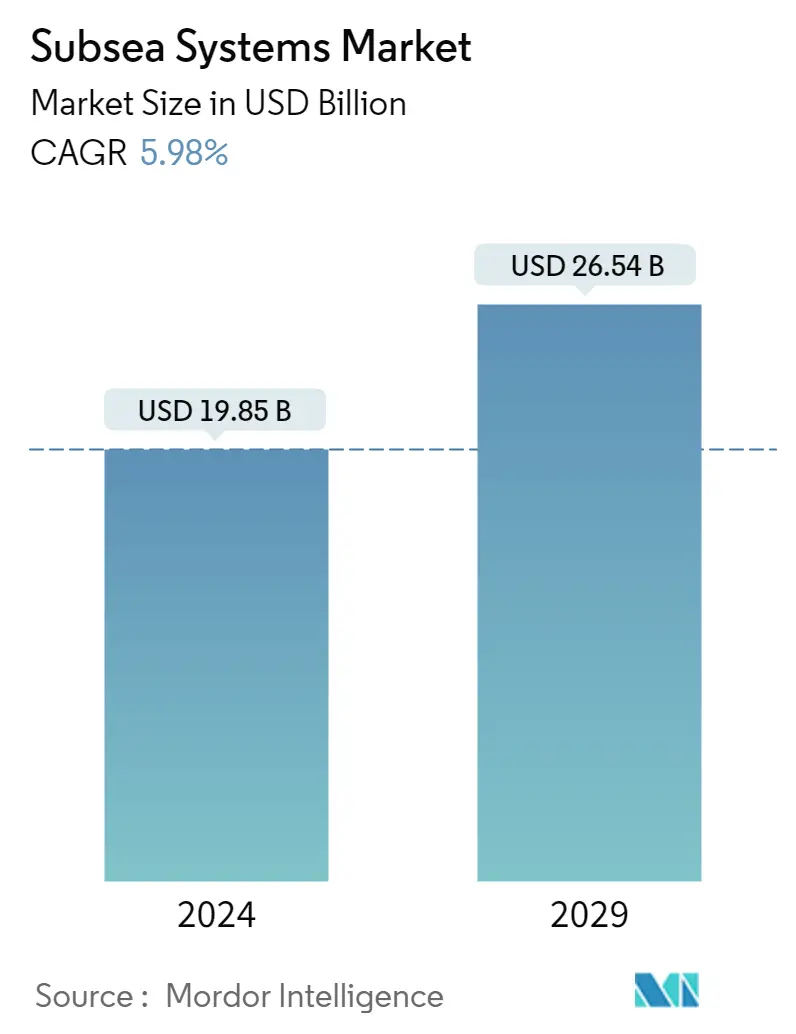

サブシーシステム市場の市場規模は、2024時点でUSD 19.85 billionと推定され、2029までにはUSD 26.54 billionに達し、予測期間中(2024~2029)に5.98%のCAGRで成長すると予測されている。

新型コロナウイルス感染症(COVID-19)の発生、原油価格の暴落、進行中のプロジェクトの遅延により、市場は悪影響を受けた。現在、市場はパンデミック前の水準に回復しています。

- 不況期後の原油価格の上昇や海洋石油・ガス部門への投資の増加などの要因が、予測期間中に海洋石油・ガス機器およびサービス市場、ひいては海底システム市場の主要な推進力となると予想される期間。さらに、海洋プロジェクトの実行可能性の向上と、深海および超深海の埋蔵量での活動の活発化により、市場が押し上げられる可能性があります。

- しかし、海中機器の設置コストが高く、海洋掘削や生産に伴うリスクが海中システム市場の成長を妨げると予想されます。

- ブラジル、エジプト、米国、イラン、カタールなどの国々での深海活動の増加により、海中システム市場のプレーヤーにいくつかの機会が生まれる可能性があります。

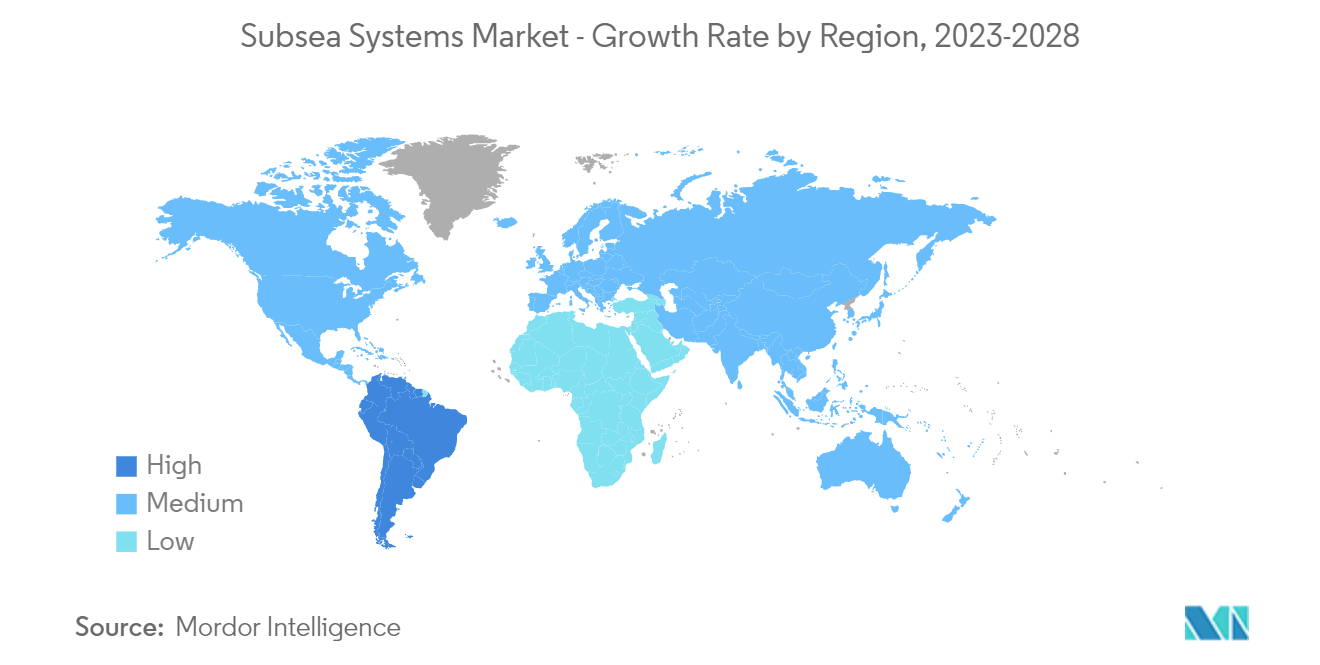

- 南米は海中システムの市場として最も急速に成長すると予想されています。ブラジルの深海および超深海での最近の活動と、今後のいくつかのプロジェクトにより、需要の大部分はブラジルから来ています。

サブシー・システム市場の動向

海底生産部門が市場を支配する

- 近年、成熟しつつある陸上油田の増加に伴い、オフショアでの探鉱・生産(EP)活動が活発化している。例えば、原油生産の最重要流域であるパーミアン・ベースンでは、古い油井からの生産量が減少し始めており、こうした地域での発見余地の拡大が求められている。

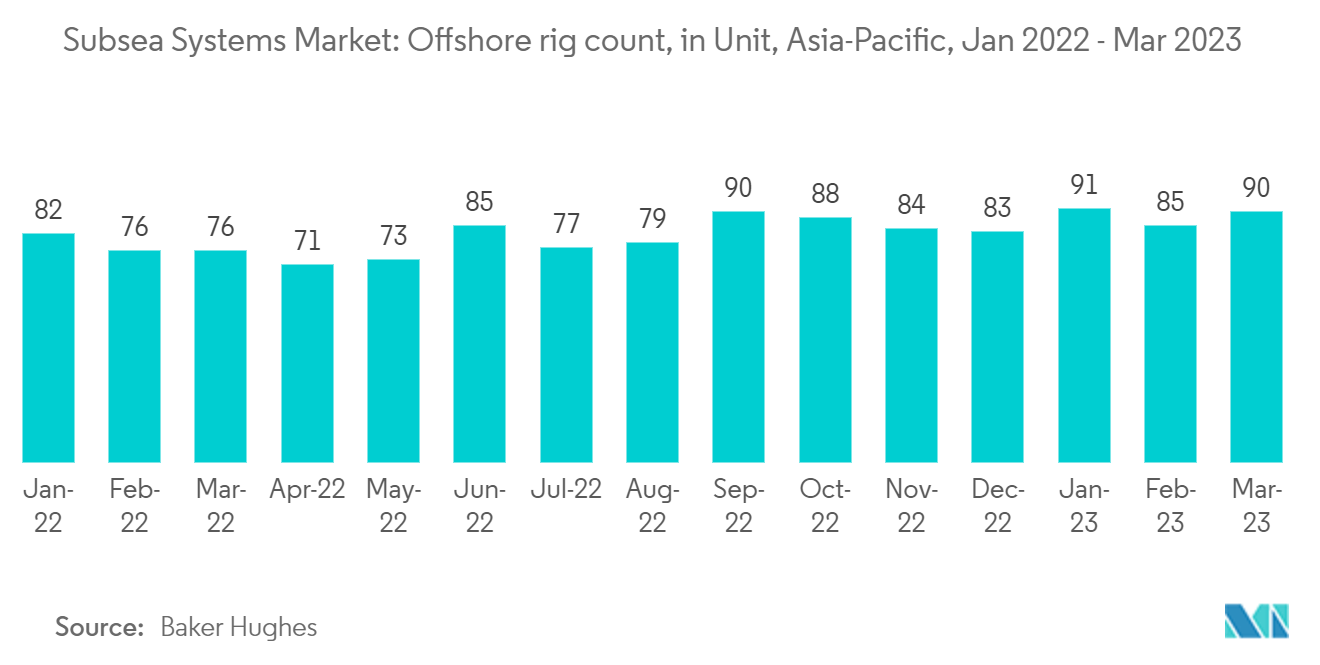

- ベーカー・ヒューズ社によると、2023年3月現在、アジア太平洋地域では90基のオフショア・リグが稼動している。探査の増加に伴い、海洋での発見が増えればリグ数は大幅に増加すると予想され、ひいては海底生産システムの需要を押し上げることになる。

- 例えば、2022年2月、EniSpAはアブダビで初の探鉱井を掘削したと発表した。同社はまた、アブダビ沖ブロック2(UAE)で水深115フィートで掘削中の最初の試掘井XF-002から良好な結果を記録したことを明らかにした。

- 南米、北米、欧州地域での深海および超深海活動の活発化に伴い、深海油田の生産量は2025年までに日量760万バレル、2040年までに日量900万バレルに達すると予想されている。したがって、海底生産システムの需要は増加し、市場をさらに牽引すると予想される。

- そのため、石油・ガス産業は、増加する需要に対応するため、より深い地域へと石油・ガスの探索をシフトしている。したがって、海底生産システムのシェアは、海底システム・セグメントの中で最大となり、市場を牽引すると予想される。

市場の成長を支配するのは南米

- エネルギー需要の急増に伴い、さまざまな国や大手企業、投資家たちが、数十年にわたり石油・ガスを確実に供給できる可能性を秘めた深海に関心を移しつつある。しかし、そのためには、海底深度数千メートルに埋蔵された石油・ガスを生産する技術を採用する必要がある。そのため、回収率を向上させ、全体的なコストを削減するための海底システムの必要性が高まっている。

- 2021年のブラジルの原油・コンデンセート生産量は日量平均299万バレルで、2019年に比べ日量平均15万バレル以上増加した。EIAによると、ブラジルは深海・超深海プロジェクトの開発で世界をリードしている。近年、石油・ガス部門の自由化など政府の政策変更により、外国からの投資が誘致されている。

- 世界の多くの外国企業が、今後10年間の海洋炭化水素活動への投資市場としてブラジルを偵察している。例えば、2022年10月、ONGC Videsh Ltd (OVL)は、ブラジルのオフショア炭化水素ブロックに10億米ドルの投資を計画している。こうしたプロジェクトは、予測期間中の海底システム市場にプラスの影響を与える可能性が高い。

- 同様に、アルゼンチンの国営エネルギー会社YPFは、最初のオフショア・プロジェクトで日産20万バレルを見込んでおり、同国での生産再開に伴い、サブシー・システムの需要が高まるだろう。

- したがって、深海および超深海における今後のプロジェクトが、南米地域における予測期間中のサブシーシステム市場の成長を牽引する可能性が高い。

海底システム産業の概要

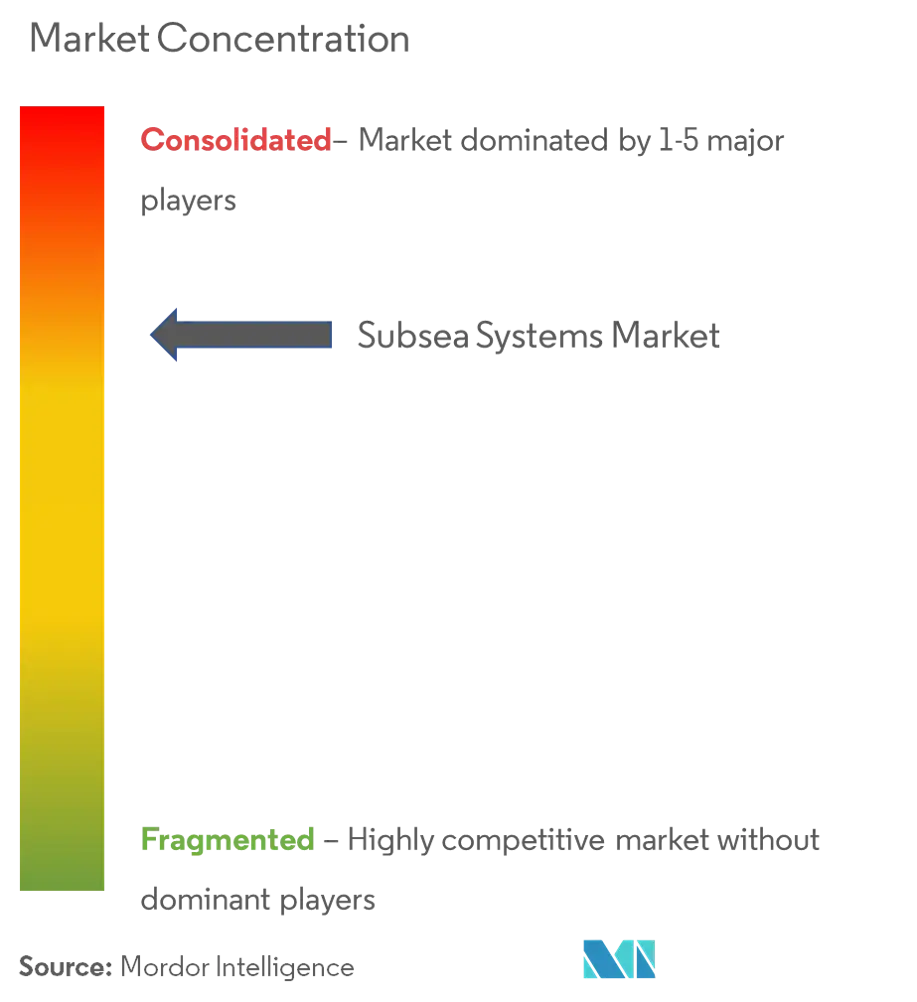

サブシーシステム市場は適度に統合されている。同市場の主要企業(順不同)には、Subsea 7 SA、TechnipFMC PLC、Akastor ASA、National-Oilwell Varco Inc.、Baker Hughes Co.などがある。

海底システム市場のリーダー

-

Subsea 7 SA

-

TechnipFMC PLC

-

Akastor ASA

-

National-Oilwell Varco Inc

-

Baker Hughes Co.

- *免責事項:主要選手の並び順不同

海底システム市場ニュース

- 2023年2月Equinorは、Transocean所有のリグを使用して、ノルウェー沖の北海で新たな商業用石油・ガスを発見した。この発見は、生産ライセンス923におけるワイルドキャット坑井(31/1-3 S)と評価坑井(31/1-3 A)の掘削終了後に行われた。

- 2022年2月:ノルウェーのInnova社と米国のTeledyne Energy System社が提携し、海底制御システムのローカル電源に水素を使用する実証試験を実施。両社はノルウェーのタウにあるノルウェー・オフショア教育センター、タウ・オートノミー・センターで、イノーバ社が開発した海底油圧ポンプユニット(sHPU)にサブシー・スーパーチャージャーから電力を供給する坑井介入シミュレーションを含む検証試験を行った。

- 2022年3月 英国の石油・ガス会社BP PLCが、インドネシア政府による2021年石油・ガス作業地域(WK)入札第2ラウンドの一環として、アグンl鉱区とアグンll鉱区の2つの海洋探査鉱区を獲得。

海底システム産業セグメント

サブシー・システムとは、完全に水没した海洋機器、作業、アプリケーションのことで、特に沖合や深海、海底にあるものを指す。この用語は、海洋学、海洋工学、海洋探査、遠隔操作船(ROV)、自律型海中ロボット(AUV)、海底通信または電力ケーブル、海底鉱物採掘、石油・ガス、洋上風力発電などに関連して頻繁に使用される。

海底システム市場は、タイプ、コンポーネント、地域によって区分される。タイプ別では、海底生産システムと海底処理システムに区分される。コンポーネント別では、海底アンビリカルライザーとフローライン(SURF)、ツリー、ウェルヘッド、マニホールド、その他のコンポーネントに区分される。また、主要地域における海底システム市場の市場規模と予測もカバーしています。市場規模と予測は、売上高(10億米ドル)に基づいてセグメントごとに行われています。

| 海底生産システム |

| 海中処理システム |

| 海中臍帯ライザーとフローライン (SURF) |

| 木 |

| 坑口 |

| マニホールド |

| その他のコンポーネント |

| 北米 | カナダ |

| メキシコ | |

| アメリカ合衆国 | |

| 北米の残りの地域 | |

| ヨーロッパ | ノルウェー |

| イギリス | |

| フランス | |

| イタリア | |

| アジア太平洋地域 | 中国 |

| インド | |

| 日本 | |

| 残りのアジア太平洋地域 | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| 南アメリカの残りの地域 | |

| 中東とアフリカ | アラブ首長国連邦 |

| サウジアラビア | |

| イラン | |

| イラク | |

| 残りの中東およびアフリカ |

| タイプ | 海底生産システム | |

| 海中処理システム | ||

| 成分 | 海中臍帯ライザーとフローライン (SURF) | |

| 木 | ||

| 坑口 | ||

| マニホールド | ||

| その他のコンポーネント | ||

| 地理 | 北米 | カナダ |

| メキシコ | ||

| アメリカ合衆国 | ||

| 北米の残りの地域 | ||

| ヨーロッパ | ノルウェー | |

| イギリス | ||

| フランス | ||

| イタリア | ||

| アジア太平洋地域 | 中国 | |

| インド | ||

| 日本 | ||

| 残りのアジア太平洋地域 | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| 南アメリカの残りの地域 | ||

| 中東とアフリカ | アラブ首長国連邦 | |

| サウジアラビア | ||

| イラン | ||

| イラク | ||

| 残りの中東およびアフリカ | ||

サブシーシステム市場に関する調査FAQ

海中システム市場の規模はどれくらいですか?

海底システム市場の規模は、2024 年に 198.5 億米ドルに達し、2029 年までに 5.98% の CAGR で成長して 265.4 億米ドルに達すると予想されています。

現在の海中システム市場規模はどれくらいですか?

2024 年の海中システム市場規模は 198 億 5,000 万米ドルに達すると予想されています。

海中システム市場の主要プレーヤーは誰ですか?

Subsea 7 SA、TechnipFMC PLC、Akastor ASA、National-Oilwell Varco Inc、Baker Hughes Co.は、海底システム市場で活動している主要企業です。

海中システム市場で最も急速に成長している地域はどこですか?

南米は、予測期間(2024年から2029年)にわたって最も高いCAGRで成長すると推定されています。

海中システム市場で最大のシェアを持っている地域はどこですか?

2024年には、北米が海中システム市場で最大の市場シェアを占めます。

この海底システム市場は何年をカバーしており、2023年の市場規模はどれくらいですか?

2023 年の海中システム市場規模は 187 億 3,000 万米ドルと推定されています。このレポートは、2020年、2021年、2022年、2023年の海底システム市場の歴史的市場規模をカバーしています。レポートはまた、2024年、2025年、2026年、2027年、2028年、2029年の海底システム市場規模も予測します。

最終更新日:

海底システム産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の海中システム市場シェア、規模、収益成長率の統計。海底システム分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。