滅菌サービス市場分析

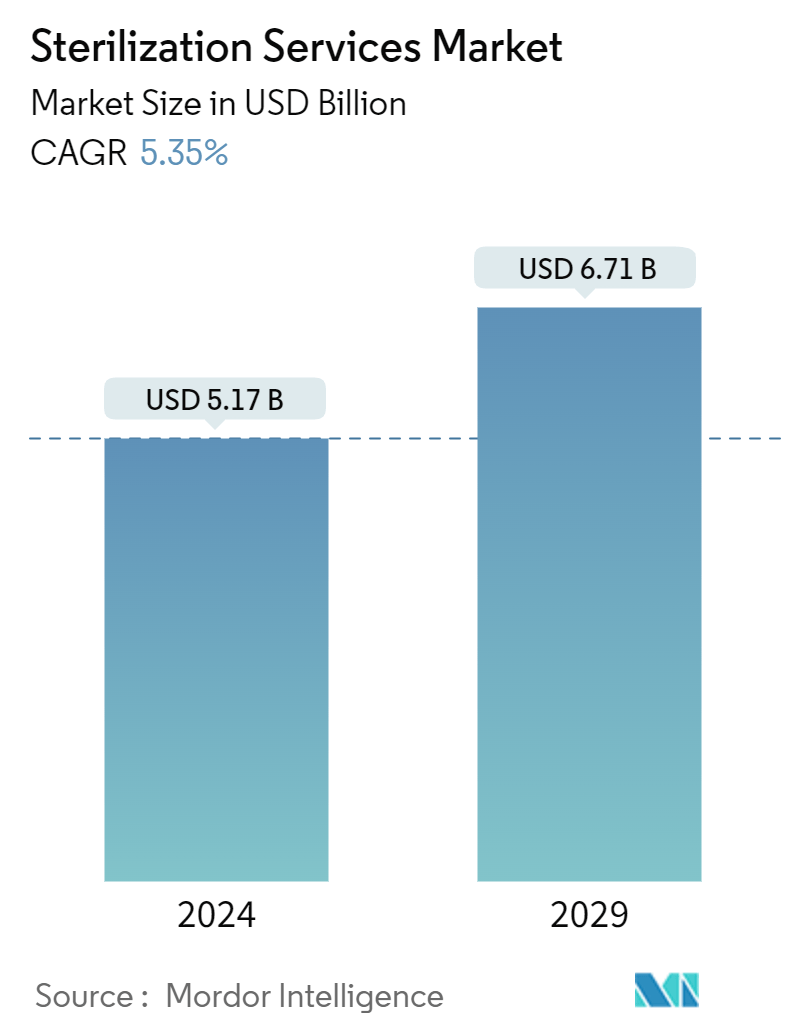

滅菌サービス市場規模は2024年にUSD 5.17 billionと推定され、2029年にはUSD 6.71 billionに達し、予測期間中(2024-2029)に5.35%のCAGRで成長すると予測される。

COVID-19は滅菌サービス市場の成長に影響を与えている。滅菌は、COVID-19の蔓延を食い止め、SARS-CoV-2と直接闘うために利用できる重要な手段であった。例えば、2021年5月にEnvironmental Science and Pollution Researchに掲載された論文によると、コロナウイルス感染に対して表面や機器を滅菌するための重要な予防措置として、除菌剤と消毒剤が観察された。パンデミックにより、フィルター付き面体呼吸器が不足し、多くの医療機関がガンマ線照射(GIR)を含む様々な除染方法を適用した後、FFRを再利用せざるを得なくなった。例えば、2021年10月にFrontiers in Physicsに掲載された論文によると、CDCはN95の除染方法に関する緊急ガイドラインを発表し、過酸化水素蒸気(VHP)、紫外線殺菌照射(UVGI)、湿熱は呼吸器(N95)の除染において最も有望な結果を示していることを示した。このため、病院での機器や呼吸器の滅菌にこれらの方法が採用されるようになった。したがって、COVIDは市場の成長を後押しし、今後3-4年は安定した成長が見込まれる。

院内感染の増加、産業施設における滅菌剤および機器の使用における技術進歩の増加、すべての施設における清潔に関する意識の高まりなどの要因が市場の成長を後押ししている。

院内感染の増加が市場成長を促進する主な要因である。例えば、National and State HAI Progress 2021 Reportが発表したデータによると、2020年から2021年にかけて、メチシリン耐性黄色ブドウ球菌(MRSA)14%増、人工呼吸器関連事象(VAE)12%増、手術部位感染(SSI-HYST)11%増、中心静脈ライン関連血流感染(CLABSI)7%増、カテーテル関連尿路感染(CAUTI)5%増など、HAIが増加したことが確認されている。

加えて、高齢者や小児人口の増加、ICU入室者は医療関連感染のリスクが高い。このため、効果的に滅菌された医療機器やその他のものに対する需要が増加し、市場の成長が促進されると予想される。例えば、2022年3月にAnnals of Intensive Care誌に掲載された論文によると、世界人口の増加に伴い、高齢者の集中治療室(ICU)入室が増加すると予想されている。また、同出典によると、65歳以上のICU入室者数が多く、次いで80歳、85歳となっている。また、国連人口基金(UNPF)が発表した2022年の統計によると、アジア太平洋地域に住む人口の約23%が0~14歳で、65歳以上の人口は9%である。したがって、高齢化率が高いことから、さらなる合併症を避けるために、入院中に滅菌された機器、エリア、部屋、その他のものに対する需要が高まると予想される。これは、予測期間中の市場成長を促進すると予想される。

さらに、効果的な滅菌サービスを開始する企業活動の高まりは、予測期間中の市場成長を増加させると予想される。例えば、ユニメックヘルスケアは2022年4月、「職場の病気と「群衆感染を予防するソリューションの数々であるUniCleanを発売した。これはクラウドベースの技術で、オフィス、産業、病院などの空気や表面を99.99%ウイルスフリーで殺菌する。また2021年6月、STERISはCantelを買収した。この買収により、同社は主に内視鏡検査と歯科領域への感染予防製品とサービスの提供を拡大することができる。

従って、院内感染の高負担、高齢化に伴うICU入室率の増加、製品上市の増加といった前述の要因により、調査対象市場は予測期間中に成長すると予想される。しかし、特定の化学薬剤の有害な影響や、滅菌活動を行うための正しいマニュアルが入手できないことが、予測期間中の滅菌サービス市場の成長を妨げる可能性が高い。

滅菌サービスの市場動向

病院・診療所セグメントは予測期間中に大きなCAGRを記録する見込み

病院・診療所分野は、外科手術件数の増加や慢性疾患患者数の増加などの要因から、予測期間中に滅菌サービス市場で大きな成長が見込まれている。加えて、コロナウイルスの蔓延も滅菌処置の必要性と認知度を高めており、これも市場成長に寄与している。例えば、OECDが発表したデータによると、2022年6月、ポルトガルでは2021年に約93,857件の白内障手術が記録され、デンマークでは49,308件、アイルランドでは32,844件と続いている。このように、クリニックや病院での手術件数が多いことから、手術器具や病室、環境を効果的に滅菌する需要が高まっている。このことは、予測期間中の同分野の成長を促進すると予想される。

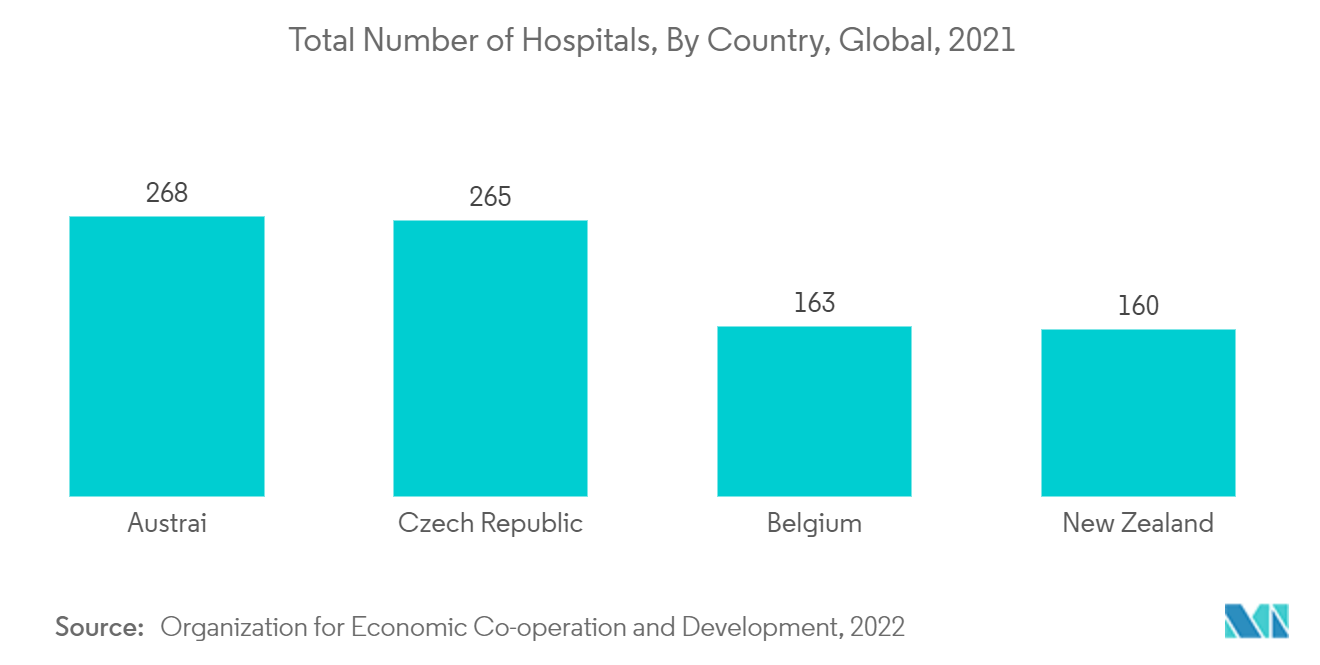

様々な国で多科目の病院や診療所が増加するにつれて、滅菌の需要は増加すると予想される。例えば、OECDが発表した2022年のデータによると、2020年の4,909病院に対し、2021年のメキシコでは4,995病院が報告されている。また、同じ出典によると、オーストリアでは2020年に267病院であったのに対し、2021年には268病院であった。世界中で多くの病院が滅菌を多用しており、予測期間中の同分野の成長を増大させると予想されている。

さらに、製品の発売や滅菌方法に関する認知度の高まりが市場成長を促進すると予測されている。例えば、2022年3月、Sterifre Medical社は、聴診器、センサー、ポンプなどを消毒するために過酸化水素と活性酸素を循環させる自動ポイントオブケア消毒システムであるAura装置を発売した。

したがって、外科手術の増加、病院の増加、製品の発売といった前述の要因から、この分野は予測期間中に成長すると予想される。

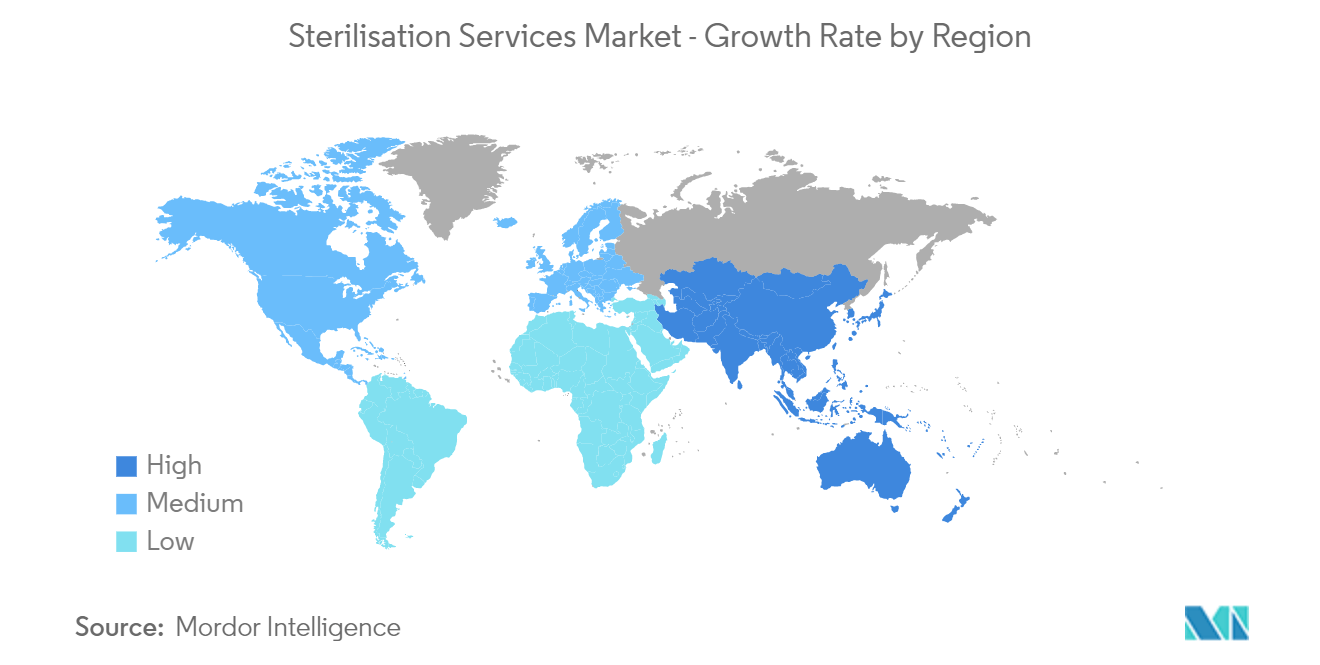

予測期間中、北米が大きなシェアを占める見込み

北米は、院内感染の増加、患者の入院率の高さ、医療施設における技術の進歩、同地域における業界プレイヤーの強い存在感、政府からの資金提供の増加、利用可能な技術に関する人々や医療業界関係者の認識、米国における市場プレイヤーの集中などの要因により、市場を支配すると予想される。

共同感染症や院内感染の増加は、市場成長の原動力になると予想される。例えば、2021年8月にUrogenital Infections and Inflammation誌に掲載された論文によると、尿路感染症(UTI)は世界的に院内感染の主要な原因であり、米国の急性期医療環境におけるHAIの約30%を引き起こしていると推定されている。また、同出典によると、これらのHAIのうち約75%は尿道留置カテーテルに関連している。このため、米国ではカテーテルによる感染を防ぐために、病院用品を滅菌・消毒する必要がある。そのため、北米の分析期間中に調査された市場の成長を後押しすると予想される。

がん、心血管疾患(CVD)、糖尿病、整形外科疾患、胃腸(GI)障害などの慢性疾患の有病率の増加は、医療機器を必要とする様々な医療処置の採用増加につながる。そのため、外科手術の際には滅菌エリアや医療機器の必要性が高くなる。例えば、ACSが発表した2022年の統計によると、2022年に米国で新たに診断されるがん患者は190万人と推定されている。同出典によれば、米国では新たに106,180例の結腸癌と44,850例の直腸癌が診断されると推定されている。

さらに、カナダ消化器健康財団(CDHF)の2022年最新情報によると、カナダ人24,800人が大腸がんと診断され、2021年の新規がん症例の11%を占め、そのうち男性13.700人、女性11,100人が診断された。このように、カナダにおける癌の負担の増加は、様々な外科手術の需要を生み出し、ひいては滅菌デバイスの必要性を煽ると予想され、それによってこの地域における滅菌サービス市場を促進する。

さらに、企業活動が活発化し、提携、施設拡張、発売など様々なビジネス戦略を採用することで、予測期間中の滅菌サービス市場の成長も拡大すると予想される。例えば、2021年12月、オーエンズ・アンド・マイナーはアメリカン・コントラクト・システムズ(ACS)を買収した。この買収は、同社が米国を拠点とするキッティング事業を拡大し、独自の現地滅菌能力を構築するのに役立つ。

したがって、慢性疾患や医療関連感染の流行、病院数の増加、企業活動の活発化といった前述の要因により、調査対象市場は予測期間中に同地域で成長すると予想される。

滅菌サービス産業概要

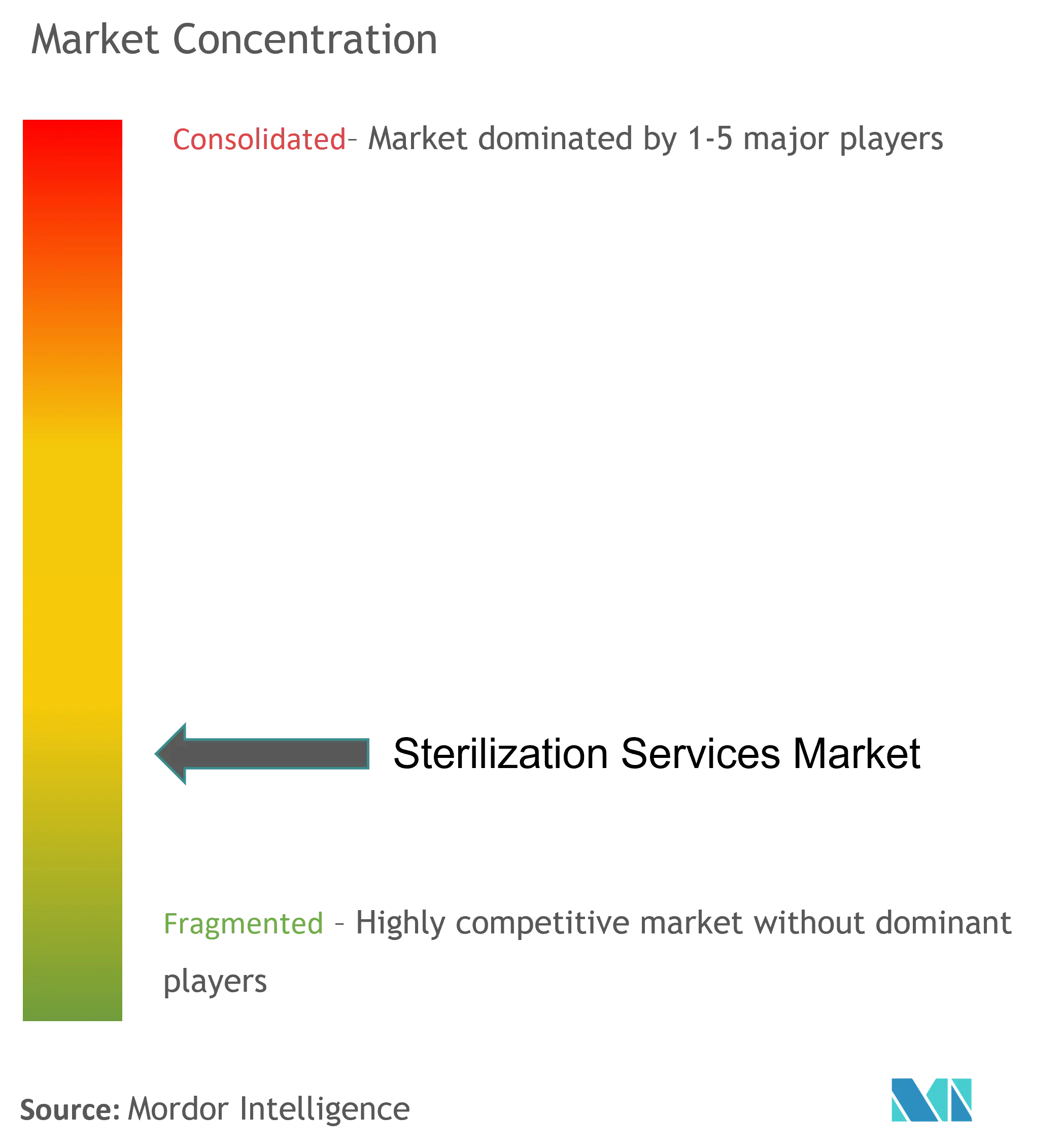

滅菌サービス市場は、世界的および地域的に事業を展開する多くの企業の存在により断片化されている。競争環境には、市場シェアを持ち、知名度の高い国際企業や地元企業の分析が含まれる。 市場の主要企業としては、ジョンソン・エンド・ジョンソン、ステリス・コーポレーション、ストライカー・コーポレーション、メディストリ、B. Braun Medical Ltd.、Sterigenics, LLCなどが挙げられる。

滅菌サービス市場のリーダー

-

Steris Corporation

-

Stryker Corporation

-

Medistri

-

B. Braun Medical Ltd

-

Sterigenics, LLC

- *免責事項:主要選手の並び順不同

滅菌サービス市場ニュース

- 2022年10月、BDインドは政府機関であるRaja Ramanna Centre for Advanced Technology (RRCAT)と提携し、RRCATのインドール施設で同社の医療機器の1つであるVenflon Proの電子ビーム(e-beam)技術による滅菌を行った。同施設は医療機器の電子ビーム滅菌サービスを提供している。

- 2022年5月、Sterigenicsはインディアナ州コロンビアシティにある電子ビーム施設を拡張した。Sterigenicsのコロンビアシティー工場は、世界の医療分野で使用される医薬品や医療機器の安全性を守るために重要な電子ビーム滅菌サービスを提供しています。

滅菌サービス産業のセグメント化

本レポートの範囲にあるように、滅菌とはあらゆる形態の微生物生命を破壊または除去するプロセスであり、医療施設において物理的または化学的方法で実施される。滅菌サービスは、医療器具や手術器具が感染性の病原体を患者に伝えないようにするために不可欠である。滅菌サービス市場は、滅菌方法(エチレンオキシド(ETO)滅菌、ガンマ線滅菌、蒸気滅菌、電子ビーム放射線滅菌、その他の滅菌)、ビジネスタイプ(契約滅菌サービス、滅菌バリデーションサービス)、エンドユーザー(医療機器企業、病院・クリニック、製薬・バイオテクノロジー産業、その他のエンドユーザー)、地域(北米、欧州、アジア太平洋地域、中東・アフリカ、南米)で区分される。また、世界の主要地域17カ国の推定市場規模や動向もカバーしています。レポートでは、上記セグメントの金額(単位:百万米ドル)を提供しています。

| 方法別 | エチレンオキシド(ETO)滅菌 | ||

| ガンマ線滅菌 | |||

| 蒸気滅菌 | |||

| 電子線滅菌 | |||

| ガンマ線滅菌 | |||

| 業種別 | 契約滅菌サービス | ||

| 滅菌バリデーションサービス | |||

| エンドユーザー別 | 医療機器企業 | ||

| 病院と診療所 | |||

| 製薬・バイオテクノロジー業界 | |||

| その他のエンドユーザー | |||

| 地理 | 北米 | アメリカ合衆国 | |

| カナダ | |||

| メキシコ | |||

| ヨーロッパ | フランス | ||

| ドイツ | |||

| イギリス | |||

| イタリア | |||

| スペイン | |||

| その他のヨーロッパ | |||

| アジア太平洋 | 中国 | ||

| 日本 | |||

| インド | |||

| オーストラリア | |||

| 韓国 | |||

| その他のアジア太平洋地域 | |||

| 中東およびアフリカ | 湾岸協力会議 | ||

| 南アフリカ | |||

| その他の中東およびアフリカ | |||

| 南アメリカ | ブラジル | ||

| アルゼンチン | |||

| 南米のその他の地域 | |||

滅菌サービス市場に関する調査FAQ

滅菌サービス市場の規模は?

滅菌サービス市場規模は2024年に51億7000万米ドルに達し、年平均成長率5.35%で成長し、2029年には67億1000万米ドルに達すると予測される。

現在の滅菌サービス市場規模は?

2024年には、滅菌サービス市場規模は51億7000万米ドルに達すると予想される。

滅菌サービス市場の主要プレーヤーは?

Steris Corporation、Stryker Corporation、Medistri、B. Braun Medical Ltd、Sterigenics, LLCが滅菌サービス市場で事業を展開している主要企業である。

滅菌サービス市場で最も急成長している地域はどこか?

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

滅菌サービス市場で最大のシェアを占める地域は?

2024年、滅菌サービス市場で最大のシェアを占めるのは北米である。

滅菌サービス市場は何年を対象とし、2023年の市場規模は?

2023年の滅菌サービス市場規模は48.9億米ドルと推定される。本レポートでは、滅菌サービス市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年の滅菌サービス市場規模を予測しています。

私たちのベストセラーレポート

Popular Medical Devices Reports

Popular Healthcare Reports

Other Popular Industry Reports

滅菌サービス産業レポート

滅菌サービスプロバイダーと照射・エチレンオキシド市場は、エチレンオキシド(ETO)滅菌、ガンマ線滅菌、蒸気滅菌、電子ビーム放射線滅菌、その他の滅菌技術など複数の方法に区分される。市場はさらに、ビジネスタイプ別では受託滅菌サービスと滅菌バリデーションサービスに、エンドユーザー別では医療機器企業、病院・クリニック、製薬・バイオテクノロジー産業、その他のエンドユーザーに分けられる。地域的には、北米、欧州、アジア太平洋、中東・アフリカ、南米をカバーしています。

当業界レポートでは、包括的な市場概観と市場分析を提供し、市場成長と市場予測を強調します。詳細な業界情報、業界統計、業界動向が含まれており、市場細分化と市場価値を理解する上で極めて重要です。また市場レポートでは、市場規模や市場シェアに関する洞察も提供しており、市場の見通しを明確に把握することができます。

レポート例とレポートPDFは、業界研究と業界レポートの深堀りにご興味のある方にご利用いただけます。市場レビューでは、市場予測や市場データを取り上げ、市場リーダーとその役割を強調しています。業界売上高と業界規模を詳細に論じており、市場力学を明確に理解することができます。

より詳細な分析をお求めの方には、業界分析と市場成長率を徹底的に検証します。業界展望と市場細分化もカバーしており、市場動向と市場予測を包括的に把握することができます。調査会社は、本レポートで提供される広範な市場調査と洞察から利益を得ることができます。