東南アジアのUPS市場分析

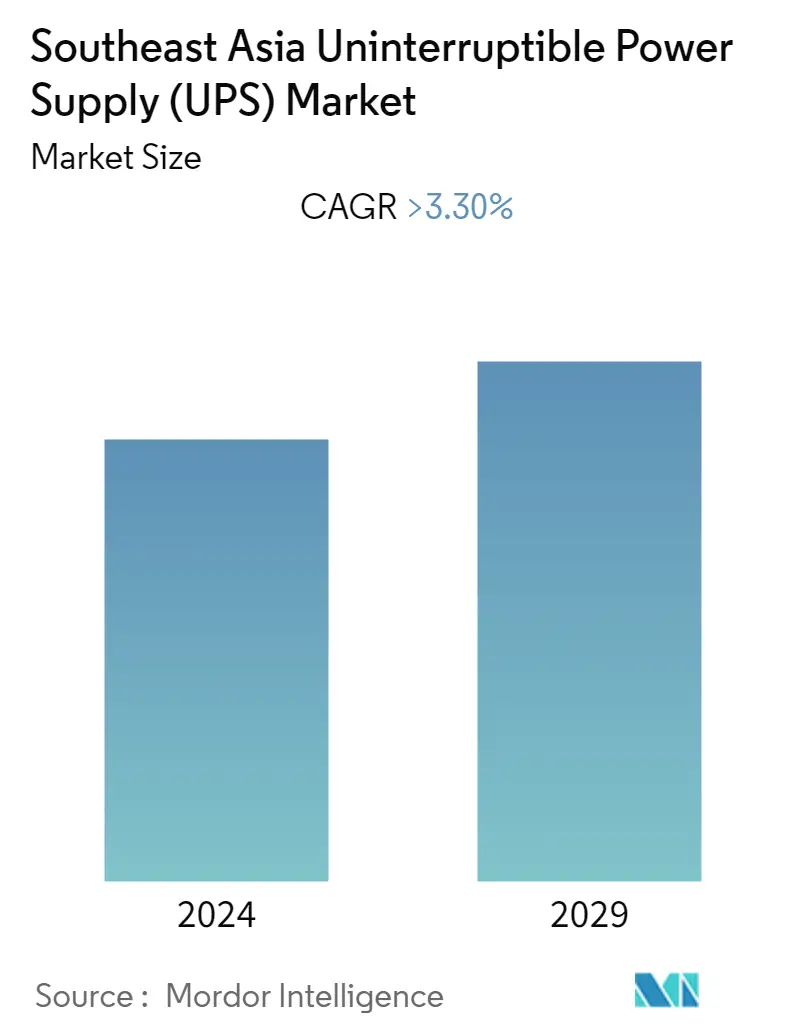

東南アジアの無停電電源装置(UPS)市場は、予測期間中に約3.3%のCAGRを記録すると予想されている。

市場は2020年にCOVID-19の影響を中程度に受けました。市場は現在、パンデミック前のレベルに達しています。

- 短期的には、市場の主な推進要因は、予測期間中の主に製造や商業などのエンドユーザーからの電力需要の増加であると予想されます。

- 反対に、高い資本コストと運用支出は、予測期間中に市場の成長を遅らせると予想されます。

- 人工知能、機械学習、IoTなどのUPSシステムの技術的進歩は、計り知れない機会を生み出すことが期待されています。

- ベトナムは、製造、通信、産業部門などの需要の高まりにより、市場の大幅な成長が見込まれています。

東南アジアのUPS市場の動向

重要な需要を目撃するスタンバイUPSシステム

- オフラインUPSシステムとも呼ばれるスタンバイUPSシステムは、バッテリーバックアップとサージ保護を提供するUPSシステムの重要な機能を提供します。スタンバイUPSシステムは、電源の異常を防ぎ、短時間の停止を乗り切るのに十分な速さでバッテリーに切り替わります。スタンバイUPSシステムは、ほとんどの電圧スパイクから保護します。ただし、たるみや賢者の間、完璧なパワーを維持することはできません。

- オフラインUPS品質の鍵は、バッテリーバックアップに切り替える前にユニットが受け入れる電力の範囲です。フィールドが広いほど、バッテリーの消耗が少なくなり、電源が遮断されたときに利用できるバックアップ時間が長くなります。UPSがバッテリーバックアップに切り替える回数が多いほど、バッテリーの寿命は短くなります。

- スタンバイUPSテクノロジーは、小規模オフィス、パーソナルコンピュータ、重要度の低いアプリケーションなど、1,500VA未満のデバイスに最適です。オフラインUPSは、より低い電力容量を必要とするのに適したオプションであり、最も費用効果の高いオプションです。さらに、オフラインUPSテクノロジーは、デスクトップ機器、ワークステーション、ゲーム機、ワイヤレスネットワーク、家庭用電化製品、およびその他の電子機器に電源バックアップソリューションを提供します。停電時には、仕掛品を節約し、整然としたシャットダウンを完了するのに十分なランタイムを提供し、重要なサージ保護にも使用されます。

- 世界中で家電製品の需要が高まっていることは、他のUPSシステムと比較してスタンバイUPSシステムの主要な推進力の1つであり、スタンバイUPSシステムは、低消費電力のデバイスにとって最も経済的なオプションであるため、家電製品にとって最も好ましいオプションです。COVID-19のパンデミックにより、人々が自宅で仕事をすることを余儀なくされたため、デスクトップコンピューターの需要が増加しました。

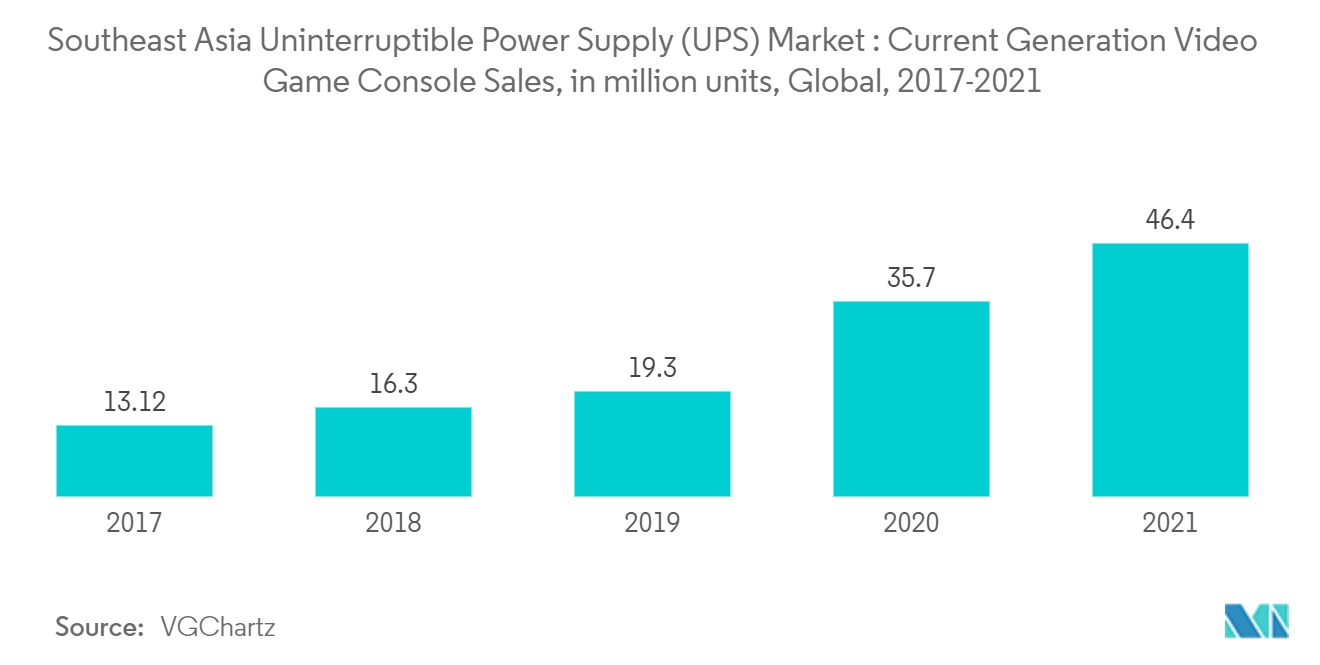

- たとえば、国際データセンター(IDC)によると、2021年のデスクトップパソコンの世界出荷台数は、前年の約7,980万台と比較して約8,827万台に増加しました。同様に、ゲーム機の需要は予測期間中に増加すると予想され、コロナウイルスのパンデミックに助けられ、ホームエンターテインメントの需要が急増しました。VGChartzによると、現世代コンソールの累積販売台数は2017年の1,312万台から2021年には4,632万台に増加しました。上記の統計のうち、アジア太平洋地域と東南アジア地域が売上高の大部分を占めました。この要因により、予測期間中に東南アジア地域でのスタンバイUPSシステムの需要が増加すると予想されます。

- 全体として、オフラインUPSシステムはデバイスに最も安価な電源バックアップと保護を提供するため、スタンバイUPSシステムの需要は主に家電製品から来ると予想され、デスクトップPCとゲーム機の需要の増加により予測期間中に増加する可能性があります。

ベトナムが大きな需要を目撃

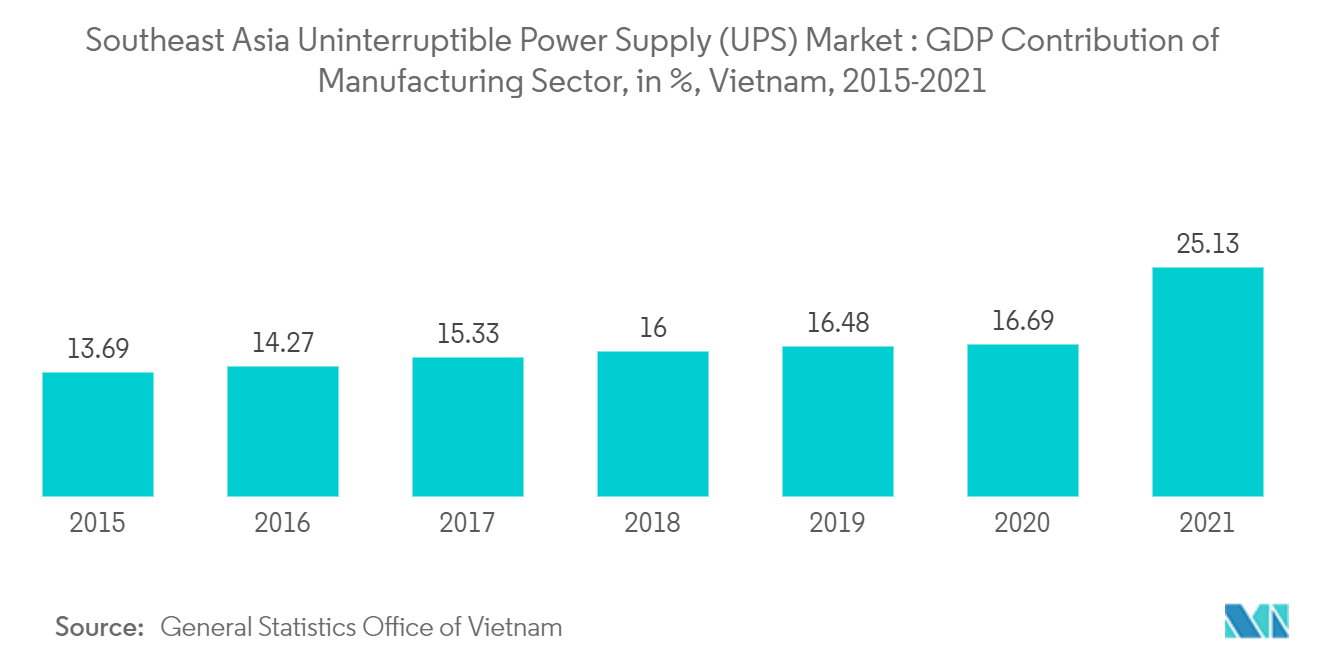

- 製造業は東南アジア地域の経済への主要な貢献者の1つであるため、ベトナムは予測期間中にそのシェアを増やすと予想されます。コンピュータベースの制御システム、プログラマブルロジック制御(PLC)ユニット、およびプロセス制御アプリケーションを含む製造部門の自動化により、産業施設でのUPSシステムの必要性が高まっています。

- UPSシステムは、停電時のバックアップを提供するだけでなく、電力低下、サージ、低電圧、過電圧、ラインノイズ、周波数変動、スイッチング過渡および高調波歪みなどの電源グリッチから機器を保護します。したがって、UPSシステムは、テレコム、エンジニアリング、製造、研究開発、教育、医療、IT、BPO、航空、銀行など、ほぼすべての業界の不可欠な部分になっています。

- 製造業は、自動車産業、食品加工産業、半導体、鉄鋼製造など、幅広い産業をカバーしており、変動する破壊的な電力が業界に重大な金銭的損失をもたらすため、円滑な運用のためにUPSシステムなどの電力品質機器が必要です。2021年、ベトナムの製造業は国の総GDPの25.13%を占め、875億米ドルを超える価値に達しました。

- ベトナムは2020年9月、新国家産業政策決議第23-NQ / TW号を発表しました。この政策は、2030年までにGDPに占める産業部門のシェアを40%以上に増やすという国の計画を概説しています。このうち、製造業と加工業は約30%を占める可能性があります。製造業だけで約20%を占めると予測されています。

- さらに、2022年5月、中国の電力変換の専門家である深センKstar科学技術有限公司は、ベトナム北部の2,200万米ドル相当の新しい製造拠点にギガワット規模のソーラーインバーター生産施設を建設しているのが見られました。基地は、港湾都市ハイフォンの47,715平方メートル(513,600平方フィート)のエリアに2段階で建設されます。KstarベトナムプロジェクトフェーズIには、年間10,000ユニットの無停電電源装置、1,000ユニットのモジュラーデータセンター、および1GWのソーラーインバーターの生産能力の追加が含まれます。フェーズIIの建設工事は2024年に開始される予定です。

- ベトナムでのこのような成長と投資は、製造業の増加を示しており、その結果、予測期間中にUPSシステムの需要が増加すると予想されます。

東南アジアのUPS業界概要

東南アジアの無停電電源装置(UPS)市場は、本質的に適度に細分化されています。市場の主要なプレーヤーには(順不同)、イートンコーポレーションPLC、リエロエレトロニカSpA、エマソンエレクトリック、デルタエレクトロニクスインク、ABBリミテッドが含まれます。

東南アジアのUPSマーケットリーダー

-

Riello Elettronica SpA

-

EATON Corporation PLC

-

Emerson Electric Co.

-

Delta Electronics Inc.

-

ABB Ltd

- *免責事項:主要選手の並び順不同

東南アジアのUPSマーケットニュース

- 2022年11月:ファーウェイは、スマートモジュラーデータセンターとSmartLi UPSシリーズに2つの無停電電源装置(UPS)を追加しました。FusionModule2000 6.0およびUPS2000-Hは、中国の三浦キャンパスで生産されています。同社はこれらの製品を世界中に提供することを目指しています。同社は、これらの製品を使用して、中小規模のモジュラーデータセンター向けのUPSソリューションを提供しています。

- 2022年9月:VertivとIngram Microは提携を拡大し、ベンダーの製品をシンガポール、マレーシア、タイの市場に拡大しました。拡大された販売契約は、イングラムマイクロのチャネルパートナーがVertivパートナープログラム(VPP)に参加し、ベンダーの「エッジ対応製品スイートとITテクノロジーとサービスのポートフォリオを地域の顧客に販売する機会を提供します。一部のソリューションには、VertivのGeistラック配電ユニット(rPDU)、Liebert無停電電源装置(UPS)、およびLiebertラック冷却システムが含まれます。

東南アジアのUPS業界セグメンテーション

無停電電源装置 (UPS) は、重要なシステム負荷に継続的かつ安定した電力を供給する電力品質デバイスです。このデバイスは、中断、電圧低下、うねり、高調波、ノイズなど、敏感な電子部品やその他の電気機器の性能を混乱させるなど、配電システムから予想される入力電力品質の問題を防ぎます。電力品質の変動の影響を受けやすい機器を中断から保護し、入力電源の電力品質の問題から重要な負荷を分離します。

東南アジアの無停電電源装置(UPS)市場は、容量、種類、アプリケーション、および地理学によって分割されます。容量によって、市場は10 kVA未満、10-100 kVA、および100 kVA以上に分割されます。市場はタイプごとにスタンバイUPSシステム、オンラインUPSシステム、およびラインインタラクティブUPSシステムに分割されます。アプリケーションによって、市場はデータセンター、電気通信、ヘルスケア(病院、診療所など)、産業、およびその他のアプリケーションに分割されます。レポートはまた、東南アジア地域の主要国全体の無停電電源装置市場の市場規模と予測をカバーしています。各セグメントについて、市場のサイジングと予測は収益(百万米ドル)に基づいて行われています。

| 10kVA未満 |

| 10~100kVA |

| 100kVA以上 |

| スタンバイUPSシステム |

| オンラインUPSシステム |

| ラインインタラクティブUPSシステム |

| データセンター |

| 電気通信 |

| ヘルスケア (病院、診療所など) |

| 産業用 |

| その他の用途 |

| ベトナム |

| マレーシア |

| シンガポール |

| 東南アジアの残りの地域 |

| 容量別 | 10kVA未満 |

| 10~100kVA | |

| 100kVA以上 | |

| タイプ別 | スタンバイUPSシステム |

| オンラインUPSシステム | |

| ラインインタラクティブUPSシステム | |

| 用途別 | データセンター |

| 電気通信 | |

| ヘルスケア (病院、診療所など) | |

| 産業用 | |

| その他の用途 | |

| 地理別 | ベトナム |

| マレーシア | |

| シンガポール | |

| 東南アジアの残りの地域 |

東南アジアのUPS市場調査に関するFAQ

現在の東南アジアの無停電電源装置(UPS)市場規模はどれくらいですか?

東南アジアの無停電電源装置(UPS)市場は、予測期間(3.30%年から2029年)中に3.30%を超えるCAGRを記録すると予測されています

東南アジアの無停電電源装置(UPS)市場の主要プレーヤーは誰ですか?

Riello Elettronica SpA、EATON Corporation PLC、Emerson Electric Co.、Delta Electronics Inc.、ABB Ltdは、東南アジアの無停電電源装置(UPS)市場で活動している主要企業です。

この東南アジアの無停電電源装置 (UPS) 市場は何年間カバーされますか?

レポートは、東南アジアの無停電電源装置(UPS)市場の歴史的な市場規模:2020年、2021年、2022年、2023年をカバーしています。レポートはまた、東南アジアの無停電電源装置(UPS)市場の年間規模:2024年、2025年、2026年を予測します。 、2027年、2028年、2029年。

最終更新日:

東南アジア無停電電源装置(UPS)産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の東南アジアの無停電電源装置 (UPS) 市場シェア、規模、収益成長率の統計。東南アジアの無停電電源装置 (UPS) 分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。