東南アジアのPOS端末市場分析

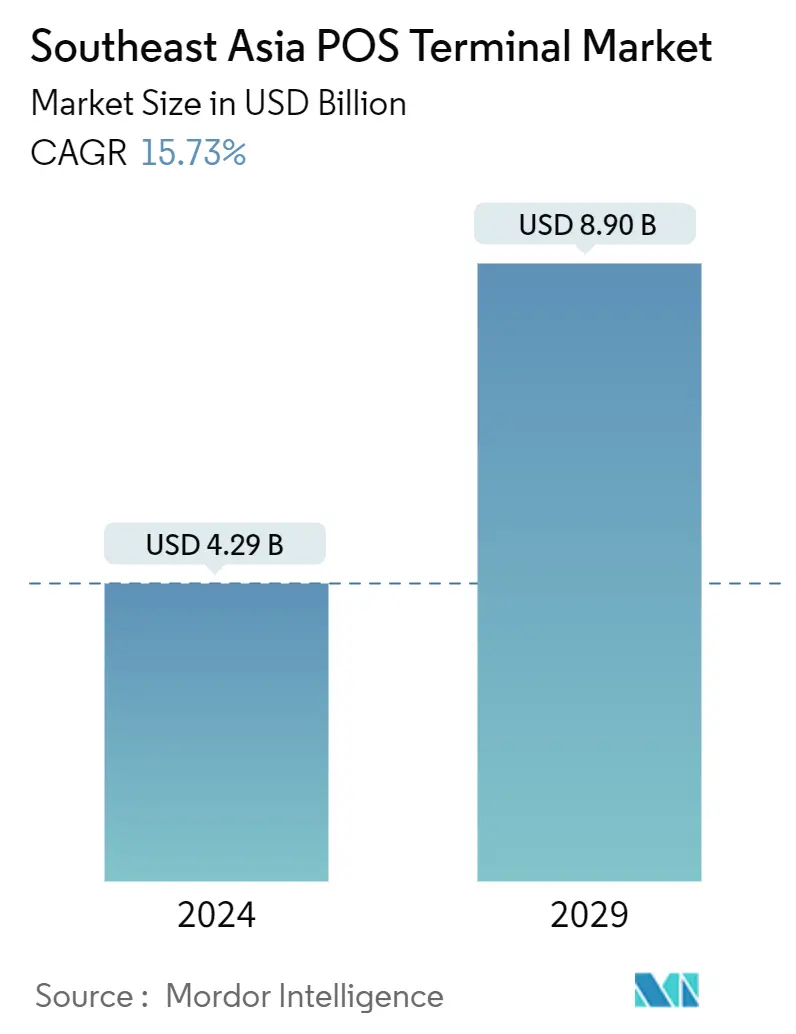

東南アジアのPOSターミナル市場規模は、2024年にUSD 4.29 billionと推定され、2029年にはUSD 8.90 billionに達し、予測期間中(2024-2029)に15.73%のCAGRで成長すると予測されている。

POS端末は、投資収益率の向上とアクセシビリティの向上を実現できることから、ここ数年で急速に導入が進んでいる。ここ数年、大小企業におけるPOSシステムの重要性が高まり、小売、ホスピタリティ、運輸、銀行などの分野で、企業の中心部からの取引が促進されている。

- POS端末は、トランザクション指向の端末から、企業のCRMやその他の金融ソリューションと統合されたシステムへと進化してきた。その結果、ビジネス・インテリジェンスを備えたエンド・ユーザーは、収益の流れや在庫をより適切に管理できるようになった。企業は、高度な販売時点情報管理システムの機能的な利点により、従来の課金ソフトウェアを販売時点情報管理システムに置き換え、販売時点情報管理システムの成長を確実なものにしている。

- ここ数年、東南アジアで金融犯罪の事例が増加していることから、政府の規制機関は決済取引のセキュリティを向上させるよう働きかけている。デジタル取引の安全性と信頼性に対する消費者の要求に応えるため、安全な決済手続きの必要性がますます高まっている。こうした規制当局はPOS端末の導入にプラスの影響を与えている。 モバイルPOSシステムは、世界的なモビリティ傾向の高まりの結果、急速に普及している。この地域では、キャッシュレス取引技術の導入によりPOS導入率が上昇している。

- 端末と対面式店舗の成長は、電子商取引やオンラインショッピングのトレンドの高まりと実店舗型小売の慣行によって阻害されると予想される。 主要なeコマース・プラットフォームが提供する代引きの可能性に伴い、モバイルPOS端末の採用が急激に増加している。

- 迅速で簡単な支払いを求める顧客ニーズの高まりにより、カード詐欺はますます巧妙になっている。ハッカーはPOSシステムのファームウェアを標的にクレジットやその他の決済データを盗むことが確認されている。POS詐欺は、加盟店がPOSデータを保護するためにポイント・ツー・ポイント暗号化(P2PE)ソリューションを活用しないことが主な原因となっています。

東南アジアのPOS端末市場動向

小売部門が大きく成長する見込み

- 消費者の嗜好の急速な変化に伴い、東南アジア市場はますますダイナミックになっている。消費者が贔屓の小売店に求めるシームレスなエクスペリエンスについては、ハイテクに精通した顧客も、そうでない顧客も同じものを求めている。

- さらに、POS端末が提供する幅広い在庫、販売レポート、財務管理、顧客分析機能のおかげで、小売店は顧客維持の難しさを克服するのに役立っている。したがって、POS端末の開発は、顧客ロイヤルティを維持し、この分野での競争を強化するという要件によって支えられている。

- 大幅な割引やその他のサービスにより、地域を問わず多くの店舗が顧客を引き付けているが、その維持は市場を継続する上で重要な問題となる。新技術への投資と収益のバランスを取りながら価格競争を避けるためには、競争環境からビジネスモデルを見直すことがより重要になる。

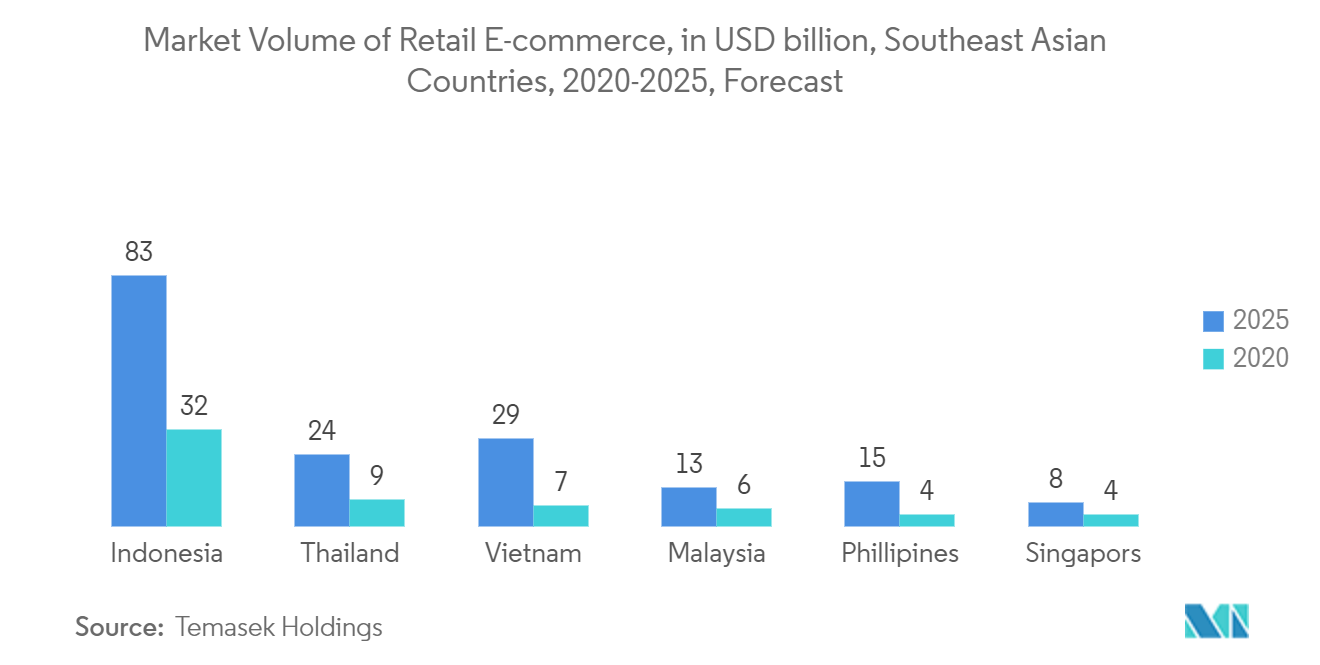

- さらに、東南アジアではデジタル・エコノミーが急速に拡大している。グーグルとテマセクによると、上位6カ国のオンライン消費者支出は今後1年間で約2,500億米ドルに達すると予想され、POS端末の需要拡大が市場を牽引している。

- ASEANビッグ6(インドネシア、タイ、マレーシア、シンガポール、フィリピン、ベトナム)のトッププレーヤーは、より大きな市場シェアを獲得するため、小売店舗の統合を進めている。POS端末市場の地元プレーヤーは、ネットワークを拡大し、顧客獲得を増やすためにパートナーシップを採用することで、需要の高まりを利用している。

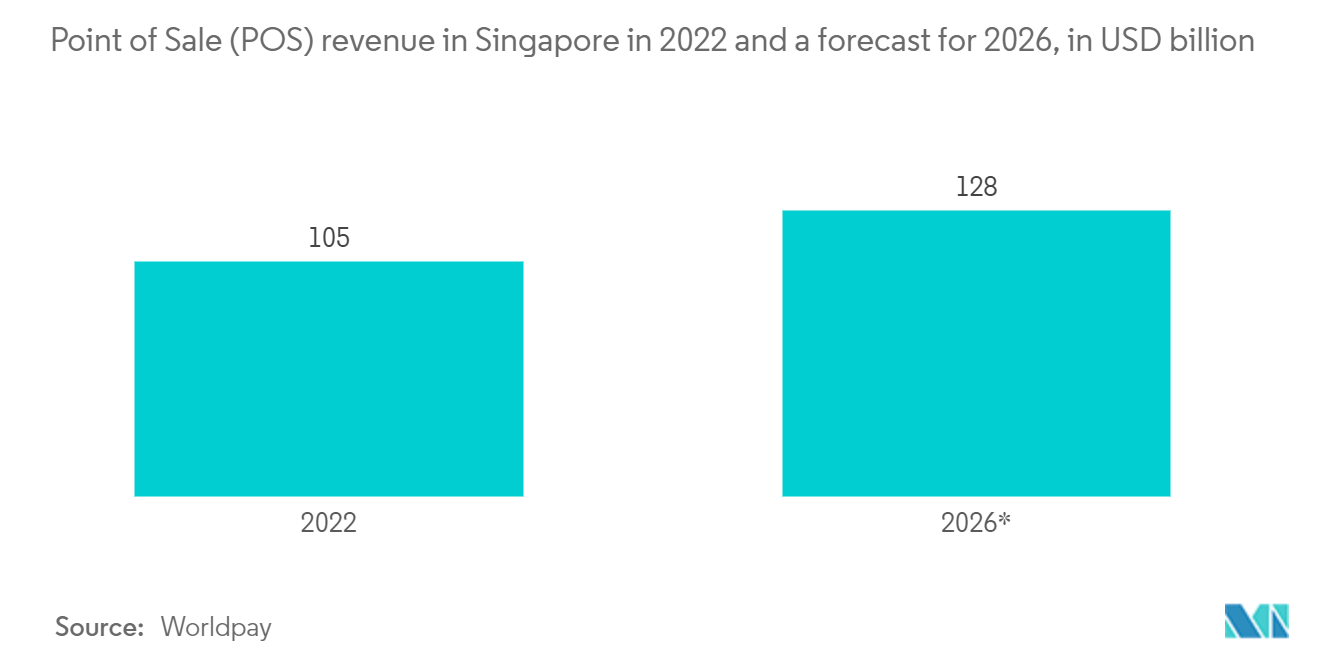

シンガポールは最も急成長する市場と予想される

- シンガポールは以前から決済イノベーションの最前線にいる。政府が掲げるスマート国家構想の重要な目標のひとつは、デジタル決済の加速です。これに関連して、シンガポールはキャッシュレス決済のための長期的なインフラ構築に多大な投資を行ってきた。 シンガポール金融管理局によると、POS端末は国内のいくつかの産業分野で利用可能であり、カード決済取引は増加の一途をたどっている。

- デジタルウォレットの利用は増加傾向にある。携帯電話の利用率の高さが普及につながり、現在、取引の18%に達している。2023年までには、デジタルウォレットの市場シェアは約26%に達するだろう。PayPalはデジタルウォレットのブランドとして最も認知されており、市場シェアは5%から10%である。また、アップルペイ、サムスンペイ、ビザチェックアウト、マスターパスの利用も人気がある。

- また、電子商取引ブームが流行していることから、来年にはデジタルウォレットがクレジットカードを抜き、シンガポールで最も利用されているオンライン決済手段になると予想される。また、デジタル・ウォレットは、消費者が店頭端末での現金決済から移行するにつれて、店頭での購入に対する消費者のロイヤリティを高める。Worldpay社によると、来年にはPOS市場の20%を占めるようになると予測されている。

- ビジネスの集中が進み、顧客間でデジタル決済やモバイル決済を利用する頻度が増加していることから、東南アジア各地の政府は、代替決済手段を促進するためにさまざまな取り組みを行っている。

東南アジアPOSターミナル産業概要

東南アジアのPOS端末市場は、国内外のプレイヤーの存在により半固定化している。同市場のプレーヤーは顧客を引き付け、維持するために新たな戦略を展開している。ソフトウェアでは、サブスクリプション・ベースの価格設定モデルが顧客に柔軟性を提供する一方で、市場の競争圧力を高めている。

2022年9月、Shopify Inc.は、バーコードスキャナー、カードリーダー、在庫トラッカーを内蔵したハンドヘルドツール、POS Goを発売した。以前は、加盟店はShopifyのPOSシステムを使用するために、デスクトップ、ラップトップ、またはモバイルアプリケーションのアプリケーションをダウンロードすることができた。POS Goは持ち運びが可能で、チェックポイント、店頭、縁石で携帯電話やコンピュータに接続する必要がない。同社の新しいツールは、より多くの顧客がオンラインではなく実際に店舗で買い物をする習慣を取り戻す中で登場した。

2022年8月、サムスン電子とマスターカードは、指紋センサーを内蔵した決済カードを共同で発売すると発表した。両社は、決済端末への物理的接触を減らしつつ、より安全な決済サービスを提供することを目指している。

東南アジアのPOS端末市場リーダー

-

Xilnex

-

Auto Count Sdn Bhd

-

iMetrics Pte. Ltd

-

AZ Digital Pte. Ltd

-

Samsung Electronics Co. Ltd

- *免責事項:主要選手の並び順不同

東南アジアPOS端末市場ニュース

- 2023年5月クラウドPOS(販売時点情報管理)と包括的なビジネス管理プラットフォームを提供するリーベル・システムズは、IPORT社との提携を発表し、クラス最高の製品をレストランや小売店に提供することになりました。IPORT社のApple iPad用スタンドと筐体は、ネットワーク、充電、タブレット保護、プレゼンテーションを効率化します。

- 2023年2月NPNとOddleのパートナーシップはレストラン決済に革命を起こす。NPNとOddleのパートナーシップは、飲食店の決済に革命をもたらします。NPNとOddleは、最先端のハードウェアとソフトウェア・ソリューションを提供することに重点を置き、レストランが決済処理を行う方法を変革しています。SUNMI Android決済ハードウェアとストライプ決済処理を活用することで、レストランとその顧客にシームレスで安全な決済体験を提供しています。

東南アジアのPOS端末産業区分

POS端末は、企業が販売取引を完了するのに役立つデジタル端末である。販売取引に関するデータの保存、取得、共有、報告を支援する。

東南アジアのPOS端末市場は、コンポーネント別(ハードウェア、ソフトウェア、サービス)、タイプ別(固定POS端末、モバイル/ポータブルPOS端末)、エンドユーザー産業別(エンターテイメント、ホスピタリティ、ヘルスケア、小売)、国別(シンガポール、インドネシア、ベトナム、マレーシア、その他東南アジア諸国)に区分されている。市場規模および予測は、上記のすべてのセグメントについて金額(米ドル)ベースで提供される。

| コンポーネント別 | ハードウェア |

| ソフトウェアとサービス | |

| タイプ別 | 固定POS端末 |

| モバイル/ポータブルPOS端末 | |

| エンドユーザー産業別 | エンターテインメント |

| ホスピタリティ | |

| 健康管理 | |

| 小売り | |

| その他のエンドユーザー産業 | |

| 国別 | シンガポール |

| インドネシア | |

| ベトナム | |

| マレーシア |

東南アジアPOS端末市場調査FAQ

東南アジアのPOS端末市場規模は?

東南アジアのPOSターミナル市場規模は2024年に42.9億米ドルに達し、年平均成長率15.73%で成長して2029年には89.0億米ドルに達すると予測される。

現在の東南アジアのPOS端末市場規模は?

2024年には、東南アジアのPOSターミナル市場規模は42.9億米ドルに達すると予測されている。

東南アジアPOS端末市場の主要プレーヤーは?

Xilnex, Auto Count Sdn Bhd, iMetrics Pte.Ltd.、AZ Digital Pte.Ltd.、Samsung Electronics Co.Ltd.が東南アジアPOSターミナル市場で事業を展開している主要企業である。

この東南アジアPOSターミナル市場は何年をカバーし、2023年の市場規模は?

2023年の東南アジアPOSターミナル市場規模は36.2億米ドルと推定される。本レポートでは、2019年、2020年、2021年、2022年、2023年の東南アジアPOSターミナル市場の過去市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年の東南アジアPOSターミナル市場規模を予測しています。

私たちのベストセラーレポート

Popular Digital Commerce Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

東南アジアPOS端末産業レポート

Mordor Intelligence™ Industry Reportsが作成した2024年東南アジアPOSターミナル市場シェア、規模、収益成長率の統計。東南アジアのPOSターミナルの分析には、2024年から2029年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。