東南アジアの石油・ガスEPC市場分析

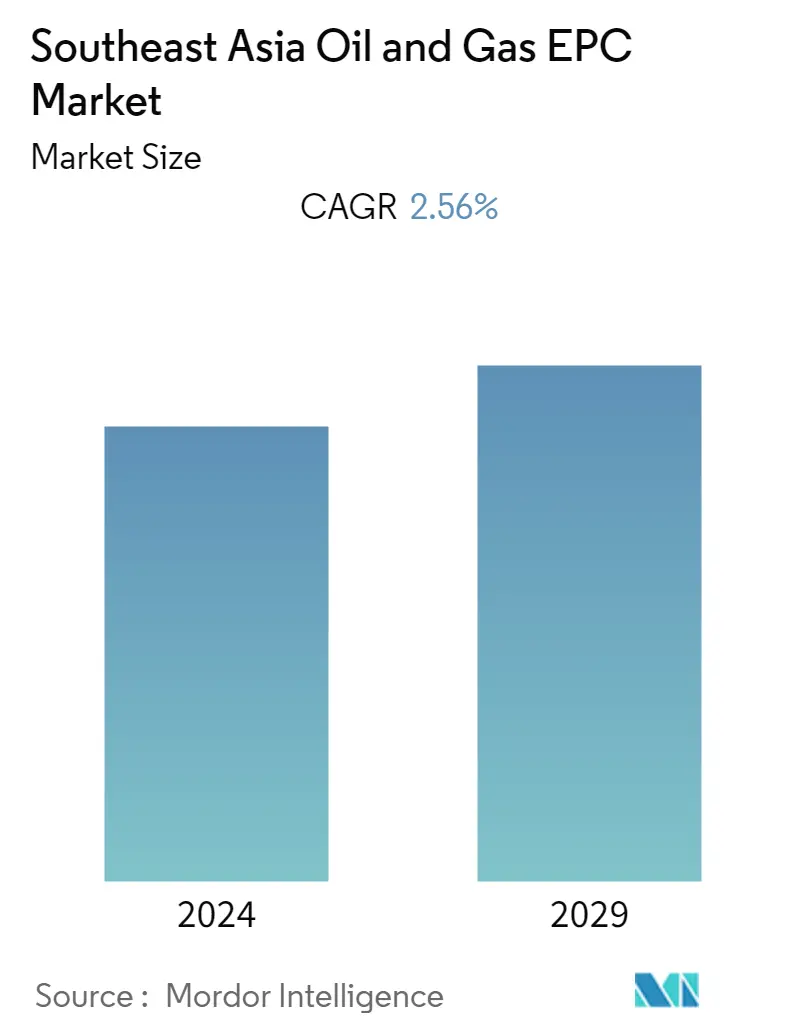

東南アジアの石油・ガスEPC市場は、2022-2027の予測期間中に2.56%程度の負のCAGRを記録すると推定され、USD 42.74 billion 2020. 2027のUSD 37.60 billion XYZ_KのCOVID-19のパンデミックにより、市場は大きな負の影響を目の当たりにした。例えば、インドネシアは6つの石油・ガス入札を延期し、ペトロナスのような企業はブルネイとマレーシアのケリダンクラスターを延期した。エネルギー・ミックスにおける天然ガスの割合の増加は、東南アジア地域の多くの新興市場におけるEPC市場の成長の主要な推進力になると予想される。その反面、深海プロジェクトの開発期間が最大12年と長期化し、予測期間中に同地域のEPC市場を抑制すると思われる無数の課題に直面し続けている。

- 2021年の東南アジアの石油・ガスEPC市場では、下流部門が最大のシェアを占めると推定される。この分野では、既存の製油所や石油化学コンビナートで大規模なアップグレードが行われている。

- ブルネイ、ベトナム、ミャンマーなどの国々は、上流、中流、下流という3つのセクターすべてにわたって、石油・ガス産業に大きな可能性を秘めている。これは、東南アジアの石油・ガスEPC市場にとって好機となる可能性が高い。

- 2021年の東南アジア石油・ガスEPC市場は、多数の新規製油所が建設されているインドネシアが支配的と予想される。

東南アジアの石油・ガスEPC市場動向

川下部門が市場を支配する

- 東南アジアの石油精製セクターは、化学、石油化学、運輸などの業界からの精製製品需要の増加により、著しい成長を遂げている。同地域の累積人口は2030年までに約13%増加すると予想されているが、アジア開発銀行によると、COVID-19の大流行により、同地域の成長率予測は変わらず、2022年には7%、5.3%と若干低下している。

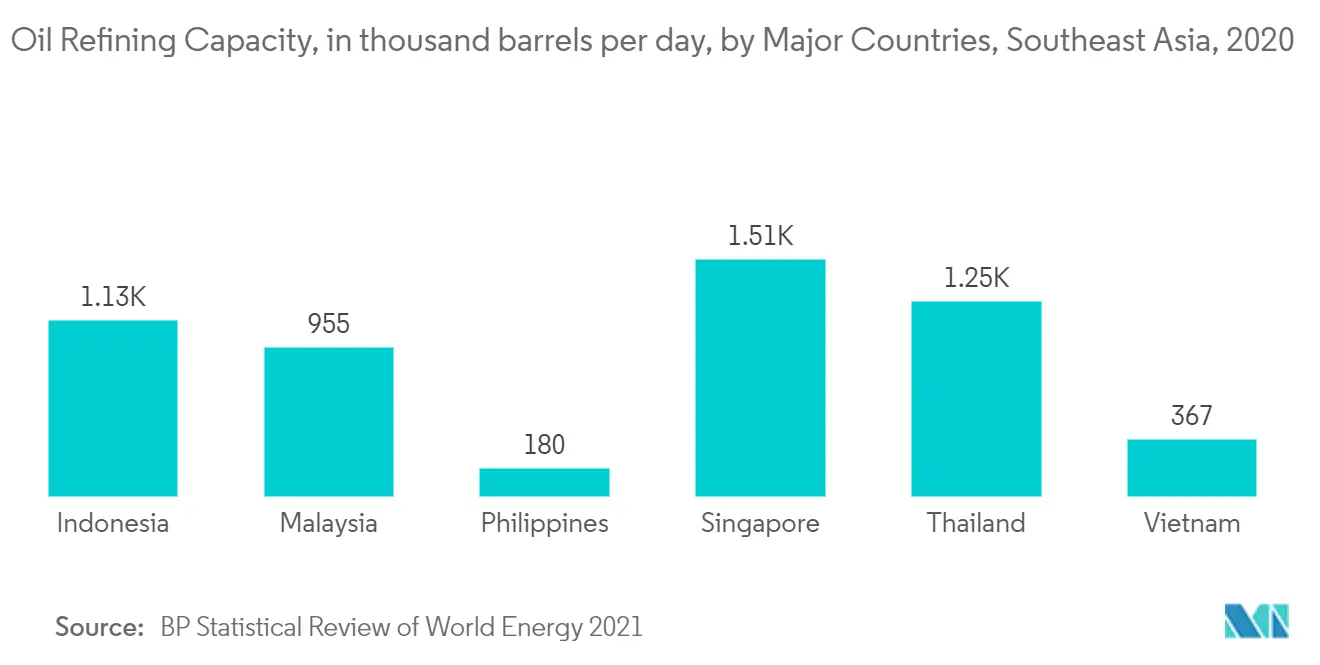

- BP Statistical Review of World Energy 2021によると、シンガポールの精製能力は日量1,514千バレルと最も大きく、タイ、インドネシア、マレーシア、ベトナム、その他の東南アジア諸国がこれに続く。同地域の精製能力は、ベトナムを除けば過去5年間目立った拡大が見られず、EPC市場プレーヤーにとっては非常に少ない機会しかなかった。

- しかし、石油製品の需要が増加し、各国が需要に対応するために自給自足を目指していることから、同地域の下流インフラは今後数年間で大幅に増加すると予想される。インドネシア、マレーシア、ブルネイ、シンガポール、タイ、ベトナム、フィリピンなどは、現在の製油所を拡張するか、新しい製油所を建設する計画を策定している。

- マレーシアは過去20年間に精製活動に多額の投資を行い、長年シンガポールの製油所に頼っていた石油製品需要の大半を国内で賄えるようになった。さらに、マレーシアのケルテ、ゲベン、パシル・グダン・タンジュン・ランサットに3つの主要石油化学コンビナート(IPC)が設立された。

- シェブロンのカルテックス、エクソンモービル、シェルPLCなど多くの国際企業が、多くの石油化学・精製資産を含むシンガポールのエネルギー部門に多額の投資を行っている。2019年5月現在、エクソンモービルは同国に180億米ドル相当の資産を有しており、同社の下流・化学事業のアジア太平洋地域のハブとして機能している。

- さらに、ブルネイやベトナムのような経済は、下流部門でいくつかのEPC契約の流入を目撃する兆しがある。ブルネイでは、2020年8月に契約が締結されたPulau Muara Besar Refinery Petrochemical Complexのフェーズ2など、今後数年間に複数の大型石油・ガス下流プロジェクトが操業を開始する予定である。

- 以上のことから、東南アジアの石油・ガスEPC市場は下流部門が支配的であると予想される。

市場を支配するインドネシア

- 2020年現在、インドネシアの確認石油埋蔵量は24億バレル、確認ガス埋蔵量は44.2兆立方フィートである。これとともに、インドネシアには多様な地理的特徴がある。地質学的な盆地は60の堆積盆地からなり、そのうちインドネシア西部の36盆地はすでに完全に探査されており、そのうち14盆地で石油とガスが生産されている。膨大な石油・ガス埋蔵量は、同国の探鉱・生産活動を活発化させ、予測期間中のEPC事業を刺激する可能性が高い。

- 最近のインドネシアでは、石油上流産業が国内の精製能力を満たすことさえできなかった。また、同国の精製製品に対する需要は、国内の精製能力を上回っている。これらの要因は、川上・川下部門の発展の必要性を示している。

- 2020年、インドネシア政府は2019年(92の開発契約地域)に比べ、95の開発契約地域を付与した。

- 2020年、SKK MigasはJambi Merang KKPで最長の2D地震探査を終了した。Jambi Merang契約地域調査は2019年11月に全長31,908kmで開始され、最後の取得は2020年8月に完了した。この調査はインドネシアの128の盆地から35の盆地をカバーし、6つの生産盆地、7つの発見盆地、5つの探鉱盆地、そして一度も探鉱されたことのない新規または未探鉱の盆地を構成するその他の17の盆地からなる。

- このほか、中流産業向けEPC市場も大きな成長が見込まれている。石油精製や石油化学プラントの建設やアップグレードプロジェクトが多数あることから、石油輸送インフラに対する需要が高まっており、これが予測期間中に石油パイプラインのEPC市場を牽引すると予想される。

- また、インドネシア政府は2018年から2025年にかけて精製能力を倍増させる計画を発表し、日量220万バレルの達成を目指している。これらの計画の結果、大規模な製油所や石油化学プラントの建設やアップグレードプロジェクトが控えており、現在進行中である。

- したがって、上記の点から、インドネシアは予測期間中、東南アジアの石油・ガスEPC市場を支配すると予想される。

東南アジア石油・ガスEPC産業概要

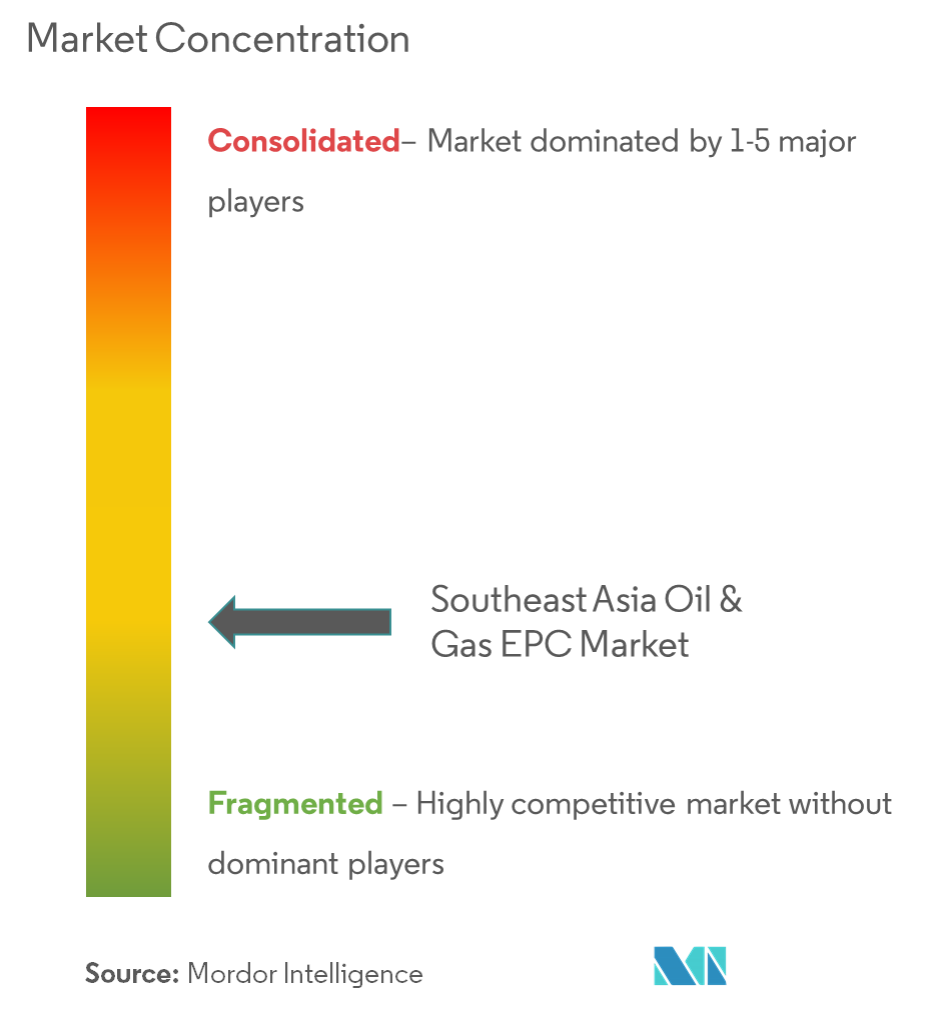

東南アジアの石油・ガスEPC市場は適度に断片化されている。市場の主要企業は、TechnipFMC PLC、Fluor Corporation、Bechtel Corporation、Saipem SpA、PT.JGC Indonesiaなどがある。

東南アジアの石油・ガスEPC市場のリーダーたち

TechnipFMC plc

Saipem SpA

Bechtel Corporation

Fluor Corporation

PT. JGC Indonesia

- *免責事項:主要選手の並び順不同

東南アジア石油・ガスEPC市場ニュース

- 2021年8月、現代エンジニアリングはタイ第3位の製油会社IRPC Pclから、ラヨーンにある日産21万5,000バレルの製油所改修を2億5,600万米ドルで受注した。ヒュンダイ・エンジニアリングは製油所を改良し、タイの総合石油化学会社がユーロV基準のクリーンディーゼルを生産できるようにする必要がある。工事は2021年8月に開始され、ディーゼル水素化処理装置(DHT)などの新設備と既存プラントのアップグレードにより、2024年までに操業を開始する予定である。

- 2020年、シェブロンとパートナーのプルタミナ、エニ・インドネシア、シノペックによって開発されたインドネシア深海開発は、水深610~1,829メートルのクタル海盆に位置するゲンダロ、ゲヘム、バンカ、ガンダン油田に焦点を当てた。オペレーターの計画によると、プロジェクトは2段階に分けて開発される。第1段階はバンカ油田の開発、第2段階はゲンダロ油田、ゲエム油田、ガンダン油田の開発である。プロジェクトでは、630kmのパイプライン、80kmのアンビリカル、120の海底フローライン接続の調達と設置が行われる予定である。

東南アジアの石油・ガスEPC産業セグメント

東南アジアの石油・ガスEPC市場には以下が含まれる:。

| 上流の |

| 中流 |

| 下流 |

| インドネシア |

| マレーシア |

| タイ |

| 東南アジアの残りの地域 |

| セクタ | 上流の |

| 中流 | |

| 下流 | |

| 地理 | インドネシア |

| マレーシア | |

| タイ | |

| 東南アジアの残りの地域 |

東南アジアの石油・ガスEPC市場調査FAQ

現在の東南アジアの石油・ガスEPC市場規模はどれくらいですか?

東南アジアの石油およびガスEPC市場は、予測期間(2.56%年から2029年)中に2.56%のCAGRを記録すると予測されています

東南アジアの石油・ガスEPC市場の主要プレーヤーは誰ですか?

TechnipFMC plc、Saipem SpA、Bechtel Corporation、Fluor Corporation、PT. JGC Indonesiaは、東南アジアの石油およびガスEPC市場で活動している主要企業です。

この東南アジアの石油およびガス EPC 市場は何年を対象としていますか?

このレポートは、東南アジアの石油およびガスEPC市場の過去の市場規模を2020年、2021年、2022年、2023年までカバーしています。レポートはまた、東南アジアの石油およびガスEPC市場の年間規模を予測します:2024年、2025年、2026年、2027年、2028年です。そして2029年。

最終更新日:

東南アジア石油・ガスEPC産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の東南アジアの石油およびガス EPC 市場シェア、規模、収益成長率の統計。東南アジアの石油およびガス EPC 分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。