東南アジアの信用・リスク管理市場分析

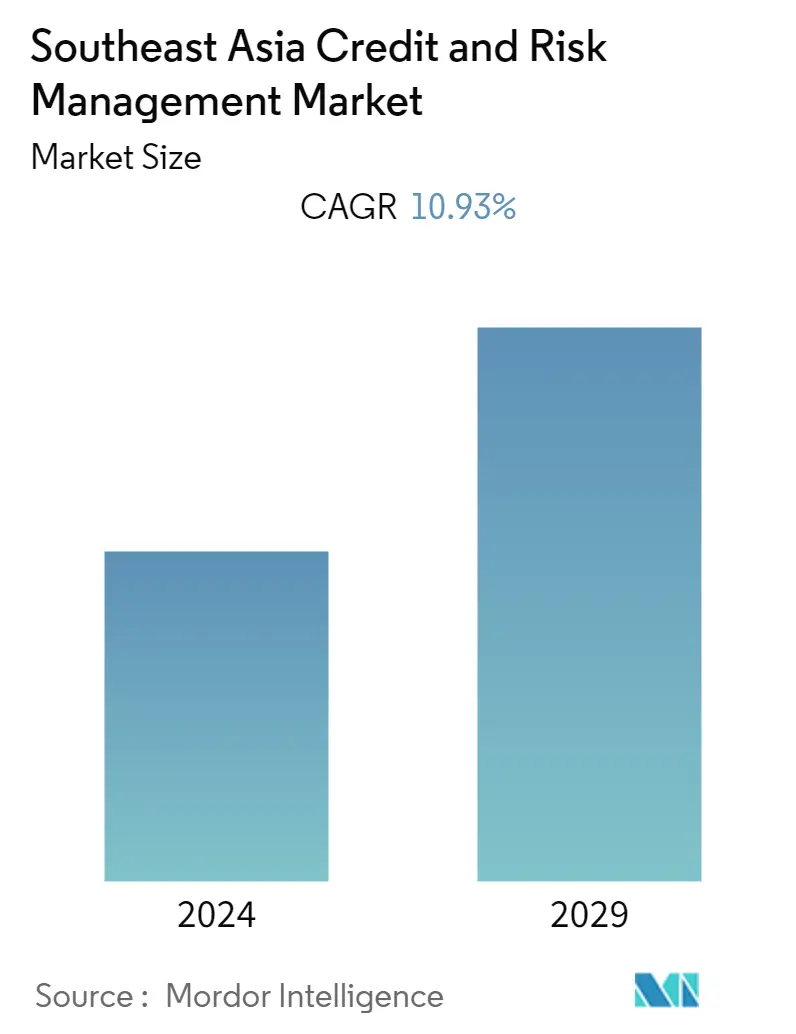

東南アジアの信用リスク管理市場は、前年度USD 220.8 millionと評価され、予測期間には10.93%のCAGRを記録し、USD 406.1 millionに達すると予想される。信用リスク管理ソリューションは、信用リスクの分析、融資および意思決定プロセスの自動化、継続的なリスク監視を提供するため、東南アジア地域の銀行機関や金融サービス・プロバイダーの長期的な成功に不可欠である。

- 信用リスク管理ソリューションは、消費者の信用プロファイルを保存するための一元化されたプラットフォームを提供し、金融機関が他の方法では見つけるのに時間がかかる重要なデータに即座にアクセスできるようにします。SEA地域の多くの市場ベンダーは、AIを活用した与信管理システムを開発しており、BFSIが以前の取引量と支払い習慣に基づいて遅延した取引を予測できるため、組織の与信決定を改善できます。

- 東南アジア地域は、マレーシア、ベトナム、タイ、フィリピンなど、過去数年間で経済の大幅な成長率を記録しており、購買力の向上とMSMEセクターの成長を通じてこの地域に資本流入の需要を生み出している多くの新興国で構成されています。アジア開発銀行によると、SEA地域には7,100万人以上のMSMEがあります。MSMEは、市場シェアの97.7%を占めることで東南アジアの民間企業を支配しており、資格のあるMSMEが銀行から運転資金を調達できるため、この地域の貸付組織の需要を生み出しています。このように、SEA地域の個人や企業への融資の増加傾向は、BFSIが信用リスクを最小限に抑えるための信用およびリスク管理ソリューションを必要とするため、市場を牽引しています。たとえば、SP Global Ratingsは、マレーシアの銀行セクターのローンの伸びは、マレーシアの経済の安定性により今年は約5〜6%になり、マレーシアの企業と消費者の信用力が維持されると述べたレポートを発表しました。

- さらに、タイは競争を激化させ、国内の金融包摂を改善するために銀行を設立することを計画しています。タイ中央銀行の報告によると、これらのデジタル銀行は、これらのソリューションが国内のデジタル銀行の融資プロセスの自動化に使用できるため、タイの信用およびリスク管理ソリューションプロバイダーの市場機会を増やす、クレジットサービスを含む金融施設の取得を容易にするはずです。

- ただし、金融機関は最も厳しく規制されている業界の1つであり、SEA地域の規制当局は、ビジネスのニーズに基づいて特別に設計された与信およびリスク管理ソリューションを必要とする特定のリスク管理およびコンプライアンス目標を持っています。これらはプロセスに実装するのが難しい場合があり、高度にカスタマイズされたソリューションを設計するために市場ベンダーに追加の負担をかけます。したがって、貸付プロセスの複雑さと、貸付の正確なメジャーを予測するための信頼性が高くカスタマイズされた信用およびリスク管理ソリューションの必要性は、SEA地域での市場での採用に挑戦しています。

- BFSIが新しいリスクテクノロジーやリスク評価指標を含む最新のリスク手順に適応しなければならなかったため、SEA地域のBFSIセクター全体の信用およびリスク管理は、COVID-19のパンデミックにより変化しました。さまざまなリスクソリューションの統合、AIテクノロジーの使用、および全体的な実装プロセスの強化の必要性により、パンデミック後の市場成長が促進されました。

東南アジアの与信・リスク管理市場の動向

購買力の増加による信用ニーズの高い流入が市場を牽引

- 消費者の購買力の増加による信用ニーズの高い流入は、この地域での信用およびリスク管理ソリューションの採用の重要な推進力の1つです。シンガポール、タイ、マレーシアなど、この地域の多くの主要国は、この地域でビジネスを行うことをいとわないグローバル企業や投資家の注目を集めています。シンガポールとマレーシアは、世界で最も急速に成長している経済の一つです。これにより、彼らは地域の成長の恩恵を享受することができます。中小企業は、多国籍企業の存在と相まって、東南アジア経済の原動力として浮上しています。

- シンガポールのような東南アジア諸国は、国の洗練されたデジタルインフラストラクチャ、強力な法制度、および広大な人材プールにより、良好なビジネス環境を提供します。たとえば、この国は、フォーチュン500の主要企業と150を超えるベンチャーキャピタルファンド、インキュベーター、アクセラレーター向けのグローバルRDラボを備えた活気に満ちたエコシステムを構築しました。さらに、シンガポールの2023年予算によると、シンガポールは2025年1月1日からシンガポールに拠点を置く大規模な多国籍企業(MNE)に15%の最低実効税率を導入します。

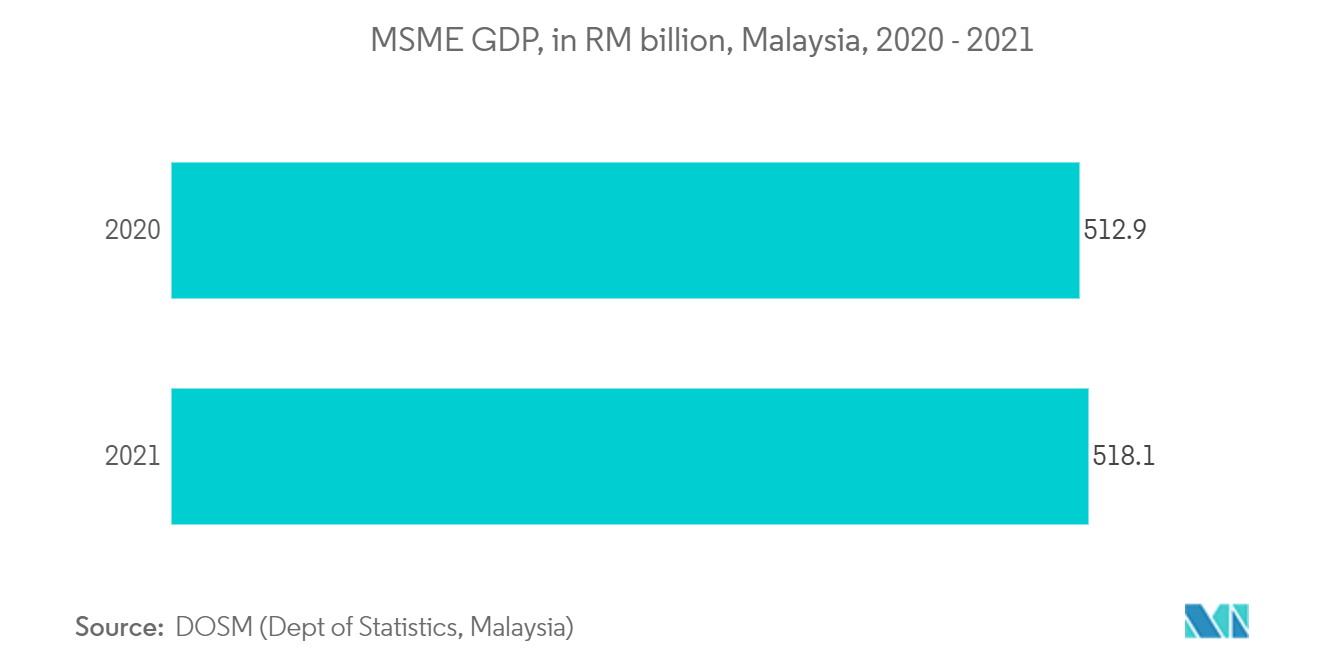

- さらに、COVID-19のパンデミック後、東南アジアの経済は回復しました。零細・中小企業(MSME)や大企業では金融の必要性が高まっており、財務上の意思決定に伴うリスクを特定、測定、軽減するための貸付セクター企業における効果的な与信およびリスク管理ソリューションの需要が高まっています。たとえば、Bank Negara Malaysiaによると、中小企業はマレーシア経済の重要な要素であり、GDPの3分の1以上に貢献しています。銀行機関は中小企業の主な資金源であり、総資金調達の90%以上を提供しています。

- 東南アジア経済の通信、小売、自動車セクターなど、さまざまなセクターの新興企業などの新興企業は、購買力の向上により新製品の発売にふけって事業を拡大しており、クレジットの必要性を大幅に高めています。たとえば、ヤマハ発動機は、シンガポールに新会社を設立することにより、ロボット事業の拡大を発表しました。新会社は、ロボット需要が高まっている東南アジアやインドでの事業拡大を目指す。

- 同様に、他の企業はビジネスを拡大するために新製品を発売しています。このような要因により、信用ニーズがさらに高まり、BFSIセクターにおける信用およびリスクソリューションの需要が急増し、貸付の自動化、信用リスク分析、および意思決定プロセスに関連する財務リスクの継続的な監視が可能になります。

- このような事例を分析して、金融機関などの商業貸付セクタービジネスにおける信用およびリスク管理ソリューションの採用を促進し、市場、運用、および信用リスクが理解され、効果的に管理されるようにします。信用およびリスク管理市場は、企業の高い信用ニーズと、この地域の多くの国による事業成長のための有利な事業環境により、大幅な成長が見込まれています。

最速の展開モードになるクラウド

- 銀行業界のリスク管理は、財務 (信用、市場、流動性など) や非財務上の危険など、クラウド コンピューティングにとって最も重要な機会の 1 つです。クラウドコンピューティングは、リスク管理プレーヤーが大量のデータを短時間で分析する必要がある場合、多くの場合、人員配置や財務上の制限により、大きな利点を提供する可能性があります。

- クラウドベースのソリューションを使用すると、リスク管理チームがさまざまなデータソースとシステムを迅速かつ効果的に組み合わせることができます。一部のソリューションは、従来のユーザーフレンドリーなWebベースのインターフェイスを備えているため、銀行のシステムとサードパーティのシステムの間に複雑なセットアップを必要としません。さらに、規模の経済により、クラウドプロバイダーは、独自のシステムを運用している顧客よりもはるかに堅牢な最新の安全なクラウドエコシステムを提供できます。いくつかの組織はこれからかなりの利益を得る立場にあります。効率的なクラウドリスク管理を備えた適切に実装されたクラウド戦略は、協力を強化し、企業の発展を促進し、運用効率と顧客満足度の向上につながる可能性があります。

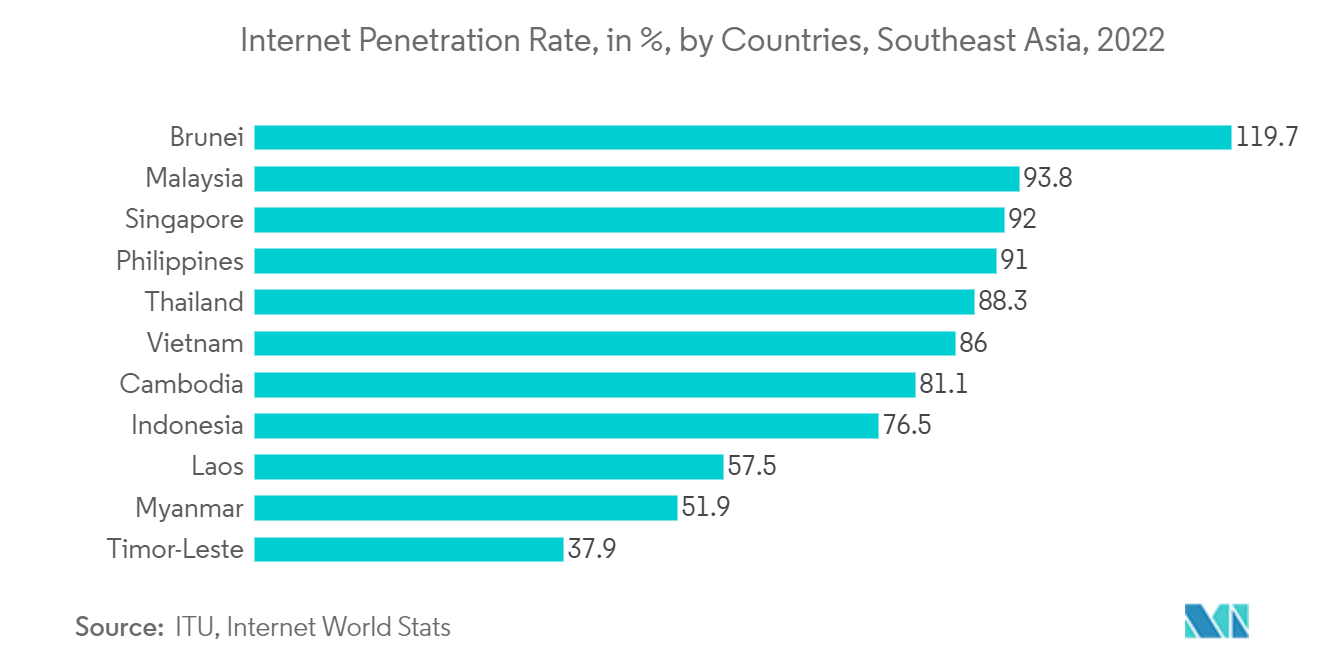

- さらに、東南アジアにおけるインターネット利用の増加、オンラインバンキング、金融サービスのデジタル化により、サイバー犯罪やサイバー犯罪者の攻撃対象領域が拡大しています。金融機関が保存する膨大な量のデータとお金は、サイバー攻撃の潜在的な標的になります。シンガポールの銀行の侵害は、過去数年間の金融機関におけるサイバー犯罪の急増の最も顕著な例の1つです。これを受けて、シンガポール金融管理局は昨年、パブリッククラウドサービスの利用を検討する金融機関向けのリスク管理ガイドラインを強調しました。このアドバイザリでは、ベンダーロックインや業界のベストプラクティス(最小特権アクセスの原則や多要素認証など)などの要素を考慮して、企業がクラウドリスク管理計画を策定することを提案しました。

- それにもかかわらず、コストパフォーマンスの向上、クラウドサービスの管理、クラウドガバナンス、コンプライアンス、規制のニーズ、クラウド管理能力のスキルギャップの可能性など、考慮しなければならないクラウドの困難もあります。したがって、さまざまな機関が、予測期間中に市場の成長を促進する可能性のある問題を解決する方法を見つけています。

- 市場は、エンドユーザーの間でクラウドの利点に対する意識が高まっているため、この地域で大幅な成長率を記録すると予想され、それによって採用率が大幅に押し上げられます。

東南アジアのクレジットおよびリスク管理業界の概要

東南アジアのクレジットおよびリスク管理市場は、市場のベンダーがSEA地域の多くのAIベースのスタートアップと提携してBFSIにクレジットおよびリスク管理ソリューションを提供する能力を高め、市場の競争力を高めているため、適度に細分化されています。

- 2023年2月:ブルネイの金融サービスの大手サプライヤーであるBaiduri銀行は、シンガポールを拠点とする企業であるAI FinTech finbots.ai と協力して、コアバンキングをクラウドベースのSaaSモデルに移行するイニシアチブの一環として、信用リスク管理機能を最新化しました。

- 2022年9月:シンガポールの消費者インテリジェンスおよびリスク評価会社Bizbazは、英国のHSBCグループの投資部門であるHSBCアセットマネジメントが率いるシードラウンドで400万米ドルを受け取りました。銀行、保険会社、および新興企業は、Bizbazの消費者インテリジェンスおよびリスク管理ソリューションの恩恵を受ける可能性があります。両社は、このような投資を通じて新しい消費者を引き付けたり、オンボーディングしたりすることを試みており、これらのソリューションを採用することで市場の成長を促進することが期待されています。

東南アジアの与信・リスク管理市場リーダー

-

SAS Institute Inc.

-

IBM Corporation

-

Oracle Corporation

-

SAP SE

-

Experian Information Solutions Inc.

- *免責事項:主要選手の並び順不同

東南アジアの与信・リスク管理市場ニュース

- 2023年2月:ブルネイの大手金融サービスプロバイダーであるBaiduri銀行は、シンガポールを拠点とするAI FinTech Finbots.AI と提携して、信用リスク管理機能を最新化しました。このパートナーシップを通じて、finbotsのクラウドベースの人工知能クレジットモデリングツールであるcreditXは、銀行がクレジットスコアリングに使用でき、与信決定プロセスを最適化し、運用効率を向上させることができます。

- 2022年9月:アジア開発銀行(ADB)の投資および信用リスク管理の方針、方法、ツール、システム、および構造を評価し、それらの適用性と有効性を判断しました。ADBの戦略2030とより広範な開発目標を達成するために、銀行はPSOD(民間セクター運用部門)の目的をサポートするためにリスク管理イニシアチブがどのように開発され、実行されているかを調査しました。

東南アジアの信用・リスク管理産業セグメンテーション

信用およびリスク管理市場は、さまざまな業界で使用されるソフトウェアおよびサービスから生み出される収益に基づいて定義されます。調査の範囲は、東南アジア全体の展開モード(クラウドベースおよびオンプレミス)に基づいてセグメント化されています。

分析は、二次調査と一次調査を通じて得られた市場洞察に基づいています。市場調査はまた、ドライバーと制約の観点からその成長に影響を与える主な要因をカバーしています。市場規模と予測は、セグメントの価値(百万米ドル)の観点から提供されています。

| 導入モード別 | 雲 |

| 敷地内に |

よく寄せられる質問

現在の東南アジアの信用およびリスク管理市場規模はどれくらいですか?

東南アジアの信用・リスク管理市場は、予測期間(10.93%年から2029年)中に10.93%のCAGRを記録すると予測されています

東南アジアの信用およびリスク管理市場の主要プレーヤーは誰ですか?

SAS Institute Inc.、IBM Corporation、Oracle Corporation、SAP SE、Experian Information Solutions Inc.は、東南アジアの信用およびリスク管理市場で活動している主要企業です。

この東南アジアの信用およびリスク管理市場は何年までカバーされますか?

このレポートは、東南アジアの信用およびリスク管理市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。レポートはまた、東南アジアの信用およびリスク管理市場の年間規模を予測しています:2024年、2025年、2026年、2027年です。 、2028年と2029年。

私たちのベストセラーレポート

Popular Digital Commerce Reports

Popular Technology, Media and Telecom Reports

Other Popular Industry Reports

東南アジアの信用・リスク管理産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年の東南アジアの信用およびリスク管理市場シェア、規模、収益成長率の統計。東南アジアの信用およびリスク管理分析には、2024 年から 2029 年までの市場予測見通しと過去の概要が含まれます。得る この業界分析のサンプルを無料のレポート PDF としてダウンロードできます。