東南アジア発電EPC市場分析

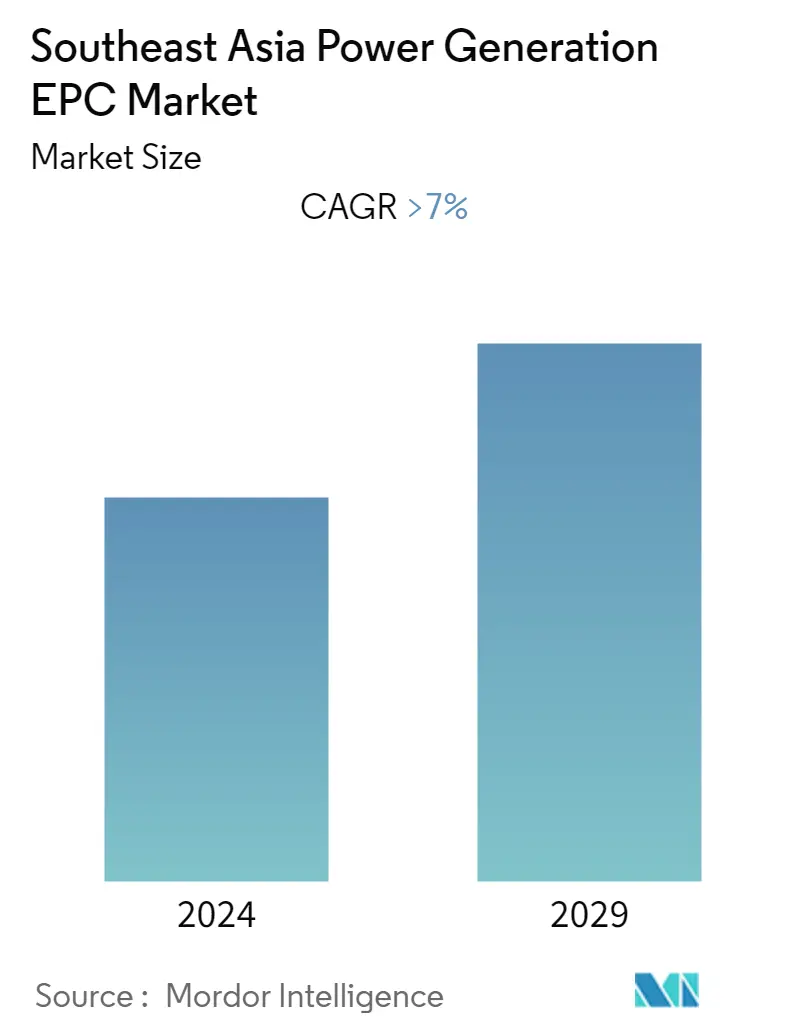

東南アジアの発電EPC市場は予測期間中7%以上のCAGRを記録する見込み 2022-2027. COVID-19の大発生は地域全体の発電EPC市場に中程度の影響を与え、複数の発電プロジェクトの遅れにつながった。しかし、すべての事業は再開され、市場規模は拡大した。人口の急増と電力消費の増加が、電力市場の成長をもたらした主な要因である。電力需要の急増に伴い、数多くの新規プロジェクトが建設・計画段階にあり、市場シェアの拡大が期待されている。さらに、再生可能エネルギー源の大規模な導入が加速していることも、同地域全体のEPC市場を牽引すると予想される。しかし、国内投資の低さと入札処理の遅さが、予測期間中の市場成長を抑制する可能性が高い。

- 再生可能エネルギー源の導入に向けた政府の好意的な政策や義務付け、地域全体での二酸化炭素排出量削減への注目の高まりが、再生可能発電EPC市場を大きく押し上げると予想される。

- 東南アジア地域のエネルギー需要は、2019年から2040年の間に約3分の2成長すると予測されており、その結果、新しいエネルギー発電、配電、送電への大規模な投資が行われ、今後数年間でEPC市場プレーヤーに余剰の市場機会を創出することになる。

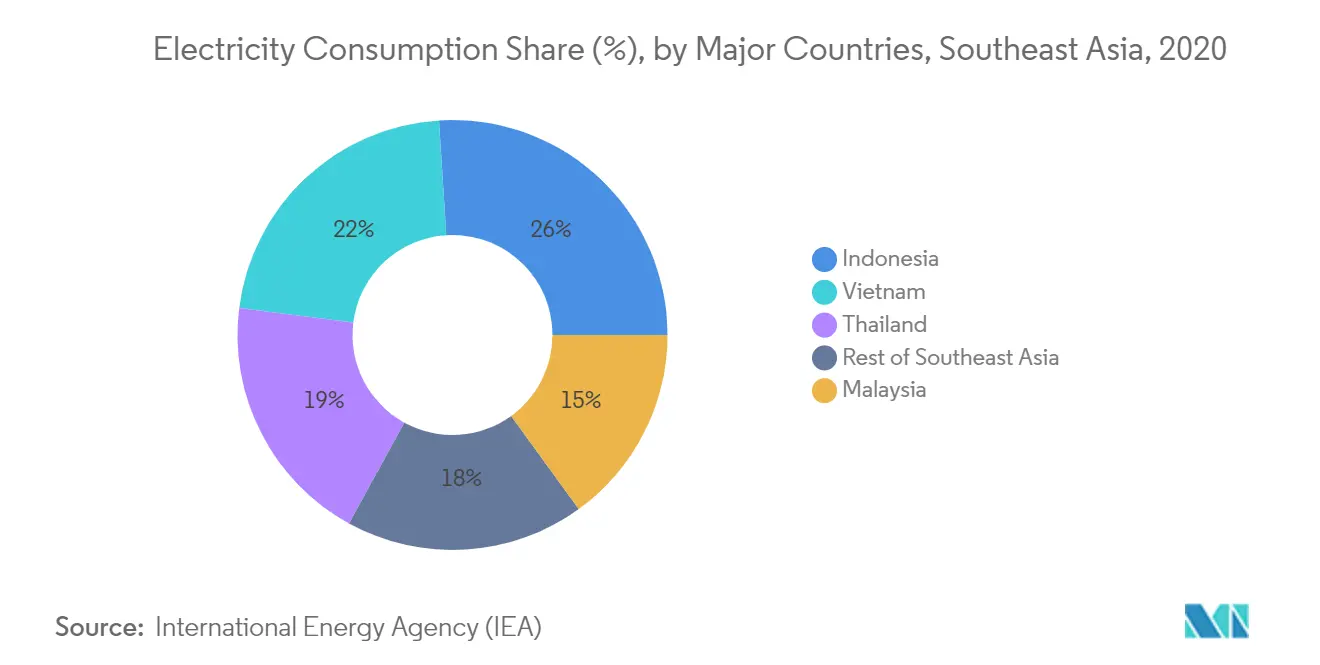

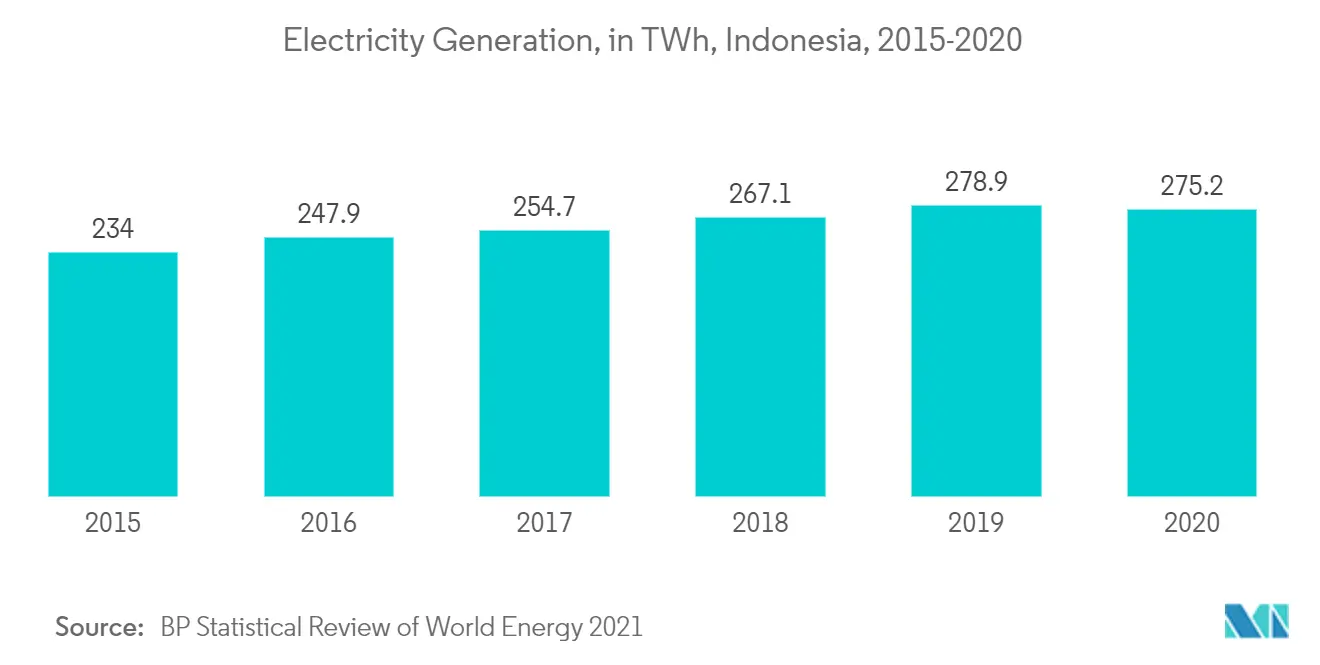

- 東南アジア最大の経済国であるインドネシアは、2021年に最も高い発電量を記録した。同国は予測期間中、計画されたプロジェクトで発電EPC市場を支配すると予想される。

東南アジア発電EPC市場動向

大きな需要が見込まれる再生可能エネルギー電源

- 東南アジア諸国連合(ASEAN)は、2025年までに一次エネルギーの23%を再生可能エネルギーで賄い、設備容量の35%を確保するという野心的な目標を掲げている。同地域のエネルギー需要は50%増加すると予想されている。このことは、再生可能エネルギーによる東南アジアの発電EPC市場を大きく押し上げると予測される。

- 2020年末までに、ベトナムの風力発電設備容量は600MWに達した。ベトナム政府によって設定された加速目標は、2025年までに11,800MWに達すると予想されており、この地域全体の発電EPC市場を押し上げると期待されている。

- マレーシア政府が導入した再生可能エネルギー比率向上のための政策は、同市場を拡大すると予想される。住宅・商業分野での太陽光発電システムの導入を奨励するために政府が導入したネットメータリング3.0プログラムは、発電EPC市場の需要を刺激すると期待されている。

- 今後予定されているプロジェクトにより、タイでは発電における再生可能エネルギーの割合が大幅に増加している。2014年には7,406MW、2020年には11,991MWと、同国では再生可能エネルギーの設備容量が継続的に増加している。

- さらにタイ発電公社(EGAT)は、2037年までにダム貯水池に270万kWの浮体式太陽光発電設備を建設する計画だ。この目標は、EPC市場を大幅に牽引する多くの機会を生み出すことになる。したがって、上記の要因は、この地域における発電EPC市場のシェアをさらに高めることになる。

- したがって、上記の要因に基づいて、再生可能電源セグメントは、予測期間中に大きな需要を目撃することが期待される。

市場を支配するインドネシア

- インドネシアは東南アジア最大の経済国のひとつである。同国の電力部門は、発電用化石燃料、特に褐炭と瀝青炭に大きく依存している。石炭とは異なるが、天然ガスも同国のエネルギー・ミックスに不可欠な存在であり続けると予想されている。

- インドネシア政府は新たな電力調達計画(RUPTL)を導入し、その下で2030年までに470万kWの太陽光発電の追加を目指している。これにより、再生可能エネルギー分野の発電EPCにおける同国の市場シェアが高まることが期待される。

- インドネシア全土で再生可能エネルギー分野への投資傾向が高まっており、市場成長の拡大が見込まれている。2020年には、13億6,000万米ドルが再生可能エネルギー部門に投資された。

- インドネシア政府は、原子力発電所からの発電量を増やすとともに、二酸化炭素排出量を減らすために、石炭発電所を廃止して原子炉を導入することを計画している。しかし、東南アジア地域の他のどの国と比較しても、同国は地域全体で原子力エネルギーを生み出す計り知れない潜在力を持っている。

- したがって、電力需要の増加に伴い、発電量も増加している。インドネシアの2020年の発電量は275.2 TWhである。予測期間中、新規プロジェクトが急増する電力需要を満たし、かなりの市場を牽引すると予想される。

- したがって、上記の要因から、予測期間中、インドネシアは東南アジアの発電EPC市場を支配すると予想される。

東南アジア発電EPC産業概要

東南アジアの発電EPC市場は適度に断片化されている。主な企業には、三菱重工業、現代エンジニアリング、住友商事、Poyry PLC、Indika Energyなどがある。Ltd.、住友商事、Poyry PLC、Indika Energyなどである。

東南アジア発電EPC市場のリーダーたち

Sumitomo Corporation

Poyry PLC

Indika Energy

Mitsubishi Heavy Industries, Ltd.

Hyundai Engineering Co., Ltd.

- *免責事項:主要選手の並び順不同

東南アジア発電EPC市場ニュース

- 2021年12月、フィリピンを拠点とする大手プロジェクト開発会社、ソーラー・フィリピン・ヌエバ・エシハ・コーポレーション(SPNEC)は、500MWの太陽光発電施設のうち最初の50MWユニットの建設を開始した。最初の50MWは2022年末までに試運転を開始し、同社が2023年までに採算を達成し、残りのプロジェクトを建設する道を開く。

- 2021年10月、サンシップ率いるコンソーシアムは、インドネシアで約7GWの太陽光発電を調査・建設する覚書を国内外のパートナーと交わした。インドネシアとシンガポールの両国は、提案された太陽光発電システムによってクリーンエネルギーの目標を達成することが期待されている。プロジェクトは段階的に建設される予定である。

東南アジア発電EPC産業セグメンテーション

東南アジアの発電EPC市場レポートは以下を含む:。

| 従来の火力発電 |

| 再生可能エネルギー |

| 原子力 |

| インドネシア |

| タイ |

| マレーシア |

| ベトナム |

| フィリピン |

| 東南アジアの残りの地域 |

| ソース | 従来の火力発電 |

| 再生可能エネルギー | |

| 原子力 | |

| 地理 | インドネシア |

| タイ | |

| マレーシア | |

| ベトナム | |

| フィリピン | |

| 東南アジアの残りの地域 |

東南アジア発電EPC市場調査FAQ

現在の東南アジアの発電EPC市場規模は?

東南アジアの発電EPC市場は予測期間中(2024~2029年)に年平均成長率7%超を記録すると予測

東南アジア発電EPC市場の主要プレーヤーは?

住友商事、Poyry PLC、Indika Energy、三菱重工業、現代エンジニアリングが、東南アジア発電EPC市場の主要企業である。

この東南アジア発電EPC市場は何年を対象としているのか?

本レポートでは、2020年、2021年、2022年、2023年の東南アジア発電EPC市場の過去市場規模を調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年の東南アジア発電EPC市場規模を予測しています。

最終更新日:

東南アジア発電EPC産業レポート

Mordor Intelligence™業界レポートによる2024年東南アジア発電EPC市場シェア、規模、収益成長率の統計。東南アジアの発電EPCの分析には、2029年までの市場予測展望と過去の概観が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。