東南アジアの民間航空市場分析

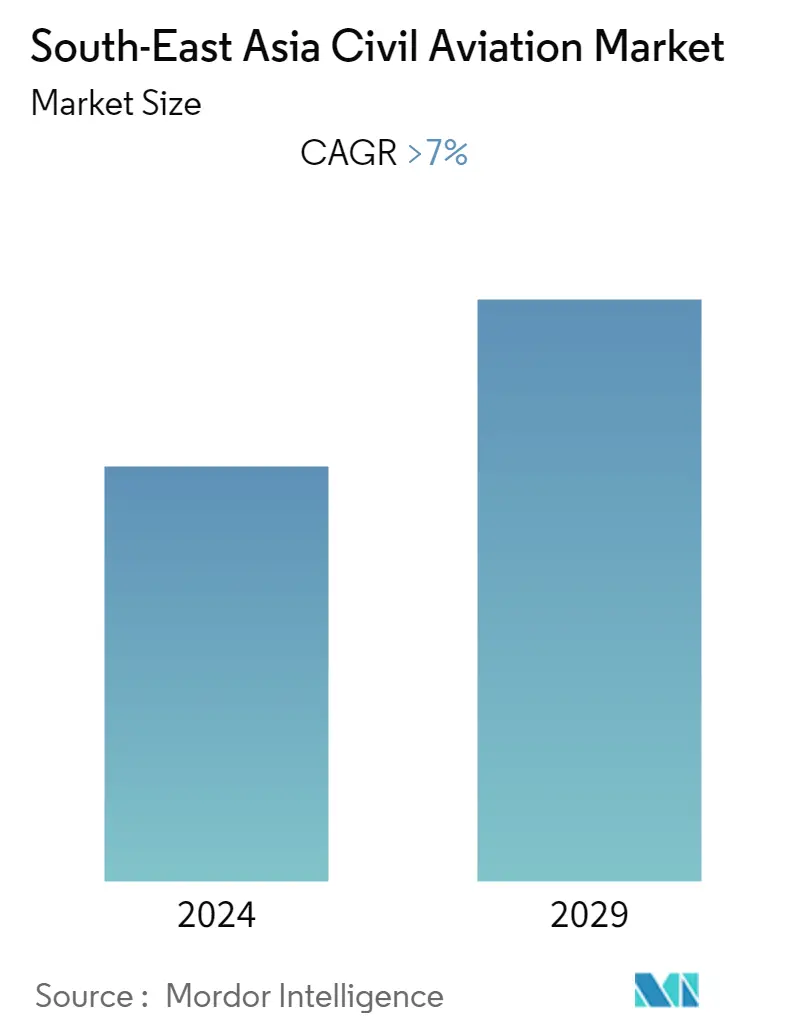

東南アジアの民間航空市場は、予測期間中に7%以上のCAGRを記録すると予想されている。

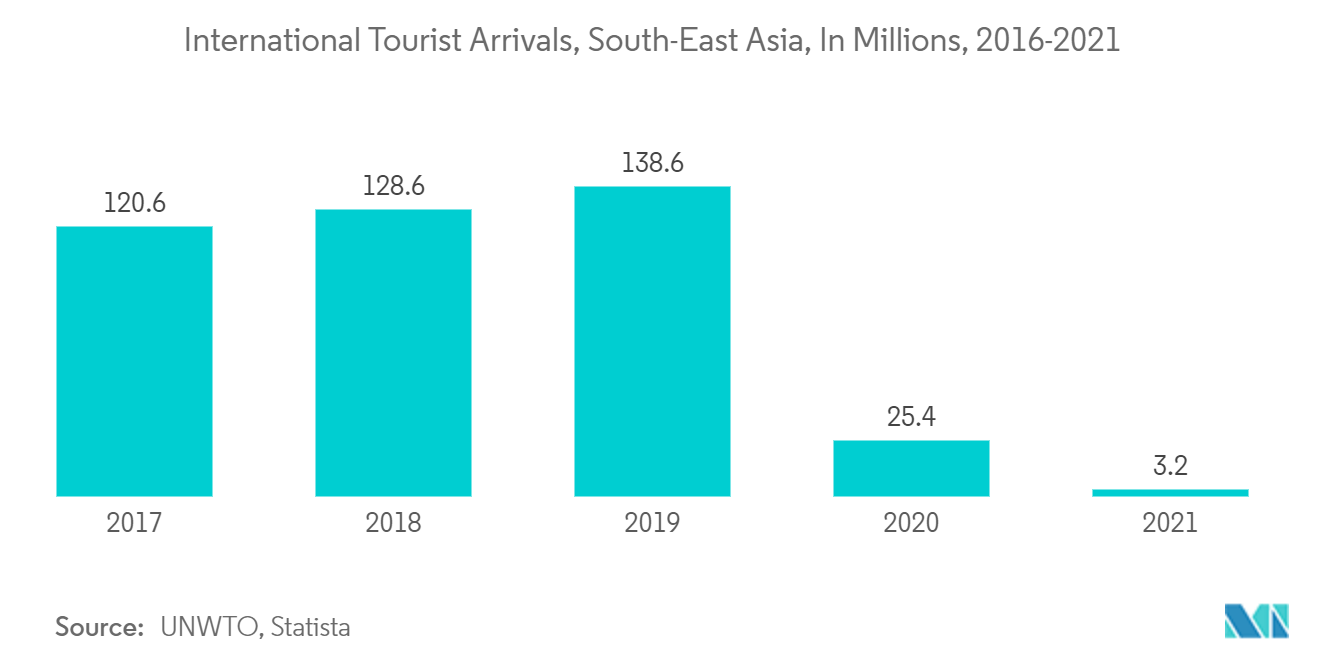

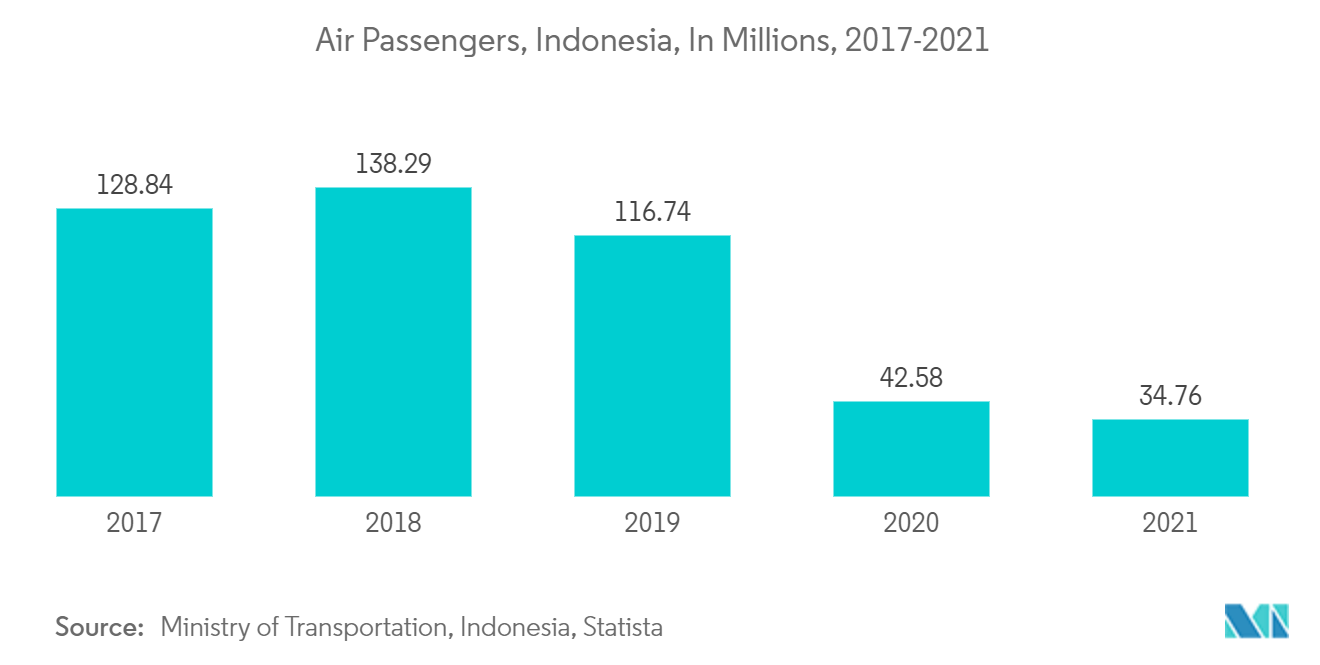

- COVID-19のパンデミックは、東南アジア諸国を含む航空セクターに前例のない課題をもたらしました。この地域では、旅行者数の大幅な減少、航空機の需要の減少、サプライチェーンの混乱が発生しています。たとえば、インドネシアでは、運輸省が飛行機の乗客数が2019年の1億1,700万人から2020年には4,300万人に減少したと報告しました。この傾向は2021年まで続き、航空旅客はわずか3,500万人でした。

- しかし、政府が旅行制限を緩和するにつれて、航空セクターは回復の兆しを見せています。インドネシア省によると、2022年の航空旅行者数は7,800万人に達し、業界の前向きな見通しを示しています。

- 航空旅客の増加、観光支出の増加、民間航空機の需要の増加など、いくつかの要因がこの地域の市場成長を後押ししています。さらに、航空貨物輸送の成長と個人からのビジネスジェットの需要が市場の成長を後押ししています。

- パンデミックにもかかわらず、ベトナムの航空貨物産業は力強い成長を遂げ、2022年には航空貨物輸送量が17%増加し、152万トンに達しました。この成長は、東南アジア諸国からの航空セクターでの観光と支出の増加に起因する可能性があります。

- 要約すると、東南アジア諸国の航空セクターは、COVID-19のパンデミックにより重大な課題に直面していますが、業界は回復の兆しを見せています。航空旅客の増加、観光支出の増加、航空機やビジネスジェットの需要の増加などの要因が、この地域の市場成長を後押ししています。

東南アジアの民間航空市場の動向

商業セグメントは、予測期間中に最も高い成長を示します

- 東南アジアの民間航空機セグメントは、今後数年間で目覚ましい成長を遂げる準備ができています。これは、航空交通量の増加、観光業の成長、地域全体の航空セクターへの支出の増加など、いくつかの要因に起因する可能性があります。2021年には、旅行および観光業界だけで東南アジアのGDPに1,430億米ドル以上貢献しました。COVID後の旅行制限の緩和により、フィリピンやタイなどの国への国際線予約も急増しています。

- Travelportの予約データによると、2022年には、フィリピンとタイが合わせて、この地域へのすべての国際線予約の50%以上を占めました。2022年2月、国際線の予約は114%増加しましたが、フィリピンでは毎日のフライト予約が驚異的な294%に達しました。この傾向は今後数年間続くと予想され、航空交通のさらなる増加につながります。

- さらに、新しい空港の建設と新しい旅客機の需要の高まりも市場の成長を後押しします。タイ空港(AOT)は、旅客輸送の急増により、2023年にスワンナプーム国際空港とドンムアン国際空港で大規模な拡張プロジェクトを計画しています。航空機メーカーのボーイングは、東南アジアでは今後20年間で7,850億米ドル相当の4,500機の新しい飛行機が必要になると予測しています。したがって、旅客機の需要の高まりは、この地域の市場成長を促進し続けるでしょう。

- 結論として、東南アジアの民間航空機セグメントは、航空交通の増加、観光業の成長、および航空セクターへの支出の増加により、今後数年間で目覚ましい成長を遂げると予想されます。新しい空港の建設と新しい旅客機の需要は、この地域の市場成長をさらに後押しします。

インドネシアは予測期間中に目覚ましい成長を示すと推定されます

- インドネシアは引き続き航空市場を支配しており、予測期間中に最大の市場シェアを保持しています。この成長は、空港の数が多いこと、航空セクターへの支出の増加、全国的な観光業の急増など、いくつかの要因に起因する可能性があります。国際航空運送協会(IATA)は、251の空港を持つインドネシアが2036年までに世界第4位の航空市場になると予測しています。さらに、インドネシアは現在、航空機の調達と貿易額の拡大により、中国に次ぐ世界で2番目に急速に成長している航空市場です。

- 2021年12月、PT BIDUパンジサクティは、バリ島に新しい空港を建設するための覚書(MoU)をチャイナコンストラクションファーストグループリミテッド(CCFG)と締結しました。新空港は2024年までに稼働する予定であり、インドネシアの航空市場の成長をさらに促進します。

- インドネシア政府は、全国で環境に優しい民間航空部門の開発に取り組んでいます。国営の石油ガス会社であるPTプルタミナは、炭素排出量を削減するために、Bioavtur J2.4と呼ばれるパーム油ベースの航空機燃料を積極的に開発しています。燃料は中部ジャワのプルタミナ国際製油所で生産されており、国の航空部門の二酸化炭素排出量を削減するための重要な一歩を表しています。

- 航空セクターへの投資の増加と新しい航空機の需要により、インドネシアの市場は今後数年間で継続的な成長の準備ができています。

東南アジアの民間航空産業の概要

東南アジアの民間航空市場は非常に集中しており、市場シェアを支配している主要なプレーヤーはごくわずかです。これらの中で、エアバスS.A.S.、ボーイング社、エンブラエルSA、ATR、ユナイテッドエアクラフトコーポレーション、ボンバルディア社が最も著名なプレーヤーの一部です。これらの主要なプレーヤーは、ビジネスを拡大するために、合併や買収、パートナーシップの形成、航空会社との長期契約の確保など、さまざまな戦略を採用しています。

たとえば、タイの国営航空会社であるタイ国際航空は、2025年までに20〜30機の新しい民間航空機を購入する計画を立てており、これは将来の空の旅に対する需要の高まりに対応するために使用されます。これらの30機の推定コストは約31億米ドルです。この動きにより、タイ国際航空の機材は燃料効率の高い航空機で強化されるだけでなく、廃止または売却された古い飛行機を置き換えることができます。

東南アジアの民間航空市場のリーダー

Airbus S.A.S

The Boeing Company

Embraer SA

Bombardier Inc.

ATR

- *免責事項:主要選手の並び順不同

東南アジアの民間航空市場ニュース

2022年12月:アイランドアビエーションは、カナダのデハビランドエアクラフトと2機の新しいDHC-6-400を購入する契約を締結しました。これらの航空機は、パマリカンとマニラ間のフライトを運航するために利用され、最大19人の乗客を快適に収容できます。さらに、航空機は柔軟なクイックチェンジインテリアオプションを備えており、乗客にさらなるレベルの利便性と快適さを提供します。

2022年8月:マレーシア航空の親会社であるマレーシア航空グループ(MAG)は、ワイドボディ機の更新プログラムの一環としてA330neoを選択しました。当初の合意によると、MAGは合計20機のA330-900航空機を取得し、10機はエアバスから購入し、残りの10機はダブリンに本拠を置くAvolonからリースします。この戦略的な動きは、航空会社が艦隊をアップグレードし、乗客により良い体験を提供するのに役立ちます。

東南アジアの民間航空産業セグメンテーション

民間航空には、定期および不定期の乗客や貨物機などの商用航空輸送が含まれます。また、写真撮影、捜索救助、農業、測量などの専門サービスに使用される航空機もカバーしています。

東南アジアの民間航空市場は、航空機の種類と国に基づいて分割されます。航空機の種類によって、市場は民間航空機と一般航空航空機に分割されます。民間航空機セグメントはさらに旅客機と貨物機に分けられます。一般航空セグメントはさらに、ヘリコプター、ビジネスジェット、ターボプロップ航空機、およびピストン航空機に分類されます。地理学によって、市場はインドネシア、マレーシア、シンガポール、タイ、フィリピンなどに分割されます。

市場の規模と予測は、上記のすべてのセグメントの価値(10億米ドル)で提供されています。

| 民間航空機 | 旅客機 |

| 貨物機 | |

| 一般航空 | ビジネスジェット |

| ヘリコプター | |

| ピストン固定翼機 | |

| ターボプロップ航空機 |

| シンガポール |

| タイ |

| インドネシア |

| マレーシア |

| フィリピン |

| 東南アジアの残りの地域 |

| 航空機の種類 | 民間航空機 | 旅客機 |

| 貨物機 | ||

| 一般航空 | ビジネスジェット | |

| ヘリコプター | ||

| ピストン固定翼機 | ||

| ターボプロップ航空機 | ||

| 地理 | シンガポール | |

| タイ | ||

| インドネシア | ||

| マレーシア | ||

| フィリピン | ||

| 東南アジアの残りの地域 | ||

東南アジアの民間航空市場調査FAQ

現在の東南アジアの民間航空市場規模はどれくらいですか?

東南アジアの民間航空市場は、予測期間(2024年から2029年)中に7%を超えるCAGRを記録すると予測されています

東南アジア民間航空市場の主要プレーヤーは誰ですか?

Airbus S.A.S、The Boeing Company、Embraer SA、Bombardier Inc.、ATRは、東南アジアの民間航空市場で活動している主要企業です。

この東南アジア民間航空市場は何年を対象としていますか?

このレポートは、2020年、2021年、2022年、2023年の東南アジア民間航空市場の歴史的市場規模をカバーしています。また、レポートは、2024年、2025年、2026年、2027年、2028年の東南アジア民間航空市場の規模も予測しています。そして2029年。

最終更新日:

東南アジア民間航空産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の東南アジア民間航空市場シェア、規模、収益成長率の統計。東南アジア民間航空分析には、2024年から2029年までの市場予測見通しと歴史的概要が含まれます。得る この業界分析のサンプルを無料のレポート PDF としてダウンロードできます。