太陽光発電(PV)ガラス市場分析

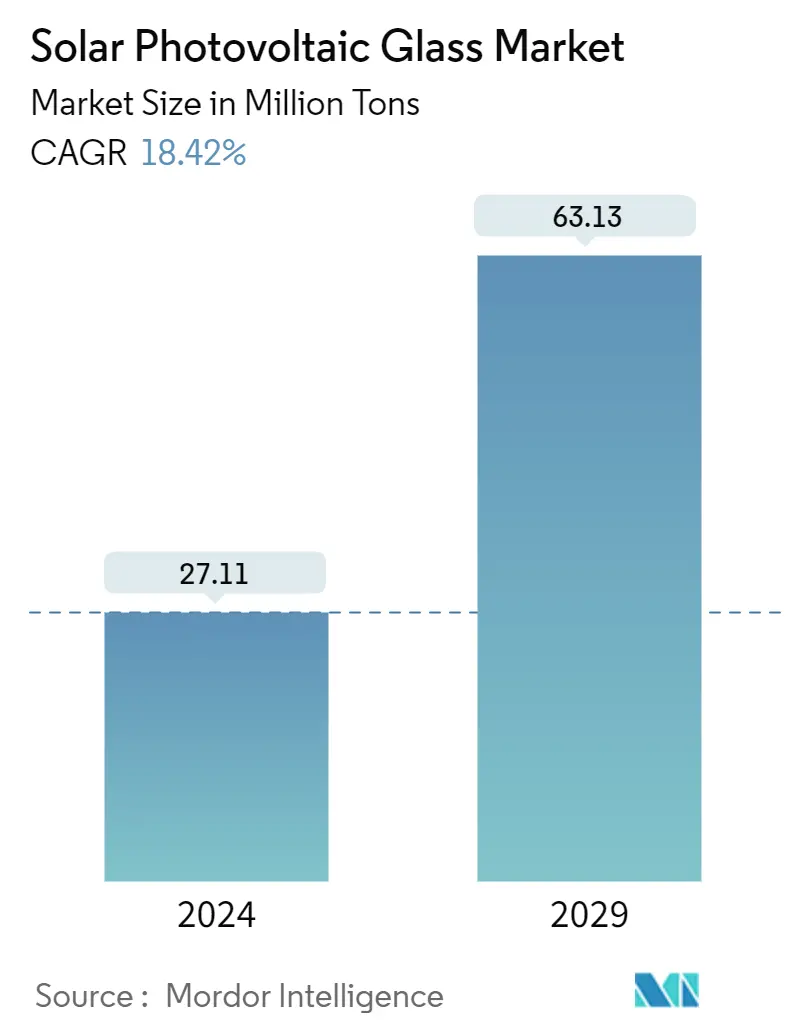

太陽光発電用ガラスの市場規模は2024年に27.11 Million tonsと推定され、2029年には63.13 Million tonsに達し、予測期間中(2024-2029)に18.42%の年平均成長率で成長すると予測されている。

COVID-19の発生は、製造業や建設業など様々な産業に短期的・長期的な影響をもたらし、太陽光発電用ガラス市場に影響を与えた。サプライチェーンの混乱や化学品製造会社の生産停止により、産業は広く影響を受けた。しかし、パンデミック後の住宅・非住宅分野での建設活動の増加は、太陽光発電用ガラス市場を押し上げると予想される。

- 短期的には、再生可能エネルギーに対する需要の増加が市場の需要を刺激すると予想される。

- 代替クリーン電源の採用が増加していることは、研究された市場の成長を妨げると予想される。

- 太陽光発電製造における技術の進歩は、太陽光発電用ガラス市場の成長に様々な機会を提供します。

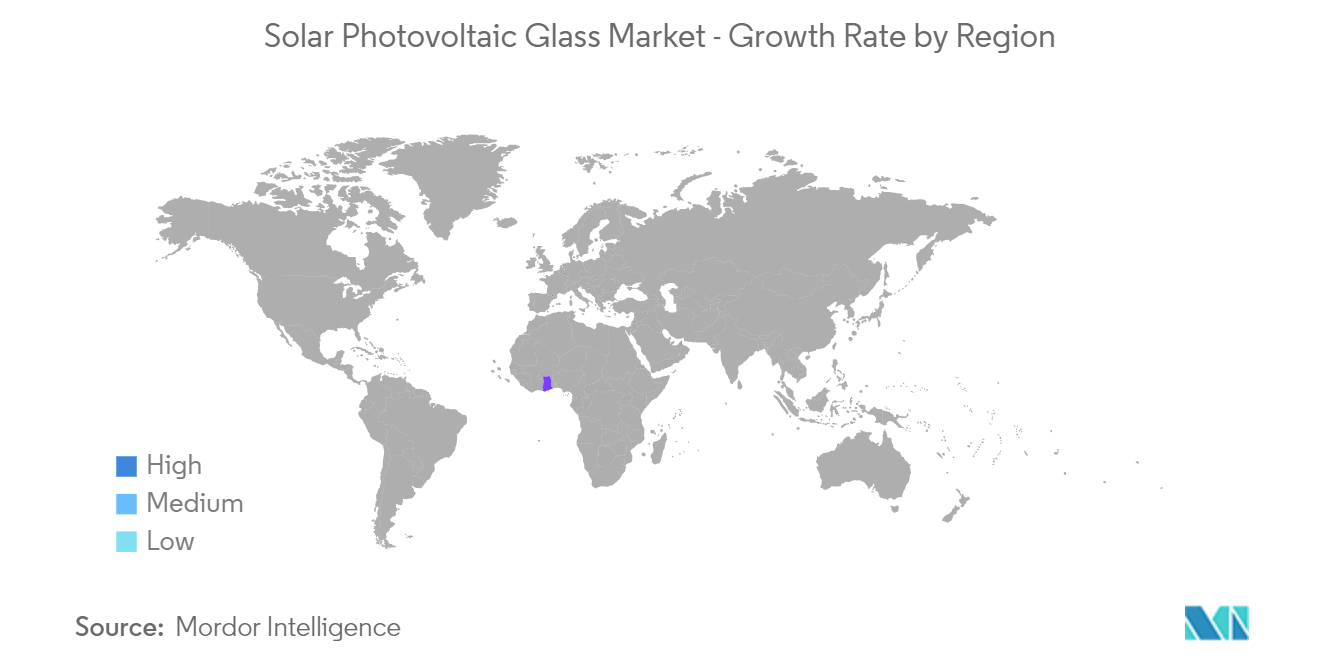

- アジア太平洋地域が市場を支配し、予測期間中に最も高いCAGRを記録すると予想される。

太陽光発電(PV)用ガラスの市場動向

非住宅部門からの需要の増加

- 太陽光発電ガラスは、ビルの電力使用用に商業ビルに設置される。太陽光発電ガラスを通して自然光を取り入れることで、日中の電灯の使用を減らすことができます。

- 小売店、オフィススペース、病院などの商業施設では、屋上のソーラーパネルを通じて環境汚染を減らし、エネルギーを節約するため、太陽光発電ガラスを発電の代替源としてより優先的に採用している。

- 太陽電池から発電された電力は、二酸化炭素排出量と温室効果ガス排出量を削減し、エネルギーコストを確実に節約します。太陽光発電の効率や光の透過率は製品によって異なるため、建築デザインにはさまざまな選択肢がある。

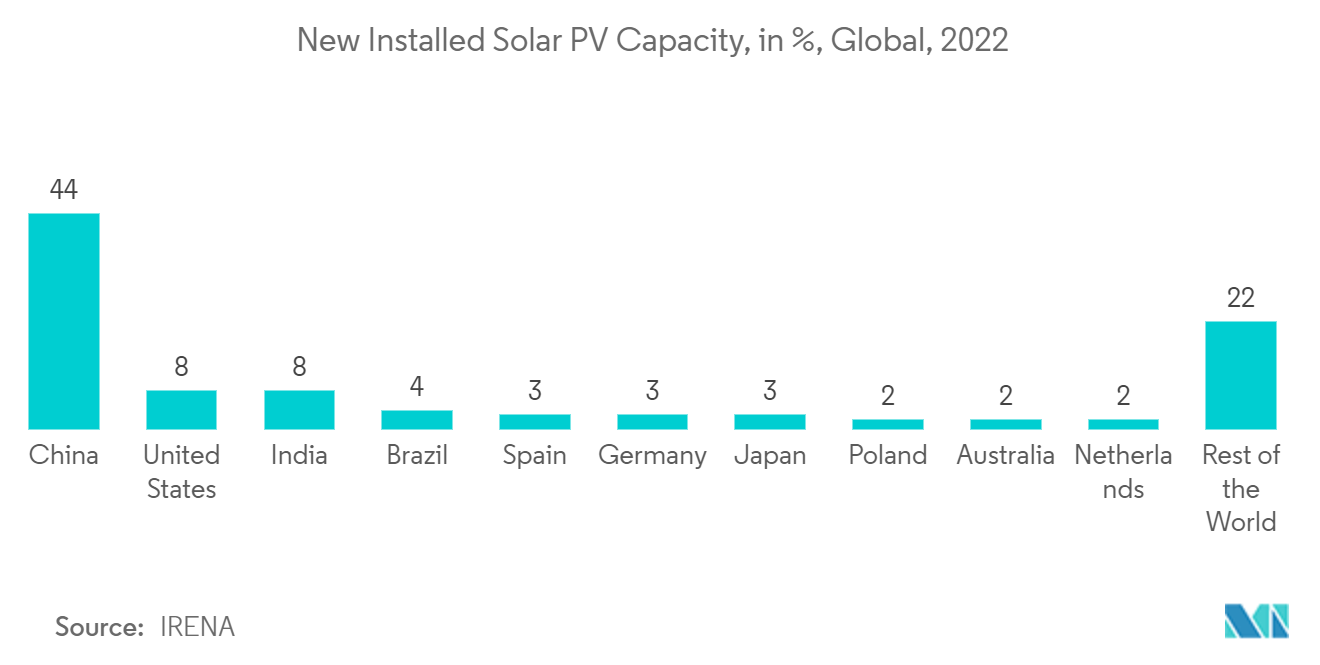

- IRENAの報告書によると、新たに設置された太陽光発電容量の割合は、中国(44%)が最も高く、次いで米国(8%)、インド(8%)、ブラジル(4%)となっている。

- 米国では、企業の太陽光発電利用者が過去2年間で太陽光発電容量を倍増させた。米国環境保護庁(EPA)によると、ステープルズ、スターバックス、スプリント、アホールドUSA、ベストバイなどの大手小売店が、小売店舗や建物に太陽光発電パネルの設置を増やした。

- 2022年7月には、ニュージャージー州の大手ショッピングモールが3.49MWの太陽光発電プロジェクトを設置した。この太陽光発電システムは、ショッピングモールの屋上22万5,500平方フィートに及び、約9,000枚のソーラーパネルが設置されている。このプロジェクトは、ショッピングセンターに400万kWh以上のクリーンで再生可能なエネルギーを供給すると見積もられている。2022年11月、アマゾンはスペイン南西部のエルマナス(セビリア)にある同社施設において、再生可能エネルギー容量5.26MW、1万3,300枚以上のソーラーパネルを備えたヨーロッパ最大のオンサイト太陽光発電設備の完成を発表した。

- インドのオフィスビル市場は、ITやBFSI部門、知識産業などの企業が従業員をオフィス勤務に誘致しているため、パンデミックから徐々に回復しつつある。そのため、オフィスビルへの太陽光発電ガラスの設置は増加すると予想される。

- さらに、ゴア州エネルギー開発庁(GEDA)は、ゴア州北部と南部の地区病院に600kWの太陽光屋上発電所を設置する入札を再度実施した。ソーラーパネルの設置は、研究された市場を牽引すると思われる。

- このように、太陽光発電用ガラス市場は予測期間中に安定した成長が見込まれる。

市場を支配するアジア太平洋地域

- アジア太平洋地域が太陽光発電用ガラス市場を支配すると予想されています。中国、インド、日本のような発展途上国では、電力供給の危機により、太陽光発電用ガラスを使用して電力を自己生産する範囲が広がっている。

- 太陽光発電用ガラスの最大生産国はアジア太平洋地域である。太陽電池用ガラス生産の大手企業には、Jinko Solar、三菱電機株式会社、Onyx Solar Group LLC、JA Solar Co.Ltd.、Infini Co.Ltd.などがある。

- 中国は世界最大の太陽光発電用ガラスメーカーである。2022年7月、中国工業情報化省は、6月末時点で同国のソーラーガラス生産能力が38社348ライン、日産6万4,000トン(MT)に達し、うち313ライン、合計生産能力5万9,000MTが稼動していることを明らかにした。

- インド政府は、再生可能エネルギーへの移行を促進するため、いくつかの政策やイニシアティブを発表した。例えば、高効率太陽電池モジュールのギガワット(GW)規模の製造能力を達成するための国家プログラム(National Programme on High-Efficiency Solar PV Modules)のための生産連動インセンティブ制度(PLI)は、国内製造を促進し、太陽電池大国としてのインドの地位を確固たるものにするために導入された。

- 日本もまた、エネルギー・ミックスにおける原子力の割合を減らすため、太陽光発電の設備容量を拡大しようとしている。2030年までに太陽光発電設備容量を108GW近くまで拡大することを目指している。しかし、住宅部門における太陽光発電の普及率が高いため、地上設置型部門が最も急成長すると予想され、大規模公益事業プロジェクト用の大型集中型インバーターへの需要が生まれる。

- 韓国は2030年までに3,080万kWの太陽光発電容量を設置する計画である。国際再生可能エネルギー機関(IRENA)の最新の数字によると、2022年末時点で累積PV設置容量は2090万kWに達している。

- インドネシア政府は、包括的投資・政策計画(CIPP)の草案を発表し、2050年に向けたインドネシアの脱炭素化構想を打ち出した。この計画には、ネット・ゼロの達成や、今世紀半ばまでに国内の太陽光発電設備容量を2億6,460万kWに拡大することなどが盛り込まれている。

- 前述の要因は政府の支援と相まって、予測期間中のアジア太平洋地域における太陽光発電用ガラス市場の需要増加に寄与すると予想される。

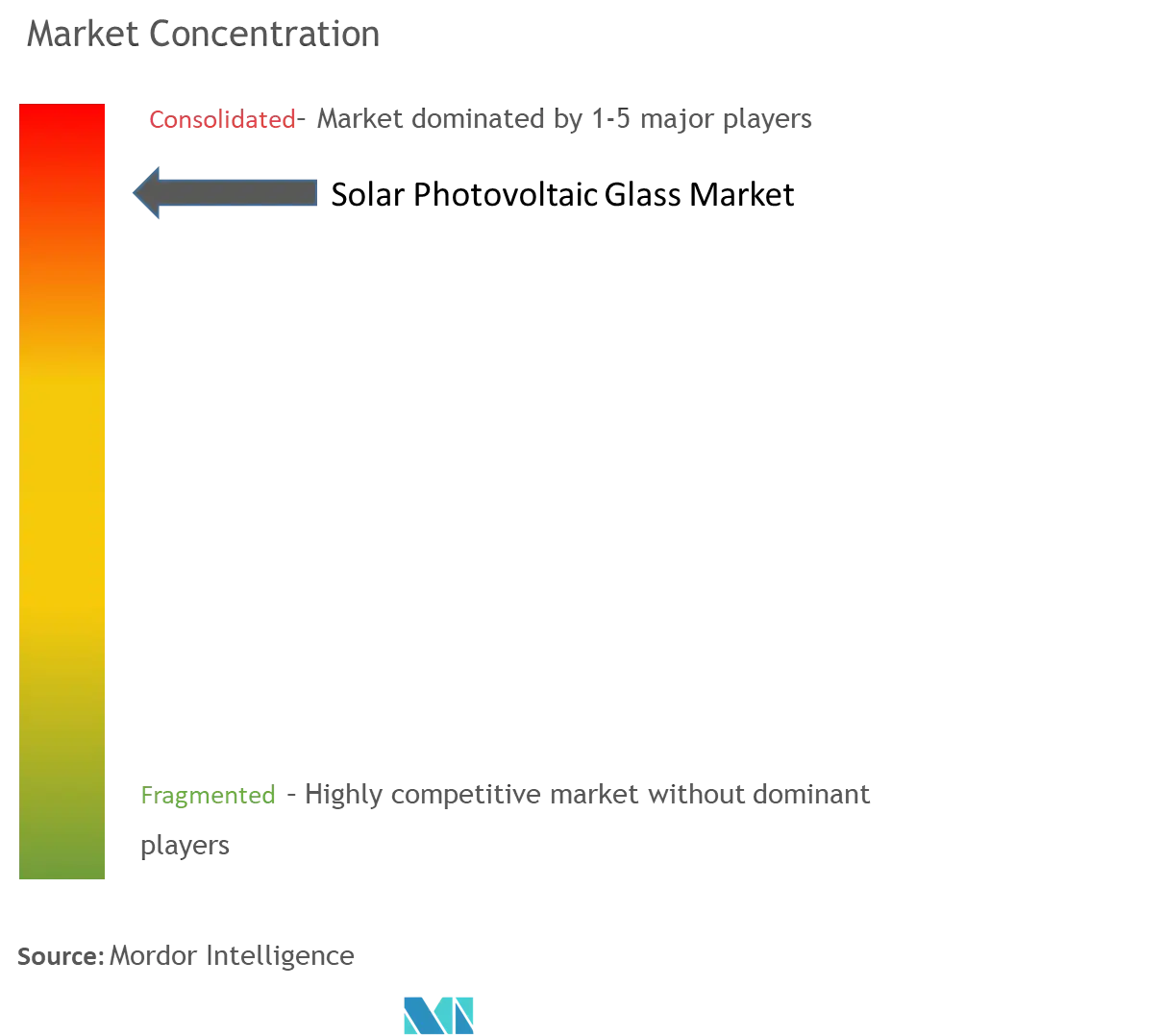

太陽光発電(PV)ガラス産業概要

太陽光発電用ガラス市場は統合された性質を持っている。この市場の主要プレーヤーには、信義ソーラー・ホールディングス(Xinyi Solar Holdings Limited)、フラットガラス・グループ(Flat Glass Group Co., Ltd)、AGC Inc.、日本板硝子株式会社、サンゴバンなどが含まれる(順不同)。

太陽光発電(PV)ガラス市場のリーダーたち

Xinyi Solar Holdings Limited

Flat Glass Group Co., Ltd.

AGC Inc.

Nippon Sheet Glass Co., Ltd.

Saint-Gobain

- *免責事項:主要選手の並び順不同

太陽光発電(PV)ガラス市場ニュース

- 2023年10月、ボロシル・リニューアブルズ・リミテッドは欧州のソーラーガラスメーカー2社、インターフロート・コーポレーションとグラスマヌファクトゥール・ブランデンブルク(GMB)の株式86%を取得した。この買収により、同社の欧州におけるソーラーガラス生産能力は450TPDから750TPDに増強された。

- 2023年7月、AGCフラットガラス・イベリカは、ヘレキシア・エスパーニャと共同で、サグント港(バレンシア)の工業用地に4600キロワットの自家消費用太陽光発電所を稼働させると発表した。この太陽光発電所は、屋上48,400平方メートルをカバーし、8,800枚の太陽電池モジュールを搭載している。年間生産量は7ギガワット時で、このプロジェクトは年間800トン以上のCO2換算の排出削減に貢献する。

太陽光発電(PV)用ガラス産業のセグメント化

太陽光発電ガラスは、光を電気に変換する技術である。ガラスには透明な半導体ベースの光電池が組み込まれており、太陽電池としても知られている。これらのセルは2枚のガラスの間に挟まれており、太陽光を取り込んで電気に変換することができる。市場は、タイプ、技術、用途、地域によって区分される。タイプ別では、市場はARコートガラス、強化ガラス、TCOコートガラス、その他のタイプに区分される。技術別では、結晶シリコン、テルル化カドミウム薄膜、アモルファスシリコン、二セレン化銅インジウムガリウム(CIGS)、その他の技術に区分される。用途別では、住宅用と非住宅用に区分される。本レポートでは、主要地域16カ国の市場規模と予測を提供している。各セグメントの市場規模および予測は、数量(トン)ベースで行われている。

| ARコーティングガラス |

| 強化ガラス |

| TCOコーティングガラス |

| その他のタイプ |

| 結晶シリコン |

| テルル化カドミウム薄膜 |

| アモルファスシリコン太陽電池 |

| 銅インジウムガリウム二セレン化物(cigs) |

| その他のテクノロジー |

| 居住の | |

| 非住宅 | コマーシャル |

| 産業/公共機関 | |

| その他のアプリケーション |

| アジア太平洋 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| その他のアジア太平洋地域 | |

| 北米 | アメリカ合衆国 |

| カナダ | |

| メキシコ | |

| ヨーロッパ | ドイツ |

| イギリス | |

| フランス | |

| イタリア | |

| その他のヨーロッパ | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| 南米のその他の地域 | |

| 中東およびアフリカ | サウジアラビア |

| 南アフリカ | |

| モロッコ | |

| その他の中東およびアフリカ |

| タイプ別 | ARコーティングガラス | |

| 強化ガラス | ||

| TCOコーティングガラス | ||

| その他のタイプ | ||

| テクノロジー別 | 結晶シリコン | |

| テルル化カドミウム薄膜 | ||

| アモルファスシリコン太陽電池 | ||

| 銅インジウムガリウム二セレン化物(cigs) | ||

| その他のテクノロジー | ||

| アプリケーション別 | 居住の | |

| 非住宅 | コマーシャル | |

| 産業/公共機関 | ||

| その他のアプリケーション | ||

| 地理 | アジア太平洋 | 中国 |

| インド | ||

| 日本 | ||

| 韓国 | ||

| その他のアジア太平洋地域 | ||

| 北米 | アメリカ合衆国 | |

| カナダ | ||

| メキシコ | ||

| ヨーロッパ | ドイツ | |

| イギリス | ||

| フランス | ||

| イタリア | ||

| その他のヨーロッパ | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| 南米のその他の地域 | ||

| 中東およびアフリカ | サウジアラビア | |

| 南アフリカ | ||

| モロッコ | ||

| その他の中東およびアフリカ | ||

太陽光発電(PV)ガラス市場に関する調査FAQ

太陽光発電用ガラスの市場規模は?

太陽光発電用ガラスの市場規模は、2024年には2,711万トンに達し、2029年には年平均成長率18.42%で6,313万トンに達すると予測される。

現在の太陽光発電用ガラスの市場規模は?

2024年、太陽電池用ガラス市場規模は2,711万トンに達すると予想される。

太陽光発電用ガラス市場の主要プレーヤーは?

Xinyi Solar Holdings Limited、Flat Glass Group Co.Ltd.、AGC Inc.、日本板硝子株式会社、サンゴバンが、太陽電池用ガラス市場で事業を展開している主要企業である。

太陽光発電用ガラス市場で最も急成長している地域は?

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

太陽光発電用ガラス市場で最大のシェアを占める地域は?

2024年には、アジア太平洋地域が太陽光発電用ガラス市場で最大の市場シェアを占める。

太陽光発電用ガラス市場は何年をカバーし、2023年の市場規模は?

2023年の太陽光発電用ガラス市場規模は2,212万トンと推定される。本レポートでは、太陽光発電用ガラス市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年の太陽光発電用ガラス市場規模を予測しています。

最終更新日:

太陽電池ガラス産業レポート

この調査レポートは、太陽光発電用ガラス市場を種類別、技術別、用途別、地域別に分類し、市場動向と企業を包括的に分析しています。市場分析には、成長率と市場成長に焦点を当てた詳細な業界展望と業界動向が含まれます。市場規模や市場シェアを明らかにし、世界市場や市場細分化に関する洞察を提供しています。

市場調査は、結晶シリコン、テルル化カドミウム薄膜、アモルファスシリコン、二セレン化銅インジウムガリウム(CIGS)などの様々な技術をカバーし、住宅用と非住宅用の両方に対応しています。業界分析には市場データと市場予測が含まれ、明確な市場概観と市場展望を提供します。

業界レポートや業界統計を活用し、市場予測や市場価値など、徹底的な市場レビューを行います。レポートには、業界情報と業界研究を紹介する、さらなる参考のためのレポートPDFも含まれています。市場リーダーや調査会社が特定されており、市場力学の詳細な理解に貢献しています。

全体として、レポート例は太陽光発電用ガラス市場を理解するための包括的なガイドとなり、業界販売や市場リーダーを通じて貴重な洞察を提供しています。当レポートは、市場動向と業界成長の重要性を強調し、市場予測と業界予測に確かな基盤を提供しています。