電気自動車用半導体デバイス市場分析

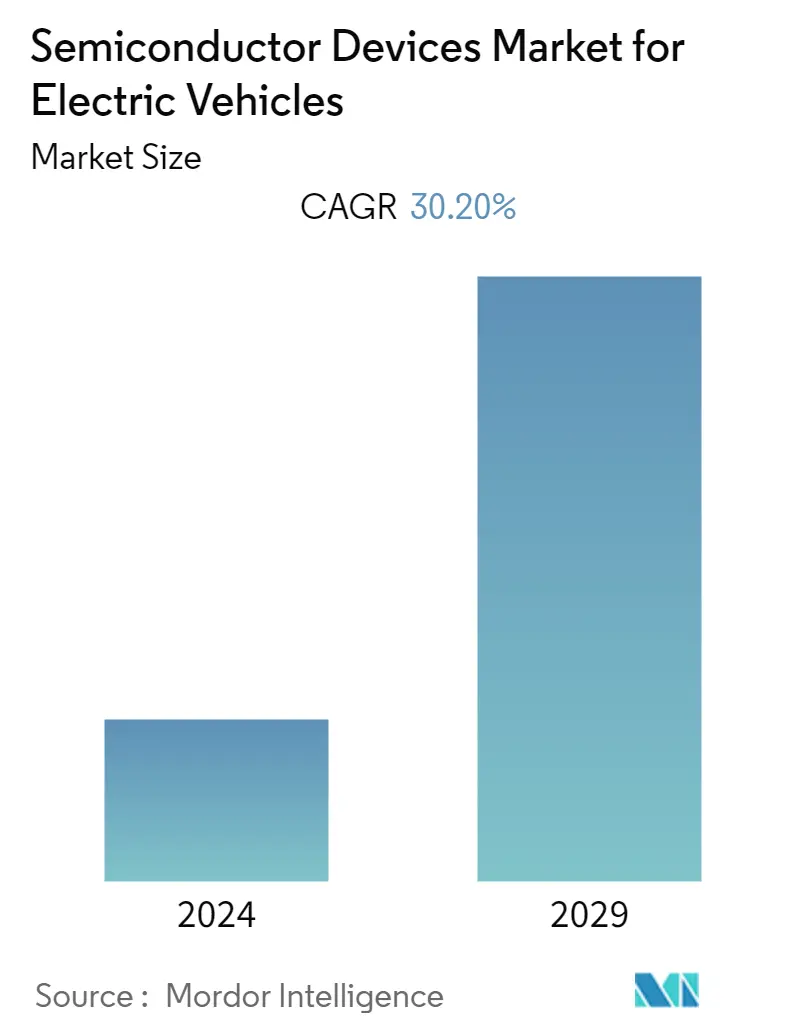

電気自動車用半導体デバイス市場は、予測期間中に 30.2% の CAGR で成長する見込みである。政府による電気自動車導入へのイニシアチブの高まりと、電気自動車におけるより長い走行距離とより速い充電時間に対する需要の高まりが、電気自動車用半導体デバイスのニーズを後押ししている。

- 自動車製造業は、世界的に半導体チップの不足によって大きな打撃を受けています。大手自動車メーカーは、これらの不足により生産が約40%も減少したと報告しました。このため、チップの生産を増やすために地域からさまざまなイニシアチブが取られました。たとえば、2022年8月、米国はCHIPS法(半導体を製造するための有用なインセンティブの作成)を可決しました。同部門は527億ドルの資金を受け、半導体の研究、開発、生産に使用される予定です。

- さらに、2022年9月、Vedanta Ltdと台湾のFoxconnは、グジャラート州政府と、半導体およびディスプレイFAB製造ユニットを設立するための1.54兆米ドルの投資に関する覚書に署名しました。Vedanta Display Ltd.は、94,500ルピー(9,450億米ドル)の投資でディスプレイFABユニットを設立します。

- CO2排出量の削減に関する政府の要件の変化は、さまざまな主要自動車メーカーによる乗用車の電動化と相まって、市場でのSiCベースの半導体の需要の成長に貢献しています。さらに、SiCはEVバッテリーの用途に使用されています。バッテリーに採用した結果、充電あたりの走行距離が延び、充電時間が短縮され、バッテリーの容量と重量が少なくて済むため、バッテリーの効率が向上します。

- 市場は、電気自動車を生産するためにさまざまな自動車メーカーからの多額の投資を目撃しています。たとえば、2022年4月、本田技研工業は、今後10年間で電気自動車の開発に630億米ドルを投資する計画を発表しました。研究開発費を約8兆円(610億ドル)、電動化とソフトウェアに約5兆円(380億ドル)

- を投資する計画。 COVID-19のパンデミックは、需要側と供給側から半導体製造市場全体に影響を及ぼしました。さらに、世界的な封鎖と半導体工場の閉鎖は、供給不足をさらに煽りました。ただし、これらの効果の多くは短期的な効果です。自動車および半導体セクターを支援するための世界中の政府による予防措置と保護措置は、業界の成長を復活させるのに役立つ可能性があります。

- 韓国自動車技術研究院(Katech)によると、2020年頃に始まった自動車用半導体の世界的な不足は、数年にわたって世界の自動車産業に影響を与え続けるでしょう。2023年以降も、一部の企業はまだ影響を受ける可能性があります。Katechによると、2021年9月まで、フォルクスワーゲン、GMモーターズ、ステランティス、ホンダなどの主要なグローバル自動車メーカーは、累積生産台数が2019年の同時期から約30%減少したのを目撃しました。しかし、現代自動車グループ傘下の韓国の2つの大手自動車会社である現代自動車と起亜自動車は、2021年の最初の3四半期に2019年と比較してわずか14%少ない車両を生産しました。

電気自動車用半導体デバイスの市場動向

電気自動車でのセンサー、IC、自動システムの使用の増加は、市場の成長を促進すると予想されます

- EV市場におけるより小さなノード(約10nm)へのシフトは、電力と性能の向上を提供することにより、半導体企業に競争上の優位性をもたらします。

- 電気自動車でのADASシステムの広範な使用は、半導体デバイス市場の重要な推進力です。この点で、自動運転技術などの高度なモビリティソリューションの導入は、APAC自動車用半導体市場の重要な成長ドライバーです。自動運転車には、アダプティブクルーズコントロール(ACC)、ブラインドスポットモニター、グレアフリーハイビームとピクセルライト、自動駐車システム、自動車用ナイトビジョンシステム、自動ブレーキシステム、横風スタビライザー、ドライバーの眠気検出システム、車線変更支援システムなどの高度な運転支援システムが搭載されています。これらの高度な駆動システムは、半導体の助けを借りて刺激されます。

- 2022年7月、ソニーは電気自動車と自動運転の取り組みの次のステップを発表し、車両の車載システムで使用される電力を最大70%削減できる自動運転用の新しいセンサーを準備しました。さらに、2022年には、ソニーはこの分野でより積極的であると見なされており、EV部門を立ち上げ、ホンダと提携し、自動運転イメージセンサーの供給を目標としています。したがって、EV市場におけるこれらの要因は、自動車用半導体市場を世界的に推進しています。

- インフィニオンテクノロジーズは、高出力モジュールやパワー半導体からセンサーやディスクリート部品に至るまで、電力効率とマイクロコントローラを最適化するソリューションで、電動車両内の5つの主要分野をターゲットにしています。これらのステップは、調査対象の市場に影響を与え、その成長にプラスの影響を与えることが期待されます。

- すべてのトップ自動車メーカーは、電気自動車をより身近なものにし続けています。たとえば、BMWは今後数年間で電気自動車が総売上高の15〜25%を占めることを推進していますが、ホンダは2030年までに総売上高の3分の2を電気自動車にするよう努めています。これらの目標は、EV市場の半導体デバイスを広範囲に推進します。

- 2022年6月、マイクロチップテクノロジーは、誘導式位置センサの幅広いラインをEVモータ制御市場に拡張し、EVモータ制御アプリケーション専用のLX34070 ICを発表しました。LX34070 ICは、差動出力、高速サンプルレート、および自動車安全度水準-C(ASIL-C)分類のISO 26262準拠の機能安全対応機能を備えています。主要な市場プレーヤーからのこれらの革新は、調査対象の市場を継続的に成長に向けて推進しています。

アジア太平洋地域が大きな市場シェアを占める

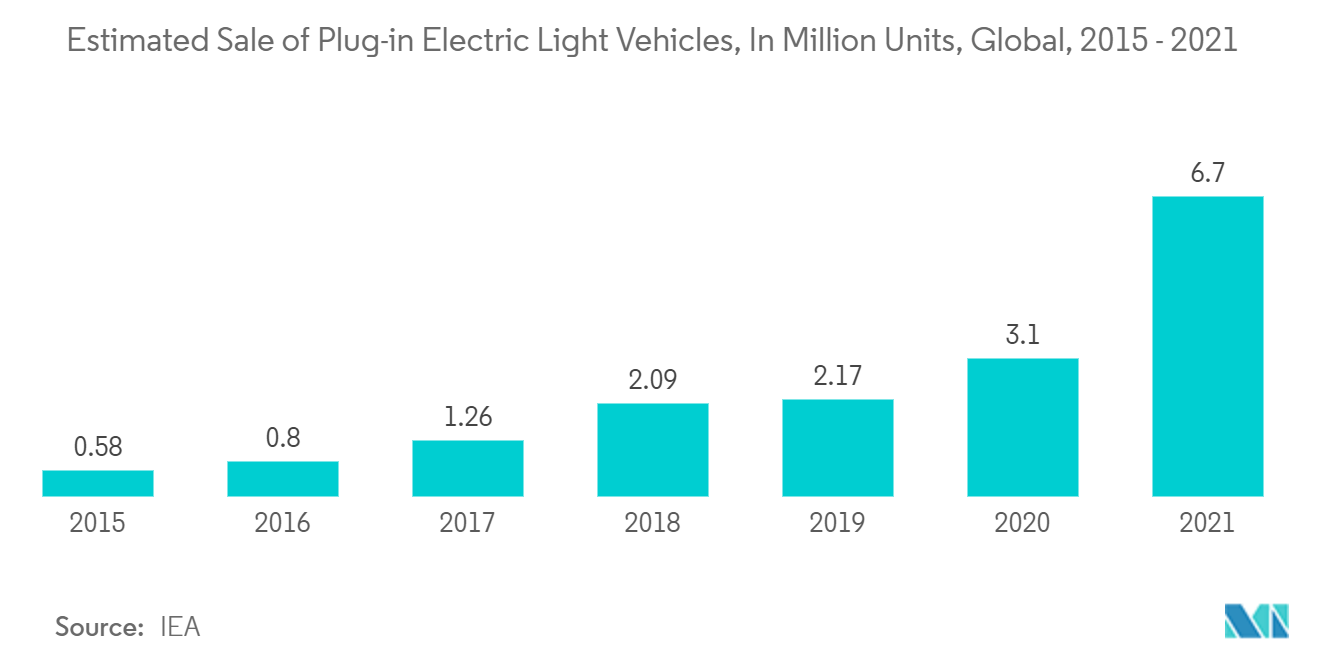

- この地域では、顧客の需要が大きいため、電気自動車の生産が増加しています。中国汽車工業協会によると、中国は2021年に290万台のバッテリー式電気自動車を生産し、2020年から166%増加しました。同じ年に中国で約601,000台のプラグインハイブリッド車が生産され、2020年から131%増加しました。

- 電気自動車(EV)の普及に伴い、炭化ケイ素(SiC)系部品、窒化ガリウム(GaN)チップ、部品など、高出力でエネルギー効率の高い化合物半導体の需要が高まっています。SiCベースのデバイスは、EVの電力効率を改善し、充電時間を長くし、速度を上げ、牽引能力を高めるためにも利用できます。

- さまざまな政府が自動車用チップの生産を増やすためのイニシアチブを取っています。たとえば、2021年3月、韓国政府は、今後2年間で国内の自動車用半導体市場に1,768億米ドルを投資すると宣言しました。潜在的な長期的な影響を打ち消すために、政府は世界的なチップ不足に対応する対策を講じています。

- さらに、この地域では、さまざまなベンダーからの戦略的コラボレーションが見られ、半導体デバイスの需要が高まっています。たとえば、2022年3月、ソニー株式会社と本田技研工業株式会社は、バッテリー駆動の電気自動車を開発および販売するためのパートナーシップを発表しました。今年は合弁会社を設立し、2025年の1号モデルの販売開始を目指す。

- さらに、2022年6月、日本を拠点とするチップメーカーであるルネサスエレクトロニクスは、タタモーターズと提携して半導体ソリューションを設計、開発、製造しました。両社が注目している協力分野には、先進運転支援システム(ADAS)や5Gを含むワイヤレスネットワークソリューションなどの新しい自動車技術に関する非独占的なパートナーシップが含まれます。

電気自動車用半導体デバイス産業の概要

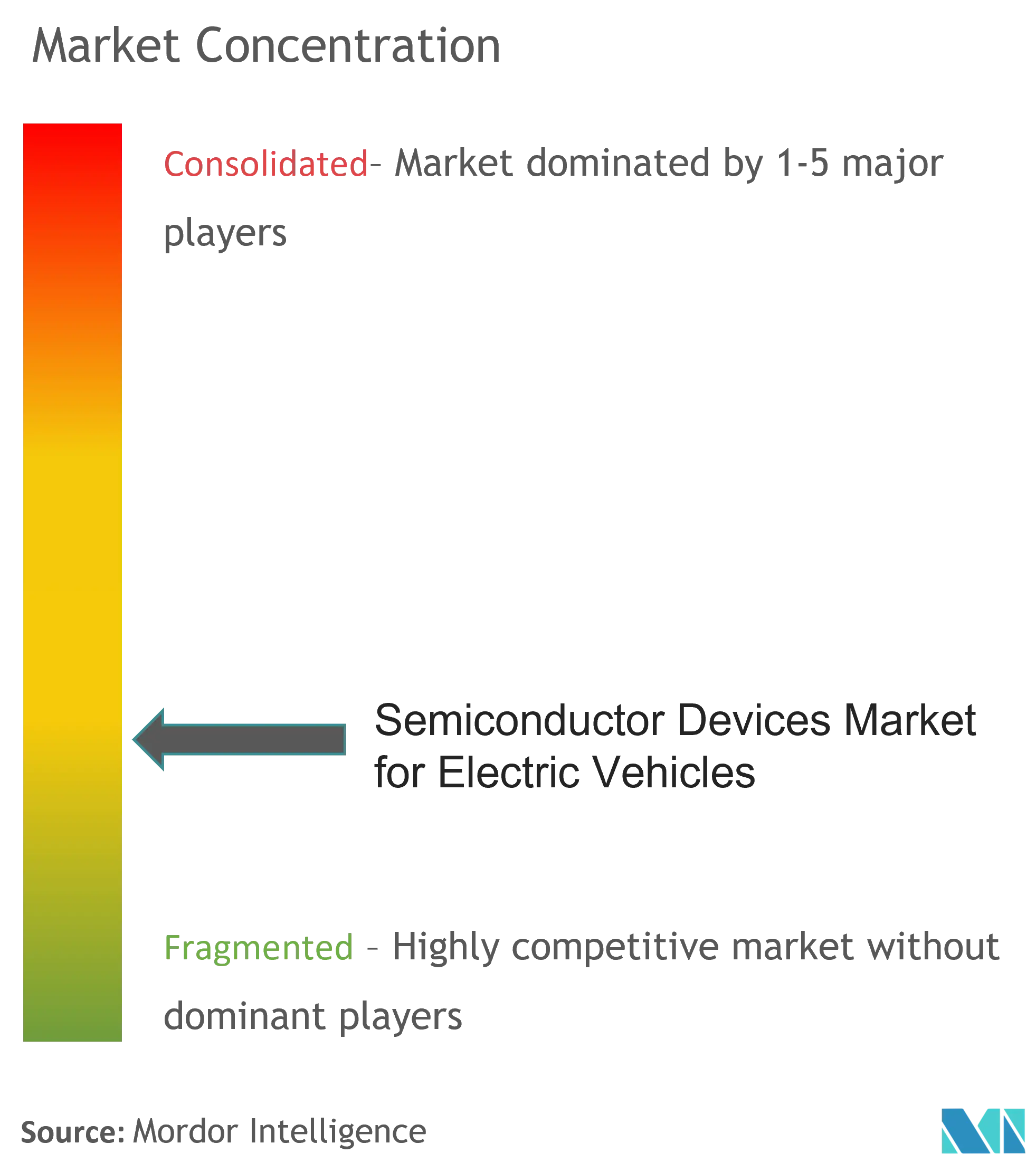

電気自動車の半導体デバイス市場は非常に競争が激しく、多くの国内および国際的なプレーヤーが活動しています。市場が拡大し、より多くの機会を生み出すことが予想されるため、より多くのプレーヤーがまもなく市場に参入することが期待されています。調査対象の市場の主要なプレーヤーには、STマイクロエレクトロニクス、ルネサスエレクトロニクス、テキサスインスツルメンツなどが含まれます。これらの主要なプレーヤーは、この市場での地位を強化するために、新製品の発売、合併と買収、拡張、パートナーシップ、合弁事業など、さまざまな成長戦略を採用しています。

- 2022年10月-STマイクロエレクトロニクスは、ドメイン指向の無線更新可能なシステムと電動ドライブトレインを利用する電動車両用の新しいマイクロコントローラ(MCU)をリリースしました。

- 2022年5月-日立エナジーは、電気自動車向けの先駆的なパワー半導体モジュールであるRoadPakの発売を発表しました。シリコンカーバイド(SiC)技術を採用したコンパクトなモジュールで、卓越した電力密度レベルを実現し、充電の高速化、車両寿命にわたる信頼性、可能な限り長い航続距離での電力損失の最小 化を実現します。

電気自動車用半導体デバイスの市場リーダー

-

Infineon Technologies

-

STMicroelectronics

-

NXP Semiconductors

-

Texas Instruments

-

Renesas Electronic

- *免責事項:主要選手の並び順不同

電気自動車半導体デバイス市場ニュース

- 2022年9月-ベトナムを拠点とする電気自動車会社であるVinFastは、電気自動車の自動車技術開発とシステムコンポーネントの納入を含む戦略的パートナーシップをルネサスエレクトロニクス株式会社と締結しました。

- 2022年7月-新エネルギー車(NEV)を所有する中国を拠点とする新興企業であるHOZON Autoは、インフィニオンテクノロジーズと提携して、統合BMS(バッテリー管理システム)ソリューションで協力しました。EVの航続距離を伸ばし、バッテリーの安全性を高めると同時に、このソリューションは、バッテリーのライフサイクル全体にわたってユーザーにより良いバッテリー管理エクスペリエンスを提供し、開発期間を大幅に短縮し、購入コストを削減するのに役立ちます。

電気自動車半導体デバイス産業セグメンテーション

レポートの範囲は、アナログ、メモリ、ディスクリート、ロジックなど、さまざまなタイプの電気自動車や、パワートレイン、シャーシと安全、先進運転支援システムのアプリケーションで使用されるさまざまなタイプのコンポーネントをカバーしています。さらに、レポートは市場で活動している主要なベンダーとその戦略をカバーしています。レポートはまた、市場の地理的セグメンテーションと市場へのCOVID-19の影響の包括的な研究を提示します。市場規模と予測は、レポートでカバーされているすべてのセグメントの価値(USD百万米ドル)の観点から提供されています。

| バッテリー電気自動車 (BEV) |

| プラグインハイブリッド電気自動車(PHEV) |

| アナログ |

| メモリ |

| 離散 |

| 論理 |

| その他のコンポーネント |

| パワートレイン |

| シャーシと安全性 |

| インフォテイメントとテレマティクス |

| ボディと利便性 |

| 先進運転支援システム |

| 北米 |

| ヨーロッパ |

| アジア太平洋地域 |

| 世界のその他の地域 |

| 車種別 | バッテリー電気自動車 (BEV) |

| プラグインハイブリッド電気自動車(PHEV) | |

| コンポーネント別 | アナログ |

| メモリ | |

| 離散 | |

| 論理 | |

| その他のコンポーネント | |

| 用途別 | パワートレイン |

| シャーシと安全性 | |

| インフォテイメントとテレマティクス | |

| ボディと利便性 | |

| 先進運転支援システム | |

| 地理別 | 北米 |

| ヨーロッパ | |

| アジア太平洋地域 | |

| 世界のその他の地域 |

電気自動車用半導体デバイスの市場調査に関するFAQ

現在の電気自動車半導体デバイス市場規模はどれくらいですか?

電気自動車半導体デバイス市場は、予測期間(30.20%年から2029年)中に30.20%のCAGRを記録すると予測されています

電気自動車半導体デバイス市場の主要プレーヤーは誰ですか?

Infineon Technologies、STMicroelectronics、NXP Semiconductors、Texas Instruments、Renesas Electronicは、電気自動車用半導体デバイス市場で活動している主要企業です。

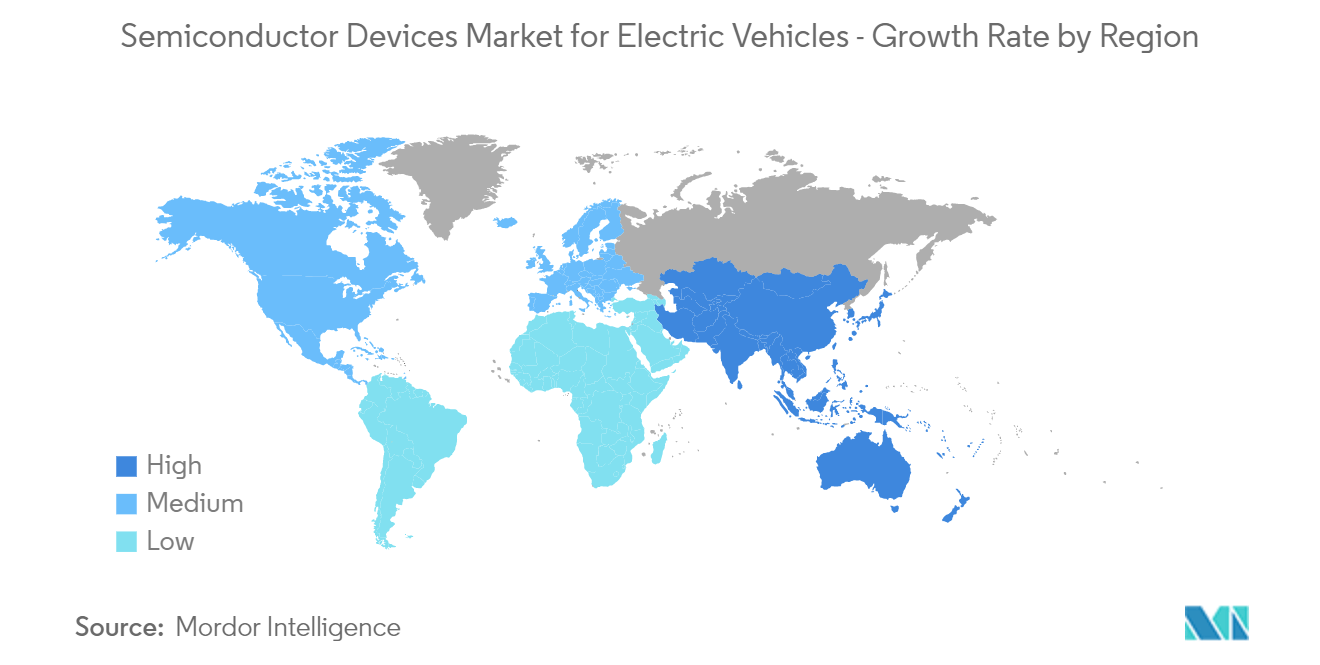

電気自動車半導体デバイス市場で最も急成長している地域はどこですか?

アジア太平洋地域は、予測期間(2024年から2029年)にわたって最も高いCAGRで成長すると推定されています。

電気自動車半導体デバイス市場で最大のシェアを持っているのはどの地域ですか?

2024年には、アジア太平洋地域が電気自動車半導体デバイス市場で最大の市場シェアを占めます。

この電気自動車半導体デバイス市場は何年を対象としていますか?

このレポートは、電気自動車半導体デバイス市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。また、レポートは、電気自動車半導体デバイス市場の年間市場規模も予測します 2024年、2025年、2026年、2027年、2028年、2029年。

最終更新日:

電気自動車用半導体デバイス産業レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年の電気自動車用半導体デバイス市場シェア、規模、収益成長率の統計。電気自動車用半導体デバイスの分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。