ルーマニアのPOS端末市場分析

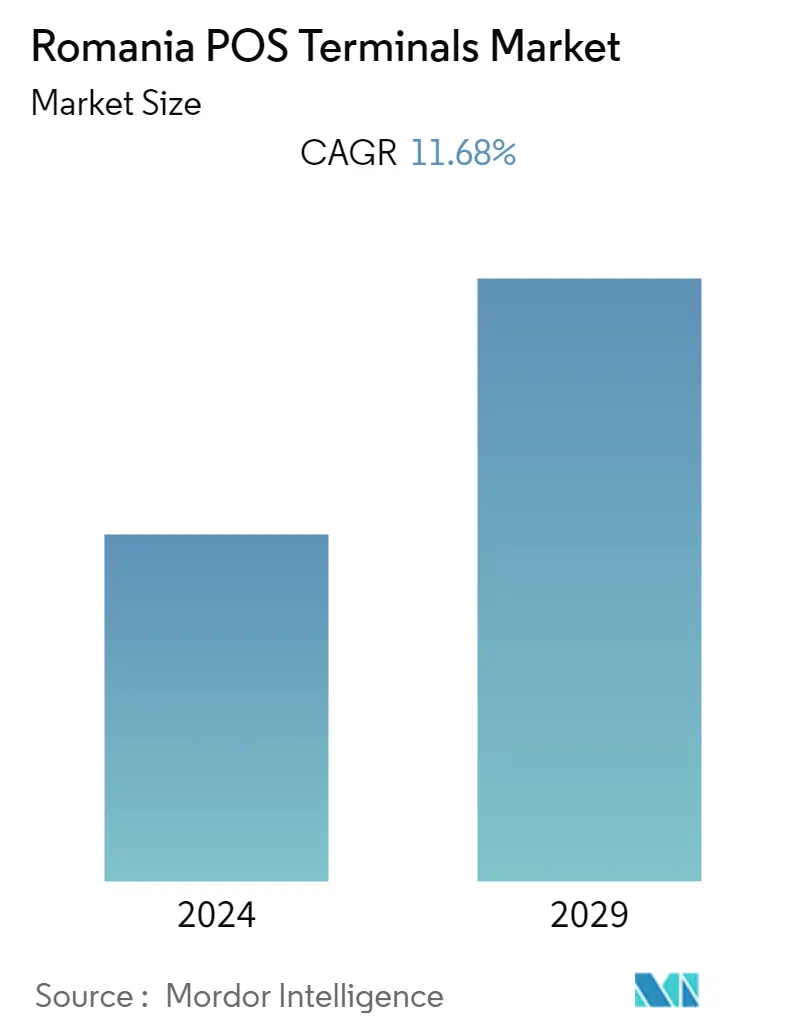

ルーマニアのPOS決済市場は、予測期間中11.68%のCAGRで成長すると予測される 2022-2027. ルーマニアでは依然として現金が主要な決済手段であるが、高額取引は徐々に電子プラットフォームに移行しており、市場成長を牽引している。

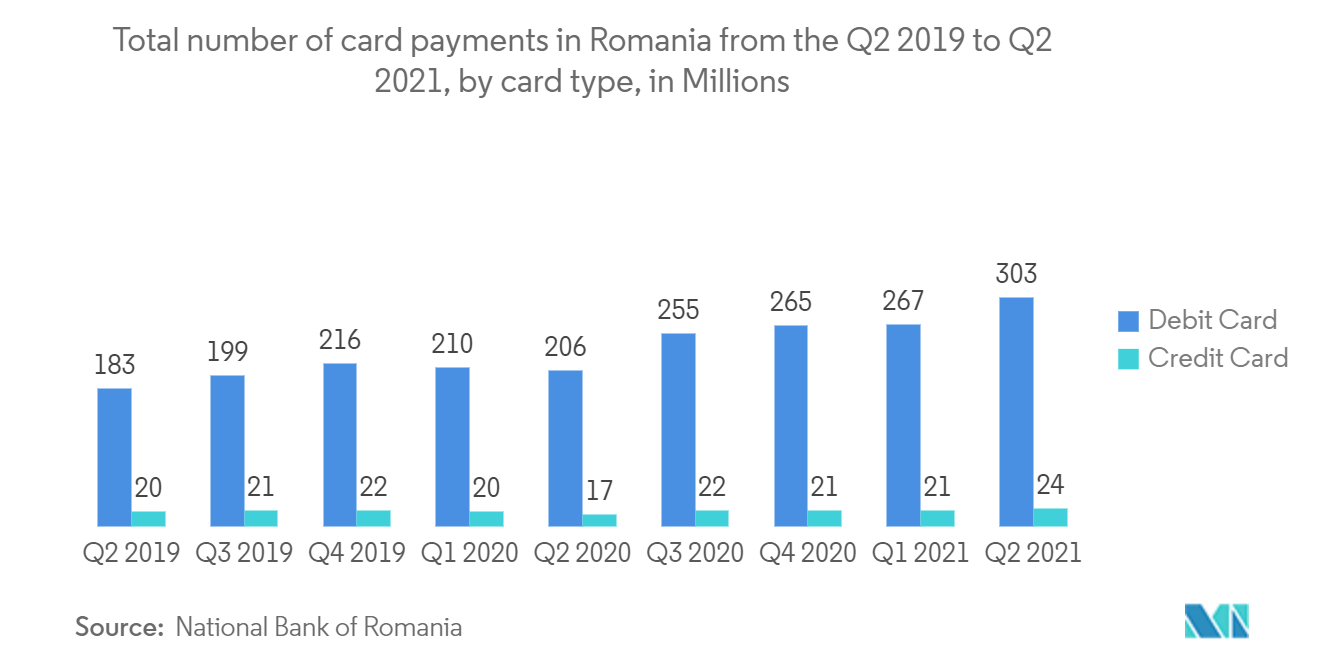

- ペイメントカード(主にデビットカード)の利用は徐々に増加していますが、加盟店での支払いではなく、ATMでの現金引き出しに利用されることが多かったです。しかし、政府は、2017年にキャッシュバック法を導入して、加盟店にカードベースの支払いを受け入れるように促すなど、電子決済を促進するための措置を講じています。

- 黒海貿易開発銀行によると、2020年12月の時点で、消費者ローンは国の信用ポートフォリオの20%しか貢献していません。これは、クレジットカード所有者またはリテールローンの保有者数がEU平均と比較して少ないことを示唆しています。

- しかし、パンデミックは、OECDがルーマニア経済がパンデミックから急速に回復すると信じている国で成長の波を引き起こし、GDPは2021年に6%、2022年に4.6%増加しました。輸入水準は輸出よりも速く上昇し、2022年までにパンデミック前の失業率に戻ると予想されています。

ルーマニアのPOS端末市場動向

大幅な成長を示す固定POS

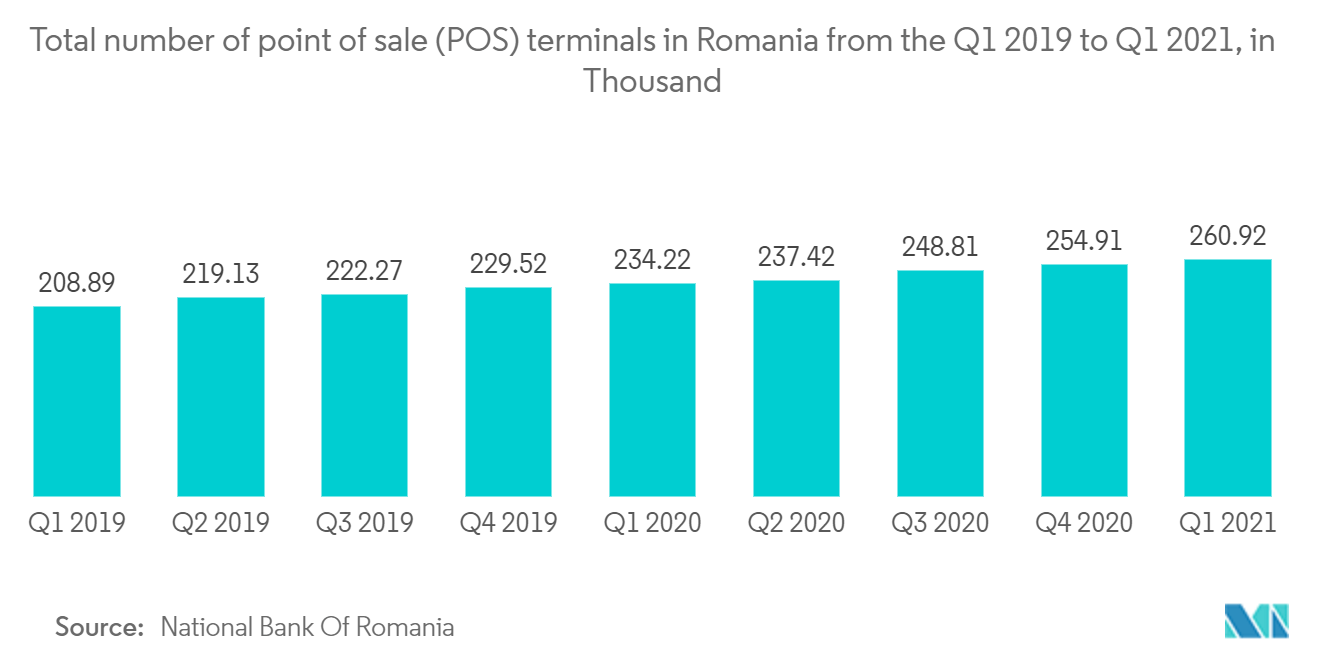

- 市場は、分割払いファシリティ、長い返済期間、および報酬ポイント、割引、キャッシュバックの形でさまざまなインセンティブを提供する銀行などの便利な返済オプションに支えられて、カード支払いの量と価値の点で力強い成長を記録しました。たとえば、News.ro 年にDreptulLaBankingが発表した統計によると、2021年6月のカード決済取引数は2019年6月と比較して61%増加し、3億2,700万件になりました。カード決済の価値も60%増加し、414億ロンになりました。カード決済も2020年6月と比較して46%増加したとデータが示しています。

- さらに、報告書はまた、ルーマニアでのカード決済取引の数と金額が、パンデミックの中で銀行システムのデジタル化プロセスが加速したことを反映して、2021年6月に2019年6月と比較して60%増加したことも示唆しました。

- さらに、2021年6月末にルーマニアで流通しているカードの総数は1,920万枚で、2019年6月より8.5%増加しました。合計のうち、1,620万がデビットカード、290万がクレジットカードでした。

- また、金融サービスのユーザーのうち、43%が加盟店(POS)でカード決済を行い、27%がインターネット/モバイルバンキングで支払い、回答者の61%がATMから現金を引き出すと回答しました。このような事例は、国内でのPOS支払いの採用が進んでいることを示唆しています。

最高の市場シェアを保持する小売

- ルーマニアの小売業界は、ウイルスの蔓延を封じ込めるためにほとんどの店が閉鎖されたため、パンデミックのために大きな打撃を受けました。しかし、閉鎖はまた、eショッピングプラットフォームの採用につながり、オンラインでのカード取引の数をさらに増加させました。

- ルーマニアのショッピングモールであるベランダモールは、自己憐憫に陥るどころか、ルーマニアで最初のオンラインショッピングモールになりながら、VTEXの助けを借りて状況を最大限に活用することに着手しました。VTEXは、ベランダモールのトリッキーな状況に対する完璧な技術的ソリューションであるだけでなく、手を汚すことを恐れない優れたビジネスパートナーでもありました。このようなイニシアチブは、デジタル決済プラットフォームをさらに奨励しました。

- Eコマースは、ほとんどの企業がビジネスをオンラインに移行したため、現代の小売ビジネスの新しい顔になりました。さらに、消費者は、膨大な製品リストをスクリーニングし、カード支払い時にキャッシュバックとEMIのオファーを利用することで、はるかに簡単であることに気づきました。さらに、市場でのPOSペイメントの採用を開始しました。

- ARMO(ルーマニアオンラインストア協会)の推定によると、eコマースセクターは2020年末に56億ユーロのしきい値を超え、eコマースの価値が43億ユーロと推定された2019年よりも30%多くなりました。この増加は、オンラインショッピングのリズムとオンラインカード決済の割合を加速させたCOVID-19のパンデミックの中で、当初の予測を約5億ユーロ上回りました。

ルーマニアのPOS端末業界の概要

ルーマニアのPOS端末市場は適度に競争が激しく、主要なプレーヤーで構成されています。市場シェアに関しては、現在、主要なプレーヤーのいくつかが市場を支配しています。しかし、買い戻しオプション、クレジットポイント、簡単な分割払いスキームなどの広範な付加価値サービスにより、消費者はとりわけモバイルPOSシステムを介したPOS端末の購入を選択するようになりました。多くの企業は、新しい契約を確保し、新しい市場を開拓することにより、市場での存在感を高めています。

- 2021年3月-OTP銀行はルーマニアの商人向けにsPOSを開始し、Android NFCスマートフォンが非接触型決済を受け入れることを可能にしました。OTP POSibilアプリは、「従来のPOS端末を必要とせず、追加のメンテナンスコストや消耗品を必要とせずに、その場での支払い受け入れ操作を可能にします

ルーマニアのPOS端末市場リーダー

-

SIBS

-

Mellon Romania S.A.

-

Ingenico

-

Rapyd

-

OTP Bank

- *免責事項:主要選手の並び順不同

ルーマニアのPOS端末市場ニュース

- 2022年2月-バンカコメルシアラロマーナ(BCR)は、地上公共交通機関の運営者であるブカレスト交通会社(STB)と契約を結び、スマート非接触型決済システムを市内のすべてのバス、路面電車、トロリーバスに拡大しました。

- 2020年5月-新世代のEFT-POS端末であるVerifone Engageがアルファ銀行によってルーマニアに導入され、決済市場における進化の一歩を示しています。これらの端末は最新の標準に合わせて開発されており、ユーザーエクスペリエンスの向上、速度の向上、最大限のセキュリティ、および他のシステムとの容易な統合を提供します。

ルーマニアのPOS端末産業セグメンテーション

ルーマニアのPOS端末市場は、特定の年に販売された端末の数をカバーしています。レポートは、PCベースのワークステーション、つまりPCクラスのプロセッサベースおよびLAN利用可能な端末などのデバイスを含む固定POS端末の需要をカバーしています。また、キャッシュドロワーデバイス(PCOCD)とセルフチェックアウト(無人端末)のPCも範囲に含まれます。

あらゆるサイズのタブレットや、支払い処理機能の有無にかかわらずハンドヘルド端末などのモバイル/ポータブルデバイスが考慮されます。 デバイスは、クレジット/デビットリーダーの有無にかかわらず考慮されます。この調査では、Covid-19が市場に与える影響も分析しています。

| 固定POSシステム |

| モバイル/ポータブル POS システム |

| 小売り |

| ホスピタリティ |

| 健康管理 |

| その他 |

| タイプ別 | 固定POSシステム |

| モバイル/ポータブル POS システム | |

| エンドユーザー業界別 | 小売り |

| ホスピタリティ | |

| 健康管理 | |

| その他 |

ルーマニアのPOS端末の市場調査に関するFAQ

現在のルーマニアのPOS端末市場規模はどれくらいですか?

ルーマニアのPOS端末市場は、予測期間(11.68%年から2029年)中に11.68%のCAGRを記録すると予測されています

ルーマニアのPOS端末市場の主要プレーヤーは誰ですか?

SIBS、Mellon Romania S.A.、Ingenico、Rapyd、OTP Bankは、ルーマニアのPOS端末市場で活動している主要企業です。

このルーマニアの POS 端末市場は何年を対象としていますか?

このレポートは、ルーマニアのPOS端末市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。レポートはまた、ルーマニアのPOS端末市場の年間市場規模を2024年、2025年、2026年、2027年、2028年、2029年と予測します。

最終更新日:

ルーマニアのPOS端末業界レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のルーマニア POS 端末市場シェア、規模、収益成長率の統計。ルーマニアの POS 端末分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。