プロバイオティクス成分市場分析

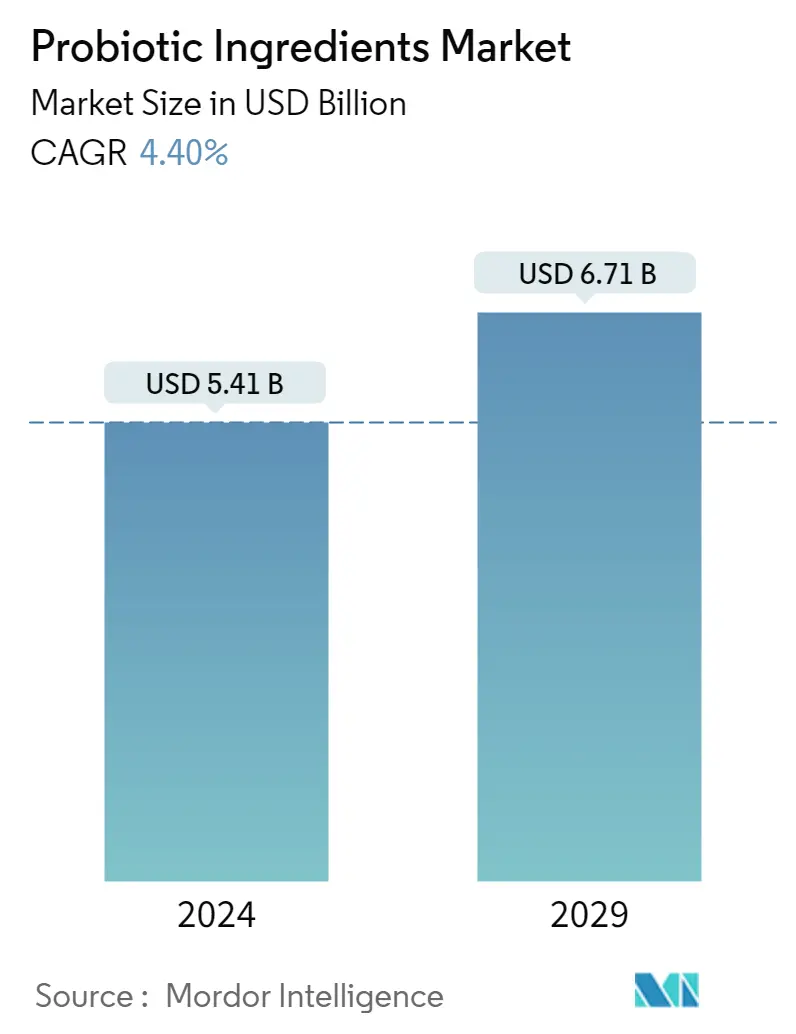

プロバイオティクス原料の市場規模は、2024年にはUSD 5.41 billionと推定され、2029年にはUSD 6.71 billionに達し、予測期間中(2024-2029)には4.40%のCAGRで成長すると予測されている。

あらゆる年齢層の消費者がプロバイオティクスを摂取しており、これが活況を呈する消化器系健康補助食品カテゴリーの原動力となっています。マルチチャネルの宣伝を通じて健康とウェルネスに対する意識が高まっているため、ミレニアル世代の間で高い消費が観察されており、これが彼らの消費パターンに大きな影響を与えています。テクノロジーの進歩したミレニアル世代は、健康に関するヒントや情報で自分自身をアップデートしており、それに応じて日課や食習慣を変えようとしています。インターネット上で予防医療に関する情報を簡単に入手できることは、プロバイオティクス製品に対する消費者の意識の高まりに有利に寄与しており、それが市場の成長を促進しています。

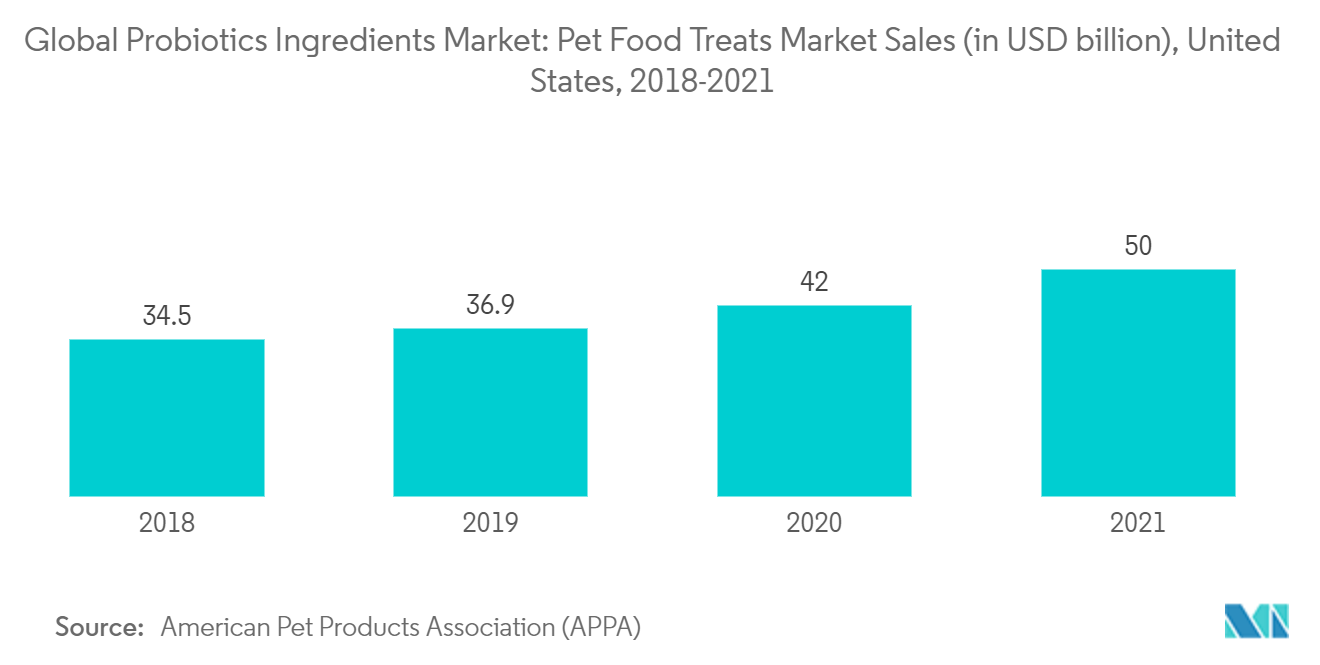

市場の主要企業は、プロバイオティクス株や培養物を簡単に組み込める形で発売することで、製品ポートフォリオを拡大しています。たとえば、2021 年 8 月には、Chr.ハンセンは、犬と猫の特定のライフステージに関連するニーズをカバーする 3 つの生プロバイオティクスの製品ラインを発売しました。これにはChが含まれます。 Hansen Pet-Prostart、Chr. Hansen Pet-Proessentials、および Chr.ハンセンペットプロバイタル製品。さらに、原料メーカーと消費者重視のプロバイオティクスメーカーとの提携により、新製品の市場投入が促進されました。ただし、乳児用ミルク、栄養補助食品、栄養補助食品などにおけるプロバイオティクスの使用に関する厳しい規制により、予測期間中の市場の成長可能性が抑制されると予想されます。

プロバイオティクス原料の市場動向

動物飼料とペットフードへの用途拡大

農家は、家畜の高いパフォーマンスと短期間での体重増加を得るために飼料に頼っている。国連食糧農業機関(FAO)は、2050年までに食糧需要が60%増加すると推定している。動物性タンパク質の生産量は、2010年から2050年にかけて年間約1.7%増加し、食肉生産量は70%近く、水産養殖は90%、酪農は55%増加すると予測されている。過去40年間の成長率を2050年まで外挿すると、理論上、必要量は4倍になる。

生きたプロバイオティクス微生物は、適切な量を飼料に配合することで、豊富な健康効果をもたらす。例えば、反芻動物では、離乳期と泌乳初期にプロバイオティクスを飼料に配合すると、多くのメリットが得られる。同様に、プロバイオティクス成分は、AGP(アビラマイシン)や、エッセンシャルオイルを含む植物化学物質などのAGPの代替品よりも、ブロイラーの成長率を高めることが科学的研究で示された。このように、プロバイオティクスの栄養面での利点に対する認識が高まっていることから、予測期間中、動物飼料への応用が促進されると思われる。

南米におけるプロバイオティクス原料の用途拡大

南米市場は、機能性食品と飲料に対する消費者の意識の高まりと相まって、健康とウェルネス製品に対する需要の増加により大きな成長を遂げている。ブラジル人は消化器系の健康増進に重点を置いていることが確認されており、このことが栄養補助食品の需要増につながっている。このような要因から、市場の主要メーカーは需要の拡大に対応し、市場での競争優位性を獲得するため、同国でのプレゼンス拡大に注力している。

さらに、各社はエンドユーザー業界の需要に対応するため、規制当局の承認を得るために製品を革新し、発売している。例えば、2021年6月、ブラジル保健規制庁(ANVISA)は、Biosearch Life社の2つのプロバイオティクス菌株、Lactobacillus fermentum CECT5716 LC40とLactobacillus coryniformis CECT5711 K8の商業化を承認した。

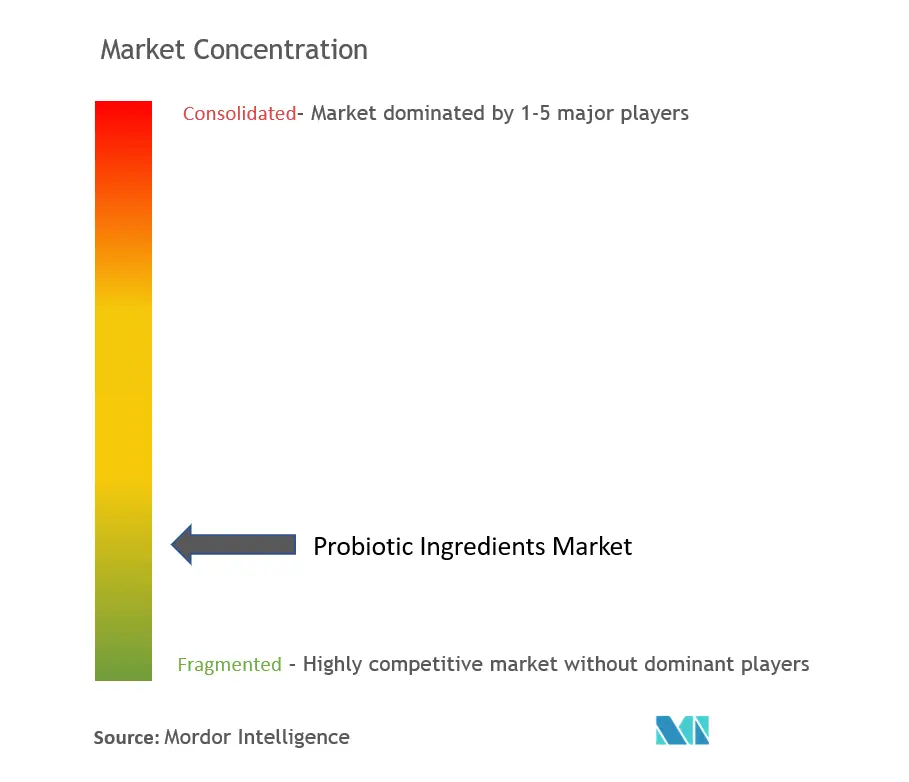

プロバイオティクス原料産業概要

同市場は競争が激しく、国内外に多数のプレーヤーが存在し、大きな市場シェアを争っている。Kerry Inc.、Chr.Hansen Holding AS、Koninklijke DSM NV、Lallemand Inc.、DuPont de Nemours Inc.は、調査対象市場で支配的な地位を占めている主要企業の一部である。その他、アドバンスト・エンザイム・テクノロジーズ(Advanced Enzyme Technologies)、ラントマンネン(Lantmannen)などが市場で大きな存在感を示している。市場の主要プレーヤーは、多様な製品ラインと広大な地理的範囲を持っており、競合他社よりも優位に立っている。しかし、地元の中小企業も市場で重要な地位を占めている。食品・飲料や栄養補助食品へのプロバイオティクス原料の採用が増加し、プロバイオティクス原料の需要が高まっていることから、農耕民族経済全体への普及率が高い国内の中小企業が台頭している。その結果、国内プレーヤーはかなりのレベルの供給と具体的な調達方法を持ち、地域の生産能力に関するノウハウを持ち、市場での存在感を高めている。

プロバイオティクス原料市場のリーダー

-

Kerry Inc.

-

DuPont

-

Chr. Hansen Holding A/S

-

Koninklijke DSM NV

-

Lallemand Inc

- *免責事項:主要選手の並び順不同

プロバイオティクス原料市場ニュース

- 2022年9月:フリースランド・カンピナ社は、アジア太平洋地域(APAC)でBiotis GOS-OP High Purityを発売した。同社の高純度ガラクトオリゴ糖(GOS)成分を使用し、市場のギャップを埋め、プレバイオティクスに関連するサプリメントのイノベーションを促進することを目指す。

- 2022年2月:栄養、健康、持続可能な生活の分野で活躍する、科学に基づいた目的主導型のグローバル企業であるRoyal DSMは、腸内健康分野における北米の顧客向けのエンドツーエンドのパートナーとしての能力を強化したと発表した。

- 2021年11月ADMは、プロバイオティクス、プレバイオティクス、酵素技術のリーダーであり、米国と欧州で世界的な販売と製造を行っているDeerlandProbiotics Enzymes社を買収した。この買収により、ADMはディアランドの能力とポートフォリオを活用し、ヘルス&ウェルネス事業にシナジーをもたらし、ニュートリション事業部門全体の成長をサポートする。

プロバイオティクス原料産業セグメント化

プロバイオティクスとは、腸内細菌叢の改善や回復を謳うなど、健康を謳って販売される生きた微生物のことである。世界のプロバイオティクス原料市場は、タイプ、用途、地域によって区分される。プロバイオティクス原料市場は、タイプ別に細菌と酵母に区分される。用途別では、プロバイオティクス原料は食品・飲料、栄養補助食品、動物飼料での使用によって区別される。また、地域別では北米、欧州、アジア太平洋、南米、中東・アフリカに区分される。各セグメントについて、市場規模と予測は金額(単位:百万米ドル)に基づいて行われている。

| タイプ別 | 細菌 | ||

| 酵母 | |||

| 用途別 | 食品と飲料 | ||

| ダイエットサプリメント | |||

| 動物の飼料 | |||

| 地理別 | 北米 | アメリカ | |

| カナダ | |||

| メキシコ | |||

| 北米のその他の地域 | |||

| ヨーロッパ | イギリス | ||

| ドイツ | |||

| スペイン | |||

| フランス | |||

| イタリア | |||

| ロシア | |||

| ヨーロッパの残りの部分 | |||

| アジア太平洋地域 | 中国 | ||

| 日本 | |||

| インド | |||

| オーストラリア | |||

| 残りのアジア太平洋地域 | |||

| 南アメリカ | ブラジル | ||

| アルゼンチン | |||

| 南アメリカの残りの地域 | |||

| 中東とアフリカ | 南アフリカ | ||

| サウジアラビア | |||

| 残りの中東およびアフリカ | |||

プロバイオティクス成分市場調査FAQ

プロバイオティクス原料市場の規模はどれくらいですか?

プロバイオティクス原料の市場規模は、2024年に54億1,000万米ドルに達し、4.40%のCAGRで成長し、2029年までに67億1,000万米ドルに達すると予想されています。

現在のプロバイオティクス原料の市場規模はどれくらいですか?

2024年、プロバイオティクス原料の市場規模は54億1,000万米ドルに達すると予想されています。

プロバイオティクス原料市場の主要プレーヤーは誰ですか?

Kerry Inc.、DuPont、Chr. Hansen Holding A/S、Koninklijke DSM NV、Lallemand Incは、プロバイオティクス原料市場で活動している主要企業です。

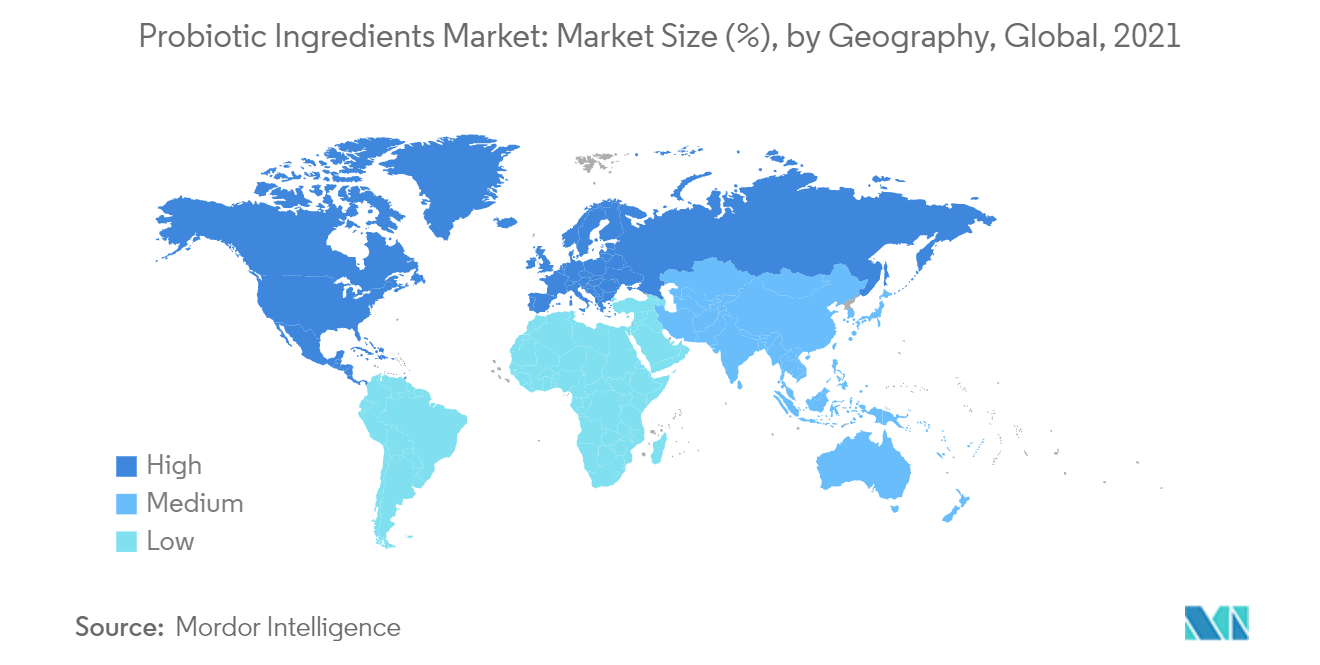

プロバイオティクス原料市場で最も急速に成長している地域はどこですか?

南米は、予測期間(2024年から2029年)にわたって最も高いCAGRで成長すると推定されています。

プロバイオティクス原料市場で最大のシェアを持っているのはどの地域ですか?

2024年には、ヨーロッパがプロバイオティクス原料市場で最大の市場シェアを占めます。

このプロバイオティクス原料市場は何年をカバーしており、2023年の市場規模はどれくらいですか?

2023 年のプロバイオティクス原料市場規模は 51 億 8,000 万米ドルと推定されています。レポートは、2019年、2020年、2021年、2022年、2023年のプロバイオティクス原料市場の過去の市場規模をカバーしています。レポートはまた、2024年、2025年、2026年、2027年、2028年、2029年のプロバイオティクス原料市場規模を予測します。

私たちのベストセラーレポート

Popular Food Ingredients and Food Additives Reports

Popular Food & Beverage Reports

Other Popular Industry Reports

プロバイオティクス原料産業レポート

Mordor Intelligence™ Industry Reports によって作成された、2024 年のプロバイオティクス原料市場シェア、規模、収益成長率の統計。プロバイオティクス成分分析には、2029 年までの市場予測見通しと過去の概要が含まれます。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。