ポルトガルのPOS端末市場分析

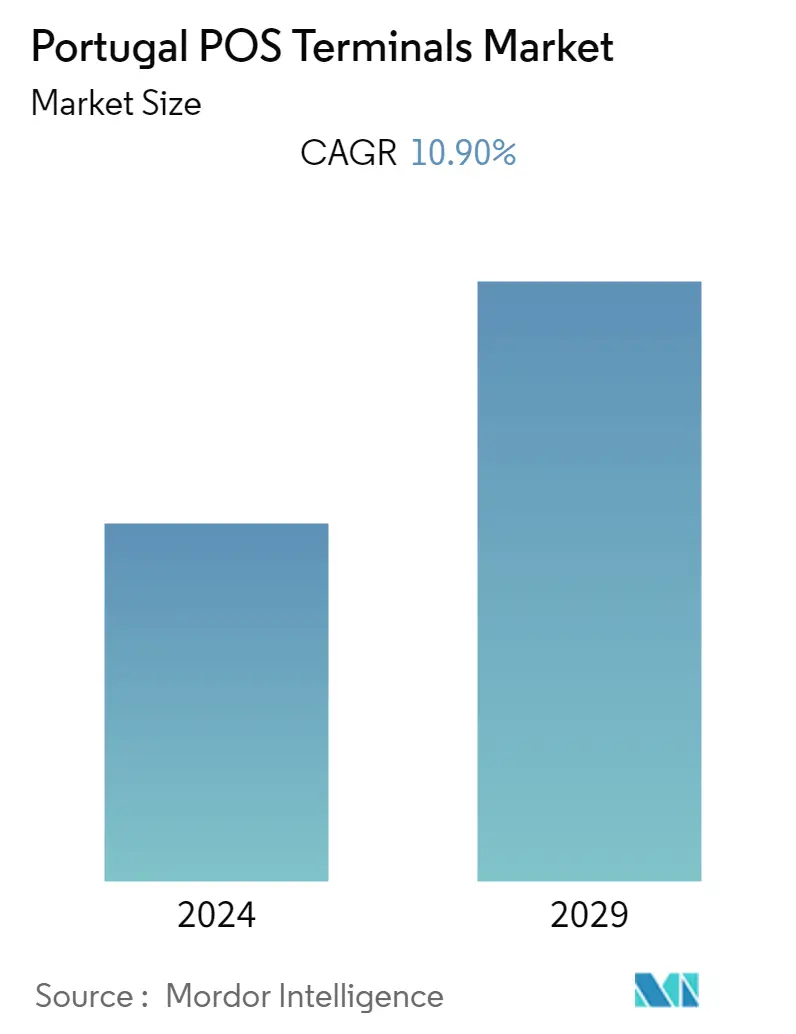

ポルトガルのPOS端末市場は予測期間中に年平均成長率10.9%に達すると予想される。COVID-19の流行は非接触型決済の需要を生み出し、非接触型チップカードやデジタルインターフェースカードからの決済を受け入れるNFC、RFID、その他の技術を搭載したPOS端末の必要性を高めた。

- ほとんどのポルトガル居住者は、ATM /デビットカード、クレジットカード、および資金の電子送金に従事する機能を含む当座預金口座にアクセスできます。欧州連合で裕福でない国の1つであるにもかかわらず、ポルトガルは最も先進的な小売決済システムの1つを持っています。POS端末を持って小売店に足を踏み入れるほとんどの消費者は、デビットカードで支払う機能を持っています。

- 銀行は加盟店に当座預金口座を提供し、加盟店が消費者からのデビットカードおよびクレジットカードの支払いを受け入れることを可能にします。ポルトガルの金融機関は、現在、提携銀行がスペインの銀行よりも、ATMから現金を引き出すよりも、消費者がPOSで支払うときに支払われるインターチェンジ手数料から多くを受け取っているため、販売環境でPOSを介して取引を行う傾向があります。

- 決済システムには、Multibanco、Visa、Mastercard、American Expressなどの企業の国内および国際的なカードスキームを含む、消費者や加盟店に幅広い現金および電子決済サービスを提供する銀行やその他の決済機関が含まれます。SIBSは、ポルトガルのATMおよびPOSネットワークの主要なオペレーターであり、そのスキームとポルトガルの他の主要なスキームの両方で、銀行を発行および取得するための支払い処理業者として機能します。

- 消費者行動の変化は、デジタル取引の増加と、小切手や現金などの紙ベースの対面取引の減少を反映しています。たとえば、ポルトガル銀行が発表したデータによると、主にリモートで支払いを行うことができるため、クレジット送金と即時送金の使用が増加しました。インスタント転送は、ボリュームで28.1%、価値で49.6%と、最も高い成長を遂げました。

- 非接触型およびモバイルPOS端末の需要の大幅な増加も、市場の重要な推進力です。非接触型決済は、パンデミックの前からしばらく前から存在していました。COVID-19のパンデミックは、この傾向を前進させました。

ポルトガルのPOS端末市場動向

大幅な成長が見込まれる小売業界

- 堅牢で集中化されたシステムを備えた大手小売業者、スーパーマーケット、およびデパートの間で複数のPOSシステムの必要性が高まっていることは、POS端末市場における小売セクターの着実な成長を推進しました。消費者行動の重要性の高まりは、その消費者マッピングアプリケーションによるPOSの採用の増加につながりました。

- 毎日数千ドルの取引を行っている小売業は、POS端末に依存して販売実績を理解し、最も多くの顧客を引き付ける製品/サービスに基づいて在庫をより適切に管理しています。現金を扱うリスクが高まるにつれ、関連するプロセスの合理化により、オンライン決済が人気を集めています。

- この地域では、デビットカードユーザーの数が増加しています。ヨーロッパの決済フィンテック企業であるFinXPによると、ヨーロッパのデビットカードベースは2021年に4,270万増加して合計8億1,350万(+5.55%)に達し、普及率は一人当たり1.31デビットカードに達しました。小売部門での支払いにデビットカードの使用の増加は、ポルトガルのPOS端末市場の成長にプラスの影響を与えます。

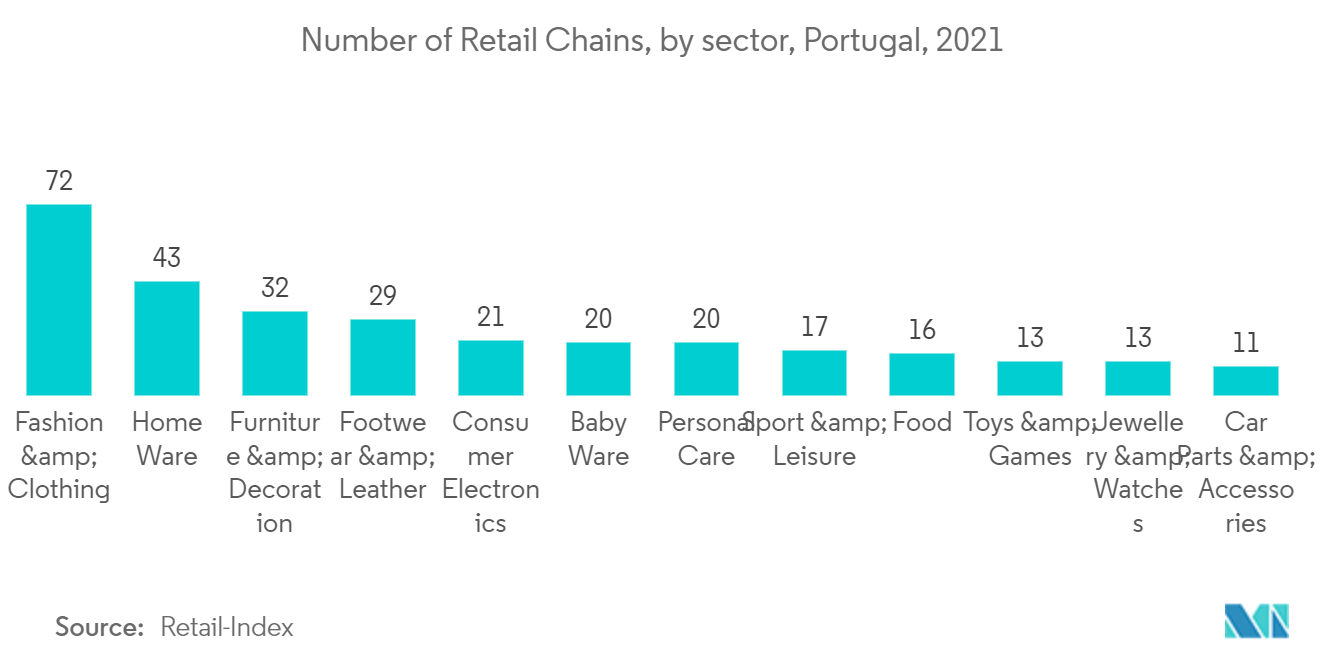

- Retail Indexによると、2021年のポルトガルのセクター別の小売チェーンの数は、ファッションと衣料品が主要セクターであり、72チェーン、次に家庭用品が43チェーンでした。小売セクターの成長は、ユーザー数の増加がキャッシュレス決済を行う可能性が高いため、POS決済ソリューションにおけるこれらのセクターの信頼性を高めます。

非接触型およびモバイルPOS端末の需要の高まり

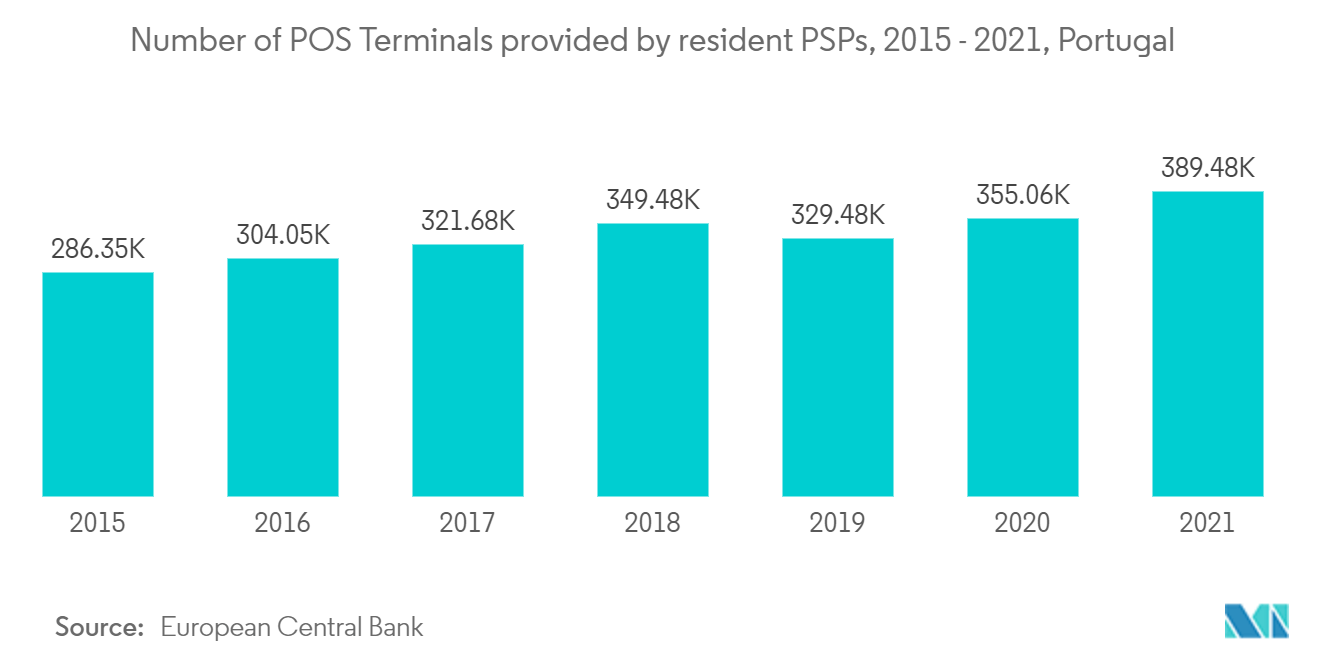

- ポルトガルは過去数年間でデジタル決済の採用を加速させてきました。国の中央銀行であるポルトガル銀行は、より多くの電子決済への移行を支援し、利便性と支払い量の増加という点でそれが開く機会を認識しています。

- 欧州中央銀行によると、ポルトガルでは、デビットおよびクレジット支払いを含むカード支払いサービスが2021年に際立っていました。2021年には、カード決済(電子マネー機能なし)が全取引の72%以上を占め、2021年には69.66%でした。カード決済の増加により、ポルトガルのPOS端末の需要が加速すると予想されます。

- 2022年2月、Mastercardは、ポルトガルの都市モビリティセクターを変革し、スマート決済システムの実装を推進するために、Barraqueiro Groupとのパートナーシップを発表しました。このコラボレーションにより、オンボードの非接触型決済端末の採用が加速し、銀行カードでチケットを購入できるようになります。国内でのこのような事例は、非接触型決済用のPOS端末の需要を促進しています。

ポルトガルのPOS端末業界の概要

ポルトガルのPOS端末市場は適度に競争が激しく、かなりの数の地域プレーヤーがいます。両社は、戦略的な共同イニシアチブと買収を活用して、市場シェアと収益性を高めています。

- 2022年6月、カリフォルニア州を拠点とするオムニチャネルコマースと最新のPOSテクノロジーのプロバイダーであるPredictSpringは、シリーズBの資金調達で1,600万米ドルを調達し、総資金調達額を3,200万米ドルにしたと発表しました。既存の投資家であるSalesforce Ventures、Felicis、Novel TMT Venturesがこのラウンドに参加した。同社は新しい資金を使用して、オムニチャネルビジネスの成長を加速し、RDおよび市場開拓チームを成長させます。

ポルトガルのPOS端末市場リーダー

-

Ingenico Group (Worldline)

-

NEC Corporation

-

SIBS Pay

-

Verifone Inc

-

NCR Corporation

- *免責事項:主要選手の並び順不同

ポルトガルのPOS端末市場ニュース

- 2022年3月:自動車修理およびメンテナンスサービスプロバイダーであるNorautoは、ビジネスを強化し、自動車センターでオムニチャネルコマースを採用するために、OpenbravoのPOSソリューションの展開を発表しました。同社は、完全にWebベースのPOSソリューションとして、Openbravo Commerce Cloudプラットフォームの主要コンポーネントであるOpenbravo POSを選択しました。

ポルトガルのPOS端末業界セグメンテーション

販売時点管理 (POS) は、トランザクションが完了する時間と場所です。POSシステムは、製品またはサービスの販売中にトランザクションを管理するコンピューターハードウェアおよびソフトウェアです。これは、販売トランザクションに関連するデータの保存、キャプチャ、共有、およびレポートに役立ちます。ショッピング体験を容易にし、チェックアウトプロセスを迅速化し、顧客満足度を高めます。

ポルトガルのPOS端末市場は、タイプ(固定POSシステムおよびモバイル/ポータブルPOSシステム)およびエンドユーザー産業(小売、ヘルスケア、ホスピタリティ、エンターテインメント、およびその他のエンドユーザー産業)によって分割されています。

市場規模と予測は、上記のすべてのセグメントについて、百万米ドルでの価値の観点から提供されています。

| 固定POSシステム |

| モバイル/ポータブル POS システム |

| 小売り |

| 健康管理 |

| ホスピタリティ |

| エンターテインメント |

| その他のエンドユーザー産業 |

| 種類別 | 固定POSシステム |

| モバイル/ポータブル POS システム | |

| エンドユーザー業界別 | 小売り |

| 健康管理 | |

| ホスピタリティ | |

| エンターテインメント | |

| その他のエンドユーザー産業 |

ポルトガルのPOS端末の市場調査に関するFAQ

現在のポルトガルのPOS端末市場規模はどれくらいですか?

ポルトガルのPOS端末市場は、予測期間(2024年から2029年)中に10.90%のCAGRを記録すると予測されています

ポルトガルのPOS端末市場の主要プレーヤーは誰ですか?

Ingenico Group (Worldline)、NEC Corporation、SIBS Pay、Verifone Inc、NCR Corporationは、ポルトガルのPOS端末市場で活動している主要企業です。

このポルトガルの POS 端末市場は何年を対象としていますか?

このレポートは、ポルトガルのPOS端末市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年までカバーしています。また、レポートは、ポルトガルのPOS端末市場の年間市場規模を2024年、2025年、2026年、2027年、2028年、2029年と予測しています。

最終更新日:

ポルトガルPOS端末業界レポート

Mordor Intelligence™ Industry Reports が作成した、2024 年のポルトガルの POS 端末市場シェア、規模、収益成長率の統計。ポルトガルの POS 端末分析には、2029 年までの市場予測見通しと過去の概要が含まれています。この業界分析のサンプルを無料のレポート PDF ダウンロードとして入手してください。