ポリフェニレン市場分析

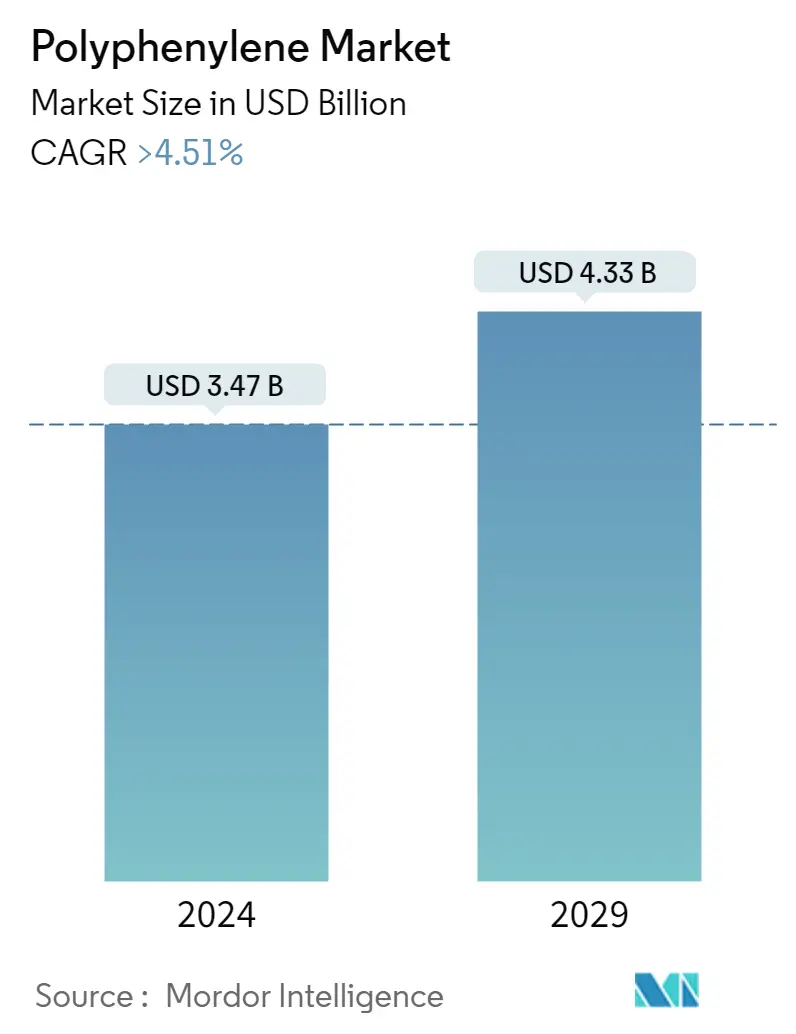

ポリフェニレンの市場規模は2024年にUSD 3.47 billionと推定され、2029年にはUSD 4.33 billionに達し、予測期間中(2024~2029)に4.51%を超えるCAGRで成長すると予測される。

ポリフェニレン市場は、COVID-19パンデミックによって生産と移動の停滞というマイナスの影響を受け、電気・電子、運輸などの産業が封じ込め対策と経済的混乱によって生産の遅延を余儀なくされた。現在、市場はパンデミックから回復している。市場は2022年にはパンデミック以前の水準に達し、今後も安定した成長が見込まれる。

電気・電子産業におけるポリフェニレンの使用量の増加とハイブリッド電気自動車の需要の増加が、調査対象市場の成長を促進する要因となっている。

その反面、ポリフェニレンは他の従来材料に比べて代替品が入手しやすく、コストが高いことが市場の成長を制限する主な要因となっている。

さらに、5G回路基板におけるポリフェニレンの新たな用途は、調査市場にとって有利な機会として作用すると予想される主要因である。

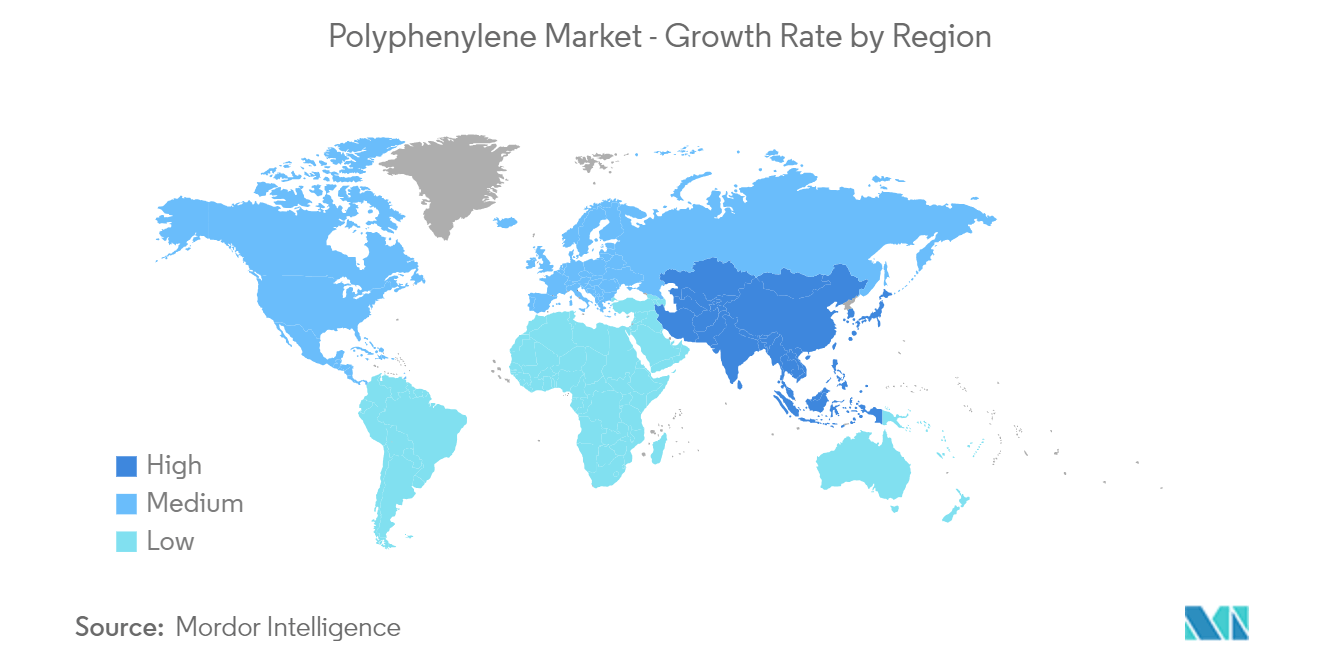

アジア太平洋地域が市場を支配し、中国、日本、韓国、インドの消費が最大となる見込みである。

ポリフェニレンの市場動向

自動車・運輸部門からの需要増加

- ポリフェニレンは、ポリフェニレンサルファイド(PPS)、ポリフェニレンオキシド(PPO)、ポリフェニレンエーテル(PPE)などの誘導体に加工される。ポリフェニレン誘導体は、より高い温度安定性が要求される電気自動車部品に好まれる。

- 近年、PPSは、金属、芳香族ナイロン、フェノールポリマー、バルク成形コンパウンドに代わって、さまざまなエンジニアリング自動車部品に採用されるようになった。

- ポリフェニレン誘導体は、高温にさらされる自動車部品にとって理想的な選択肢となっている。これらは軽量でありながら高い強度を提供することができる。これらは、電気コネクター、点火システム、照明システム、燃料システム、ハイブリッド車用インバーター部品、ピストンなどの自動車部品に使用されている。

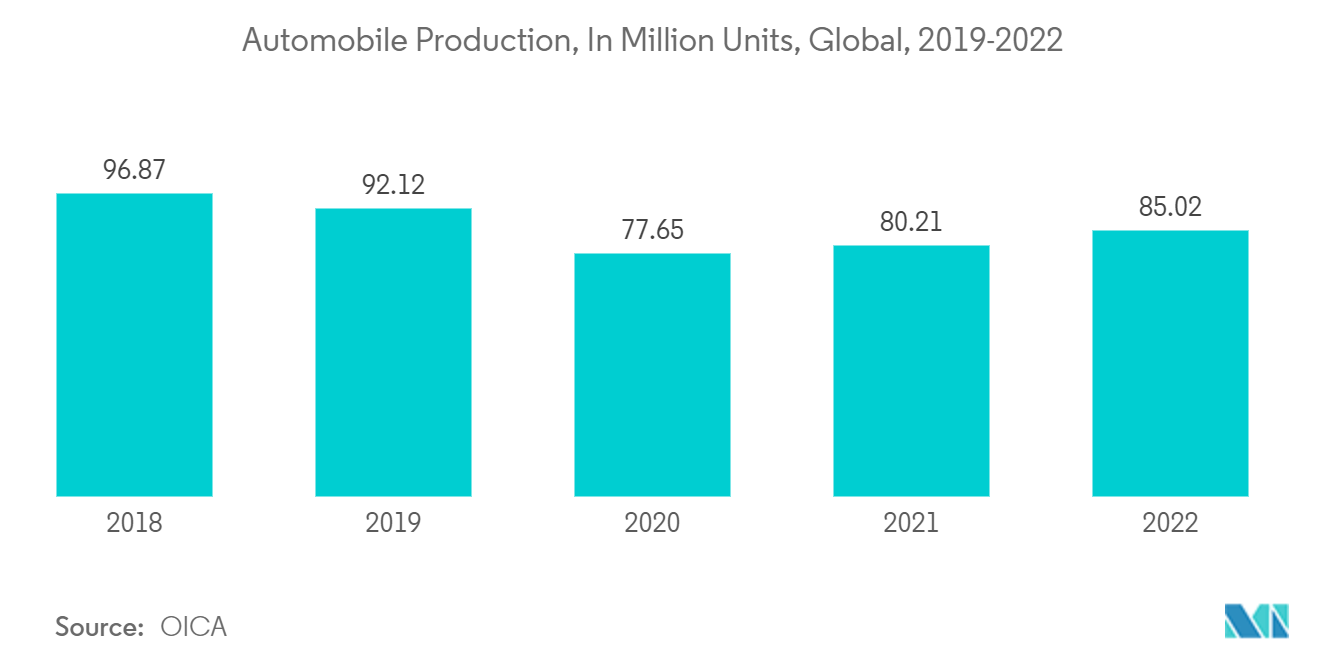

- OICA(Organisation Internationale des Constructeurs d'Automobiles)によると、2022年には世界中で8,502万台の自動車が生産され、2021年比で6%の成長率を記録した。

- 中国は世界最大の自動車メーカーである。同国の自動車部門は製品の進化を図っており、環境問題への関心の高まりから、排出ガスを最小限に抑えながら燃費を確保する製品の製造に注力している。

- OICAによると、2022年の同国の自動車生産台数は2,702万1,000台、販売台数は2,686万4,000台に達し、前年比3.4%増、2.1%増となった。

- さらに、世界の電気自動車市場は大幅に拡大しており、これが調査対象市場に利益をもたらしている。例えば、2022年には、バッテリー電気自動車(BEV)とプラグインハイブリッド電気自動車(PHEV)が全世界で約1,050万台販売され、前年の677万台に比べて55%の成長率を示している。

- 以上のような要因が、自動車・輸送分野におけるポリフェニレンの需要を大幅に高め、市場の成長を促進すると考えられる。

アジア太平洋地域が市場を支配する

- ポリフェニレンの最大市場はアジア太平洋地域である。中国、日本、韓国、インドなどの国々では、自動車・輸送、電気・電子などの産業が成長しているため、ポリフェニレンの需要が増加している。

- アジア太平洋地域では、各国政府が電気自動車の導入や電気自動車製造インフラの拡大に向けて有利な政策を採用している。このことは、予測期間中、同地域の電気自動車市場に大きな刺激を与えると予想される。

- 中国政府の政策展開には、新しいICE車製造工場への投資の制限や、2025年までに小型乗用車の平均燃費を引き締めるという提案が含まれる。

- アジア諸国の生活水準が向上していることも、電気自動車やハイブリッド車の利用に対する人々の意識の高まりにつながっている。

- アジア太平洋地域は、中国、日本、韓国、マレーシアといった国々が貢献する電気・電子機器の世界的な生産地でもある。インドもまた、アジアにおける電子製品の製造拠点として台頭してきている。このように確立された産業は、この地域のポリフェニレンとその誘導体の需要を引きつけると予想される。

- このように、電気・電子産業における使用量の増加と応用分野の拡大は、市場の成長を促進すると予想される。エレクトロニクス分野では、中国メーカーが国際市場進出のために海外生産拠点を設立している。

- 例えば、2023年3月、TCLは海外に工場を設立し、ベトナム、マレーシア、メキシコ、インドでテレビ、モジュール、太陽電池を生産することで、国際市場でのプレゼンスを拡大した。さらに、ブラジルの現地企業とパートナーシップを結び、生産施設、サプライチェーン、研究開発インフラを共同で開発している。

- さらに、電子情報技術省によると、インド全土の消費者向け電子機器(テレビ、アクセサリー、オーディオ)の生産額は、2022年度に7,450億インドルピー(94億6,000万米ドル)を超える。このことが市場の成長を支えている。

- さらに、日本電子情報技術産業協会(JEITA)によると、日本のエレクトロニクス産業による2022年の国内生産額は11兆1,243億円(851億9,000万米ドル)と推定され、前年比2%の成長率を示している。

- このように、上記のエンドユーザーからの需要の高まりが、アジア太平洋地域の成長を牽引すると予想される。

ポリフェニレン産業概要

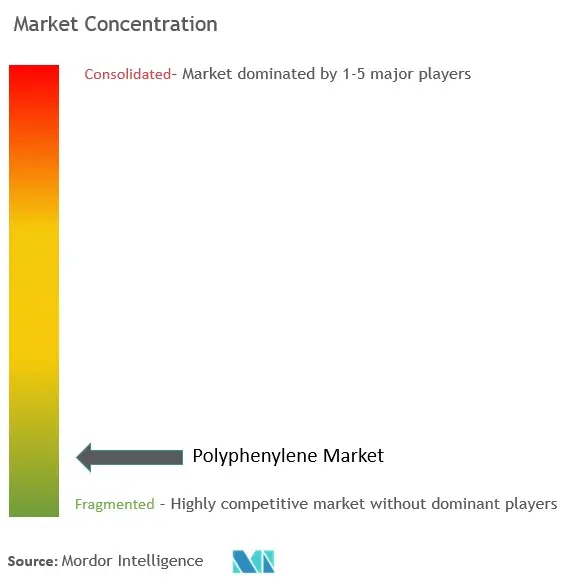

ポリフェニレン市場は、その性質上、部分的に断片化されている。調査対象市場の主要プレーヤー(順不同)には、SABIC、Ensinger、Celanese Corporation、DIC CORPORATION、Solvayなどが含まれる。

ポリフェニレン市場のリーダー

-

SABIC

-

Ensinger

-

Celanese Corporation

-

DIC CORPORATION

-

Solvay

- *免責事項:主要選手の並び順不同

ポリフェニレン市場ニュース

- 2023年10月ソルベイは、電動化における大幅な性能向上をターゲットとしたSupremeポリマーの製品ラインナップを拡充する一環として、新たに2種類のRytonポリフェニレンサルファイド(PPS)グレードを発売した。

- 2023年9月ソルベイのテキサスでのポリフェニレンサルファイド(PPS)生産とベルギーのRyton PPS ECHOコンパウンドが、広く認知されている国際持続可能性と炭素認証PLUS(ISCC PLUS2)スキームの認定を受け、独立したマスバランス(MB1)認証を取得。

- 2022年4月:DIC株式会社は、DIC PPSポリフェニレンサルファイド(PPS)製品の販売価格の改定を決定した。2022年4月以降の出荷分より、販売価格の改定を実施。

ポリフェニレン産業のセグメント化

ポリフェニレンは、高い耐熱性、高い強度、安定性、電気化学的重合の容易さなどを備えた半結晶性ポリマーである。ポリフェニレンは耐熱性が高いため、さまざまな成形部品を製造する工業用途に多く使用されている。ポリフェニレンの消費は自動車産業が支配的である。

ポリフェニレン市場は、タイプ、エンドユーザー産業、地域によって区分される。タイプ別では、市場はポリフェニレンスルフィド、ポリフェニレンオキシド、ポリフェニレンエーテルに区分される。エンドユーザー産業別では、市場は電気・電子、自動車・輸送、その他のエンドユーザー産業(コーティングなど)に区分される。また、世界15カ国の市場規模および予測もカバーしている。

各セグメントについて、市場規模と予測は金額(米ドル)ベースで行っている。

| ポリフェニレンサルファイド |

| ポリフェニレンオキシド |

| ポリフェニレンエーテル |

| 電気・電子 |

| 自動車・輸送 |

| その他エンドユーザー産業(コーティング等) |

| アジア太平洋 | 中国 |

| インド | |

| 日本 | |

| 韓国 | |

| その他のアジア太平洋地域 | |

| 北米 | アメリカ合衆国 |

| メキシコ | |

| カナダ | |

| ヨーロッパ | ドイツ |

| イギリス | |

| イタリア | |

| フランス | |

| その他のヨーロッパ | |

| 南アメリカ | ブラジル |

| アルゼンチン | |

| 南米のその他の地域 | |

| 中東およびアフリカ | サウジアラビア |

| 南アフリカ | |

| その他の中東およびアフリカ |

| タイプ | ポリフェニレンサルファイド | |

| ポリフェニレンオキシド | ||

| ポリフェニレンエーテル | ||

| エンドユーザー業界 | 電気・電子 | |

| 自動車・輸送 | ||

| その他エンドユーザー産業(コーティング等) | ||

| 地理 | アジア太平洋 | 中国 |

| インド | ||

| 日本 | ||

| 韓国 | ||

| その他のアジア太平洋地域 | ||

| 北米 | アメリカ合衆国 | |

| メキシコ | ||

| カナダ | ||

| ヨーロッパ | ドイツ | |

| イギリス | ||

| イタリア | ||

| フランス | ||

| その他のヨーロッパ | ||

| 南アメリカ | ブラジル | |

| アルゼンチン | ||

| 南米のその他の地域 | ||

| 中東およびアフリカ | サウジアラビア | |

| 南アフリカ | ||

| その他の中東およびアフリカ | ||

ポリフェニレン市場調査FAQ

ポリフェニレンの市場規模は?

ポリフェニレン市場規模は2024年に34.7億米ドルに達し、年平均成長率4.51%以上で成長し、2029年には43.3億米ドルに達すると予想される。

現在のポリフェニレン市場規模は?

2024年のポリフェニレン市場規模は34.7億ドルに達すると予想される。

ポリフェニレン市場の主要プレーヤーは?

SABIC、Ensinger、Celanese Corporation、DIC CORPORATION、Solvayがポリフェニレン市場で事業を展開している主要企業である。

ポリフェニレン市場で最も成長している地域はどこか?

アジア太平洋地域は、予測期間(2024-2029年)に最も高いCAGRで成長すると推定される。

ポリフェニレン市場で最大のシェアを占める地域は?

2024年、ポリフェニレン市場で最大のシェアを占めるのはアジア太平洋地域である。

ポリフェニレン市場は何年をカバーし、2023年の市場規模は?

2023年のポリフェニレン市場規模は33億2000万米ドルと推定される。当レポートでは、ポリフェニレン市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年の各年について調査しています。また、2024年、2025年、2026年、2027年、2028年、2029年のポリフェニレン市場規模を予測しています。

最終更新日:

ポリフェニレン業界レポート

Mordor Intelligence™ Industry Reportsが作成した2024年のポリフェニレン市場シェア、市場規模、収益成長率の統計。ポリフェニレンの分析には、2024年から2029年までの市場予測展望と過去の概観が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手できます。