オフィス不動産市場分析

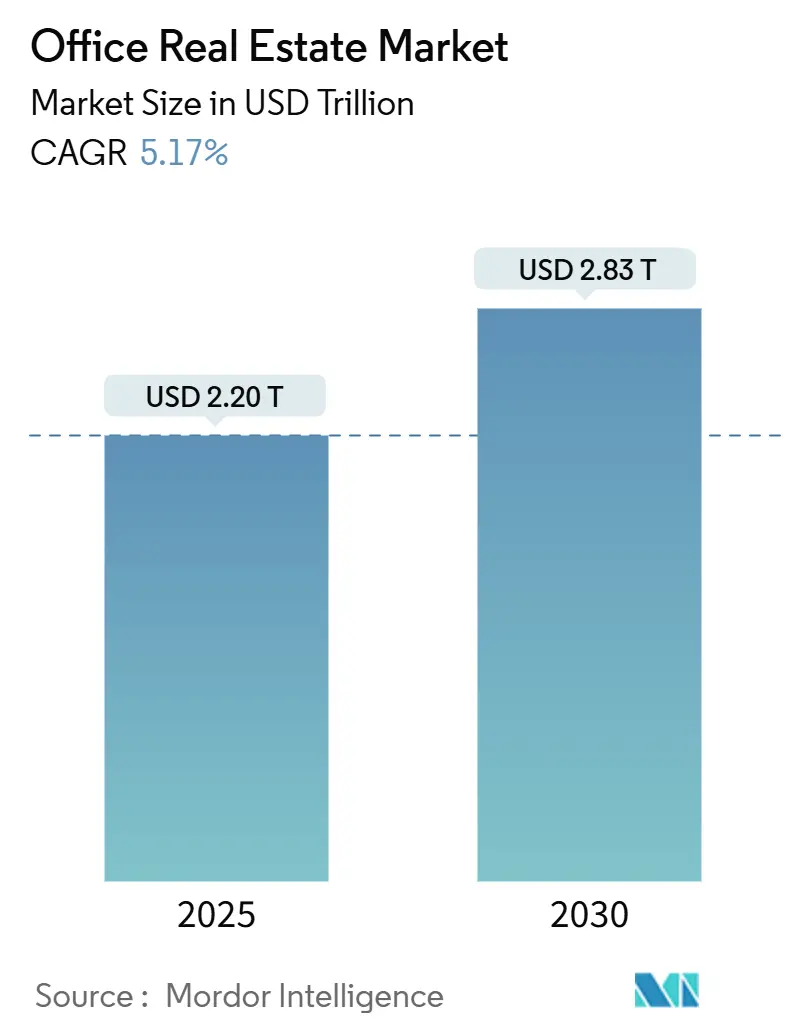

オフィス不動産市場規模は2025年に2兆2,000億米ドルと推定され、予測期間中(2025-2030年)の年平均成長率は5.17%で、2030年には2兆8,300億米ドルに達すると予測される。

- 2024年、世界のオフィス不動産市場は、経済情勢の変化、ワークプレイス規範の進化、企業のオフィス回帰の要請によって形成された、ダイナミックで地域ごとに異なる状況を明らかにした。オフィス不動産市場の見通しは、回復に向かう地域もあれば、構造的な課題に直面し続ける地域もあり、依然としてまちまちである。

- 米国では、企業のオフィス回帰策にもかかわらず、このセクターは苦戦を強いられた。オフィスビルの平均売却価格は2024年に11%下落し、2019年以降37%の急落に寄与した。このオフィス不動産市場規模の減少は、在宅勤務文化の持続によるところが大きい。2025年1月までに、全米のオフィス空室率は20%前後で推移し、米国のオフィス不動産市場に継続的なストレスがあることを浮き彫りにした。

- しかし、回復の兆しも見えてきた。CBREによると、2024年第1~3四半期のテナントパイプラインは4%増加し、米国の主要都市で合計1億2,530万平方フィートに達した。平均賃貸面積は3万平方フィート近くまで拡大し、質の高いAクラスオフィスへの需要が再び高まっている。こうした動きは、特に中心ビジネス地区において、オフィス不動産市場の見通しが慎重かつ楽観的であることを示している。

- 対照的に、インドのオフィス不動産市場は2024年に活況を呈し、4,956万平方フィートの純吸収量を記録した。ベンガルールは、グローバル・ケーパビリティ・センター(GCC)に大きく支えられ、この勢いを牽引した。この勢いは2025年まで続くと予想され、新規供給は6,000万~6,500万平方フィート、空室率は15~16%まで低下すると予測されている。拡大するインドのオフィス不動産市場規模は、同分野における世界的な成長エンジンとして位置づけられている。

- 欧州全体では、オフィス不動産市場は顕著な回復力を示した。サヴィルズのような企業は、2024年のコンサルタント収入が8%増、不動産管理収入が5%増となり、予想を上回る利益を計上した。金利引き下げの可能性と現物オフィスへの着実な回帰により、2025年の取引量は増加する可能性が高い。これは、欧州の各拠点で事業を展開する主要企業のオフィス不動産市場シェアにプラスの影響を与えるだろう。

- 経済政策からワークプレイスの嗜好に至るまで、地域のダイナミズムが成長軌道、市場シェアのシフト、そしてより広範なオフィス不動産市場の見通しを規定し続けているのである。

オフィス不動産市場の動向

データセンター需要の増加が市場を牽引

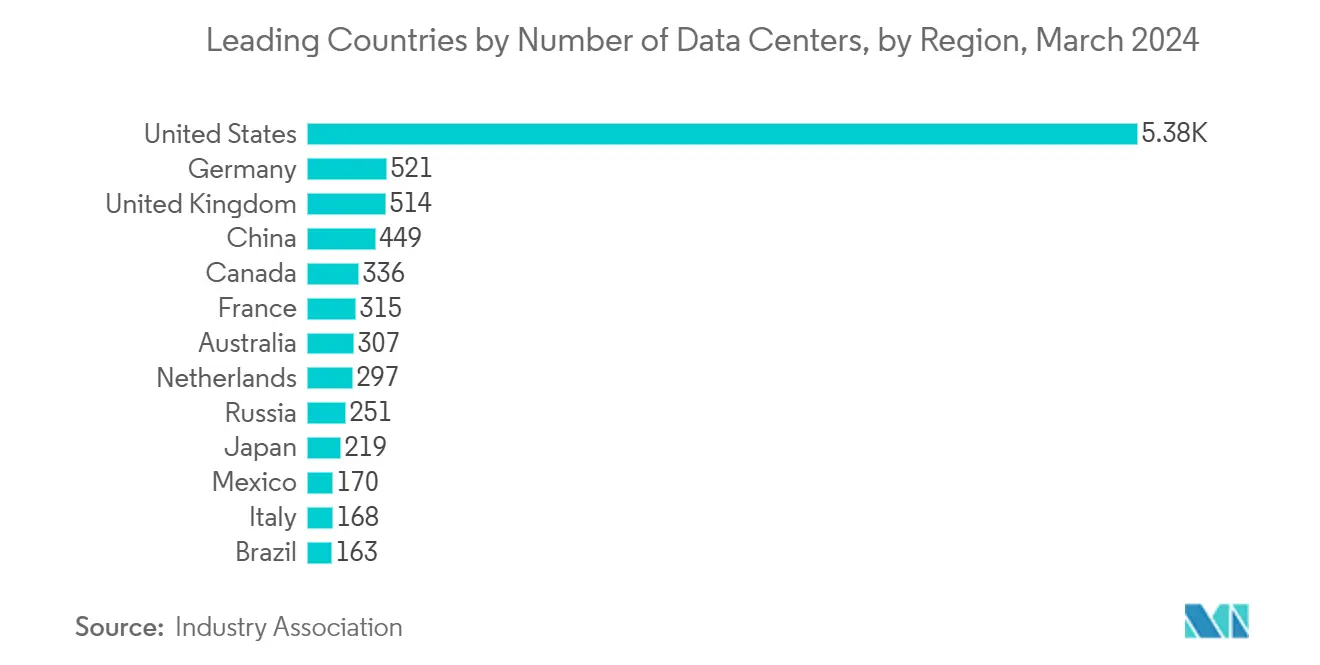

- 人工知能(AI)、クラウド・コンピューティング、デジタル・サービスの導入加速は、特にデータセンターの設置面積拡大を通じて、オフィス不動産市場の見通しに大きな影響を与えている。企業のデジタル化が進むにつれ、大規模なインフラ集約型施設への需要が急増し、世界のオフィス不動産市場に新たな成長の道をもたらしている。

- インドでは、データセンター分野がオフィス不動産市場規模の重要な一因として浮上している。同国のデータセンター産業は、2026年までに791MWの容量を追加すると予測されており、そのためには約1,000万平方フィートの不動産が必要となり、総額57億米ドルの投資が見込まれている。このような開発活動の流入は、特にハイテク先進都市のハブにおいて、オフィス不動産市場のシェアを拡大する可能性が高い。

- 米国では、テキサス州などでデータセンター・プロジェクトの建設ブームが起きている。5,000億米ドルを投じたスターゲイト・プロジェクト(OpenAI、ソフトバンク、オラクルの共同プロジェクト)は、すでにテキサス州アビリーンで10カ所のデータセンター設立につながっている。このような拡大は、米国のオフィス不動産市場規模に大きな影響を与えると予想される。ITと建設関連の雇用需要の増加が、この地域の商業施設や住宅開発をさらに加速させるからだ。

- 世界的には、2025年までに73.1ゼタバイトのデータが生成されると予測されるIoT(モノのインターネット)デバイスの普及が、データストレージ容量に対する需要を加速し続けている。1ゼタバイトを保存するためには、最大1,000のデータセンターが必要になる可能性があることを考えると、利用可能な物理的スペースへの圧力は、事業者がインフラ利用を最大化し、不動産のフットプリントを拡大しようと努力するにつれて、オフィス不動産市場の見通しを再構築している。

- しかし、このような急成長により、都市部ではゾーニングや計画上の懸念が浮上している。ジョージア州アトランタでは、データセンター開発が76%増加したことで、従来は住宅や商業用に指定されていた土地の奪い合いが始まった。それ以来、市議会は主要な都市ゾーンにおけるデータセンターの新設に制限を課しており、さらなる拡張に向けた課題となっている。

- まとめると、デジタルインフラへの需要が加速する中、データセンター開発は世界のオフィス不動産市場の規模と構成において決定的な力となりつつある。AI、IoT、クラウドの採用が増加する中、このセグメントはオフィス不動産市場のシェアを拡大し、都市部や郊外のスペースの計画・利用方法の長期的な変革を推進する構えだ。

アジア太平洋地域におけるコワーキングスペース需要の高まり

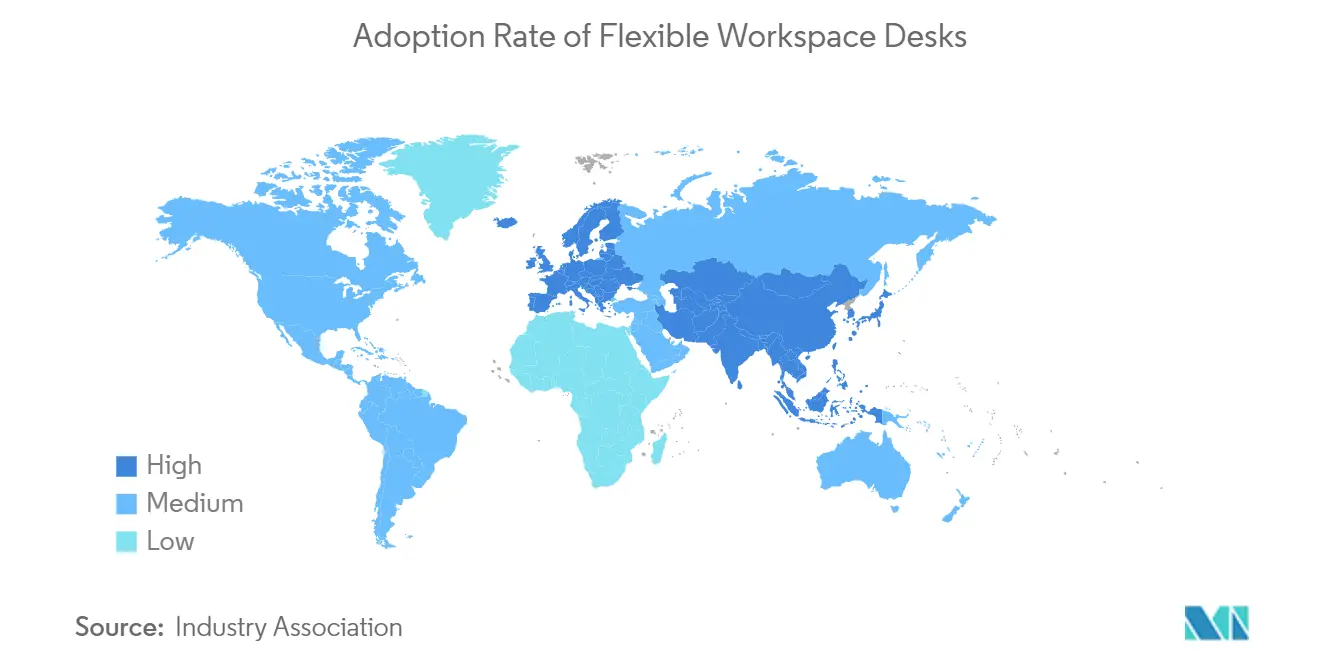

- アジア太平洋地域のオフィス不動産市場の展望を再定義するシフトである。ハイブリッド型ワークモデルの台頭により、従業員が働く場所や時間をより自主的に決められるフレキシブルなオフィスソリューションへの関心が高まっています。この変革により、デベロッパーも入居企業もリース戦略にコワーキング形式を取り入れるようになり、地域全体のオフィス利用の従来の力学が変化している。

- 2024年、インドのコワーキング事業者は1,250万平方フィート(前年比44%増)のオフィススペースをリースし、アジア太平洋地域のオフィス不動産市場規模に大きなインパクトを与えた。これはインド全体のオフィスリース面積の19%を占め、同分野が国内および地域市場において影響力を増していることを物語っている。このような急速な増加は、企業が機敏性と業務効率に重点を置き、フレキシブルなワークスペース・ソリューションが現代の不動産計画の中心的要素となっていることを裏付けている。このような需要ダイナミクスは、アジア太平洋地域のオフィス不動産市場シェアを再構築しており、コワーキング事業者は同地域のリース活動の大部分を占めるようになっている。

- 過去5年間で、アジア太平洋地域のフレキシブル・オフィス・スペースの需要は13%急増し、アジア太平洋地域のオフィス不動産市場において最もダイナミックなセグメントの1つとしての地位を強化している。オークランドやソウルのような都市は際立った成長を遂げ、それぞれ22%、20%のコワーキング需要の増加を記録している。上海、ジャカルタ、ムンバイでも顕著な拡大が見られ、この地域全体のオフィススペース再編成の上昇に貢献している。この急増により、アジア太平洋地域の家主は従来のオフィスレイアウトやアメニティを見直し、コラボレーティブでハイブリッドな環境を好むようになっている。

- コワーキング・ソリューションが勢いを増すにつれ、テナントの期待が変化しているだけでなく、地域全体の資産開発戦略にも影響を及ぼしている。アジア太平洋地域のオフィス不動産市場の展望は、柔軟性、スペースの最適化、コスト効率といった原則にますます導かれつつある。この進化するトレンドは、アジア太平洋地域のオフィス不動産市場において、足跡の拡大やポートフォリオの調整を検討している関係者にとって、極めて重要な局面を迎えていることを示唆している。

オフィス不動産業界の概要

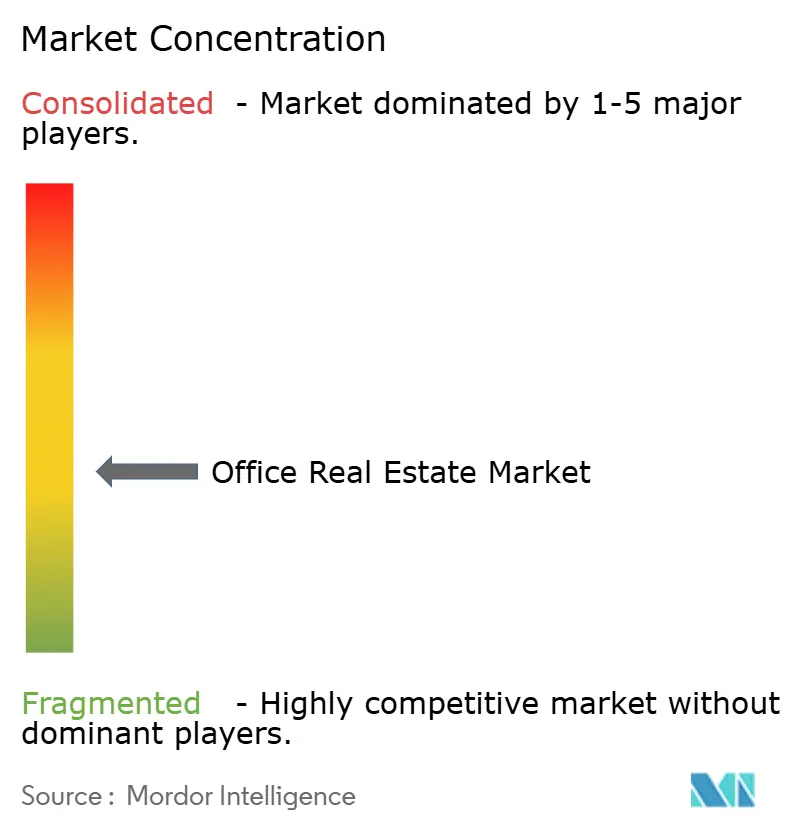

本レポートでは、オフィス不動産市場で事業を展開する主要プレーヤーを取り上げている。オフィス不動産市場は比較的細分化されている。オフィス不動産市場は、不動産買収の増加や新規不動産建設業者の増加に支えられ、多くの投資を集めている。

オフィス不動産市場の大手企業には、ハインズ、スカンスカ、三菱地所、デリー・ランド&ファイナンス、JLL、コリアーズ・インターナショナルなどがある。オフィス不動産の賃貸契約は一般的に長期であり、3年ごとに賃貸料が15%上昇するため、デベロッパーにとっては収益性が高い。このため、現在建設中で、間もなくオープンする新しいオフィス・スペース・プロジェクトがいくつか誕生している。例えば、タタ・リアルティ・アンド・インフラストラクチャー・リミテッド(TRIL)は、グルグラム・セクター59に55万平方フィートの企業賃貸用グレードA+のオフィススペースを建設中で、2026年12月までに利用可能になる見込みだ。

オフィス不動産市場のリーダー

Hines

Skanska

Colliers International

Delhi Land & Finance

JLL

- *免責事項:主要選手の並び順不同

オフィス不動産市場ニュース

- 2025年2月:トライベッカ・ディベロッパーズは、インドで8,000平方フィートに及ぶ、小売店舗併設の高級アパートメントを誇る複合不動産ベンチャーの壮大な構想を発表した。この野心的なプロジェクトは、100億インドルピーを超える収益を上げる予定で、2つのランドマークタワーに高級小売スペースが併設される。

- 2024年10月フレキシブル・ワークスペースの世界的リーダーであるWeWorkは、Coworking Partner Networkを発表した。サードパーティのワークスペースで構成されるこのアフィリエイトプログラムは、WeWorkのメンバーに柔軟性と選択肢を提供することを目的としている。WeWork Workplaceのユーザーは、米国とカナダ全土で、これらの新しいサードパーティーの場所を利用できるようになった。

オフィス不動産業界のセグメンテーション

オフィス不動産とは、さまざまな業種の企業に賃貸・販売する目的で建物を建設することです。当レポートでは、オフィス不動産市場の完全な背景分析(経済および経済における各部門の貢献度評価、市場概要、主要セグメントの市場規模予測、市場セグメントの新興動向、市場ダイナミクスと地理的動向、COVID-19の影響など)を掲載しています。

オフィス不動産市場は地域別(北米、ヨーロッパ、アジア太平洋、中東・アフリカ、中南米、その他の地域)に区分されています。レポートでは、上記のすべてのセグメントについて、オフィス不動産市場の市場規模および予測を金額(米ドル)で提供しています。

| 北米 |

| ヨーロッパ |

| アジア太平洋 |

| 中東・アフリカ |

| ラテンアメリカ |

| 地理別 | 北米 |

| ヨーロッパ | |

| アジア太平洋 | |

| 中東・アフリカ | |

| ラテンアメリカ |

よく寄せられる質問

オフィス不動産市場の規模は?

オフィス不動産市場規模は2025年に2兆2,000億米ドルに達し、年平均成長率5.17%で推移し、2030年には2兆8,300億米ドルに達すると予測される。

現在のオフィス不動産市場規模は?

2025年、オフィス不動産市場規模は2兆2,000億ドルに達すると予想される。

オフィス不動産市場の主要プレーヤーは?

ハインズ、スカンスカ、コリアーズ・インターナショナル、デリー・ランド&ファイナンス、JLLがオフィス不動産市場で事業を展開する主要企業である。

オフィス不動産市場で最も急成長している地域は?

アジア太平洋地域は、予測期間中(2025-2030年)に最も高いCAGRで成長すると推定される。

オフィス不動産市場で最もシェアが高い地域は?

2025年、オフィス不動産市場で最大のシェアを占めるのは欧州である。

このオフィス不動産市場は何年をカバーし、2024年の市場規模は?

2024年のオフィス不動産市場規模は2兆900億米ドルと推定される。当レポートでは、オフィス不動産市場の過去の市場規模を2019年、2020年、2021年、2022年、2023年、2024年の各年について調査しています。また、2025年、2026年、2027年、2028年、2029年、2030年のオフィス不動産市場規模を予測しています。

最終更新日:

Mordor Intelligence™ Industry Reportsが作成した2025年のオフィス不動産市場シェア、規模、収益成長率の統計。オフィス不動産の分析には、2025年から2030年までの市場予測展望と過去の概要が含まれます。この産業分析のサンプルを無料レポートPDFダウンロードで入手する。