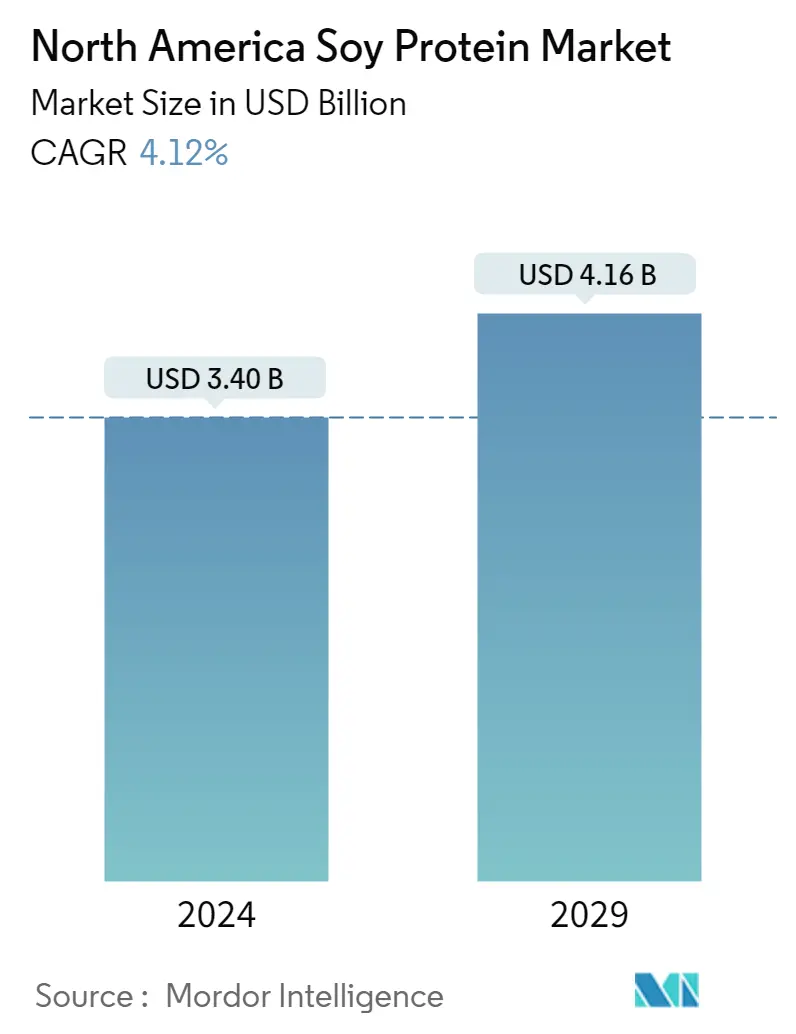

北米大豆タンパク質市場規模

|

|

調査期間 | 2017 - 2029 |

|

|

市場規模 (2024) | USD 34億ドル |

|

|

市場規模 (2029) | USD 41.6億ドル |

|

|

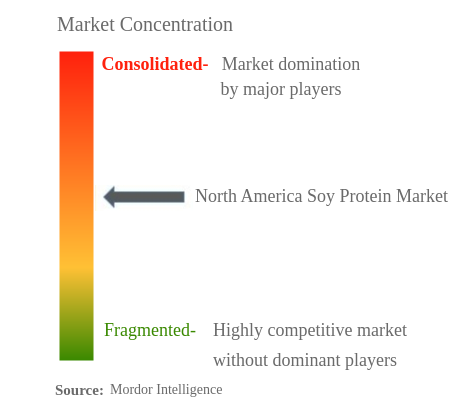

市場集中度 | 中くらい |

|

|

エンドユーザー別最大シェア | 食品と飲料 |

|

|

CAGR(2024 - 2029) | 4.12 % |

|

|

国別最大シェア | アメリカ |

主要プレーヤー |

||

|

||

|

*免責事項:主要選手の並び順不同 |

北米大豆タンパク質市場分析

北米大豆タンパク質市場規模は、4.12%年に34億米ドルと推定され、2029年までに41億6000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に3.98%のCAGRで成長します。

食品・飲料が最大のエンドユーザー

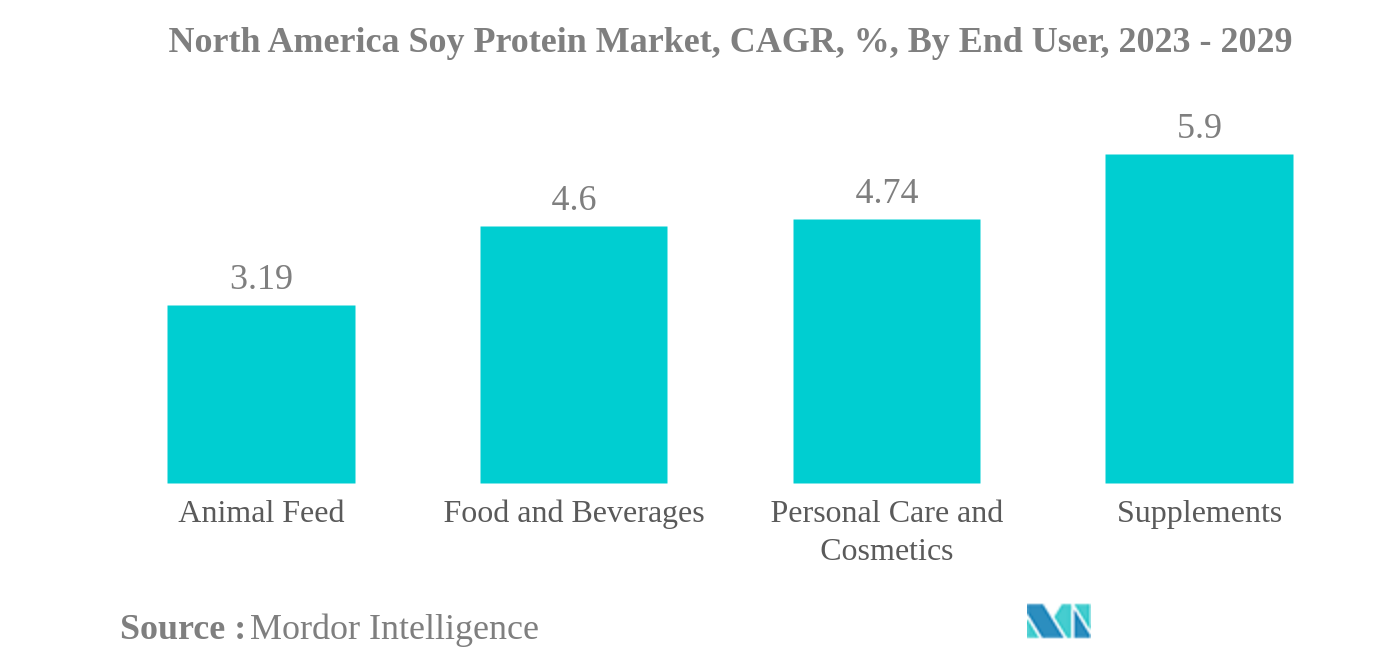

- 食品と飲料セグメントは、2022年の金額シェアで主要なエンドユーザーセグメントである。このセグメントでは、2022年に食肉と食肉代替物が金額で最大のシェア(46%)を占めたが、これは主に食肉代替物における大豆タンパク質の用途が広がったためである。肉代替品としての大豆タンパク質は、肉のような塊、細切れ、細片を作るために使用され、肉を使わない用途の食体験を向上させる。2021年には、米国人の約25%が健康と環境上の理由から植物ベースの代替肉を消費し、それによってこのサブセグメントの成長が促進される。

- 動物飼料産業は、この地域における大豆タンパク質のもう一つの重要な用途分野である。大豆タンパク質は主に濃縮物の形で、動物飼料産業で広く使用されている。消化しやすさ、保存性、タンパク質強化が、この分野での利用を促進する主な機能性である。大豆タンパク質は、反芻動物、豚、家禽、水産養殖を含むほとんどの家畜の飼料に含まれる主要なタンパク質源として使用されることが多く、この地域における動物飼料における大豆タンパク質の重要性に関する意識の高まりに対応している。このセグメントは予測期間中にCAGR 3.20%を記録すると予測されている。

- サプリメントは予測期間中、金額ベースで最も速いCAGR 5.92%を記録すると予測される。同分野の成長が加速しているのは、消費者のフィットネスへの関心の高まりがスポーツ栄養とパフォーマンス栄養を牽引したためである。女性アスリートにとって、大豆プロテインパウダーはエルゴジェニック補助食品として頻繁に使用され、パフォーマンスを高め、筋肉の回復を早め、骨粗鬆症にも効果がある。

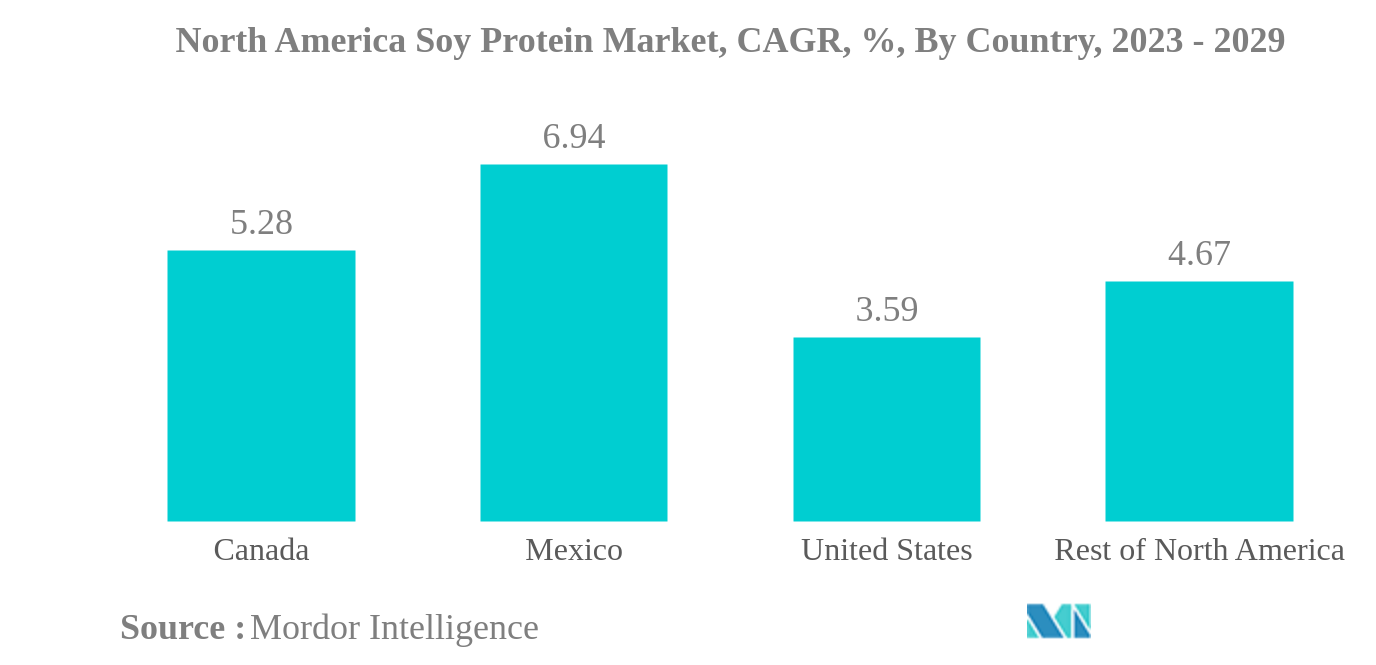

アメリカは最大の国

- 北米の大豆たん白市場は米国が支配的で、大豆たん白の消費を促進するための数々の政府の取り組みやプロモーションに支えられている。食品・飲料業界と動物飼料業界の両方が市場に貢献しており、それぞれ51.1%と47.8%の金額シェアを占めている。大豆タンパク質を大量に使用する養鶏産業の活況が市場を支えている。例えば、ブロイラー、その他の鶏、七面鳥を含む鶏肉の総消費量は、2016年には1人当たり年間約107.6ポンドだったが、2021年には113.4ポンドに増加する。

- 肉/鶏肉/シーフードおよび代替肉は、2022年の市場シェア42.5%で、FBセグメントを支配している。消費者は健康増進のための製品を購入することに大きな関心を寄せている。このような健康意識の高さは、主に肉の摂取とその派生製品の悪影響に対する意識の高まりによるものである。その結果、肉の代替品や類似品に対する需要は近年大幅に増加している。タンパク質価を補うため、肉を使わないホットドッグ、ソーセージ、ハンバーガー、チキンを使わないナゲットなどの需要の増加が、これらの製品における大豆タンパク質の使用を後押ししている。

- 2022年には、圧倒的な米国市場にカナダ市場とメキシコ市場が続く。メキシコの大豆たん白市場はまだ初期段階にあり、食品・飲料産業の芽生えとともに計り知れない成長の可能性を秘めている。メキシコには強い食文化があり、伝統的な商品を消費したいという欲求があるが、その多くは肉をベースにしている。その結果、メーカーは肉の特性、食感、風味、香りを正確に模倣した製品を生み出している。そのためメキシコでは、食品・飲料部門が予測期間中に最も速いCAGR 5.40%を記録すると予測されている。

北米大豆プロテイン産業概要

北米大豆プロテイン市場は適度に統合されており、上位5社で56.70%を占めている。この市場の主要プレーヤーは、Archer Daniels Midland Company、Bunge Limited、CHS Inc.、International Flavors Fragrances, Inc.、Kerry Group PLCである(アルファベット順)。

北米大豆プロテイン市場のリーダーたち

Archer Daniels Midland Company

Bunge Limited

CHS Inc.

International Flavors & Fragrances, Inc.

Kerry Group PLC

*免責事項:主要選手の並び順不同

北米大豆プロテイン市場ニュース

- 2021年2月 :デュポンはニュートリション事業をインターナショナル・フレーバー&フレグランス(IFF)と合併させ、米国の食品業界をリードする原料サプライヤーとなる可能性のある会社を設立した。同社は110億米ドルの収益を上げ、消費者製品に大豆タンパク質や他の成分を供給する可能性がある。

- 2020年7月 :IFFの子会社であるデュポン・ニュートリション&バイオサイエンス(デュポン)は、新しいダニスコ・プラニット製品群により、植物由来の製品開発向けに業界で最も幅広い原料の品揃えを提供する。ダニスコ・プラニットは、植物性タンパク質、ハイドロコロイド、培養物、プロバイオティクス、繊維、食品保護、酸化防止剤、天然抽出物、乳化剤、酵素を含む植物由来の食品および飲料のためのサービス、専門知識、比類のない原料ポートフォリオ、ならびにオーダーメイドシステムを含むグローバルな発売である。

- 2019年9月 CHS Inc.はミネソタ州フェアモントの大豆加工工場を拡張した。この拡張は、地域の大豆生産者の市場アクセスを拡大し、需要の高い大豆ベースの食品・飼料原料の増産を通じて所有者に価値を還元することを目的とした。

北米大豆プロテイン市場レポート-目次

エグゼクティブサマリーと主な調査結果

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. エンドユーザー市場のボリューム

2.2. タンパク質消費の傾向

2.3. 生産動向

2.4. 規制の枠組み

2.5. バリューチェーンと流通チャネルの分析

3. 市場セグメンテーション

3.1. 形状

3.1.1. 濃縮物

3.1.2. 分離物

3.1.3. テクスチャード加工/加水分解加工

3.2. エンドユーザー

3.2.1. 動物の飼料

3.2.2. 食品と飲料

3.2.2.1. サブエンドユーザー別

3.2.2.1.1. ベーカリー

3.2.2.1.2. 飲料

3.2.2.1.3. 朝食用シリアル

3.2.2.1.4. 調味料・ソース

3.2.2.1.5. 乳製品および乳製品代替品

3.2.2.1.6. 肉/鶏肉/魚介類および肉代替製品

3.2.2.1.7. RTE/RTC食品

3.2.2.1.8. おやつ

3.2.3. サプリメント

3.2.3.1. サブエンドユーザー別

3.2.3.1.1. 離乳食と乳児用ミルク

3.2.3.1.2. 高齢者の栄養と医療栄養

3.2.3.1.3. スポーツ/パフォーマンス栄養学

3.3. 国

3.3.1. カナダ

3.3.2. メキシコ

3.3.3. アメリカ

3.3.4. 北米のその他の地域

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要

4.4.1. A. Costantino & C. SpA

4.4.2. Archer Daniels Midland Company

4.4.3. Bunge Limited

4.4.4. CHS Inc.

4.4.5. Farbest-Tallman Foods Corporation

4.4.6. Foodchem International Corporation

4.4.7. International Flavors & Fragrances, Inc.

4.4.8. Kerry Group PLC

4.4.9. The Scoular Company

5. タンパク質原料業界のCEO向けの重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. マーケットダイナミクス (DRO)

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

表と図のリスト

- 図 1:

- 北米のベビーフードおよび乳児用調製粉乳市場:数量(トン)、2017年~2029年

- 図 2:

- 北米のベーカリー市場:数量(トン)、2017年~2029年

- 図 3:

- 北米飲料市場:数量(トン)、2017年~2029年

- 図 4:

- 北米の朝食用シリアル市場:数量(トン)、2017年~2029年

- 図 5:

- 北米の調味料/ソース市場:数量(トン)、2017年~2029年

- 図 6:

- 北米菓子市場:数量(トン)、2017年~2029年

- 図 7:

- 北米の乳製品および乳製品代替製品市場:数量(トン)、2017年~2029年

- 図 8:

- 北米の高齢者向け栄養・医療用栄養市場:数量(トン)、2017年~2029年

- 図 9:

- 北米の食肉/鶏肉/魚介類および食肉代替製品市場:数量(トン)、2017年~2029年

- 図 10:

- 北米のrte/rtc食品市場:数量(トン)、2017年~2029年

- 図 11:

- 北米スナック菓子市場:数量(トン)、2017年~2029年

- 図 12:

- 北米のスポーツ/パフォーマンス栄養市場:数量(トン)、2017年~2029年

- 図 13:

- 北米の動物飼料市場:数量(トン)、2017年~2029年

- 図 14:

- 北米のパーソナルケアおよび化粧品市場:数量(トン)、2017年~2029年

- 図 15:

- 北米の1人当たり植物性蛋白質消費量(グラム)(2017~2029年

- 図 16:

- 北米の大豆生産量(単位:トン)、2017~2021年

- 図 17:

- 北米大豆タンパク質市場、2015-2026年

- 図 18:

- 北米大豆タンパク質市場、2015-2026年

- 図 19:

- 北米大豆タンパク質市場:形態別数量(トン)、2017~2029年

- 図 20:

- 北米大豆タンパク質市場:金額(米ドル)、形態別、2017~2029年

- 図 21:

- 北米大豆タンパク質市場、形態別金額シェア(%)、2017年 vs 2023年 vs 2029年

- 図 22:

- 北米大豆タンパク質市場:形態別数量シェア(%):2017年 vs 2023年 vs 2029年

- 図 23:

- 北米の大豆タンパク質市場、数量(トン)、濃縮物、2017~2029年

- 図 24:

- 北米大豆タンパク質市場:金額(米ドル)、濃縮物、2017~2029年

- 図 25:

- 北米大豆蛋白市場:濃縮物、エンドユーザー別シェア(%)、2022 vs 2029年

- 図 26:

- 北米大豆タンパク質市場:数量(トン)、分離大豆、2017年~2029年

- 図 27:

- 北米大豆タンパク質市場:金額(米ドル)、分離大豆、2017~2029年

- 図 28:

- 北米大豆蛋白質市場、分離物、エンドユーザー別シェア(%)、2022 vs 2029年

- 図 29:

- 北米大豆タンパク質市場:数量(トン)、テクスチャード/加水分解、2017~2029年

- 図 30:

- 北米大豆タンパク質市場:テクスチャード/加水分解、金額(米ドル)、2017~2029年

- 図 31:

- 北米大豆蛋白市場:テクスチャード/加水分解、エンドユーザー別シェア(%)、2022 vs 2029年

- 図 32:

- 北米大豆タンパク質市場:エンドユーザー別数量(トン)、2017~2029年

- 図 33:

- 北米大豆タンパク質市場:エンドユーザー別金額(米ドル)、2017~2029年

- 図 34:

- 北米大豆蛋白質市場、エンドユーザー別金額シェア(%)、2017年 vs 2023年 vs 2029年

- 図 35:

- 北米大豆蛋白市場:エンドユーザー別数量シェア(%):2017年 vs 2023年 vs 2029年

- 図 36:

- 北米大豆タンパク質市場:数量(トン)、動物飼料、2017年~2029年

- 図 37:

- 北米大豆タンパク質市場:金額(米ドル)、動物飼料、2017~2029年

- 図 38:

- 北米大豆蛋白市場:動物飼料、形態別シェア(%):2022 vs 2029年

- 図 39:

- 北米大豆タンパク質市場:サブエンドユーザー別数量(トン)、2017~2029年

- 図 40:

- 北米大豆タンパク質市場:サブエンドユーザー別金額(米ドル)、2017~2029年

- 図 41:

- 北米大豆蛋白質市場、サブエンドユーザー別金額シェア(%)、2017年 vs 2023年 vs 2029年

- 図 42:

- 北米大豆蛋白市場:サブエンドユーザー別数量シェア(%):2017年 vs 2023年 vs 2029年

- 図 43:

- 北米大豆タンパク質市場:数量(トン)、ベーカリー、2017~2029年

- 図 44:

- 北米大豆タンパク質市場:金額(米ドル)、ベーカリー、2017~2029年

- 図 45:

- 北米大豆蛋白市場:ベーカリー、形態別シェア(%)、2022 vs 2029年

- 図 46:

- 北米大豆タンパク質市場:数量(トン)、飲料、2017年~2029年

- 図 47:

- 北米大豆タンパク質市場:金額(米ドル)、飲料、2017年~2029年

- 図 48:

- 北米大豆蛋白質市場、飲料、形態別シェア(%)、2022 vs 2029年

- 図 49:

- 北米大豆タンパク質市場:数量(トン)、朝食用シリアル、2017~2029年

- 図 50:

- 北米大豆タンパク質市場:金額(米ドル)、朝食用シリアル、2017~2029年

- 図 51:

- 北米大豆蛋白市場:朝食用シリアル、形態別シェア(%)、2022 vs 2029年

- 図 52:

- 北米大豆タンパク質市場:数量(トン)、調味料/ソース、2017~2029年

- 図 53:

- 北米大豆タンパク質市場:金額(米ドル)、調味料/ソース:2017~2029年

- 図 54:

- 北米大豆蛋白市場:調味料/ソース、形態別シェア(%)、2022 vs 2029年

- 図 55:

- 北米大豆タンパク質市場:数量(トン)、乳製品および乳製品代替製品、2017~2029年

- 図 56:

- 北米大豆タンパク質市場:金額(米ドル)、乳製品および乳製品代替製品、2017~2029年

- 図 57:

- 北米大豆蛋白質市場、乳製品および乳製品代替製品、形態別金額シェア(%)、2022 vs 2029年

- 図 58:

- 北米大豆タンパク質市場:数量(トン)、食肉/家禽/シーフードおよび食肉代替製品、2017~2029年

- 図 59:

- 北米大豆タンパク質市場:金額(米ドル)、肉/鶏肉/シーフードおよび肉代替製品、2017~2029年

- 図 60:

- 北米大豆蛋白市場:肉/鶏肉/魚介類および肉代替製品、形態別シェア(%)、2022 vs 2029年

- 図 61:

- 北米大豆タンパク質市場:数量(トン)、rte/rtc食品、2017年~2029年

- 図 62:

- 北米大豆タンパク質市場:金額(米ドル)、rte/rtc食品、2017年~2029年

- 図 63:

- 北米大豆蛋白質市場、rte/rtc食品、形態別金額シェア(%)、2022年 vs 2029年

- 図 64:

- 北米大豆タンパク質市場:数量(トン)、スナック菓子、2017~2029年

- 図 65:

- 北米大豆タンパク質市場:金額(米ドル)、スナック菓子、2017~2029年

- 図 66:

- 北米大豆蛋白市場:スナック:形態別シェア(%):2022 vs 2029年

- 図 67:

- 北米大豆タンパク質市場:サブエンドユーザー別数量(トン)、2017~2029年

- 図 68:

- 北米大豆タンパク質市場:サブエンドユーザー別金額(米ドル)、2017~2029年

- 図 69:

- 北米大豆蛋白質市場、サブエンドユーザー別金額シェア(%)、2017年 vs 2023年 vs 2029年

- 図 70:

- 北米大豆蛋白市場:サブエンドユーザー別数量シェア(%):2017年 vs 2023年 vs 2029年

- 図 71:

- 北米大豆タンパク質市場:数量(トン)、ベビーフードおよび乳児用調製粉乳、2017~2029年

- 図 72:

- 北米大豆タンパク質市場:ベビーフードおよび乳児用調製粉乳、金額(米ドル)、2017~2029年

- 図 73:

- 北米大豆蛋白市場:ベビーフードおよび乳児用調製粉乳、形態別シェア(%)、2022 vs 2029年

- 図 74:

- 北米大豆タンパク質市場:数量(トン)、高齢者栄養、医療栄養、2017~2029年

- 図 75:

- 北米大豆タンパク質市場:金額(米ドル)、高齢者栄養および医療栄養、2017~2029年

- 図 76:

- 北米大豆蛋白市場:高齢者栄養と医療栄養:形態別シェア(%):2022 vs 2029年

- 図 77:

- 北米大豆タンパク質市場:数量(トン)、スポーツ/パフォーマンス栄養、2017~2029年

- 図 78:

- 北米大豆プロテイン市場:金額(米ドル)、スポーツ/パフォーマンス栄養、2017~2029年

- 図 79:

- 北米大豆蛋白市場:スポーツ/パフォーマンス栄養:形態別シェア(%):2022 vs 2029年

- 図 80:

- 北米大豆タンパク質市場:国別数量(トン)、2017年~2029年

- 図 81:

- 北米大豆タンパク質市場:金額(米ドル)、国別、2017~2029年

- 図 82:

- 北米大豆蛋白質市場:国別シェア(%)、2017年 vs 2023年 vs 2029年

- 図 83:

- 北米大豆タンパク質市場:国別数量シェア(%):2017年 vs 2023年 vs 2029年

- 図 84:

- 北米大豆タンパク質市場:数量(トン)、カナダ、2017年~2029年

- 図 85:

- 北米大豆タンパク質市場:金額(米ドル)、カナダ、2017年~2029年

- 図 86:

- 北米大豆蛋白質市場:カナダ、エンドユーザー別シェア(%)、2022 vs 2029年

- 図 87:

- 北米大豆タンパク質市場:数量(トン)、メキシコ、2017年~2029年

- 図 88:

- 北米大豆タンパク質市場:金額(米ドル)(メキシコ、2017年~2029年

- 図 89:

- 北米大豆蛋白市場:エンドユーザー別シェア(%)、メキシコ、2022 vs 2029年

- 図 90:

- 北米大豆タンパク質市場:数量(トン)、米国、2017年~2029年

- 図 91:

- 北米大豆タンパク質市場:金額(米ドル)、米国、2017年~2029年

- 図 92:

- 北米大豆蛋白質市場:金額シェア(%):アメリカ合衆国、エンドユーザー別、2022 vs 2029年

- 図 93:

- 北米の大豆タンパク質市場、数量(トン)、北米外、2017年~2029年

- 図 94:

- 北米の大豆タンパク質市場、金額(米ドル)、北米外、2017年~2029年

- 図 95:

- 北米大豆蛋白質市場、エンドユーザー別シェア(%)、北米その他地域、2022年 vs 2029年

- 図 96:

- 北米大豆タンパク質市場、最も活発な企業、戦略的移転の件数別、2017年~2022年

- 図 97:

- 北米大豆タンパク質市場:戦略的移転の総件数、2017年~2022年

- 図 98:

- 北米大豆蛋白質市場シェア(%):主要プレーヤー別、2021年

北米大豆プロテイン産業のセグメント化

濃縮物、単離物、テクスチャー/加水分解物は形態別セグメントとしてカバーされている。 飼料、食品・飲料、サプリメントはエンドユーザー別セグメントとしてカバーされている。 カナダ、メキシコ、米国は国別セグメントとしてカバーされている。| 形状 | |

| 濃縮物 | |

| 分離物 | |

| テクスチャード加工/加水分解加工 |

| エンドユーザー | ||||||||||||

| 動物の飼料 | ||||||||||||

| ||||||||||||

|

| 国 | |

| カナダ | |

| メキシコ | |

| アメリカ | |

| 北米のその他の地域 |

市場の定義

- エンドユーザー - プロテイン原料市場はB2Bベースで運営されている。食品、飲料、サプリメント、動物飼料、パーソナルケア&化粧品メーカーが調査対象市場の最終消費者と見なされる。結合剤や増粘剤、その他タンパク質以外の用途に使用される液体/乾燥ホエイを購入するメーカーは対象外とする。

- 普及率 - 普及率は、エンドユーザー市場全体に占めるプロテイン強化食品エンドユーザー市場規模の割合として定義される。

- 平均タンパク質含有量 - これは、本レポートの対象範囲に含まれるすべてのエンドユーザー企業が製造した製品100gあたりに含まれるタンパク質の平均含有量である。

研究方法論

Mordor Intelligenceは、すべてのレポートで4段階の方法論に従います。

- ステップ1:キー変数の特定: 特定の製品セグメントと国に関連する定量化可能な主要変数(業界および外部)は、デスクトップ調査と文献レビューに基づいて、関連する変数と要因のグループから選択されます。主要な専門家の入力。これらの変数は、回帰モデリング(必要に応じて)によってさらに確認されます。

- ステップ2:市場モデルを構築する: 堅牢な予測手法を構築するために、ステップ1で特定された変数と要因は、利用可能な歴史的市場数に対してテストされます。反復的なプロセスを通じて、市場予測に必要な変数が設定され、これらの変数を基にモデルが構築されます。

- ステップ3:検証して最終化する: この重要なステップでは、市場調査の専門家の広範なネットワークを介して、すべての市場数値、変数、アナリストの呼び出しが検証されます。回答者は、調査対象市場の包括的な画像を生成するために、レベルと機能を横断して選択されます。

- ステップ4:研究成果: シンジケートレポート、カスタムコンサルティングアサインメント、データベース&サブスクリプションプラットフォーム。