北米の水産市場規模

|

|

調査期間 | 2016 - 2029 |

|

|

市場規模 (2024) | USD 352億2.000万ドル |

|

|

市場規模 (2029) | USD 375.9億ドル |

|

|

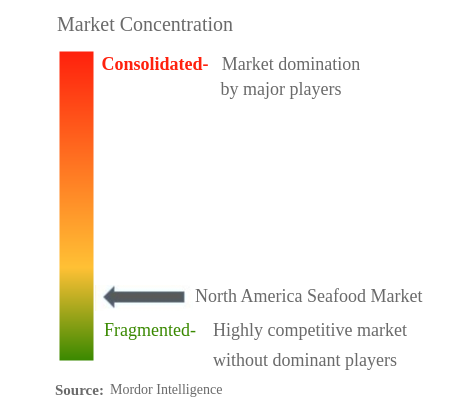

市場集中度 | 高い |

|

|

タイプ別最大シェア | 魚 |

|

|

CAGR(2024 - 2029) | 1.31 % |

|

|

国別最大シェア | アメリカ |

主要プレーヤー |

||

|

||

|

*免責事項:主要選手の並び順不同 |

北米の水産物市場分析

北米の水産市場規模は1.31%年に352億2,000万米ドルと推定され、2029年までに375億9,000万米ドルに達すると予測されており、予測期間(2024年から2029年)中に1.07%のCAGRで成長します。

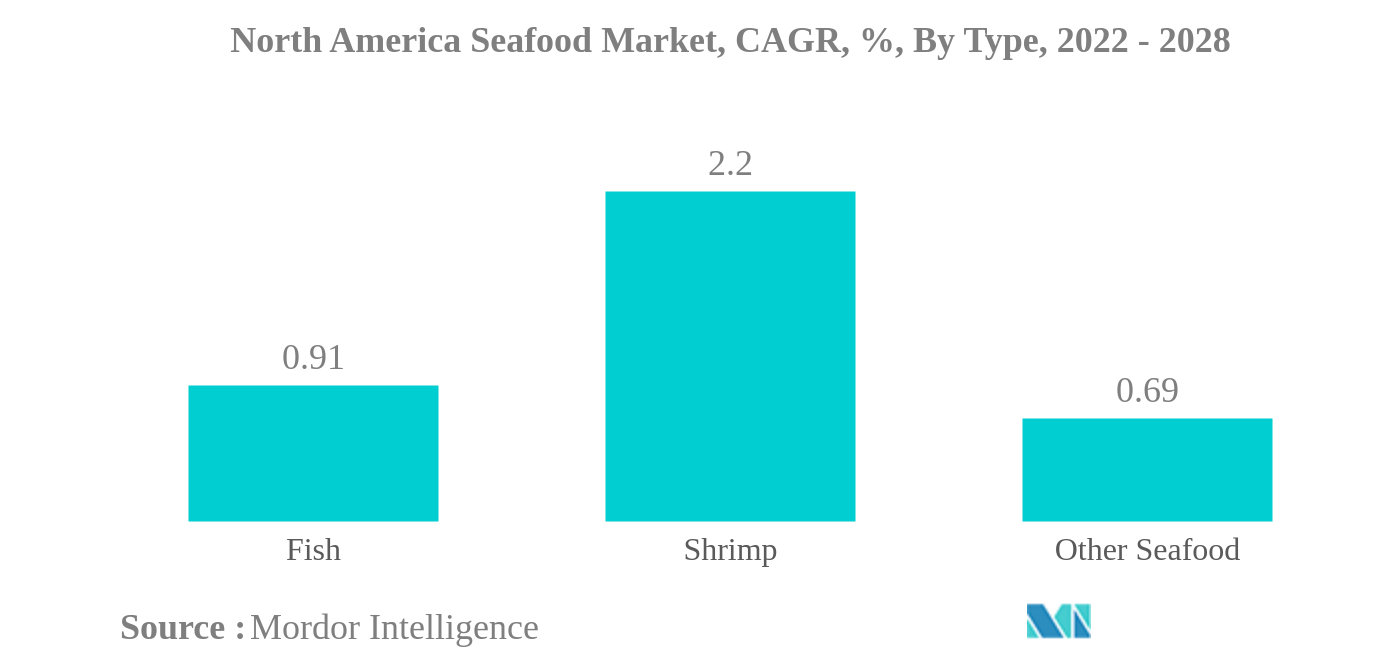

- 魚 が最大の種類です: 冷凍品は、より簡単に入手でき、安価であるため、市場の魚部門で主流を占めています。冷凍魚の賞味期限が長いため、その需要はさらに高まります。

- 米国 は最大の国です: 貿易産業の規模が大きく、水産物の生産量が多く、独特の民族グループが存在し、購買力が高い電力は米国市場を牽引する主要な要因のいくつかです。

- エビ は最も急速に成長している種類です: 主に貿易外チャネルを通じて一人当たりのエビの消費量が増え続けているため、成長。ただし、 貿易チャネルは大きな市場シェアを占めています。

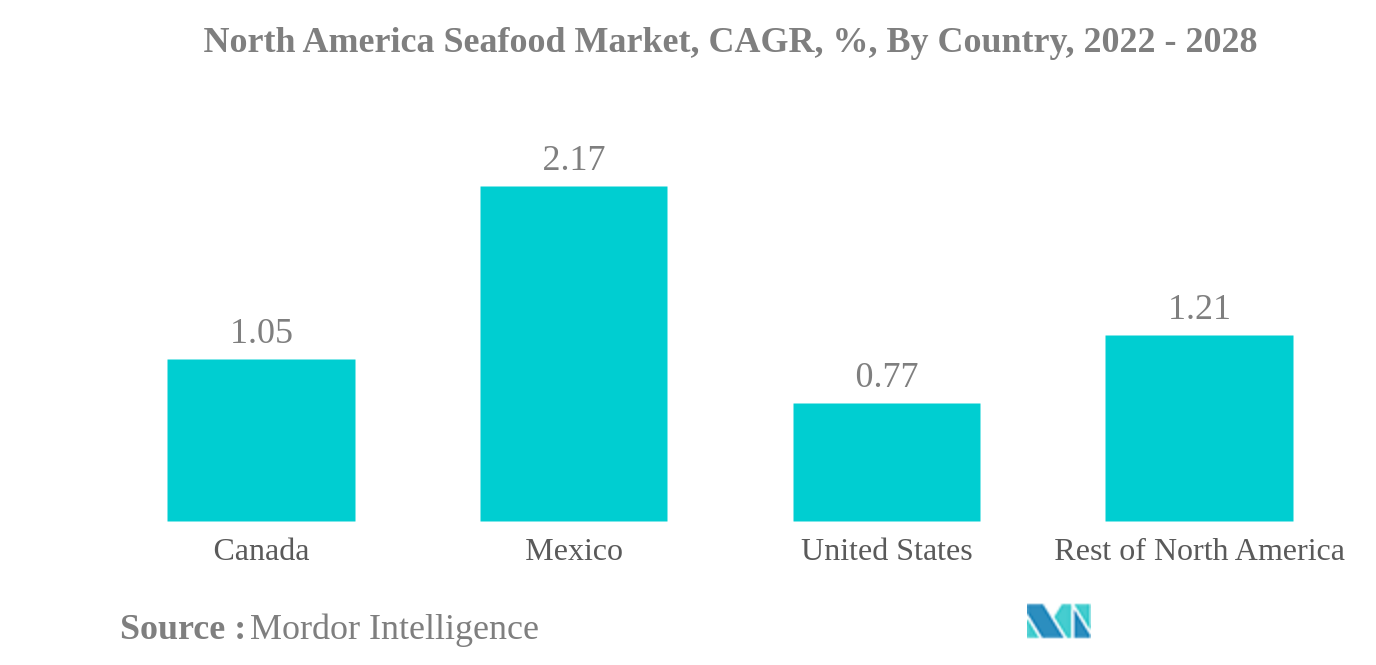

- メキシコ は最も急速に成長している国です: カニやロブスターなどの他の水産物部門が主にメキシコ市場を牽引しています。オンラインでの魚介類流通の拡大により、市場はさらに拡大する可能性があります。

魚が最大のタイプ

- 北米地域では、魚は水産物市場の主要カテゴリーである。 インフラの改善、冷凍貯蔵施設、国内消費者への高品質な魚商品の供給確保は、効率的で収益性の高いサプライチェーンの重要な構成要素である。北米地域では、2021年の一人当たり魚消費量は16.84%を占めた。

- 北米では、エビが水産物市場で最も急成長している分野である。消費者のタンパク質摂取不足を解消するため、栄養補助食品にエビが広く利用されるようになり、エビ部門は牽引力を増している。消費者が食生活におけるタンパク質摂取量を増やし、エビが最良のタンパク質源であることから、エビ原料の消費量が大幅に増加しており、エビ市場の拡大につながっている。エビは予測期間中、金額ベースでCAGR 2.20%を記録すると予想される。

- 米国では、乱獲に対抗するため、規制当局が漁期の制限、漁獲可能量の制限、漁具や漁船の出力制限を実施した。その結果、漁業者はこれらの規制を回避するために新しい技術や方法を採用した。そのため、魚の価格は上昇した。米国では、魚セグメントは2018年から2020年にかけて金額ベースで15.06%の成長を記録した。

- 米国大統領は2020年5月、水産業の競争力を高めるため、米国産水産物の振興に関する大統領令に署名した。また、米国内で持続可能な方法で生産された水産物の拡大を促している。競争力拡大のため、マリンハーベスト、スターキスト、日本水産などの大手企業は、市場の数々の製品イノベーションに注力している。

アメリカは最大の国

- - 米国は世界の水産物市場の主要シェアを占め、2020年から2021年にかけて前年比成長率5.8%を記録した。同国は、水産物消費への消費者志向の高まりと北米における食品・飲料産業の成長により、最大の市場シェアを占めると予想される。

- 2020年の水産物売上は前年比約5.54%増。COVID-19パンデミックの間、水産物の56%は食料品店や魚市場のような小売店で購入され、31%はレストランで購入された。パンデミックは水産物の販売全体に影響を与えた。しかし、2020年第4四半期に米国で継続した規制と企業機能の混乱が水産加工品の生産を妨げた。

- 種類別では、魚がこの地域で最も消費量の多い製品であり、2021年には金額ベースで約57%のシェアを占めた。一人当たりの魚消費量は、水産物摂取による健康効果への関心の高まりにより急速に増加しており、これが過去5年間の業界の成長を牽引してきた。

- しかし、予測期間中、メキシコのCAGR値が2.17%と最も高くなると予測されており、これは主にエビ加工品とその他の水産物によるものである。ロブスターやカニのようなその他の水産物に対する需要の増加により、その他の水産物セグメントの消費量は2019年から2021年にかけてkg/人当たりで21%増加した。

- カナダ・米国・メキシコ協定(CUSMA)(2020年7月1日発効)などのイニシアチブを通じた政府の支援も、2021年の水産物市場の成長を2020年比で5.6%押し上げた。

北米水産物産業概要

北米シーフード市場は細分化されており、上位5社で11.78%を占めている。この市場の主要プレーヤーは、Admiralty Island Fisheries Inc.、Mowi ASA、Pacific American Fish Company Inc.、Sysco Corporation、Thai Union Group PCLである(アルファベット順)。

北米水産物市場リーダー

Admiralty Island Fisheries Inc.

Mowi ASA

Pacific American Fish Company Inc.

Sysco Corporation

Thai Union Group PCL

*免責事項:主要選手の並び順不同

北米水産物市場ニュース

- 2022年6月 High Liner Foods Inc.はニューポート施設に再投資し、同社の高品質水産物の需要増に対応するため近代化した。

- 2022年3月 Beaver Street Fisheries はジャクソンビルの包装施設の改築を完了した。この移転は同社の貯蔵設備の改善に役立つかもしれない。

- 2022年3月 Thai Union Group は持続可能な漁業パートナーシップ(SFP)とパートナーシップを結び、サプライチェーンの透明性を促進し、より広範な生態学的影響を検討する。SFPとのパートナーシップは、健全な海洋・水生環境と安全な水産物供給を確保するため、責任ある水産物ビジネスを創造することに専念している。

北米シーフード市場レポート-目次

エグゼクティブサマリーと主な調査結果

1. 導入

1.1. 研究の前提条件と市場の定義

1.2. 研究の範囲

1.3. 研究方法

2. 主要な業界トレンド

2.1. 価格動向

2.2. 生産動向

2.3. 規制の枠組み

2.4. バリューチェーンと流通チャネルの分析

3. 市場セグメンテーション

3.1. タイプ

3.1.1. 魚

3.1.2. エビ

3.1.3. その他の魚介類

3.2. 形状

3.2.1. 生/冷蔵

3.2.2. 冷凍・缶詰

3.2.3. 加工済み

3.3. 流通経路

3.3.1. オフトレード

3.3.1.1. コンビニ

3.3.1.2. オンラインチャンネル

3.3.1.3. スーパーマーケットとハイパーマーケット

3.3.1.4. その他

3.3.2. オントレード

3.4. 国

3.4.1. カナダ

3.4.2. メキシコ

3.4.3. アメリカ

3.4.4. 北米のその他の地域

4. 競争環境

4.1. 主要な戦略的動き

4.2. 市場シェア分析

4.3. 会社の風景

4.4. 会社概要

4.4.1. Admiralty Island Fisheries Inc.

4.4.2. Beaver Street Fisheries

4.4.3. Cooke Aquaculture

4.4.4. Dulcich Inc.

4.4.5. FCF Co., Ltd.

4.4.6. Gulf Shrimp Co. LLC

4.4.7. High Liner Foods Inc.

4.4.8. Mowi ASA

4.4.9. NaturalShrimp Inc.

4.4.10. Pacific American Fish Company Inc.

4.4.11. Sysco Corporation

4.4.12. Thai Union Group PCL

5. 水産業界のCEO向けの重要な戦略的質問

6. 付録

6.1. グローバルな概要

6.1.1. 概要

6.1.2. ポーターのファイブ・フォース・フレームワーク

6.1.3. グローバルバリューチェーン分析

6.1.4. マーケットダイナミクス (DRO)

6.2. 出典と参考文献

6.3. 表と図のリスト

6.4. 主な洞察

6.5. データパック

6.6. 用語集

表と図のリスト

- 図 1:

- 北米水産物市場、魚類、価格(米ドル/トン)、2016年~2022年

- 図 2:

- 北米水産物市場、エビ、価格(米ドル/トン)、2016年~2022年

- 図 3:

- 北米水産物市場(魚):生産量(トン)、2016年~2028年

- 図 4:

- 北米水産物市場、エビ生産量(トン)、2016年~2028年

- 図 5:

- 北米水産物市場:数量、トン、2016年~2028年

- 図 6:

- 北米水産物市場:金額(米ドル)、2016~2028年

- 図 7:

- 北米水産物市場:タイプ別数量(トン)、2016~2028年

- 図 8:

- 北米水産物市場:タイプ別金額(米ドル)、2016~2028年

- 図 9:

- 北米水産物市場:タイプ別数量シェア(%):2016年 vs 2022年 vs 2028年

- 図 10:

- 北米水産物市場:タイプ別シェア(%)、2016年 vs 2022年 vs 2028年

- 図 11:

- 北米水産物市場:魚類(トンベース)、2016年~2028年

- 図 12:

- 北米水産物市場:魚類(金額:米ドル)、2016~2028年

- 図 13:

- 北米水産物市場、魚、形態別シェア(%)、2021 vs 2028年

- 図 14:

- 北米水産物市場:エビ数量(トン)、2016年~2028年

- 図 15:

- 北米水産物市場:金額(米ドル)、エビ、2016~2028年

- 図 16:

- 北米水産物市場:えび、形態別シェア(%):2021 vs 2028年

- 図 17:

- 北米水産物市場:その他の水産物(数量トン)、2016~2028年

- 図 18:

- 北米水産物市場:その他の水産物(金額:米ドル)、2016~2028年

- 図 19:

- 北米水産物市場、その他の水産物、形態別シェア(%)、2021年 vs 2028年

- 図 20:

- 北米水産物市場:形態別数量(トン)、2016~2028年

- 図 21:

- 北米水産物市場:形態別金額(米ドル)、2016~2028年

- 図 22:

- 北米水産物市場:形態別数量シェア(%):2016年 vs 2022年 vs 2028年

- 図 23:

- 北米水産物市場:金額シェア(%):形態別、2016年 vs 2022年 vs 2028年

- 図 24:

- 北米水産物市場:生鮮/冷蔵数量(トン)、2016~2028年

- 図 25:

- 北米水産物市場:生鮮/冷蔵、金額(米ドル)、2016~2028年

- 図 26:

- 北米水産物市場:生鮮/冷蔵、タイプ別シェア(%)、2021年 vs 2028年

- 図 27:

- 北米水産物市場:数量(トン)、冷凍/缶詰、2016年~2028年

- 図 28:

- 北米水産物市場:金額(米ドル)、冷凍/缶詰:2016~2028年

- 図 29:

- 北米水産物市場:冷凍/缶詰、タイプ別シェア(%)、2021年 vs 2028年

- 図 30:

- 北米水産物市場:加工処理量(トン)、2016年~2028年

- 図 31:

- 北米水産物市場:加工金額(米ドル)、2016~2028年

- 図 32:

- 北米水産物市場:加工品、タイプ別シェア(%)、2021年 vs 2028年

- 図 33:

- 北米水産物市場:流通チャネル別数量(トン)、2016年~2028年

- 図 34:

- 北米水産物市場:流通チャネル別、金額(米ドル)、2016~2028年

- 図 35:

- 北米水産物市場:流通チャネル別数量シェア(%):2016年 vs 2022年 vs 2028年

- 図 36:

- 北米水産物市場:流通チャネル別シェア(%):2016年 vs 2022年 vs 2028年

- 図 37:

- 北米水産物市場:オフ・トレード別数量(トン)、2016年~2028年

- 図 38:

- 北米水産物市場:オフ・トレード別、金額(米ドル)、2016~2028年

- 図 39:

- 北米水産物市場:数量シェア(%):オフ・トレード別、2016年 vs 2022年 vs 2028年

- 図 40:

- 北米水産物市場、オフトレード別金額シェア(%):2016年 vs 2022年 vs 2028年

- 図 41:

- 北米水産物市場:量(トン)、コンビニエンスストア、2016年~2028年

- 図 42:

- 北米水産物市場:金額(米ドル)、コンビニエンスストア、2016年~2028年

- 図 43:

- 北米水産物市場、コンビニエンスストア、タイプ別シェア(%)、2021年 vs 2028年

- 図 44:

- 北米水産物市場:数量(トン)、オンライン・チャネル、2016年~2028年

- 図 45:

- 北米水産物市場:金額(米ドル)、オンライン・チャネル、2016年~2028年

- 図 46:

- 北米水産物市場:オンラインチャネル:タイプ別シェア(%)、2021年 vs 2028年

- 図 47:

- 北米水産物市場:スーパーマーケットとハイパーマーケットの数量(トン)、2016年~2028年

- 図 48:

- 北米水産物市場:スーパーマーケットおよびハイパーマーケット、金額(米ドル)、2016~2028年

- 図 49:

- 北米水産物市場、スーパーマーケットとハイパーマーケット、タイプ別金額シェア(%)、2021年 vs 2028年

- 図 50:

- 北米水産物市場:数量(トン)、その他、2016年~2028年

- 図 51:

- 北米水産物市場:金額(米ドル)、その他、2016~2028年

- 図 52:

- 北米水産物市場:その他:タイプ別シェア(%)、2021 vs 2028年

- 図 53:

- 北米水産物市場:量(トン)、オン・トレード、2016年~2028年

- 図 54:

- 北米水産物市場:金額(米ドル)、オン・トレード、2016年~2028年

- 図 55:

- 北米水産物市場:国別数量(トン)、2016年~2028年

- 図 56:

- 北米水産物市場:国別金額(2016~2028年

- 図 57:

- 北米水産物市場:国別数量シェア(%):2016年 vs 2022年 vs 2028年

- 図 58:

- 北米水産物市場:国別数量シェア(%):2016年 vs 2022年 vs 2028年

- 図 59:

- 北米水産物市場:カナダ(数量トン)、2016年~2028年

- 図 60:

- 北米水産物市場:カナダ(金額:米ドル)、2016~2028年

- 図 61:

- 北米水産物市場:カナダ 流通チャネル別シェア(%):2021 vs 2028年

- 図 62:

- 北米水産物市場:数量(トン)、メキシコ、2016年~2028年

- 図 63:

- 北米水産物市場:メキシコ(金額:米ドル)、2016年~2028年

- 図 64:

- 北米水産物市場:メキシコ、流通チャネル別シェア(%)、2021 vs 2028年

- 図 65:

- 北米水産物市場:数量(トン)、米国、2016年~2028年

- 図 66:

- 北米水産物市場:金額(百万米ドル)、2016-2028年:米国

- 図 67:

- 北米水産物市場:米国、流通チャネル別シェア(%)、2021 vs 2028年

- 図 68:

- 北米水産物市場:数量(トン)、北米その他地域、2016年~2028年

- 図 69:

- 北米水産物市場:金額(米ドル)、北米その他地域、2016年~2028年

- 図 70:

- 北米水産物市場、その他の地域、流通チャネル別シェア(%)、2021 vs 2028年

- 図 71:

- 北米水産物市場、最も活発な企業、戦略的移転件数別、2017年~2022年

- 図 72:

- 北米水産物市場:戦略的移転の総件数、2017年~2022年

- 図 73:

- 北米水産物市場シェア(%):主要企業別、2021年

北米水産物産業セグメント

魚、エビはタイプ別セグメントとしてカバーされている。 生鮮/冷蔵、冷凍/缶詰、加工は形態別セグメントとしてカバーされている。 流通チャネル別では、Off-Trade、On-Tradeをカバー。 国別ではカナダ、メキシコ、米国をカバー。| タイプ | |

| 魚 | |

| エビ | |

| その他の魚介類 |

| 形状 | |

| 生/冷蔵 | |

| 冷凍・缶詰 | |

| 加工済み |

| 流通経路 | ||||||

| ||||||

| オントレード |

| 国 | |

| カナダ | |

| メキシコ | |

| アメリカ | |

| 北米のその他の地域 |

市場の定義

- 冷凍/缶詰シーフード - 冷凍魚介類は、鮮魚本来の品質を保つために平均温度を-18℃以下に下げた製品である。その後、賞味期限を維持するために-18℃以下に保たれる。

- 水産加工品 - 加工された魚介類とは、人間が食べるために、塩漬け、塩漬け、マリネ、乾燥、漬け込み、発酵、燻製されたものである。

- シーフード - 食用になる海洋生物、特に魚介類が含まれている。

- エビ - エビは泳ぐ甲殻類である。腹部には細長い筋肉があり、長い触角がある。

研究方法論

モルドー・インテリジェンスは、すべてのレポートにおいて4段階の手法に従っている。

- ステップ-1:主要な変数を特定する: ロバストな予測手法を構築するため、ステップ1で特定した変数と要因を、入手可能な過去の市場数値と照らし合わせて検証する。反復プロセスを通じて、市場予測に必要な変数が設定され、これらの変数に基づいてモデルが構築される。

- ステップ-2:市場モデルの構築 予測年度の市場規模予測は名目ベースである。インフレは価格設定の一部ではなく、各国の平均販売価格(ASP)は予測期間を通じて一定に保たれている。

- ステップ-3 検証と最終決定: この重要なステップでは、市場の数字、変数、アナリストの呼びかけはすべて、調査対象市場の一次調査専門家の広範なネットワークを通じて検証される。回答者は、調査対象市場の全体像を把握するため、レベルや機能を超えて選ばれる。

- ステップ-4:研究成果 シンジケート・レポート、カスタム・コンサルティング、データベース、サブスクリプション・プラットフォーム